Precio futuro del oro: pronóstico del precio del oro 2025 y objetivos de terceros

El oro fue durante mucho tiempo un activo refugio en tiempos de incertidumbre económica, y con un 2025 ya marcado por los giros de los bancos centrales, las presiones inflacionarias cambiantes y las tensiones geopolíticas, el metal sigue siendo protagonista en los círculos de trading.

El oro ha sido considerado durante mucho tiempo un activo refugio en tiempos de incertidumbre económica, y con un 2025 marcado por los giros de los bancos centrales, las presiones inflacionarias cambiantes y las tensiones geopolíticas, el metal sigue siendo un protagonista destacado en los círculos de trading. Ya sea que observes el oro en busca de oportunidades de trading a corto plazo o como una inversión a largo plazo, comprender las últimas tendencias y las proyecciones sobre el precio futuro del oro puede ayudarte a definir tu estrategia.

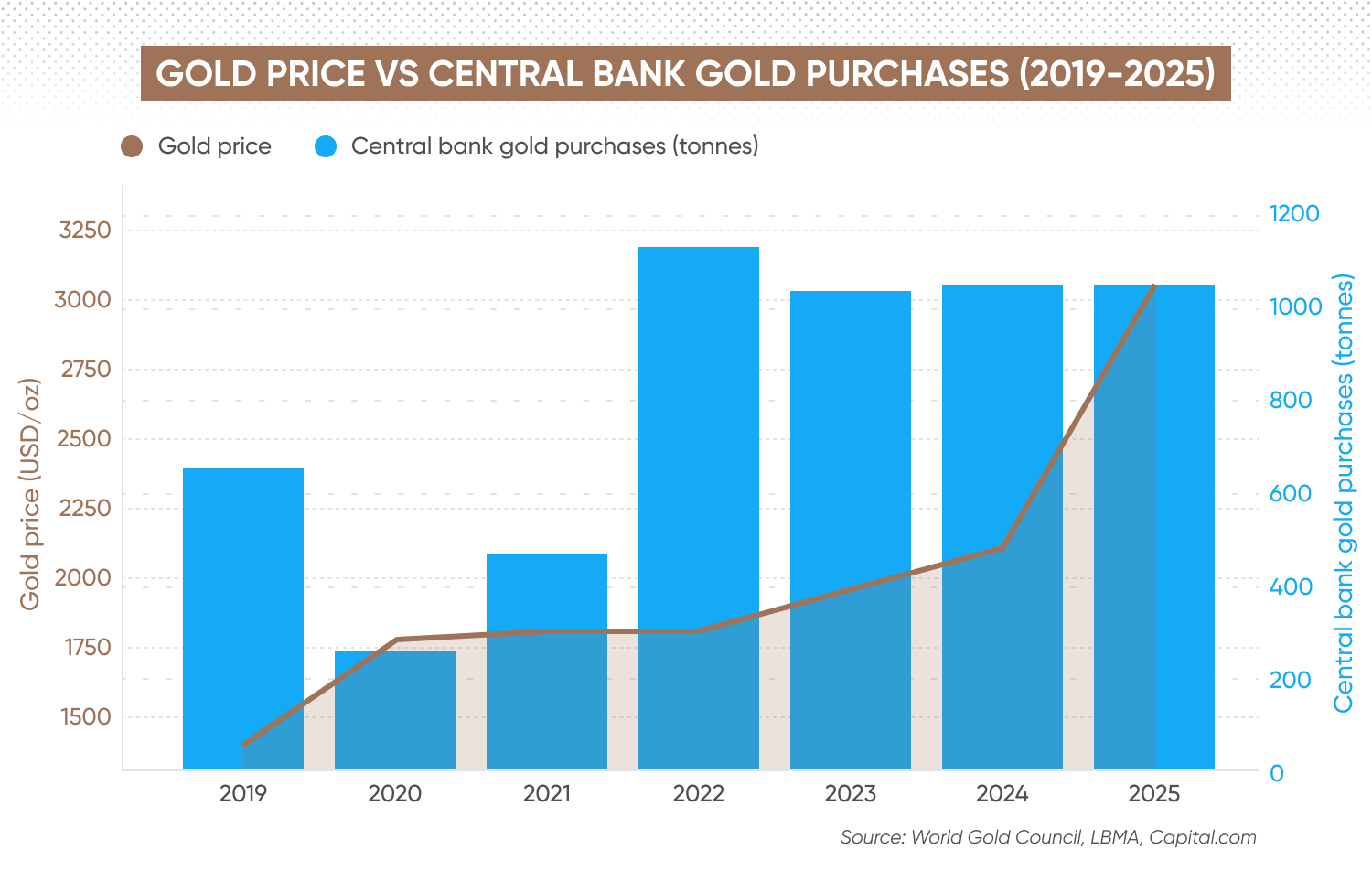

Para abril de 2025, el precio del oro había superado los 3.000 dólares por onza, tras una fuerte subida a lo largo de 2024. Este impulso fue respaldado por la caída de los rendimientos reales, las expectativas de recortes en los tipos de interés por parte de la Reserva Federal de EE. UU. y una demanda continua por parte de bancos centrales e inversores que buscan diversificación.

La mejora del sentimiento derivada del alivio de las tensiones comerciales entre Estados Unidos y China ejerció presión sobre el oro en mayo. Sin embargo, a medida que las condiciones del mercado global cambiaron en junio —con crecientes preocupaciones sobre Oriente Medio y una mayor inestabilidad general—, el oro comenzó a recuperar fuerza. El sentimiento de los inversores se ha vuelto más cauteloso, y el capital impulsado por el miedo está regresando al oro, reforzando su estatus como activo refugio.

¿Pero seguirá brillando el oro durante el resto de 2025 y más allá? Esto es lo que revelan las últimas previsiones, tendencias y los comentarios de expertos sobre el precio futuro del oro.

Factores clave que influyen en el pronóstico del precio del oro en 2025

Diversas fuerzas globales están dando forma a las expectativas sobre el precio futuro del oro en 2025. Mientras que algunas son de largo plazo, como la relación inversa con el dólar estadounidense, otras son más coyunturales, como los cambios en las políticas de los bancos centrales y la persistencia de la inflación.

Influencias macroeconómicas

Uno de los principales impulsores del pronóstico del precio del oro en 2025 es la política monetaria. Tras uno de los ciclos de endurecimiento más rápidos de la historia, bancos centrales como la Reserva Federal (Fed) y el Banco Central Europeo han pausado las subidas de tipos o han señalado la posibilidad de recortes. La caída de los tipos de interés reduce el coste de oportunidad de mantener activos que no generan rendimiento, como el oro, lo que suele favorecer una subida de precios.

En abril, los mercados descontaban hasta tres recortes de tipos por parte de la Fed antes de que terminara el año. Sin embargo, tras la decisión de mantener los tipos sin cambios en junio, la expectativa general se ajustó a dos posibles recortes para 2025. Si la inflación se mantiene contenida y los datos económicos siguen debilitándose, muchos analistas creen que el oro podría seguir subiendo—aunque el rendimiento pasado no es garantía de resultados futuros.

Riesgo geopolítico y eventos globales

Desde la inestabilidad continua en Oriente Medio hasta las tensiones en torno a elecciones en grandes economías, el estrés geopolítico ha desempeñado un papel clave en el atractivo del oro como cobertura frente al riesgo. Al mismo tiempo, las compras de oro por parte de bancos centrales se mantienen sólidas, con países como China e India que continúan diversificando sus reservas en un contexto de alianzas globales cambiantes.

Por otro lado, la demanda minorista en Asia —especialmente en el segmento de la joyería— ha demostrado ser resiliente, incluso cuando los flujos de inversión en Occidente han sido más sensibles a los rendimientos y a los datos macroeconómicos.

Dólar estadounidense y mercados de divisas

El oro suele moverse de forma inversa al dólar estadounidense. Cuando el dólar se debilita, el oro suele abaratarse para los inversores extranjeros, lo que puede impulsar su cotización. En 2025, el dólar ha perdido algo de fuerza en comparación con sus picos de 2022 y 2023, impulsado por las especulaciones sobre recortes de tipos y el fortalecimiento relativo de otras divisas globales.

Si el dólar continúa cayendo, podría reforzar el pronóstico del precio del oro en los próximos meses, especialmente si los rendimientos reales también disminuyen.

Pronóstico del precio del oro para 2025 y más allá

El pronóstico del precio del oro en 2025 ha evolucionado a medida que el metal precioso ha superado los 3.000 dólares por onza. Ahora, la atención se centra en cuánto tiempo puede durar este repunte y si los precios seguirán subiendo o entrarán en una fase de consolidación. Los pronósticos sobre el precio del oro ayudan a esbozar la posible trayectoria del metal en el corto y mediano plazo.

Si bien ningún pronóstico es definitivo, analizar las proyecciones de precio del oro de instituciones líderes ofrece una visión útil sobre lo que podrían esperar los inversores y traders en los próximos meses y años.

Consulta los precios en tiempo real del oro o visita nuestra guía para operar con oro para obtener más información sobre el mercado de este metal precioso.

El rendimiento pasado no es un indicador fiable de resultados futuros.

Proyecciones a corto plazo del oro (2025–2026)

La ruptura del oro por encima de los 3.000 dólares por onza en 2025 ha llevado a varios analistas a revisar al alza sus proyecciones de valor a corto plazo. Muchas de las previsiones actuales dependen del ritmo de los recortes de tipos de interés, la incertidumbre sobre el crecimiento global y la demanda sostenida por parte de los bancos centrales.

Estos factores son clave para comprender el futuro del precio del oro y tener una referencia sobre cuánto vale el oro en un contexto de cambios económicos globales.

-

En junio, Citi redujo sus objetivos de precio del oro, recortando la previsión a 0–3 meses de 3.500 a 3.300 dólares por onza, y el objetivo a 6–12 meses de 3.000 a 2.800 dólares. El banco citó una disminución en la demanda de inversión y una posible mejora en las perspectivas de crecimiento global.

Sin embargo, en abril, UBS proyectó que el oro seguiría bien respaldado, con un objetivo base de 3.500 dólares por onza, en un contexto de incertidumbres persistentes relacionadas con aranceles y tensiones geopolíticas.

En mayo, Goldman Sachs también vio un posible repunte para el metal precioso, actualizando su previsión del precio del oro a 3.700 dólares para finales de año, desde un rango anterior de aproximadamente 3.100–3.300 dólares, debido a preocupaciones similares sobre cuestiones geopolíticas y la salud económica de EE. UU.

JPMorgan reveló en junio que esperaba que el oro promediara 3.675 dólares por onza en el cuarto trimestre de 2025, citando la probabilidad de recesión y los riesgos comerciales y arancelarios en curso como factores que favorecen un sentimiento general de aversión al riesgo.

Algunos analistas advierten que correcciones a corto plazo son posibles, especialmente si la inflación sorprende al alza o si los bancos centrales interrumpen el ciclo de flexibilización que se espera. Sin embargo, la mayoría coincide en que el nivel de 3.000 dólares se ha convertido ahora en una zona clave de soporte tanto psicológica como técnica.

Proyecciones a largo plazo del oro (2027–2030)

Las proyecciones a largo plazo del precio del oro para el periodo 2027–2030 son menos frecuentes, pero todo indica que el futuro del precio del oro podría mantenerse elevado en comparación con los niveles previos a 2020. La diversificación continua de los bancos centrales, la fragilidad fiscal en economías clave y el riesgo geopolítico persistente se consideran factores estructurales de apoyo.

- InvestingHaven, un sitio independiente de investigación y pronósticos financieros, estima un precio máximo potencial del oro de 4.400 dólares en 2027, con un pico estimado de 5.155 dólares para 2030.

- El banco suizo Dukascopy proyecta un precio promedio potencial de 2.500 dólares en 2027, que aumentaría a 2.650 en 2028 y a 2.950 dólares en 2030.

- Charlie Morris, director de Multi-Activos de la LBMA, cree que el oro podría alcanzar los 7.000 dólares en 2030, en un contexto de mayor inflación.

Como ocurre con todas las previsiones a largo plazo, estos escenarios están sujetos a cambios en función de las condiciones económicas, monetarias y geopolíticas en evolución. Impactos inesperados, como tensiones fiscales en mercados desarrollados o un mayor avance en la desdolarización, podrían impulsar precios aún más altos.

Perspectivas de expertos y análisis del mercado del oro

La posición del oro por encima de los 3.000 dólares por onza en 2025 refleja algo más que una volatilidad momentánea: marca un período de demanda estructural profunda en distintos sectores y regiones del mundo.

Louise Street, analista senior del Consejo Mundial del Oro (World Gold Council), espera que los bancos centrales sigan siendo un motor clave de la demanda en 2025, mientras que los inversores en ETFs podrían aumentar su exposición en respuesta a unos tipos de interés más bajos, aunque volátiles. “Con tensiones geopolíticas, incertidumbre electoral y cambios en la política monetaria, creemos que el oro seguirá siendo demandado como reserva de valor y cobertura frente al riesgo”, señaló.

Por su parte, Nicky Shiels, de MKS PAMP, destaca que el oro está siendo visto cada vez más como una asignación estratégica dentro del portafolio, y no solo como una cobertura a corto plazo.

Mientras tanto, los analistas de HSBC señalan que la demanda en Asia sigue siendo sólida. Las primas físicas en India y China continúan elevadas, lo que sugiere resiliencia entre los compradores minoristas a pesar de los altos precios spot.

Es importante tener en cuenta que todas las previsiones representan las opiniones de las instituciones citadas en el momento de la publicación y están sujetas a cambios. No garantizan resultados futuros y no deben considerarse como asesoramiento financiero. Los traders deben evaluar sus propios objetivos y tolerancia al riesgo antes de tomar decisiones.

Gráfico en tiempo real del precio del oro

Conclusión: El futuro del precio del oro

El oro ha reafirmado su papel como un activo clave en tiempos de incertidumbre, registrando una fuerte subida a principios de 2025 gracias a las señales acomodaticias de los bancos centrales, el estrés geopolítico y una demanda sólida.

El pronóstico del mercado del oro para el resto del año dependerá probablemente de si estas tendencias se mantienen, o si sorpresas inflacionarias y macroeconómicas alteran las expectativas actuales.

La acción del precio a corto plazo podría seguir siendo volátil, pero muchos analistas mantienen una visión en general positiva para lo que queda del año. Ya sea que el oro alcance nuevos máximos o consolide las ganancias recientes, sigue siendo un punto central de atención tanto para traders como para inversores.

¿Quieres operar con materias primas o diversificar tu cartera? Descubre oportunidades en los mercados de materias primas o aprende más sobre estrategias de trading con commodities.

Preguntas Frecuentes

¿Cuánto valdrá el oro en 2025?

Las previsiones de los analistas varían, pero muchos esperan ahora que el oro se mantenga en el rango de 3.000 a 3.300 dólares hasta finales de 2025. El precio real dependerá de cómo evolucionen en los próximos meses los factores clave, como las políticas de los bancos centrales, la inflación y el riesgo geopolítico.

¿Se espera que el oro suba o baje?

La mayoría de las previsiones siguen siendo optimistas, con expectativas de que el oro se mantenga en niveles elevados o suba ligeramente si continúan los recortes de tipos y persiste la incertidumbre. Sin embargo, los precios podrían bajar si la inflación repunta nuevamente o si los bancos centrales retrasan la flexibilización.

¿Cómo afecta la inflación al precio del oro?

El oro suele considerarse una cobertura contra la inflación. Cuando la inflación aumenta y los tipos de interés reales bajan, el oro se vuelve más atractivo para los inversores. Por el contrario, cuando la inflación está controlada y los tipos son altos, el oro puede verse presionado a la baja.

¿Dónde puedo seguir el mercado del oro en tiempo real?

Puedes seguir los precios del oro en tiempo real en nuestra página de oro al contado, o explorar todos los mercados de materias primas.

¿Qué impulsa el oro a largo plazo?

Con el tiempo, los precios del oro se ven influenciados por una combinación de tendencias macroeconómicas, la demanda de los bancos centrales, el sentimiento de los inversores y los movimientos de las divisas. La inestabilidad política y financiera también suele aumentar la demanda a largo plazo, ya que el oro se utiliza como herramienta de diversificación y preservación del capital.