什麼是指數交易及其運作方式?

全面了解指數交易的相關知識,包括指數的類型、運作機制、指數交易的交易時間等資訊。

什麼是指數交易?

指數交易是指對股票市場指數(如 US 500、UK 100 或 Germany 40)進行買賣,而無需實際持有相關的成分股。每個指數代表一組特定上市公司的整體表現,這些公司通常來自同一國家、地區或行業,並且該指數往往按市值加權計算。

與交易個股相比,指數交易讓交易者有機會投資於更廣泛的市場整體走勢。指數價格的漲跌取決於其成分股的加權平均表現,以及整體市場趨勢的影響。

透過指數,交易者可以對某一經濟體或行業的整體走勢進行投機,對沖現有頭寸,或從市場波動中尋找獲利機會——而無需逐一分析或管理多個個股頭寸。

指數交易的類型有哪些?

指數根據其建構方式和所代表的內容,通常分為以下幾類:國家指數、行業指數、波動率指數和貨幣指數。

國家指數

國家指數追蹤某一國家特定上市公司群體的整體表現。代表性指數包括 US 500 (S&P 500)、UK 100 (FTSE 100)、Germany 40 (DAX 40) 和 Japan 225 (Nikkei 225)。大多數國家指數採用市值加權方式,這意味著市值較大的公司在指數價格變動中的影響力更大。然而,另一些指數(如 US Wall Street 30 (Dow Jones))採用價格加權方式,即股價較高的公司在指數中占比更大,且無論其實際規模如何。

行業指數

行業指數專注於某一特定經濟領域,例如科技、能源或醫療保健,反映該行業內上市公司的整體表現。例如,香港科技指數 (Hong Kong Tech Index) 追蹤在香港上市的主要科技公司;其他行業指數則可能聚焦於金融、工業或消費品板塊等。

波動率指數

波動率指數(如 VIX,即波動率指數)衡量市場的隱含波動性。這類指數基於期權定價建構,而不是追蹤某一組股票的價格表現。它們常被用於評估市場情緒,或作為對沖風險的工具。

貨幣指數

貨幣指數用於衡量一種貨幣相對於一籃子其他貨幣的價值。例如,美元指數 (DXY) 衡量美元相對於六種主要貨幣(包括歐元、日元和英鎊)的匯率變動,其中歐元權重最大。外匯交易者可以透過貨幣指數評估某種貨幣的強弱,或用於對沖相關外匯敞口。

指數交易是如何運作的?

指數通常透過差價合約 (CFD) 等衍生工具進行交易。交易者借此可對指數價格的漲跌進行投機,而無需實際持有任何成分股。以下是指數交易的主要機制:

「買入」與「賣出」頭寸

在交易指數時,若判斷指數將上漲,可開立多頭頭寸;若預計指數將下跌,則可開立空頭頭寸。例如,若交易者預期 US 500 上漲,可以透過差價合約做多該指數,目標是從價格上漲中獲利。反之,若價格下跌,該交易者將面臨虧損。

點差與交易成本

指數交易的主要成本是點差——即買入價與賣出價之間的差額。開倉時即需支付該成本。如果持倉時間跨越一個交易日,可能會產生隔夜費用;另外,使用如保證止損這類風險管理工具,可能會產生額外費用。建議在開立頭寸前,查看我們關於服務費用的頁面,全面了解相關交易成本。

權重機制與價格波動

每種指數都有其特定的加權方式。市值加權指數(如 Germany 40)對市值較大的公司賦予更高權重,從而對指數價格影響更大;而價格加權指數(如 US Wall Street 30)則根據股票的股價決定其權重——即使公司規模較小,其高股價仍可能對指數產生顯著影響。

杠杆與保證金

指數差價合約採用保證金方式進行交易,這意味著交易者只需支付交易總金額的一部分即可開倉。這種杠杆機制可放大潛在收益,但同時也會加劇潛在虧損,因此應謹慎使用,並做好風險管理。

流動性與成交執行

主要指數在其核心交易時段通常具備較高流動性,高流動性有助於實現更小的點差和更快的訂單執行,使交易者更容易以理想價格進出市場。不過,即使在流動性良好的市場中,若價格波動劇烈,也可能出現滑點,即成交價格與預期價格之間存在偏差。

市場准入

交易者可透過大多數差價合約交易平台在電腦桌面端或流動裝置上交易指數。儘管部分指數在標準交易時段以外也可交易,但多數指數在其對應的本地市場開放時段最為活躍。例如,US 500 在美國市場開放期間的交易活動最為頻繁。

指數交易範例

Germany 40 差價合約 (CFD) 交易

假設您希望以 16,000 的價格在同一市場上交易 Germany 40 的差價合約。

在對市場進行了基本面分析後,您認為價格將會下跌。

於是,您以每點 €10 的價格開立了一個空頭差價合約的頭寸。這意味著您的名義交易規模為 €160,000(16,000 × €10)。根據 5% 的保證金要求,您只需支付 €8,000 即可建倉。

幾個小時後,價格上漲了 40 點至 16,040,您決定平倉。

您產生了 €400 的虧損(40 × €10),加上點差及任何適用的隔夜持倉費用。

反之,如果價格如您所預期下跌了 40 點至 15,960,則該頭寸將帶來 €400 的盈利,另需扣除任何適用費用。

在哪裡可以進行指數交易?

指數交易可透過衍生品市場進行,投資者通常透過受監管的線上券商參與相關市場的交易。散戶交易者可借助如差價合約 (CFD) 等工具,對指數價格波動進行投機,而無需實際持有相關成分股。

提供指數類交易工具的主要市場包括:

- 芝加哥商業交易所集團 (CME Group):可交易包括 US 500 和 US Tech 100 在內的主要美國指數;

- Eurex:提供 Germany 40 和 EU Stocks 50 等歐洲指數的交易;

- 倫敦證券交易所 (LSE):支持包括 UK 100 在內的英國指數交易;

- 大阪交易所:提供 Japan 225 指數合約的交易服務;

- 澳洲證券交易所 (ASX):可交易 Australia 200 等澳洲主要指數。

散戶交易者可以透過線上券商提供的交易平台參與這些市場的交易。這些平台通常配備即時圖表、可調節的交易規模,以及止損、保證金控制等風險管理工具。

如需深入了解差價合約,請閱讀我們的差價合約 (CFD) 交易指南。

指數市場的交易時間

指數的交易時間通常與其對應的標的股票市場的本地交易時段保持一致。以下為幾種主要指數在夏令時和冬令時的交易時間(均為 UTC 時間):

夏令時交易時間

| 指數 | 交易所開放時間* | 我們的交易時間(透過差價合約)** |

|---|---|---|

| US 500 | 下午 1:30 至晚上 8:00 | 週日淩晨 12:00 至週五晚上 9:00 |

| US Tech 100 | 下午 1:30 至晚上 8:00 | 週日淩晨 12:00 至週五晚上 9:00 |

| 英國100 | 上午 7:00 至下午 3:30 | 週日淩晨 12:00 至週五晚上 9:00 |

| Germany 40 | 上午 7:00 至下午 3:30 | 週日淩晨 12:00 至週五晚上 9:00 |

| 日經 225 | 淩晨 12:00 至上午 6:00 | 週日淩晨 12:00 至週五晚上 9:00 |

| Australia 200 | 晚上 11:00 至次日上午 5:00 | 週日淩晨 12:00 至週五晚上 9:00 |

*週一至週五

**每日休市時間為晚上 9:00 至晚上 10:00

冬令時交易時間

| 指數 | 交易所開放時間* | 我們的交易時間(透過差價合約)** |

|---|---|---|

| US 500 | 下午 2:30 至晚上 9:00 | 週日淩晨 12:00 至週五晚上 9:00 |

| US Tech 100 | 下午 2:30 至晚上 9:00 | 週日淩晨 12:00 至週五晚上 9:00 |

| 英國100 | 上午 8:00 至下午 4:30 | 週日淩晨 12:00 至週五晚上 9:00 |

| Germany 40 | 上午 8:00 至下午 4:30 | 週日淩晨 12:00 至週五晚上 9:00 |

| 日經 225 | 淩晨 12:00 至上午 6:00 | 週日淩晨 12:00 至週五晚上 9:00 |

| Australia 200 | 淩晨 12:00 至上午 6:00 | 週日淩晨 12:00 至週五晚上 9:00 |

*週一至週五

**每日休市時間為晚上 9:00 至晚上 10:00

上述表格所列的交易所開放時間反映了各市場的正式交易時段。不過,許多券商透過差價合約產品提供延長交易時間,通常從每週日深夜持續至週五晚間 (UTC),期間僅有短暫的系統維護。這使交易者能夠在大多數時間內持續參與全球主要指數市場的交易。

如需查看最新的指數交易時間,請造訪我們的股票市場交易時間頁面。

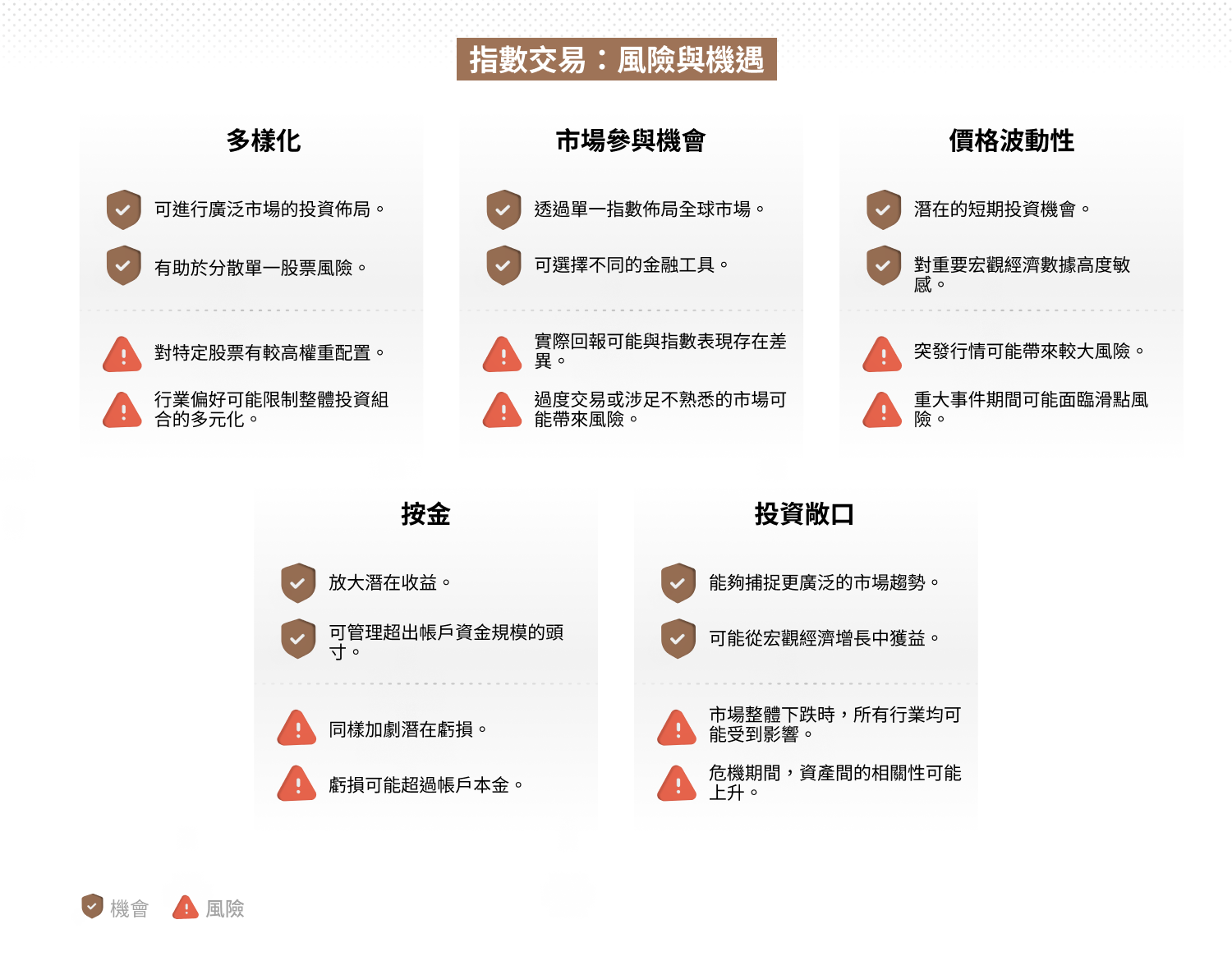

指數交易:有哪些風險與收益?

指數交易既存在潛在獲利機會,也伴隨著一定風險,其表現受多種因素影響,包括杠杆、波動性以及指數的構成方式等。

價差

指數可以提供對一籃子股票的投資機會,從而在一定程度上降低個別公司帶來的風險。然而,許多指數在權重分配上高度集中於少數大型企業或特定行業,因此其多元化效應會因指數結構的不同而有所差異。

市場准入

投資者可以透過差價合約 (CFD) 進行指數交易,即在無需實際持有股票的情況下參與全球市場的交易。這種方式為跨地區和跨時區操作提供了靈活性。然而,這也可能引發過度交易,或使投資者進入自身不夠熟悉的市場環境。此外,由於點差、手續費或其他交易成本的影響,實際回報可能與標的指數存在一定偏差。

波動性

指數對經濟數據、利率決議以及地緣政治事件等因素高度敏感。價格的劇烈波動可能創造短期機會,但同時也會增加滑點及突發虧損的風險。

杠杆與保證金

杠杆允許交易者以較小的保證金開立更大的頭寸,從而放大收益與虧損。如果帳戶保證金低於維持要求,券商可能會平掉部分或全部頭寸,並在必要時發出追加保證金通知。

系統性風險

與個股不同,指數反映的是更廣泛的宏觀經濟狀況。在整體市場下跌或高度不確定的時期,各類資產之間的相關性可能增強,從而削弱原本的分散投資效果,並使投資者面臨更大的系統性下行風險。

常見的指數交易策略有哪些?

指數交易者可結合技術分析與基本面分析,並配合有效的風險管理方法,採用多種策略以識別潛在的市場機會。

剝頭皮交易策略

剝頭皮交易是一種超短線策略,交易者透過全天多次建倉平倉,從小幅價格波動中獲取利潤。單筆交易的持倉時間可能只有幾秒或幾分鐘,常用的技術指標包括移動平均線、相對強弱指標 (RSI) 和圖表形態。這一策略多用於流動性較高的指數,例如 US 500 或 Germany 40。

趨勢交易策略

趨勢交易是一種順勢策略,交易者試圖識別市場的總體趨勢並進行相應操作。交易者的常用工具包括移動平均線、平滑異同移動平均線 (MACD) 等。交易者可使用這些工具確認趨勢方向和強度,然後在如 UK 100 或 US Tech 100 等指數上建立多頭或空頭頭寸。

波段交易策略

波段交易者的持倉時間通常為數日到數週,目標是在中期價格波動中獲取利潤。交易者會結合技術與基本面分析,以判斷潛在的入場與離場時機,這些時機往往出現在關鍵價格水平附近,或在受經濟數據影響、指數情緒發生變化的時點。

區間交易策略

區間交易主要適用於價格在特定區間內波動的指數。交易者通常會在接近支撐位時做多,在靠近阻力位時做空,並借助布林帶 (Bollinger Bands)、隨機震盪指標 (Stochastic Oscillator) 等技術工具,識別可能出現的反轉信號。

如需了解更多交易策略,請造訪我們的交易策略總覽頁面。

常見問題

什麼是指數交易?

在交易領域中,指數(Indices 或 Indexes)是衡量一組股票整體表現的市場基準。這些股票通常是根據市值、行業歸屬或上市交易所篩選而成的。透過差價合約 (CFD) 等衍生工具,交易者可以在不買入個股的前提下,對整個市場或經濟的走勢進行投機。一些指數實例包括 US 500、UK 100 和 Germany 40。

全球交易量最大的五大指數有哪些?

全球最受歡迎、交易量最大的五大指數包括:US 500 (S&P 500),追蹤 500 家美國大型上市公司;US Tech 100 (NASDAQ-100),涵蓋美國主要非金融類企業;UK 100 (FTSE 100),代表在倫敦證券交易所上市的最大型公司;Germany 40 (DAX 40),涵蓋在法蘭克福交易所上市的領先企業;以及 Japan 225 (Nikkei 225),追蹤東京證券交易所 225 只藍籌股的整體表現。

如何進行指數交易?

指數通常透過差價合約 (CFD) 等衍生品進行交易。若預計指數上漲,交易者可開立多頭頭寸;若預計其下跌,則可開立空頭頭寸。透過線上交易平台,交易者可以便捷地開倉和平倉,同時借助杠杆工具、風險管理功能和即時技術分析圖表,輔助制定交易決策。