Strategia di position trading: una guida didattica

Scopri le potenzialità del position trading grazie alla nostra guida esaustiva. Approfondisci le strategie di position trading, gli strumenti e in cosa differisce da altri stili di trading.

Cos'è il position trading?

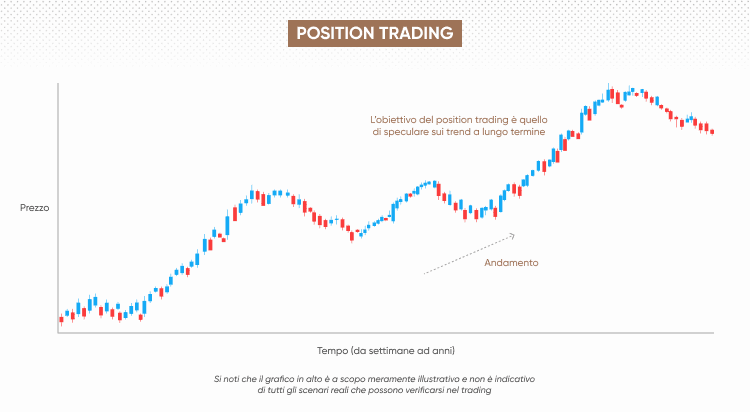

Il position trading è un’apprezzata strategia mediante la quale si detiene una posizione su un titolo per un lungo periodo di tempo, solitamente per un dato numero di mesi o anni. I position trader trascurano le oscillazioni a breve termine dei prezzi, preferendo invece puntare sull'individuazione delle tendenze a più lungo termine per poi trarre profitto da esse. È la tipologia di trading che più si avvicina alle forme di investimento tradizionali, con la differenza fondamentale che gli investitori buy-and-hold possono solo andare long.

Tra le varie strategie esistenti, il position trading è quella che copre l'orizzonte temporale più lungo.

Tra i potenziali vantaggi del position trading si annoverano la detenzione non prolungata delle posizioni, il far leva su trend più rilevanti e la capacità di filtrare il "rumore" di mercato.

Punti salienti

Il position trading consiste nel lasciare una posizione aperta per un lungo periodo di tempo.

-

Pur essendo simile agli investimenti tradizionali, i position trader possono speculare sui ribassi di mercato andando short e senza dover detenere l'asset sottostante, a differenza di quanto fanno normalmente gli investitori.

-

Il position trading può essere applicato a svariati mercati, tra cui quelli di azioni, criptovalute, forex, materie prime e indici.

Position trading vs. altre strategie di trading

| Position trading | Day trading | Swing trading | |

| Timeframe | A lungo termine | A breve termine | A medio termine |

| Periodo di detenzione | Da mesi ad anni | Entro un giorno | Da giorni a settimane |

Il position trading si differenzia dal day trading per la durata del periodo di detenzione. Mentre i day trader cercano di aprire e chiudere le loro operazioni nell'arco di una sola giornata, i position trader adottano un approccio a più lungo termine. Ciò potrebbe avere altre ripercussioni, tra cui la quantità di denaro necessaria per raggiungere un target di profitto.

Analogamente, lo swing trading si differenzia dal position trading in quanto prevede di detenere le posizioni per alcuni giorni o alcune settimane, con l'obiettivo di rilevare le fluttuazioni di prezzo mediante l’implementazione di una strategia di trading fondamentalmente a medio termine.Il punto di partenza del position trading, invece, è sostanzialmente quello di arrivo dello swing trading. Gli swing e i position trader possono sovente avere obiettivi diversi e servirsi di tecniche di analisi differenti.

Perché optare per il position trading?

Ecco alcuni potenziali vantaggi del position trading.

-

Ridotta frequenza di trading: il position trading prevede l'apertura di posizioni a lungo termine, il che significa che non occorre monitorare costantemente il mercato. Ciò potrebbe diminuire lo stress e consentire ai trader di concentrarsi su altre attività o strategie.

-

Potenzialità di profitto a lungo termine: i position trader puntano a rilevare le oscillazioni più rilevanti nel mercato e, pertanto, potrebbero teoricamente conseguire profitti maggiori rispetto ai trader a più breve termine. Ma è comunque insita la possibilità di subire perdite.

-

Minori costi di transazione: i position trader entrano ed escono dal mercato con minore frequenza rispetto ai day trader, il che potrebbe tradursi in costi di transazione inferiori.

Rischi del position trading

-

Rischi di mercato: i position trader sono esposti a rischi di mercato, il che significa che le loro posizioni possono subire perdite ingenti se il mercato volge per il verso sbagliato. Questo rischio è maggiore per le posizioni a lungo termine, in quanto le condizioni di mercato possono cambiare nel tempo.

-

Costo opportunità: i position trader investono i loro capitali aprendo posizioni a lungo termine, per cui è possibile che si lascino sfuggire opportunità di trading a breve termine.

-

Requisiti di margine: il position trading può richiedere requisiti di margine più elevati, giacché i trader lasciano le posizioni aperte per periodi più lunghi. Ciò significa che viene vincolata una percentuale maggiore del capitale di un trader, il che riduce teoricamente la sua capacità di operare su altri mercati o di sfruttare altre opportunità.

Strumenti e tecniche del position trading

Sono diversi gli strumenti che i position trader possono utilizzare.

Analisi tecnica

L'analisi tecnica impiega strumenti in grado di individuare pattern e trend che possono aiutare i trader a prendere decisioni di trading consapevoli. È possibile utilizzare una gamma di indicatori tecnici, tra cui le medie mobili, l’indice di forza relativa (Relative Strength Index - RSI) e l’oscillatore stocastico, per analizzare il mercato e individuare potenziali punti di ingresso e uscita.

Analisi fondamentale

Un altro fondamentale strumento a disposizione dei position trader è l'analisi fondamentale. Consiste nell’analizzare i dati macroeconomici, come i tassi di crescita del prodotto interno lordo (PIL), i tassi d'interesse e l'inflazione, nonché i dati delle singole società, quali i report trimestrali e i rendiconti finanziari. Il ricorso all'analisi fondamentale può aiutare i trader a discriminare tra asset sottovalutati e sopravvalutati.

Gestione dei rischi

Anche la gestione del rischio può rappresentare un aspetto chiave dello sviluppo di una strategia di position trading. Si può optare per numerosi strumenti per gestire il rischio, come gli ordini stop-loss, che chiudono automaticamente un'operazione in perdita se il prezzo cala al di sotto di un livello prefissato. Non va però dimenticato che uno stop-loss standard non tutela dallo slippage. A fronte del pagamento di una commissione, è possibile inserire un ordine stop-loss garantito, che chiude una posizione indipendentemente dalla volatilità del mercato.

I trader possono anche ricorrere a ordini take-profit, che chiudono una posizione redditizia quando viene raggiunto un dato livello di profitto che soddisfa il trader, nonché eseguire un'accurata analisi del rapporto rischio/rendimento.

Sviluppare un piano di position trading

I passaggi a cui dovrebbe attenersi un position trader per sviluppare una strategia di trading sono i seguenti:

-

Selezionare lo strumento su cui operare: i position trader devono decidere se fare trading sugli asset sottostanti o con i derivati.

-

Acquisire familiarità con analisi tecnica e fondamentale: ciò potrebbe rivelarsi estremamente utile, in quanto offrono una vasta gamma di strumenti che possono favorire la comprensione delle dinamiche dei trend di mercato.

-

Scegliere i punti di ingresso e di uscita: occorre stabilire quando entrare nel mercato e quando uscirne.

-

Essere consapevoli delle inversioni: poiché i position trader lasciano le posizioni aperte per un lungo arco di tempo, possono optare per ignorare le oscillazioni minori che si verificano nel mercato. Ciò significa, però, che potrebbero dover far fronte alle ripercussioni di un'inversione di tendenza.

Fattori chiave per il position trading

Tra i fattori chiave che i position trader non devono trascurare si annoverano:

Prospettive di lungo termine: dato che il position trading prevede di operare in un’ottica di lungo termine, esibire una spiccata comprensione dei fondamentali di mercato, dei trend macroeconomici e di quelli a lungo termine può rivelarsi fondamentale.

Pazienza: il position trading richiede pazienza, in quanto potrebbe volerci del tempo per vedere un'operazione evolvere e raggiungere il suo target di profitto. I trader devono essere disposti a non dismettere le posizioni anche durante fasi di volatilità del mercato.

Dimensionamento della posizione: stabilire la giusta dimensione della posizione può essere cruciale per il position trading. I trader devono assicurarsi di disporre di un capitale sufficiente per far fronte alle fluttuazioni di mercato, vantando al contempo un congruo potere d'acquisto per cogliere le opportunità che si manifestano. Il dimensionamento della posizione può anche avere ricadute sulla gestione del rischio, in quanto posizioni più ampie possono richiedere ordini stop-loss più stringenti.

Conclusioni

In conclusione, il position trading è una strategia che prevede di lasciare una posizione aperta per un periodo di tempo prolungato, il che la differenzia in parte da quelle a breve termine come il day trading e lo swing trading. I position trader possono scegliere di operare su diversi strumenti, ad esempio CFD su asset come criptovalute, azioni, forex, materie prime o indici.

È possibile impiegare svariati strumenti di analisi tecnica e fondamentale, contestualmente all’effettuazione di ricerche, per mettere a punto un piano di position trading.

Ma vi sono comunque rischi intrinseci nel position trading. Ne consegue che un position trader deve assicurarsi di eseguire un’adeguata due diligence, non trascurare il fatto che il mercato può oscillare in senso opposto alla posizione detenuta, e non investire mai più denaro di quanto possa permettersi di perdere.

FAQ

Il position trading è redditizio?

Il position trading può rivelarsi sia redditizio che foriero di perdite. I mercati sono spesso imprevedibili, con una serie di fattori che possono incidere in qualsiasi momento sulla redditività di un'operazione o sulle perdite da essa derivanti. Aspetti quali le dinamiche di domanda e offerta, eventi geopolitici e sentiment di mercato sono tutti passibili di condizionare le operazioni.

Position trading vs. day trading: qual è la differenza?

Il day trading è una strategia a breve termine che prevede di aprire e chiudere le posizioni nell'arco di una giornata. Il position trading, invece, è una strategia a lungo termine, nell’ambito della quale le posizioni vengono lasciate aperte per settimane, mesi e persino anni.

Position trading vs. swing trading: qual è la differenza?

Lo swing trading è una strategia a medio termine, per cui le posizioni vanno aperte e chiuse nell'arco di pochi giorni.Il position trading, invece, è una strategia a lungo termine, nell’ambito della quale le posizioni vengono lasciate aperte per settimane, mesi e persino anni.