Strategia di trading con l’RSI: una guida completa

Scopri come implementare l'indice di forza relativa (Relative Strength Index - RSI) con la nostra guida alle strategie di trading. Scopri le origini dell'indicatore RSI, la sua formula e come utilizzarlo insieme ad altri strumenti di analisi tecnica.

Cos'è l’RSI?

L'indice di forza relativa (RSI) è un indicatore ampiamente utilizzato in analisi tecnica per stimare l’intensità delle fluttuazioni di prezzo di uno strumento finanziario in un dato periodo di tempo. Rileva rapidità e variazioni delle oscillazioni di prezzo su una scala da 0 a 100, offrendo spunti in merito a situazioni di ipercomprato o ipervenduto, nonché a possibili inversioni di tendenza.

L'RSI può essere utilizzato quando si opera su qualsiasi mercato e con tutte le classi di asset, dalle azioni al (forex), potendo scegliere tra innumerevoli strategie che fanno leva su questo indicatore.

Punti salienti

- L’RSI è uno strumento di analisi tecnica che quantifica l’intensità delle oscillazioni di prezzo e individua condizioni di ipercomprato e ipervenduto nei mercati finanziari.

- È possibile applicare l’RSI a diversi timeframe e periodi di tempo personalizzati, a seconda della strategia di trading adottata.

- Tra le strategie di trading con l’RSI si annoverano (a titolo esemplificativo e non esaustivo) quelle che rilevano situazioni di ipercomprato/ipervenduto, il crossover del livello 50, la divergenza e le oscillazioni di fallimento.

- Combinando l'RSI con altri indicatori quali medie mobili, Bande di Bollinger®, MACD, oscillatori stocastici e ritracciamenti di Fibonacci è possibile ottimizzare le analisi di mercato.

- L'RSI ha dei limiti, tra cui la generazione di falsi segnali e l’incapacità di prevedere l'entità delle inversioni di prezzo.

Analisi dell'indicatore RSI

L'RSI è stato ideato dall'ingegnere meccanico, poi diventato trader e analista tecnico, J.Welles Wilder Jr., che lo illustrò per la prima volta in un testo pubblicato nel 1978, dal titolo "New Concepts in Technical Trading Systems" (nuovi concetti nei sistemi di trading tecnico).

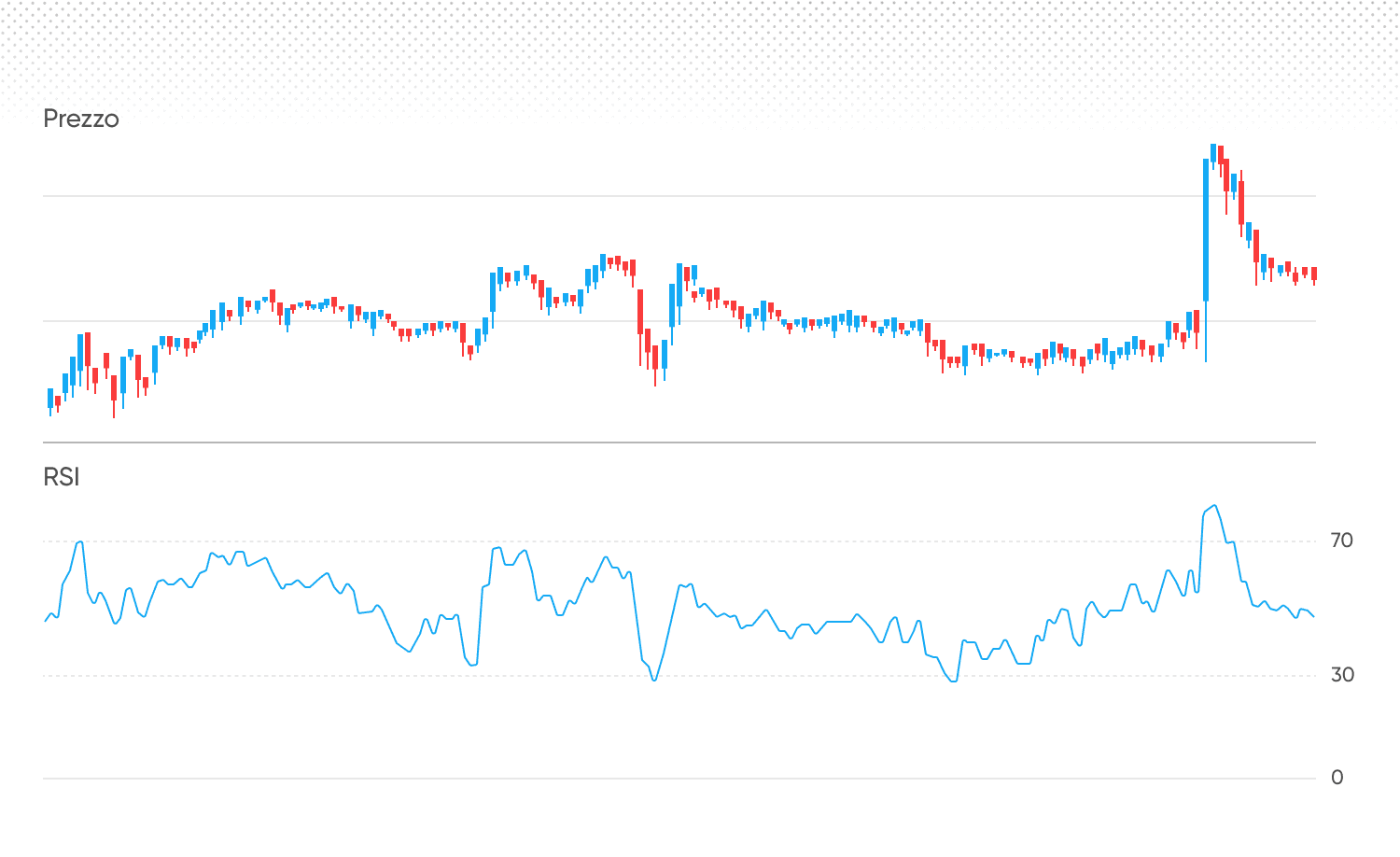

Come gran parte degli oscillatori, l'RSI viene solitamente tracciato sotto un grafico dei prezzi. Può essere utilizzato su qualsiasi timeframe di grafici a candele o a barre, inclusi minuti, ore, giorni e settimane.

L'RSI può essere calcolato anche su diversi periodi di tempo.L'impostazione standard è di 14 periodi, ma è possibile utilizzare configurazioni personalizzate dell'indicatore RSI, ad esempio a due, nove o 50 periodi. Ad esempio, per ottimizzare l'RSI per il day trading, è possibile settare le impostazioni su un periodo di riferimento più breve, ad esempio 7 o 10, per aumentare la sensibilità alle ultime variazioni di prezzo.

*Le performance passate non costituiscono un indicatore affidabile dell'andamento futuro.

Confrontando l'entità dei guadagni e delle perdite recenti, l'RSI genera unvalore compreso tra 0 e 100, indicativo della forza o della debolezza del momentum del prezzo di un asset.

-

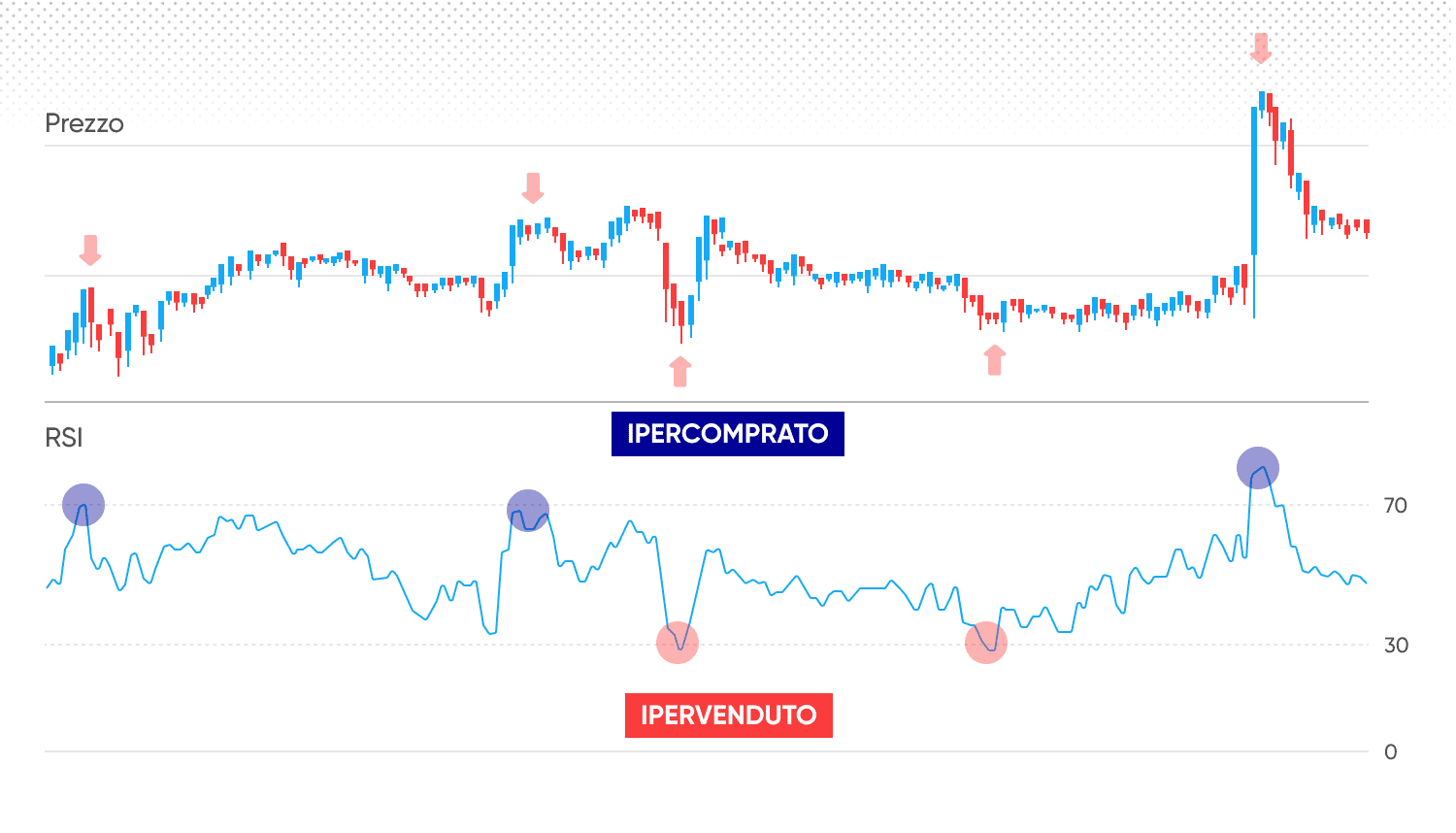

Se il valore dell’RSI oltrepassa quota 70, ciò denota tipicamente una situazione di ipercomprato, ossia che l'asset potrebbe essere sopravvalutato e che potrebbe verificarsi a breve una correzione del prezzo.

-

Se il valore dell’RSI cala al di sotto di 30, ciò denota tipicamente una situazione di ipervenduto, ovvero che l'asset potrebbe essere sottostimato e che un rimbalzo del prezzo potrebbe essere imminente.

Come viene calcolato l'RSI?

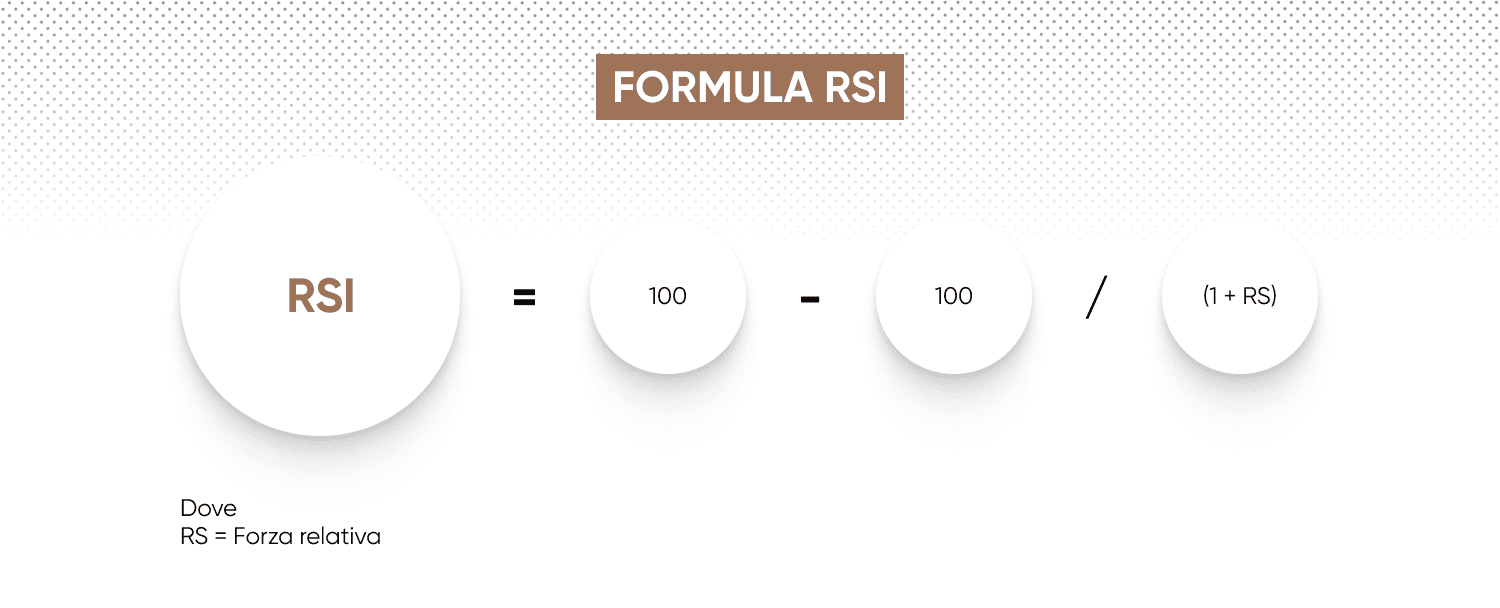

Non è indispensabile ricordare la formula per utilizzare le strategie di trading con l’RSI, in quanto l'indicatore è solitamente già integrato nelle piattaforme di trading, ma conoscerla aiuta a concettualizzare ciò che l'indicatore evidenzia.

L’RSI è calcolato normalizzando il fattore di forza relativa (RS). L'RS si ottiene dividendo il guadagno medio per la perdita media.

Il percorsoIl guadagno medio è la somma delle oscillazioni al rialzo dei prezzi negli ultimi X periodi di tempo (solitamente 14, come consigliato da J.Welles Wilder Jr.), divisa per il numero di periodi per ricavare la media.

Il percorsoLa perdita media è la somma delle oscillazioni al ribasso dei prezzi nello stesso numero di periodi, divisa per il medesimo numero di periodi.

Il fattore di forza relativa (guadagno medio diviso per perdita media) viene quindi convertito in un indice di forza relativa compreso tra 0 e 100, così da ricavare la formula dell’RSI.

Cos'è una strategia di trading con l’RSI?

Una strategia di trading con l’RSI è un insieme di regole e tecniche che prevedono l’utilizzo di questo indicatore per rilevare potenziali punti di ingresso nelle operazioni sulla base di condizioni di ipercomprato e ipervenduto o di variazioni di momentum.Sono quattro i sistemi principali per utilizzare l'indicatore RSI nel trading.

Ipercomprato e ipervenduto

Come illustrato precedentemente, se l'indicatore RSI evidenzia che un asset è diventato ipercomprato e poi inizia a virare al ribasso, ciò è un segnale che il prezzo potrebbe fare altrettanto. Analogamente, se l'RSI è ipervenduto e poi inizia a virare al rialzo, anche il prezzo potrebbe essere in procinto di issarsi verso l’alto.

Chi si attiene a questa strategia di trading con l’RSI attende tipicamente che quest’ultimo cali sotto i 70 da un livello di ipercomprato prima di aprire una posizione short.Invece, quando l'RSI oltrepassa 30 da una situazione di ipervenduto, è opportuno aprire una posizione long.

*Le performance passate non costituiscono un indicatore affidabile dell'andamento futuro.

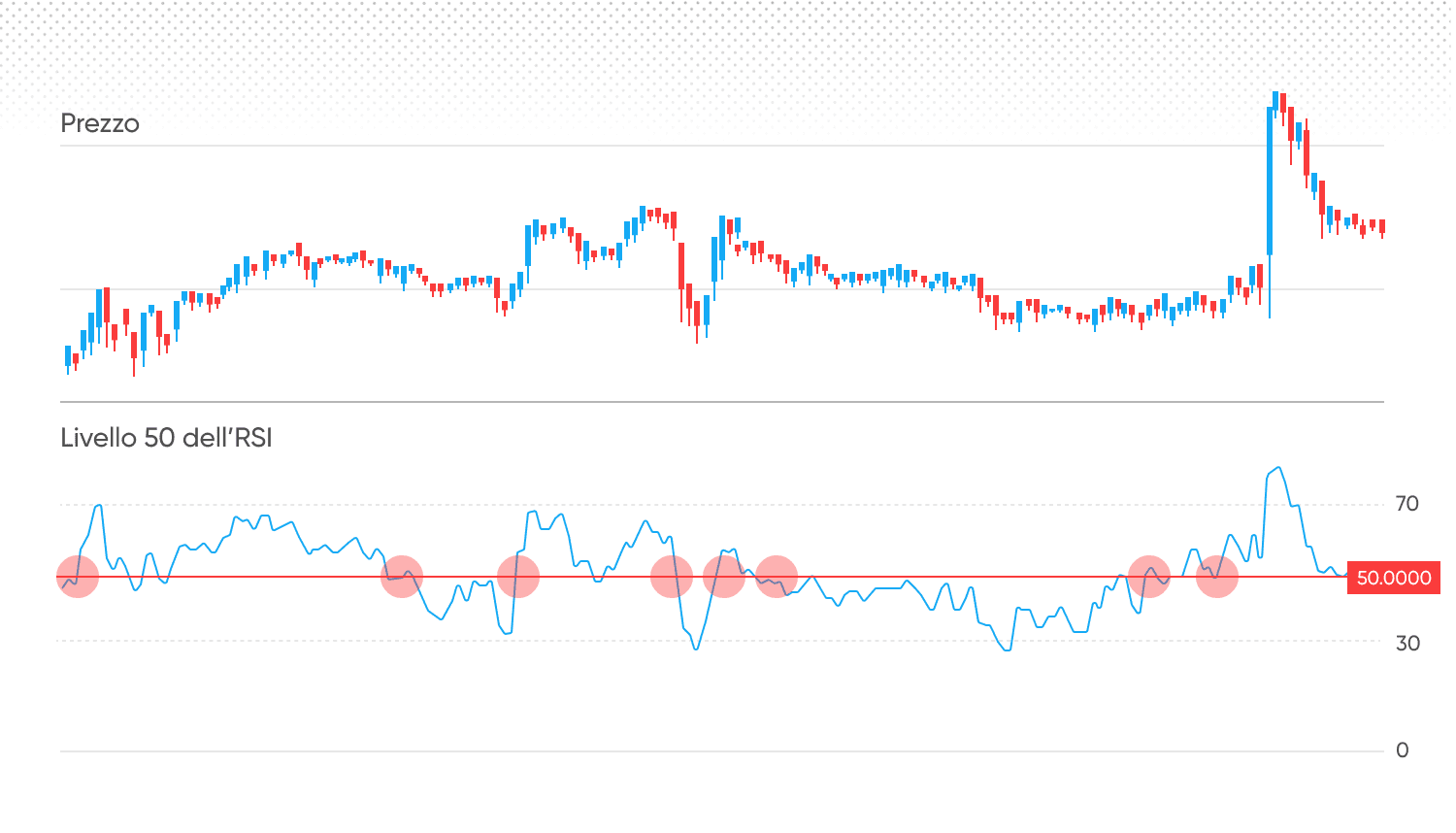

Crossover del livello 50

È possibile utilizzare il livello 50 dell’RSI (la linea centrale) per confermare che è in atto un trend dei prezzi. Stando a questa strategia, un trend ribassista si verifica quando l'RSI passa da un livello superiore a 50 a uno inferiore. Parimenti, un trend rialzista si manifesta quando l'RSI oltrepassa quota 50.

*Le performance passate non costituiscono un indicatore affidabile dell'andamento futuro.

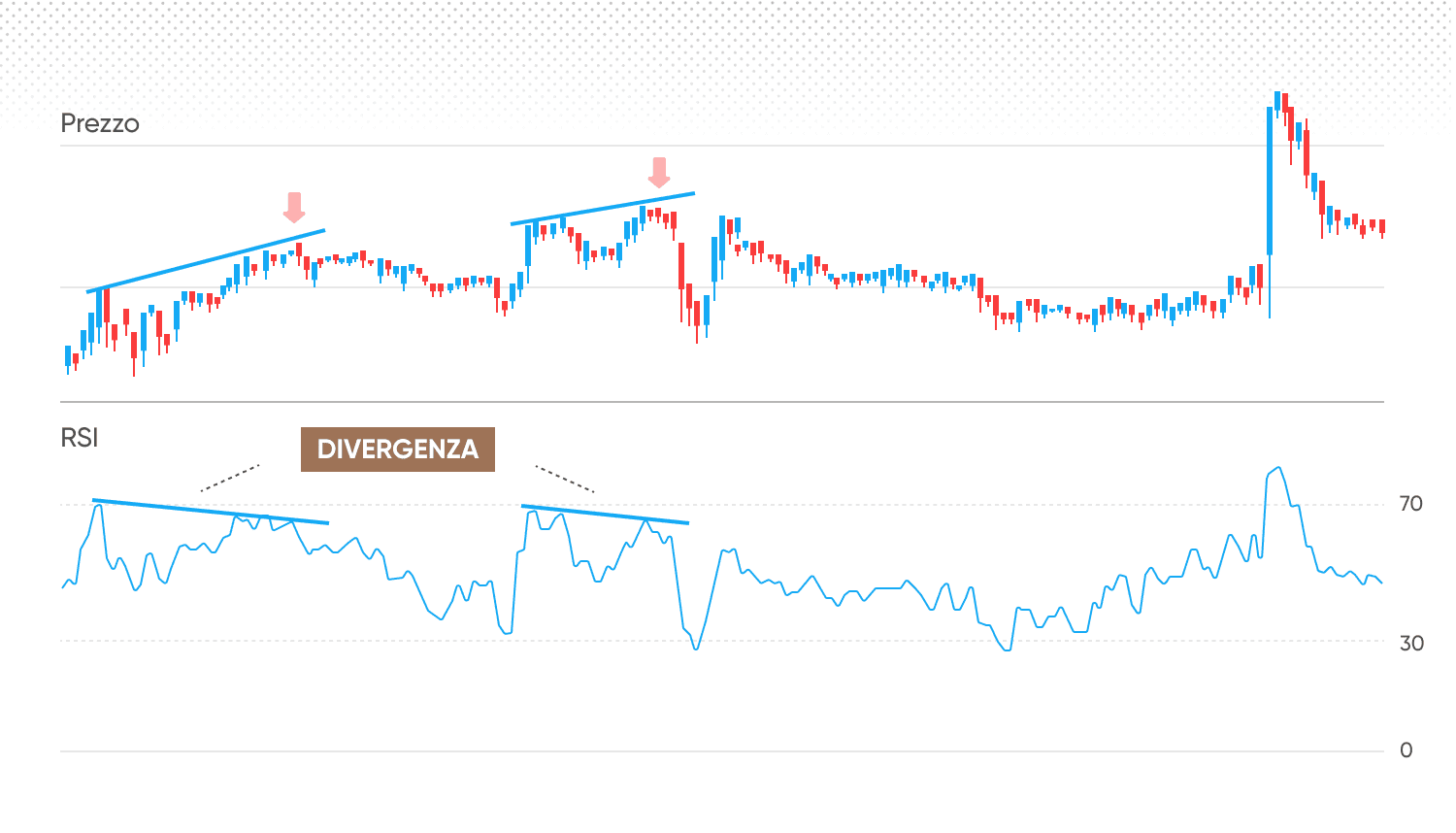

Divergenza

Un altro sistema per fare trading con l'RSI è quello di osservare la divergenza tra l'RSI e il prezzo di mercato. Sostanzialmente, i trader tentano di rilevare situazioni in cui il momentum oscilla in direzione opposta al prezzo, indice di una possibile inversione.

Quando il prezzo raggiunge il "massimo più elevato" ma l'RSI rileva un "massimo inferiore", si parla di divergenza ribassista.

Quando il prezzo esibisce un "minimo inferiore" e l'RSI segnala un "minimo più elevato", si parla di divergenza rialzista.

Quando si verifica una divergenza, secondo questa teoria, vi è una maggiore probabilità che i prezzi invertano la rotta. Ciò può costituire potenziali segnali di vendita e acquisto a breve termine.

*Le performance passate non costituiscono un indicatore affidabile dell'andamento futuro.

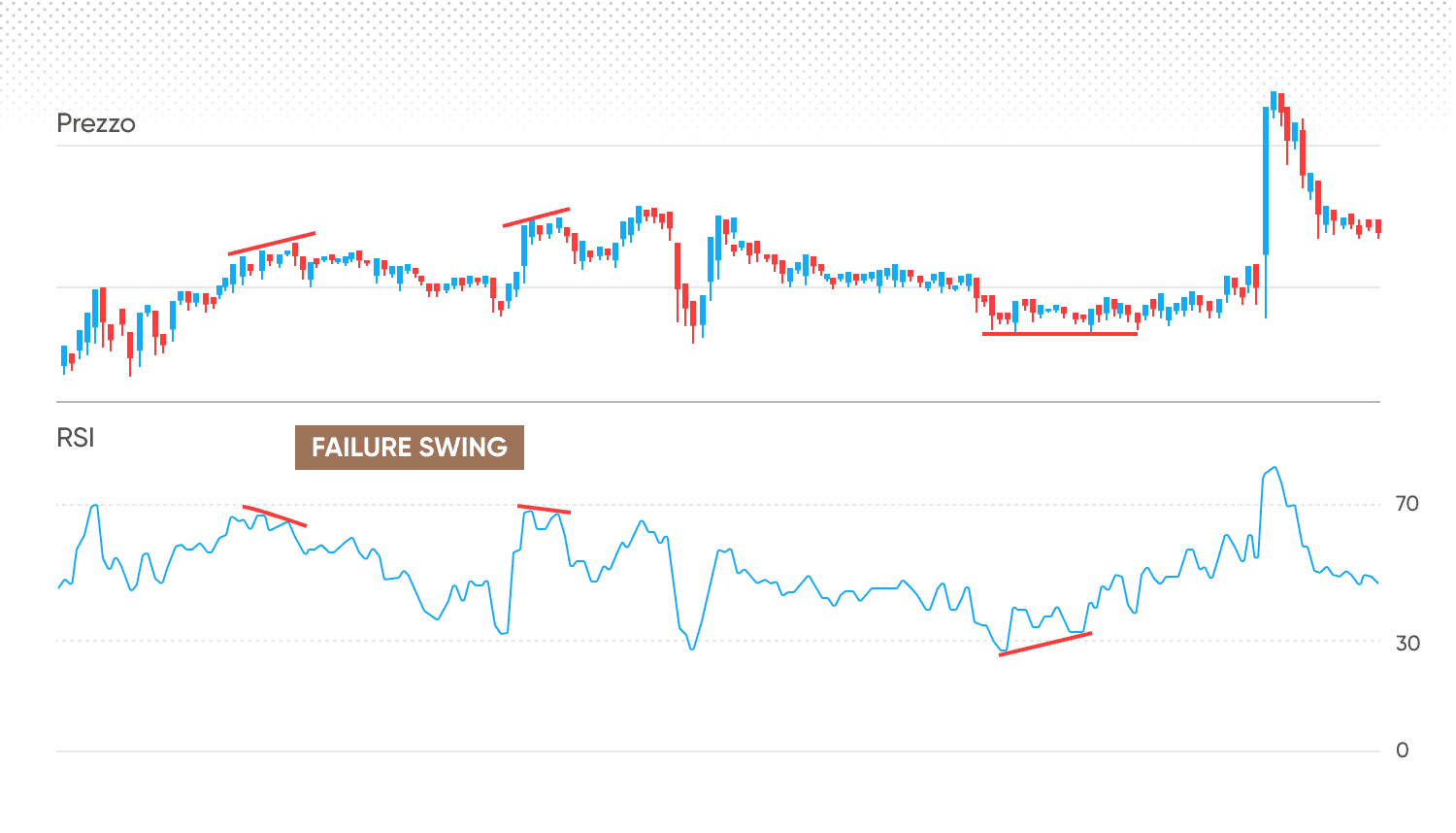

Oscillazioni di fallimento dell’RSI

È un concetto simile alla divergenza, ma su scala decisamente più ridotta. Le "oscillazioni" sono piccoli massimi e minimi che caratterizzano un prezzo quando è in atto un trend. L'RSI traccia tipicamente i massimi e i minimi del prezzo.

I trend rialzisti sono segnati da massimi e minimi crescenti.I trend ribassisti esibiscono massimi e minimi decrescenti. Se l'RSI oscilla al ribasso ma il prezzo continua ad aumentare, ciò può essere un segnale di inversione di tendenza a breve termine.

*Le performance passate non costituiscono un indicatore affidabile dell'andamento futuro.

Come fare trading con l’RSI e altri indicatori

I trader possono optare per l’utilizzo dell’RSI in combinazione con altri indicatori per ottimizzare le analisi di mercato e approfondire la comprensione dell’andamento dei prezzi. Di seguito sono riportati alcuni degli indicatori più diffusi che è possibile implementare in una strategia di trading con l’RSI.

-

Medie mobili (MA)

I trader usano spesso le medie mobili (MA) insieme all’RSI per rilevare trend e possibili punti di entrata o uscita. Ad esempio, se il prezzo oltrepassa una media mobile e l'RSI fuoriesce dalla zona di ipervenduto (sopra 30), ciò può essere indicativo di un potenziale ingresso long. Invece, se il prezzo cala al di sotto della media mobile e l'RSI si sposta in territorio di ipercomprato (sopra 70), ciò può essere un segnale di un punto di ingresso short.

-

Bande di Bollinger®

Combinando le Bande di Bollinger® con l'RSI, è possibile ottenere ulteriori conferme in merito alle condizioni di ipercomprato o ipervenduto. Se il prezzo raggiunge la parte superiore della Banda di Bollinger® e l'RSI è superiore a 70, ciò può essere un segnale che l'asset è sovraesteso e sul punto di subire un pullback. Analogamente, se il prezzo tocca la Banda di Bollinger® inferiore e l'RSI è inferiore a 30, ciò può essere indicativo di una condizione di ipervenduto e di una potenziale opportunità di acquisto.

-

MACD

L'utilizzo della convergenza/divergenza della media mobile (MACD) congiuntamente all'RSI può fornire ulteriori conferme circa i cambiamenti di tendenza e le variazioni di momentum. Ad esempio, se l'RSI mostra una divergenza rialzista (il prezzo esibisce minimi decrescenti mentre l'RSI rileva minimi crescenti) e il MACD segnala un crossover rialzista (la linea MACD oltrepassa quella del segnale), ciò può rafforzare le probabilità di un’inversione di tendenza rialzista.

-

Oscillatore stocastico

Un oscillatore stocastico, analogamente all'RSI, rileva condizioni di ipercomprato e ipervenduto. Confrontando i due indicatori, i trader possono ottenere conferme o divergenze per stimare meglio potenziali inversioni nel mercato. Ad esempio, se l'RSI e l'oscillatore stocastico passano da una zona di ipervenduto a una di ipercomprato, ciò può corroborare la tesi di un’oscillazione al rialzo dei prezzi.

-

Ritracciamenti di Fibonacci

Il ricorso ai ritracciamenti di Fibonacci in sinergia con l'RSI può aiutare a individuare possibili livelli di supporto e resistenza quando si verificano correzioni dei prezzi. Se l'RSI raggiunge livelli di ipervenduto in prossimità di un rilevante livello di ritracciamento di Fibonacci, ciò può indicare una maggiore probabilità di un rimbalzo dei prezzi a quel livello, fornendo un potenziale punto di ingresso per posizioni long.

Limiti dell’RSI

Falsi segnali: L'RSI è un indicatore leading, pensato per poter entrare in un'operazione redditizia prima di quanto consentito dagli indicatori lagging. Ma gli indicatori leading sono meno affidabili e generano spesso falsi segnali. Questo perché non tutte le variazioni di momentum comportano un cambio di direzione del prezzo.

Non rilevamento dell’entità dell’inversione: L'indicatore RSI ha segnalato innumerevoli svolte nei mercati nel corso degli anni, ma non può prevedere l’entità della successiva oscillazione dei prezzi. L’RSI è in grado di indicare un massimo o un minimo, o banalmente una temporanea inversione nella direzione del prezzo di un titolo.

Conclusioni

In conclusione, l'RSI è un apprezzato strumento di analisi tecnica utilizzato per quantificare l’intensità delle fluttuazioni di prezzo di vari strumenti finanziari. Sviluppato da J.Welles Wilder Jr., rileva le condizioni di ipercomprato o ipervenduto e le potenziali inversioni di tendenza, fornendo spunti preziosi ai trader.

L'RSI può essere applicato a diversi timeframe e periodi. L’impostazione standard è di 14 periodi, ma è possibile personalizzarla.Ad esempio, le impostazioni dell’RSI per il day trading sono in genere basate su un periodo di riferimento più breve, ad esempio 7 o 10, al fine di aumentare la sensibilità alle ultime variazioni di prezzo.

Le strategie con l’RSI prevedono l'individuazione di condizioni di ipercomprato/ipervenduto, crossover del livello 50, divergenza e oscillazioni di fallimento. I trader utilizzano generalmente l'RSI in combinazione con altri indicatori, tra cui medie mobili, Bande di Bollinger®, MACD, oscillatori stocastici e ritracciamenti di Fibonacci, in modo da ottimizzare le analisi di mercato e favorire il processo decisionale.

Ma l'RSI ha dei limiti, tra cui la possibilità di generare falsi segnali e l’incapacità di prevedere l'entità delle inversioni di prezzo. Nonostante tali svantaggi, però, l'RSI resta un indicatore utile per far fronte alle difficoltà dei mercati finanziari.

FAQ

Come si imposta l'indicatore RSI?

Per configurare l'indicatore RSI, basta selezionare il timeframe desiderato e personalizzare i periodi di calcolo (l'impostazione di default è 14 periodi). Le impostazioni vanno calibrate in funzione della propria strategia di trading, che può prevedere l'utilizzo di 7 o 10 periodi per il day trading.

Come viene calcolato l'RSI?

L'RSI si calcola mediante la formula RSI = 100 - 100 / (1 + RS), dove RS è il fattore di forza relativa, ottenuto dividendo il guadagno medio per la perdita media su un dato numero di periodi.

L'RSI è indicato per il day trading?

L'RSI può essere efficace nel day trading se ottimizzato con periodi di riferimento più brevi, ad esempio 7 o 10, così da aumentare la sua sensibilità alle ultime variazioni di prezzo.

Qual è la differenza tra l’RSI e un oscillatore stocastico?

Sia l'RSI che gli oscillatori stocastici sono indicatori di momentum. Ma le differenti formule matematiche producono risultati diversi. L'RSI si sofferma sui guadagni medi piuttosto che sulla perdita media di un dato numero di periodi. Di contro, gli oscillatori stocastici rilevano il prezzo di chiusura in relazione al massimo più elevato e al minimo più basso di un dato timeframe. Un oscillatore stocastico rileva tipicamente situazioni di ipercomprato e ipervenduto più spesso rispetto all’RSI, assicurando maggiori entrate di trading ma anche più segnali falsi.

Come si usa l’RSI con altri indicatori tecnici?

Per utilizzare l'RSI insieme ad altri indicatori tecnici, valuta di aggiungere medie mobili, Bande di Bollinger®, MACD, oscillatori stocastici o ritracciamenti di Fibonacci alla tua analisi per ottenere ulteriori conferme dei trend e dei livelli di supporto e resistenza.