Operando el S&P 500 Tras las Ganancias de los Pesos Pesados Financieros

Los impresionantes resultados lo han ayudado a superar las preocupaciones comerciales y un cierre de gobierno en curso por ahora, pero los aspectos técnicos siguen en conflicto en el marco de tiempo diario a corto plazo debido a la caída del viernes pasado.

Los futuros de los índices de renta variable de EE. UU. se mantienen estables después de una sesión de ganancias tanto para el S&P 500 (+0.4% para cerrar en 6,671) como para el Nasdaq 100 (+0.7% para 24,745), ya que las ganancias más sólidas han logrado compensar lo que el presidente de EE. UU., Trump, está catalogando como una guerra comercial con China, y donde el Secretario del Tesoro, Bessent, dijo que "no negociaremos porque el mercado de valores está bajando". El cierre del gobierno persiste, pero un acontecimiento fue que el juez federal bloqueó por ahora que la administración Trump despida a trabajadores federales.

Los rendimientos del Tesoro terminaron ligeramente al alza, pero no en el extremo más lejano de la curva, con los rendimientos reales subiendo ligeramente, y la cotización del mercado (FedWatch de CME) se mantiene muy cerca de cotizar plenamente recortes de tasas consecutivos de 25pb (puntos básicos) por parte de la Reserva Federal (Fed) tanto para este mes como para diciembre, mientras que hay un 50/50 sobre mantener o reducir las tasas nuevamente en enero. Hablando de la Fed, publicaron su "Libro Beige", donde el crecimiento económico ha cambiado poco desde su informe de principios de septiembre con los mercados laborales "en gran medida estables" incluso si la demanda está "apagada", y que los precios "subieron aún más", pero que el alcance de los costos inducidos por aranceles más altos "que se trasladan a los precios finales varió". Varios miembros del FOMC (Comité Federal de Mercado Abierto) hablaron, con Miran diciendo que las tensiones comerciales requieren que "piensen en la introducción de un nuevo riesgo de cola" y cree que "es aún más importante ahora... que hace una semana que avancemos rápidamente hacia una postura más neutral".

Al observar las acciones clave dentro del S&P 500, las acciones del peso pesado Nvidia cayeron alrededor de un 0.1% al cierre, con la atención puesta una vez más en su rival AMD, ya que subió un 9.4%, basándose en el acuerdo anunciado previamente con Oracle (+1.5%). Las ganancias trimestrales impresionaron para los pesos pesados financieros, siendo los últimos Bank of America (+4.4%) y Morgan Stanley (+4.7%) superando sus respectivas métricas clave y viendo un impulso en los ingresos de banca de inversión.

En cuanto a los datos económicos, no ha habido mucho gracias al cierre del gobierno, y en otros lugares fue mixto, con el índice manufacturero Empire para octubre mejorando notablemente para registrar una cifra positiva de 10.7 desde -8.7 anterior, mientras que las solicitudes semanales de hipotecas (MBA) sufrieron otra lectura negativa.

Tenemos un par de elementos en términos de datos económicos con el índice manufacturero de la Fed de Filadelfia y el índice del mercado inmobiliario de la NAHB, y más miembros del FOMC hablando. Aquellos interesados en las ganancias obtendrán más de eso también, aunque de compañías financieras más pequeñas, incluidas Charles Schwab y BNY Mellon.

Análisis técnico, estrategias y niveles del S&P 500

Observando el marco de tiempo diario, el precio está por encima de todas sus principales medias móviles (MA) a largo plazo, mientras que ya no está por debajo de todas sus principales a corto plazo, recuperándose del extremo inferior de la Banda de Bollinger hasta el medio. En el frente del DMI (Índice de Movimiento Direccional), todavía es negativo con el -DI sobre el +DI, aunque por un margen decreciente. El RSI (Índice de Fuerza Relativa) no está lejos de 50, y el ADX (Índice de Movimiento Direccional Promedio) todavía está en territorio de tendencia.

Los aspectos técnicos están, por lo tanto, mezclados a corto plazo con una perspectiva más de "consolidación – volátil", donde las estrategias de ruptura están en el campo conformista y las reversiones son para los contrarios que esperan que el precio se mantenga en estos rangos, con este último superando al primero por la falta de un movimiento de tendencia, mientras que el primero requiere un aumento de la volatilidad intradiaria o un movimiento interdiario para ver una continuación más allá de sus 1.os niveles diarios. Ampliando la vista al marco de tiempo semanal, la perspectiva sigue siendo de "toro promedio", construida sobre un sesgo alcista histórico, con el precio ya por encima del 1.er nivel de Resistencia semanal de esta semana, lo que da ventaja a las rupturas de compra conformistas con solo una victoria inicial para las ventas después de reversiones contrarias el martes pasado en la breve caída.

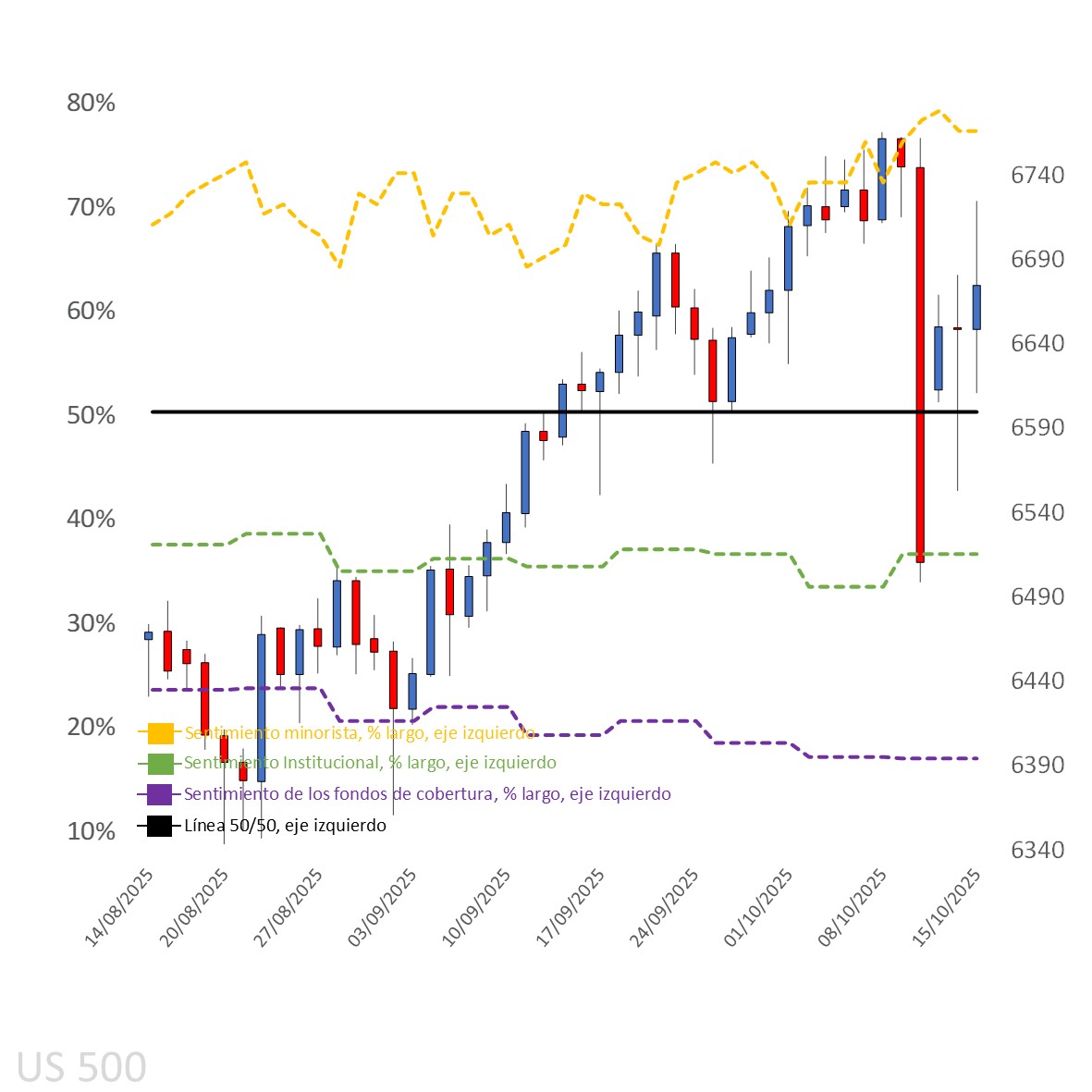

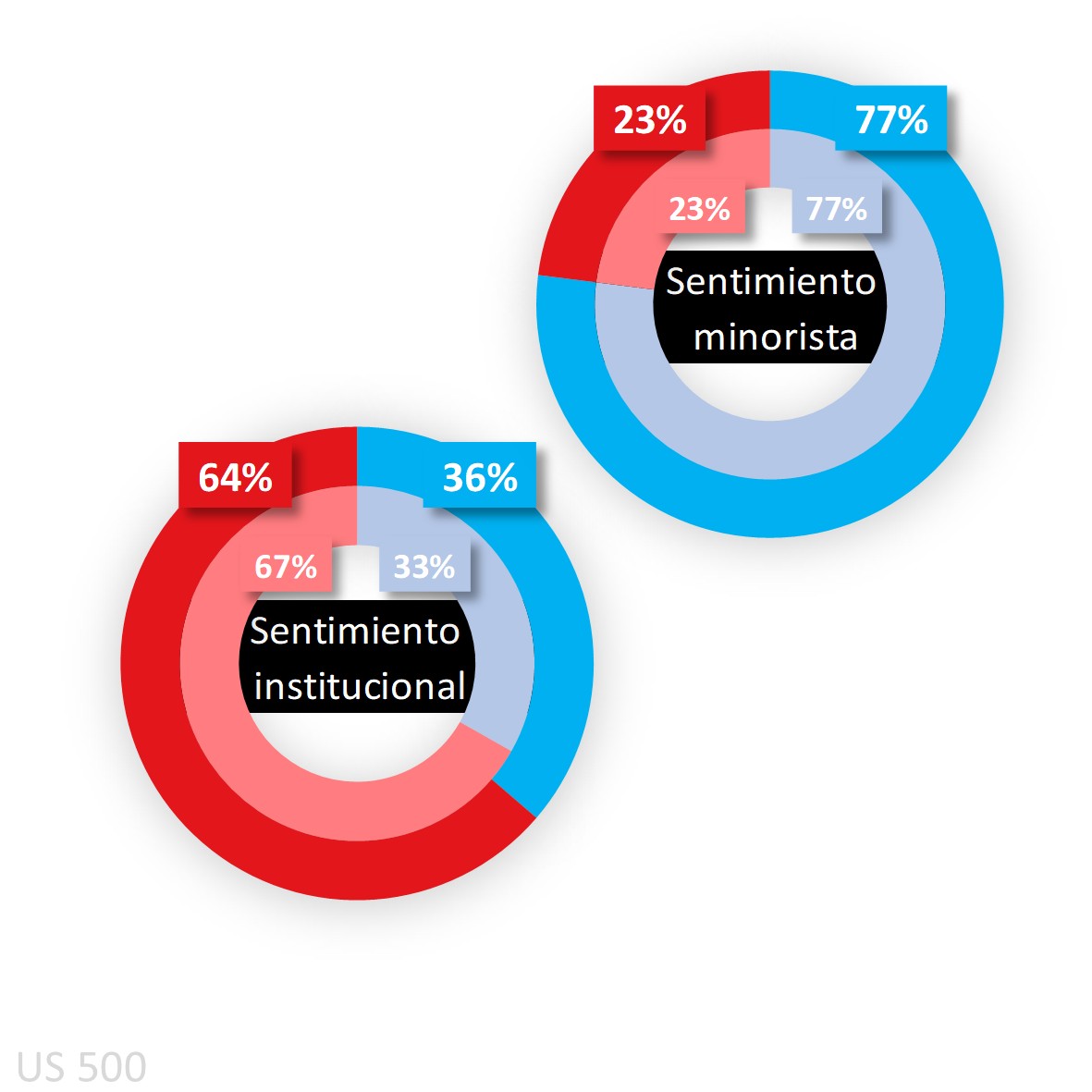

Sentimiento de los clientes de Capital.com para el S&P 500

Sigue siendo una historia de sesgo de compra fuerte a extremo entre los clientes de Capital.com que compraron en el retroceso del viernes pasado y generalmente se han mantenido desde entonces anticipando nuevas ganancias de precios. También están en mayoría larga en el Dow (73%), Nasdaq (64%) y Russell (66%), aunque por porcentajes más pequeños en comparación con el S&P, donde es más alto. El cierre continuo del gobierno significa que el informe CoT (Commitment of Traders) de la CFTC no está disponible, pero según los informes anteriores, eran neto corto.

Período: AGOSTO 2025 - OCTUBRE 2025

El rendimiento pasado no es un indicador de resultados futuros.

Gráfico de Sentimiento del cliente mapeado en el gráfico diario

Fuente: Capital.com

Período: AGOSTO 2025 - OCTUBRE 2025

El rendimiento pasado no es un indicador de resultados futuros.

Gráfico del S&P 500 en la plataforma de Capital.com con indicadores técnicos clave

Fuente: Capital.com

Período: JULIO 2025 - OCTUBRE 2025

El rendimiento pasado no es un indicador de resultados futuros.