Crollo dei mercati in prossimità? Cosa può innescare la prossima correzione globale

La prossima riunione della Federal Reserve, fissata per il 29 ottobre 2025, è probabilmente l’evento più atteso in questo momento nei mercati alle prese con una certa euforia ed evidente rally del settore tecnologico.

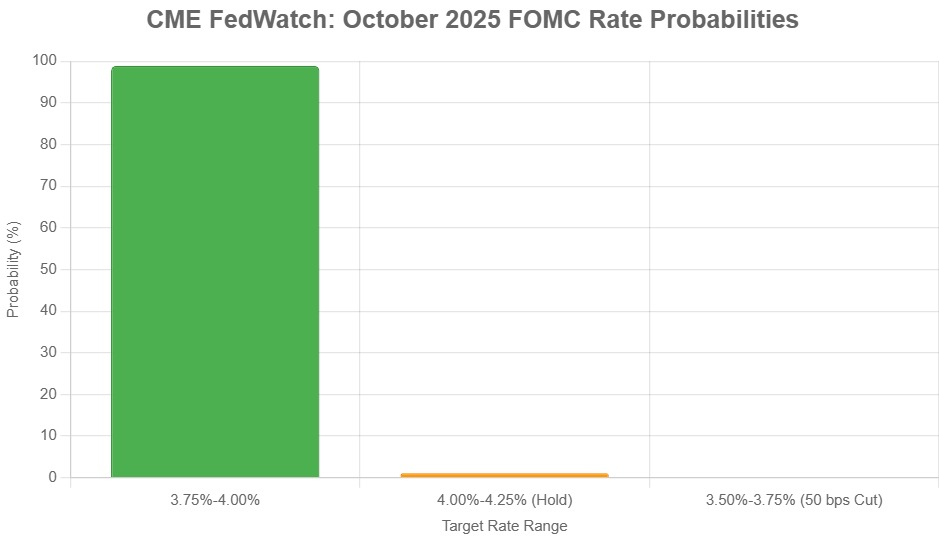

Le attese sono tutte per un nuovo taglio dei tassi di interesse dato sostanzialmente per scontato a giudicare dalle probabilità implicite nei futures.

Probabilità taglio tassi

I risultati passati non sono indicativi di quelli futuri

Tuttavia, sembra in crescita l’interesse della comunità finanziaria circa la possibilità, alimentata anche dalla stampa in verità, che un allentamento monetario possa non bastare a garantire un “soft landing” per l’economia americana con possibili rischi di un crollo sistemico, figli proprio di una probabile eccessiva fiducia nella Fed e di possibili distorsioni nei mercati finanziari.

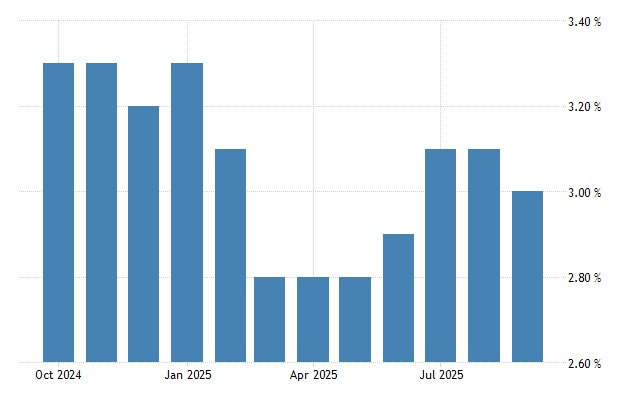

Gli operatori sembrano sottopesare nelle loro valutazioni le informazioni che provengono dai fondamentali con l’inflazione core che in fondo resta ancora ben al di sopra del target del 2%

Fonte:Tradingeconomics

Inflaziuone USA

I risultati passati non sono indicativi di quelli futuri

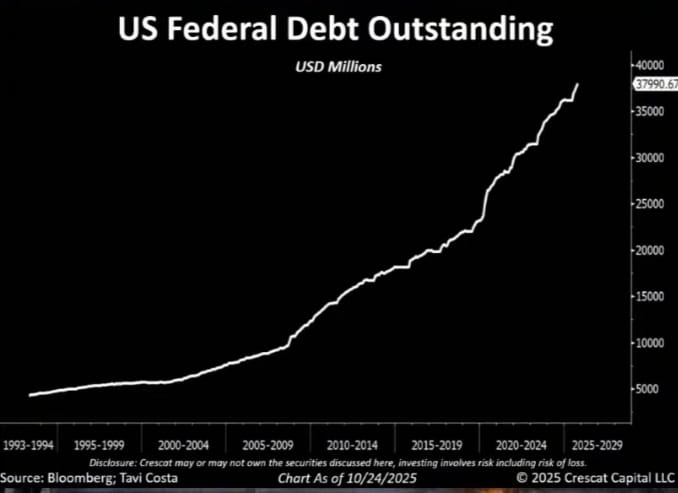

con il credito al consumo che è in aumento e il debito federale statunitense che ha ormai superato la soglia dei 36.000 miliardi di dollari.

Espansione bilancio federale USA

I risultati passati non sono indicativi di quelli futuri

In un tale contesto un tantino contraddittorio, almeno da un punto di vista accademico, abbiamo la Fed che probabilmente taglierà ancora i tassi di interesse nella prossima riunione del FOMC il prossimo 29 ottobre 2025 in un contesto in cui, per quanto anticipato, probabilmente occorrerebbe a norma dei manuali di macroeconomia di una politica monetaria teoricamente piuttosto restrittiva.

Euforia e rischio sistemico: l’effetto “Fed put” torna protagonista

Il rischio principale del 2025 sembra essere che la fiducia cieca nella c.d. “Fed put” — vale a dire la convinzione che la banca centrale interverrà sempre per salvare i mercati — stia creando una possibile distorsione nei mercati. In pratica, gli investitori potrebbero essersi abituati all’idea che ogni correzione nei mercati rappresenti soltanto un’opportunità d’acquisto, sottovalutando la possibilità che si tratti invece di una minaccia.

In definitiva, il rischio cui si fa riferimento è quello che se la Fed taglia i tassi troppo presto, mentre l’inflazione resta elevata e la produttività rallenta, ciò potrebbe alimentare una nuova bolla con tutti i rischi connessi nel caso in cui le aspettative dovessero cambiare divenendo meno rosee.

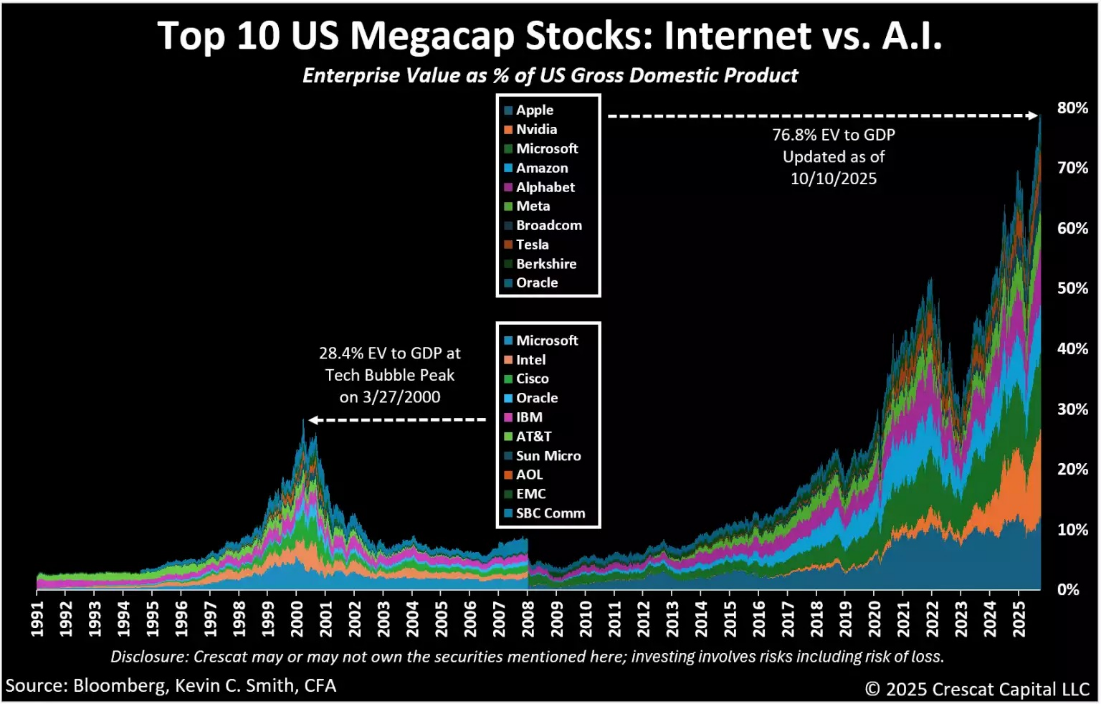

Come sottolinea Crescat Capital nel suo recente rapporto “Echoes of Euphoria”, i pattern di mercato ricordano da vicino quelli osservati in occasione della c.d. bolla dot-com del 2000 e anche del ciclo immediatamente precedente la più recente crisi del 2008: parliamo di elevata concentrazione dei capitali in pochi titoli tech.

Top 10 us megacap stocks

I risultati passati non sono indicativi di quelli futuri

In termini di valutazioni rispetto al PIL, le prime 10 azioni più capitalizzate statunitensi valgono il 270% in più rispetto ai 10 titoli tecnologici e delle telecomunicazioni con maggiore capitalizzazione di mercato al culmine della bolla del 2000.

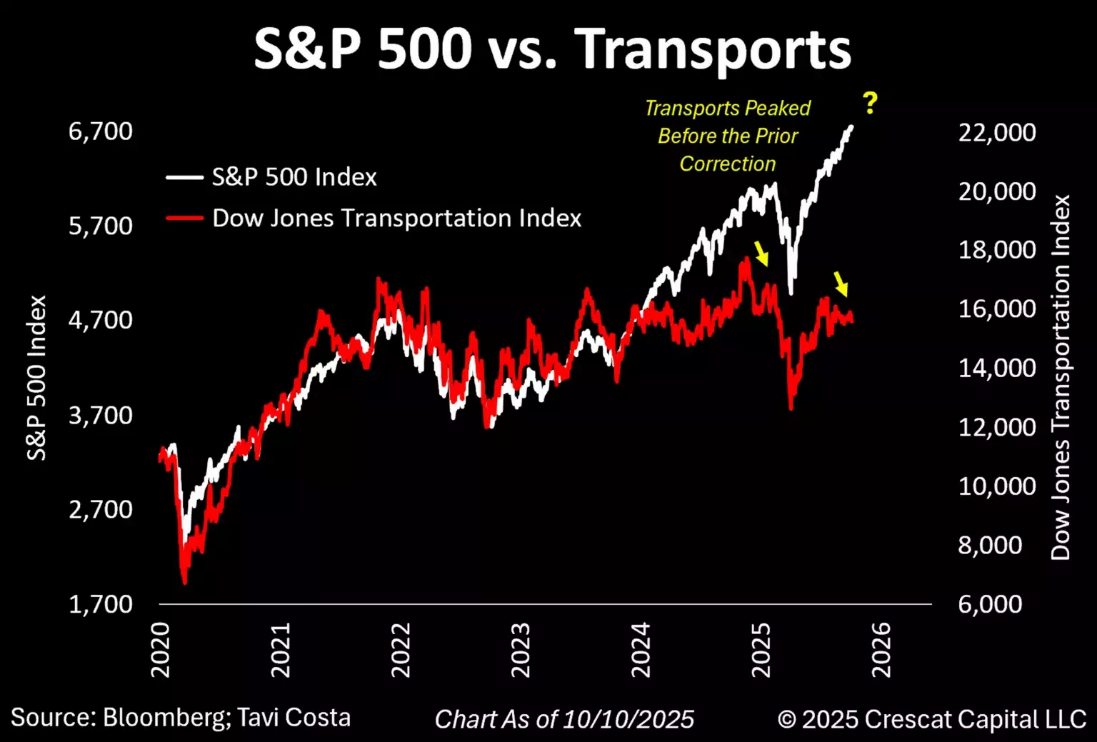

L'indice Dow Jones Transportation, spesso usato come indicativo ed anticipatore per le tendenze azionarie più ampie, concorda con questa visione. Questo indicatore dell'economia reale in genere cambia direzione prima dell'S&P 500 come possiamo vedere nel grafico qui proposto

S&p500 vs transports

I risultati passati non sono indicativi di quelli futuri

Oggi, tuttavia, i trasporti mostrano una divergenza che in questo 2025 ha efficacemente anticipato l'ultima importante correzione di mercato.

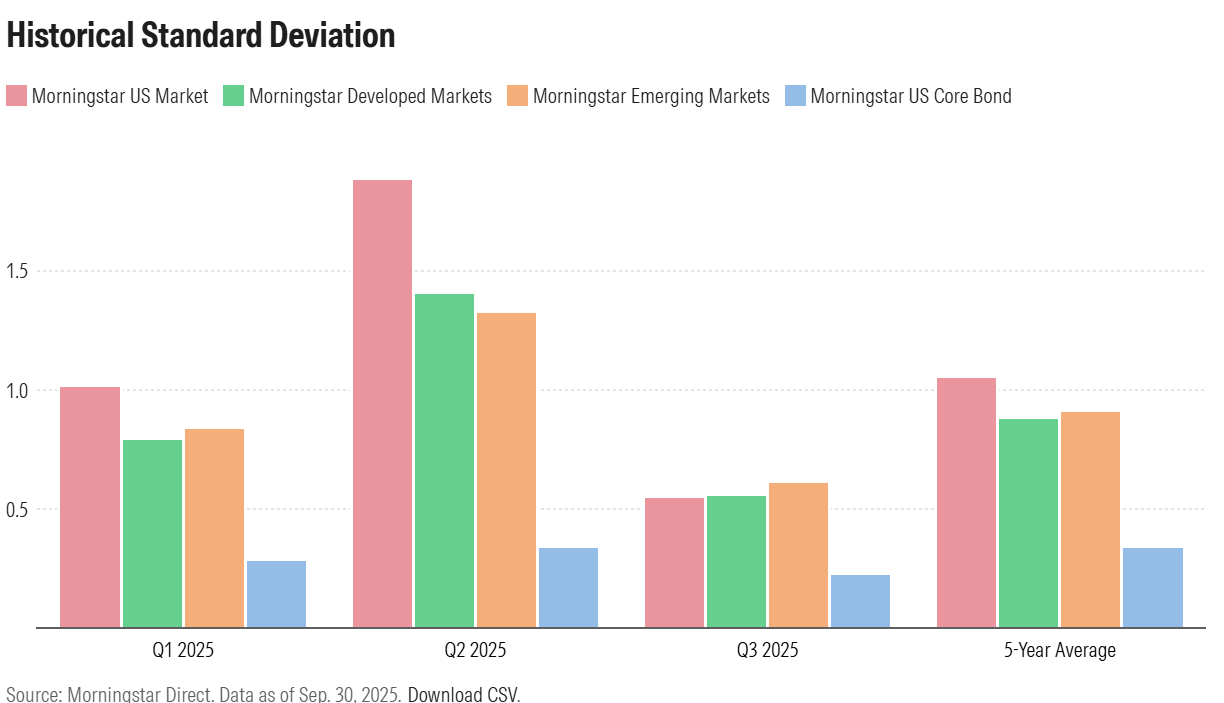

Inoltre, possiamo osservare una compressione della volatilità che tecnicamente spesso è associata ad un prossimo movimento deciso del mercato, anche se non è dato sapere con certezza in quale direzione

Volatilità storica mercati

I risultati passati non sono indicativi di quelli futuri

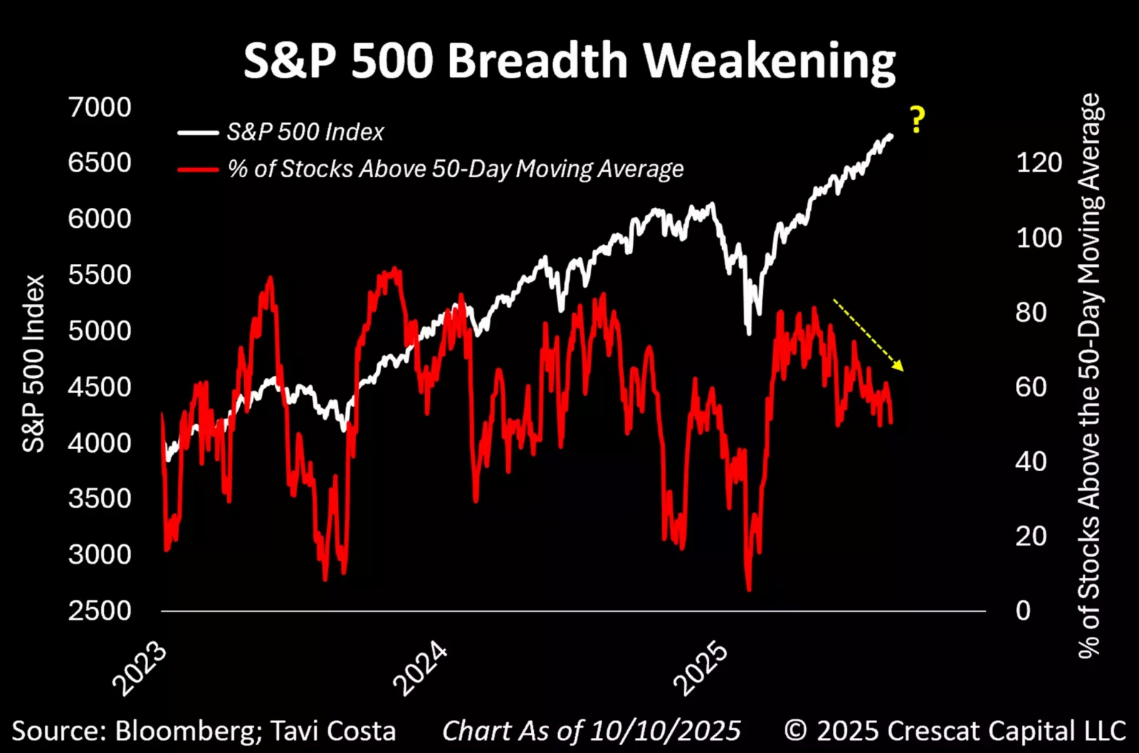

Volendo ricavare una visione a breve termine, è utile indagare anche l'ampiezza del mercato, vale a dire il grado di partecipazione del mercato complessivo al movimento in corso. Ebbene, da questo punto di vista si nota una debolezza visto che solo circa la metà dei titoli che compongono lo S&P 500 quota al di sopra della media mobile a 50 giorni circostanza che parla di un rally poco partecipato. In partica, una piccola parte di grandi aziende tech sostiene l'indice mentre il mercato più ampio si indebolisce silenziosamente. Gli esperti fanno notare che, storicamente, questo tipo di divergenza il più delle volte è associato ai massimi storici.

S&p500 e media mobile a 50 giorni

I risultati passati non sono indicativi di quelli futuri

In questa cornice e contesto, il 7% dei titoli più capitalizzati dell’S&P 500 oggi rappresenta oltre il 50% della capitalizzazione complessiva del mercato, un livello mai visto nella storia recente dei mercati americani, ciò che rappresenta un rischio importante poiché quando la concentrazione diventa così importante anche piccoli shock possono innescare una potenziale correzione violenta.

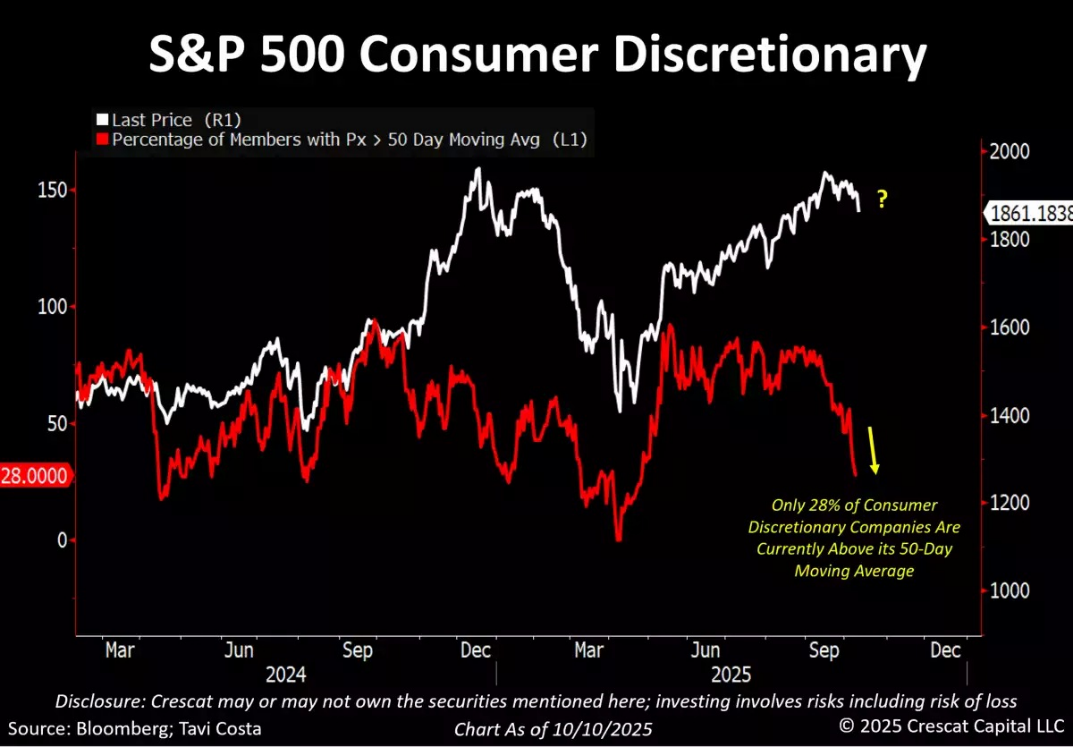

Una situazione simile si sta verificando all'interno di una delle componenti più cicliche dell'economia, vale a dire il settore dei beni di consumo discrezionali dell'S&P 500. Ebbene, solo il 28% di questi titoli si attesta al di sopra della media mobile a 50 giorni denotando una certa debolezza visto che i consumi sono responsabili della maggior parte della crescita statunitense e la debolezza di questo settore spesso segnala un futuro di altrettanta maggiore debolezza economica. Gli esperti segnalano che, storicamente, questo settore si dimostra anticipatore rispetto al futuro del ciclo economico

S&p500 consumi discrezionali

I risultati passati non sono indicativi di quelli futuri

Molto attuale sembra essere il dibattito circa il confronto con la bolla tecnologica del 2000. Gli esperti fanno notare che come le grandi aziende di intelligenza artificiale di oggi, anche le prime 10 azioni tecnologiche a mega capitalizzazione nella bolla di Internet del 2000 erano altamente redditizie e che quindi, quel che potrebbe contare non è se le grandi aziende tecnologiche siano redditizie o meno ma piuttosto quanto gli investitori sono disposti a pagare per quella redditività e se la sua crescita sia sostenibile o meno.

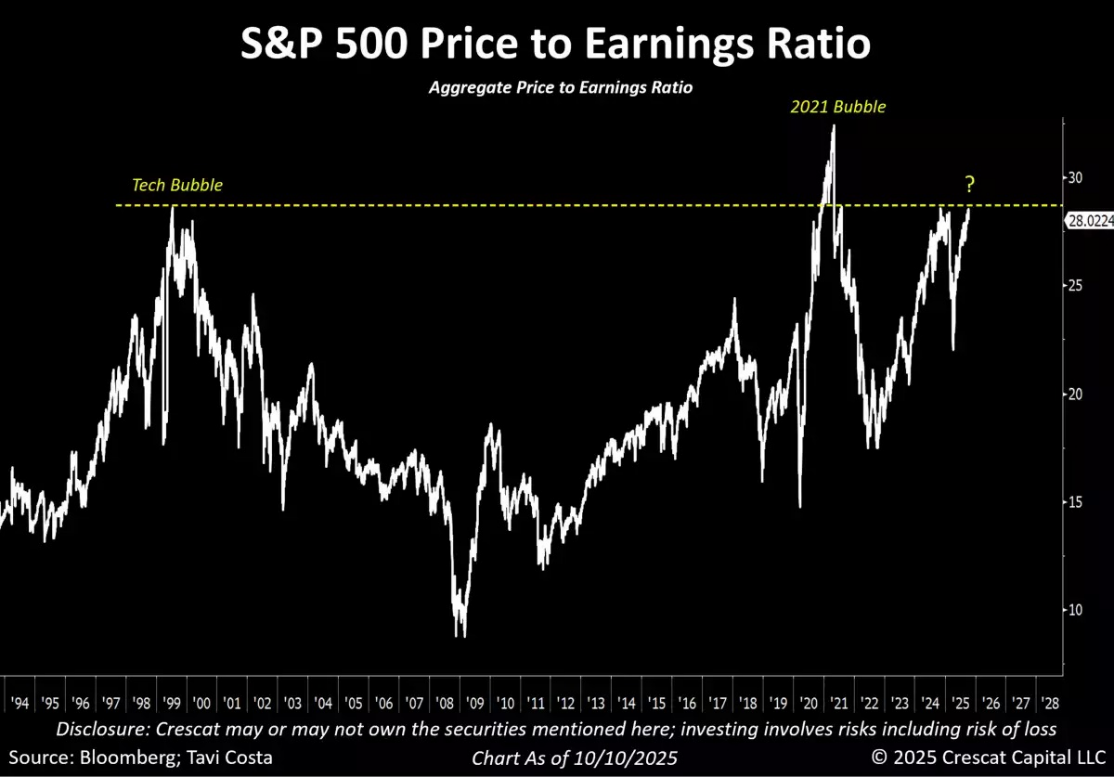

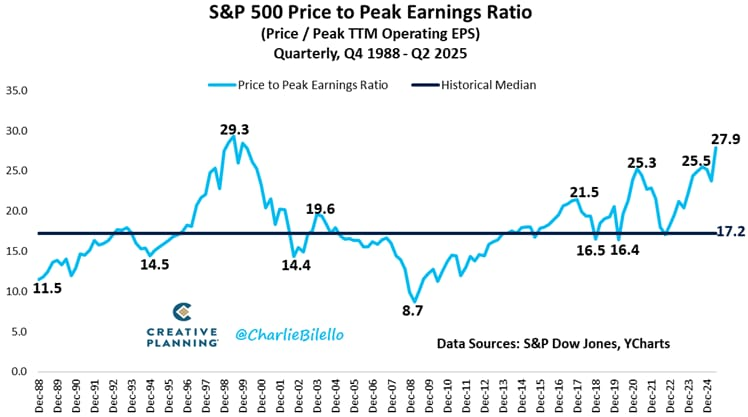

Ebbene, gli investitori sembra stiano ancora pagando probabilmente troppo per la crescita percepita. Ad esempio, il rapporto prezzo/utili mostra che il mercato si sta muovendo vicino agli stessi estremi raggiunti nel 1999.

S&p500 p/e

I risultati passati non sono indicativi di quelli futuri

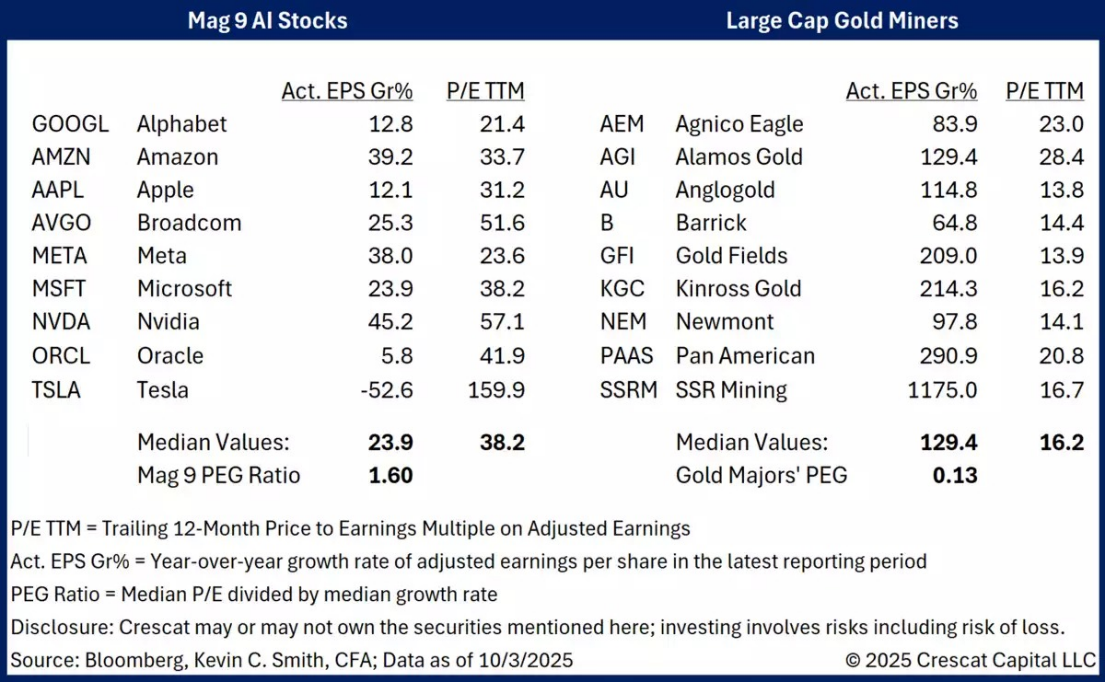

Da questo punto di vista sembra interessante, vista l’attualità delle elevate quotazioni dei metalli preziosi e dell’oro in particolare, un confronto in termini di opportunità relativa tra i titoli tecnologici a mega capitalizzazione ed i titoli value e growth anticiclici, come ad esempio i titoli delle miniere d'oro i quali presentano valutazioni inferiori e tassi di crescita attuali più elevati

Megacap

I risultati passati non sono indicativi di quelli futuri

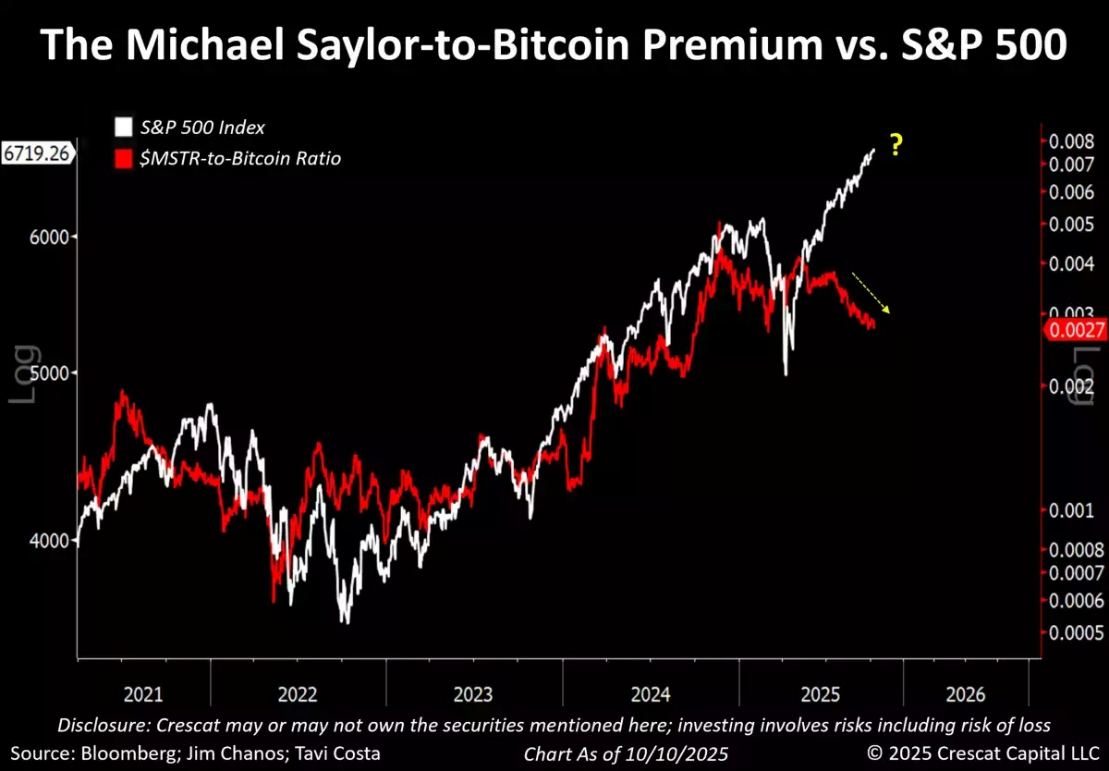

Anche il mercato delle criptovalute è stato spesso un segnale importante per il sentiment generale di risk-on. Strategy Inc., che rappresenta di fatto una proxy con leva finanziaria per l'esposizione a Bitcoin, è stata spesso scambiata a premio rispetto a quest’ultimo.

Questo premio “Saylor", cioè la sovraperformance delle azioni di Strategy rispetto a Bitcoin stesso, ha mostrato una correlazione robusta con l'S&P 500. Questo premio attualmente sembra in contrazione il che potrebbe segnalare, secondo gli esperti del settore, una sorta di divergenza segnalando un possibile movimento di riduzione del rischio nei mercati.

S&p500 vs vs bitcoin

I risultati passati non sono indicativi di quelli futuri

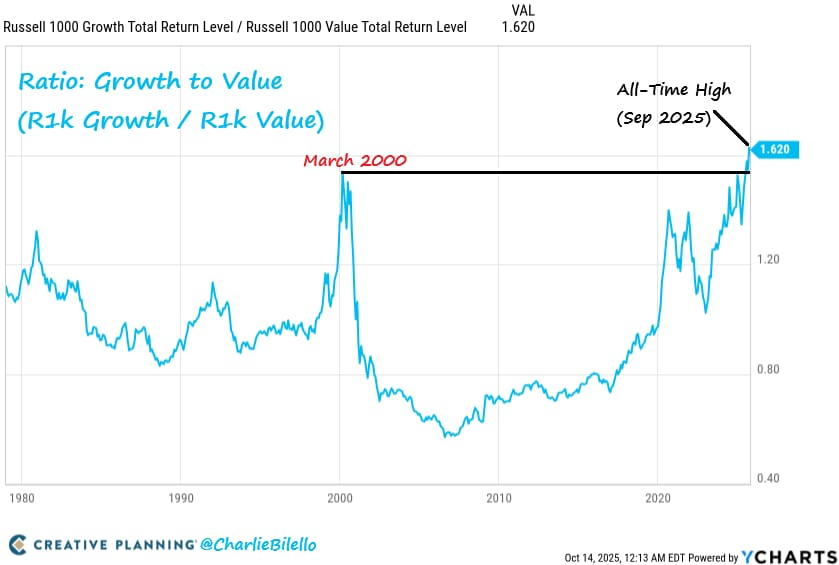

Volendo invece fare un confronto tra il settore growth cui appartengono i big tech e quello value, il loro rapporto ha raggiunto un nuovo massimo storico, superando il picco della bolla delle dot-com nel marzo 2000.

S&p500 growth vs value

I risultati passati non sono indicativi di quelli futuri

Ma questo non va semplicisticamente interpretato come fragilità, piuttosto come indicatore di forza del segmento growth e dunque indicare piuttosto momentum, la fine del quale nessuno potrebbe sapere con esattezza in anticipo.

Volendo fare una sintesi, si potrebbero individuare nel rischio inflazione e debolezza del mercato del lavoro futuri driver di incertezza o peggio di debolezza capaci, in teoria, di innescare un possibile drawdown nei mercati.

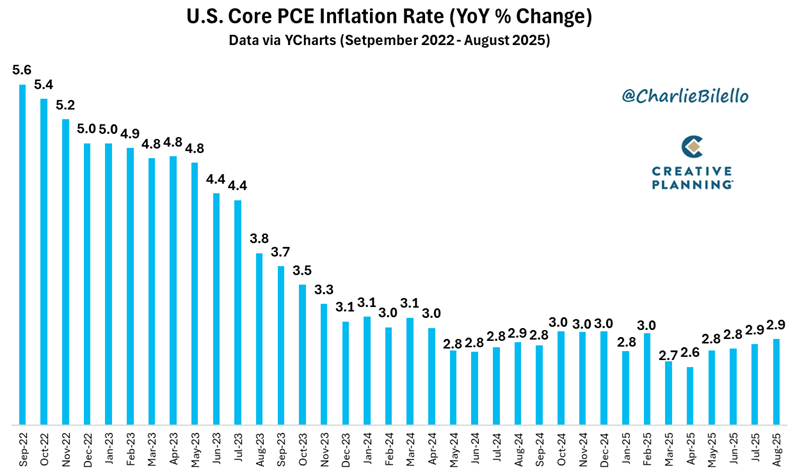

Ad esempio, l'indicatore di inflazione preferito dalla Fed (PCE core) è al 2,9% e rimane ben al di sopra dell'obiettivo del 2% fissato dalla Fed.

Inflazione core usa

I risultati passati non sono indicativi di quelli futuri

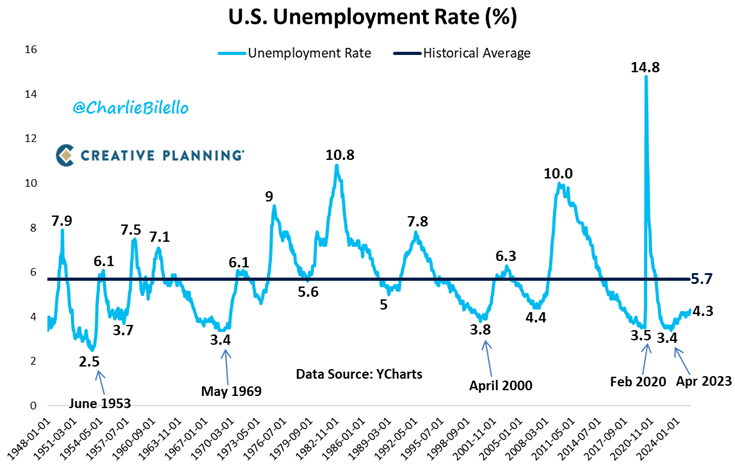

Invece il tasso di disoccupazione in verità rimane su livelli bassi, al 4,3%

Us disoccupazione

I risultati passati non sono indicativi di quelli futuri

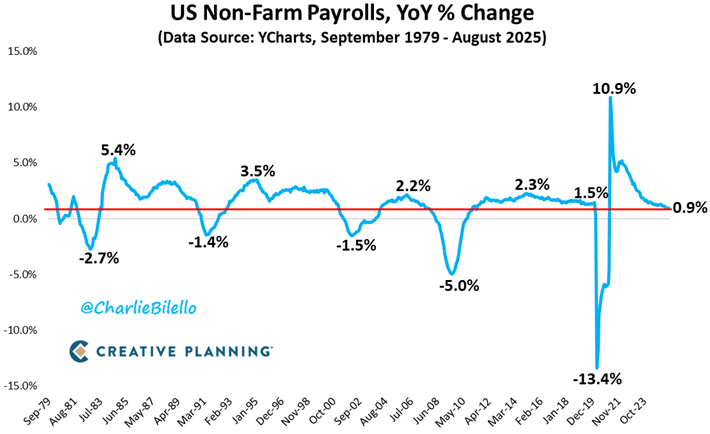

ma la crescita dell'occupazione sta rallentando ad un tasso inferiore al 1% su base annua e negli ultimi 4 mesi sono stati creati meno di 100.000 posti di lavoro.

Us non farm payrolls

I risultati passati non sono indicativi di quelli futuri

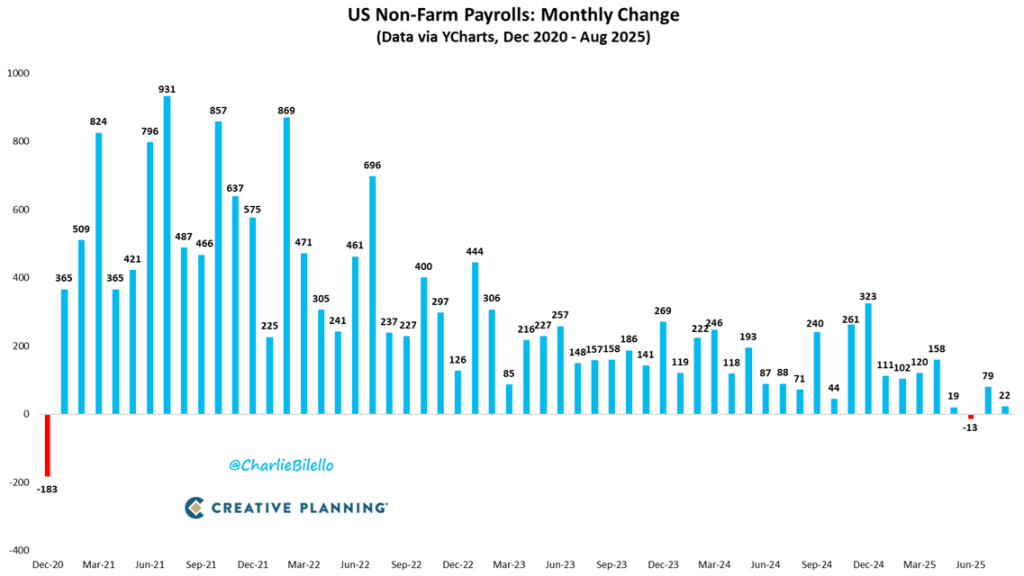

e le buste paga del settore privato sono diminuite per 2 mesi consecutivi, per la prima volta dalla recessione del 2020.

Us NFP

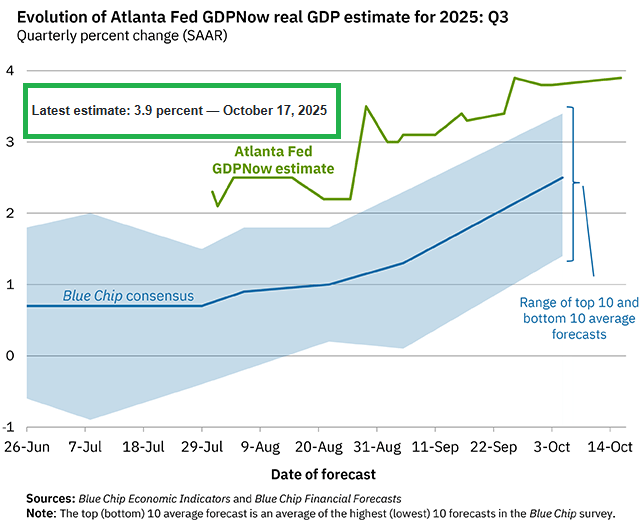

Comunque, in tale contesto di possibile debolezza va citato l’ottimismo sulla crescita economica americana più in generale.

Us gdpnow fed atlanta

I risultati passati non sono indicativi di quelli futuri

che è attesa solida, almeno per il prossimo trimestre, dopo di che la situazione andrà riconsiderata alla luce sia di un possibile top che la crescita degli utili potrebbe raggiungere secondo molti analisti che degli effetti attesi sull’inflazione dalle politiche commerciali del governo Trump.

Economia a “K”: la nuova frattura americana

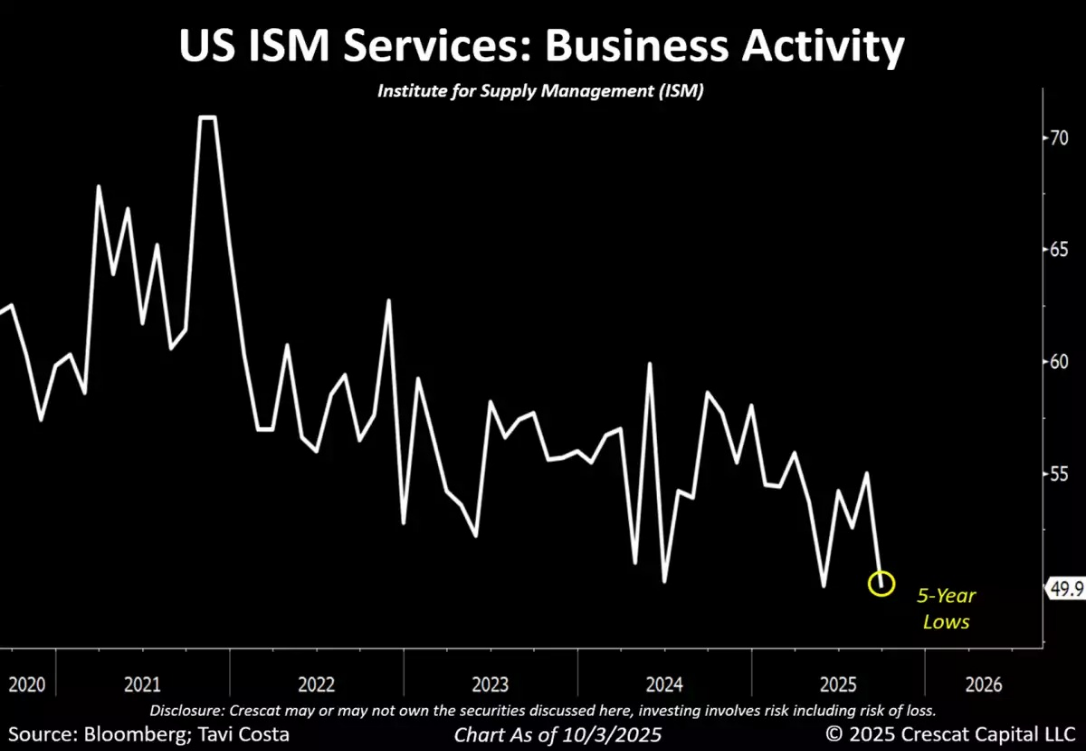

A complicare lo scenario, secondo un’analisi di Investing.com, l’economia statunitense sembra avere assunto la forma di una “K economy”, vale a dire che una parte della popolazione e delle imprese beneficia pienamente dei tassi bassi e dell’accesso al capitale che assicura, mentre un’altra parte fatta di famiglie indebitate, PMI e lavoratori a basso reddito mostra difficoltà legare al peso dell’inflazione e del rallentamento economico generale

Us ism services

I risultati passati non sono indicativi di quelli futuri

In altre parole, alcuni analisti sottolineano come la politica monetaria non stia più generando crescita diffusa ma piuttosto disuguaglianza economica.

A parere degli analisti, i dati sembrano confermare questa tendenza con i profitti delle big tech che sono cresciuti mediamente del 18% su base annua mentre il reddito reale medio delle famiglie americane è diminuito del 2,4% nell’ultimo anno fiscale.

Una discrepanza che se si protraesse troppo a lungo, la storia insegna che prima o poi arriva un aggiustamento che potrebbe essere doloroso per qualcuno.

Taglio dei tassi 2025: quando la “buona notizia” potrebbe diventare cattiva

Gli investitori mediamente tendono a considerare il taglio dei tassi come un segnale positivo di sostegno per tutto il contesto. Ma storicamente osservando i cicli economici, un intervento espansivo se fatto in una fase in cui i mercati azionari mostrassero valutazioni elevate potrebbe a detta di molti analisti diventare una cattiva notizia travestita da buona.

Un taglio dei tassi, infatti, implica che la Fed stia percependo un rallentamento più profondo dell’economia di quanto i mercati evidentemente non riescono a cogliere. In altre parole, se Powell taglierà davvero, sarà probabilmente perché il rischio recessivo è percepito magari come già concreto.

Secondo Macquarie Bank, citata da Investing.com, i mercati “sono troppo calmi di fronte alla sfida legale ai dazi di Trump” e alla volatilità geopolitica crescente per cui l’atteggiamento di diffusa compiacenza, dice il report, potrebbe essere un preludio tipico delle fasi pre-crisi.

Recessione in arrivo? I sette indicatori che spaventano gli investitori

Un recente studio di M&G Investments, ripreso da Milano Finanza, evidenzia sette rischi tra quelli che sembrano più preoccupare:

- Curva dei rendimenti invertita per oltre 18 mesi consecutivi — il periodo più lungo dal 1980.

- Indice PMI manifatturiero USA sotto 50 da sette mesi.

- Default rate delle obbligazioni corporate in aumento al 5,3%, ai livelli del 2009.

- Crescita del credito al consumo superiore al reddito disponibile per il quinto trimestre consecutivo.

- Rapporto debito/PIL USA al 124%, record storico.

- Rapporto prezzo/utili (P/E) dell’S&P 500 sopra 27x, valore che precedette il crollo del 2000.

- Volatilità implicita (VIX) ai minimi storici nonostante l’aumento dei rischi sistemici.

La voce di Jamie Dimon: “Preoccupato per un possibile crollo”

Persino tra le più importanti Investments Banks ci sono preoccupazioni visto che Jamie Dimon, CEO di JPMorgan, ha dichiarato testualmente al Sole 24 Ore che “c’è un forte rischio di correzione” e che “i mercati stanno ignorando la combinazione di tassi reali elevati e crescita artificiale dei prezzi degli asset”.

Secondo Dimon, gli investitori retail potrebbero essere all’interno della fase dei mercati immediatamente precedente una possibile inversione. Risulta documentato dalla finanza comportamentale come la maggior parte degli afflussi da parte di questi operatori avvenga in prossimità di un tale pivot point spinti dalla paura di rimanere fuori da memorabili occasioni di guadagno (FOMO).

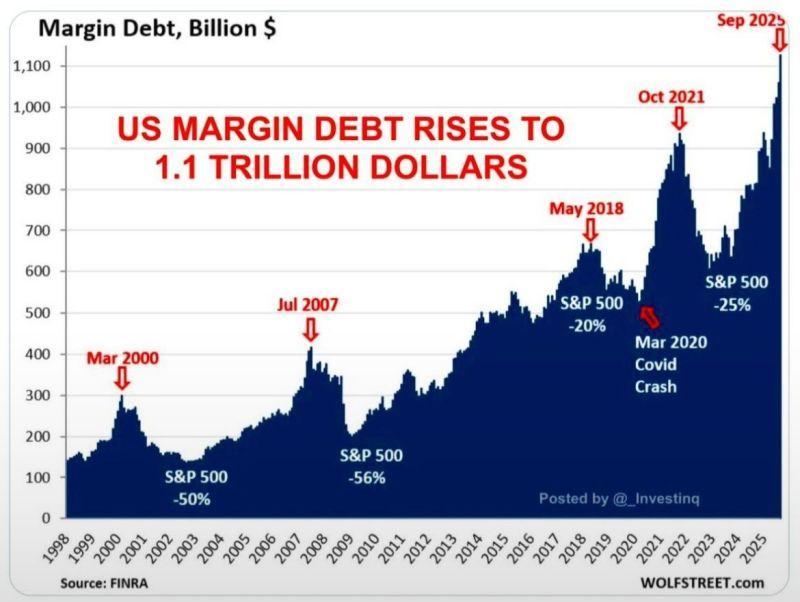

Inoltre, indicatore preoccupante, il debito a margine negli Stati Uniti ha appena raggiunto $1,1 trilioni, il massimo storico significando che gli investitori hanno preso in prestito oltre un trilione di dollari per comprare esporsi ulteriormente nei mercati

S&p500 margin debt

I risultati passati non sono indicativi di quelli futuri

Al contempo Dimon cita come da parte loro i fondi istituzionali stiano probabilmente riducendo silenziosamente l’esposizione azionaria.

Europa: calma apparente, fondamentali deboli

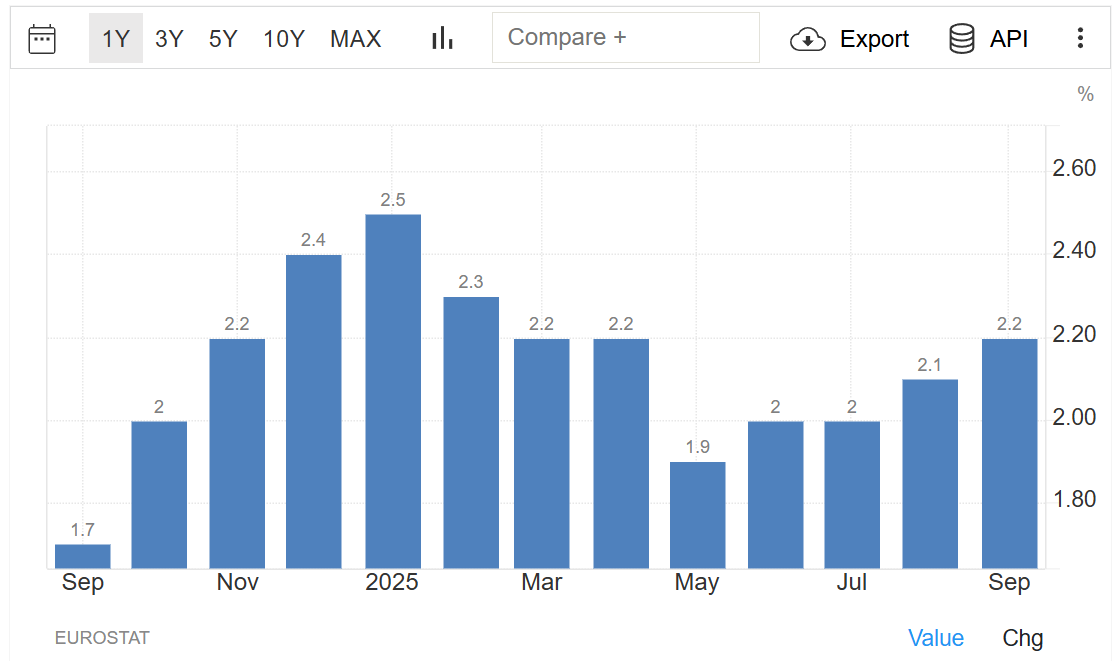

Anche il Vecchio Continente non è immune da vicende simili. L’Eurozona mostra una crescita sostanzialmente anemica e un’inflazione di fondo che resta ostinatamente sopra il 3% e quindi ben al di sopra dell’obiettivo del 2% cui fa riferimento la BCE. Quest’ultima, dopo aver seguito la Fed nel ciclo di rialzi, si trova ora nella stessa delicata situazione e costretta a scegliere tra sostenere la crescita o mantenere la credibilità antinflazionistica.

È opinione ampiamente condivisa tra gli esperti che il problema è che l’Europa non ha la forza fiscale né la coesione politica per affrontare un eventuale shock di mercato, in questo momento almeno.

Gli analisti di Morningstar Global evidenziano che il 40% dei flussi azionari europei è ormai concentrato in ETF passivi e fondi sistematici, che reagiscono in modo amplificato alle correzioni di prezzo. Fenomeno simile a quanto si osserva in America con gli afflussi in ETF a leva hanno raggiunto livelli di allarme da questo punto di vista.

Etf leveraged

I risultati passati non sono indicativi di quelli futuri

In questo contesto, anche un piccolo shock esterno — come l’inasprimento dei dazi commerciali USA-Cina o un peggioramento della crisi energetica — potrebbe innescare un sell-off generalizzato.

Il paradosso dell’euforia: mercati troppo calmi, rischi troppo grandi

Secondo Morningstar US Markets, la calma attuale è “pericolosa quanto la volatilità stessa”. Il rapporto sottolinea che, nel terzo trimestre del 2025, il rally dei listini globali è stato trainato quasi esclusivamente da cinque titoli tecnologici (Apple, Microsoft, Nvidia, Alphabet e Amazon), responsabili di oltre il 70% dei guadagni complessivi dello S&P 500.

Questa concentrazione estrema rende i mercati vulnerabili a shock improvvisi: se uno solo di questi titoli dovesse deludere gli utili, l’intero indice potrebbe reagire in modo sproporzionato.

Il problema non è solo tecnico evidentemente ma anche di natura psicologica. Gli investitori, abituati da un decennio di liquidità a basso costo, potrebbero non essere preparati a concepire anche soltanto la possibilità di un bear market strutturale diversamente alle episodiche occasioni di volatilità sperimentate negli anni più recenti. Detto ciò, alcuni analisti sottolineano che la solidità degli utili aziendali, potrebbe offrire un cuscinetto temporaneo contro scenari recessivi più estremi.

Liquidità globale: un equilibrio sempre più fragile

Molti analisti ed esperti sostengono che dietro la calma apparente dei listini probabilmente si nasconde una realtà meno rassicurante: la liquidità globale potrebbe essere in deterioramento e, dopo anni di stimoli monetari e di bilanci centrali gonfiati, probabilmente le principali banche centrali potrebbero trovarsi ora con meno strumenti disponibili.

Come osserva Morningstar nel suo report “Are Investors Ignoring Red Flags?”, la divergenza tra l’indice globale MSCI World e la crescita della base monetaria è oggi la più ampia mai registrata dal 1973 rappresentando un’anomalia che non si sa per quanto ancora potrà proseguire.

La possibile bolla dell’intelligenza artificiale: tra rivoluzione reale e narrativa di mercato

Il 2025 è stato, senza dubbio, l’anno dell’intelligenza artificiale con i titoli legati all’IA che hanno dominato i listini globali: Nvidia, Super Micro, ASML, ARM e una schiera di nuove mid-cap legate a questo business hanno registrato rialzi a diffusamente a tre cifre.

Tuttavia, secondo i dati di Morningstar, il P/E medio ponderato del settore AI ha superato quota 64x, il doppio della media storica del comparto tecnologico. Il rischio cui si fa riferimento potrebbe essere quello di un’euforia che alimenta un possibile circolo vizioso di aspettative probabilmente troppo elevate per cui ogni notizia sull’IA rischia di divenire motivo di acquisto, indipendentemente dalla sostenibilità dei fondamentali.

Questo significa, sempre secondo Morningstar, che con l’AI il mercato sembra stia scontando vent’anni di crescita concentrati nei prossimi due.

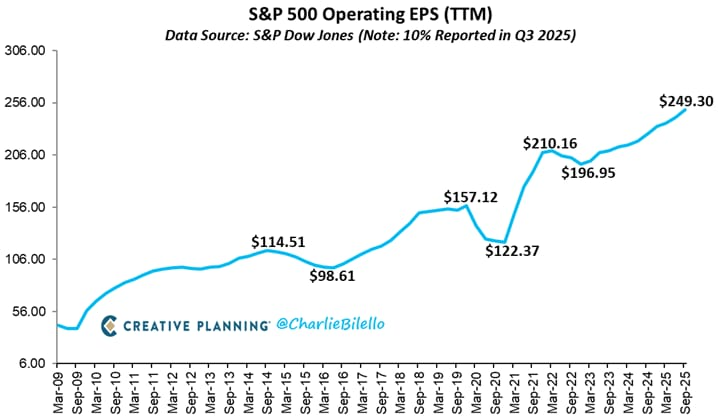

Tuttavia, non si può prescindere per un’analisi completa fare riferimento agli attuali indicatori economici e finanziari così come essi si presentano in modo tale da ricavare, ognuno in base alle proprie attitudini e strategie, una visione quanto più oggettiva possibile. Ad esempio, le previsioni più diffuse tra gli analisti indicano che gli utili aziendali continuano a rimanere solidi e si prevede che quelli dell'indice S&P 500 raggiungeranno un altro nuovo massimo nel terzo trimestre

S&p500 eps

I risultati passati non sono indicativi di quelli futuri

Il rapporto prezzo/utile massimo per l'S&P 500 è salito a 27,9, oltre il 60% in più rispetto alla mediana storica e al livello più alto dal 2000.

S&p500 earnings

I risultati passati non sono indicativi di quelli futuri

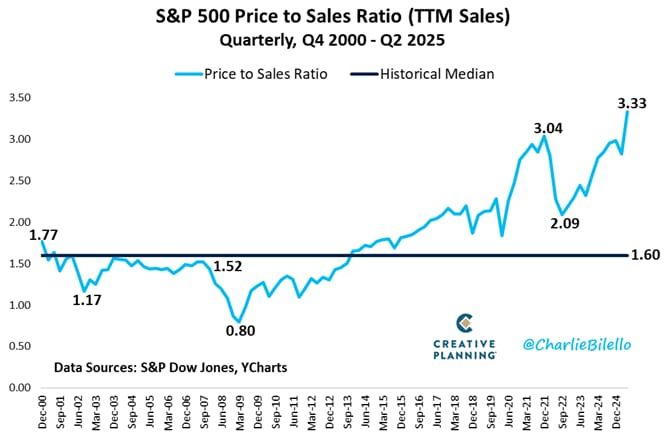

Anche se osserviamo dal lato del valore delle vendite vediamo dati estremi, visto che l'indice S&P 500 è attualmente scambiato a oltre 3,3 volte le vendite il valore questa volta più alto della storia

S&p500 sales

I risultati passati non sono indicativi di quelli futuri

Nel tentativo, assolutamente non esaustivo, di capire se le valorizzazioni attuali siano esagerate rispetto a quanto osservato nel 2000 con la bolla delle c.d. dot.com, potrebbe essere quello di tentare un confronto utilizzando Microsoft. Questa al culmine della bolla dot-com era scambiata a 67-70 volte gli utili e mostrava un rapporto P/E tre volte superiore al mercato. Oggi viene scambiata solo a 1,5 volte. Inoltre, il suo rapporto P/E è 32 secondo le stime di consenso, comunque, lontano da 67 o 70 volte registrato nel 2000.

La crescita dei ricavi, i margini e il flusso di cassa libero sono di gran lunga superiori a quelli registrati al culmine della bolla dot-com. Uno studio di Morningstar America evidenzia come gli investimenti in conto capitale delle big tech Microsoft, Google, Meta, Amazon ed Oracle con un fatturato complessivo di 1,1 trilioni di dollari e un flusso di cassa operativo di circa 550 miliardi di dollari nel 2025, sono di circa 400 miliardi di dollari, di cui circa la metà è destinata all’IA. Quindi, il flusso di cassa libero totale al netto di tutti gli investimenti è pari a circa 160 miliardi di dollari, ovvero 360 miliardi di dollari escludendo gli investimenti in IA. Si tratta, secondo questo studio, di dati nettamente migliori rispetto a quelli dei titoli leader del 1999. Senza considerare che queste aziende hanno un fatturato di mille miliardi di dollari e un flusso di cassa operativo di mezzo trilione che, nonostante un aumentato la spesa in conto capitale del 60-80%, per data center e chip soprattutto, evidenziano un flusso di cassa libero ancora ampiamente positivo.

Il debito americano: un possibile gigante dai piedi d’argilla

Con oltre 36.000 miliardi di dollari di debito federale e un deficit annuale vicino al 7% del PIL, gli Stati Uniti sono inseriti in un percorso non sostenibile nel medio termine.

Con un debito pubblico in continua espansione una nuova sfida sarà capire chi comprerà il debito americano nei prossimi anni. Il Tesoro americano è costretto a collocare obbligazioni a rendimenti elevati per attirare domanda, ma ciò implica un aumento dei costi di servizio del debito, già stimato in oltre 1.200 miliardi di dollari l’anno che rappresenta più del budget di Difesa e Sanità messi insieme.

Parallelamente, la quota di Treasury detenuta da investitori stranieri è scesa al 28%, minimo dal 2002 con Cina e Giappone, i due principali detentori, che stanno riducendo progressivamente l’esposizione mentre i fondi americani mostrano segni di saturazione.

In questo contesto, un nuovo ciclo di tagli dei tassi non sarebbe tanto una scelta di politica monetaria, quanto probabilmente una necessità fiscale.

Europa: il rischio di stagnazione strutturale

Sul fronte europeo, la situazione non è meno complessa con la BCE alle prese con tassi reali positivi, l’inflazione in crescita da aprile e sopra l’obiettivo del 2%

Bce inflazione

I risultati passati non sono indicativi di quelli futuri

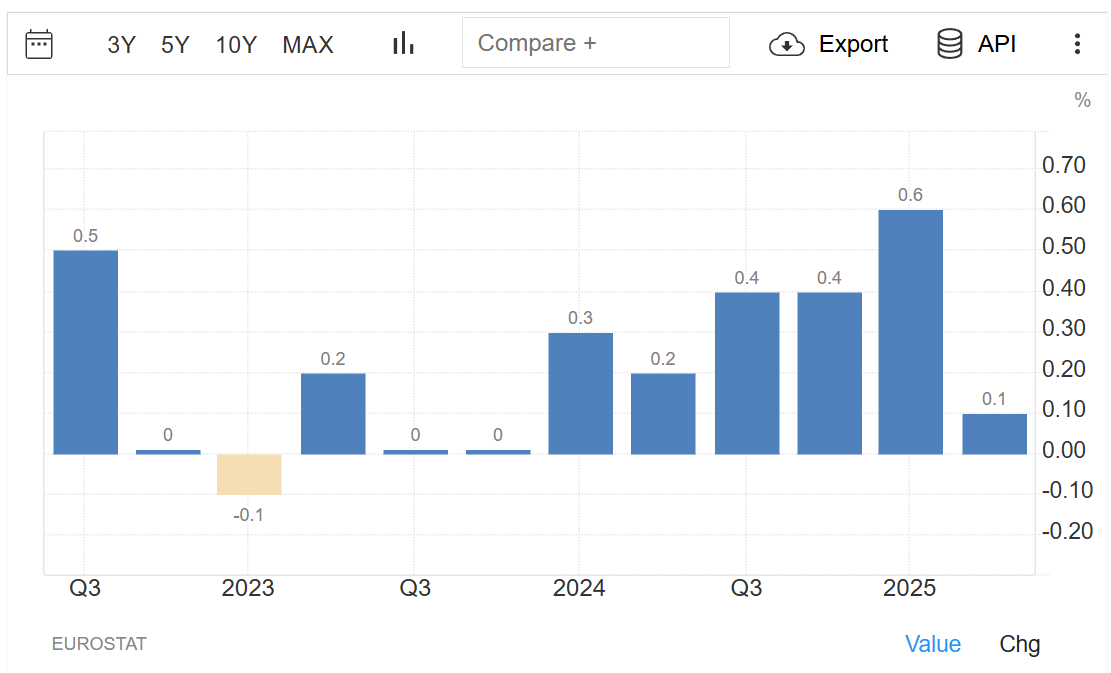

mentre la crescita è prossima allo zero

Bce pil

I risultati passati non sono indicativi di quelli futuri

Germania e Italia hanno già segnalato contrazioni trimestrali, mentre la Francia fatica a mantenere il deficit sotto controllo.

La presidente Lagarde ha più volte ribadito che “non ci sono margini per tagli aggressivi”, ma la pressione politica cresce, soprattutto dai Paesi del Sud Europa, dove la disoccupazione giovanile supera il 20%.

Un eventuale shock esterno — come un rialzo improvviso dei rendimenti USA — potrebbe rapidamente riaccendere tensioni sul debito periferico europeo.

Asia: la Cina in affanno, ma pronta a reagire

La terza gamba dello scenario globale è la Cina. Dopo il rimbalzo post-pandemico, l’economia cinese ha rallentato bruscamente. Il settore immobiliare resta il grande punto debole con le vendite di nuovi immobili scese del 25% nei primi nove mesi del 2025 e i prezzi medi ai minimi da dieci anni.

Il governo di Pechino ha risposto con una serie di stimoli mirati, tra cui tagli ai tassi di riferimento e incentivi all’export, ma la fiducia interna rimane fragile e il debito delle amministrazioni locali continua a crescere.

Sul fronte geopolitico, le tensioni con gli Stati Uniti restano elevate anche se, notizia di queste ore, sembra che le diplomazie dei due paesi abbiano preannunciato un possibile accordo che prevede addirittura la cancellazione dei dazi del 100% minacciati da Trump nei scorsi giorni e l’eliminazione del divieto di export delle terre rare verso gli USA dal lato Cina.

Le vie possibili per il 2026

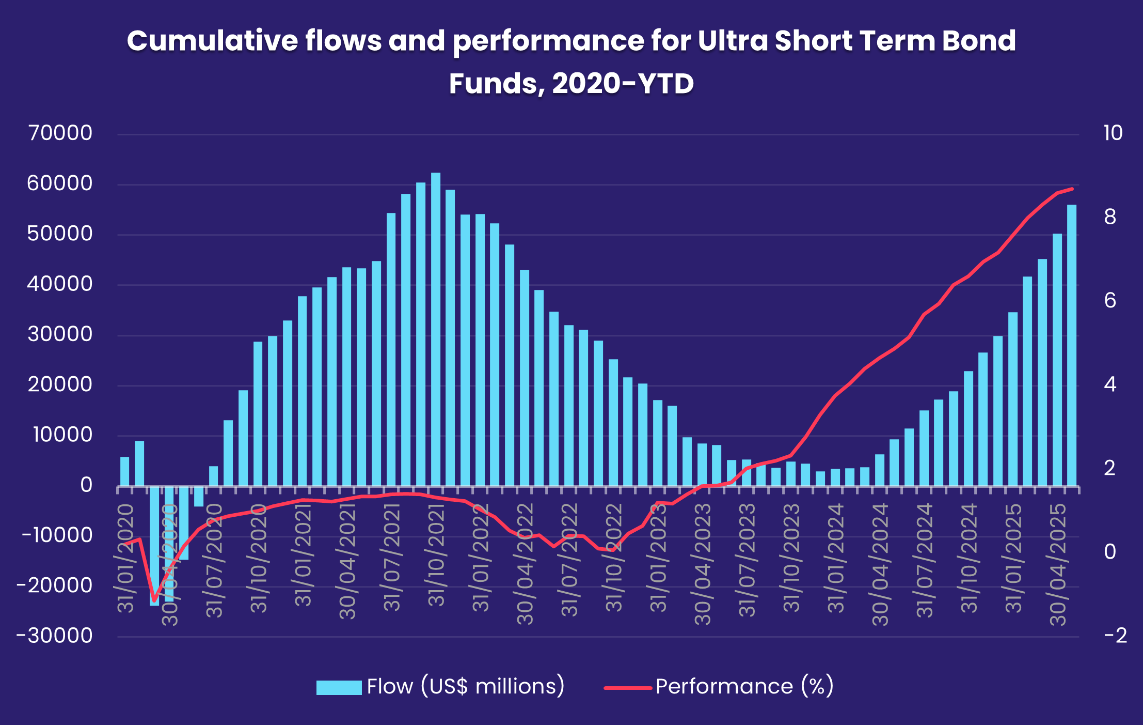

Osservando i dati disponibili, secondo gli analisti gli investitori istituzionali sembrano aver adottato complessivamente un atteggiamento un tantino più prudente. Secondo i dati di EPFR Global, i flussi verso fondi azionari si sono ridotti del 40% nel terzo trimestre del 2025, mentre gli afflussi nei fondi monetari e negli ETF su Treasury a breve termine hanno raggiunto nuovi record

Flussi mercato monetario us

I risultati passati non sono indicativi di quelli futuri

Fonte: EPFR

Le banche d’investimento europee stanno riducendo l’esposizione ai titoli growth e aumentando la liquidità in portafoglio, mentre i fondi sovrani del Golfo stanno diversificando su materie prime e oro fisico.

Cosa osservare alla riunione della Fed del 29 ottobre

Tutta l’attenzione ora è, giustamente, per la riunione del FOMC di fine mese con tre elementi chiave da osservare utilmente:

- Il linguaggio del comunicato: se Powell parlerà di “taglio precauzionale” o di “sostegno alla crescita”, i mercati potrebbero reagire con entusiasmo mentre se farà riferimento a ipotetici “rischi di inflazione persistente”, la reazione potrebbe essere non così scontata con possibile nuova volatilità indotta dall’idea che i tassi potrebbero non scendere quanto desiderato o, addirittura, salire nuovamente nel medio termine segnalando una possibile nuova ondata inflazionistica dando così ragione ai tassi a lungo termine dei treasuries che non ne vogliono sapere di scendere da lassù in alto dove si sono abbarbicati.

- Il dot plot aggiornato: indicherà se la Fed prevede un ciclo di tagli prolungato o un intervento isolato.

- Le proiezioni di crescita e inflazione: se la Fed taglia mentre le stime di inflazione restano alte, la credibilità della banca centrale verrà messa in discussione.

Anche un possibile errore di comunicazione, o anche solo un segnale interpretato male, andrebbe citato come possibile fonte di volatilità sui listini, soprattutto in un contesto di volatilità compressa e posizioni speculative elevate come quello che viviamo.

FAQ – Mercati globali, Fed e rischio crollo

1. La Fed taglierà davvero i tassi nella riunione del 29 ottobre 2025?

2. Perché molti analisti parlano di “valutazioni estreme”?

3. Esiste davvero un rischio concreto di crollo dei mercati nel 2025?

4. Come si spiegano i flussi record nei fondi monetari e nei Treasury a breve termine?

5. Quali settori sono più vulnerabili in caso di correzione?

6. Come possono gli investitori gestire il rischio di un eventuale crollo dei mercati?

7. Cosa significa “bolla sistemica” e perché molti temono che si stia formando?

8. L’Europa è esposta allo stesso rischio degli Stati Uniti?

9. Qual è il ruolo dell’inflazione in questo scenario?

10. Quali indicatori anticipano un possibile crollo dei mercati?

I segnali da monitorare includono:

- Aumento della volatilità implicita (indice VIX)

- Inversione della curva dei rendimenti

- Deflussi consistenti dai fondi azionari globali

- Deterioramento del breadth di mercato (pochi titoli trainano gli indici)

- Crescente leva finanziaria nel trading retail e istituzionale