Emozioni nel trading: una guida completa

Comprendere come le emozioni possono influenzare le decisioni è una delle lezioni più importanti da imparare per un trader.

Continua a leggere per scoprire come emozioni come paura o avidità possono influenzare l’attività di trading e come gestirle per poter prendere decisioni più razionali nei mercati.

Le emozioni nel trading

In che modo le emozioni influenzano il trading?

Il trading può essere un’attività caratterizzata da una scarica di emozioni. È facile cadere preda di sentimenti di eccitazione, paura e avidità, ognuno dei quali può avere ricadute negative sul processo decisionale.

Ecco alcuni dei fattori che possono entrare in gioco se si basano le proprie decisioni di trading sulle emozioni piuttosto che sulle analisi di mercato.

-

Bias cognitivi: overconfidence ed eccessiva assunzione di rischi o, viceversa, underconfidence ed esitazione, sono solo alcuni dei bias cognitivi che possono essere attivati dal trading emotivo.

-

Processo decisionale impulsivo: può derivare da una mancanza di disciplina e supervisione, il che lascia i trader virtualmente esposti a perdite superiori.

-

Avversione alle perdite: può far sì che i trader diventino ossessionati dalle perdite a breve termine e rinuncino del tutto a fare trading.

Emozioni comuni nel trading

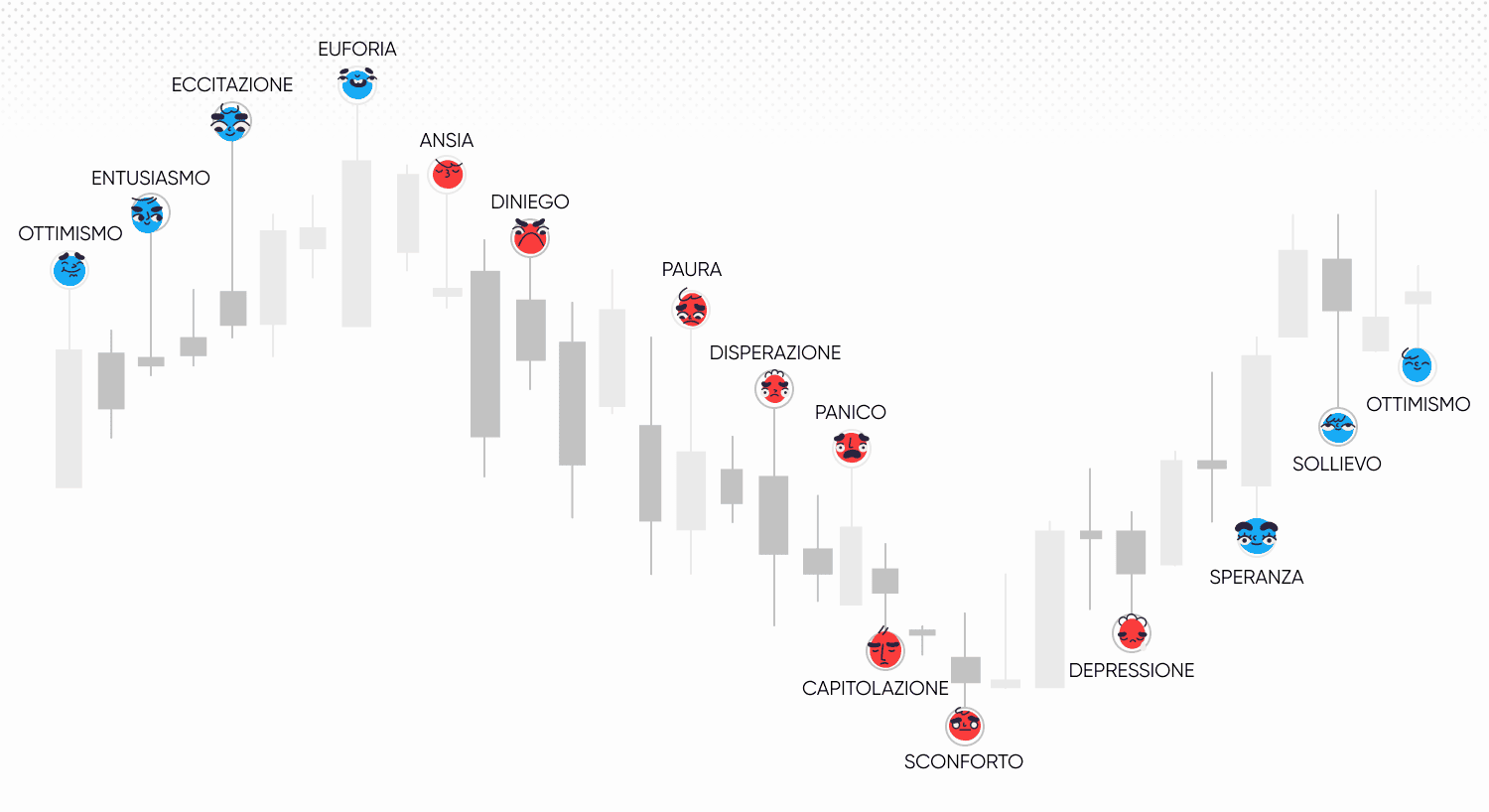

Sebbene lo spettro emotivo di ciascun trader sia differente, gran parte di essi prova tipicamente le medesime 14 emozioni. Esse possono essere cicliche, e vanno dall’eccitazione all’euforia, alla paura e al panico, fino ad arrivare allo sconforto e alla depressione.

Esaminiamo alcune delle emozioni più significative nel trading in maniera più approfondita.

-

Euforia: se i sentimenti di intensa eccitazione sono innescati da un’operazione redditizia o da una striscia di successi, è possibile che venga distorta la percezione delle probabilità di conseguire ingenti guadagni. Se ciò avviene, è verosimile che si diventi eccessivamente sicuri di sé e ci si faccia sopraffare dal bias dell’overconfidence, assumendosi più rischi di quanto si farebbe normalmente.

-

Paura: nel trading, la paura può essere innescata da inattesa volatilità di mercato. Potrebbe indurre a basare le proprie decisioni su ansie piuttosto che su esaustive analisi. Ciò potrebbe sfociare in sell-off dettati dal panico, ossia quando si chiudono le posizioni troppo presto, o a non aprirle affatto.

-

Sconforto: può essere causato da perdite ingenti o da una serie di perdite. In tali situazioni, è possibile che si diventi ossessionati dai fallimenti e si perda fiducia in se stessi, che si diventi più inclini al bias di avversione alle perdite, o che si rinunci del tutto a fare trading.

Come gestire le emozioni quando si fa trading

Non vi sono regole standardizzate su come gestire le emozioni operando nei mercati, in quanto ogni persona è diversa. Ma è possibile attenersi ad alcune procedure per una migliore comprensione e per arginare le ripercussioni negative che le emozioni potrebbero avere sulle decisioni prese nei mercati.

-

Esibire presenza mentale: avere presenza mentale può aiutare a sviluppare una maggiore consapevolezza dei pensieri e delle emozioni. Ciò potrebbe rendere più propensi a fare trading sulla base di decisioni razionali piuttosto che di emozioni.

-

Annotare in un diario : documentare le proprie decisioni di trading, le strategie adottate e gli stati emotivi può aiutare a valutare meglio le performance, individuare i pattern e ovviare ai bias emozionali in futuro.

-

Fare positivi dialoghi interiori: sostituire consciamente i pattern mentali negativi con affermazioni costruttive e propositive può contribuire a rafforzare la fiducia, mantenere la calma e minimizzare l'impatto dei bias emotivi nel processo decisionale.

-

Prendersi delle pause: potrebbe sembrare ovvio, ma ricordarsi di fare delle pause può aiutare a riflettere, ricalibrare il focus e farsi un’idea di come stanno andando le proprie operazioni in un dato contesto di mercato.

-

Confrontarsi: scambiare pareri, discutere di strategie e condividere esperienze con altri trader può aiutare a rafforzare la propria resilienza emotiva.

Vuoi saperne di più sulla psicologia di trading?

Dai un'occhiata ad alcune delle nostre altre guide esaustive.

Effetti nel trading

Fallacie nel trading

Bias nel trading

Domande frequenti

Perché le emozioni interferiscono con l’attività di trading?

La rilevanza delle emozioni nel trading risiede nella loro profonda influenza sulla capacità di prendere decisioni efficaci e razionali. Le emozioni possono offuscare le decisioni, distorcere le percezioni e sfociare in bias che si traducono a loro volta in scelte non ottimali. Saper riconoscere e gestire le emozioni è dunque fondamentale per esibire costantemente una prospettiva chiara e obiettiva, il che è imprescindibile per ottenere risultati duraturi nei mercati finanziari.

Quali sono alcune emozioni comuni che provano i trader?

I trader possono provare diverse emozioni quando fanno operazioni, tra cui l’euforia, che può sfociare in overconfidence o in eccessiva assunzione di rischi, la paura, che può portare a essere ossessionati dalle perdite a breve termine subite, dai sell-off dettati dal panico o dall’inazione dovuta a incertezza, e lo sconforto, che può indurre i trader a rimuginare sugli insuccessi, a diventare più inclini al bias di avversione alle perdite o a rinunciare del tutto a fare trading.

Come posso gestire le mie emozioni quando faccio trading?

Tenere un diario di trading, utilizzare strumenti di gestione del rischio e prendersi delle pause può aiutare a monitorare e gestire efficacemente le emozioni quando si opera nei mercati.

Cos’è l'indice di paura e avidità?

L’indice di paura e avidità è un barometro del sentiment per i trader desiderosi di comprendere le correnti emotive che orientano il mercato azionario. Funziona su una scala da 0 (paura estrema) a 100 (avidità estrema), dove 50 rappresenta la zona neutra. In linea generale, può essere utilizzato per stimare il sentiment degli investitori valutando l’assunzione di rischi o l’avversione ai rischi nel mercato azionario.

Cosa influenza l’indice di paura e avidità?

Tra i fattori che influenzano l’indice di paura e avidità del mercato azionario si annoverano le tendenze in atto, gli indicatori economici, il contesto politico internazionale e il sentiment del mercato.

Come si utilizza l'indice di paura e avidità?

I trader possono utilizzare l’indice di paura e avidità per individuare i trend, stabilire i punti di ingresso e di uscita e valutare la generale propensione al rischio presente nei mercati.

Qual è la differenza tra l'indice di paura e avidità e il VIX?

L’indice di paura e avidità valuta il sentiment generale del mercato, alternando tra paura e avidità in base all’andamento del mercato azionario. Di contro, il VIX misura specificamente la volatilità attesa nel mercato. L’indice di paura e avidità fornisce un quadro più ampio del sentiment, mentre il VIX si sofferma sulle aspettative di volatilità.

Qual è la differenza tra l'indice di paura e avidità e l’indice S&P 500?

L’indice di paura e avidità è un indicatore del sentiment del mercato che misura le emozioni degli investitori, mentre l’S&P 500 è un indice del mercato azionario che replica le performance di 500 grandi società quotate nelle borse statunitensi.

In che modo paura e avidità influiscono sulle decisioni di trading?

La paura può portare a prendere decisioni d’impulso o all’inazione, mentre l’avidità potrebbe sfociare in un’eccessiva assunzione di rischi nei mercati.

Quali strategie possono aiutare a gestire la paura nel trading?

L’impostazione di puntuali ordini stop-loss*, la diversificazione degli investimenti e disporre di strategie di trading ben definite sono tutti fattori che possono aiutare a mitigare l’eccessiva paura quando si fa trading. È opportuno osservare, però, che la paura è talvolta giustificata operando nei mercati, poiché funge da risposta naturale ai rischi intrinseci, inducendoci a esibire cautela e a prendere decisioni razionali per tutelare il capitale.

*Non tutti gli stop-loss sono garantiti.