Fare trading con l'indice di massa

Una guida all'indicatore mass index, uno strumento di analisi tecnica utilizzato dai trader per esaminare il range dei massimi-minimi dei prezzi di mercato e cercare di individuare inversioni di tendenza.

Cos'è il mass index?

Il mass index trading è possibile ricorrendo all'indicatore mass index. La finalità di questo strumento di analisi tecnica è quella di prevedere le inversioni di prezzo. Quando la linea dell'indicatore schizza verso l'alto, si ha un chiaro segnale di una potenziale inversione di tendenza, sebbene non venga indicato in quale direzione avverrà.

L'indicatore mass index viene solitamente aggiunto alla base di un grafico dei prezzi sotto forma di indicatore sottostante, ma può anche essere utilizzato al di sopra dell'andamento dei prezzi come indicatore sovrapposto. Non si tratta di un oscillatore perché i valori dell'indice possono fuoriuscire dai limiti che vanno da -1 a 1. Il tipico range dei valori dell'indicatore va da +8 a +12.

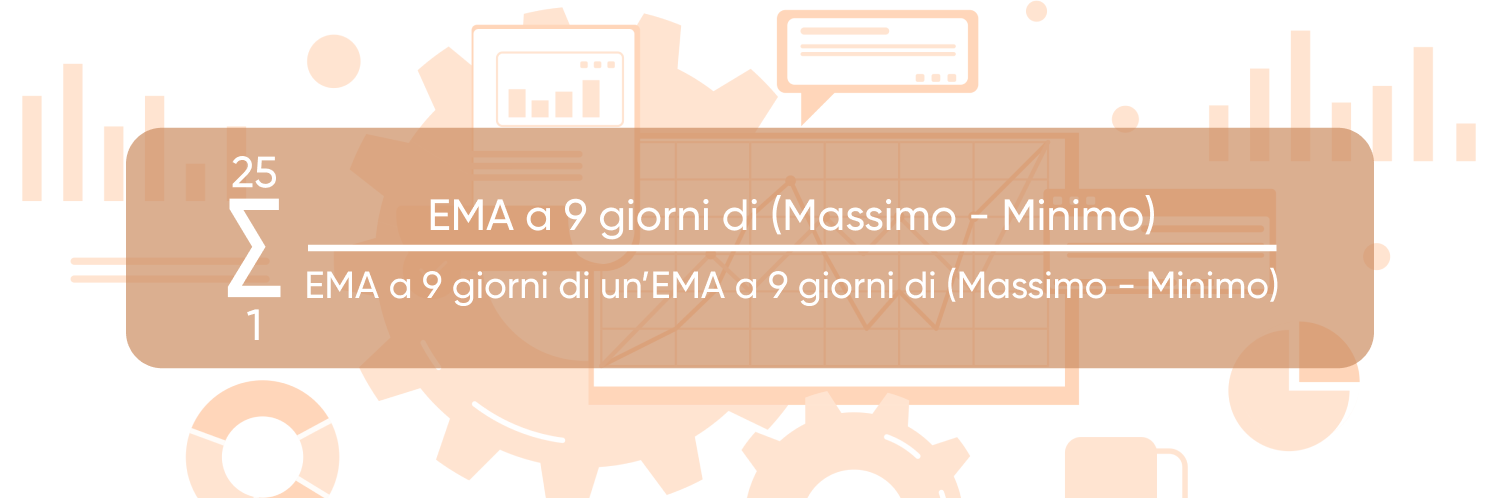

Per determinare i valori dell'indicatore mass index, è possibile utilizzare la seguente formula di mass index:

Il primo step consiste nell'impostare il lasso di tempo per l'indicatore. L'esempio precedente mostra 25 periodi, ma può essere accelerato fino a 10 periodi.

Il secondo step prevede di calcolare l'intervallo tra i prezzi massimi e minimi di ogni barra o candela all'interno del periodo prefissato. Ad esempio, se si opta per 25 giorni, si calcola prima la differenza tra il prezzo più alto e quello più basso del primo giorno, quindi la differenza tra il massimo e il minimo di ogni giorno successivo, fino al 25° giorno.

Il terzo passaggio è quello di calcolare la media mobile esponenziale (EMA) a nove giorni dell'intervallo tra i prezzi più alti e più bassi nel periodo prefissato.

Il quarto step consiste nel dividere questo dato per la media mobile esponenziale a nove giorni della media mobile del numeratore.

Chi ha inventato il mass index?

Il mass index è stato ideato da Donald Dorsey. Dorsey pubblicò un articolo sul mass index nella rivista Technical Analysis of Stocks & Commodities nel giugno del 1992. Utilizzò il mass index come variante dell'"analisi dell'oscillazione del range", indicativa dell'oscillazione del range di prezzo nel tempo.

Dorsey sosteneva che il mass index e l'analisi dell'oscillazione del range "consentono a un tecnico di prevedere le inversioni di mercato che altri indicatori potrebbero ignorare".

Perché il mass index è utile per i trader?

Cosa fa il mass index per favorire il day trading? I trader utilizzano l'indicatore come rappresentazione visiva di ciò che accade tipicamente al range delle barre di prezzo prima che si verifichi un'inversione di prezzo.

L'indicatore mass index utilizza una formula matematica per decifrare il modo in cui l'intervallo tra il massimo e il minimo di un prezzo di mercato varia in un dato periodo di tempo.

Il range di una barra di prezzo è uno dei sistemi più semplici per stimare la volatilità. Se il range è basso, il prezzo non è variato di tanto e la volatilità è dunque contenuta.

I mercati sono soliti esibire un pattern in cui l'average daily range (ADR) si muove dal basso verso l’alto, per poi calare nuovamente. Lo stesso concetto può essere riscontrato nelle Bande di Bollinger®, che oscillano da periodi in cui sono molto vicine ad altri in cui sono estremamente distanti.

Questo pattern di variazione del range giornaliero può rappresentare un utile indicatore di un'inversione di tendenza in atto nel mercato.

Come interpretare il mass index

Donald Dorsey affermò inoltre che il segnale più importante nell'analisi delle oscillazioni del range è il "reversal bulge". Questo segnale fu da lui definito come "un aumento progressivo e marcato del range medio giornaliero, che suggerisce che il mercato è prossimo a una svolta".

È difficile rilevare a occhio nudo come varia il range giornaliero (o intraday), il che evidenzia i motivi alla base dell'utilizzo di un indicatore tecnico come il mass index.

Cosa mostra il mass index? Come si evince dal grafico in basso, gli sbalzi del mass index possono essere correlati a svolte nel trend dei prezzi. Quando l'indicatore balza sensibilmente verso l'alto per poi tornare a calare dall'estremo raggiunto, sta banalmente raffigurando quel che accade al range delle barre di prezzo.

L'intervallo di prezzo aumenta rapidamente man mano che il trend accelera, salvo poi calare da quell’estremità raggiunta, a testimonianza del fatto che la volatilità si sta attenuando durante questa svolta in atto. L'idea può dunque essere quella di entrare in un’operazione prima che il momentum cresca nella nuova direzione.

Le performance passate non costituiscono un indicatore affidabile dell'andamento futuro.

Un prezioso aspetto del mass index è che è stato concepito per essere neutrale rispetto al mercato, affinché il suo andamento generale non influisca sull'interpretazione di un "reversal bulge". Un “bulge” potrebbe verificarsi nell’ambito di un range di trading o durante un trend rialzista che esibisce un momentum pronunciato.

Questo aspetto lo differenzia da alcuni indicatori, come gli oscillatori di ipercomprato/ipervenduto, che sono meno utili mentre è in atto un trend, e dagli indicatori di tendenza come le medie mobili, che sono poco efficaci in presenza di un range laterale.

L'indicatore è stato originariamente pensato per i grafici con timeframe giornaliero, come la maggior parte degli indicatori sviluppati prima dell'avvento del trading online. Ma può essere utilizzato senza problemi anche con i grafici intraday, ad esempio con timeframe di un'ora.

Come fare trading utilizzando il mass index

Sono diverse le strategie di trading che possono integrare l'indicatore mass index, soprattutto in congiunta con altri indicatori tecnici, in particolar modo quelli che aiutano a determinare il trend in atto.

Di seguito viene illustrata una possibile applicazione di una strategia con l'indicatore mass index.

Esempio di strategia con indicatore mass index

Questo sistema di trading si avvale del “reversal bulge”, che si verifica quando il mass index (25) oltrepassa il valore di 27 per poi calare nuovamente al di sotto di 26,5. Il “reversal bulge” è un segnale che il range massimi-minimi ha raggiunto un’estremità per poi ritornare sui suoi passi da quel picco, il che è indicativo di un’inversione di tendenza.

La strategia prevede anche l’utilizzo della media mobile esponenziale (EMA) a nove periodi. L'EMA aiuta a determinare la tendenza in essere e quindi a capire se il "bulge" del mass index sia un valido motivo per acquistare (andando long) o vendere (andando short).

Le varianti delle soluzioni di trading con il mass index possono prevedere diverse configurazioni dell'indicatore, tipo un valore inferiore del mass index (ad esempio, 10 anziché 25 periodi) o differenti impostazioni dell'indicatore per l’EMA (ad esempio, 5 anziché 9 periodi).

Si noti che questo è solo un esempio di una potenziale strategia che fa uso dell'indicatore. Non è consigliabile utilizzarlo in luogo dell’effettuazione di ricerche personali. Prima di fare operazioni di trading, è opportuno eseguire sempre una due diligence, implementare una strategia di gestione del rischio, e non dimenticare mai di non investire somme di denaro che non ci si può permettere di perdere.

*Gli stop loss potrebbero non essere garantiti.

Limiti dell'utilizzo del mass index

La prima e più lampante limitazione dell'indicatore mass index è che non illustra una tendenza o la direzione in cui avverrà l'inversione di mercato. Ecco perché l'esempio precedente di strategia con l'indicatore mass index fa ricorso a una media mobile per determinare il trend.

L'altro limite ben noto di questo pattern è che si tratta di un indicatore anticipatore. Ciò significa che il segnale di un'inversione di mercato si manifesta un po’ prima dell'inversione vera e propria. Per ovviare a questo limite, è necessario calibrare opportunamente gli stop-loss,* per far sì che l'inversione abbia luogo, oppure si possono utilizzare altri strumenti, quali i segnali a candela dell'andamento dei prezzi o gli indicatori lagging come le medie mobili, per "confermare" l'inversione.

*Gli stop loss potrebbero non essere garantiti.