Guida definitiva al trading con margine

Si parla di trading con margine quando viene pagata solo una certa quota, o appunto margine, del costo d'investimento iniziale, prendendo in prestito il resto del denaro necessario da un broker.

Il trading con margine consente di realizzare profitti dalle oscillazioni dei prezzi degli asset che diversamente non saresti in grado di permetterti. Tenete a mente pero che tanto quanto il trading con margine puo' incrementare i guadagni, esso puo' anche accrescere anche il rischio e l'entità di potenziali perdite.

Cosa significa fare trading con margine? In questa guida vi guideremo attraverso ciò che è il trading con margine, le tecniche chiave e principi fondamentali come la leva finanziaria margin call, oltreche a i vantaggi e i rischi associati a questo tipo di trading.

In cosa consiste il margin trading?

Cos'è tuttavia il margine nel trading? Esistono due tipi di margini di cui i trader devono essere a conosceza. Il denaro che occorre per aprire una posizione è il margine richiesto. È stabilito dal valore della leva finanziaria che viene utilizzata, la quale viene raffigurata attraverso il rapporto di leva finanziaria.

-

Leva finanziaria 2:1 = margine del 50%

-

Leva finanziaria 5:1 = margine del 20%

-

Leva finanziaria 10:1 = margine del 10%

-

Leva finanziaria 20:1 = margine del 5%

-

Leva finanziaria 30:1 = margine del 3,3333%

-

Leva finanziaria 100:1 = margine dell'1%

-

Leva finanziaria 200:1 = margine dello 0,5%

Esistono tuttavia dei massimali per poter mantenere delle operazioni con margine aperte, essi si basano sul margine di mantenimento complessivo, ovvero l'importo che deve essere coperto dal patrimonio (valore complessivo dell'account).

I broker richiedono di coprire il margine di mantenimento attraverso il capitale per limitare il rischio. Se non si ha denaro a sufficienza per coprire potenziali perdite, si potrebbe ricevere a una chiamata di margine (margin call), nella quale i broker richiedono di aggiungere fondi all'account o di chiudere le operazioni in perdita. Se la posizione di trading continua a peggiorare, potrebbe venire attivato un margin closeout.

Esempio di margin trading

Supponiamo che tu disponga di 20 $ per finanziare il tuo conto e che tu decida di utilizzarli per il trading di CFD. Se la leva finanziaria che utilizzi è pari a 5:1, sarai in grado di scambiare un valore dell'asset di 100 $ con ogni dollaro del margine richiesto, che vale il 20% del valore totale dell'operazione. Il broker aggiunge denaro moltiplicando per 5 ogni dollaro; in questo modo 20 $ diventano 100 $.

Con una leva finanziaria del 10:1, o un margine del 10%, è possibile scambiare 200 $, dato che ogni dollaro rappresenta solo il 10% dell'operazione totale, che è pari a 10 $ con la leva finanziaria.

Se la leva finanziaria fosse del 20:1, o un margine del 5%, sarebbe possibile negoziare 400 $ con un investimento di soli 20 $. Ogni asset ha una diversa leva finanziaria, o percentuale di margine.

Come funziona il margin trading?

I trader che operano sul margine utilizzano la leva finanziaria nella speranza che gli utili siano superiori agli interessi da pagare sul denaro preso in prestito. Tramite la leva finanziaria, sia gli utili che le perdite possono aumentare drasticamente in maniera molto rapida, caratteristica che rende questa strategia molto rischiosa.

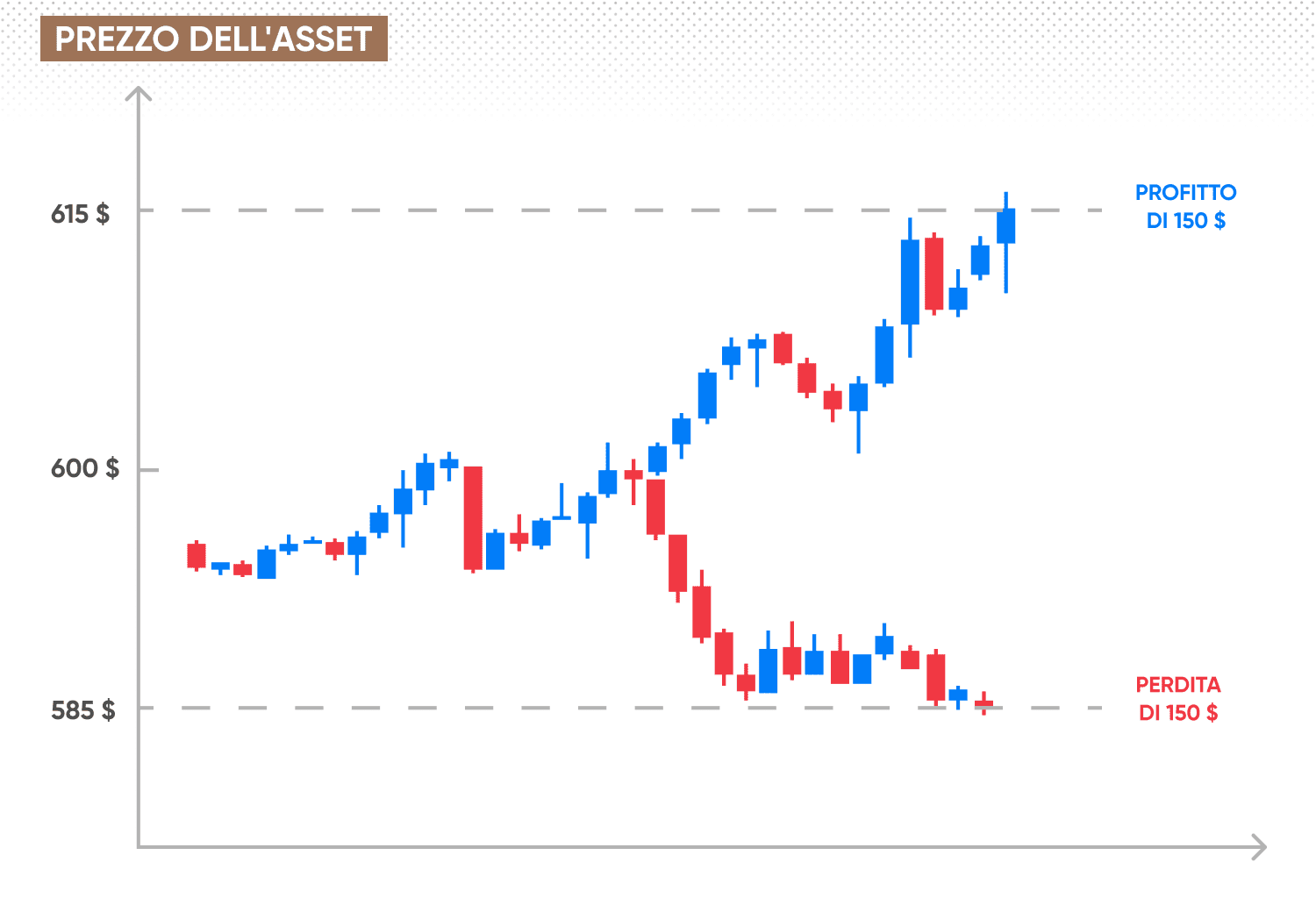

Supponiamo di voler negoziare le azioni Tesla (TSLA), che hanno un valore di 600 $ per azione. Per compare 10 azioni sarebbe necessario un deposito di 6.000 $, che potresti non avere a disposizione. In un'operazione sui margini con una leva finanziaria del 5:1, bastano 1.200 $ come margine richiesto per aprire una posizione; la somma rimanente verrà prestata dal broker.

Se il prezzo del titolo azionario raggiunge 615 $, guadagnerai 150 $. Ovvero 10 azioni moltiplicate per la differenza tra il nuovo prezzo e 600 dollari, che sono il prezzo a cui sono state comprate. Il titolo Tesla è salito solo del 2,5%, ma il trading sul margine ha fatto aumentare il ritorno sull'investimento (ROI) fino al 12,5%.

Il "rischio" è che se il prezzo delle azioni Tesla scendesse di 15 dollari, fino a raggiungere 585 dollari per azione, la perdita sarebbe di 150 dollari, ovvero il 12,5% del deposito iniziale in assenza di un ordine di stop-loss.*

**Gli stop loss potrebbero non essere garantiti.

Se hai molte operazioni aperte, o se fai trading su una tipologia di asset particolarmente volatile, in cui si verificano grandi oscillazioni di prezzo molto rapidamente, potresti trovarti a fare fronte a perdite elevate che si accumulano velocemente.

Requisito minimo per equity

La somma di denaro richiesta per aprire un'operazione viene chiamata margine, margine iniziale, margine di deposito o margine richiesto. Noi di Capital.com, lo chiamiamo margine richiesto.

Il margine richiesto dipende dagli asset su cui si decide di investire. Viene calcolato come percentuale del prezzo dell'asset e viene chiamato rapporto di margine. Ogni strumento ha il proprio margine richiesto.

Se ci sono più posizioni aperte allo stesso tempo, il margine richiesto totale per ogni operazione viene definito come margine utilizzato. Il denaro rimanente per aprire nuove operazioni, viene chiamato margine libero.

Margine di mantenimento

Oltre al margine richiesto, che rappresenta il totale dei fondi necessari per aprire un'operazione, occorre anche il denaro per coprire il margine di mantenimento, per mantenere aperta l'operazione.

Il totale del denaro che occorre nel margin account dipende dal valore complessivo delle operazioni effettuate e se sono in una posizione di profitto o perdita.

Il denaro che hai nel tuo account rappresenta i fondi o il saldo disponibile, mentre l'equity è determinata dai fondi e da tutti i profitti e le perdite non ancora realizzati. Il margine consiste nei fondi necessari che devono essere coperti dall'equity. Viene calcolato in base al prezzo di chiusura corrente delle posizioni aperte moltiplicato per il numero di contratti e la leva finanziaria. Il livello di margine è determinato dall'equity divisa per il margine.

Pertanto, l'importo necessario come margine complessivo cambia continuamente, in funzione dell'aumento o della diminuzione del valore delle operazioni. Occorre sempre che il 100% del margine sia coperto dall'equity.

Controlla sempre la posizione delle tue operazioni, per verificare di avere una copertura del margine del 100%. In caso contrario, verrà richiesto di aggiungere fondi per aumentare l'equity o di chiudere delle posizioni per ridurre il margine complessivo richiesto.

Limite di credito o margine di mantenimento

Oltre al margine richiesto, occorre avere un margine complessivo sufficiente sul conto. Questi sono fondi disponibili sul conto che non vengono utilizzati per fare trading. Forniscono una copertura del rischio che l'operazione produca perdite.

Il totale del denaro che occorre nel margin account dipende dal valore complessivo delle operazioni effettuate e se sono in una posizione di profitto o perdita.

Il denaro che hai nel conto rappresenta la tua equity, mentre il denaro che devi, potenzialmente, per le posizioni in perdita è il margine. Il livello di margine complessivo, che di solito viene mostrato come una percentuale, è la tua equity divisa per il margine.

Pertanto, l'importo necessario come margine complessivo cambia continuamente, in funzione dell'aumento o della diminuzione del valore delle operazioni. Il margine complessivo dovrebbe coprire sempre almeno il 100% delle perdite potenziali.

Controlla sempre la posizione delle tue operazioni, per verificare di avere una copertura del margine del 100%. In caso contrario, ti verrà richiesto di aggiungere fondi tramite una margin call.

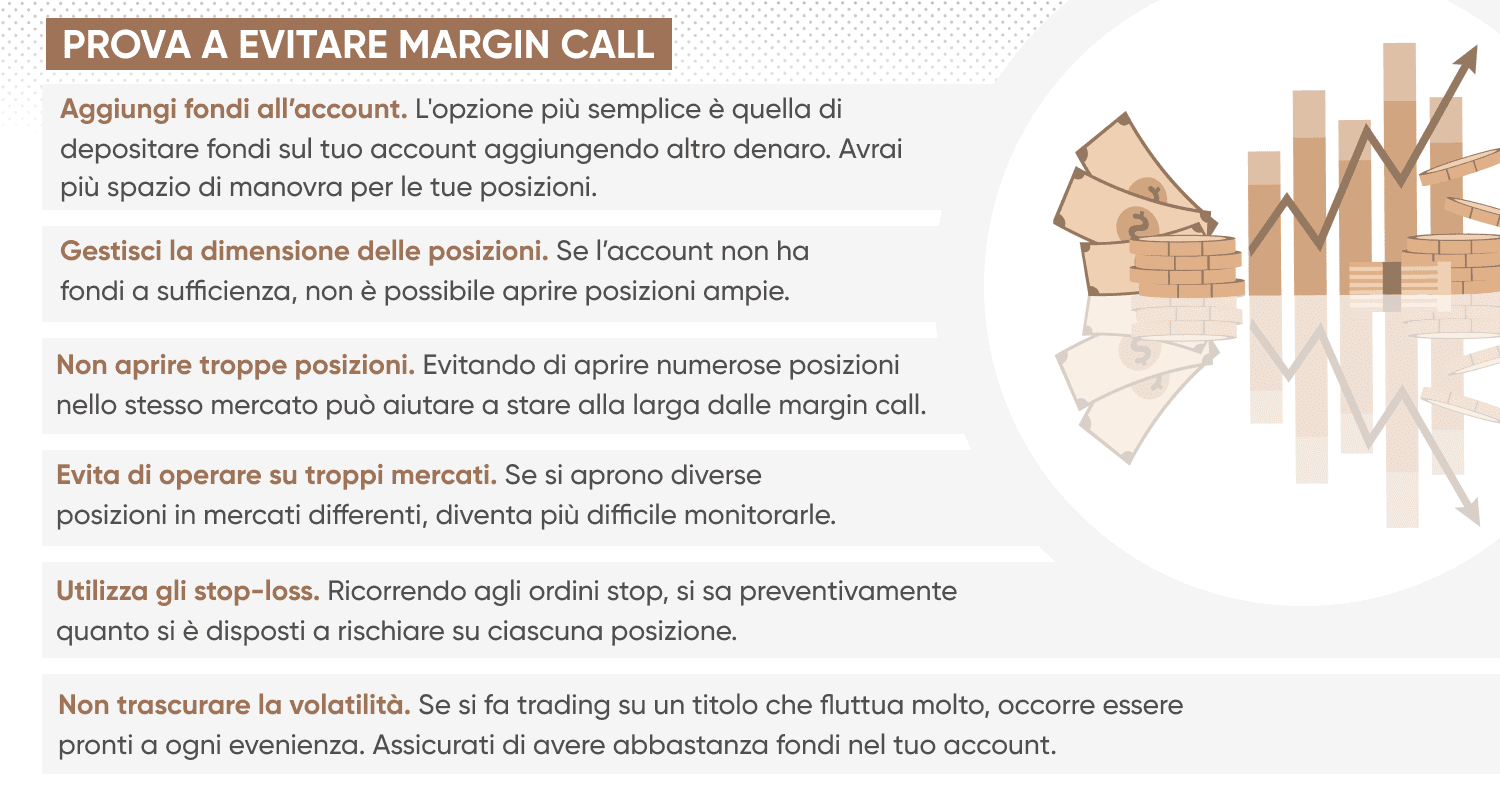

Margin call: come possono essere evitate?

Una margin call è un avviso che segnala che l'operazione non ha prodotto profitti e che non hai più fondi sufficienti per coprire le perdite. Una margin call avviene quando l'ammontare di equity nel margin account diventa troppo bassa per sostenere il prestito.

In altre parole, significa che il broker ha quasi raggiunto l'importo massimo che è in grado di prestarti e che devi aggiungere fondi o chiudere alcune posizioni per evitare ulteriori perdite.

Quando ricevi una margin call, non devi ignorarla e decidere di non fare nulla. Potrebbe venir attivato un margin closeout, tramite il quale il broker chiude le operazioni, con il rischio di perdere tutto.

Potresti configurare degli strumenti di gestione del rischio per ridurre il rischio di ricevere una margin call, ad esempio utilizzando un ordine di stop*, aumentando l'equity con l'aggiunta di denaro al tuo account o riducendo il margine richiesto chiudendo delle posizioni. È sempre meglio essere pronti per lo scenario peggiore, dato che i mercati sono volatili e molto difficili da prevedere con esattezza.

*Non tutti gli ordini di stop-loss sono garantiti.

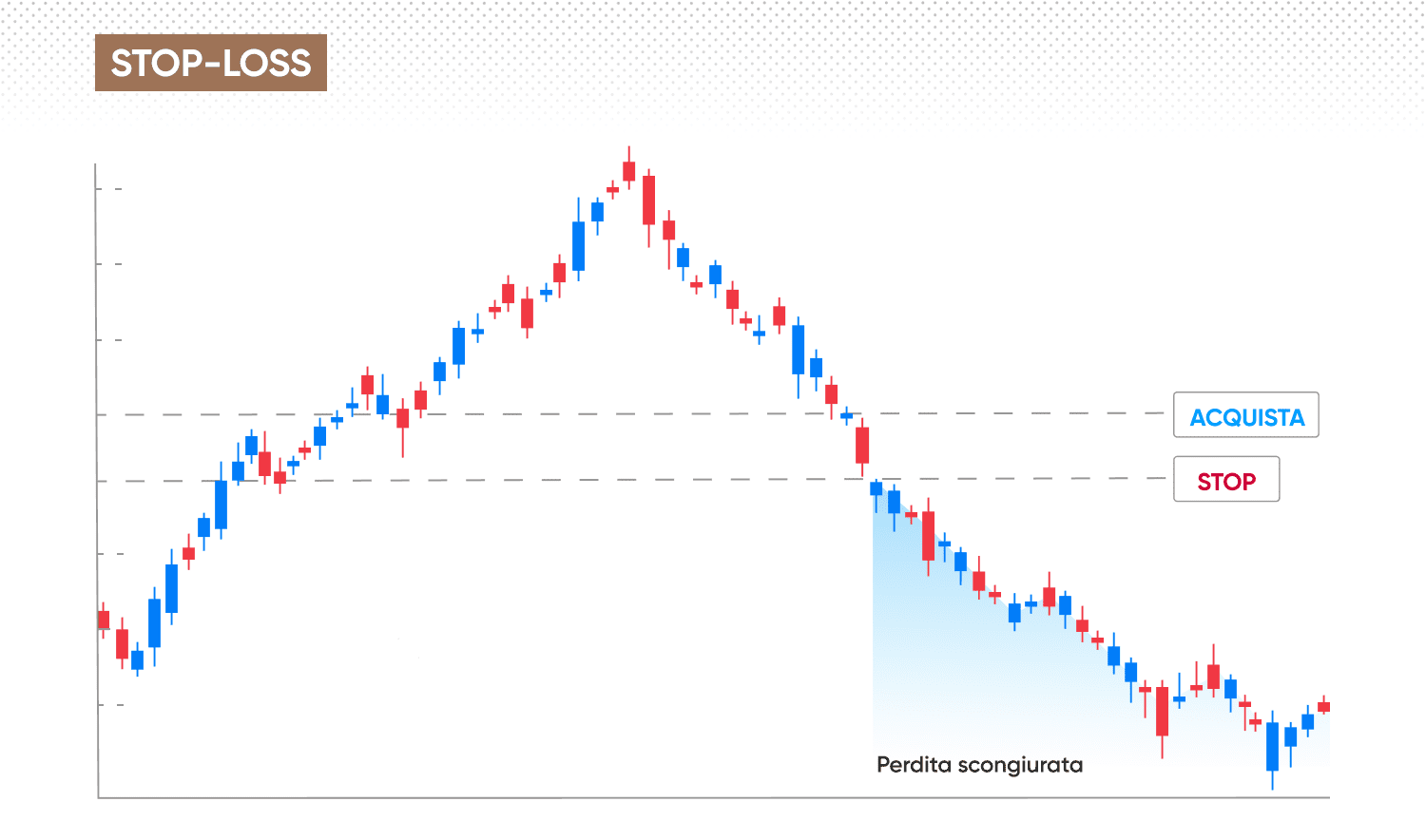

Perché gli ordini di stop sono importanti?

Un ordine di stop, o di stop-loss, è un sistema che permette di chiudere una posizione aperta quando raggiunge un prezzo prestabilito. Questo significa che quando un'operazione non produce profitti, può venire chiusa automaticamente prima che le perdite diventino troppo elevate innescando una margin call.

Un ordine di stop-loss riduce i rischi. Se acquisti un asset a 100 $ per azione CFD, un ordine di stop-loss potrebbe attivare una vendita automatica quando il prezzo scende al di sotto del limite impostato, ad esempio al di sotto di 95 $.

Se assumi una posizione short, devi impostare l'ordine di stop-loss a un prezzo più alto, ad esempio a 105 $, nel caso in cui l'operazione vada contro quanto hai previsto e il prezzo inizi a salire.

Ricorda comunque che anche se l'ordine di stop-loss viene attivato una volta che viene raggiunto il livello preimpostato, viene eseguito al successivo livello di prezzo disponibile. Ad esempio, nel caso di gapping del mercato, l'operazione viene interrotta con la chiusura della posizione a un livello meno favorevole di quello preimpostato. Questo fenomeno viene chiamato anche slippage. Per evitare questo problema, si possono utilizzare ordini di stop-loss garantiti.

Gli stop garantiti funzionano come gli stop di base, ma non possono essere soggetti a slippage, dato che la posizione viene sempre chiusa al prezzo prestabilito. Ricorda che gli ordini di stop-loss garantiti richiedono il pagamento di un piccolo importo aggiuntivo.

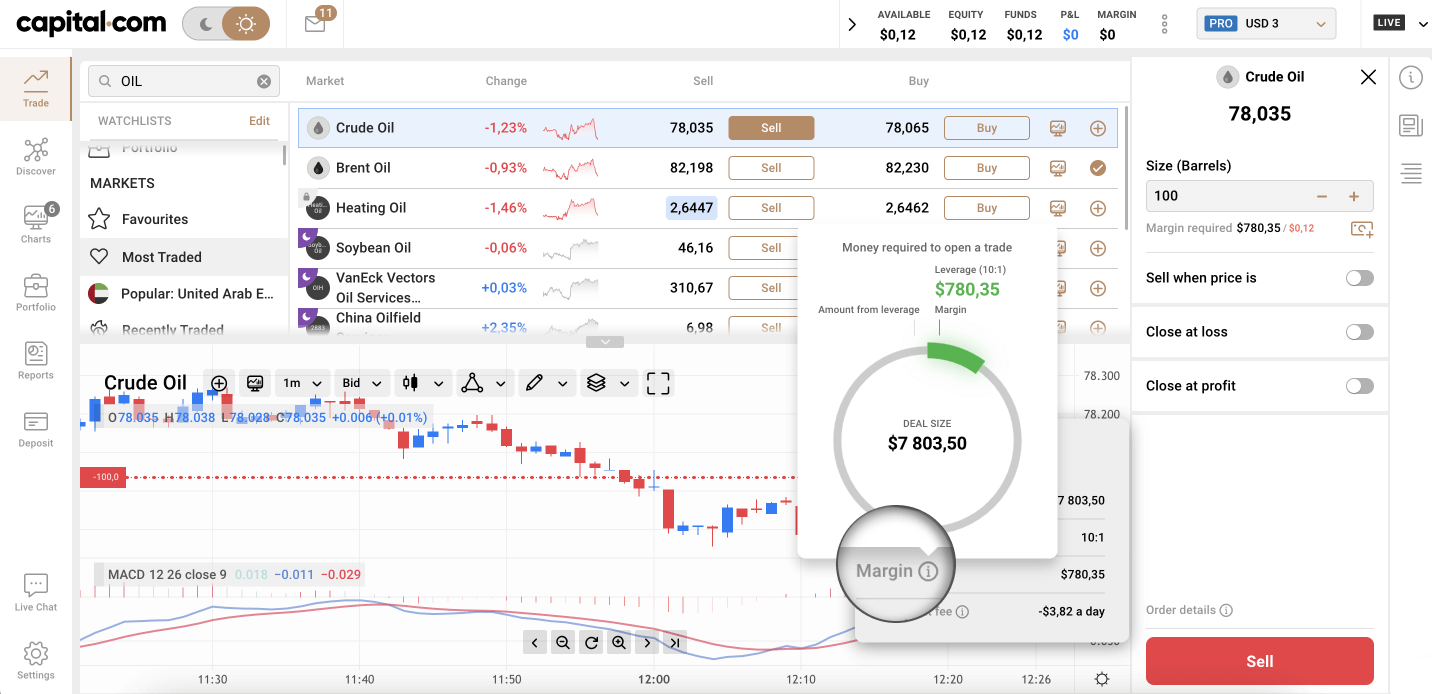

Come fare trading sul margine?

Nel mondo degli investimenti tradizionali, acquistare con margine significa prendere in prestito del denaro da un broker per comprare un titolo azionario. È anche possibile utilizzare il margine per fare trading di strumenti derivati, come i contratti per differenza (CFD). I CFD ti permettono di fare trading sulle oscillazioni di prezzo di titoli azionari, materie prime, forex, indici e criptovalute.

Per fare trading sul margine, segui i passi elencati di seguito.

Passo 1: apri un margin account

Per fare trading sul margine, ti occorre un account specifico, chiamato "margin account".

È un conto con il broker, che ha accettato di prestarti del denaro per aumentare il valore delle tue operazioni e applicare la leva finanziaria. Utilizzare i margin account permette di aumentare i profitti potenziali, ma espone anche al rischio di aumentare le perdite.

Passo 2: deposita i fondi in accordo ai requisiti del broker

Su Capital.com, il deposito minimo iniziale è di 20 $.

Passo 3: scegli un asset sul quale vuoi operare sul margine

Su Capital.com puoi fare trading su più di 3.000 mercati con i CFD, tra cui criptovalute, azioni, materie prime, indici e coppie forex.

Passo 4: soddisfa un requisito di manutenzione

Sul tuo margin account devi sempre avere fondi sufficienti a coprire tutte le posizioni di trading. In altre parole, la tua equity deve sempre coprire il 100% del margine.

Utilizzo del margine per varie classi di asset

Su Capital.com, puoi utilizzare il margine per negoziare asset che vanno dalle azioni alle materie prime e altro ancora.

Titoli e azioni

Se le azioni che intendi comprare appartengono a una grande azienda, il broker potrebbe richiedere un margine del 50%. Ciò significa che, ad esempio, potresti pagare 50.000 $ e il broker comprerà azioni per un valore di 100.000 $.

Un incremento del 20% del prezzo delle azioni si tradurrebbe in un utile di 20.000 $ (in realtà leggermente inferiore dopo aver versato interessi e commissioni di transazione).

Il problema è che se le azioni scendono del 20%, si verifica una perdita di 20.000 $, oltre agli interessi sui 50.000 $ presi in prestito e alle commissioni di transazione. Questo è il pericolo del margine: si possono ottenere guadagni considerevoli, ma si può anche incorrere in perdite notevoli.

Contratti per differenza (CFD)

Il trading diretto di azioni con margine è riservata agli investitori esperti che sono stati formati dai broker e hanno una solvibilità elevata. I principi del margin trading sui derivati come i CFD rimangono gli stessi anche per i piccoli investitori.

Un investitore che possiede azioni può fare trading di CFD per coprirsi contro l'eventuale calo di prezzo delle azioni che possiede.

L'investitore potrebbe assumere una posizione short utilizzando un CFD. Vendere azioni allo scoperto significa prendere in prestito azioni che non possiedi e venderle al prezzo corrente, lasciandoti in una posizione short, nella convinzione che il prezzo andrà a scendere.

Una volta che il prezzo delle azioni scende, acquisti ciò che ti sei impegnato ad acquistare e restituisci le azioni prese in prestito, conservando il denaro che hai guadagnato.

I CFD permettono a un investitore di effettuare operazioni allo scoperto a basso costo, senza dover prendere in prestito o possedere gli asset sottostanti.

In cosa consiste l'hedging con i CFD

Un investitore che detiene 1.000 azioni dell'azienda ABC, nel timore che il prezzo possa scendere, potrebbe effettuare un'operazione short CFD sulla stessa azienda.

Se il prezzo scende, l'investitore perde denaro sulle azioni ma lo recupera con il trading in CFD (meno gli interessi sul denaro preso in prestito e le commissioni di transazione).

Tuttavia, gli investitori non fanno hedging solo per coprirsi dalle oscillazioni dei prezzi delle azioni. È possibile utilizzare il margine per speculare sull'andamento di una valuta rispetto a un'altra. È possibile speculare sul rialzo o sul ribasso di un indice di mercato. È possibile speculare sul fatto che il prezzo di una materia prima possa salire o scendere.

Il margine non è limitato a un'unica classe di asset.

Margin trading per i piccoli investitori

Il margin trading semplificato, che utilizza sistemi automatizzati online e su applicazioni mobili, spesso basato sui CFD, è ora disponibile anche per i piccoli investitori.

Basta anche solo un piccola somma di denaro per iniziare a fare trading; di solito le operazioni vengono chiuse al termine della giornata di trading. I CFD sono ideali per gli investimenti a breve termine e per il day trading, grazie agli adeguamenti overnight.

I sistemi sono regolamentati e spesso le autorità di regolamentazione stabiliscono un coefficiente massimo di leva finanziaria.

Il caso migliore è quello in cui si utilizza il margine per ottenere profitti, anche significativi, che il margin trading può comportare, evitando, allo stesso tempo, perdite potenzialmente elevate.

È anche possibile operare in maniera conservativa, utilizzando ordini limit anziché ordini di mercato, o impostando ordini stop-loss per limitare le perdite. Si possono seguire le operazioni per chiudere rapidamente gli ordini in perdita evitando le margin call e il margin closeout.

Se il mercato all'improvviso inizia a muoversi contro di te mentre hai un'operazione aperta, potresti, potenzialmente, perdere tutto quello che hai nel margin account e persino avere un debito.

Anche se il broker fa del suo meglio per chiudere tutte le posizioni, potrebbe non essere in grado di farlo abbastanza rapidamente per arrestare le perdite.

Alcune piattaforme di trading retail, come Capital.com, garantiscono che, nel caso in cui la chiusura del broker non riesca a contenere le perdite del margine di mantenimento, ogni debito extra verrà estinto.

In questo caso, perderai solo il denaro che hai depositato presso il broker.

Cos'è un margin closeout?

Il margin closeout ti protegge dalle perdite eccessive. Il margin closeout si verifica quando le posizioni in perdita aumentano fino al punto in cui l'equity riesce a coprire solo il 50% delle perdite.

Se il broker offre una garanzia di limitazione delle perdite fino a un massimo dell'intero importo depositato, il margin closeout protegge anche il broker da ulteriori perdite. Se il broker non offre questa garanzia, potresti trovarti ad avere un debito con il broker dopo la chiusura. Ciò detto, è importante ricordare che il closeout del 50% non può mai essere garantito. I closeout vengono effettuati chiudendo le posizioni aperte in base ai prezzi di mercato e alla liquidità corrente. Nel caso di gapping del mercato al momento in cui la tua equity scende del 50% al di sotto del livello di margine richiesto, il closeout può essere effettuato a un livello persino più basso.

Ogni trader che opera sul margine ha un livello di margin closeout. Comprendere questi livelli può aiutare a proteggersi dalle perdite. Cerca e teni d'occhio i livelli di margine sulla tua piattaforma di trading. Il livello di closeout cambia in base alle fluttuazioni delle operazioni e dei prezzi degli asset.

Come viene calcolato il margin closeout?

Il llivello di margin closeout viene calcolato utilizzando il saldo del conto e i profitti o le perdite non realizzati di eventuali posizioni aperte, determinati in base ai tassi midpoint correnti. Se le operazioni sono in valute diverse, vengono tutte convertite nella valuta del conto.

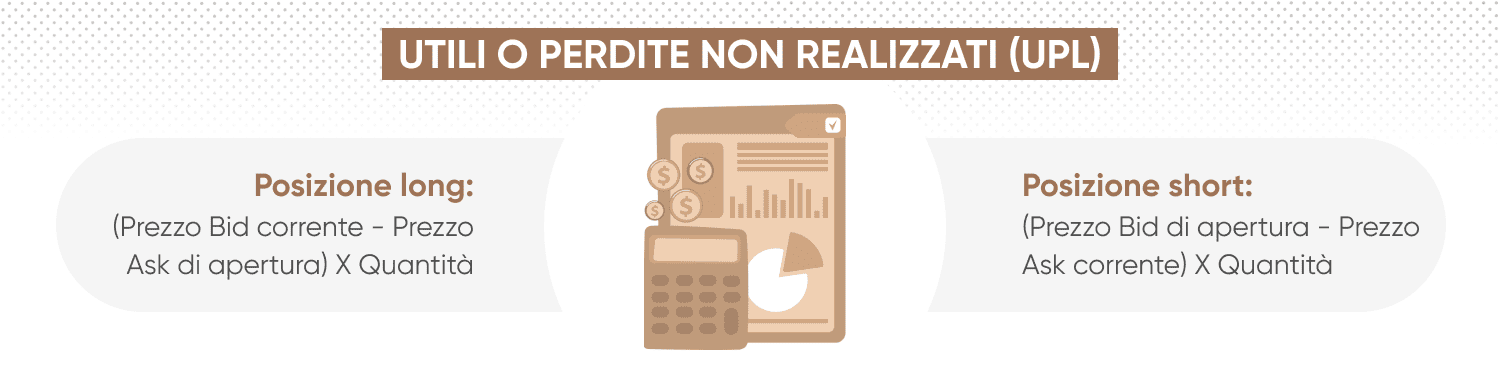

I profitti o le perdite non realizzati (UPL) vengono calcolati applicando la formula seguente.

Le posizioni che producono profitti o in perdita si compensano a vicenda. Tuttavia, se la somma delle transazioni si traduce in una posizione di perdita, il totale deve essere superiore a quanto coperto dal denaro sul conto. In altre parole, il livello di margine deve essere pari al 100% (ovvero l'equity deve coprire almeno il 100% del margine richiesto).

Puoi vedere facilmente la tua percentuale di margine sull'app di Capital.com e sulla piattaforma di trading. Quando ti registri, ti impegni anche a tenere sotto controllo la tua equity e a mantenerla al di sopra del 100%.

Il margin closeout si verifica quando non si hanno più fondi sufficienti per mantenere le posizioni di trading. Capital.com chiude le tue posizioni per proteggerti da perdite eccessive e per proteggere Capital.com da passività illimitate.

Considera queste linee guida per quanto riguarda i livelli:

-

Buona copertura (superiore al 100%): se il livello del margine è superiore al 100%, si ha una copertura sufficiente per lasciare tutte le posizioni aperte e non è necessario aggiungere ulteriori fondi.

-

Copertura non ottimale (75% - 100%): se il livello di margine scende al di sotto del 100%, si riceve una margin call con una richiesta di intervento mediante chiusura delle posizioni o aggiunta di fondi sul conto.

-

Chiusura automatica e avviso (50% e inferiore): si verifica quando il livello di margine si avvicina alla soglia del 50%. È l'intervallo nel quale si può verificare una chiusura.

-

Closeout senza avviso:una fluttuazione improvvisa del mercato che influisce sulle posizioni aperte fa sì che il margine di mantenimento scenda al 50%. Il conto viene chiuso senza un avviso, dato che non c'è tempo per inviarlo.

Nei mercati volatili possono verificarsi fluttuazioni rapide dei prezzi. Per questo motivo, potresti ricevere varie margin call ed email con indicazione di un margin closeout in un periodo di tempo molto breve.

Come funziona il margin closeout

Se non si interviene in seguito a una margin call o se le posizioni continuano a peggiorare e il margine complessivo raggiunge il 50% nonostante l'aggiunta di fondi, il broker inizierà un closeout.

Ecco perché è fondamentale essere preparati ad affrontare una volatilità improvvisa del mercato. Non è possibile controllare i movimenti dei prezzi, ma è possibile aggiungere degli ordini stop limit per evitare i closeout.

Se si verifica un closeout, il broker inizierà a chiudere gradualmente le posizioni di margine. Il closeout avviene automaticamente, nel modo seguente:

-

Tutti gli ordini pendenti vengono chiusi

-

Se il livello di margine è ancora inferiore al 50%, tutte le posizioni aperte in perdita sui mercati aperti vengono chiuse*

-

Se il livello di margine è ancora inferiore al 50%, tutte le posizioni aperte redditizie sui mercati aperti vengono chiuse*

-

Se il livello di margine resta al di sotto del 50%, tutte le altre posizioni vengono chiuse non appena aprono i mercati

*Non tutti i mercati sono aperti nello stesso momento. Pertanto, un'operazione redditizia può essere chiusa prima di una in perdita.

Il broker cercherà di chiudere le posizioni aperte il più velocemente possibile con i prezzi disponibili sul mercato in quel momento. Non ci sarà più l'opportunità di attendere che le operazioni tornino a essere redditizie. Verranno chiuse in perdita.

Come recuperare dopo un margin closeout

Subire un margin closeout non è mai piacevole. Ricorda sempre che accade a molti. La metà circa dei clienti della piattaforma di trading Capital.com, si sono trovati ad aver dovuto affrontare un margin closeout. Viene fatto per proteggere i clienti.

Se ti trovi a dover subire un margin closeout, ricorda che non è la fine del mondo. Riesamina con attenzione le operazioni che hai effettuato e pensa a cosa potresti modificare per evitare futuri closeout.

Magari non hai utilizzato al meglio gli strumenti di gestione del rischio, o non disponevi di una strategia di trading efficace. O forse fattori emotivi ti hanno impedito di rispettare il piano di investimenti che avevi. Imparare dagli errori è fondamentale e ti aiuterà a recuperare.

Tenere d'occhio le posizioni aperte e il tuo account è essenziale. Utilizzare un app efficiente e veloce per monitorare le tue operazioni può metterti al riparo da esperienze frustranti. Quando ricevi una margin call, devi rispondere a essa velocemente e decidere se aggiungere fondi o meno per mantenere le operazioni aperte.

Comprendere cos'è e come funziona un margin closeout è il primo passo per evitarlo.

Vantaggi e rischi del trading a margine

Il margin trading è una buona soluzione?

Il vantaggio principale del trading con margine rispetto a quello senza margine è la possibilità di sfruttare il potere di trading. La capacità di trading aumenta notevolmente a fronte di un costo iniziale relativamente basso, aumentando le performance.

Il margine, tuttavia, può far aumentare sia i profitti che le perdite. Il margin trader fornisce, per i trader, una maggiore esposizione alle fluttuazioni di prezzo, aumentando il rischio ma anche i potenziali rendimenti.

Per definizione, il trading con leva significa che fluttuazioni del mercato anche piccole o di media entità possono produrre profitti o perdite notevoli. Per questo, è fondamentale tenere sempre il proprio conto sotto controllo. Nei mercati più volatili, i prezzi possono subire forti oscillazioni.

Migliori pratiche del margin trading

Se viene usato con attenzione, dopo ricerche accurate e adottando strategie di gestione del rischio, il margin trading può far aumentare i profitti. Tuttavia, può causare anche perdite significative. Nel caso peggiore, il margin trading può fare perdere tutto il denaro presente nel conto di trading.

-

Controllare sempre le posizioni aperte

Occorre tenere d'occhio le operazioni e chiuderle se volgono per il peggio, o predisporre ordini di stop per chiuderle preventivamente.

-

Mantieni il margine di manutenzione al valore del 100% o superiore

Ricorda che molti trader iniziano con un margin account troppo basso, cosa che può far aumentare le perdite in alcuni casi. Avere sul conto solo il minimo aumenta le probabilità di ricevere una margin call. È meglio includere delle riserve, in modo che il conto possa assorbire piccole fluttuazioni di mercato.

È preferibile non ritrovarsi in una posizione in cui il broker deve vendere rapidamente le partecipazioni detenute a un prezzo fortemente svantaggioso e senza alcuna possibilità che esso rimbalzi. Non è piacevole vedere le proprie posizioni chiuse automaticamente; quindi è indispensabile verificare che il proprio conto sia sufficientemente finanziato.

-

Adottare una strategia di trading

Adottare una strategia di trading ben studiata e realizzata aiuta a ridurre il fattore emotivo nelle decisioni di trading. Prima di effettuare operazioni di trading, è necessario condurre una due diligence, effettuando un'analisi tecnica e fondamentale, e leggendo le ultime notizie e i commenti degli analisti.

-

Utilizzare ordini stop-loss

L'utilizzo degli ordini di stop-loss automatizza il trading ed elimina i fattori emotivi dal processo decisionale. Gli ordini di stop possono limitare le perdite in caso di sell-off del mercato e proteggere da una margin call o da un un margin closeout.

Inizia a fare margin trading con Capital.com

Il trading con margine permette di aumentare i profitti quando il prezzo di un asset si muove nella direzione auspicata, ma anche di perdere più del deposito iniziale se un'operazione va in direzione opposta. Capital.com fornisce una protezione dal saldo negativo per evitare che questo accada.

Con il trading di CFD puoi andare long (acquistare), se ritieni che il prezzo salirà, o short (vendere), se pensi che scenderà.

Scopri come funziona il trading di CFD e quali asset scambiare. Scegli tra un'ampia gamma di azioni, indici, materie primee coppie forex disponibili per fare margin trading.

Se non hai esperienza di margin trading, puoi iniziare con un conto demo su Capital.com per fare pratica senza rischiare soldi veri. Una volta che ti senti più sicuro, puoi aprire un conto di trading reale e iniziare con il margin trading.

Se fai già trading con margine, utilizza sempre gli strumenti di gestione del rischio per proteggere il conto dalle margin call e dai margin closeout.

FAQ

In cosa consiste il margin trading?

Margin trading significa operare con denaro preso in prestito utilizzando la leva finanziaria. Puoi aprire una posizione con una parte dell'importo necessario, e l'importo rimanente viene prestato dal broker. La leva finanziaria può far aumentare sia i profitti che le perdite.

Qual è la differenza tra margine e leva?

Il margine è il denaro necessario per aprire una posizione. La leva finanziaria moltiplica l'esposizione del conto a un'operazione. Ad esempio, utilizzando una leva finanziaria del 2:1 si paga solo metà del valore dell'asset; per l'altra metà si prende in prestito denaro dal broker. Il margine e la leva finanziaria sono collegati, come indicato nell'indice di leva finanziaria, ovvero una percentuale del margine.

Cos'è il margine nel trading con un esempio?

Il margine è la quantità di denaro necessaria per aprire una posizione. Ad esempio, Capital.com offre un margine del 10% sui CFD sull'argento. Se vuoi effettuare un'operazione per 1.000 $ di CFD sull'argento, ti occorrono solo 100 $ per aprire l'operazione.

Il margin trading è una buona soluzione?

Il margin trading presenta sia rischi che vantaggi. Permette di aprire posizioni più grandi e di negoziare asset che in caso contrario non potresti permetterti. Tuttavia, fa aumentare anche il rischio di subire perdite elevate. Stabilire se il margin trading è un'opzione attraente o meno per te dipende dalla tua tolleranza al rischio e dai tuoi obiettivi di trading.

Ci si può arricchire con il margin trading?

Il margin trading ha il potenziale di farti guadagnare di più con un investimento iniziale più basso, se il prezzo di un asset procede nella tua direzione. Ciò detto, i mercati sono sempre volatili e se vanno nella direzione opposta a quanto previsto, si possono subire perdite notevoli.

Cos'è una margin call?

Una margin call è un avvertimento da parte di un broker che si verifica quando il valore del margine dell'account scende al di sotto del requisito del margine di mantenimento.