Czym jest i na czym polega handel indeksami?

Dowiedz się wszystkiego o handlu indeksami, w tym o rodzajach indeksów, ich działaniu i godzinach handlu indeksami.

Czym jest handel indeksami?

Handel indeksami to proces kupna i sprzedaży indeksów giełdowych, jak np. US 500, UK 100 lub Germany 40, bez nabywania akcji bazowych. Każdy indeks odzwierciedla wyniki wybranej grupy spółek notowanych na giełdzie, zazwyczaj z określonego kraju, regionu lub sektora i często jest ważony ich kapitalizacją rynkową.

Zamiast handlować pojedynczymi akcjami, inwestorzy wykorzystują indeksy, aby uzyskać szerszą ekspozycję rynkową. Ceny indeksów rosną lub spadają w oparciu o średnią ważoną wyników akcji wchodzących w ich skład, a także ogólne trendy rynkowe.

Przy pomocy indeksów inwestorzy mogą spekulować na ogólnym kierunku rozwoju gospodarki lub sektora, zabezpieczać istniejące pozycje lub wykorzystywać zmienność rynku bez konieczności analizowania lub zarządzania wieloma pozycjami na poszczególnych akcjach.

Jakie są rodzaje indeksów w handlu?

Indeksy są podzielone na ogólne kategorie na bazie sposobu ich formowania i zawartości. Mogą to być na przykład: indeksy krajowe, indeksy sektorowe, indeksy zmienności i indeksy walutowe.

Indeksy krajowe

Indeksy krajowe śledzą wyniki wybranych spółek notowanych w określonym kraju. Do tej kategorii zaliczają się główne indeksy referencyjne, takie jak US 500 (S&P 500), UK 100 (FTSE 100), Germany 40 (DAX 40) i Japan 225 (Nikkei 225). Większość indeksów krajowych jest ważona kapitalizacją rynkową, co oznacza, że większe spółki mają znaczniejszy wpływ na zmiany ceny indeksu. Niektóre indeksy, jak np. US Wall Street 30 (Dow Jones), są ważone ceną, a akcje o wyższej cenie mają większy wpływ na ich wartość.

Indeksy sektorowe

Indeksy sektorowe skupiają się na konkretnych segmentach gospodarki, takich jak technologia, energetyka, czy opieka zdrowotna. Indeksy te odzwierciedlają wyniki przedsiębiorstw z określonej branży. . Przykładowo, Hong Kong Tech Index śledzi główne firmy technologiczne notowane na giełdzie w Hongkongu, podczas gdy inne indeksy mogą skupiać się na sektorze finansowym, przemysłowym lub dóbr konsumpcyjnych.

Indeksy zmienności

Indeksy zmienności, takie jak Volatility Index (VIX), mierzą implikowaną zmienność rynkową. Są one oparte na wycenie opcji i nie odzwierciedlają bezpośrednio wartości akcji spółki. Mogą one być pomocne w ocenie nastrojów rynkowych lub zabezpieczaniu się przed ryzykiem.

Indeksy walutowe

Indeksy walutowe śledzą wyniki pojedynczej waluty w stosunku do ważonego koszyka innych walut. Przykładowo, US Dollar Index (DXY) mierzy wartość dolara amerykańskiego w stosunku do sześciu głównych walut, w tym euro, jena japońskiego i funta brytyjskiego, przy czym euro ma największą wagę.Inwestorzy na rynku forex mogą wykorzystywać indeksy walutowe do oceny siły waluty lub zabezpieczenia ekspozycji.

Jak działa handel indeksami?

Handel na indeksach odbywa się za pośrednictwem instrumentów pochodnych, takich jak kontrakty na różnice kursowe (CFD), które umożliwiają spekulowanie na zmianach ceny bez posiadania bazowych akcji. Poniżej omówimy, jak działa handel indeksami.

Pozycje „kupna” i „sprzedaży”

W handlu indeksami możesz zająć pozycję długą, jeśli uważasz, że indeks wzrośnie, lub pozycję krótką, jeśli spodziewasz się jego spadku. Przykładowo, spodziewając się wzrostu wartości US 500, można zająć długą pozycję CFD, aby wygenerować zysk z ruchu zwyżkowego ceny. Jeśli jednak indeks spadnie, inwestor poniesie stratę.

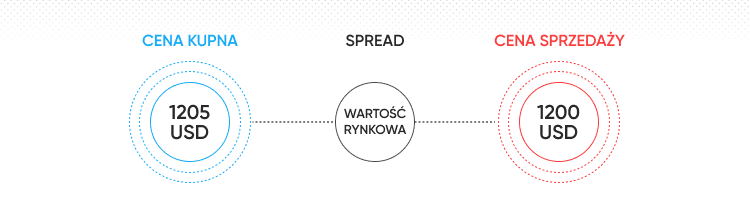

Spready i koszty transakcyjne

Głównym kosztem handlu na indeksach jest spread, czyli różnica między ceną kupna a ceną sprzedaży. Płacisz spread przy otwieraniu pozycji. W przypadku utrzymywania pozycji po zakończeniu dnia handlowego mogą również zostać naliczone opłaty overnight, a dodatkowe koszty mogą obejmować również stosowanie narzędzi zarządzania ryzykiem, takich jak gwarantowane zlecenia stop loss. Przed otwarciem pozycji warto sprawdzić szczegółowe koszty na naszej stronie opłat i prowizji.

Ważenie i ruchy cenowe

Każdy indeks ma swoją metodę ważenia. Indeksy ważone kapitalizacją, jak np. Germany 40, nadają większe znaczenie dużym spółkom. Indeksy ważone ceną, takie jak US Wall Street 30, są pod większym wpływem akcji o wyższych cenach niezależnie od rozmiaru spółki.

Dźwignia finansowa i depozyt zabezpieczający

Kontrakty CFD na indeksy są przedmiotem obrotu z depozytem zabezpieczającym. Oznacza to, że aby otworzyć pozycję, wystarczy wpłacić jedynie ułamek pełnej wartości transakcji. Choć może to zwiększyć potencjalne zyski, jednocześnie podnosi potencjalne straty, dlatego należy stosować ten mechanizm z ostrożnością.

Płynność i realizacja

Główne indeksy mogą charakteryzować się wysoką płynnością, zwłaszcza w godzinach największego natężenia obrotu. Wysoka płynność może skutkować niższymi spreadami i szybszym wykonywaniem zleceń, co ułatwia zawieranie lub zamykanie transakcji po zamierzonych cenach. Jednak okresy dużej zmienności mogą nadal prowadzić do poślizgu cenowego z powodu gwałtownych zmian ceny i to nawet na rynkach, które w innych okolicznościach są płynne.

Dostęp do rynku

Indeksami można handlować na komputerach lub urządzeniach mobilnych na większości platform do handlu CFD. Mimo że handel może być dostępny poza standardowymi godzinami pracy giełdy, indeksy są zazwyczaj najbardziej aktywne w godzinach sesji na lokalnych rynkach, np. na przykład indeks US 500 jest najbardziej aktywny, gdy otwarte są rynki amerykańskie.

Jakie są przykłady handlu indeksami?

Transakcja CFD na Germany 40

Załóżmy teraz, że chcesz wykonać transakcję CFD na tym samym rynku po cenie 16 000.

Po przeprowadzeniu analizy fundamentalnej rynku uważasz, że tym razem nastąpi spadek ceny.

Otwierasz krótką pozycję CFD po cenie 10 EUR za punkt. Daje to nominalną ekspozycję w wysokości 160 000 EUR (16 000 × 10 EUR). Przy wymaganym depozycie w wysokości 5%, musisz przeznaczyć na transakcję jedynie 8000 EUR.

W ciągu kilku godzin cena wzrasta o 40 punktów do 16 040, a Ty zamykasz pozycję.

Poniosłeś stratę w wysokości 400 EUR (40 × 10 EUR) powiększoną o spread i ewentualne opłaty overnight.

Z drugiej strony, gdyby cena zmieniła się zgodnie z Twoimi przewidywaniami i spadła o 40 punktów do poziomu 15 960, ta sama pozycja przyniosłaby zysk w wysokości 400 EUR przed uwzględnieniem opłat.

Gdzie można handlować indeksami?

Handel na indeksach odbywa się na rynkach instrumentów pochodnych udostępnianych przez regulowanych brokerów internetowych. Inwestorzy detaliczni mogą spekulować na zmianach cen indeksów, korzystając z instrumentów takich jak kontrakty na różnice kursowe (CFD) bez konieczności posiadania akcji bazowych.

Główne podmioty oferujące instrumenty oparte na indeksach to m.in.:

- CME Group: obsługuje handel na głównych indeksach amerykańskich, takich jak US 500 i US Tech 100.

- Eurex: oferuje indeksy europejskie, w tym Germany 40 i EU Stocks 50.

- Londyńska Giełda Papierów Wartościowych (LSE): umożliwia handel na brytyjskich indeksach, takich jak UK 100.

- Giełda w Osace: handluje kontraktami na indeks Japan 225.

- ASX (Australijska Giełda Papierów Wartościowych): oferuje indeksy takie jak Australia 200.

Dostęp detaliczny do tych rynków zapewniają brokerzy internetowi oferujący platformy transakcyjne z wykresami na żywo, regulowaną wielkością transakcji oraz narzędziami do zarządzania ryzykiem, takimi jak zlecenia stop loss i kontrola depozytu zabezpieczającego.

Dowiedz się więcej o kontraktach CFD w naszym przewodniku po handlu kontraktami na różnice kursowe (CFD).

W jakich godzinach odbywa się handel na rynku indeksów?

Godziny handlu indeksami zależą od harmonogramu lokalnej giełdy papierów wartościowych, na której notowane są ich akcje składowe. Oto godziny handlu kilku głównych indeksów (UTC):

Letnie godziny handlu

| Indeks | Godziny sesji giełdowej* | Nasze godziny (handel CFD)** |

|---|---|---|

| US 500 | 13:30 – 20:00 | Niedziela, 00:00 – piątek, 21:00 |

| US Tech 100 | 13:30 – 20:00 | Niedziela, 00:00 – piątek, 21:00 |

| UK 100 | 7:00 – 15:30 | Niedziela, 00:00 – piątek, 21:00 |

| Germany 40 | 7:00 – 15:30 | Niedziela, 00:00 – piątek, 21:00 |

| Japan 225 | 00:00 - 6:00 | Niedziela, 00:00 – piątek, 21:00 |

| Australia 200 | 23:00 – 5:00 | Niedziela, 00:00 – piątek, 21:00 |

*Od poniedziałku do piątku

**Codzienna przerwa od 21:00 do 22:00

Zimowe godziny handlu

| Indeks | Godziny sesji giełdowej* | Nasze godziny (handel CFD)** |

|---|---|---|

| US 500 | 14:30 – 21:00 | Niedziela, 00:00 – piątek, 21:00 |

| US Tech 100 | 14:30 – 21:00 | Niedziela, 00:00 – piątek, 21:00 |

| UK 100 | 8:00 – 16:30 | Niedziela, 00:00 – piątek, 21:00 |

| Germany 40 | 8:00 – 16:30 | Niedziela, 00:00 – piątek, 21:00 |

| Japan 225 | 00:00 – 6:00 | Niedziela, 00:00 – piątek, 21:00 |

| Australia 200 | 00:00 – 6:00 | Niedziela, 00:00 – piątek, 21:00 |

*Od poniedziałku do piątku

**Codzienna przerwa od 21:00 do 22:00

Godziny handlu odzwierciedlają oficjalne sesje rynkowe. Jednak wielu brokerów oferuje handel w wydłużonych godzinach za pośrednictwem kontraktów CFD — zazwyczaj od późnego wieczora w niedzielę do piątku wieczorem (UTC), z możliwymi krótkimi przerwami serwisowymi. Dzięki temu inwestorzy mogą mieć dostęp do światowych indeksów przez większość tygodnia handlowego.

Sprawdź najnowsze godziny handlu indeksami na naszej stronie harmonogramów giełd.

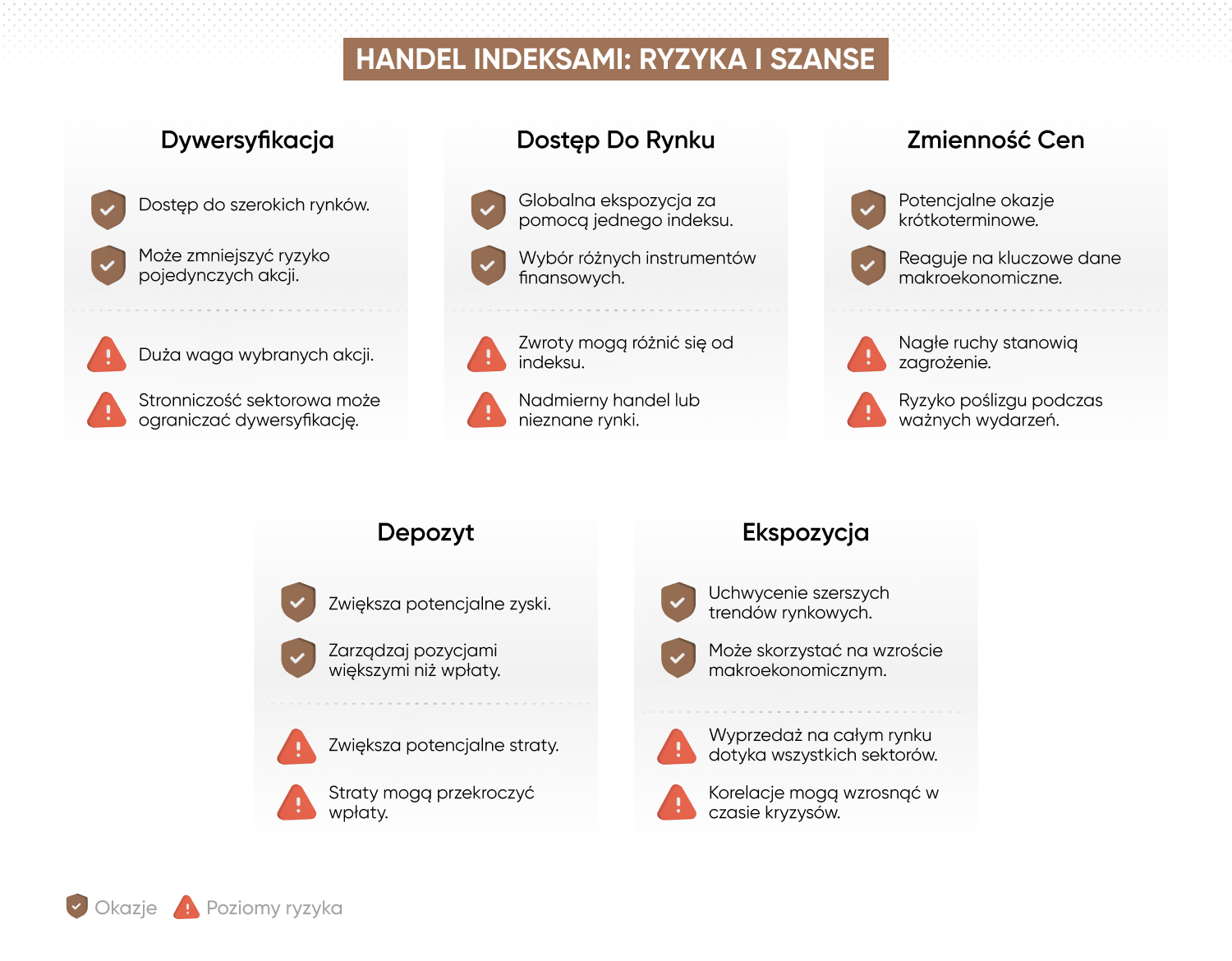

Handel indeksami: jakie są zagrożenia i korzyści?

Handel indeksami niesie ze sobą zarówno możliwości, jak i ryzyko, na które wpływają takie czynniki jak dźwignia finansowa, zmienność i struktura rynku.

Dywersyfikacja

Indeksy mogą dawać ekspozycję na koszyk akcji, co może ograniczać ryzyko związane z konkretną spółką. Jednak spora część indeksów jest silnie przeważona dużymi spółkami lub sektorami, przez co korzyści z dywersyfikacji mogą być ograniczone.

Dostęp do rynku

Handel indeksami za pośrednictwem kontraktów CFD umożliwia uczestnictwo w globalnych rynkach bez konieczności nabywani akcji. Zapewnia to elastyczność i dostęp w różnych regionach i strefach czasowych. Może to jednak również prowadzić do nadmiernego obrotu lub ekspozycji na nieznane rynki, a potencjalne zwroty mogą tylko nieznacznie odbiegać od indeksu bazowego ze względu na spready, opłaty lub inne koszty transakcyjne.

Niestabilność

Indeksy mogą gwałtownie reagować na dane ekonomiczne, decyzje dotyczące stóp procentowych i wydarzenia geopolityczne. Nagłe ruchy cenowe mogą tworzyć krótkoterminowe okazje, ale także zwiększać ryzyko poślizgu i nieoczekiwanych strat.

Dźwignia finansowa i depozyt zabezpieczający

Dźwignia finansowa pozwala otwierać większe pozycje przy mniejszym depozycie, powiększając zarówno zyski, jak i straty. Jeśli depozyt zabezpieczający spadnie poniżej ustalonego progu, broker może zmniejszyć lub zamknąć pozycje po ewentualnym wezwaniu do uzupełnienia depozytu.

Ryzyko systemowe

W przeciwieństwie do akcji pojedynczych spółek indeksy odzwierciedlają szersze warunki gospodarcze. W przypadku wyprzedaży na całym rynku lub w okresach skrajnej niepewności korelacje między aktywami mogą wzrosnąć, co może ograniczać ochronny efekt dywersyfikacji i zwiększać ekspozycję na szersze spadki.

Jakie są strategie handlu indeksami?

Handel indeksami może opierać się na różnych strategiach łączących analizę techniczną i fundamentalną z efektywnym zarządzaniem ryzykiem w celu identyfikowania potencjalnych okazji.

Strategia scalpingu w handlu

Scalping to krótkoterminowa strategia, w której spekulanci starają się czerpać zyski z niewielkich ruchów cen poprzez zawieranie wielu transakcji w ciągu dnia. Pozycje są utrzymywane przez sekundy lub minuty, często na podstawie wskaźników takich jak średnie kroczące, RSI lub formacje na wykresach indeksów o wysokiej płynności, takich jak US 500 lub Germany 40.

Strategia handlu trendami

Handel na trendach obejmuje identyfikację i handel w kierunku szerszego ruchu rynkowego. Inwestorzy zazwyczaj korzystają z narzędzi takich jak MACD lub średnie kroczące, aby potwierdzić siłę trendu przed wejściem w długie lub krótkie pozycje na indeksach takich jak UK 100 lub US Tech 100.

Strategia swing trading

Handel wahadłowy zakłada utrzymywanie pozycji na przestrzeni dni lub tygodni w celu wychwycenia średnioterminowych ruchów cenowych. Zarówno analiza techniczna, jak i fundamentalna są wykorzystywane do wyznaczania potencjalnych punktów wejścia i wyjścia, często wokół kluczowych poziomów ceny lub danych ekonomicznych wpływających na nastroje względem wybranego indeksu.

Strategia range trading

Handel w zakresie koncentruje się na indeksach poruszających się w określonym przedziale cenowym. Inwestorzy zajmują długie pozycje w pobliżu poziomu wsparcia i krótkie w okolicy oporu, wykorzystując narzędzia takie jak Wstęgi Bollingera lub oscylatory stochastyczne do identyfikacji sygnałów odwrócenia.

Odkryj więcej strategii handlowych na naszej wyczerpującej stronie stronie dotyczącej strategii handlowych.

FAQ - pytania i odpowiedzi

Czym są indeksy w handlu?

Indeksy w handlu odnoszą się do wskaźników referencyjnych, które śledzą wyniki koszyków akcji dobranych na podstawie czynników takich jak kapitalizacja rynkowa, sektor lub giełda notowania. Inwestorzy mogą uzyskać dostęp do indeksów za pośrednictwem instrumentów pochodnych, takich jak kontrakty na różnice kursowe (CFD), aby spekulować na ogólnym kierunku rynku lub gospodarki bez konieczności obrotu akcjami pojedynczych spółek. Przykłady obejmują US 500, UK 100 i Germany 40.

Jakie jest 5 najważniejszych indeksów?

Do najpopularniejszych indeksów na świecie zaliczają się: US 500 (S&P 500), który śledzi 500 amerykańskich spółek o dużej kapitalizacji; US Tech 100 (NASDAQ-100), obejmujący główne spółki spoza sektora finansowego; UK 100 (FTSE 100), reprezentujący największe spółki notowane na Londyńskiej Giełdzie Papierów Wartościowych; Germany 40 (DAX 40), obejmujący wiodące firmy na Giełdzie Papierów Wartościowych we Frankfurcie; oraz Japan 225 (Nikkei 225), który śledzi 225 spółek blue chip notowanych w Tokio.

Jak handlować indeksami?

Handel indeksami odbywa się przy użyciu instrumentów pochodnych, takich jak kontrakty CFD. Inwestorzy zajmują długie pozycje, jeśli spodziewają się wzrostu indeksu, lub krótkie, jeśli prognozują spadek jego wartości. Pozycje mogą być otwierane i zamykane na platformach transakcyjnych online, które udostępniają narzędzia w postaci dźwigni finansowej, zarządzania ryzykiem i analizy w czasie rzeczywistym.

Interesuje Cię handel innymi aktywami?

Handel akcjami

Handluj na zmianach notowań największych spółek bez konieczności nabywania akcji.

Handel towarami

Dlaczego inwestorzy tak chętnie wybierają złoto i ropę naftową? Zdobądź cenną wiedzę na temat tych i innych towarów.

Handel forex

Dowiedz się więcej o najpłynniejszym rynku świata i poznaj przyczyny jego popularności wśród inwestorów.