RSI handelsstrategie: Een educatieve gids

Leer hoe u de Relative Strength Index (RSI) kunt gebruiken met onze handelsstrategiegids. Verken de oorsprong van de RSI-indicator, de formule en het gebruik ervan in combinatie met andere technische analysetools.

Wat is RSI?

De relative strength index (RSI) is een veelgebruikte indicator door handelaren in technische analyse die de sterkte van de prijsbeweging van een financieel instrument over een bepaalde periode evalueert. Het meet de snelheid en verandering van prijsschommelingen op een schaal van 0 tot 100, wat inzichten biedt in overbought of oversold condities, evenals mogelijke trendomkeringen.

RSI kan worden gebruikt voor het verhandelen van alle markten en activaklassen, van aandelen tot vreemde valuta (forex), met een verscheidenheid aan RSI-handelsstrategieën om uit te kiezen.

Hoofdpunten

- RSI is een hulpmiddel voor technische analyse dat de sterkte van prijsbewegingen meet en overbought- en oversold-condities in financiële markten identificeert.

- RSI kan worden toegepast op verschillende tijdsbestekken en aangepaste periodes, afhankelijk van een handelsstrategie.

- RSI-handelsstrategieën omvatten (maar zijn niet beperkt tot) het identificeren van overbought/oversold condities, 50-crossover, divergentie en failure swings.

- Het combineren van RSI met andere indicatoren zoals voortschrijdende gemiddelden, Bollinger Bands®, MACD, de stochastic oscillator en Fibonacci-retracties kan de marktanalyse verbeteren.

- RSI heeft beperkingen, zoals het produceren van valse signalen en het niet voorspellen van de grootte van prijsomkeringen.

Uitleg over RSI indicator

De RSI werd geformuleerd door werktuigbouwkundig ingenieur, die nu handelaar en technisch analist is geworden, J. Welles Wilder Jr., die hij voor het eerst onthulde in zijn boek uit 1978, "New Concepts in Technical Trading Systems."

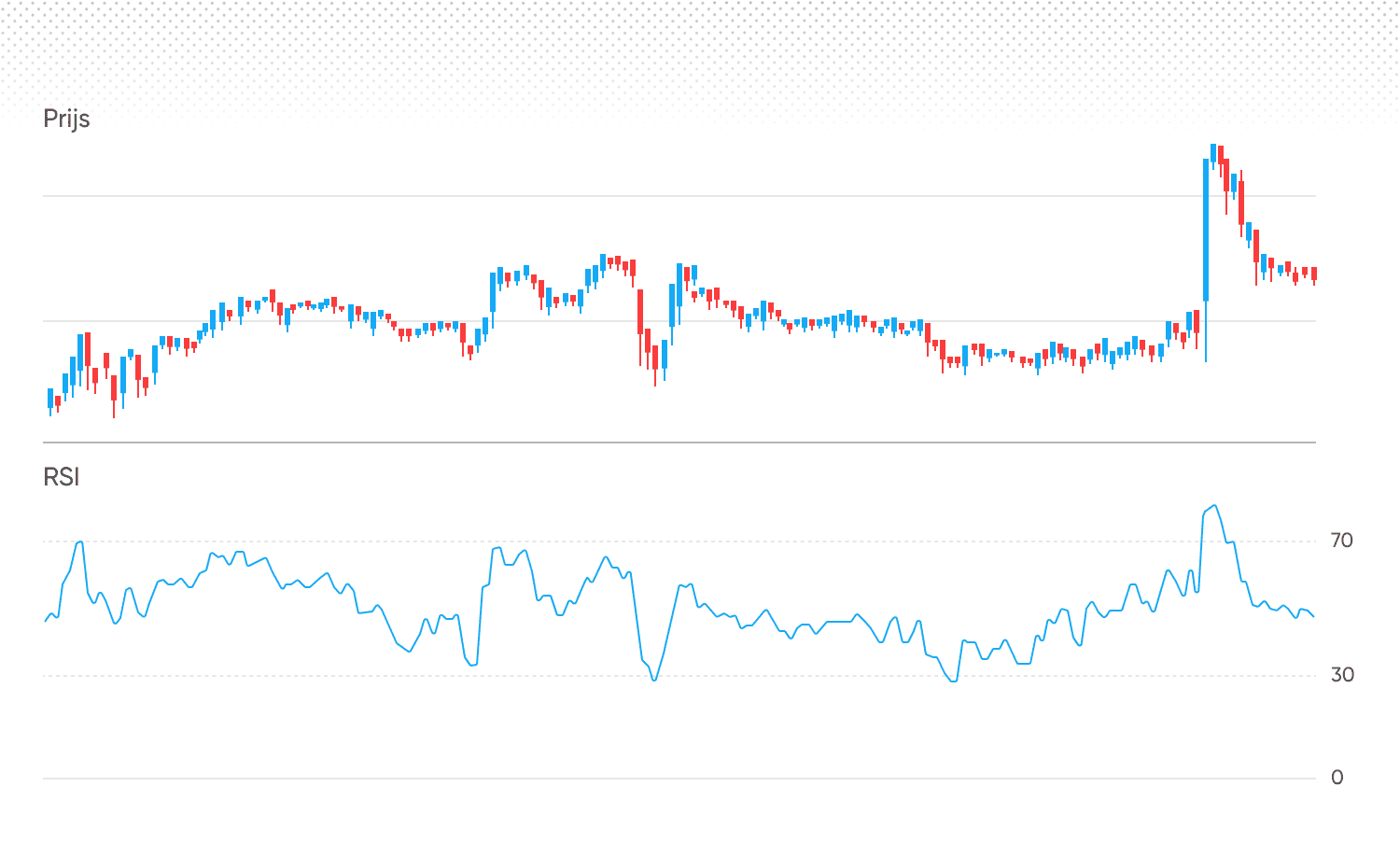

Net als de meeste oscillatoren wordt de RSI meestal uitgezet onder een koersgrafiek. Het kan worden gebruikt op elk candlestick- of bar-grafiektijdvak, inclusief minuten, uren, dagen en weken.

De RSI kan ook worden berekend over verschillende tijdsperioden. De standaardinstelling is 14 periodes, maar sommige handelaren kunnen aangepaste RSI-indicatorinstellingen gebruiken, zoals twee periodes, negen periodes of 50 periodes. Bijvoorbeeld, om RSI te optimaliseren voor daghandel, kunnen handelaren de instellingen aanpassen naar een kortere terugkijkperiode, zoals 7 of 10 periodes, om de gevoeligheid voor recente prijsveranderingen te verhogen.

*In het verleden behaalde resultaten zijn geen betrouwbare indicator voor toekomstige resultaten.

Door de omvang van recente winsten te vergelijken met recente verliezen, genereert de RSI een waarde van 0 tot 100 dat de sterkte of zwakte van de prijsbeweging van het activum weerspiegelt.

-

Wanneer de RSI-waarde boven 70 stijgt, wordt het algemeen beschouwd als overbought, wat aangeeft dat het activum mogelijk overgewaardeerd is en een prijsherziening nabij kan zijn.

-

Wanneer de RSI-waarde onder 30 daalt, wordt het beschouwd als oversold, wat aangeeft dat het activum mogelijk ondergewaardeerd is en een prijsherstel op de loer kan liggen.

Hoe wordt RSI berekend?

Het is niet nodig om de berekening te onthouden om RSI-handelsstrategieën te gebruiken, aangezien de indicator meestal in een handelsplatform is ingebouwd, maar het helpt om te begrijpen wat de indicator laat zien.

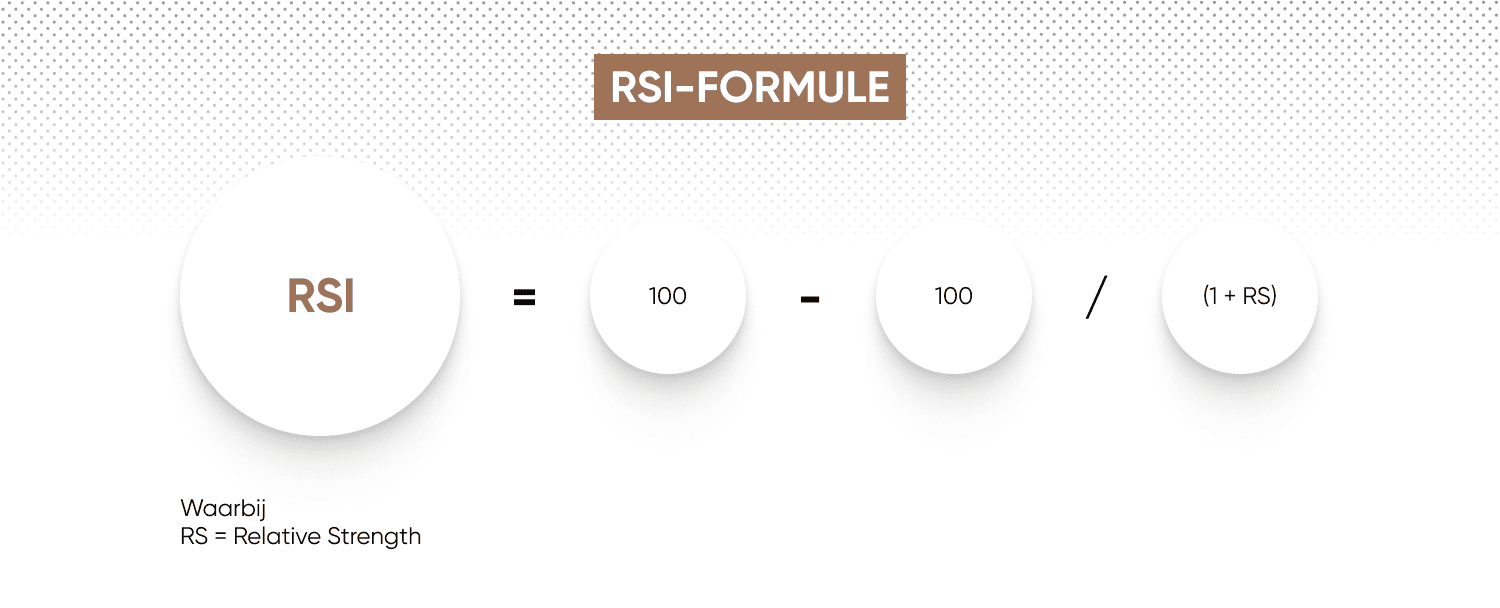

De RSI wordt berekend door de relatieve sterkte factor (RS). RS wordt gemeten als de gemiddelde winst gedeeld door het gemiddelde verlies.

De gemiddelde winst is de som van de stijgende prijsveranderingen over de laatste X tijdsperioden (meestal 14, zoals aanbevolen door J. Welles Wilder Jr.) gedeeld door het aantal perioden om tot het gemiddelde te komen.

De gemiddeld verlies is de som van de dalende prijsveranderingen over hetzelfde aantal perioden, gedeeld door datzelfde aantal perioden.

De relatieve sterktefactor (gemiddelde winst gedeeld door gemiddelde verlies) wordt vervolgens omgezet in een relatieve sterkte-index tussen 0 en 100, om de RSI-formule te produceren.

Wat is een RSI trading strategie?

Een RSI-handelsstrategie is een set van regels en technieken die de RSI-indicator gebruikt om potentiële handelsinvoeren te identificeren op basis van overgekochte en oververkochte omstandigheden of momentumverschuivingen. Er zijn vier belangrijke manieren om de RSI indicator te gebruiken in trading.

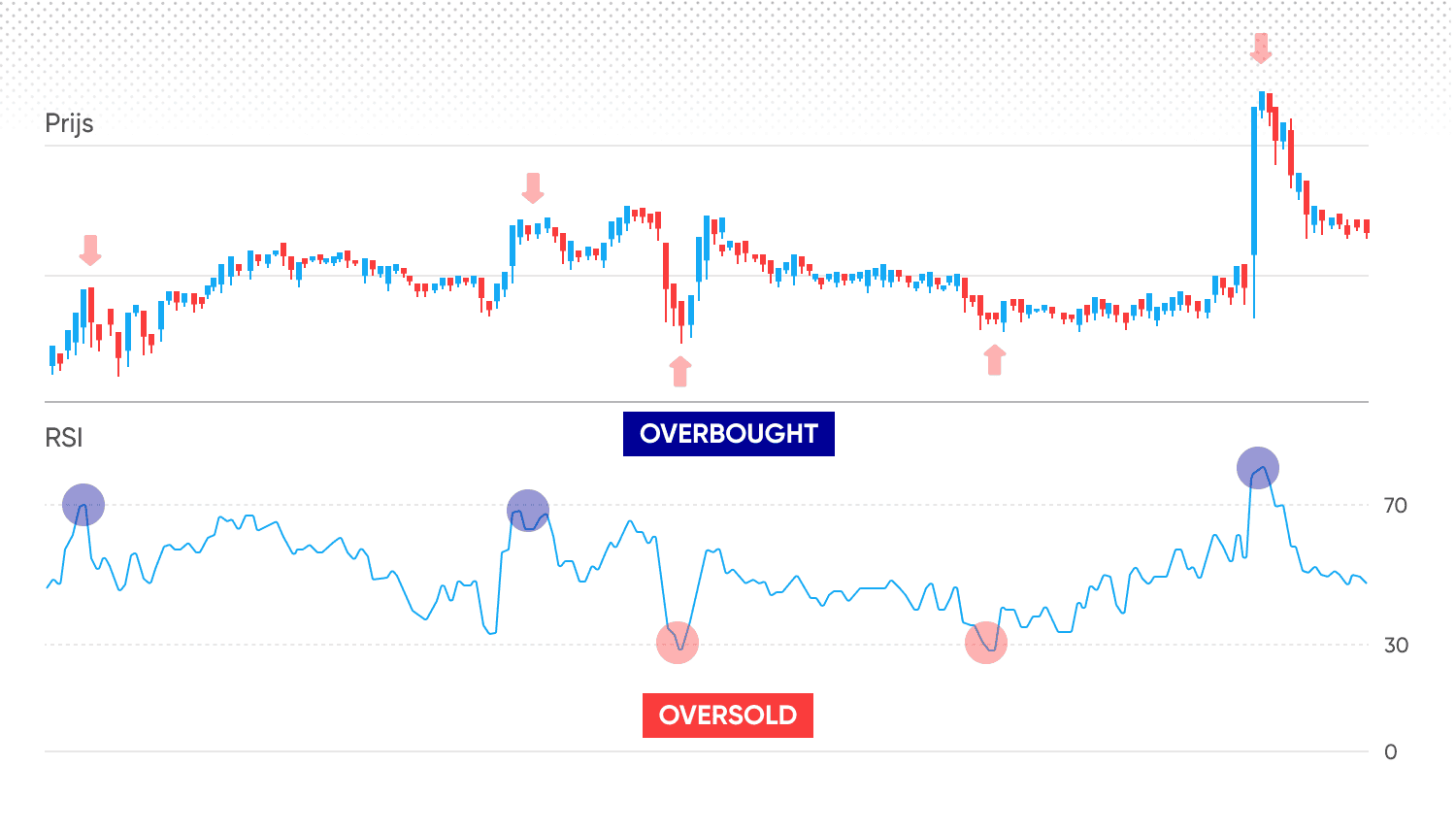

Overbought en oversold

Zoals we al hebben besproken, als de RSI-indicator aangeeft dat een activum overgekocht is en vervolgens begint te dalen, suggereert dit dat de prijs mogelijk zal volgen en omlaag zal gaan. Evenzo, als de RSI oververkocht is en vervolgens begint te stijgen, zou de prijs ook kunnen beginnen te stijgen.

Degenen die deze RSI-handelsstrategie volgen, kunnen overwegen te wachten totdat de RSI onder de 70 valt vanaf een overgekocht niveau om een mogelijke shortpositie in te nemen. Wanneer de RSI vervolgens boven de 30 stijgt vanuit oververkochte omstandigheden, is het idee om een longpositie in te nemen.

*In het verleden behaalde resultaten zijn geen betrouwbare indicator voor toekomstige resultaten.

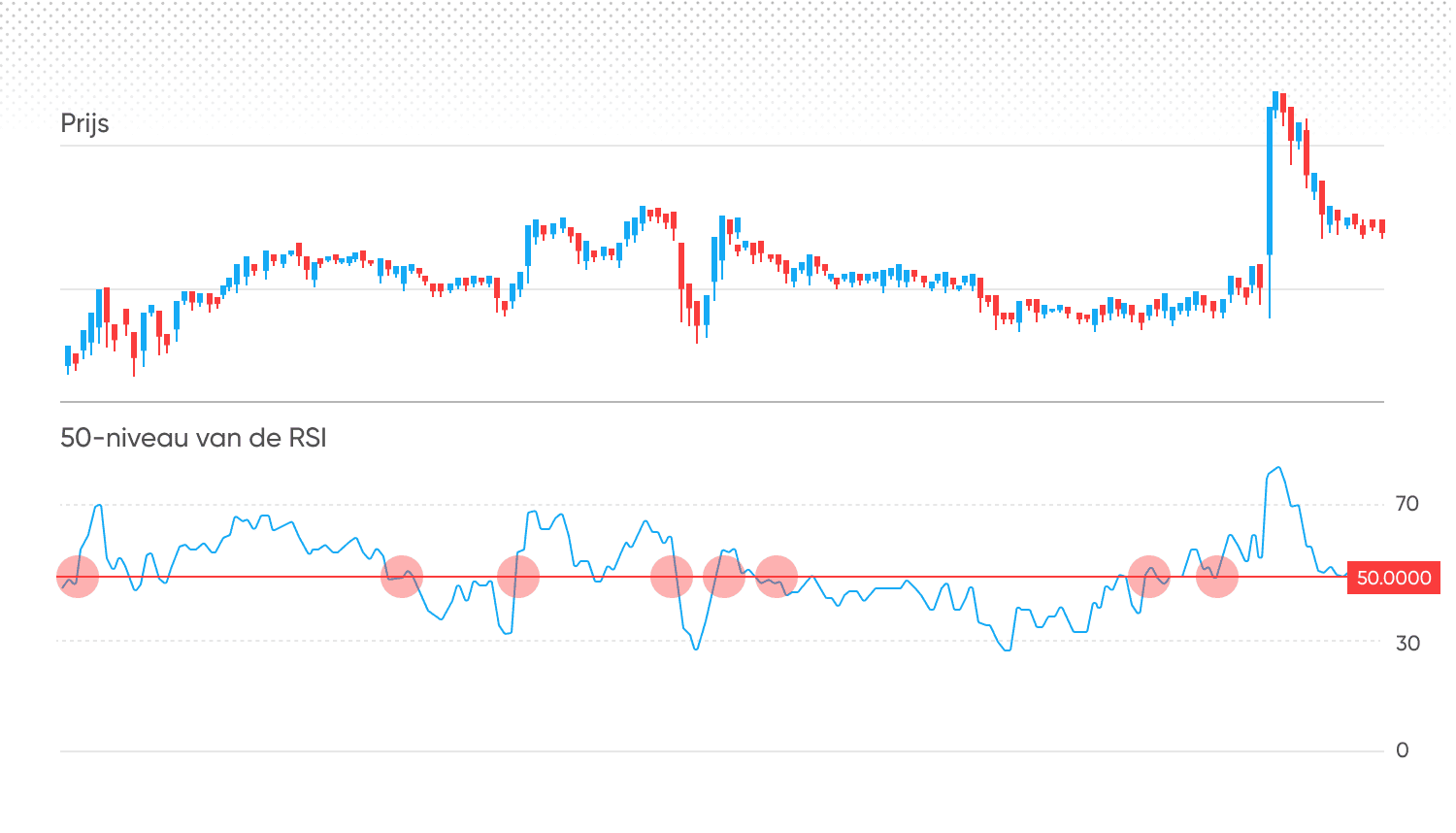

50-crossover

Handelaars kunnen het RSI-niveau van 50 (de middenlijn) gebruiken om te bevestigen dat er een prijs trend plaatsvindt. Volgens deze strategie wordt een neerwaartse trend gesuggereerd wanneer de RSI van boven 50 naar onder 50 kruist. Op dezelfde manier wordt een opwaartse trend gesuggereerd wanneer de RSI boven de 50 komt.

*In het verleden behaalde resultaten zijn geen betrouwbare indicator voor toekomstige resultaten.

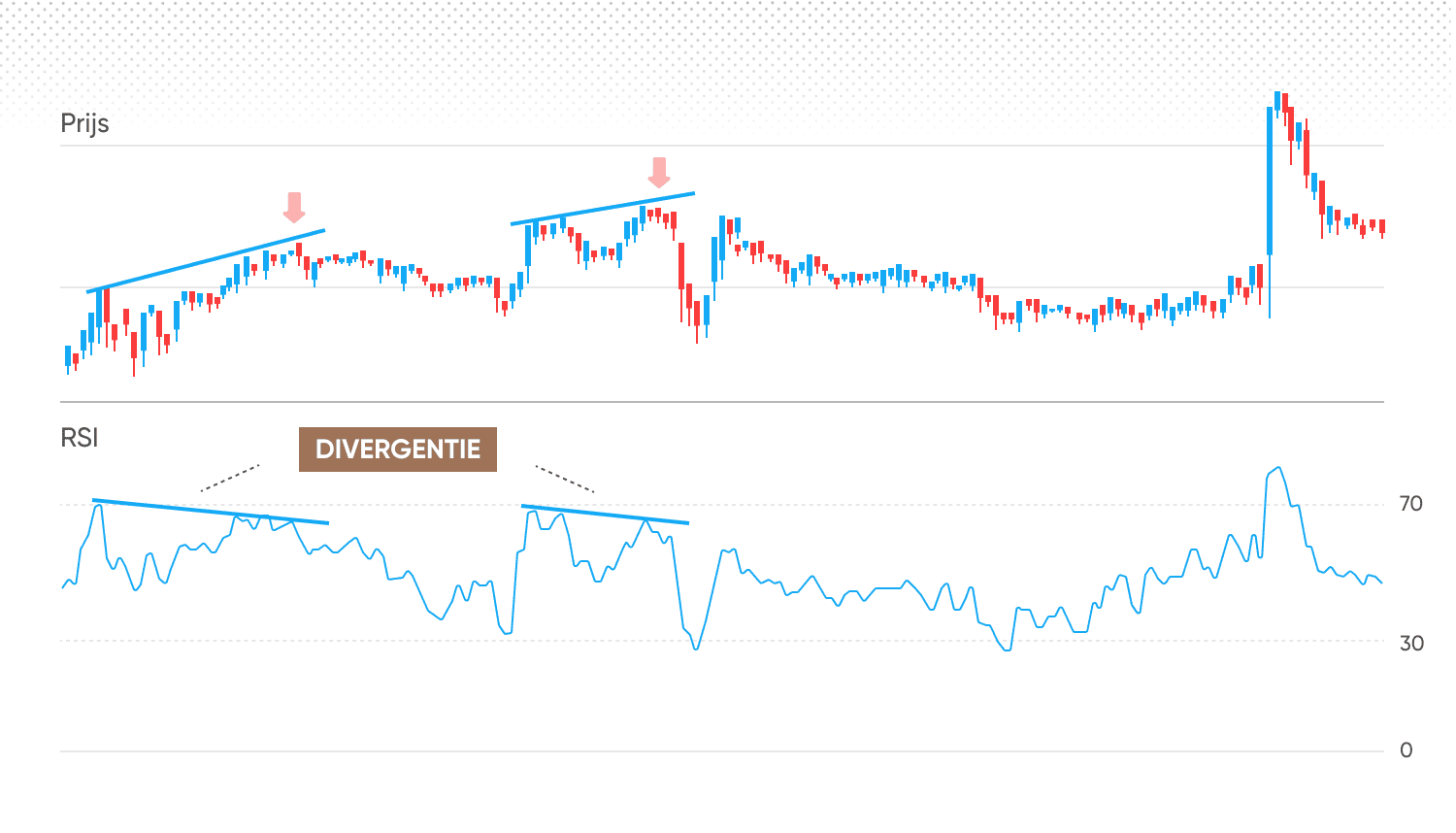

Divergentie

Een andere manier om met RSI te handelen is door te zoeken naar divergentie tussen de RSI en de marktprijs. Eenvoudig gezegd, traders zoeken naar situaties waarin de momentum in de andere richting beweegt dan de prijs, wat een mogelijk keerpunt kan signaleren.

Wanneer de koers een 'hogere high' bereikt, maar de RSI een 'lagere high' maakt - staat dit bekend als dalende divergentie.

Wanneer de prijs een ‘lagere laag’ maakt en de RSI een ‘hogere laag’ vormt – dit staat bekend als stijgende divergentie.

Wanneer divergentie optreedt, stelt de theorie dat er een hogere kans is op een prijsomkering. Dit kan leiden tot potentiële koop- en verkoopsignalen op de korte termijn.

*In het verleden behaalde resultaten zijn geen betrouwbare indicator voor toekomstige resultaten.

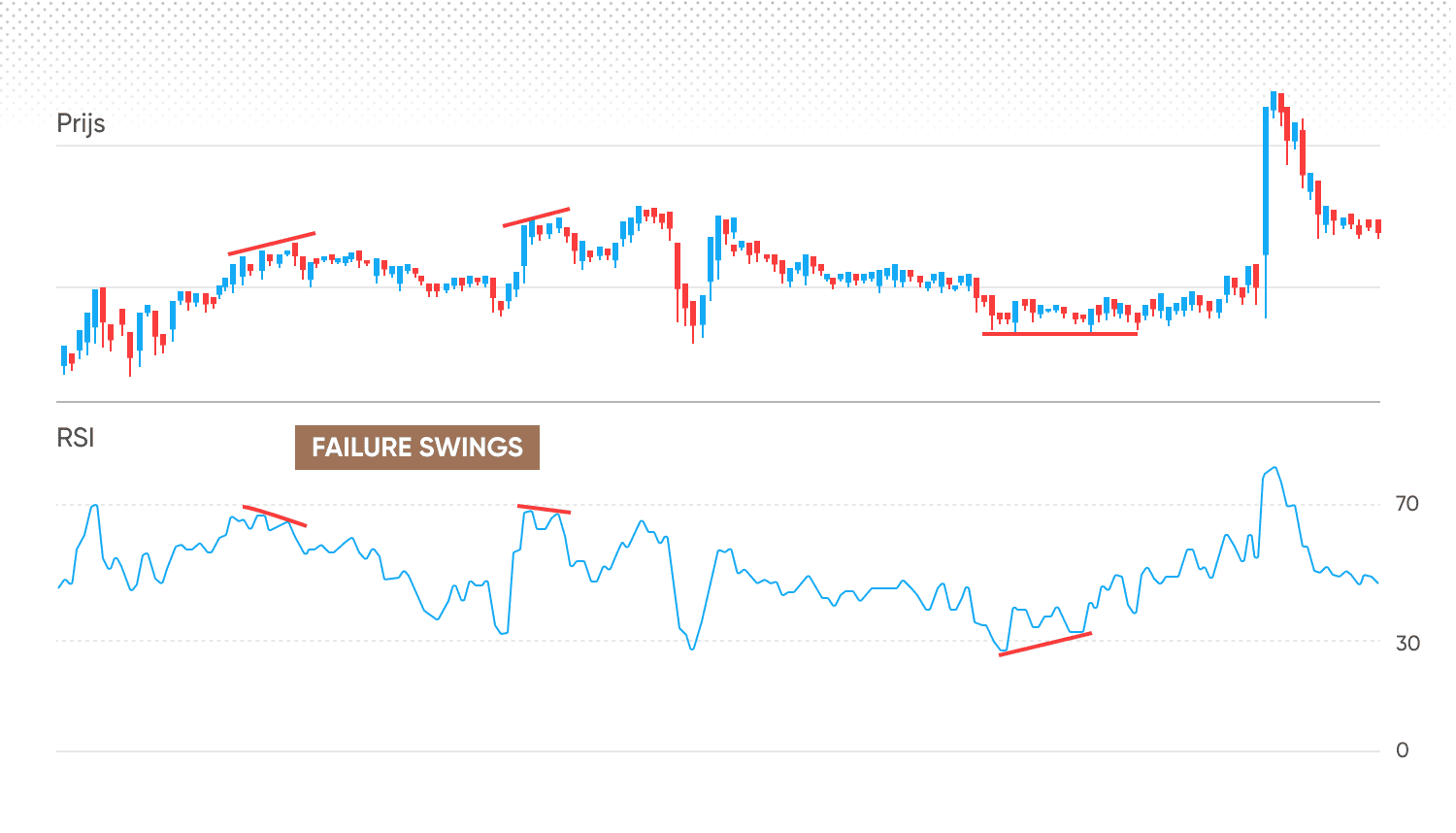

RSI-faalschommelingen

Dit is een vergelijkbaar concept met divergentie, maar op een veel kleinere schaal. De ‘swings’ zijn kleine hoogte- en dieptepunten die een prijs maakt wanneer deze in een trend zit. De RSI volgt de highs en lows in de koers.

Uptrends zien hogere highs en lows. Downtrends zien lagere highs en lows. Als de RSI lager swingt maar de prijs blijft stijgen, kan dit een teken zijn van een kortetermijntrendreversal.

*In het verleden behaalde resultaten zijn geen betrouwbare indicator voor toekomstige resultaten.

Hoe te handelen met RSI en andere indicatoren

Handelaars kunnen ervoor kiezen om RSI in combinatie met andere indicatoren te gebruiken om hun marktanalyse te verbeteren en een beter inzicht te krijgen in prijsbewegingen. Hieronder volgen enkele populaire indicatoren die een RSI-handelsstrategie kunnen aanvullen.

-

Moving averages (MA)

Handelaars gebruiken vaak moving average (MA) in combinatie met RSI om trends en potentiële instap- of uitstappunten te identificeren. Bijvoorbeeld, wanneer de prijs boven een moving average kruist en de RSI uit de oververkochte zone (boven 30) beweegt, kan dit een potentiële koopinstap signaleren. Omgekeerd, wanneer de prijs onder de moving average kruist en de RSI de overgekochte zone (boven 70) binnengaat, kan dit een potentiële verkoopinstap aanduiden.

-

Bollinger Bands®

Door Bollinger Bands® te combineren met RSI, kunnen traders extra bevestiging krijgen van overgekochte of oververkochte condities. Wanneer de prijs de bovenste Bollinger Band® raakt en de RSI boven 70 ligt, kan dit suggereren dat het actief overbought is en een terugval kan ondergaan. Evenzo, als de prijs de onderste Bollinger Band® raakt en de RSI onder 30 ligt, kan dit wijzen op een oversold toestand en een potentiële koopkans.

-

MACD

Het gebruik van moving average convergence divergence (MACD) samen met RSI kan verdere bevestiging geven van trendveranderingen en momentumverschuivingen. Bijvoorbeeld, als de RSI een bullish divergence laat zien (de prijs maakt lagere dieptepunten terwijl de RSI hogere dieptepunten maakt) en de MACD een bullish crossover ervaart (de MACD-lijn kruist boven de signaallijn), kan dit de kans op een potentiële trendomkeer naar boven versterken.

-

Stochastische oscillator

De stochastische oscillator identificeert, net als de RSI, overgekochte en oververkochte condities. Door de twee indicatoren te vergelijken, kunnen traders op zoek gaan naar bevestigingen of divergenties om potentiële marktomkeringen beter in te schatten. Bijvoorbeeld, als zowel RSI als de stochastic oscillator van oververkocht naar overgekocht gebied bewegen, kan dit de kans op een stijging van de prijs versterken.

-

Fibonacci-retracements

Het combineren van Fibonacci-retracements met RSI kan handelaren helpen om mogelijke steun- en weerstandsniveaus te identificeren tijdens prijscorrecties. Als RSI oversold-niveaus bereikt nabij een belangrijk Fibonacci-retracementniveau, kan dit een hogere waarschijnlijkheid van een prijsherstel op dat niveau signaleren, wat een potentiële instapmogelijkheid voor lange posities biedt.

RSI-beperkingen

Valse signalen: De RSI is een voortschrijdende indicator, ontworpen om u mogelijk eerder in een winstgevende handel te krijgen dan vertraging-indicatoren. Voorlopende indicatoren zijn echter minder betrouwbaar en kunnen vaak valse signalen produceren. Dit komt omdat niet elke verandering in momentum betekent dat de prijs van richting zal veranderen.

Omvang van de omkering onbekend: De RSI-indicator heeft door de jaren heen veel keerpunten op de markten aangegeven, maar voorspelt niet hoe groot of klein de volgende prijsbeweging zal zijn. De RSI kan een top of bodem signaleren, of gewoon een tijdelijke ommekeer in de richting van de prijs van een aandeel.

Conclusie

Concluderend is RSI een populair technisch analysetool dat wordt gebruikt om de sterkte van prijsbewegingen voor verschillende financiële instrumenten te meten. Ontwikkeld door J. Welles Wilder Jr., meet overbought of oversold condities en potentiële trendomkeringen, en biedt waardevolle inzichten voor traders.

De RSI kan worden toegepast op verschillende tijdsframes en tijdsperioden, waarbij de standaardinstelling 14 perioden is, hoewel traders deze kunnen aanpassen. Bijvoorbeeld, RSI-instellingen voor daghandel worden doorgaans ingesteld op een kortere terugblik, zoals 7 of 10 perioden, om de gevoeligheid voor recente prijsveranderingen te verhogen.

RSI-strategieën omvatten het identificeren van overbought/oversold-condities, 50-crossover, divergentie en failure swings. Handelaars gebruiken RSI vaak in combinatie met andere indicatoren, zoals moving averages, Bollinger Bands®, MACD, Stochastic Oscillator en Fibonacci-retracements, om de marktanalyse te verbeteren en de besluitvorming te ondersteunen.

RSI heeft echter beperkingen, waaronder de mogelijkheid om valse signalen te produceren en niet in staat te zijn om de omvang van prijsomkeringen te voorspellen. Ondanks deze nadelen blijft de RSI een nuttige indicator voor traders die door de complexiteit van financiële markten willen navigeren.

Veelgestelde vragen

Hoe stelt u de RSI indicator in?

Om de RSI-indicator in te stellen, kiest u het gewenste tijdsbestek en past u de tijdsperioden voor de berekening aan (de standaardinstelling is 14 perioden). Pas de instellingen aan volgens uw handelsstrategie, bijvoorbeeld door 7 of 10 perioden te gebruiken voor daytrading.

Hoe wordt RSI berekend?

RSI wordt berekend met de formule RSI = 100 - 100 / (1 + RS), waarbij RS de relatieve sterktefactor is, afgeleid door de gemiddelde winst te delen door het gemiddelde verlies over een bepaald aantal perioden.

Is RSI goed voor daytrading?

RSI kan effectief zijn voor daghandel wanneer het geoptimaliseerd wordt met kortere terugkijkperiodes, zoals 7 of 10, om de gevoeligheid voor recente prijsveranderingen te verhogen.

Wat is het verschil tussen RSI en stochastics?

De RSI en de stochastic oscillator zijn beide momentumindicatoren. De verschillende wiskundige formules creëren echter verschillende resultaten. De RSI kijkt naar de gemiddelde winsten ten opzichte van de gemiddelde verliezen over een vastgesteld aantal perioden. Maar de stochastic oscillator beschouwt de slotkoers ten opzichte van de hoogste hoge en laagste lage binnen een bepaalde tijdsperiode. De stochastic oscillator heeft de neiging om vaker overgekocht en oververkocht te raken dan de RSI, wat meer handelsinstappen oplevert maar ook meer valse signalen.

Hoe kan ik de RSI gebruiken in combinatie met andere technische indicatoren?

Om RSI te combineren met andere technische indicatoren, overweeg dan om moving averages, Bollinger Bands®, MACD, stochastic oscillator of Fibonacci retracements toe te voegen aan uw analyse voor extra bevestiging van trends, steun- en weerstandsniveaus.