Hoe u uw risico's beheert bij de handel in effecten

Risicobeheer is een centraal concept dat bepalend is voor uw houding ten opzichte van de activa die u verhandelt en hoe u te werk gaat. Ontdek met welke soorten risico's u rekening moet houden en welke technieken of hulpmiddelen u kunt toepassen.

Wat is risicobeheer?

Risicobeheer in de effectenhandel verwijst naar de methoden die men gebruikt om het kapitaal te beschermen en de verliezen te beperken. Dit wordt zowel voor als tijdens het positiebeheer gedaan. Er bestaan talloze strategieën voor risicobeheer bij de handel in CFD's, van marktrisico en kredietrisico tot liquiditeitsrisico, die allemaal potentiële bedreigingen vormen voor uw kapitaal en handelsactiviteiten.

Een stop-loss instellen, de grootte van uw positie afstemmen op de volatiliteit, of afwegen hoeveel risico u wilt nemen, iedereen die de handel in effecten ernstig wil nemen moet op de hoogte zijn van de verschillende factoren die samen een uitgebreid risicobeheerplan vormen.

Wat zijn de risico's van de handel in effecten?

Als een positie zich in uw nadeel ontwikkelt, loopt u niet alleen het risico om uw kapitaal te verliezen. Hieronder vindt u een uitgebreide lijst van de soorten risico's bij de handel met marge, hoe ze bepaald worden en hoe u ze beter kunt inschatten.

Marktrisico: het marktrisico, ook wel systemisch risico genoemd, verwijst naar het risico op verlies als gevolg van ongunstige bewegingen in de activaprijzen. Fundamentele factoren zoals wijzigingen in de rentetarieven, economische indicatoren, geopolitieke ontwikkelingen en het algemene marktsentiment zijn enkele voorbeelden van omstandigheden die van invloed kunnen zijn op de koersen. Het marktrisico treft alle effecten en kan niet worden weggediversifieerd.

Liquiditeitsrisico: dit is het risico dat men niet in staat is om een bepaald actief snel aan te kopen of te verkopen tegen de huidige prijs. Dit wordt veroorzaakt door een gebrek aan handelsvolume. Illiquide activa, zoals bepaalde landbouwproducten, minder bekende metalen of exotische valutaparen, hebben vaak grotere bied-laat spreads en hogere transactiekosten, wat mogelijk betekent dat transacties niet tegen de gewenste prijs worden uitgevoerd. Dit wordt ook wel slippage genoemd. In deze gevallen is het verstandig om gegarandeerde stops te gebruiken, zodat de positie precies op de gewenste prijs wordt gesloten. Als uw gegarandeerde stop echter geactiveerd wordt, betaalt u hier een kleine toeslag voor.

Kredietrisico: het kredietrisico, ook wel het tegenpartijrisico genoemd, ontstaat wanneer de andere partij in een transactie haar contractuele verplichtingen niet nakomt. Het kan gebeuren dat tegenpartijen hun verplichtingen niet nakomen, wat tot financiële verliezen bij de belegger kan leiden. Het is dan ook cruciaal om dit risico te minimaliseren en voor een erkende en betrouwbare effectenmakelaar te kiezen.

Operationeel risico: het operationeel risico ontstaat door interne processen, systemen of menselijke fouten bij de handelsactiviteiten. Het gaat hierbij om fouten bij de uitvoering van orders, technische storingen, inbreuken op de cyberbeveiliging en compliancekwesties. Het operationeel risico kan de handelsactiviteiten verstoren en tot financiële verliezen leiden. Ook hier is het verstandig om ervoor te zorgen dat uw broker een goede reputatie heeft op het vlak van betrouwbare uitvoering en operationele processen.

Modelrisico: het modelrisico ontstaat wanneer handelsbeslissingen worden genomen op basis van gebrekkige of onnauwkeurige modellen, algoritmen of kwantitatieve strategieën. Handelaren vertrouwen vaak op verschillende modellen voor de risicobeoordeling, voorspellingen en handelsstrategieën. Als deze modellen fouten bevatten, dan kan dat tot onverwachte verliezen leiden.

Wettelijk risico: het wettelijk risico verwijst naar het risico op ongunstige veranderingen in de regelgeving of nalevingsvereisten die van invloed zijn op de handelsactiviteiten. Veranderingen in de regelgeving kunnen gevolgen hebben voor de marktstructuur, handelsregels, margevereisten en rapportageverplichtingen, wat mogelijk de handelsstrategieën en de beschikbaarheid van derivaatproducten kan aantasten.

Risico op incidenten: het risico op incidenten omvat onverwachte gebeurtenissen of ontwikkelingen die de financiële markten aanzienlijk kunnen beïnvloeden, zoals natuurrampen, terroristische aanslagen, politieke omwentelingen of bedrijfsschandalen. Deze gebeurtenissen kunnen volatiliteit veroorzaken en de handelsstrategieën verstoren.

Landrisico: dit risicotype, ook wel het soevereine risico genoemd, ontstaat bij het verhandelen van activa die in buitenlandse valuta's zijn genoteerd of die door buitenlandse overheden worden uitgegeven. De waarde van deze activa kan beïnvloed worden door factoren zoals politieke instabiliteit, economische neergang en valutaschommelingen.

Concentratierisico: het concentratierisico ontstaat als een groot deel van het handelskapitaal in één activum, sector of markt wordt belegd. Een gebrek aan diversificatie leidt tot meer kwetsbaarheid voor ongunstige prijsbewegingen in specifieke activa of marktsegmenten. Het is daarom altijd raadzaam om uw handelsactiviteiten te spreiden over verschillende instrumenten met verschillende risicoprofielen, zodat u de impact van extreme koersschommelingen in afzonderlijke activa kunt minimaliseren.

Psychologisch risico: het psychologisch risico verwijst naar de emotionele en cognitieve vooringenomenheden die uw handelsbeslissingen kunnen beïnvloeden. Angst, hebzucht, overmoed en kuddegedrag kunnen handelaren ertoe aanzetten om af te wijken van hun rationele handelsstrategieën, wat tot slechte besluitvorming en een verhoogd risico leidt. Het is altijd de moeite waard om psychologische risico's in uw handelsplan op te nemen en na te denken over manieren om ervoor te zorgen dat u altijd met de juiste ingesteldheid handelt.

Waarom is risicobeheer zo belangrijk?

Risicobeheer is belangrijk omdat het, mits u het correct toepast, uw kapitaal beschermt en uw handelscarrière verlengt. De handel in effecten gaat gepaard met hoge risico's en de markten kunnen zeer volatiel zijn. Dit houdt in dat de voorwaarden voor verschillende activa en marktomstandigheden sterk kunnen verschillen. Als u uw risico's goed beheert, blijven uw handelsprestaties consistent, wijkt u niet af van uw handelsstrategie en krijgt u de beste kans om uw financiële doelen te bereiken.

Hoe kan ik mijn risico beheren bij de handel in effecten?

U kunt uw risico beheren op verschillende manieren, afhankelijk van het risico. De meest gebruikelijke manier is wellicht om doordachte stop-losses te plaatsen en het marktrisico te beperken, maar er zijn ook andere strategieën voor risicobeheer, zoals hedging, backtesting en het handhaven van een consistente emotionele toestand, zodat u zo min mogelijk impulsieve beslissingen neemt. U kunt bij ons zelfs risicoloos oefenen door een demorekening te openen.

Hierna volgen enkele ideeën voor risicobeheer bij alle soorten risico's.

| Soort risico | Potentiële oplossing voor risicobeheer |

|---|---|

| Marktrisico | Een stop-loss plaatsen om het ongunstig verloop van een transactie te beperken. |

| Liquiditeitsrisico | Uw portefeuille spreiden over risk-on en risk-off activa. |

| Kredietrisico, operationeel risico | Handelen met gerenommeerde brokers die een goede reputatie hebben op het gebied van compliance en handelsactiviteiten. |

| Modelrisico | Handelsmodellen grondig evalueren en backtesten voordat u ze in gebruik neemt, ze regelmatig opnieuw beoordelen en aanpassen om te kunnen inspelen op de veranderende marktomstandigheden. |

| Wettelijk risico | Op de hoogte blijven van eventuele wijzigingen in de wetgeving binnen de rechtsgebieden waar u actief bent en ervoor zorgen dat alle relevante voorschriften worden nageleefd. |

| Risico op incidenten | Hedgingstrategieën toepassen om u te beschermen tegen onverwachte situaties die van invloed kunnen zijn op de markten. |

| Landrisico | Uw beleggingen spreiden over verschillende landen om de blootstelling aan de economische of politieke risico's van één land te beperken. |

| Concentratierisico | Overmatige blootstelling aan één activaklasse of sector vermijden door uw portefeuille te diversifiëren. |

| Psychologisch risico | Gedisciplineerde handelsstrategieën hanteren, uw emoties onder controle houden en technieken zoals meditatie of logboeken toepassen om de stress en emoties tijdens het handelen onder controle te houden. Bovendien is het cruciaal om vooraf gedefinieerde handelsregels op te stellen en u daaraan te houden, zodat u zo min mogelijk impulsieve beslissingen kunt nemen. |

Wat zijn enkele strategieën voor risicobeheer?

De strategieën voor risicobeheer zijn alle soorten plannen om de risico's te beheren. Uw strategie zal alle risico's die bij uw handelsactiviteiten komen kijken, zoals hierboven uiteengezet, moeten identificeren en vervolgens de waarschijnlijkheid ervan in verschillende scenario's evalueren door een uitgebreide beoordeling op te stellen.

Zodra u dat op papier hebt gezet, kunt u deze risico's beter vermijden en beperken. Het is belangrijk om uw strategie voor risicobeheer nauwlettend in de gaten te houden en indien nodig aan te passen op basis van de marktomstandigheden, uw eigen risicotolerantie en andere factoren.

Lees meer over handelsstrategieën in onze gidsen voor technische analyse en onze algemene gidsen met handelsstrategieën, waarin onder meer tijdframeanalyse, fundamentele analyse, het verschil tussen handelen en beleggen en meer aan bod komen.

Wat zijn enkele instrumenten voor risicobeheer?

De instrumenten voor risicobeheer kunnen worden omschreven als technische hulpmiddelen, zoals bijvoorbeld stop-loss orders, die cruciaal zijn bij de handel in derivaten omdat ze bescherming bieden tegen aanzienlijke verliezen. Hierna volgen enkele veelgebruikte instrumenten voor risicobeheer die gebruikt worden bij de handel in CFD's:

Standaard stop-loss orders

Stop-losses zullen automatisch een positie sluiten als de markt zich met een vooraf bepaald bedrag in uw nadeel beweegt. Dit beperkt uw potentiële verliezen. Deze stop-losses kunnen een vaste waarde hebben, of een trailing stop zijn (zie hieronder).

Take-profit orders

Hierbij wordt uw positie gesloten wanneer de markt met een bepaald bedrag in uw voordeel beweegt, zodat uw winst wordt veiliggesteld voordat de markt omkeert.

Gegarandeerde stop-loss orders (GSLO's)

Dit is een veiligere versie van de standaard stop-loss en garandeert dat de positie tegen de gewenste prijs wordt gesloten, ongeacht de marktvolatiliteit of gapping. Als de GSLO wordt geactiveerd, wordt er echter wel een kleine vergoeding in rekening gebracht. Voor meer informatie gaat u naar de pagina met onze kosten en tarieven.

Trailing stops

Trailing stops passen het stop-loss niveau aan naarmate de koers zich in uw voordeel beweegt (omhoog voor een long positie en omlaag voor een short positie), zodat de winst wordt vastgezet en u tegelijkertijd beschermd bent tegen ongunstige koersbewegingen.

Hefboom- en margebeheer

Door de gebruikte hefboomwerking te beheren, zorgt u ervoor dat u binnen een comfortabel risiconiveau blijft. Op die manier vermijdt u margin calls en gedwongen sluitingen van posities. Bij Capital.com past u uw hefboomwerking voor verschillende activaklassen aan door rechtsboven op het platform op de knop 'Live' te klikken. Klik vervolgens op 'Mijn rekeningen' en u vindt de instelling voor de hefboomwerking onder het pictogram 'Handelsopties' bij elk van uw live rekeningen.

Indekken (hedging)

Hedging is het openen van nieuwe posities om eventuele verliezen van bestaande posities op te heffen. Dit kan u helpen om de blootstelling aan risico's in volatiele markten te beheren.

Positiegrootte

Dit is het bepalen van de juiste hoeveelheid kapitaal die u aan elke positie toewijst om ervoor te zorgen dat geen enkele positie een aanzienlijke impact heeft op de totale portefeuille.

Diversificatie

Diversificatie houdt in dat u uw beleggingen over verschillende activa of markten spreidt om de blootstelling aan één enkel actief of het marktrisico te beperken.

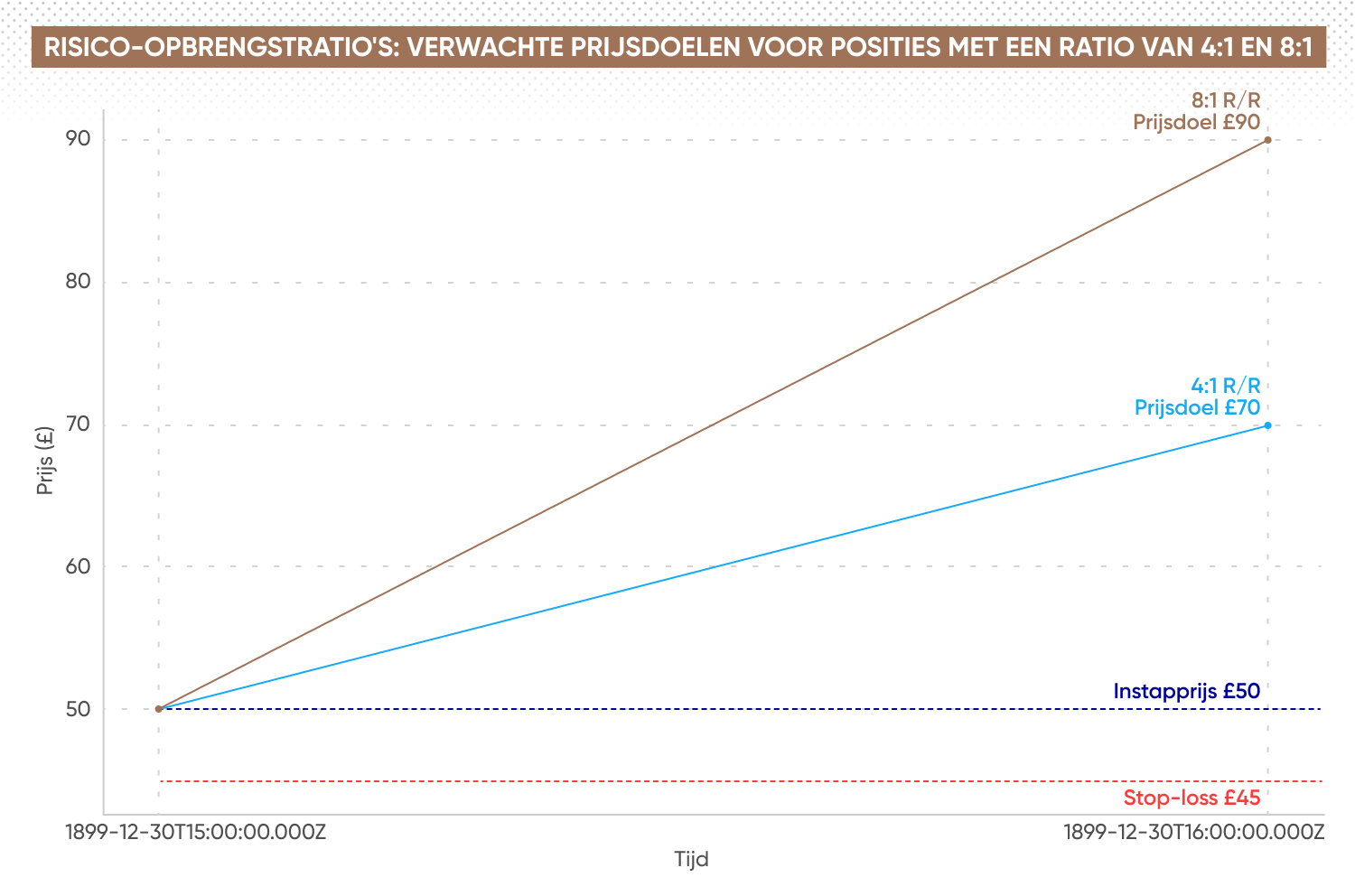

Analyse van de verhouding tussen risico en rendement

Het potentiële risico tegenover het verwachte rendement voor elke positie beoordelen om ervoor te zorgen dat deze voldoet aan de vooraf bepaalde criteria voor risicobeheer. Voor meer informatie gaat u naar onze pagina over de verhouding tussen risico en rendement.

Regelmatige controle en analyse

Het continu opvolgen van de marktomstandigheden en het herzien van handelsstrategieën en posities om waar nodig de technieken voor risicobeheer aan te passen.

Alarmen en meldingen

Alarmen instellen die handelaren op de hoogte brengen van belangrijke marktbewegingen of omstandigheden die van invloed kunnen zijn op hun posities, zodat ze tijdig actie kunnen ondernemen.

Handelsplan en -discipline

Over een uitgebreid handelsplan beschikken dat alle strategieën voor risicobeheer omvat en u daar strikt aan houden om emotionele beslissingen te vermijden.

Als CFD-handelaren deze instrumenten op de juiste manier gebruiken, kunnen ze hun blootstelling aan risico's beter beheren en hun kansen op langetermijnsucces verhogen.

Veelgestelde vragen

Wat is risicobeheer in de effectenhandel?

Onder risicobeheer verstaat men het proces waarbij de risico's die zich voordoen bij het innemen van een derivaatpositie met hefboomwerking - wat van nature een riskante onderneming is - worden geïdentificeerd en geminimaliseerd. Het doel is hierbij om het kapitaal te beschermen en eventuele verliezen tot een minimum te beperken. De risico's variëren van marktrisico (prijsschommelingen) tot systemisch risico (de gebeurtenissen op de hele markt) en de beoordeling van de impact van deze risico's op specifieke posities. Vervolgens bepaalt men de risicotolerantie, de plaatsing van stop-losses, de grootte van de positie en de diversificatie. Dit zijn allemaal belangrijke onderdelen van het risicobeheer.

Hoe bereken ik het risico?

Bij de handel in effecten wordt het risico berekend door eerst uw positiegrootte te bepalen, en daarna de potentiële instap- en uitstappunten. Dit levert u het risico per positie en de verhouding tussen het risico en het rendement op. De verhouding die u aanhoudt wordt bepaald door het niveau van uw stop-loss. U moet dus goed nadenken over hoe ver u verliezende posities wilt laten gaan voordat u ze sluit, want dat is ook een belangrijk onderdeel van de berekening van het risico. De risicoprofiel kunnen veranderen, dus is het belangrijk om flexibel te zijn bij de risicoberekening. Variabelen zoals de grootte van de positie en de plaatsing van stops variëren immers op basis van het soort activa, de marktomstandigheden en de algemene risicotolerantie.

Wat zijn enkele instrumenten voor risicobeheer?

De instrumenten voor risicobeheer worden gebruikt om de risico's te identificeren en te beperken. De meest voorkomende voorbeelden zijn stop-loss orders, maar er zijn bestaan ook allerlei andere hulpmiddelen, zoals volatiliteitsindicatoren, risicobeoordelingsmodellen en calculators voor de positiegrootte. Deze kunnen allemaal op verschillende manieren helpen om meer inzicht te krijgen in risicoprofielen. Als u een aantal van deze hulpmiddelen combineert, krijgt u de mogelijkheid om uw kennis van de risico's te verruimen en uw risicobeheerstrategie te optimaliseren.

Wat is de 1%-regel in risicobeheer?

De 1%-regel houdt in dat u slechts maximaal 1% van uw handelskapitaal riskeert per afzonderlijke belegging. Als u begrijpt wat dit getal is en u zich daaraan houdt, kunt u uw risico beter beheren en uw kapitaal beschermen. Sommige handelaren nemen echter graag meer risico, terwijl anderen misschien nog conservatiever zijn. Het is dan ook verstandig om rekening te houden met de marktomstandigheden, de volatiliteit van het actief, de liquiditeit en andere factoren, zodat u het meest geschikte percentage zelf kunt bepalen.