Τι είναι η διαπραγμάτευση forex; Ένας πλήρης οδηγός

Η διαπραγμάτευση Forex είναι ένας συνηθισμένος τρόπος για να αποκτήσετε πρόσβαση στην αγορά συναλλάγματος, την αγορά με τη μεγαλύτερη ρευστότητα στον κόσμο.

Τι είναι η διαπραγμάτευση forex;

Η διαπραγμάτευση συναλλάγματος – γνωστή και ως διαπραγμάτευση forex ή διαπραγμάτευση FX – είναι η διαδικασία αγοράς και πώλησης νομισμάτων με στόχο το κέρδος από τις διακυμάνσεις των συναλλαγματικών ισοτιμιών τους.

Τα ζεύγη νομισμάτων αποτελούν τον ακρογωνιαίο λίθο κάθε συναλλαγής στη διαπραγμάτευση forex. Ένα ζεύγος νομισμάτων αποτελείται από δύο διαφορετικά νομίσματα που διαπραγματεύονται σε σχέση μεταξύ τους. Αυτά τα ζεύγη καθορίζουν τη συναλλαγματική ισοτιμία μεταξύ των δύο νομισμάτων.

Το πρώτο νόμισμα του ζεύγους ονομάζεται νόμισμα βάσης και το δεύτερο νόμισμα αναφοράς. Η αξία του ζεύγους δείχνει πόσες μονάδες του νομίσματος αναφοράς ισούνται με μία μονάδα του νομίσματος βάσης.

Για παράδειγμα, στα δημοφιλή ζεύγη EUR/USD, το ευρώ (EUR) είναι το νόμισμα βάσης και το δολάριο ΗΠΑ (USD) είναι το νόμισμα αναφοράς. Εάν η ισοτιμία EUR/USD είναι 1.1000, αυτό σημαίνει ότι 1.1 δολάρια ΗΠΑ ισούνται με 1 ευρώ. Εάν ανέβει στο 1.1200, αυτό σημαίνει ότι 1.12 δολάρια ΗΠΑ ισούνται με 1 ευρώ.

Ποιοι είναι οι τύποι ζευγών νομισμάτων στις διαπραγματεύσεις forex;

Τα ζεύγη νομισμάτων κατηγοριοποιούνται σε τρεις κύριες ομάδες: πρωτεύοντα, δευτερεύοντα και εξωτικά ζεύγη.

- Τα κύρια ζεύγη νομισμάτων αποτελούνται από τα πιο ρευστά και ευρέως διαπραγματεύσιμα νομίσματα παγκοσμίως, όπως EUR/USD (ευρώ/δολάριο ΗΠΑ), USD/JPY (δολάριο ΗΠΑ/γιεν Ιαπωνίας) και GBP/USD (βρετανική λίρα/δολάριο ΗΠΑ, γνωστό και ως καλώδιο). Αυτά τα ζεύγη προσφέρουν συνήθως υψηλή ρευστότητα και συνήθως σχετίζονται με χαμηλότερα spreads.

- Τα δευτερεύοντα ζεύγη νομισμάτων, γνωστά και ως 'διασυναλλαγματικά' ζεύγη, δεν περιλαμβάνουν το δολάριο ΗΠΑ στο ζεύγος τους. Παραδείγματα περιλαμβάνουν EUR/GBP (ευρώ/βρετανική λίρα) και AUD/JPY (αυστραλιανό δολάριο/ιαπωνικό γεν). Παρόλο που αυτά τα ζεύγη μπορεί να έχουν ελαφρώς μεγαλύτερα spreads και χαμηλότερη ρευστότητα από τα μεγάλα ζεύγη, εξακολουθούν να διαπραγματεύονται ευρέως.

- Τα εξωτικά νομίσματα ως ζεύγη περιλαμβάνουν ένα κύριο νόμισμα και ένα νόμισμα από μια μικρότερη ή αναδυόμενη οικονομία, για παράδειγμα, USD/TRY (δολάριο ΗΠΑ/τουρκική λίρα) ή EUR/TRY (ευρώ/τουρκική λίρα). Αυτά τα ζεύγη μπορεί να είναι πιο ασταθή και λιγότερο ρευστά σε σύγκριση με τα κύρια και δευτερεύοντα ζεύγη, πράγμα που σημαίνει ότι οι διακυμάνσεις των τιμών τους μπορεί να είναι πιο έντονες, καθιστώντας επιπλέον σημαντικό να διαπραγματεύεστε με προσοχή.

Ποια είναι τα πιο δημοφιλή ζεύγη forex για διαπραγμάτευση

Μπορείτε να επιλέξετε ορισμένα ζεύγη νομισμάτων έναντι άλλων λόγω της υψηλής ρευστότητας και της δραστηριότητας της αγοράς τους. Τα κύρια ζεύγη νομισμάτων είναι γνωστά για τους σημαντικούς όγκους διαπραγμάτευσης και τα σχετικά στενά spreads. Επομένως, δεν αποτελεί έκπληξη το γεγονός ότι τα πρωτεύοντα νομίσματα είναι τα πιο διαπραγματεύσιμα ζεύγη νομισμάτων στον κόσμο με βάση τον όγκο διαπραγμάτευσης. Αυτά περιλαμβάνουν:

-

EUR/USD (Ευρώ/Δολάριο ΗΠΑ)

-

USD/JPY (δολάριο ΗΠΑ/γιεν Ιαπωνίας)

-

GBP/USD (Βρετανική λίρα/δολάριο ΗΠΑ)

-

AUD/USD (δολάριο Αυστραλίας/δολάριο ΗΠΑ)

-

USD/CHF (δολάριο ΗΠΑ/φράγκο Ελβετίας)

-

USD/CAD (δολάριο ΗΠΑ/δολάριο Καναδά)

-

NZD/USD (δολάριο Νέας Ζηλανδίας/δολάριο ΗΠΑ)

Ορισμένοι forex traders επιλέγουν επίσης να διαπραγματεύονται δευτερεύοντα ζεύγη, όπως το EUR/GBP (ευρώ/βρετανική λίρα), ή εξωτικά ζεύγη, όπως το USD/TRY (δολάριο ΗΠΑ/τουρκική λίρα), προκειμένου να διαφοροποιήσουν το χαρτοφυλάκιό τους και να κατανείμουν τον κίνδυνο.

Ανακαλύψτε τα πιο διαπραγματεύσιμα νομίσματα στον κόσμο στη σελίδα μας με τα πιο διαπραγματεύσιμα νομίσματα.

Πώς λειτουργεί η διαπραγμάτευση forex;

Η διαπραγμάτευση Forex είναι εξαιρετικά ρευστή, με ημερήσιο όγκο διαπραγμάτευσης που ξεπερνά τα $7.5 τρισεκατομμύρια. Οι traders εισέρχονται στην αγορά για διάφορους λόγους – αναζήτηση κερδών, αντιστάθμιση συναλλαγματικών κινδύνων ή απλά διαφοροποίηση του χαρτοφυλακίου τους. Εδώ, θα εξερευνήσουμε τα βασικά στοιχεία που καθορίζουν τον τρόπο λειτουργίας της διαπραγμάτευσης forex, από την κατανόηση των τιμών προσφοράς και ζήτησης έως τον ρόλο της κερδοσκοπίας, της ρευστότητας, της προσβασιμότητας και της διαχείρισης κινδύνου.

Τιμές προσφοράς και αγοράς

Οι διαπραγματεύσεις forex περιλαμβάνουν δύο τιμές: την τιμή προσφοράς (την τιμή στην οποία ο μεσίτης είναι διατεθειμένος να αγοράσει το νόμισμα βάσης) και την τιμή αγοράς (την τιμή στην οποία ο μεσίτης είναι διατεθειμένος να πουλήσει το νόμισμα βάσης). Η διαφορά μεταξύ αυτών των δύο τιμών είναι γνωστή ως spread.

Κερδοσκοπία

Οι Forex traders έχουν ως στόχο να επωφεληθούν από τις διακυμάνσεις των τιμών των συναλλαγματικών ισοτιμιών των νομισμάτων, είτε με αγορά, είτε με πώληση σε επιλεγμένα ζεύγη. Για παράδειγμα, αν πραγματοποιείτε διαπραγμάτευση EUR/USD και παίρνετε θέση αγοράς, αυτό σημαίνει ότι πιστεύετε ότι το ευρώ θα ανέβει, το δολάριο θα πέσει ή θα συμβεί ένα συνδυασμός των δύο. Όπως συμβαίνει με κάθε είδος διαπραγμάτευσης, υπάρχει επίσης υψηλός κίνδυνος απώλειας χρημάτων.

Ρευστότητα

Η αγορά forex είναι συχνά ιδιαίτερα ρευστή, πράγμα που σημαίνει ότι υπάρχει συνεχής ροή αγοραστών και πωλητών. Χάρη σε αυτή τη ρευστότητα, οι forex traders μπορούν να εισέρχονται και να εξέρχονται από θέσεις στα περισσότερα σημαντικά ζεύγη με σχετική ευκολία και στην τιμή που επιθυμούν. Ωστόσο, κάποιες αγορές, όπως τα εξωτικά ζεύγη, αποτελούν αντικείμενο διαπραγμάτευσης με πολύ μικρότερο όγκο συναλλαγών και, ως εκ τούτου, μπορεί να ενέχουν υψηλότερο κίνδυνο ολίσθησης.

Πρόσβαση

Λόγω των χαμηλών ορίων εισόδου, η διαπραγμάτευση forex είναι προσβάσιμη σε ένα ευρύ φάσμα traders - συμπεριλαμβανομένων των traders λιανικής. Πολλοί μεσίτες, όπως και εμείς, προσφέρουν μόχλευση, επιτρέποντας στους forex traders να ελέγχουν μεγαλύτερες θέσεις με σχετικά μικρό χρηματικό ποσό, παρέχοντας τη δυνατότητα για μεγαλύτερα κέρδη, αλλά και μεγαλύτερες απώλειες.

Διασπορά

Ορισμένοι traders επιλέγουν να διαπραγματεύονται forex για να διαφοροποιήσουν το επενδυτικό τους χαρτοφυλάκιο, και άλλοι επιλέγουν να διαπραγματεύονται διάφορα ζεύγη νομισμάτων ταυτόχρονα - συμπεριλαμβανομένων των πρωτευόντων, δευτερευόντων και εξωτικών ζευγών - για να κατανέμουν τον κίνδυνο.

Ευελιξία

Λόγω του αποκεντρωμένου χαρακτήρα της, η forex αγορά λειτουργεί 24 ώρες την ημέρα, πέντε ημέρες την εβδομάδα, σε όλο τον κόσμο. Αυτή η ευέλικτη φύση επιτρέπει στους traders να αγοράζουν και να πωλούν forex όποτε τους βολεύει.

Διαχείριση κινδύνου

Ορισμένοι traders χρησιμοποιούν το forex για να αντισταθμίσουν τον συναλλαγματικό κίνδυνο. Όσον αφορά τις επιχειρήσεις που ασχολούνται με το διεθνές εμπόριο, μπορούν να χρησιμοποιούν τις αγορές συναλλάγματος για να προστατεύονται από δυσμενείς συναλλαγματικές μεταβολές που θα μπορούσαν να επηρεάσουν τα κέρδη τους.

Παράδειγμα διαπραγμάτευσης Forex

GBP/USD CFD διαπραγμάτευση

Τώρα ας υποθέσουμε ότι θέλετε να διαπραγματευτείτε ένα CFD στην ίδια αγορά στην τιμή 1.2000.

Μετά από μια βασική ανάλυση της αγοράς, αυτή τη φορά πιστεύετε ότι θα πέσει.

Ανοίγετε μια θέση πώλησης CFD στο GBP/USD αξίας 100,000 του βασικού νομίσματος, στην προκειμένη περίπτωση 100,000 λίρες Αγγλίας. Και πάλι, με μόλις 3.33% απαίτηση περιθωρίου, πρέπει να καταθέσετε μόνο $3,996 (3.33% των μετατρεπόμενων $120,000) ή το αντίστοιχο ποσό στο νόμισμα του λογαριασμού που έχετε επιλέξει.

Μέσα σε λίγες ώρες, η τιμή αυξάνεται κατά 30 μονάδες στα 1.2030 και κλείνετε τη θέση.

Έχετε υποστεί απώλεια $300 ή ισοδύναμο ποσό (1.2000-1.2030) Χ 100,000), μείον τυχόν έξοδα χρηματοδότησης κατά τη νύχτα, εάν ισχύουν.

Τι επηρεάζει τις τιμές των ζευγών νομισμάτων forex;

Οι forex ισοτιμίες κυμαίνονται συνεχώς, με βάση τα πρότυπα της ζήτησης μεταξύ των δύο νομισμάτων ενός ζεύγους. Ακολουθούν μερικοί από τους κύριους τρόπους μεταβολής των τιμών των νομισμάτων.

Οικονομικές ανακοινώσεις

Η αξία του νομίσματος μιας χώρας καθορίζεται σημαντικά από την υγεία της οικονομίας της.Οι αγορές Forex αντιδρούν στις δημοσιεύσεις σημαντικών οικονομικών δεδομένων, καθώς αυτά δίνουν μια εικόνα της απόδοσης της οικονομίας της χώρας και της θέσης της σε σχέση με άλλες χώρες. Για παράδειγμα, αν η ανακοίνωση του ΑΕΠ μιας χώρας αποκαλύπτει καλύτερες από τις αναμενόμενες οικονομικές επιδόσεις, το νόμισμά της μπορεί να ενισχυθεί έναντι άλλων.

Πολιτικές ειδήσεις και γεγονότα

Οι τιμές των νομισμάτων αντιδρούν επίσης στις εγχώριες και διεθνείς πολιτικές ειδήσεις και γεγονότα. Ως παγκόσμιο αποθεματικό νόμισμα, το δολάριο ΗΠΑ θεωρείται ένα ασφαλές καταφύγιο, το οποίο αυξάνει την αξία του σε περιόδους μακροοικονομικής αβεβαιότητας και πολιτικής αστάθειας. Για παράδειγμα, μια πολιτική κρίση στο Ηνωμένο Βασίλειο μπορεί να οδηγήσει σε πώληση της βρετανικής λίρας, η οποία με τη σειρά της μπορεί να καταστήσει το δολάριο ΗΠΑ πιο ελκυστικό.

Επιτόκια

Η κατεύθυνση της νομισματικής πολιτικής μιας χώρας, για παράδειγμα ως απάντηση στον επίμονο πληθωρισμό ή στις κακές οικονομικές επιδόσεις, αποτελεί σημαντικό παράγοντα που επηρεάζει τις τιμές του συναλλάγματος. Τα υψηλότερα επιτόκια συχνά προκαλούν την ανατίμηση ενός νομίσματος, καθώς οι επενδυτές επιδιώκουν μεγαλύτερη απόδοση με την απόκτηση αυτού του νομίσματος. Εν τω μεταξύ, τα χαμηλότερα επιτόκια μπορεί να οδηγήσουν τους συμμετέχοντες στην αγορά να επιλέξουν άλλα νομίσματα.

Κατά τη διαπραγμάτευση forex, οι συναλλαγματικές ισοτιμίες κυμαίνονται λόγω διαφόρων παραγόντων, όπως τα επιτόκια, ο πληθωρισμός και οικονομικοί δείκτες όπως η ισοτιμία αγοραστικής δύναμης (PPP), η οποία συγκρίνει τη σχετική αξία των νομισμάτων με βάση τα επίπεδα των τιμών.

Τιμές εμπορευμάτων

Το κόστος των εμπορευμάτων μπορεί να επηρεάσει τα νομίσματα, ανάλογα με το αν οι εμπλεκόμενες χώρες είναι καθαροί εισαγωγείς ή καθαροί εξαγωγείς. Για παράδειγμα, μια σημαντική αύξηση της τιμής του πετρελαίου μπορεί να ωφελήσει τις χώρες που εξάγουν πετρέλαιο, όπως ο Καναδάς, οδηγώντας σε μεγαλύτερη ζήτηση για καναδικά δολάρια και σε ανατίμηση του νομίσματός του έναντι άλλων. Τα νομίσματα χωρών που εξάγουν μεγάλες ποσότητες εμπορευμάτων, όπως το δολάριο Αυστραλίας, το δολάριο Νέας Ζηλανδίας και το δολάριο Καναδά, αναφέρονται συχνά ως νομίσματα εμπορευμάτων.

Ποιες είναι οι ώρες διαπραγμάτευσης forex;

Η αγορά forex λειτουργεί 24 ώρες την ημέρα, πέντε ημέρες την εβδομάδα, σε όλα τα μεγάλα χρηματοοικονομικά κέντρα παγκοσμίως, χωρισμένη σε τέσσερις κύριες συνεδρίες διαπραγμάτευσης – Λονδίνο, Νέα Υόρκη, Σίδνεϊ και Τόκιο.

Κύριες συνεδριάσεις της forex αγοράς

|

Καλοκαίρι (UTC) |

Χειμώνας (UTC) |

|

|

Λονδίνο |

07:00-16:00 |

08:00-17:00 |

|

Νέα Υόρκη |

12:00-21:00 |

13:00-22:00 |

|

Σίδνεϊ |

22:00-07:00 |

21:00-06:00 |

|

Τόκιο |

23:00-08:00 |

23:00-08:00 |

Σε αντίθεση με τις χρηματιστηριακές αγορές, οι οποίες λειτουργούν με καθορισμένο ωράριο, οι ώρες διαπραγμάτευσης forex ακολουθούν τα παγκόσμια χρηματοοικονομικά κέντρα, επιτρέποντας στους traders να αγοράζουν και να πωλούν νομίσματα ανά πάσα στιγμή κατά τη διάρκεια της εβδομάδας διαπραγμάτευσης.

Δείτε τις τελευταίες ώρες διαπραγμάτευσης της forex αγοράς στη σελίδα μας ώρες διαπραγμάτευσης forex.

Τι είναι τα lots στις διαπραγματεύσεις forex;

Στις διαπραγματεύσεις forex, το lot (παρτίδα) είναι η τυπική μονάδα μέτρησης που χρησιμοποιείται για να μετρηθεί μια διαπραγμάτευση. Ως τυποποιημένη μονάδα μέτρησης για το μέγεθος της διαπραγμάτευσης, τα lots μπορούν να βοηθήσουν τους forex traders να διαχειριστούν τις θέσεις τους.

Το μέγεθος της θέσης επηρεάζει την αξία της μεταβολής ενός pip. Στο forex, ένα pip είναι συνήθως η μικρότερη μεταβολή της τιμής ενός ζεύγους νομισμάτων, συνήθως το τέταρτο δεκαδικό ψηφίο – εκτός από τα ζεύγη JPY, όπου είναι το δεύτερο δεκαδικό ψηφίο – (για παράδειγμα, στο EUR/USD, μια μεταβολή από 1.1000 σε 1.1001 είναι ένα pip, ενώ στο USD/JPY, μια μεταβολή από 110.00 σε 110.01 είναι ένα pip).

Υπάρχουν τέσσερα βασικά μεγέθη παρτίδων: standard, mini, micro και nano.

|

Τύπος lot |

Μονάδες βασικού νομίσματος |

Αξία ανά pip (USD) |

|

Τυπικό |

100,000 |

$10 |

|

Mini |

10,000 |

$1 |

|

Micro |

1,000 |

$0.1 |

|

Nano |

100 |

$0.01 |

Για παράδειγμα, αν διαπραγματεύεστε ένα τυπικό lot (100,000 μονάδες) EUR/USD και η τιμή μετακινηθεί κατά ένα pip υπέρ σας, το κέρδος σας θα είναι $10 ανά pip. Εάν κινηθεί εναντίον σας, η απώλειά σας θα είναι επίσης $10 ανά pip.

Στην Capital.com, κάνουμε τις διαπραγματεύσεις forex ακόμα πιο απλές, προσφέροντάς τις σε αυξήσεις των 100 μονάδων. Αυτό σημαίνει ότι δεν χρειάζεται να ασχολείστε με τα παραδοσιακά μεγέθη παρτίδων, καθιστώντας την εμπειρία διαπραγμάτευσής σας απλούστερη και πιο πρακτική.

Μάθετε περισσότερα για τα lots στις διαπραγματεύσεις forex στον οδηγό του trader για τα forex lots.

Τι είναι οι ανταλλαγές forex;

Οι ανταλλαγές forext – επίσης γνωστές ως 'FX swaps' – είναι συμφωνίες μεταξύ δύο μερών για την ανταλλαγή νομισμάτων σε δύο διαφορετικές ημερομηνίες. Αρχικά, αγοράζεται ένα νόμισμα ενώ το άλλο πωλείται σε συμφωνημένη τιμή (το κοντινό πόδι). Η δεύτερη ανταλλαγή πραγματοποιείται σε μελλοντική ημερομηνία, με την ισοτιμία να καθορίζεται από τη διαφορά επιτοκίου μεταξύ των δύο νομισμάτων (το μακρινό πόδι).

Οι traders μπορούν να χρησιμοποιήσουν τις ανταλλαγές forex για διάφορους σκοπούς:

-

Οι βραχυπρόθεσμες ανταλλαγές διαρκούν από μερικές ημέρες έως εβδομάδες και χρησιμοποιούνται για τη διαχείριση της ρευστότητας, την αντιστάθμιση του βραχυπρόθεσμου συναλλαγματικού κινδύνου ή τη βελτιστοποίηση του κόστους των τόκων μεταφοράς με βάση τις διαφορές των επιτοκίων.

-

Οι μακροπρόθεσμες ανταλλαγές μπορεί να διαρκέσουν μήνες ή ακόμη και χρόνια και χρησιμοποιούνται συχνά από επιχειρήσεις ή επενδυτές για τη διαχείριση των συνεχιζόμενων συναλλαγματικών κινδύνων σε διασυνοριακές επενδύσεις ή αποπληρωμές χρέους.

Δείτε τον οδηγό του trader για τις ανταλλαγές forex για να μάθετε περισσότερα.

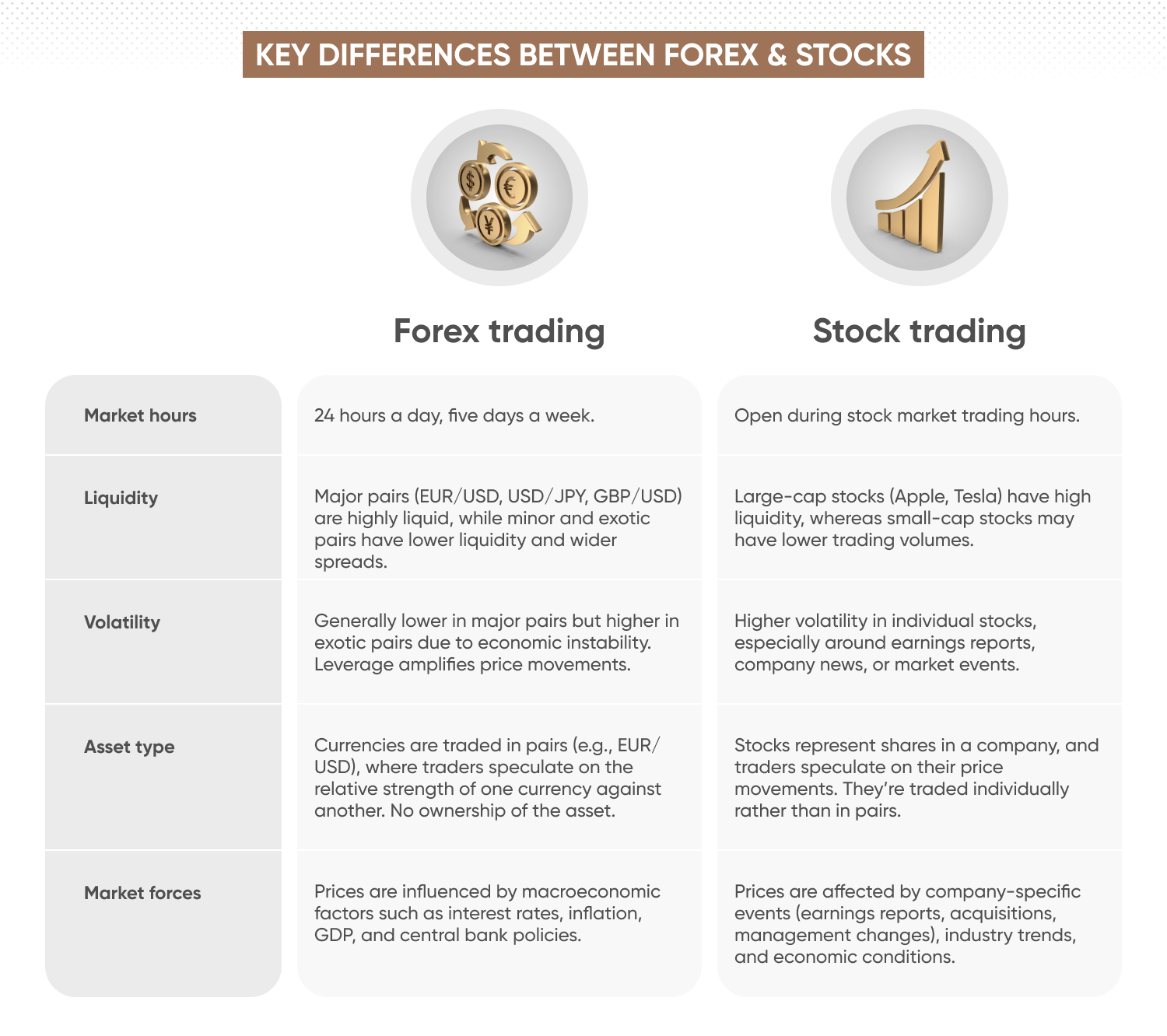

Διαπραγμάτευση forex vs μετοχές: Ποιες είναι οι διαφορές;

Το Forex και η διαπραγμάτευση μετοχών είναι δύο από τις πιο δημοφιλείς χρηματοπιστωτικές αγορές, ωστόσο είναι διαφορετικές. Παρακάτω, συγκρίνουμε τις βασικές διαφορές μεταξύ του forex και των μετοχών.

Μάθετε περισσότερα για τις forex και τις χρηματιστηριακές αγορές στον οδηγό μας forex vs μετοχές.

Στρατηγικές διαπραγμάτευσης forex που πρέπει να λάβετε υπόψη

Οι forex traders χρησιμοποιούν διάφορες στρατηγικές για να διαμορφώσουν την προσέγγισή τους στην αγορά. Αυτές οι στρατηγικές ενσωματώνουν στοιχεία τεχνικής και θεμελιώδους ανάλυσης, οπότε είναι σημαντικό να είστε εξοικειωμένοι και με τις δύο πριν αποφασίσετε ποια θα χρησιμοποιήσετε.

Στρατηγική διαπραγμάτευσης τάσεων

Οι στρατηγικές διαπραγμάτευσης τάσεων στοχεύουν στην αξιοποίηση των διαρκών διακυμάνσεων των τιμών, εντοπίζοντας τις τάσεις στην αγορά forex. Μια τάση εμφανίζεται όταν ένα ζεύγος νομισμάτων κινείται σταθερά προς μία κατεύθυνση — ανοδικά (bullish) ή καθοδικά (bearish).

Στρατηγική διαπραγμάτευσης scalp

Το scalping είναι μια στρατηγική βραχυπρόθεσμης διαπραγμάτευσης που περιλαμβάνει την πραγματοποίηση πολλαπλών διαπραγματεύσεων κατά τη διάρκεια της ημέρας με σκοπό την εκμετάλλευση μικρών διακυμάνσεων των τιμών. Οι scalpers στοχεύουν να αποκομίσουν κέρδη από μικρές διακυμάνσεις στις τιμές των συναλλαγματικών ισοτιμιών, συχνά διατηρώντας τις διαπραγματεύσεις για λίγα μόνο λεπτά.

Στρατηγική διαπραγμάτευσης swing

Οι swing traders στοχεύουν να εκμεταλλευτούν τις διακυμάνσεις των τιμών στο πλαίσιο μιας ευρύτερης τάσης, διατηρώντας τις θέσεις τους για αρκετές ημέρες ή εβδομάδες. Αυτή η στρατηγική συνδυάζει τεχνική και θεμελιώδη ανάλυση για τον προσδιορισμό πιθανών σημείων εισόδου και εξόδου.

Ανακαλύψτε περισσότερες στρατηγικές διαπραγμάτευσης forex στη σελίδα μας για τις στρατηγικές διαπραγμάτευσης forex.

Δημιουργήστε λογαριασμό Ανοίξτε ένα δοκιμαστικό λογαριασμό

Συχνές Ερωτήσεις

Τι είναι η διαπραγμάτευση forex;

Η διαπραγμάτευση forex (ξένου συναλλάγματος) είναι η διαδικασία αγοράς και πώλησης νομισμάτων με σκοπό το κέρδος από τις διακυμάνσεις των συναλλαγματικών ισοτιμιών τους. Είναι η μεγαλύτερη χρηματοπιστωτική αγορά στον κόσμο, με ημερήσιο όγκο διαπραγματεύσεων περίπου $7.5 τρισεκατομμύρια. Σε αντίθεση με τα κεντρικά χρηματιστήρια, το forex διαπραγματεύεται εξωχρηματιστηριακά, κυρίως από ιδρύματα, αλλά και από μεμονωμένους traders. Σημαντικά διαπραγματευτικά κέντρα είναι το Λονδίνο, η Νέα Υόρκη, το Τόκιο, η Φρανκφούρτη και η Σιγκαπούρη.

Πώς μπορώ να διαπραγματευτώ forex;

Για να ξεκινήσετε τις διαπραγματεύσεις forex, είναι σημαντικό να κατανοήσετε τον τρόπο λειτουργίας της αγοράς. Ανοίξτε έναν λογαριασμό σε έναν αξιόπιστο μεσίτη, εξασκηθείτε σε ένα demo και μάθετε να αναλύετε ζεύγη νομισμάτων χρησιμοποιώντας τεχνική και θεμελιώδη ανάλυση. Μόλις αναπτύξετε μια στρατηγική και νιώσετε σίγουροι, μπορείτε να προχωρήσετε σε έναν πραγματικό λογαριασμό. Τα εργαλεία διαχείρισης κινδύνου, όπως οι εντολές παύσης απωλειών και λήψης κέρδους, είναι βασικά για την προστασία του κεφαλαίου σας. Μόλις αισθανθείτε αρκετά σίγουροι για να ρισκάρετε πραγματικά χρήματα, θα είστε έτοιμοι να μεταβείτε σε έναν πραγματικό λογαριασμό. Να θυμάστε να ενημερώνεστε πάντα για τα γεγονότα της αγοράς και να λαμβάνετε υπόψη σας ότι οι διαπραγματεύσεις forex ενέχουν κίνδυνο. Ως επιπλέον συμβουλή, προσπαθήστε να κρατάτε ένα ημερολόγιο διαπραγμάτευσης για να έχετε σημειώσεις και να σχεδιάζετε σενάρια.

Πώς βγάζετε χρήματα με τη διαπραγμάτευση Forex;

Με τις διαπραγματεύσεις forex, στόχος σας είναι να κερδίσετε χρήματα αγοράζοντας ένα ζεύγος νομισμάτων σε χαμηλότερη τιμή και πουλώντας το σε υψηλότερη – ή πουλώντας σε υψηλή τιμή και αγοράζοντας πίσω σε χαμηλότερη. Για παράδειγμα, αν αναμένετε ότι το ευρώ θα ανέβει έναντι του δολαρίου, θα μπορούσατε να αγοράσετε EUR/USD και να το πουλήσετε μετά την αύξηση της αξίας του. Ωστόσο, το forex είναι ριψοκίνδυνο και τα κέρδη δεν είναι ποτέ εγγυημένα.

Μπορώ να μάθω μόνος μου να διαπραγματεύομαι forex;

Ναι, μπορείτε να μάθετε μόνοι σας να κάνετε διαπραγματεύσεις forex, καθώς πολλοί traders είναι αυτοδίδακτοι. Με τους κατάλληλους πόρους, την αφοσίωση και την εξάσκηση, μπορείτε να μάθετε μόνοι σας. Ξεκινήστε με βασικές έννοιες όπως ζεύγη νομισμάτων, μόχλευση και τεχνικές ανάλυσης. Εξασκηθείτε σε έναν δοκιμαστικό λογαριασμό, παρακολουθήστε την πρόοδό σας με ένα ημερολόγιο διαπραγματεύσεων και συνεχίστε να μαθαίνετε από πραγματικές εμπειρίες στην αγορά.

Έχετε περιέργεια για τη διαπραγμάτευση άλλων περιουσιακών στοιχείων;

Προσφέρουμε πρόσβαση στις δημοφιλέστερες οικονομικές αγορές του κόσμου.Διαπραγματεύσεις δεικτών

Μάθετε τα πάντα για τη διαπραγμάτευση δεικτών, έναν δημοφιλή τρόπο για τους traders να αποκτήσουν ευρεία έκθεση σε καταχωρημένες εταιρείες.

Διαπραγμάτευση μετοχών

Διαπραγματευτείτε τις κινήσεις των τιμών των μεγαλύτερων εταιρειών χωρίς να χρειάζεται να κατέχετε την ίδια τη μετοχή.

Διαπραγμάτευση εμπορευμάτων

Γιατί οι traders έλκονται τόσο πολύ από τη διαπραγμάτευση του χρυσού και του πετρελαίου; Μάθετε περισσότερα για αυτά και άλλα εμπορεύματα.

Τι είναι ο κανόνας του 90% στο forex;

Ο 'κανόνας του 90%' είναι μια άτυπη έκφραση που σημαίνει ότι το 90% των ιδιωτών traders χάνουν το 90% του κεφαλαίου τους εντός 90 ημερών. Αν και δεν πρόκειται για αποδεδειγμένο στατιστικό στοιχείο, αντανακλά τις προκλήσεις που αντιμετωπίζουν οι νέοι traders – συχνά λόγω κακής διαχείρισης κινδύνου, συναισθηματικών διαπραγματεύσεων και έλλειψης προετοιμασίας. Μια σταθερή στρατηγική και μια πειθαρχημένη νοοτροπία είναι απαραίτητα στοιχεία για να βελτιώσετε τις πιθανότητές σας.