L’hammer, uno tra i pattern più conosciuti e utilizzati dell’analisi candlestick

In questo articolo tratteremo un pattern di inversione fra i più noti anche fra i trader neofiti, ovvero l’hammer o martello nella sua traduzione letterale.

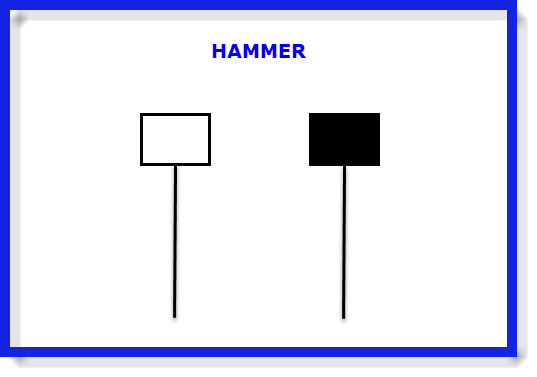

Figura 1. Schema tipico del pattern candlestick denominato Hammer

Se solo osserviamo il grafico di Figura 1 il motivo di questo curioso nomignolo è subito chiaro a tutti.

Nella letteratura delle candele giapponesi sono presenti diversi pattern con una lunga shadow ed è interessante notare come questi pattern possano assumere aspetti ribassisti o rialzisti a seconda della posizione i cui si manifestano rispetto alla tendenza in atto.

Se ad esempio la lunga “coda” si manifesta nella parte inferiore di una candela dopo una prolungata tendenza al ribasso, essa potrebbe indicarci che siamo prossimi ad un'inversione di trend.

Proprio in un caso come quello appena descritto potremmo essere in presenza del pattern che stiamo esaminando denominato hammer.

Vediamo in Figura 1 come è composto questo pattern:

Analizzando lo schema riportato in Figura 1 appaiono subito chiare le caratteristiche salienti di questo pattern, ed infatti:

- Il corpo dell’hammer, situato nella parte superiore, risulta abbastanza piccolo e il colore non riveste alcuna significativa importanza.

- Nella parte inferiore troviamo una lunga shadow (coda) che dovrebbe essere almeno il doppio del corpo.

- Non abbiamo la presenza di una shadow sulla parte superiore del corpo o, se presente, dovrebbe essere di dimensioni estremamente ridotte.

Si tratta indubbiamente di una figura che assume maggiore rilievo e significato laddove si manifesti dopo un prolungato trend ribassista. Infatti inizialmente assistiamo ad un andamento del mercato in accordo con il trend ribassista in essere con i prezzi che aprono bassi e continuano a scendere in una sorta di “sell off”.

Ad un certo punto tuttavia si assiste ad un ritorno degli acquisti come se i prezzi avessero raggiunto un livello di supporto (spesso infatti questo pattern si verifica a ridosso di importanti livelli supportivi).

Gli acquirenti che sono entrati in azione, riescono ad assorbire tutte le vendite bloccando la discesa ulteriore dei prezzi. Non solo, il ritorno degli acquisti è talmente importante che il prezzo ripercorre verso l’alto tutta la discesa riuscendo in alcuni casi a produrre addirittura una chiusura positiva della seduta.

In quest’ultimo caso si forma una candela di corpo bianco (o verde, dipende dai colori usati per visualizzare le candele giapponesi) e se ne trae una indicazione di grande forza.

In altri casi, pur ripercorrendo al rialzo gran parte della discesa precedente, la chiusura resta inferiore alla apertura e in questo caso si assiste ad una candela con corpo nero (o rosso).

I volumi che si manifestano in questa potenziale figura di inversione sono generalmente molto più alti rispetto alla media precedente, in quanto abbiamo una prima corrente di vendite che viene poi ribaltata da una forza rialzista ancora più elevata; la battaglia intrapresa dagli acquirenti nei confronti dei venditori per riportare in alto i prezzi si risolve in un elevato scambio di contratti.

Ecco perché una figura che presenta shadow inferiore molto lunga, shadow superiore quasi inesistente o nulla e corpo molto piccolo è un pattern che fornisce probabilità di inversione della tendenza in atto.

Abbiamo detto che il colore del corpo non è importante ma fornisce comunque un ulteriore elemento a conforto del fatto che gli acquirenti stanno riprendendo il controllo del mercato.

Non è infrequente, infatti che queste figure generino una sorta di ”fallimento” ovvero un falso segnale dato dal fatto che i prezzi nella seduta successiva anziché avviarsi a consolidare il rialzo appena iniziato, vadano a violare il minimo della figura producendo un movimento ancora più violento del precedente, ma al ribasso.

In linea di massima un’apertura al di sopra del massimo della figura indica un probabile proseguimento della tendenza generata nella seduta precedente. Potrebbe invece accadere che i prezzi aprano in corrispondenza del minimo del corpo e poi comincino a scendere ripercorrendo tutta la shadow dell’hammer; dinamica, questa, che ci restituisce una indicazione fortemente ribassista in quanto ci dice il mercato è tornato sotto il controllo dei venditori che dimostrano di avere sufficiente forza per spingere nuovamente al ribasso il mercato.

Figura 2. Hammer sull’indice tedesco che pone termine alla correzione

In Figura 2 possiamo vedere l’hammer all’opera nel mercato reale.

I risultati passati non sono indicativi dei risultati futuri

Quello riportato in Figura 2 è un grafico giornaliero dell’indice tedesco DAX40. Abbiamo intenzionalmente mostrato questo grafico per evidenziare un particolare aspetto. in precedenza abbiamo affermato che l’hammer è una figura di inversione che si manifesta in genere alla fine di una forte tendenza ribassista. Tuttavia, essendo una figura che “inverte la tendenza” precedente, potremmo trovarla anche alla fine di un movimento correttivo ribassista, esattamente come vediamo nel grafico sopra riportato.

Seguiamo passo passo quanto è accaduto nell’esempio riportato in Figura 2: i prezzi sono in evidente trend al rialzo ma ad un certo punto parte una forte correzione che culmina con un pattern hammer da manuale.

L’hammer evidenziato nel grafico presenta una lunghissima shadow inferiore, un corpo molto piccolo e una piccolissima, quasi inesistente, shadow superiore. Appunto un hammer da manuale. Vediamo come il tentativo di portare verso il basso il prezzo ad un certo punto si arresti per il ritorno in forza dei compratori che spingono con violenza i prezzi verso l’alto e, dopo una piccola fase di accumulazione fanno letteralmente “volare” i prezzi sopra i massimi precedenti.

Figura 3. Pattern Hammer al termine di un prolungato trend ribassista

Nel grafico di Figura 3 invece troviamo il pattern hammer alla fine di una tendenza ribassista che persiste da diverso tempo.

I risultati passati non sono indicativi dei risultati futuri

Il grafico di Figura 3 rappresenta l’andamento dell’indice giapponese su base daily. Come possiamo notare dopo la prolungata discesa dei prezzi, proprio sul minimo, si genera un pattern hammer con una lunghissima shadow inferiore, un corpo piccolissimo e una minuscola shadow superiore.

Nella seduta successiva i prezzi aprono in corrispondenza del piccolo corpo e dopo un flebile tentativo di discesa (vedi shadow inferiore della candela verde successiva) esplodono al rialzo rompendo il massimo della figura e dopo un piccolo consolidamento danno il via ad un potente trend up.

In questo caso abbiamo una vera e propria inversione di tendenza in quanto i prezzi sono in grado di ripercorrere tutta la discesa precedente con una dinamica quasi verticale.

Figura 4. Fallimento dell’hammer sull’indice Dow Jones

Può infatti accadere che il prezzo, pur dopo avere rotto al rialzo il massimo del pattern torni a scendere andando a rompere il minimo dell’hammer dando il via al proseguimento del trend ribassista, come possiamo vedere in Figura 4.

I risultati passati non sono indicativi dei risultati futuri

In casi come quello rappresentato nel grafico di Figura 4 l’unica via di salvezza consiste nel limitare la perdita chiudendo l'operazione rialzista qualora i prezzi vadano a violare il minimo dell’hammer.

Volendo, per il caso appena commentato e dopo aver valutato il contesto del mercato, si potrebbe anche prendere in considerazione l’apertura di una operazione ribassista alla violazione del minimo dell’hammer.

La logica di una operazione siffatta risiede nella accelerazione ribassista che il fallimento del pattern provoca a causa degli stop loss che vengono catturati nel momento in cui il prezzo scende al di sotto del minimo dell’hammer, sono proprio questi stop loss (nient’altro che operazioni di vendita a chiusura delle operazioni rialziste appena aperte) che forniscono ulteriore benzina al nuovo ribasso.

In pratica un utilizzo anti convenzionale dell’hammer che tradizionalmente è conosciuto come pattern di inversione rialzista.

Ovviamente non abbiamo la pretesa di avere esaurito la vasta casistica dell’hammer e tuttavia siamo ora certi di focalizzato l’attenzione del lettore sul fatto che determinati pattern, classificati in modo molto semplicistico come rialzisti, sono invece da trattare con estrema attenzione e da valutare nel contesto del mercato; addirittura abbiamo visto come proprio l’hammer, il re dei pattern rialzisti, possa poi essere sfruttato anche come segnale ribassista. Ovviamente ricorrendone i presupposti.

Stay tuned.