¿Qué es el trading de CFD y cómo funciona?

Los contratos por diferencias (CFD) son una forma de gran popularidad para hacer trading sobre el precio de acciones e índices, materias primas y divisas sin tener en tu posesión los activos subyacentes. Conoce todo lo que debes saber sobre el trading de CFD y cómo utilizarlos para tomar posisiones largas o cortas sobre activos.

¿Qué es un contrato por diferencias (CFD)?

Un contrato por diferencias (CFD) es un tipo de derivado financiero. En esta guía, encontrarás todo lo que necesitas saber sobre el trading de CFD explicado en términos sencillos.

¿Qué significado tienen los CFD en el trading? Los CFD permiten especular en diversos mercados financieros, como criptomonedas, acciones, índices, materias primas y pares de divisas. Nunca se compran los activos, sino que se especula con la subida o la bajada de su precio, normalmente durante un breve período de tiempo.

Un CFD es un contrato entre un bróker y un trader que acuerdan intercambiar la diferencia de valor de un activo subyacente entre el inicio y el final del contrato, a menudo inferior a un día.

Un CFD es un contrato entre un bróker y un trader que acuerdan intercambiar la diferencia de valor de un activo subyacente entre el inicio y el final del contrato, a menudo inferior a un día.

Un contrato por diferencias (CFD):

-

Es un derivado: no tienes en tu posesión el activo subyacente

-

Es un acuerdo entre tu bróker y tú

-

Se basa en la variación del precio de un activo

-

Se lleva a cabo en un corto período de tiempo

¿Qué son los CFD?

Un contrato por diferencias (CFD) te permite hacer trading con solo una fracción del valor de tu operación, lo cual se conoce como trading con margen o trading apalancado. Esto hace posible que los traders abran posiciones más grandes de lo que su capital inicial les permitiría. Por lo tanto, el trading de CFD ofrece una mayor exposición a los mercados financieros globales.

Una de las ventajas del trading de CFD es que puedes especular con los movimientos del precio del activo en cualquier dirección. Compras o vendes un contrato en función de si crees que el precio del activo subirá o bajará, para lo cual abres una posición larga o corta, según corresponda.

Debes saber que el trading con apalancamiento puede amplificar tus beneficios, pero también puede disparar tus pérdidas.

¿Cómo funciona el trading de CFD?

Cuando abres una posición de contratos por diferencias (CFD), seleccionas el número de contratos (el tamaño de la operación) que deseas comprar o vender. Tu beneficio aumentará en función de cada punto que el mercado se mueva a tu favor. Aunque existe el riesgo de sufrir pérdidas si el mercado se mueve en tu contra.

Comprar

Si crees que el precio de un activo va a subir, abrirías una posición larga (de compra), la cual te beneficia si el precio del activo sube de acuerdo con tus expectativas. No obstante, corres el riesgo de sufrir pérdidas si el precio del activo baja.

Vender

Si crees que el precio de un activo va a bajar, abrirías una posición corta (de venta), la cual te beneficia si el precio cae de acuerdo con tu predicción. No obstante, una vez más, te arriesgas a sufrir pérdidas si el precio del activo sube.

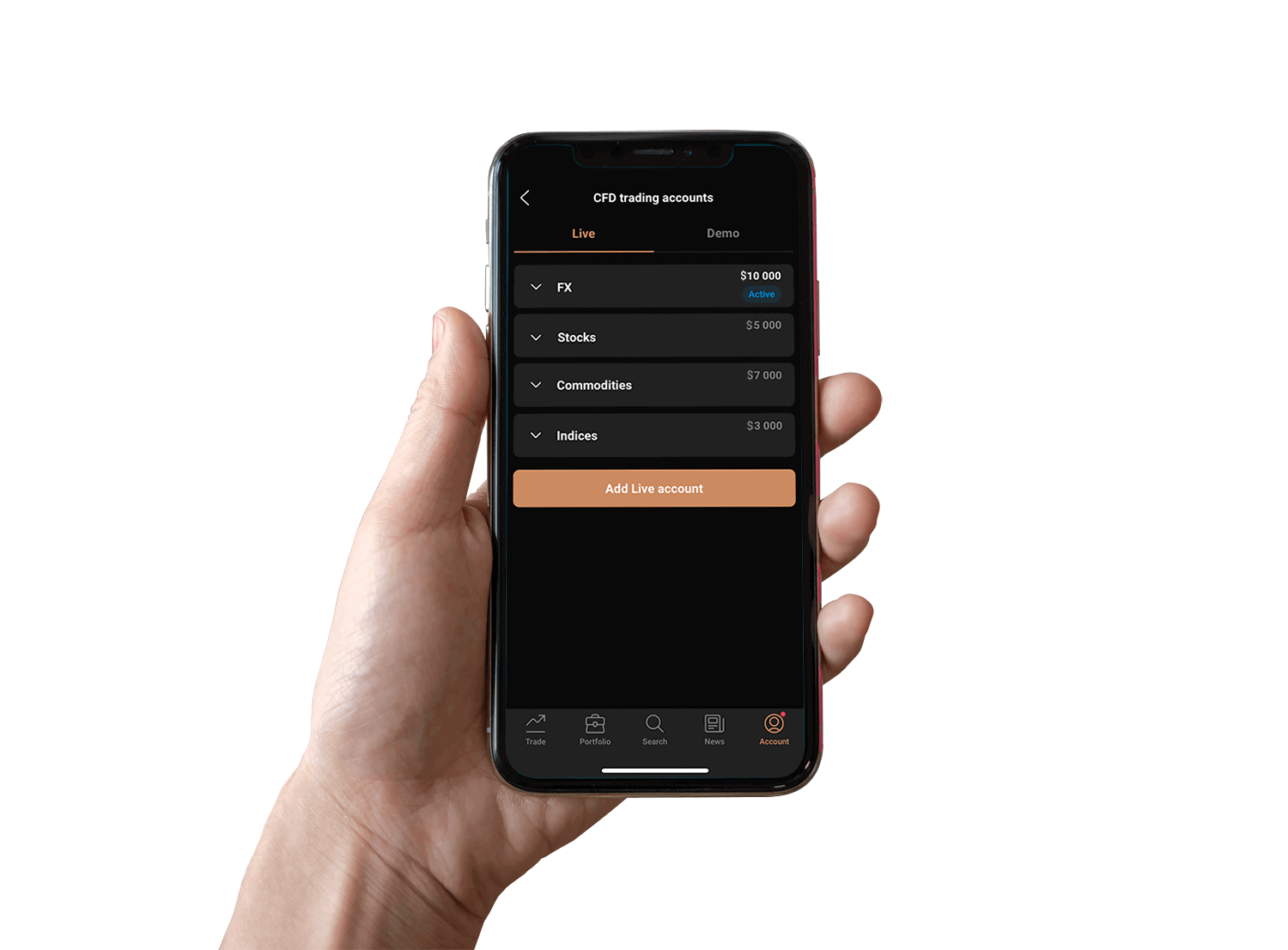

¿Qué es una cuenta de CFD?

Una cuenta de contratos por diferencias (CFD) te permite operar con la diferencia de precio de varios activos subyacentes por medio del apalancamiento. Apalancamiento significa que pones solo una fracción de la cantidad necesaria para hacer trading. Esto se denomina margen de depósito.

Mientras tanto, el margen de mantenimiento (margen requerido) debe cubrirse con fondos propios, el cual es el saldo de la cuenta que incluye las pérdidas y las ganancias no realizadas. El margen de mantenimiento sube y baja según los precios de los activos con los cuales estés haciendo trading. El capital de tu cuenta debe cubrir siempre el margen de mantenimiento para mantener las posiciones abiertas, especialmente en caso de pérdidas continuas. De lo contrario, corres el riesgo de recibir una llamada de margen.

A menudo, puedes aprender a hacer trading en una cuenta demo, pero deberás agregar fondos para crear una cuenta de trading de CFD antes de poder operar en vivo.

Algunos reguladores exigen que los nuevos clientes pasen una prueba de «idoneidad o conveniencia». Esto suele implicar responder a algunas preguntas para demostrar que comprendes los riesgos de hacer trading con margen. Lo mejor es conocer a fondo cómo funcionan el apalancamiento y el margen antes de hacer trading.

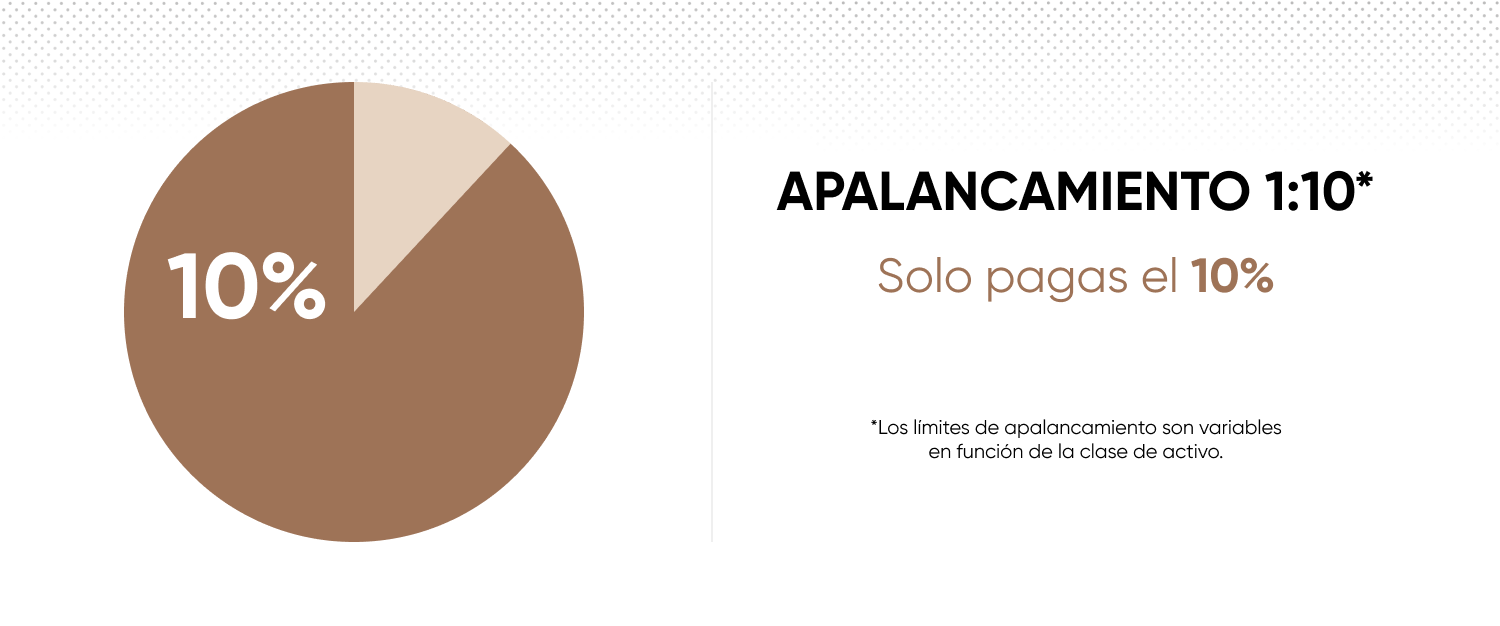

¿Qué es el apalancamiento en el trading de CFD?

Cuando haces trading con contratos por diferencias (CFD), mantienes una posición apalancada. Esto significa que solo pones una parte del valor de tu operación y pides prestado el resto a tu bróker. La parte del valor que debes poner puede variar. Recuerda que el apalancamiento magnifica tanto los beneficios como las pérdidas.

El trading apalancado también se conoce como trading con margen. Un margen del 10% significa que solo tienes que depositar el 10% del valor de la operación que quieres abrir. El resto está apalancado.

Por ejemplo, si quieres colocar una orden de $1,000 de crudo Brent y tu bróker ofrece un apalancamiento de 10:1, solo necesitas $100 como importe inicial para abrir la operación.

Spread y comisión

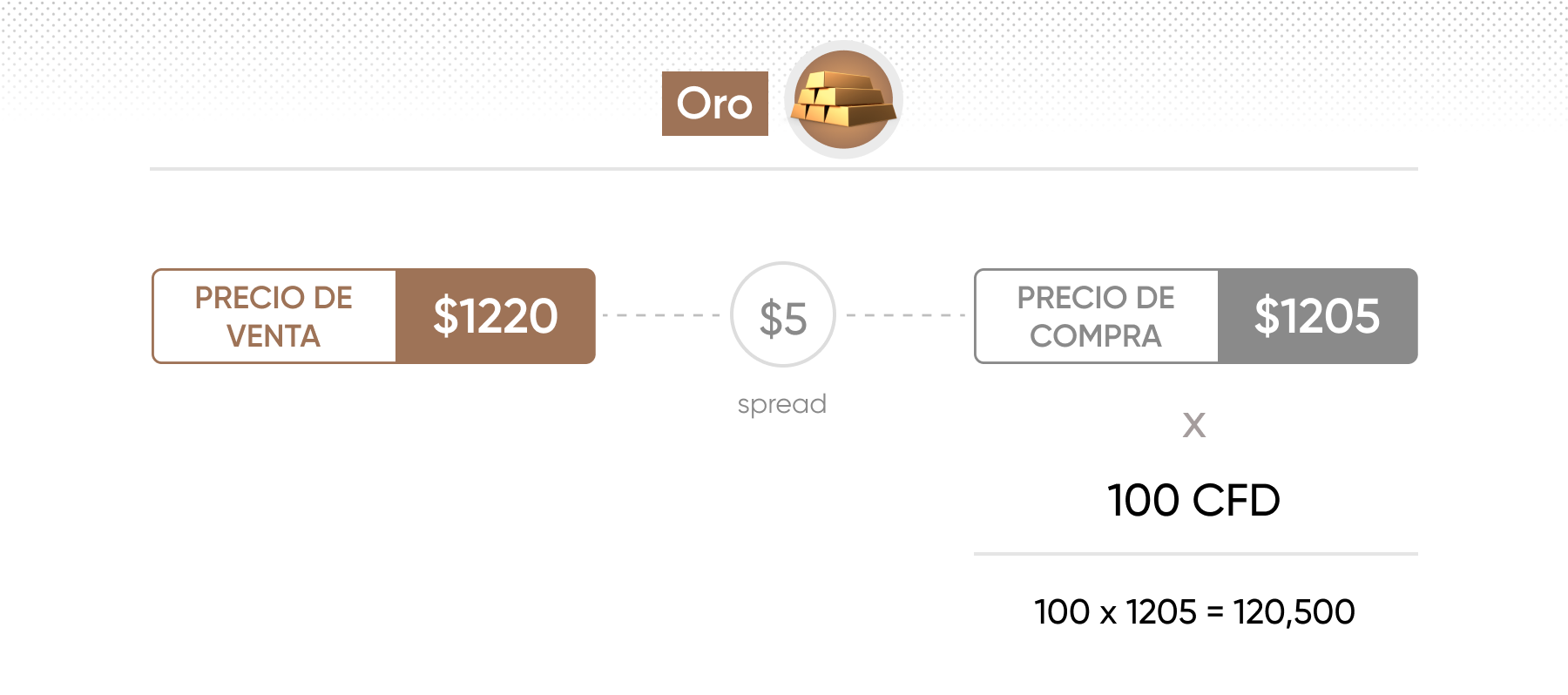

En el trading con CFD, siempre se te ofrecen dos precios basados en el valor del instrumento subyacente: el precio de compra (ask) y el precio de venta (bid).

El precio de compra siempre será superior al valor subyacente actual y el precio de venta siempre será inferior. La diferencia entre estos precios es el spread del CFD. En Capital.com, así es como ganamos la mayor parte de nuestro dinero. Sin embargo, no cobramos comisión por abrir o cerrar operaciones.

-

El precio de compra (ask) es el precio al cual comienzas, o abres, una posición larga.

-

Cierras tu posición cuando vendes al precio de oferta actual.

-

El precio de venta (bid) es el precio al cual abres una posición corta

-

Cierras tu posición cuando compras al precio de compra actual.

Por ejemplo, si esperas que el precio del oro aumente, puedes abrir una posición con un CFD sobre oro. Imagina que el precio de cotización es de $1,200/$1,205 (este es el diferencial entre la oferta y la demanda, o bid/ask spread). Compras 100 CFD sobre oro (tomas una posición larga). El tamaño de tu posición (el valor del contrato) se ilustra a continuación.

Por ejemplo, si esperas que el precio del oro aumente, puedes abrir una posición con un CFD sobre oro. Imagina que el precio de cotización es de $1,200/$1,205 (este es el diferencial entre la oferta y la demanda, o bid/ask spread). Compras 100 CFD sobre oro (tomas una posición larga). El tamaño de tu posición (el valor del contrato) se ilustra a continuación.

Ahora, imaginemos que el precio del oro aumenta como esperabas. El beneficio de esta operación se ilustra a continuación. Ten en cuenta que todos los tipos de trading conllevan un riesgo de pérdidas.

Ahora, imaginemos que el precio del oro aumenta como esperabas. El beneficio de esta operación se ilustra a continuación. Ten en cuenta que todos los tipos de trading conllevan un riesgo de pérdidas.

Como los contratos por diferencias son productos apalancados, puedes abrir posiciones mucho mayores con un depósito inicial inferior al que necesitas para comprar acciones tradicionales. Por ejemplo:

|

Comprar Apple |

Operación con CFD |

Operación con acciones |

|

Precio de venta/compra |

135.05 / 135.10 |

135.05 / 135.10 |

|

Operación |

Comprar a 135.10 |

Comprar a 135.10 |

|

Tamaño de la operación |

100 acciones |

100 acciones |

|

Fondos requeridos para abrir una operación |

$2,702 = $135.10 Precio de compra × 100 acciones × 20% de margen (Margen requerido) |

$13,510 (100 acciones a $135.10) |

|

Precio de cierre |

Vender a 150 |

Vender a 150 |

|

Beneficio |

$1,490 ((150 - 135.10) × 100 acciones = $1,490) |

$1,490 (15,000 – 13,510 = $1,490) |

¿Cuál es la inversión óptima?

El trading de CFD democratiza los mercados al ofrecer un nivel de entrada bajo. Capital.com tiene traders que abren posiciones por valor de más de 1 millón de dólares cada vez, pero el depósito mínimo con el que se puede operar en línea es de solo $20.

Puedes abrir una cuenta gratis y practicar en modo demo. Capital.com es una solución flexible y escalable, independientemente de tu experiencia o de la cantidad de dinero con la que desees operar.

El trading de CFD puede considerarse una forma rentable de entrar en los mercados financieros. Con algunos brókeres, los costos de hacer trading de CFD incluyen una comisión por trading de varios activos financieros; sin embargo, Capital.com no cobra comisiones por abrir y cerrar operaciones, y tampoco por depósitos o retiros. No obstante, los bancos o los proveedores de servicios de pago pueden cobrarte por los depósitos o los retiros.

El principal costo de los CFD es el spread; es decir, la diferencia entre el precio de compra y el de venta en el momento de hacer trading. Existe un cargo adicional de ajuste de financiamiento nocturno, el cual se cobra si una operación se mantiene abierta de un día para otro.

¿Con qué activos se puede operar con CFD?

Puedes hacer trading con CFD sobre criptomonedas, acciones, índices, ETF, materias primas y divisas. Capital.com proporciona acceso a miles de activos de CFD diferentes de estas clases, por lo cual estás a solo unos clics de distancia de hacer trading en los mercados de mayor popularidad del mundo, todo en un mismo lugar.

Beneficios y pérdidas

Cuando hayas identificado una oportunidad y estés listo para hacer trading, puedes abrir una posición. A partir de este momento, tus ganancias o tus pérdidas en CFD se moverán en línea con el precio del activo subyacente en tiempo real.

Podrás controlar tus posiciones abiertas en la plataforma y cerrarlas cuando quieras.

Las pérdidas y las ganancias se calculan multiplicando el número de contratos por la diferencia de precios. Tu ratio de pérdidas y ganancias, a menudo abreviado como PyG, puede definirse mediante la siguiente fórmula:

PyG = número de CFD × (precio de cierre – precio de apertura)

Las pérdidas y las ganancias pueden calcularse para cualquier posición individual, pero, si tienes más de una posición abierta, las pérdidas y las ganancias se agregan para formar las pérdidas y las ganancias totales, también conocidas como pérdidas y ganancias no realizadas (UPL, por sus siglas en inglés).

¿Cuál es la duración de los contratos de CFD?

La mayoría de las operaciones con CFD no tiene fecha de vencimiento fija, lo cual significa que la duración del contrato de CFD es ilimitada. Para cerrar una operación, usualmente se coloca una orden opuesta del mismo tamaño; por ejemplo, vender 100 CFD para cerrar una operación de compra de 100 CFD, a menos que se utilice el modo de cobertura, el cual permite mantener posiciones opuestas simultáneamente.

Sin embargo, si deseas mantener una operación abierta de un día para otro, tu posición estará sujeta a un ajuste de financiamiento nocturno.

Estrategias avanzadas de gestión del riesgo mediante CFD

Los CFD son instrumentos complejos. Hacer trading con ellos implica un alto grado de riesgo. El valor de una operación puede subir y bajar. Puedes sufrir pérdidas si el mercado se mueve en contra de tus expectativas. Por lo tanto, la gestión del riesgo en CFD es uno de los puntos cruciales que debes considerar e implementar cuando hagas trading.

Cuando tu cuenta esté configurada y hayas diseñado un plan de trading, es importante que determines cuánto estás dispuesto a poner en riesgo a fin de formular una estrategia de gestión del riesgo apropiada para CFD. Si tienes aversión al riesgo, deberás buscar oportunidades con una relación riesgo-recompensa (R-R) más baja.

Por ejemplo, si lo que quieres es un crecimiento lento y constante, las clases de activos con mayor volatilidad deberían formar una parte proporcionalmente pequeña de tu portafolio. Aunque la diversificación puede ayudar a equilibrar el riesgo entre las distintas clases de activos, es importante gestionar con cuidado el número de posiciones abiertas para evitar que afecte negativamente tu nivel de margen. Asegúrate siempre de que tu portafolio se ajuste a tu tolerancia al riesgo y a tu estrategia de trading.

Órdenes stop-loss y take-profit

Podrías considerar la posibilidad de establecer órdenes limitadas para cerrar automáticamente una posición a un nivel de beneficios determinado. Las órdenes take-profit reducen la probabilidad de que mantengas una operación rentable durante demasiado tiempo y veas caer el precio de nuevo. Haz trading con la cabeza y no con el corazón.

Del mismo modo, puedes colocar órdenes stop-loss para mitigar los riesgos de los CFD y restringir las pérdidas potenciales. Las órdenes stop-loss se activan en el nivel indicado previamente por un trader y se ejecutan al siguiente precio disponible. No obstante, debes tener en cuenta que, en mercados volátiles, la falta de liquidez o el gran tamaño de las órdenes pueden provocar slippage. Una orden stop-loss garantizada puede proteger contra el slippage, pero tiene un costo.

Las órdenes stop-loss y take-profit son herramientas cruciales de gestión del riesgo a disposición de la mayoría de los traders. También puedes considerar las órdenes stop-loss garantizadas, las cuales ofrecen mayor seguridad en mercados más volátiles, pero también requieren una comisión para su uso.

Llamadas de margen, cierre de márgenes y protección del saldo negativo

Para mantener las posiciones abiertas, el trader debe cumplir el requisito de margen de mantenimiento: el margen de mantenimiento debe estar cubierto por el capital global de la cuenta.

El valor mantenido en una cuenta de margen actúa como garantía del crédito. Si el capital de la cuenta cae por debajo del margen de mantenimiento, Capital.com te lo notifica por medio de una «llamada de margen». En este momento, deberás agregar fondos a tu cuenta o cerrar algunas de tus posiciones para reducir tu exposición.

Si no haces nada y se alcanza el nivel de cierre, se llevará a cabo un procedimiento de cierre gradual de tus posiciones. Es lo que se conoce como cierre de márgenes.

Capital.com ofrece protección de saldo negativo (NBP, por sus siglas en inglés) para las cuentas de CFD. Con la protección del saldo negativo (NBP, por sus siglas en inglés), el saldo de tu cuenta nunca caerá por debajo de cero, lo cual garantiza que no corres el riesgo de deber dinero a tu bróker. Si, tras el cierre de márgenes, tu saldo pasa a ser negativo, el mecanismo de NBP devolverá tu cuenta a cero.

Considera la posibilidad de emplear técnicas de gestión del riesgo en cada operación. Sé prudente cuando hagas trading con CFD sobre activos con un historial de alta volatilidad. Considera si entiendes cómo funcionan los CFD y si puedes permitirte los riesgos que conlleva el trading con CFD.

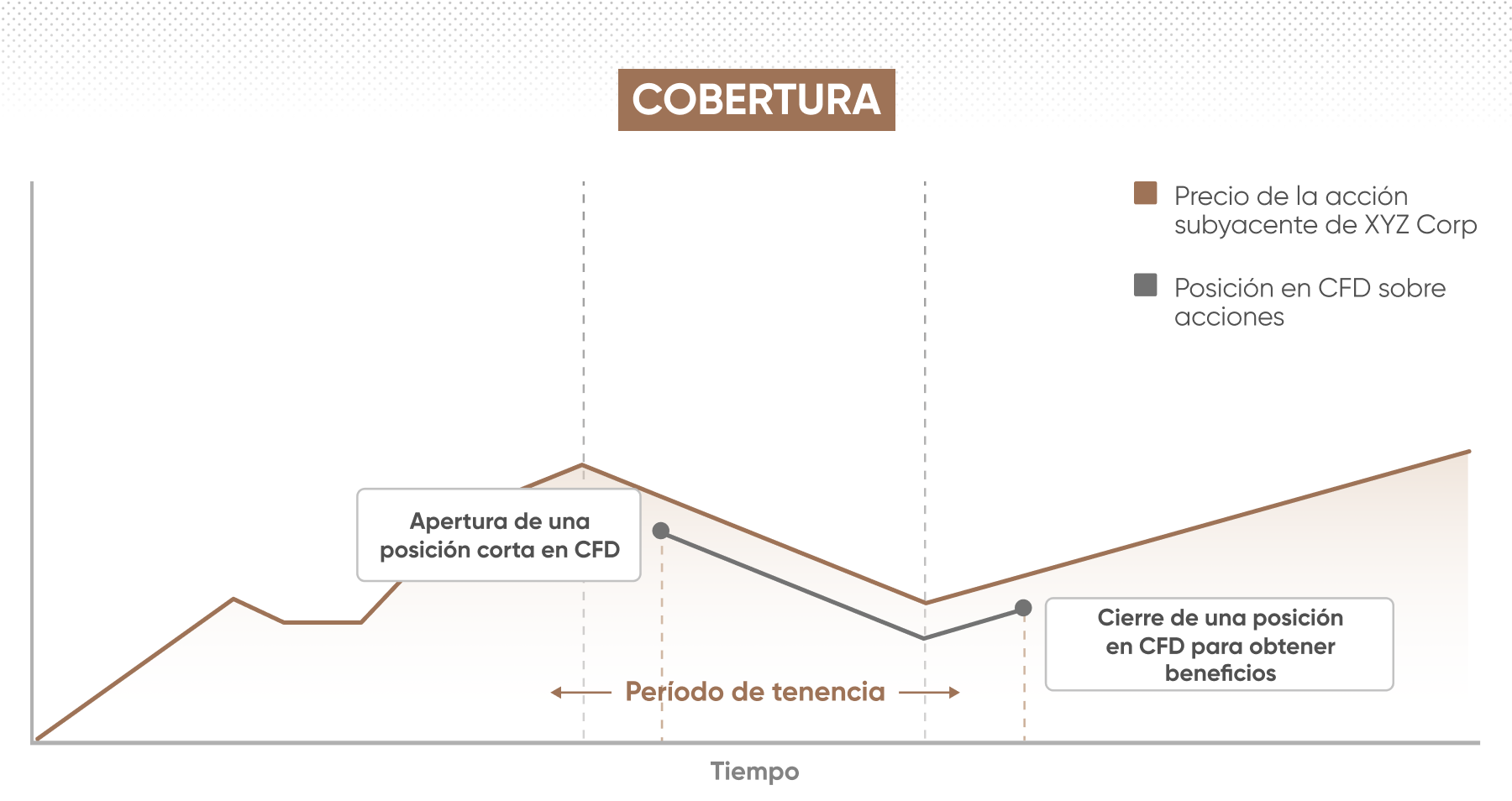

Cobertura de riesgos (hedging)

La cobertura en el trading es una estrategia crucial de gestión del riesgo utilizada por traders experimentados, pero no protege necesariamente las órdenes que deben cerrarse en un momento dado.

Una cobertura es una técnica de gestión del riesgo utilizada para reducir las pérdidas. Te cubres para proteger tus beneficios o tu capital, especialmente en momentos de incertidumbre. La idea es que, si una inversión va en tu contra, tu posición de cobertura va a tu favor.

La cobertura con CFD ofrece la oportunidad de proteger tu portafolio existente debido a que puedes vender en corto especulando sobre una tendencia bajista de los precios.

Por ejemplo, supongamos que tienes un portafolio de acciones «blue-chip». Quieres mantenerlas en tu portafolio durante cierto tiempo. Crees que el mercado está a punto de experimentar una breve caída y te preocupa cómo afectará esto el valor de tu portafolio.

En el trading con CFD, puedes vender en corto el mercado para cubrirte contra esta posibilidad de tendencia bajista. Si el mercado baja, lo que pierdes en tu portafolio puede verse compensado por la ganancia de tu cobertura en corto. Si el mercado sube, perderás en tu cobertura, pero ganarás en tu posición principal.

¿Por qué hacer trading en Capital.com?

Descubra la excelencia en el trading con Capital.com

Plataforma intuitiva

Obtén las herramientas que necesitas para hacer trading con confianza, incluidas las últimas gráficas de TradingView, información puntual sobre el mercado y actualizaciones de Newsquawk, y mucho más.

Tarifas justas y transparentes

Obtén total claridad sobre los spreads y las tarifas que cobramos.

TradingView y MT4

Integra a la perfección nuestra plataforma inteligente con software de terceros de élite.

Educación integral

Mejora tus conocimientos de trading con nuestras guías y cursos gratuitos.

Cuenta demo gratuita

Perfecciona tus estrategias y desarrolla tus habilidades con riesgo cero para tu capital.

Retiros rápidos

El 98.62% de los retiros se procesan en 24 horas, según los datos de nuestro servidor interno de 2024.