交易者指南:量化交易

什麼是量化交易者?

量化交易者是指使用量化分析和計算技術來制定並執行交易策略的交易者。過去,由於量化交易需要強大的計算能力以及精通 Python、R 和 C++ 等程式設計語言,因此幾乎只受到大型金融機構的青睞。

然而,隨著現代技術的發展,量化交易已變得更加普及。例如,Metatrader 4、Metatrader 5 以及 TradingView 等工具在值得信賴的交易平台上均可使用,這些平台具備直觀易用的用戶介面,讓交易者無需大量的程式設計知識即可實施量化策略。

量化交易的優缺點

優點

與傳統交易方法相比,量化交易具備更快的執行速度,同時可以分析價格、成交量以及其他變數之間在不同資產類別中的關係。

風險

但需注意,儘管交易過程依賴自動化,演算法本身仍由人類設計與配置,因此仍存在出錯的可能。例如,一個小小的參數錯誤或輕微的配置失誤,都可能導致數據解釋偏差,進而造成高額損失。

量化交易的模型與技術

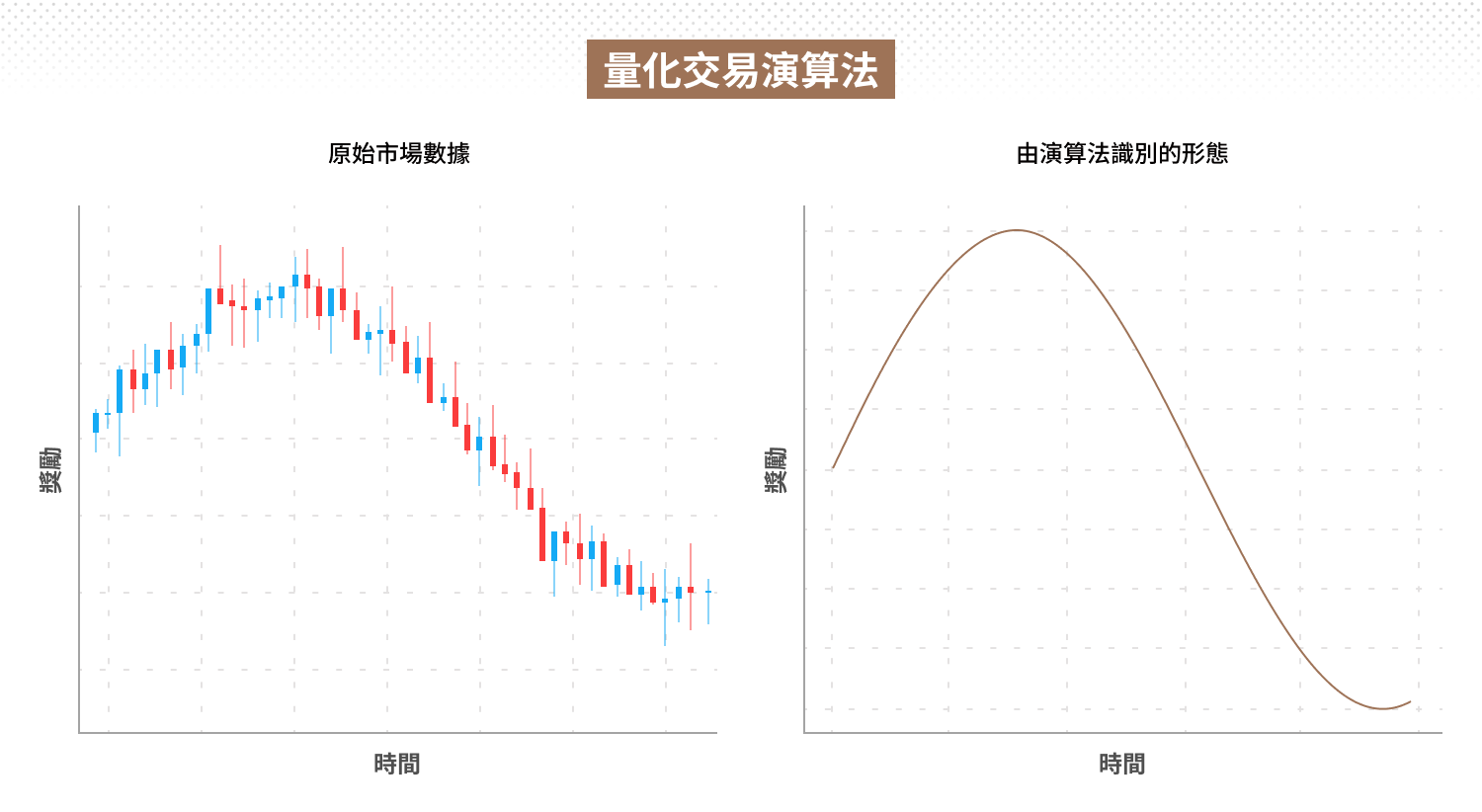

量化交易結合演算法、數據分析和統計建模,在預設條件下自動預測市場走勢並執行交易操作。

其運作方式如下:

數據收集

系統會從多個來源收集大規模數據集,包括歷史價格和成交量數據,以及另類數據,如新聞情緒和宏觀經濟指標。

分析

演算法會分析這些數據中的趨勢、形態和資產價格之間的相關性,通常也會運用機器學習和統計方法以挖掘更深層次的市場洞見。

策略開發

演算法會基於上述分析結果制定交易策略,例如均值回歸策略或動量交易策略等。

回測測試

制定好的策略會在歷史數據上進行測試,以評估其潛在的成功率。不過需要注意的是,過往表現並非未來結果的保證。

執行策略

如果回測結果良好,策略就會應用於即時市場數據中。交易者需要對策略執行過程進行持續監控,並根據市場變化及時進行調整。

量化交易高度依賴有效的風險管理工具。例如,止損單可在觸及預設的虧損限額時自動平倉,以限制進一步虧損*;止盈單則會在達到預定利潤目標時自動平倉,以鎖定收益。這些工具有助於控制風險,尤其適用於高頻交易等快速變化的交易環境。

*止損無法保證執行

量化交易 vs 演算法交易

量化交易與演算法交易都依賴自動化執行,但兩者側重點不同:量化交易強調基於數據驅動的策略開發,而演算法交易則側重於根據這些策略執行具體交易操作。換言之,所有量化交易本質上都屬於演算法交易的一種,但並非所有演算法交易都建立在量化模型的基礎上。

| 方式 | 量化交易 | 演算法交易 |

|---|---|---|

| 重點 | 數據驅動型戰略 | 自動執行交易 |

| 工具 | 統計模型、演算法、回測 | 預先編程的交易執行規則 |

| 適用場景 | 通常被大型機構所採用,但越來越多的散戶也開始使用 | 散戶交易者、機構投資者和對沖基金經常使用 |

量化交易策略及範例

量化交易策略依賴數學模型、演算法和統計分析,幫助交易者制定紀律嚴明的交易決策。這些方法能減少情緒驅動的決策行為,並可根據交易者的偏好、盈利目標和風險承受能力靈活定制。

以下是兩種常用的量化交易策略。

均值回歸策略

均值回歸策略假設資產價格在一段時間後會回歸其歷史平均水平。

在該策略中,量化交易者會尋找價格顯著偏離長期均值的情形。例如,當某資產價格低於其歷史平均水平時,交易者可能會建立多頭頭寸,預期價格將回升至均值;相反,如果價格高於均值,則可能建立空頭頭寸,預期價格將下行回歸。

一個更高級的變體版本是配對交易,即交易者比較兩種高度相關的資產。如果兩種相關資產之間的價格比率偏離其歷史均值,交易者可以採用配對交易策略——這是一種更高級的均值回歸策略形式。在此策略中,交易者會比較這兩種相關資產的價格走勢,並將當前價格比率與其歷史均值進行對比。如果比率出現偏離,交易者可能會做多被低估的資產,同時做空被高估的資產,預期該比率將回歸正常水平。

範例: 某隻股票的價格跌破其 200 日移動平均線 15%,表明存在潛在的買入機會。交易者透過量化分析確認該股票在歷史上通常會回歸均值水平,於是基於這一信號入場交易。

趨勢追蹤/動量策略

趨勢追蹤策略(也稱動量策略)假設資產一旦進入某一方向的趨勢,通常會繼續沿該方向運行。交易者會使用動量指標來評估趨勢強度。如果某一上升趨勢展現出強勁的多頭動能,交易者可能會建立多頭頭寸,預期趨勢將持續;反之,若下跌趨勢動能強勁,則可能建立空頭頭寸。

演算法通常會透過技術指標來識別動量,例如移動平均線 (Moving Averages)、相對強弱指數 (Relative Strength Index) 以及平滑異同移動平均線 (MACD)。

範例: 一位動量交易者觀察到某種大宗商品的價格持續上漲,且伴隨強勁的成交量。他使用的演算法會在價格突破關鍵移動平均線時買入,在動量減弱時平倉,以降低遭遇趨勢突然反轉的風險。

常見問題

什麼是量化交易?

量化交易是一種數據驅動的交易方法,依賴數學模型和演算法來指導交易決策。它透過電腦分析包括價格與成交量在內的大量數據,以識別潛在的交易機會。

與依賴直覺判斷的定性分析不同,量化交易的目標是最大限度地減少情緒干擾,幫助交易者更快速地應對市場變化。

常見的量化交易策略有哪些?

常見的量化交易策略包括:均值回歸——買入被低估的股票,在其價格回歸歷史均值時賣出;統計套利——利用高度相關資產之間的價格差異進行套利,以及動量交易——識別並跟隨已形成的趨勢,從中獲取收益。

量化交易的運作原理是:透過數學和統計方法分析金融數據。在量化交易中,電腦演算法會自動執行

量化交易的運作原理是:透過數學和統計方法分析金融數據。在量化交易中,電腦演算法會自動執行