Торговля по индексу Nasdaq 100 на фоне сезона отчётности Big Tech

Компаниям Microsoft и Meta удалось превзойти ожидания, подтолкнув технологически насыщенный индекс вверх на фьючерсном рынке. Однако впереди ещё два ключевых отчёта — от Apple и Amazon.

За последние 24 часа участникам рынка было на что обратить внимание. В плане монетарной политики сразу три крупных регулятора: Банк Канады оставил ставку на уровне 2.75%, как и ожидалось, а Банк Японии — на уровне 0.5% ранее сегодня. Однако для трейдеров, торгующих американскими акциями (и не только), ключевым событием стало решение ФРС США, где Федеральный комитет по операциям на открытом рынке (FOMC) сохранил процентную ставку на уровне 4.25–4.5%, как и ожидалось. Два члена комитета (Уоллер и Боуман) проголосовали за снижение ставки, а внимание инвесторов было приковано к пресс-конференции Джерома Пауэлла — в надежде услышать намёк на возможное снижение в сентябре.

Характер этого заседания можно описать как "ястребиное удержание": Пауэлл отказался давать какие-либо сигналы, заявив, что "наша задача — удерживать долгосрочные инфляционные ожидания на стабильном уровне и не допустить, чтобы одноразовое повышение цен переросло в устойчивую инфляцию". Он также отметил, что тарифы "начали более явно сказываться на ценах на некоторые товары, но их общее влияние на экономическую активность и инфляцию ещё предстоит оценить".

Доходность казначейских облигаций США выросла, а согласно CME FedWatch, вероятность снижения ставки в сентябре снизилась до незначительного большинства — аналогично и в декабре.

В плане экономических данных также было много событий: предварительные данные по ВВП (валовому внутреннему продукту) за второй квартал показали сильный рост на 3% против ожидаемых 2,5%, что подтвердило, что сокращение в первом квартале было скорее исключением, чем правилом, и развеяло опасения по поводу рецессии. Также, согласно оценке ADP (Automatic Data Processing), занятость в несельскохозяйственном частном секторе выросла на 104 тыс. — выше прогноза, хотя в последнее время этот показатель не был столь надежным индикатором в преддверии публикации в пятницу данных BLS (Бюро статистики труда), которые могут повлиять на рынок. До этого нас ждут еженедельные заявки на пособия по безработице и индекс цен расходов на личное потребление (PCE) за июнь.

Что ещё более насыщенно? Отчётность Big Tech: Microsoft и Meta впечатлили как по прибыли, так и по выручке. Акции Microsoft выросли на 8.3% в ходе внебиржевой торговли, и рыночная капитализация компании превысила отметку $4 трлн. Акции Meta прибавили более 11% в постмаркете — благодаря сильным рекламным доходам, что подарило инвесторам массу поводов для оптимизма перед предстоящими отчетами еще двух гигантов — Apple и Amazon.

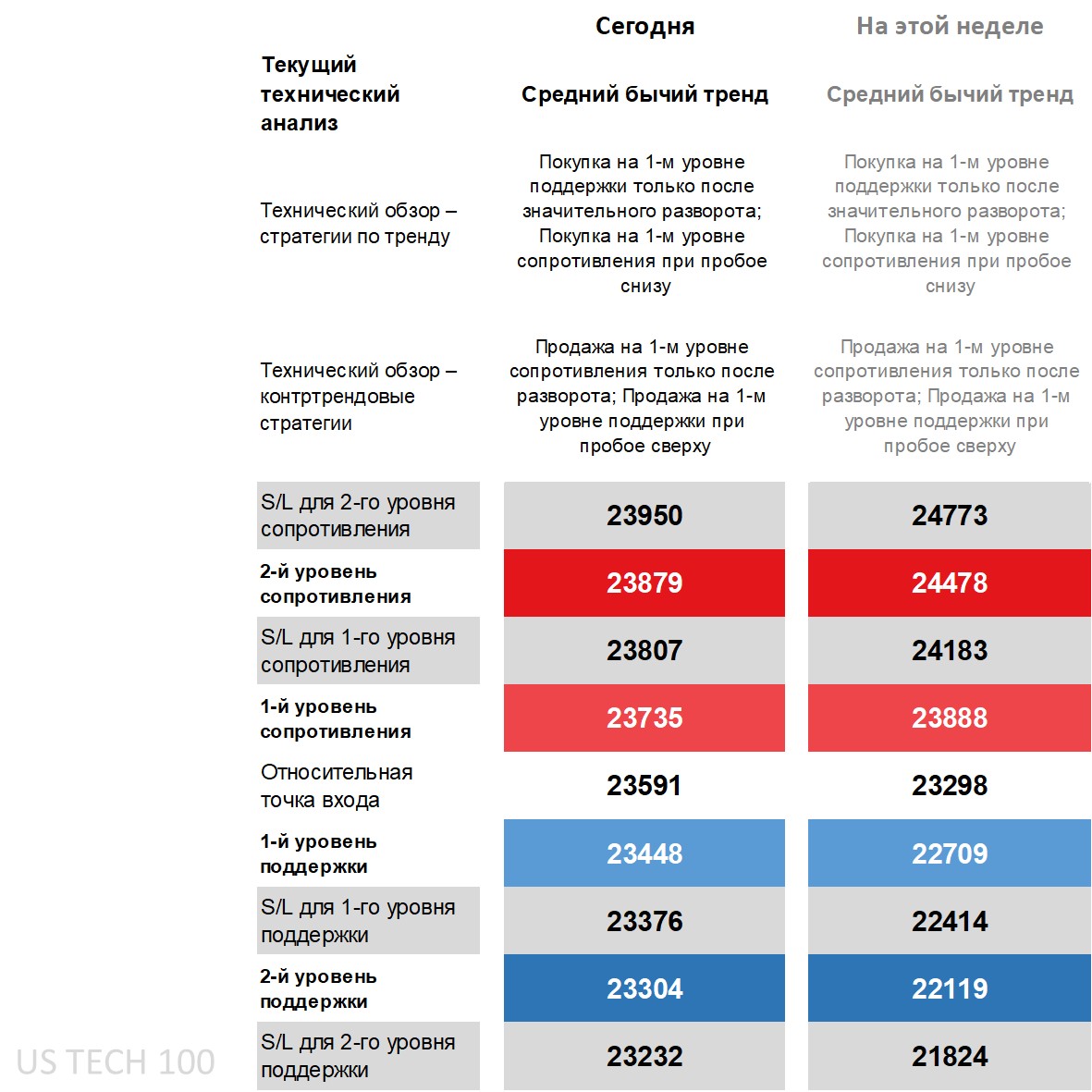

Технический обзор по Nasdaq 100: стратегии и уровни

На дневном графике цена находится выше всех ключевых скользящих средних, двигаясь вдоль верхней границы полос Боллинджера, с положительным сигналом от DMI (Directional Movement Index) — значительное преимущество +DI над -DI, ADX (Average Directional Movement Index) указывает на наличие тренда, а RSI (Relative Strength Index) — в зоне перекупленности.

Все эти сигналы формируют бычий технический обзор, однако стоит добавить предостережение на случай отката: покупать от первого уровня поддержки следует только после значительного разворота, а не после простого отката или попытки "встретить движение". На недельном таймфрейме сохраняется также умеренно-бычий настрой: недельное сопротивление этой недели находится недалеко от второго дневного сопротивления, что делает его технически значимым. Тем не менее, значение технических уровней может снижаться перед выходом ключевых новостей (PCE, Non-Farm Payrolls, крайние сроки по торговле и отчётность других Big Tech), особенно если цена достигнет ключевых уровней непосредственно перед публикациями.

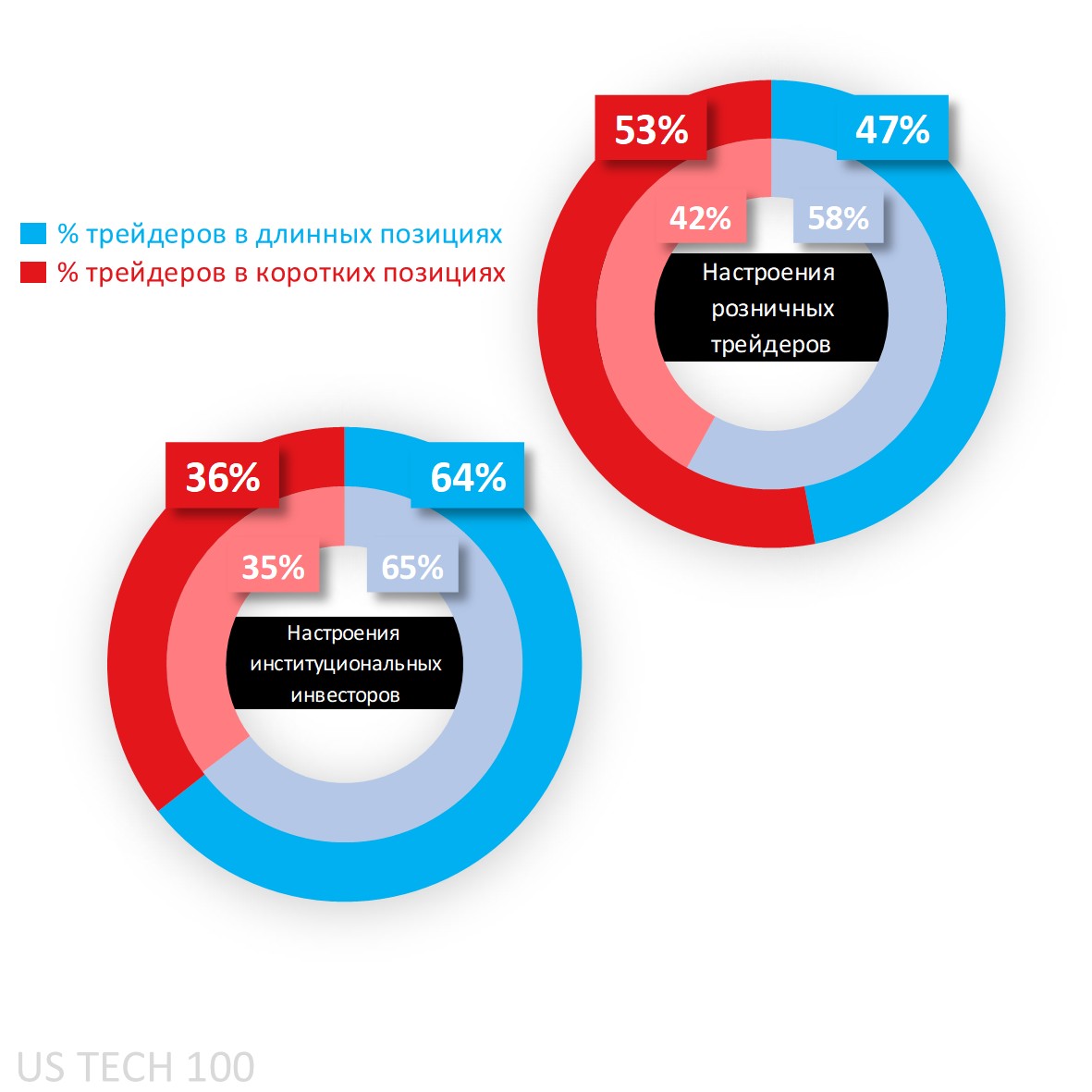

Клиентские настроения по Nasdaq 100 на Capital.com

Что касается клиентских настроений, зафиксирован резкий сдвиг: с 58% длинных позиций вчера до 53% коротких сегодня. Это говорит о том, что трейдеры, удерживавшие длинные позиции, фиксируют прибыль, в то время как новые короткие позиции открываются в попытке "поймать вершину" — несмотря на то, что рынок продолжает рост при поддержке сильной отчётности технологического сектора.

По данным отчёта CoT (Commitment of Traders) от CFTC: спекулянты всё ещё в "лонге", но доля снизилась до 64% по состоянию на прошлую пятницу. Снижение произошло в основном из-за сокращения длинных позиций на 9,649 контрактов, при снижении коротких на 4,714 контрактов. Однако этот откат пока не отменил заметный рост чистого "лонг"-уклона, зафиксированный с июня — в параллель с ростом самого индекса.

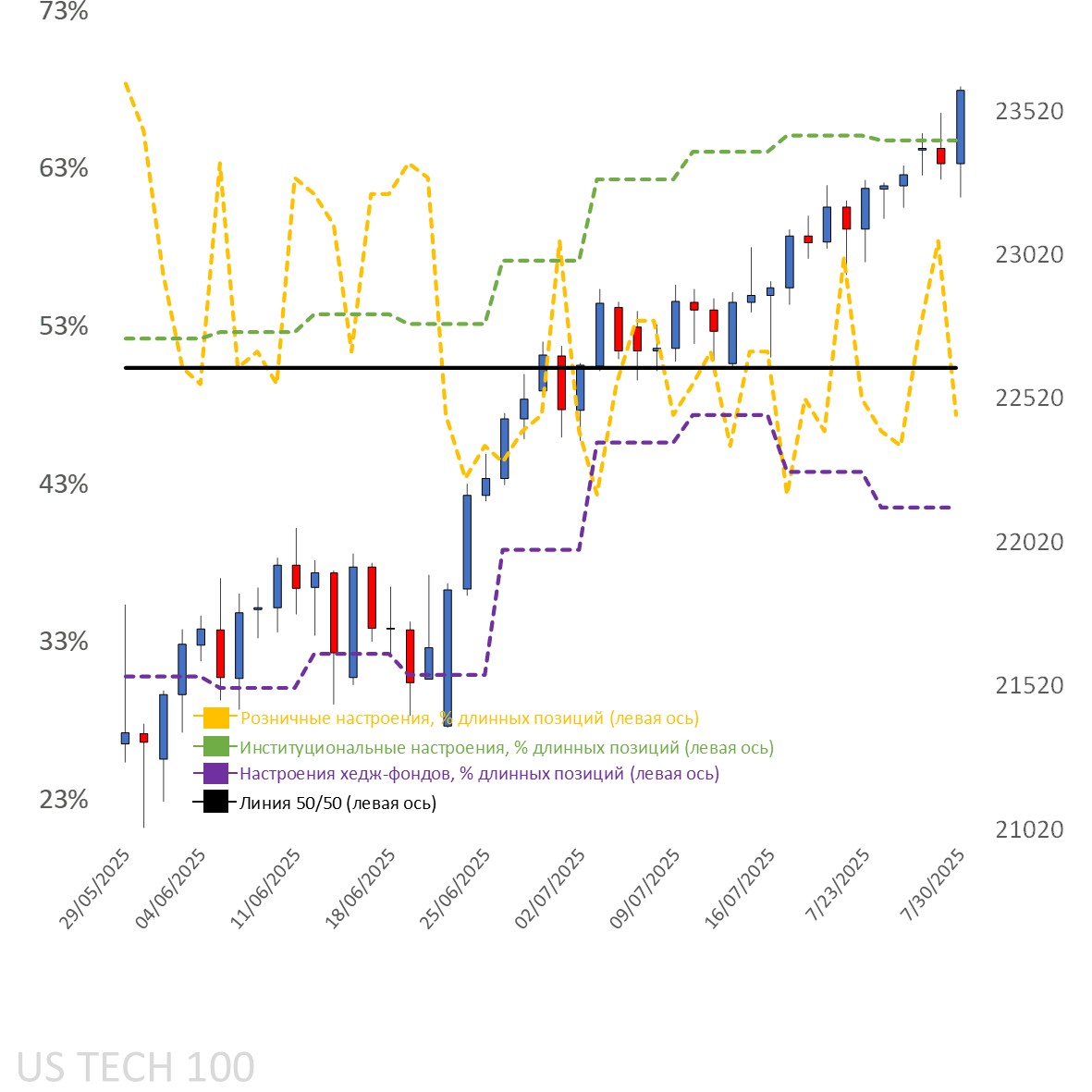

Клиентские настроения на дневном графике

Источник: Capital.com

Период: май 2025 – июль 2025

Прошлая доходность не является надёжным индикатором будущих результатов.

График Nasdaq 100 с ключевыми техническими индикаторами на платформе Capital.com

Источник: Capital.com

Период: июнь 2025 – июль 2025

Прошлая доходность не является надёжным индикатором будущих результатов.