Торговля по индексу Nasdaq 100 на фоне вступления тарифов в силу

Фьючерсы на фондовые индексы США продолжают расти после позитивной сессии: S&P 500 прибавил +0.7% и достиг 6,345, а технологически ориентированный Nasdaq 100 вырос на +1.3% до 23,315, во многом благодаря росту акций Apple.

Рост индексов и поддержка со стороны Big Tech

Фьючерсы на фондовые индексы США продолжают расти после позитивной сессии: S&P 500 прибавил +0.7% и достиг 6,345, а технологически ориентированный Nasdaq 100 вырос на +1.3% до 23,315, во многом благодаря росту акций Apple. Бумаги компании закрылись ростом более чем на 5% и прибавили ещё 3% на внебиржевых торгах — после объявления о планах увеличить инвестиции в американское производство на $100 млрд (до $600 млрд) в течение следующих четырёх лет. Также отличилась Tesla: акции подскочили на 3.6% после слов Илона Маска о том, что они обучают новую модель FSD, запуск которой ожидается в конце следующего месяца.

Чипмейкеры и тарифы: влияние на сектор

Повышенное внимание сосредоточено на производителях полупроводников после заявления президента США Дональда Трампа о введении 100% тарифов на микросхемы и полупроводники. Однако компании, имеющие производство в США, получили исключение, что сыграло им на руку. Акции Nvidia, самой тяжёлой по весу, выросли на 0.7% на фоне смешанных результатов в секторе: AMD пострадала сильнее всех, упав на 6.4% после слабой отчётности — компания не дотянула до ожиданий по прибыли и не впечатлила по направлению ИИ, опираясь на другие подразделения для поддержания выручки.

Доходность облигаций, ожидания по ставке и комментарии ФРС

Доходности казначейских облигаций немного выросли на дальнем конце кривой (разочарование по итогам аукциона 10-летних), но снизились на коротком, поскольку рынок почти полностью закладывает снижение ставки в сентябре. Также повысились шансы на второе снижение в октябре и, по мнению большинства, на третье в декабре. В риторике представителей ФРС наблюдается "голубиный" уклон: Кук назвала данные по занятости "тревожными" и отметила, что пересмотры "типичны для переломных моментов". Дейли указала на "ослабление" рынка труда и, вероятно, необходимость "корректировки политики в ближайшие месяцы". Кашкари считает два снижения ставок в этом году "разумным сценарием", в то время как Коллинз сохраняет "ожидательную позицию". Что касается замены Куглер, Трамп заявил, что, вероятно, "сначала будет временное назначение, а затем постоянное", и не исключено, что это будет сторонник снижения ставок.

Сегодня в фокусе: отчёт по заявкам на пособия и запуск тарифов

Сегодня внимание сосредоточено на еженедельных данных по заявкам на пособие по безработице — особенно важно в свете признаков ослабления рынка труда, а также на аукционе 30-летних облигаций (предыдущие оказались слабыми), новых выступлениях членов FOMC, свежих отчётах о доходах и, конечно, — на оценке влияния вступающих в силу тарифов.

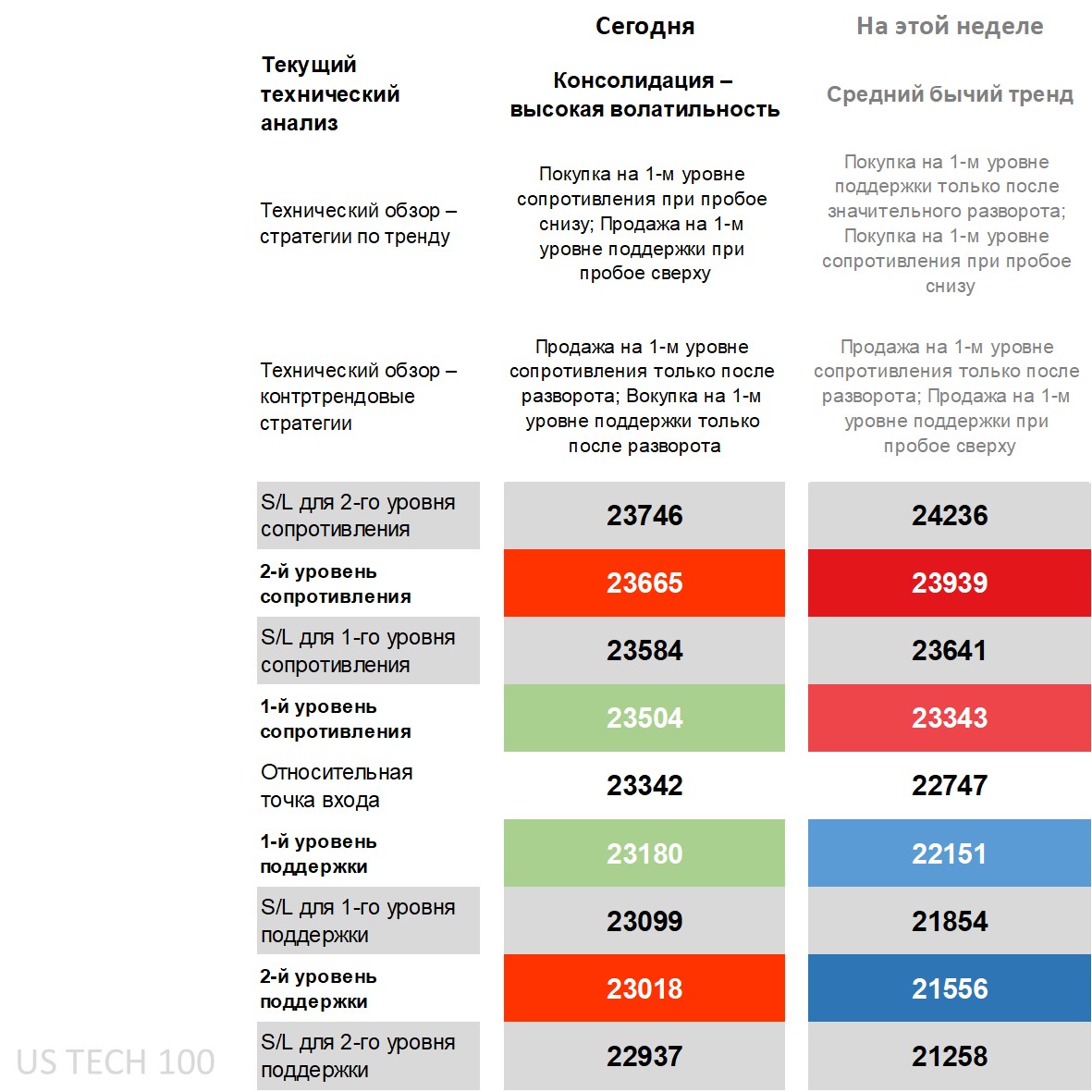

Технический обзор по Nasdaq 100: стратегии и уровни

На дневном графике сохраняется технический статус "консолидация – волатильность", где ключевые индикаторы пострадали от решения ФРС о сохранении ставки и слабых данных по занятости (NFP). В рамках текущего сценария стратегии на пробой находятся в консервативном лагере — идея заключается в следовании за движением до тех пор, пока оно не вернётся к недельной тенденции "умеренно бычий". Фьючерсы уже выше первого недельного уровня сопротивления. Те, кто ожидает разворота в этой зоне, относятся к контртрендовым участникам рынка, ориентирующимся на разворотные сценарии на дневном таймфрейме. При этом недельный график предполагает стратегии на продажу, поскольку они противоречат бычьим сигналам по неделе.

Анализируя техническую картину: цена вновь выше всех своих скользящих средних и близка к верхней границе диапазона, совпадающей с предыдущим историческим максимумом закрытия. На индикаторе DMI линия +DI вновь выше -DI после краткосрочного негативного пересечения, которое не дало развития. Индикатор ADX остаётся в трендовой зоне, а RSI растёт, но всё ещё далёк от зоны перекупленности. Не потребуется многого, чтобы вернуть технику к статусу "умеренно бычий", но учитывая более широкий диапазон, покупки от первой поддержки лучше рассматривать только после чёткого разворота — иначе велик риск получить стоп.

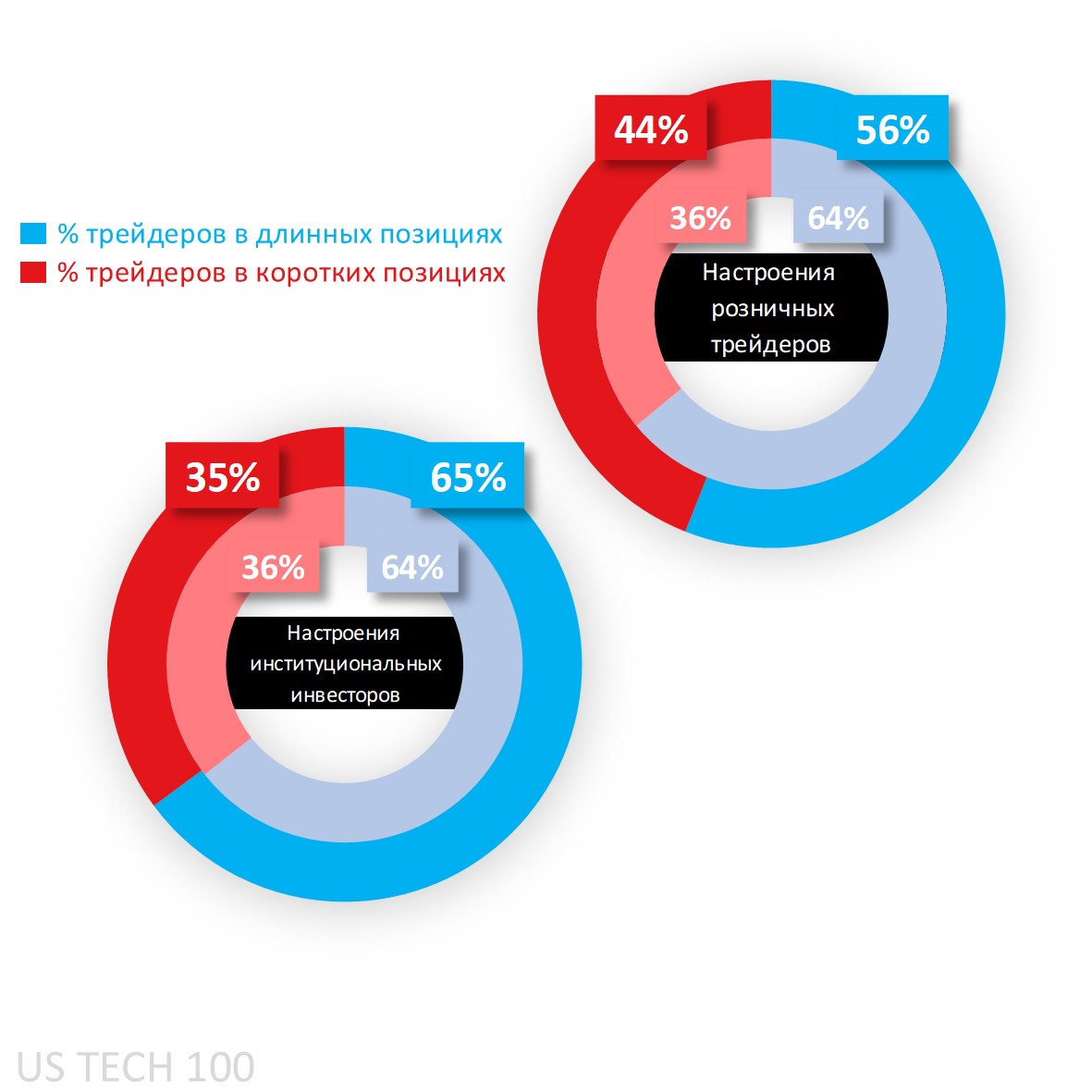

Клиентские настроения по Nasdaq 100

По данным Capital.com, сохраняется доминирующий "лонговый" настрой клиентов, однако рост цен побудил часть из них зафиксировать прибыль, в то время как продавцы начали входить в рынок, что снизило долю покупок с 64% до 56% всего за сутки.

Спекулянты по данным CoT остались в чистой длинной позиции и даже немного её увеличили — до 65% за счёт роста объёма лонгов на 8,040 контрактов, что превысило рост по шортам (на 3,514). При этом по другим ключевым индексам США:

-

S&P 500 — чистая продажа (63%)

-

Russell 2000 — чистая продажа (71%)

-

Dow Jones — смена позиции на чистую продажу (55%) после предыдущего чистого лонга в 52%

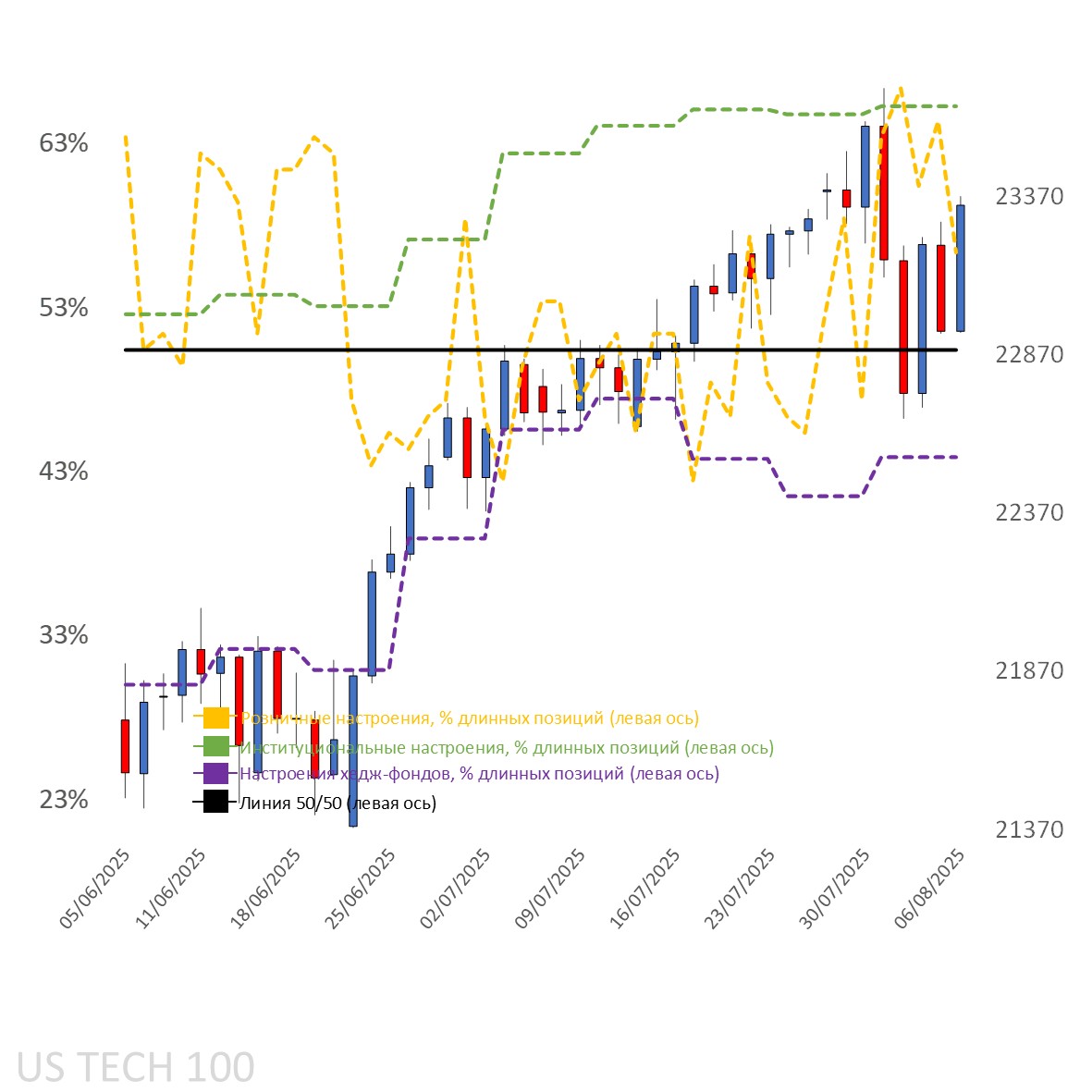

Клиентские настроения на дневном графике

Источник: Capital.com

Период: ИЮНЬ 2025 – АВГУСТ 2025

Прошлая доходность не является надёжным индикатором будущих результатов.

График Nasdaq 100 на платформе Capital.com с техническими индикаторами

Источник: Capital.com

Период: МАЙ 2025 – АВГУСТ 2025

Прошлая доходность не является надёжным индикатором будущих результатов.