CFDs vs. Futures: Die wichtigsten Unterschiede erklärt

Wir schauen uns an, was Sie wissen müssen, wenn Sie sich mit CFDs vs. Futures beschäftigen, und befassen uns mit den grundlegenden Unterschieden zwischen diesen Handelsinstrumenten, von der Struktur bis zu den Handelszeiten und dem Risikoprofil.

CFDs vs. Futures: Wie unterscheiden sie sich?

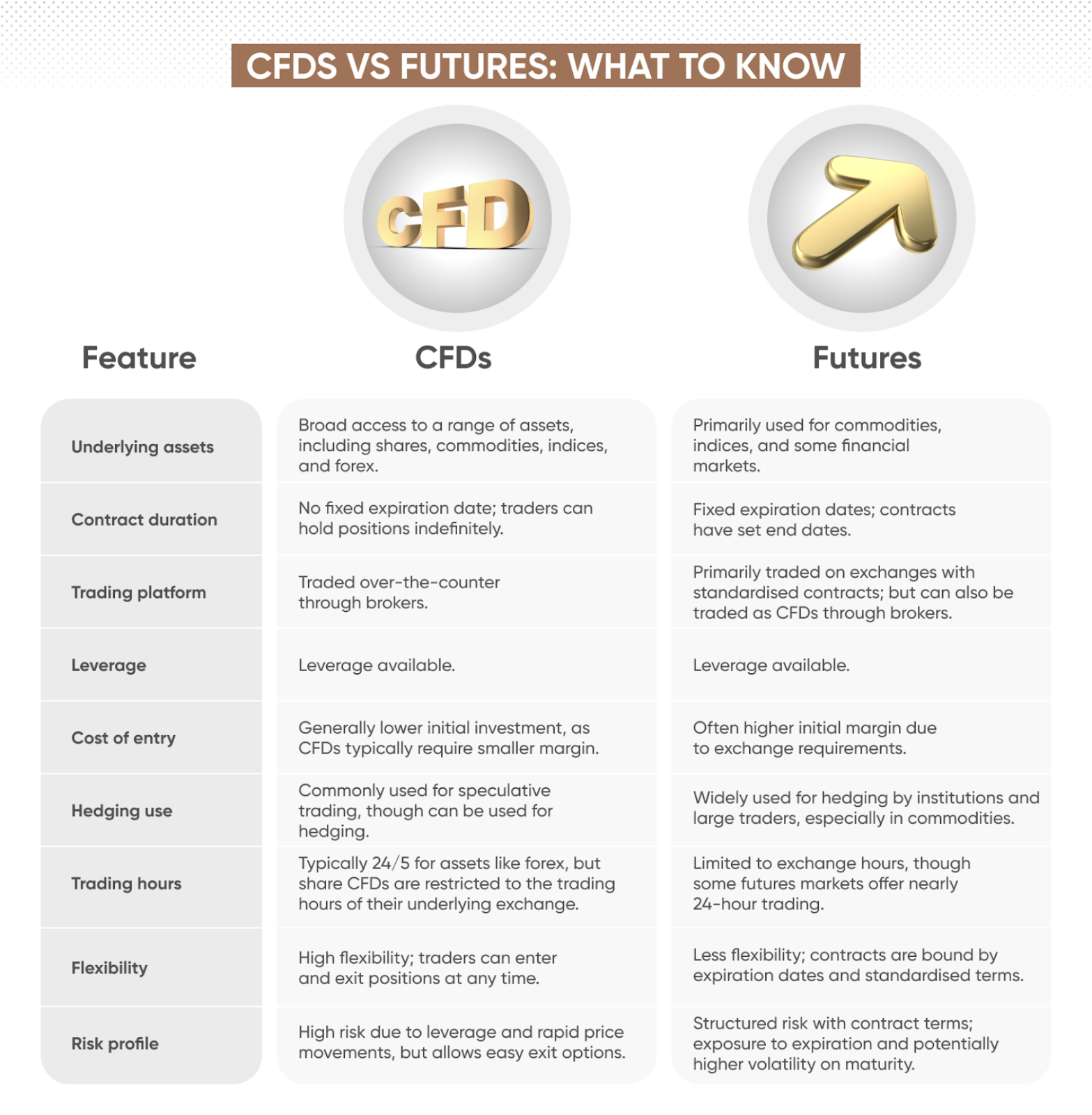

CFDs (Differenzkontrakte) und Futures sind zwei verbreitete Methoden für das Traden von Finanzmärkten wie Aktien, Rohstoffen und mehr. Allgemein kann das CFD-Trading als flexibler betrachtet werden, weshalb es für kurzfristige Strategien beliebt ist. Futures basieren hingegen auf dem Traden zu einem festgesetzten Kurs, weshalb sie eher für längerfristige Strategien geeignet sind. Sie können bei uns sowohl mit CFDs zum Spotkurs als auch zum Futurekurs traden.

Um die Unterschiede zwischen CFD und Futures einfacher zu verstehen, finden Sie hier die Definition der beiden Begriffe.

Was sind CFDs?

CFDs werden derivate, mit denen Sie auf die Kursbewegungen verschiedener Vermögenswerte – wie Aktien, Rohstoffe oder Forex – traden können, ohne diese direkt zu besitzen. Sie sind flexibel und haben kein festes Enddatum, sodass Sie Ihre Position so lange offen halten können, wie Sie möchten. CFDs sind für das kurz- bis mittelfristige Traden beliebt und lassen einen Hebel (auch bekannt als Margin-Trading) zu. Das bedeutet, dass Sie mit einer geringeren Einlage eine größere Position kontrollieren können, wodurch sich allerdings auch die potenziellen Verluste wie auch die Gewinne erhöhen.

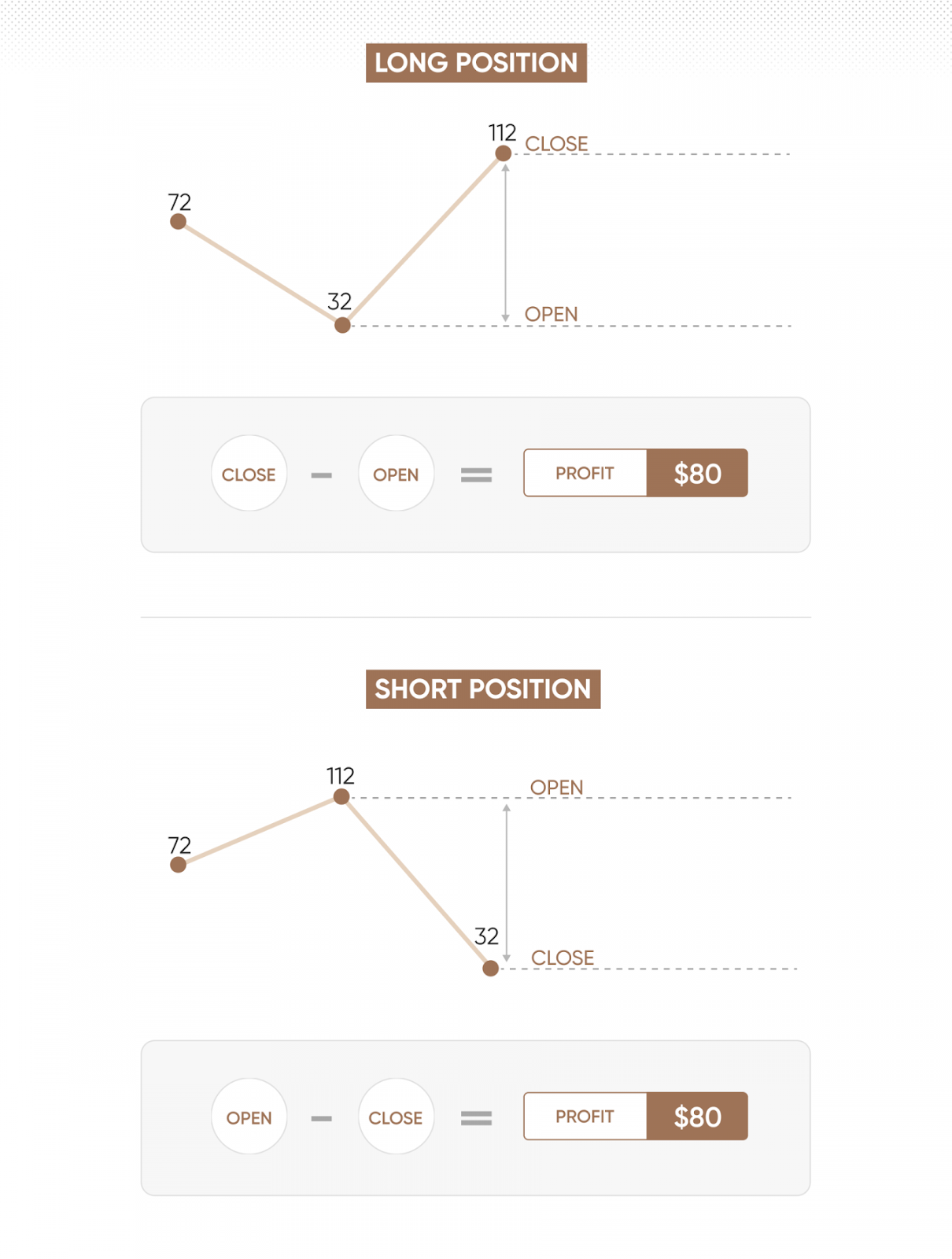

Mit CFDs haben Sie die Wahl, ob Sie eine Position auf einen steigenden Kurs, bekannt als Long-Position, oder einen fallenden Kurs, bekannt als Short-Position, eingehen möchten. Beachten Sie, dass die folgenden Abbildungen nur den potenziellen Gewinn zeigen – würde sich der Kurs in den einzelnen Szenarien in die entgegengesetzte Richtung entwickeln, würden Sie stattdessen einen Verlust verzeichnen.

Erfahren Sie hier mehr über das CFD-Trading.

Erfahren Sie hier mehr über das CFD-Trading.

Was sind Futures?

Dahingegen sind Futures-Kontrakte Vereinbarungen über den Kauf oder Verkauf eines Vermögenswerts, wie Öl oder Gold zu einem festgelegten Preis an einem bestimmten Datum in der Zukunft. Futures werden primär an Börsen gehandelt, mit standardisierten Laufzeiten und Verfallsterminen, weshalb sie für langfristige Strategien und das Hedging in Anlageklassen wie Rohstoffen geeignet sind.

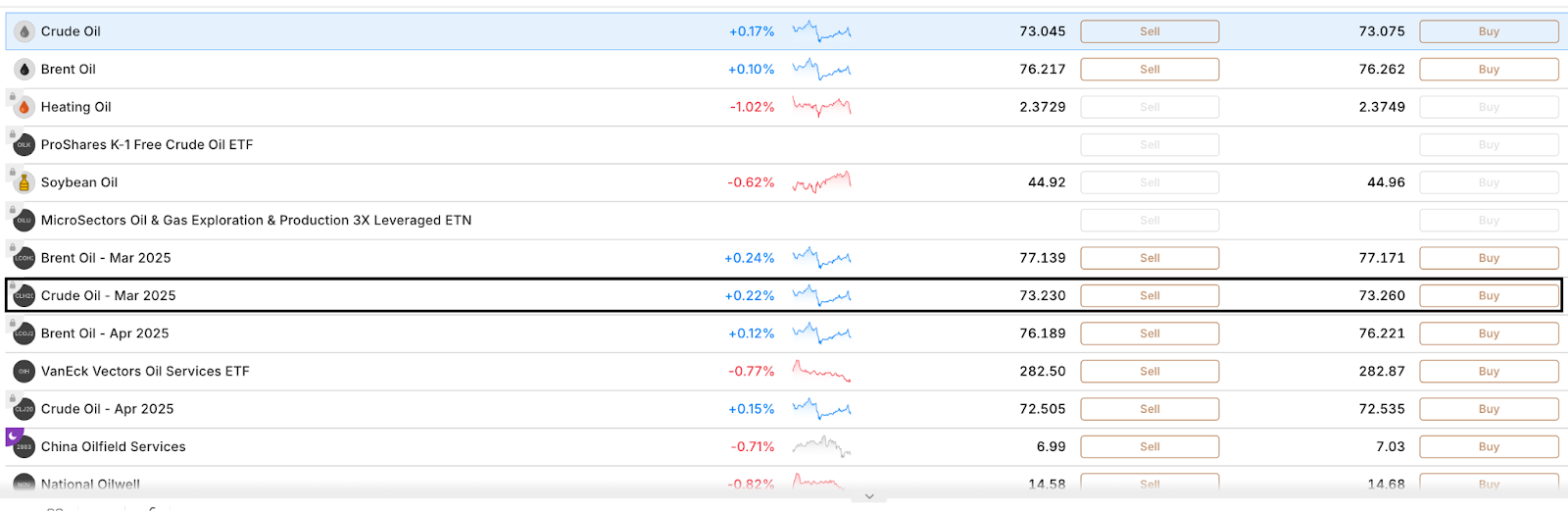

Jedoch können Futures auch in Form von CFDs als Derivate gehandelt werden (siehe unten), was auch die Methode ist, wie Sie diese auf unserer Plattform traden. Nachfolgend sehen Sie einen Rohöl-Future-CFD mit Fälligkeit im März, der sich aus einer Marktsuche ergeben hat.

Beispiel für das Futures-CFD-Trading

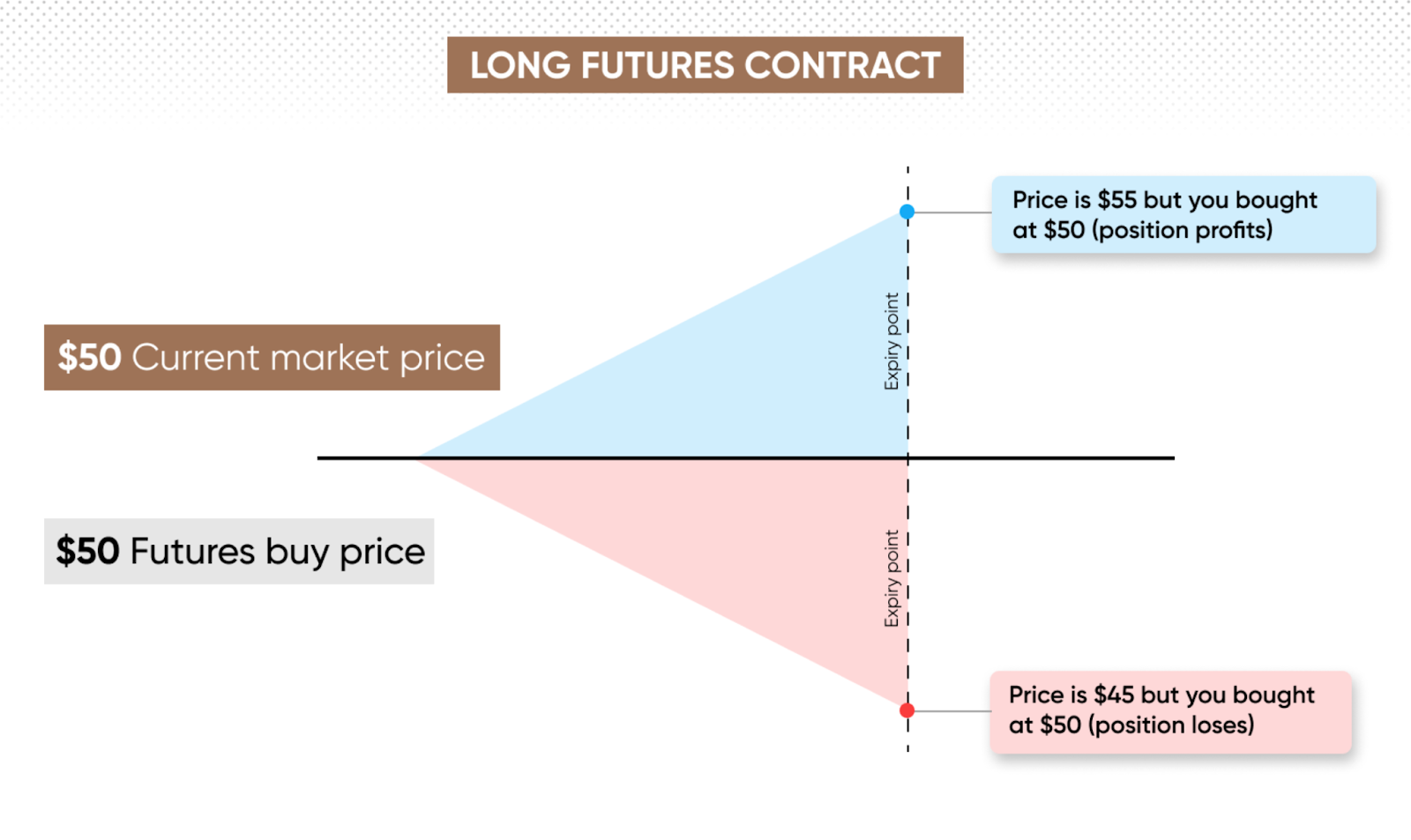

Angenommen, Sie möchten US-Rohöl mit einem aktuellen Preis von 50 $ traden, um sich in Erwartung eines möglichen Preisanstiegs einen festen Einkaufspreis zu sichern. Im Januar kaufen Sie US-Rohöl-Futures mit Fälligkeit im MärzCFD für einen Preis von 50 $, wobei Sie darauf spekulieren, dass die Preise steigen werden, bevor die Futures fällig werden.

- Wenn der Preis ansteigt, auf einen Preis von 55 $ bis zum Verfallstermin im März (oder wenn Sie die Position schließen), gewinnt Ihr CFD an Wert. In diesem Fall ist Ihr Gewinn die Differenz von 5 $ (55 $ - 50 $) multipliziert mit Ihrer Kontraktgröße.

- Wenn der Preis fällt, auf einen Preis von 45 $, verzeichnet Ihre Position einen Verlust von 5 $ pro Kontrakt, da der Marktpreis unter den Preis Ihres Einstiegs gefallen ist.

Umgekehrt können Sie auch auf den Future short gehen, wenn Sie denken, dass der Preis fallen , bevor die Futures fällig werden. Sollte der Preis dann ansteigen, vor der Fälligkeit, verliert Ihr CFD an Wert und falls der Preis sinkt, wird Ihr CFD einen Gewinn verzeichnen.

Warum entscheiden sich Trader für CFDs?

Nachfolgend sehen Sie einen Überblick, weshalb sich Trader für das Traden von CFDs entscheiden könnten.

- Breiter Marktzugang: Traden Sie Aktien, Rohstoffe, Forex und mehr über eine einzige Plattform.

- Hebel: Kontrollieren Sie größere Positionen mit einer geringeren anfänglichen Einlage, wodurch potenzielle Renditen (und Risiken) erhöht werden.

- Flexible Dauer: Keine festen Verfallstermine, wodurch Trader ihre Positionen schließen können, wann immer sie möchten.

- Diversifizierung: Diversifizieren Sie auf einfache Weise über verschiedene Anlageklassen hinweg innerhalb eines Kontos.

- Kurz- bis mittelfristiger Fokus: Kann für das Daytrading geeignet sein, bei dem auf die unmittelbaren Marktbedingungen reagiert wird.

Warum entscheiden sich Trader für Futures?

Hier finden Sie einen Überblick darüber, warum sich Trader für das Traden von Futures entscheiden könnten.

- Strukturiertes Traden: Feste Verfallstermine und standardisierte Bedingungen bieten klare Zeitrahmen.

- Preissicherheit: Bindung von Preisen zur Absicherung gegen Preisschwankungen, insbesondere bei Rohstoffen.

- Hebel: Kontrollieren Sie größere Positionen mit einer geringeren anfänglichen Investition, wodurch potenzielle Renditen (und Risiken) vergrößert werden.

- Hedging-Möglichkeiten: Wird häufig von Tradern und Institutionen verwendet, um Risiken auf bestimmten Märkten zu steuern.

- Langfristige Strategieausrichtung: Könnte für Trader geeignet sein, die auf längerfristige Markttrends und Preismanagement ausgerichtet sind.

Nachfolgend erfahren Sie mehr über die Unterschiede zwischen den beiden Instrumenten, wenn sie direkt gegenübergestellt werden.

Was sind CFD-Futures?

CFD-Futures sind eine Art von CFD, welche die Preisbewegungen eines Futures-Kontrakts widerspiegeln. Sie ermöglichen es Tradern, auf den Preis eines zugrunde liegenden Futures-Vermögenswerts wie Rohstoffe, Indizes oder Währungen zu spekulieren, ohne dass sie den eigentlichen Futures-Kontrakt kaufen müssen.

Im Gegensatz zu Standard-Futures verfügen CFD-Futures nicht über feste Verfallstermine. Dies bietet Tradern mehr Flexibilität, die Positionen halten möchten, ohne an einen bestimmten Verfallstermin des Kontrakts gebunden zu sein. Deshalb sind CFD-Futures bei Tradern beliebt, die ein Exposure mit Hebel zu den Futures-Märkten mit zusätzlicher Flexibilität eingehen möchten.

Sind CFDs oder Futures besser geeignet?

Ob CFDs oder Futures „besser“ geeignet sind, hängt von den Zielen des Traders und den jeweiligen Marktpräferenzen ab. CFDs bieten Flexibilität ohne Verfallstermine, geringere Kapitalanforderungen und Zugang zu unterschiedlichen Märkten, was sie für das kurzfristige Traden und die Diversifizierung interessant macht.

Futures mit festen Verfallsterminen und einem höheren Kapitalbedarf können für diejenigen geeignet sein, die standardisierte Kontrakte und einen bestimmten Ansatz für das Risikomanagement zu schätzen wissen.

Bedenken Sie jedoch, dass Futures nicht nur direkt an den Börsen gehandelt werden können, sondern auch als CFDs. Dadurch können Trader direkt über ihren Derivateanbieter auf die Preisbewegungen von Futures spekulieren. Hierbei wird häufig derselbe Ansatz der fundamentalen und technischen Analyse verwendet, wie auch bei Spot-CFDs.

Kurz gesagt, sind CFDs für Trader ideal, die Flexibilität und Vielfalt bevorzugen. Futures hingegen (entweder direkt oder als CFDs gehandelt) eignen sich für Trader, die Struktur bevorzugen und auf bestimmte Vermögenswerte, wie Rohstoffe, ausgerichtet sind.

So traden Sie CFDs und Futures mit uns

Wenn Sie CFDs und CFD-Futures mit uns traden, können Sie auf den Kurs einer breiten Auswahl von Spot- und Futures-Märkten long oder short spekulieren. Zur Vorbereitung können Sie sich über die Grundlagen des Tradings belesen und Ihre Positionen mit den neuesten Trading-Nachrichten und Analysen unserer Expertenanalysten abstimmen. Außerdem ist es empfehlenswert, sicherzustellen, dass Ihre Risikomanagementstrategie gut genug ist, um Sie auf die potenzielle Volatilität vorzubereiten, und zu lernen, wie Sie Ihre Trading-Psychology verbessern können, um Ihr Selbstbewusstsein an den Märkten zu maximieren.

Häufig gestellte Fragen

Sind CFDs dasselbe wie Futures?

Nein, CFDs und Futures sind unterschiedlich. CFDs sind in der Regel flexible Kontrakte ohne einen festen Verfallstermin, mit denen Trader über einen beliebigen Zeitraum auf verschiedene Vermögenswerte spekulieren können. Futures sind hingegen standardisierte Kontrakte mit festen Verfallsterminen. Diese werden häufig bei Rohstoffen für das strukturierte Traden und Hedging verwendet. Zwar bieten beide einen Hebel, doch Futures können potenziell eine tiefere Liquidität und transparente Preisgestaltung an den Börsen bieten. CFDs ermöglichen jedoch den Zugang zu den Futures-Märkten, ohne vollständige Kontraktverpflichtungen.

Was ist ein Futures-CFD?

Ein Futures-CFD (oder Differenzkontrakt) lässt Trader auf die Preisbewegungen eines Futures-Kontrakts spekulieren, ohne dass diese den zugrunde liegenden Vermögenswert besitzen oder sich mit der physischen Abwicklung beschäftigen müssen. Anders als bei herkömmlichen Futures sind CFDs flexibel und ermöglichen es Tradern, long oder short zu gehen, wobei sich der Gewinn oder Verlust aus der Preisdifferenz zwischen der Eröffnung und der Schließung der Position ergibt.

Haben CFDs und Futures unterschiedliche Kosten und Gebühren?

CFDs und Futures können sich hinsichtlich der Kostenstruktur unterscheiden. CFDs umfassen einen Spread – die Differenz zwischen dem Kauf- und dem Verkaufspreis – und können mit Übernachtfinanzierungskosten verbunden sein, falls diese länger als einen Tag gehalten werden. Beim Traden von Futures als CFDs können ebenfalls Übernachtfinanzierungskosten entstehen, wobei diese jedoch anders berechnet werden als bei Spot-CFDs. An der Börse gehandelte Futures sind im Gegensatz dazu oft mit Vorabkosten wie Provisionen, Börsengebühren und Margin-Anforderungen verbunden. Futures-Kontrakte sind nicht mit Übernachtfinanzierungskosten verbunden, da diese Kosten für gewöhnlich in den Kontraktpreisen selbst enthalten sind.

Was ist besser für das kurzfristige Traden: CFDs oder Futures?

Für das kurzfristige Traden können CFDs aufgrund ihrer Flexibilität, der einfachen Eröffnung und Schließung von Positionen und der nicht vorhandenen Verfallstermine besser geeignet sein. Futures-Kontrakte sind mit ihren festen Verfallsterminen oftmals besser für längerfristige oder strategische Trades geeignet, obwohl sie auch von einigen Tradern für das Daytrading verwendet werden. CFDs werden häufig für das Daytrading oder die kurzfristige Spekulation bevorzugt, wohingegen Futures für Trader mit einer bestimmten Marktansicht oder Hedging-Strategie vorteilhafter sein könnten.