Czym jest i na czym polega handel CFD?

Czym jest kontrakt na różnicę kursową (CFD)?

Kontrakt na różnicę kursową (CFD) to rodzaj finansowego instrumentu pochodnego w finansach. Ten poradnik zawiera wszystkie niezbędne informacje na temat handlu kontraktami CFD wyjaśnione w przystępny sposób.

Co więc oznacza CFD w handlu? Kontrakty CFD pozwalają spekulować na różnych rynkach finansowych, w tym na kryptowalutach, akcjach, indeksach, towarach i parach walutowych. Zamiast kupować aktywa, inwestor spekuluje na wzroście lub spadku ich ceny, zazwyczaj w krótkich okresach.

Kontrakt CFD to umowa pomiędzy brokerem a traderem, w której obie strony zobowiązują się do wymiany różnicy pomiędzy wartością instrumentu bazowego na początku zawieranego kontraktu a wartością w momencie zamknięcia kontraktu, często jest to okres krótszy niż jeden dzień.

Kontrakt CFD to umowa pomiędzy brokerem a traderem, w której obie strony zobowiązują się do wymiany różnicy pomiędzy wartością instrumentu bazowego na początku zawieranego kontraktu a wartością w momencie zamknięcia kontraktu, często jest to okres krótszy niż jeden dzień.

Kontrakt na różnice kursowe (CFD) to:

-

Instrument pochodny – nie jesteś właścicielem instrumentu bazowego

-

Umowa między użytkownikiem a brokerem

-

Na podstawie zmiany ceny aktywów

-

Przeprowadzony na przestrzeni krótkiego okresu

Czym są kontrakty CFD?

Kontrakt na różnicę kursową (CFD) pozwala handlować przy użyciu tylko ułamka wartości transakcji, co jest określane jako handel z depozytem zabezpieczającym lub handel z wykorzystaniem dźwigni finansowej. Pozwala to traderom na otwieranie większych pozycji niż pozwala na to ich kapitał początkowy. Dlatego też handel kontraktami CFD oferuje większą ekspansję na globalne rynki finansowe.

Jedną z zalet handlu kontraktami CFD jest to, że można spekulować na ruchach cen aktywów w dowolnym kierunku. Kupujesz lub sprzedajesz kontrakt w zależności od tego, czy uważasz, że cena aktywa wzrośnie lub spadnie, otwierając odpowiednio długą lub krótką pozycję.

Powinieneś wiedzieć, że handel z wykorzystaniem dźwigni finansowej może zwiększyć Twoje zyski, ale może również zwiększyć Twoje straty.

Jak działa handel kontraktami CFD?

Otwierając pozycję kontraktów na różnice kursowe (CFD), wybierasz liczbę kontraktów (wielkość transakcji), które chcesz kupić lub sprzedać. Twój zysk będzie rósł proporcjonalnie do każdego punktu, w którym rynek przesunie się na Twoją korzyść. Istnieje jednak ryzyko straty, jeśli rynek poruszy się niezgodnie z Twoimi oczekiwaniami.

Kup

Jeśli uważasz, że cena aktywa wzrośnie, otwierasz pozycję długą (kupna), czerpiąc zyski, jeśli cena aktywa wzrośnie zgodnie z Twoimi oczekiwaniami. Istnieje jednak ryzyko poniesienia straty, jeśli cena aktywów spadnie.

Sprzedaj

Jeśli uważasz, że cena aktywa spadnie, otwierasz pozycję krótką (sprzedaży), czerpiąc zyski, jeśli cena aktywa spadnie zgodnie z Twoimi oczekiwaniami. Istnieje jednak znowu ryzyko poniesienia straty, jeśli cena aktywów wzrośnie.

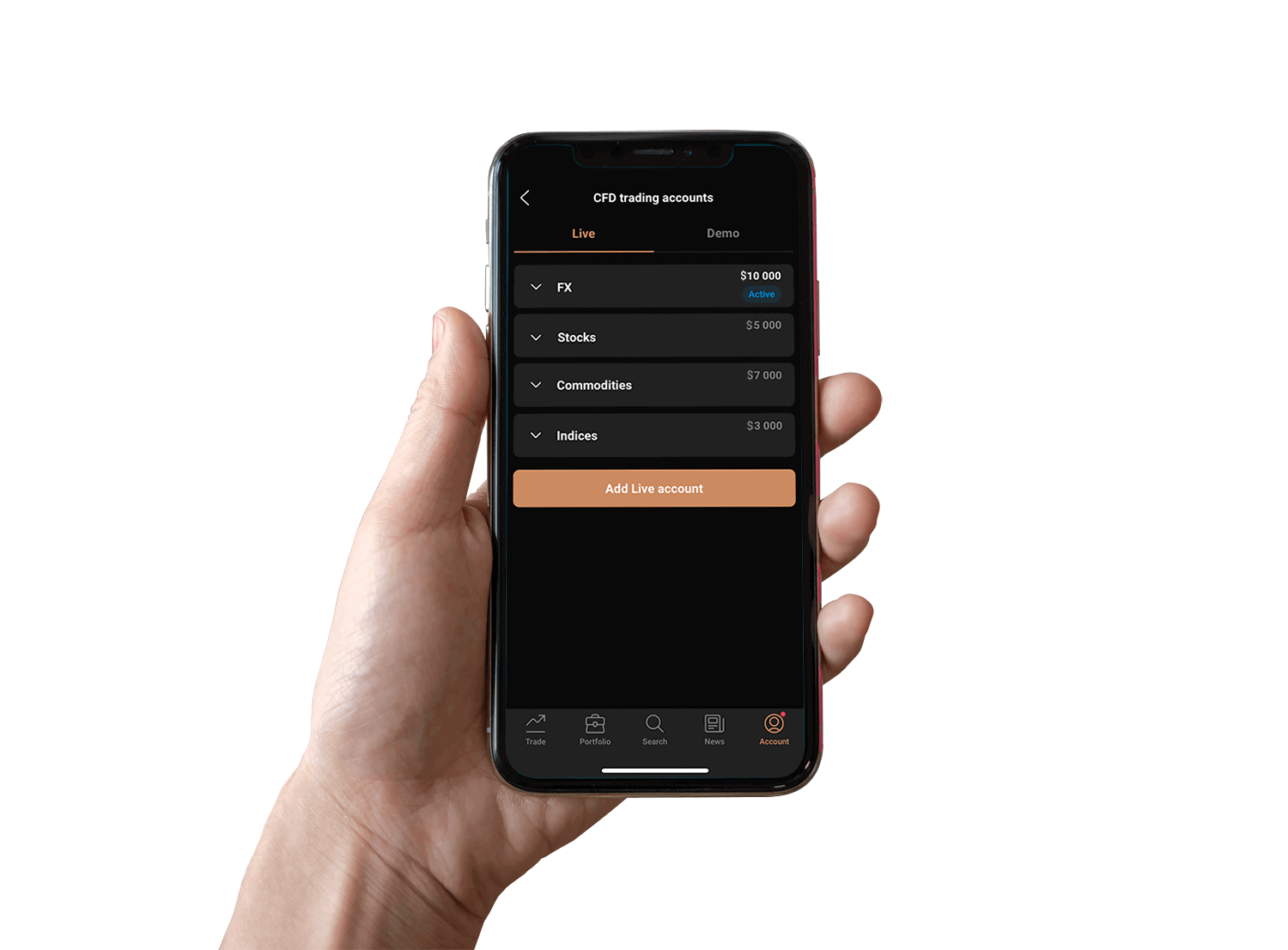

Co to jest konto CFD?

Konto kontraktu na różnicę kursową (CFD) umożliwia handel na różnicy cen różnych aktywów bazowych przy użyciu dźwigni finansowej. Dźwignia finansowa oznacza, że wpłacasz tylko ułamek kwoty potrzebnej do handlu. Nazywa się to depozytem zabezpieczającym.

W międzyczasie depozyt obowiązkowy musi być pokryty przez kapitał własny, który jest saldem konta obejmującym niezrealizowane zyski i straty. Depozyt obowiązkowy rośnie i spada w zależności od cen aktywów, którymi handlujesz. Kapitał własny konta musi zawsze pokrywać koszt depozytu obowiązkowego, aby utrzymać otwarte pozycje, zwłaszcza w przypadku bieżących strat. W przeciwnym razie istnieje ryzyko otrzymania wezwania do uzupełnienia depozytu zabezpieczającego.

Często możesz nauczyć się handlować na koncie demo, ale będziesz musiał dodać środki, aby utworzyć konto handlowe CFD, zanim będziesz mógł handlować na żywo.

Niektóre organy regulacyjne wymagają, aby nowi klienci przeszli test "stosowności lub odpowiedniości". Często oznacza to udzielenie odpowiedzi na kilka pytań, aby wykazać, że rozumiesz ryzyko związane z handlem z depozytem zabezpieczającym. Przed rozpoczęciem handlu najlepiej jest dokładnie zapoznać się z działaniem dźwigni finansowej i depozytu zabezpieczającego.

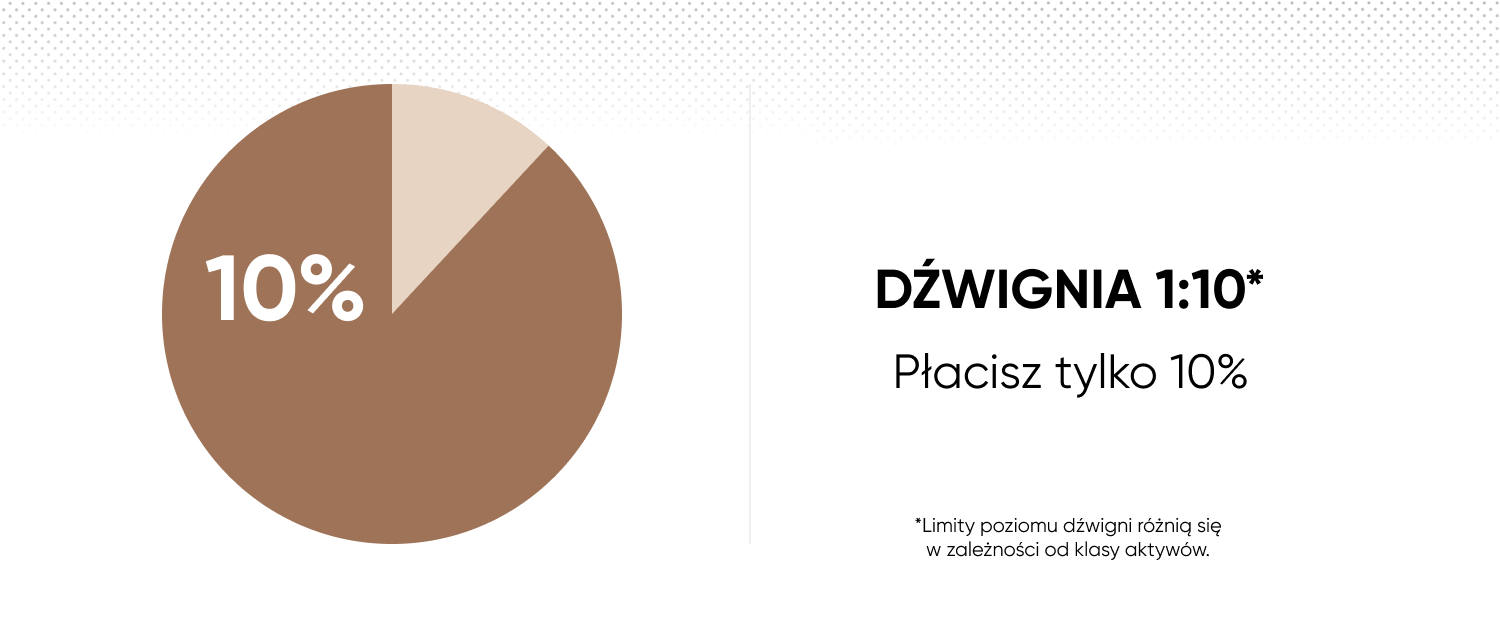

Na czym polega handel kontraktami CFD z dźwignią finansową?

Kiedy handlujesz kontraktami na różnice kursowe (CFD), utrzymujesz pozycję wykorzystującą dźwignię finansową. Oznacza to, że wpłacasz tylko część wartości transakcji, a pozostałą część pożyczasz od brokera. Wysokość wymaganej wpłaty może się różnić. Pamiętaj, że dźwignia finansowa zwiększa zarówno zyski, jak i straty.

Handel z dźwignią finansową jest również określany jako handel z depozytem zabezpieczającym. Depozyt zabezpieczający w wysokości 10% oznacza, że należy wpłacić tylko 10% wartości transakcji, którą chcesz otworzyć. Pozostała część jest oparta na dźwigni finansowej.

Na przykład, jeśli chcesz dokonać zlecenia na ropę naftową Brent o wartości 1000 $, a Twój broker wymaga 10% depozytu zabezpieczającego, będziesz potrzebować tylko 100 $ jako kwoty początkowej, aby otworzyć transakcję.

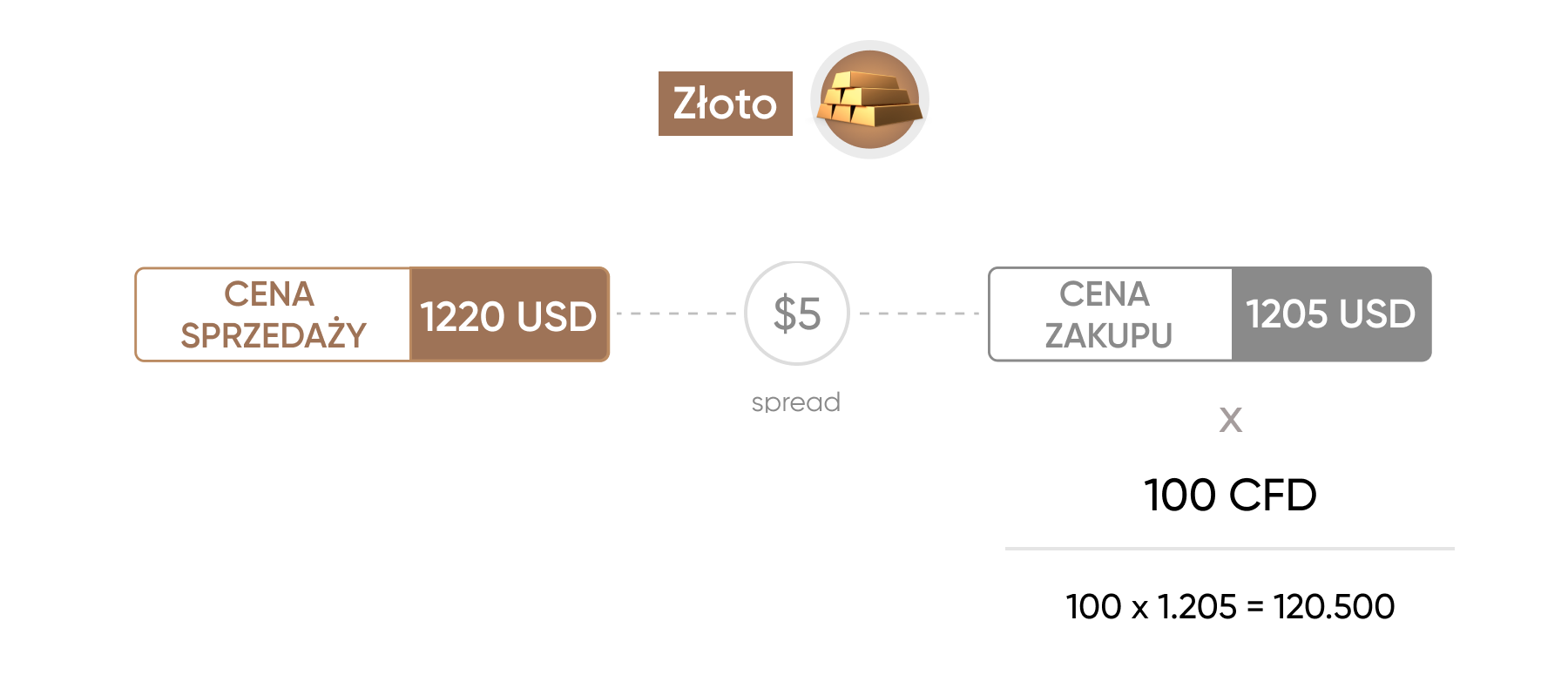

Spread i prowizja

W przypadku handlu kontraktami CFD zawsze oferowane są dwie ceny oparte na wartości instrumentu bazowego: cena kupna (ask) i cena sprzedaży (bid).

Cena kupna zawsze będzie wyższa niż bieżąca wartość instrumentu bazowego, a cena sprzedaży zawsze będzie niższa. Różnica między tymi cenami nazywana jest spreadem CFD. W Capital.com nie pobieramy prowizji od CFD za otwarcie lub zamknięcie transakcji.

- Cena kupna (ask) to cena, po której rozpoczynasz lub otwierasz pozycję długą.

- Zamknięcie pozycji następuje w momencie sprzedaży po bieżącej cenie bid.

- Cena sprzedaży (bid) to cena, po której otwierana jest krótka pozycja

- Zamknięcie pozycji następuje w momencie sprzedaży po bieżącej cenie ask.

Na przykład, jeśli spodziewasz się wzrostu ceny złota, możesz otworzyć pozycję przy użyciu kontraktu CFD na złoto. Wyobraźmy sobie, że notowana cena wynosi 1200 $/1205 $ (jest to spread bid/ask). Kupujesz 100 kontraktów CFD na złoto (zajmując długą pozycję). Wielkość zajmowanej pozycji (wartość kontraktu) jest przedstawiona poniżej.

Na przykład, jeśli spodziewasz się wzrostu ceny złota, możesz otworzyć pozycję przy użyciu kontraktu CFD na złoto. Wyobraźmy sobie, że notowana cena wynosi 1200 $/1205 $ (jest to spread bid/ask). Kupujesz 100 kontraktów CFD na złoto (zajmując długą pozycję). Wielkość zajmowanej pozycji (wartość kontraktu) jest przedstawiona poniżej.

Teraz wyobraźmy sobie, że cena złota rośnie zgodnie z oczekiwaniami. Zysk z tej transakcji został przedstawiony poniżej. Należy pamiętać, że każda transakcja wiąże się z ryzykiem straty.

Teraz wyobraźmy sobie, że cena złota rośnie zgodnie z oczekiwaniami. Zysk z tej transakcji został przedstawiony poniżej. Należy pamiętać, że każda transakcja wiąże się z ryzykiem straty.

Jaka jest optymalna inwestycja?

Handel kontraktami CFD demokratyzuje rynki, zapewniając niski poziom wejścia. Capital.com ma traderów, którzy otwierają pozycje o wartości przekraczającej 1 milion dolarów, ale minimalny depozyt, z którym można handlować online, wynosi zaledwie 20 $. Jeśli korzystasz z przelewu bankowego, nie ma minimalnego depozytu.

Możesz otworzyć bezpłatne konto ćwiczyć w trybie demo. Capital.com to elastyczne i skalowalne rozwiązanie, niezależnie od apetytu na ryzyko, doświadczenia lub kwoty pieniędzy, aby handlować.

Handel kontraktami CFD jest uważany za opłacalny sposób wejścia na rynki finansowe. W przypadku niektórych brokerów koszty CFD obejmują prowizję za handel różnymi aktywami finansowymi, jednak Capital.com nie pobiera prowizji za otwieranie i zamykanie transakcji, za wpłaty lub wypłaty. Banki lub dostawcy usług płatniczych mogą jednak pobierać opłaty za wpłaty lub wypłaty.

Głównym kosztem CFD jest spread – różnica między ceną kupna i sprzedaży w momencie dokonywania transakcji. Istnieje dodatkowa opłata za korektę finansowania overnight, która jest pobierana, jeśli transakcja jest otwarta przez noc lub cały dzień, w zależności od regionu.

Ponieważ kontrakty na różnice kursowe są produktami wykorzystującymi dźwignię finansową, można otwierać znacznie większe pozycje przy niższym depozycie początkowym niż w przypadku zakupu tradycyjnych akcji. Na przykład:

| Kupowanie Apple | Handel kontraktami CFD | Handel akcjami |

| Cena sprzedaży / kupna | 135.05 / 135.10 | 135.05 / 135.10 |

| Umowa | Kup po 135,10 | Kup po 135.10 |

| Wielkość umowy | 100 akcji | 100 akcji |

| Środki wymagane do otwarcia transakcji | 2,702 $ = 135.10 $ Cena kupna x 100 akcji x 20% depozytu zabezpieczającego (wymagany depozyt zabezpieczający) | 13,510 $ (100 akcji po 135.10) |

| Cena zamknięcia | Sprzedaż po 150 | Sprzedaż po 150 |

| Zysk | 1,490 $ ((150 - 135.10) x 100 akcji = 1,490 $) |

1,490 $ (15,000 – 13,510 = 1,490 $) |

Jakimi aktywami można handlować przy użyciu kontraktów CFD?

Oferujemy kontrakty CFD na kryptowaluty, akcje, indeksy, fundusze ETF, towary i waluty, a także inne mniejsze rynki. Capital.com zapewnia dostęp do tysięcy różnych aktywów CFD w tych klasach, więc tylko kilka kliknięć dzieli Cię od handlu na najpopularniejszych rynkach na świecie, wszystko w jednym miejscu.

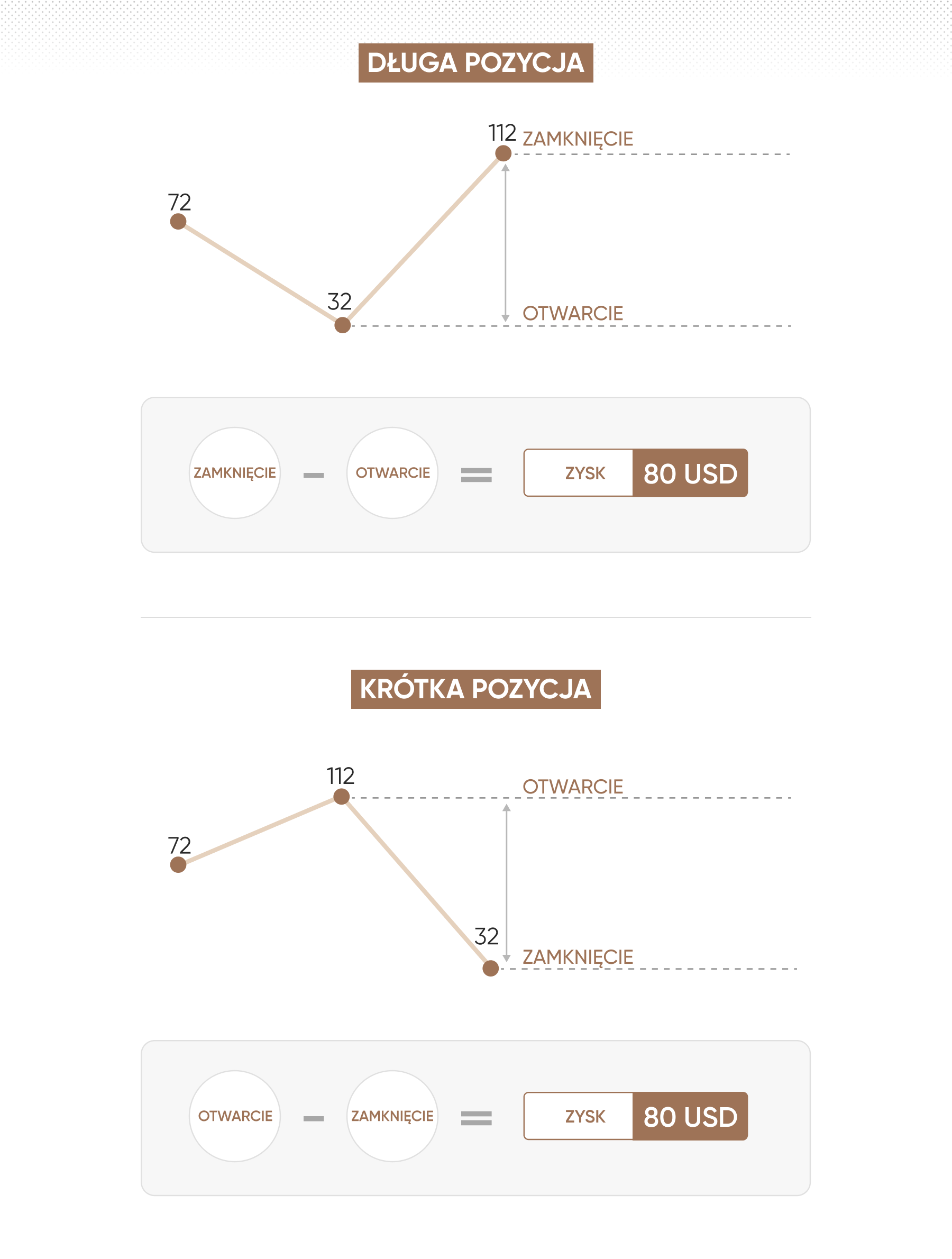

Przykładowe transakcje CFD: Handel długi, krótki i z depozytem zabezpieczającym

Kontrakty różnicowe pozwalają spekulować na ruchach cen aktywów w dowolnym kierunku. Oznacza to, że możesz czerpać zyski nie tylko wtedy, gdy cena aktywa rośnie (długa pozycja), ale także wtedy, gdy spada (krótka pozycja)

-

Jeśli uważasz, że rynek wzrośnie, kupujesz („zajmujesz pozycję długą”). Jeśli uważasz, że rynek spadnie, sprzedajesz („zajmujesz pozycję krótką”).

Kiedy otwierasz pozycję CFD, wybierasz liczbę kontraktów, którymi chcesz handlować (kupować lub sprzedawać). Twój zysk będzie rósł proporcjonalnie do każdego punktu, w którym rynek przesunie się na Twoją korzyść. I odwrotnie, możesz ponieść stratę, jeśli rynek poruszy się niezgodnie z twoimi oczekiwaniami.

Przykład handlu kontraktami CFD na pozycję długą

Uważasz, że akcje Apple zyskają na wartości i chcesz otworzyć długą pozycję CFD.

Kupujesz 100 kontraktów CFD na akcje Apple po cenie 160 $ za akcję. Całkowita wartość transakcji wynosi 16 000 $. Jeśli Apple umocni się do 170 $, zarobisz 10 $ na akcji - 1000 $ zysku. Jeśli jednak cena spadnie do 150 $ za akcję, stracisz 10 $ za akcję – strata w wysokości 1000 $.

Przykładowe etapy tej możliwej transakcji to:

-

Cena akcji wynosi 165 $. Zaczynasz obserwować rynek.

-

Cena akcji spada do 160 $. Decydujesz się otworzyć transakcję (kupić CFD).

-

Cena twojego kontraktu CFD wzrasta do 170 $. Zamykasz swoją transakcję (sprzedajesz CFD), osiągając zysk w wysokości 10 $.

Należy pamiętać, że każda transakcja zawsze wiąże się z ryzykiem straty.

Przykład handlu kontraktami CFD na pozycję krótką

Uważasz, że cena Apple spadnie. Możesz otworzyć krótką pozycję CFD. Jest to znane jako krótka sprzedaż.

Decydujesz się sprzedać 100 kontraktów CFD na Apple po cenie 170 $ za akcję. Cena spada do 160 $, co daje zysk w wysokości 1000 $, czyli 10 $ na akcję. Jeśli jednak cena wzrośnie do 180 $ za akcję, stracisz 1000 $, czyli 10 $ za akcję.

Przykładowe etapy tej możliwej transakcji to:

-

Cena akcji wynosi 165 $. Zaczynasz obserwować rynek.

-

Cena twojego kontraktu CFD wzrasta do 170 $. Otwierasz transakcję (sprzedajesz kontrakty CFD).

-

Cena akcji spada do 160 $. Zamykasz transakcję (kupujesz kontrakty CFD).

Przykład transakcji z depozytem zabezpieczającym

Czym jest handel CFD z depozytem zabezpieczającym? Handel z dźwignią finansową jest również określany jako handel z depozytem zabezpieczającym. Wynika to z faktu, że środki wymagane do otwarcia i utrzymania pozycji – znane jako depozyt zabezpieczający CFD – są tylko częścią całkowitej wielkości transakcji.

Istnieją dwa rodzaje depozytów zabezpieczających, z którymi należy się zapoznać podczas handlu akcjami CFD.

-

Depozyt zabezpieczający to kwota wymagana do otwarcia pozycji.

-

Depozyt obowiązkowy do utrzymania pozycji to kapitał wymagany na koncie w celu pokrycia transakcji w przypadku, gdy zacznie ona przynosić straty. Depozyt zabezpieczający wzrasta, gdy cena rynkowa rośnie i maleje, gdy spada. Kapitał własny rośnie, gdy rosną bieżące zyski i spada, gdy pojawiają się bieżące straty.

Wymagany depozyt zabezpieczający zależy od transakcji oferowanej przez brokera. Różni się także w zależności od klasy aktywów i w ramach różnych obszarów regulowanych.

Na przykład, kupujesz 100 kontraktów CFD na Apple po cenie 135,10 $. Początkowy nakład wynosi 675,50 $ (135,10 $ x 100 akcji x 0,05). Akcje Apple osiągają poziom 150 $. Decydujesz się na sprzedaż.

Zysk z tej transakcji wynosi 1 490 $ ((150 - 135,10) x 100 akcji).

Za te same koszta w przypadku inwestycji w akcje bez dźwigni finansowej można kupić tylko pięć akcji.

| Handel CFD | Handel akcjami | |

| Cena sprzedaży / kupna | 135.05 / 135.10 | 135.05 / 135.10 |

| Umowa | Kup po 135.10 | Kup po 135.10 |

| Dźwignia | 20:1 | 1:1 |

| Rozmiar transakcji | 100 akcji | 5 akcji |

| Środki wymagane do otwarcia transakcji | 675.50 $ = (135.10 $ cena kupna x 100 akcji x 0,05 (5% depozytu zabezpieczającego)) | 675,50 $ (cena kupna 135,10 $ x 5 akcji) |

| Cena zamknięcia | Sprzedaż 100 akcji po 150 | Sprzedaż 5 akcji po 150 |

| Zysk | 1,490 $ (wzrost o 14,9 pkt x 100 akcji = 1 490 $) |

74.5 $ (wzrost o 14,9 pkt x 5 akcji) |

Zysk i strata

Gdy już rozpoznasz okazję i będziesz gotowy do handlu, możesz otworzyć pozycję. Od tego momentu zyski lub straty z kontraktów CFD będą zmieniać się zgodnie z ceną aktywów bazowych w czasie rzeczywistym.

Będziesz mógł monitorować otwarte pozycje na platformie i zamykać je w dowolnym momencie.

Zysk i stratę można obliczyć, mnożąc liczbę posiadanych kontraktów przez różnicę w cenie. Stosunek zysków do strat, często określany skrótem P&L, można zdefiniować za pomocą następującego wzoru:

P&L = liczba kontraktów CFD x (cena zamknięcia – cena otwarcia)

Jaka jest długość kontraktów CFD?

Większość transakcji CFD nie ma ustalonej daty wygaśnięcia, co oznacza, że długość kontraktu CFD jest nieograniczona. Transakcja jest zamykana tylko wtedy, gdy jest zawarta w przeciwnym kierunku, tj. możesz zamknąć transakcję kupna na 100 kontraktach CFD, sprzedając kontrakty CFD.

Jeśli jednak chcesz utrzymać otwartą transakcję przez noc, Twoja pozycja będzie podlegać korekcie finansowania overnight.

Zaawansowane strategie zarządzania ryzykiem przy użyciu kontraktów CFD

Kontrakty CFD są złożonymi instrumentami. Handel nimi wiąże się z wysokim stopniem ryzyka. Wartość transakcji może rosnąć i spadać. Możesz ponieść straty, jeśli rynek poruszy się niezgodnie z Twoimi oczekiwaniami. Dlatego też zarządzanie ryzykiem CFD jest jednym z kluczowych punktów, które należy wziąć pod uwagę i wdrożyć w swojej praktyce handlowej.

Po skonfigurowaniu konta i opracowaniu planu handlowego ważne jest, aby określić, ile jesteś skłonny zaryzykować, aby sformułować odpowiednią strategię zarządzania ryzykiem CFD. Jeśli jesteś niechętny ryzyku, będziesz szukał okazji o niższym stosunku ryzyka do rekompensaty (R-R).

Na przykład, jeśli szukasz powolnego i stabilnego wzrostu, klasy aktywów o wyższej zmienności powinny stanowić proporcjonalnie niewielką część twojego portfela. Zdecydowanie zaleca się dywersyfikację we wszystkich klasach aktywów, aby zwiększyć prawdopodobieństwo atrakcyjnych okazji handlowych i ograniczyć ryzyko.

Zlecenia stop-loss i take-profit

Możesz rozważyć skonfigurowanie zleceń z limitem, aby automatycznie zamykać pozycję przy danym poziomie zysku, dzięki czemu nie będziesz musiał stale obserwować rynku. Zlecenia take-profit zmniejszają prawdopodobieństwo zbyt długiego utrzymywania zyskownej transakcji i ponownego spadku ceny. Handluj głową, a nie sercem.

Możesz również zastosować zlecenie stop-loss, aby ograniczyć ryzyko związane z kontraktami CFD i ograniczyć potencjalne straty. Zlecenie Stop-loss jest uruchamiany na poziomie wskazanym wcześniej przez tradera i zostanie wykonany przy następnym dostępnym notowaniu ceny. Należy jednak pamiętać, że w przypadku niestabilnych rynków brak płynności lub duże rozmiary zleceń mogą skutkować cenowym poślizgiem. Gwarantowane stop-loss może chronić przed poślizgiem, ale wiąże się z opłatą.

Zlecenia stop i limits są kluczowymi narzędziami zarządzania ryzykiem dostępnymi dla większości traderów. Możesz także rozważyć gwarantowane zlecenia stop-loss, które zapewniają większe bezpieczeństwo na bardziej niestabilnych rynkach, ale również wymagają opłaty.

Ochrona przed ujemnym saldem i zamknięcie depozytu zabezpieczającego

Capital.com zapewnia ochronę przed ujemnym saldem dla kont CFD. Aby utrzymać otwarte pozycje, inwestor musi spełnić wymóg obowiązkowego depozytu zabezpieczającego – depozyt zabezpieczający musi być pokryty przez całkowity kapitał własny konta.

Wartość utrzymywana na koncie depozytu zabezpieczającego działa jako zabezpieczenie kredytu. Jeśli kapitał na koncie spadnie poniżej obowiązkowego depozytu zabezpieczającego, Capital.com powiadomi Cię o tym za pomocą „wezwania do uzupełnienia depozytu zabezpieczającego”. W tym momencie konieczne będzie uzupełnienie salda lub zamknięcie niektórych pozycji w celu zmniejszenia ekspozycji.

Jeśli nie podejmiesz żadnych działań, a poziom zamknięcia zostanie osiągnięty, nastąpi stopniowa procedura zamknięcia Twoich pozycji.

Dzięki ochronie przed ujemnym saldem możesz mieć pewność, że saldo Twojego konta zostanie skorygowane, jeśli spadnie poniżej zera. Jeśli rynek nagle poruszy się na twoją niekorzyść, platforma Capital.com może zamknąć zagrożoną pozycję, aby cię chronić.

Rozważ zastosowanie technik zarządzania ryzykiem w każdej transakcji. Zachowaj ostrożność podczas handlu kontraktami CFD na aktywa, które w przeszłości charakteryzowały się dużą zmiennością. Zastanów się, czy rozumiesz, jak działają kontrakty CFD i czy możesz pozwolić sobie na ryzyko związane z handlem kontraktami CFD.

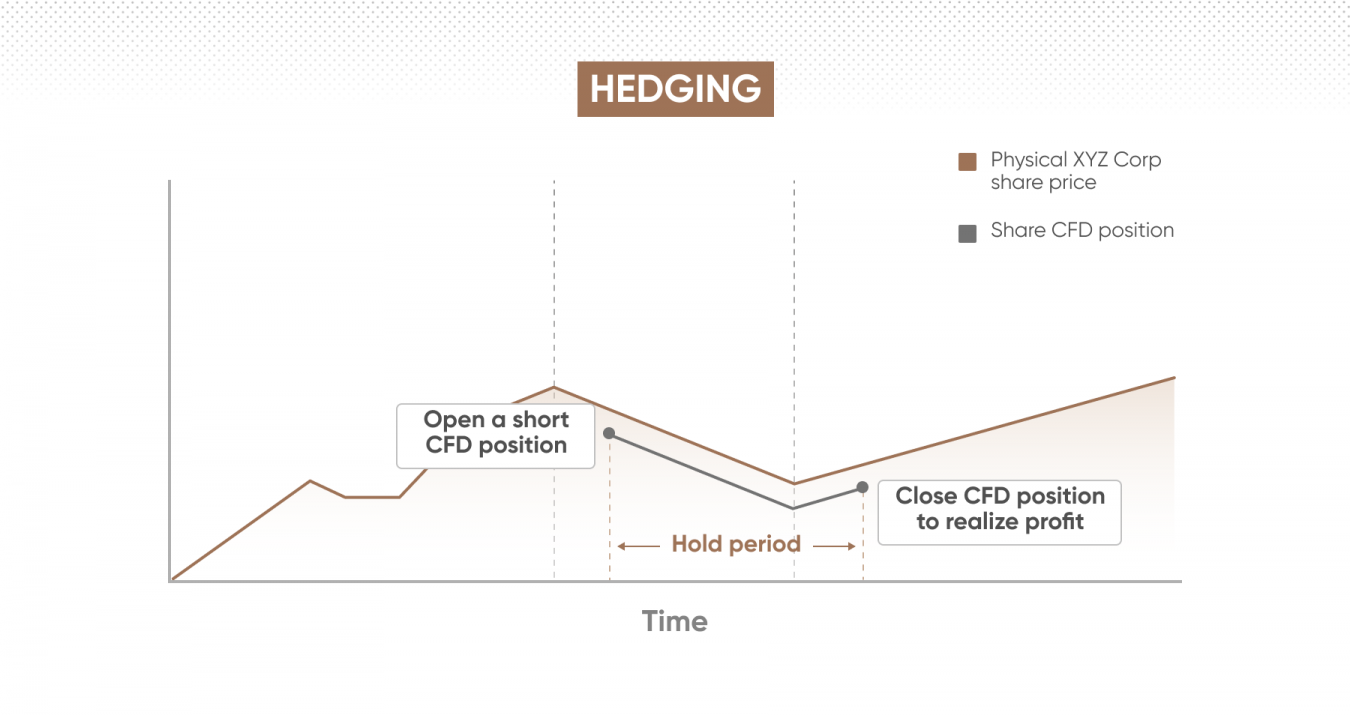

Zabezpieczenie

Hedging w handlu jest kluczową strategią zarządzania ryzykiem stosowaną przez doświadczonych traderów, ale nie zawsze chroni zlecenia, które mają zostać zamknięte w pewnym momencie.

Zabezpieczenie to technika zarządzania ryzykiem stosowana w celu ograniczenia strat. Zabezpieczasz swoje zyski lub kapitał, szczególnie w czasach niepewności. Założenie jest takie, że jeśli jedna inwestycja pójdzie na twoją niekorzyść, twoja pozycja zabezpieczająca działa na twoją korzyść.

W przypadku handlu z wykorzystaniem dźwigni finansowej można dokonać krótkiej sprzedaży, aby zabezpieczyć się przed możliwością wystąpienia trendu spadkowego. Jeśli rynek spadnie, strata poniesiona przez portfel może zostać zrekompensowana zyskiem z krótkiego zabezpieczenia za pomocą kontraktów CFD. Jeśli rynek wzrośnie, stracisz na zabezpieczeniu, ale zyskasz na portfelu.

Dlaczego warto handlować z Capital.com?

Poznaj najwyższy poziom handlu z Capital.com

Intuicyjna platforma

Korzystaj z wszystkich niezbędnych narzędzi bez konieczności szperania w stertach niepotrzebnych danych.

Uczciwe i przejrzyste opłaty

Sprawdź nasze przejrzyste spready i opłaty.

TradingView i MT4

Połącz płynnie naszą inteligentną platformę z elitarnym oprogramowaniem zewnętrznym.

Kompleksowa edukacja

Rozwijaj swoją wiedzę z zakresu handlu dzięki naszym bezpłatnym przewodnikom i kursom.

Bezpłatne konto demonstracyjne

Udoskonalaj swoje strategie i rozwijaj umiejętności przy zerowym ryzyku dla swojego kapitału.

Szybkie wypłaty

98% wypłat realizowanych w ciągu 24 godzin według danych wewnętrznych z serwerów za 2022 rok.