Czym jest wskaźnik stochastyczny?

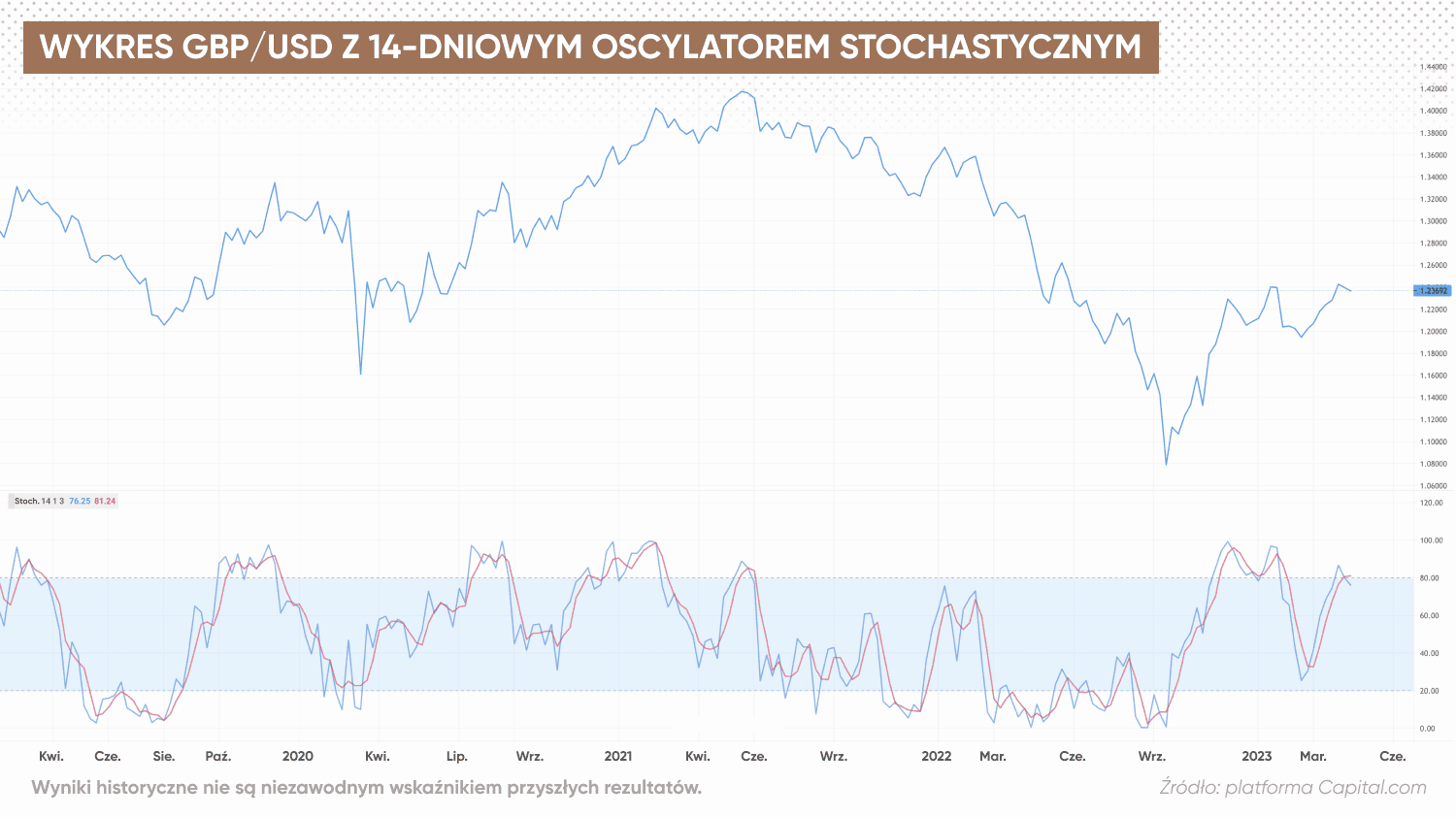

Oscylator stochastyczny, znany również jako wskaźnik stochastyczny, jest to wskaźnik dynamiki, który porównuje cenę zamknięcia aktywów z ich wysokimi i niskimi cenami w określonym czasie, zazwyczaj 14 dni.

Wskaźnik ilustruje poziomy wykupienia i wyprzedania i ma na celu zapewnienie inwestorom potencjalnych sygnałów kupna/sprzedaży, w zależności od dynamiki cen. Stosowane ramy czasowe mogą być tak krótkie, jak minuty lub godziny, lub tak długie, jak dni, tygodnie i miesiące.

Ideą leżącą u podstaw tego wskaźnika jest to, że na rynku wykazującym tendencję wzrostową ceny mogą zamykać się w pobliżu maksimów, a na rynku wykazującym tendencję spadkową mogą zamykać się w pobliżu minimów.

Najważniejsze informacje

-

Oscylator stochastyczny jest miarą dynamiki rynku, która porównuje cenę zamknięcia papieru wartościowego z zakresem od najwyższych do najniższych cen w określonym przedziale czasu w celu określenia prawdopodobnych punktów zwrotnych w wartości tego aktywa.

-

Wzór oscylatora stochastycznego to %K = 100 (C - L14) / (H14 - L14); gdzie %K to aktualny kurs rynkowy aktywa, C to ostatnia cena zamknięcia, L14 to najniższa cena z ostatnich 14 dni handlowych, a H14 to najwyższy punkt cenowy z tego samego okresu.

-

Oscylator może być używany wraz z innymi narzędziami analizy technicznej, takimi jak średnie kroczące, poziomy Fibonacciego i formacje świecowe w celu określenia, czy instrument jest wykupiony lub wyprzedany.

Jak korzystać z oscylatora stochastycznego

Oscylator stochastyczny wykorzystuje następujący wzór:

%K = 100 (C - L14) / (H14 - L14)

Przy czym:

-

%K jest bieżącym kursem rynkowym aktywów będących przedmiotem obrotu.

-

C to ostatnia cena zamknięcia.

-

L14 to najniższa cena z 14 poprzednich dni handlowych.

-

H14 to najwyższy punkt cenowy z tych samych 14 sesji handlowych.

Oscylator stochastyczny byłby niekompletny bez %D. Wskaźnik, ten śledzimy najdokładniej, i jest nim trzydniowa średnia krocząca (MA) %K (lub średnia z ostatnich trzech wartości %K, jeśli %K jest mierzony w jakimkolwiek okresie innym niż dni).

Oscylator stochastyczny jest ograniczony zakresem od 0 do 100 i jest wyświetlany jako dwie linie %K i %D.

Linia %K jest miarą dynamiki ceny, podczas gdy linia %D jest średnią kroczącą %K.

Linia %D jest ogólnie uważana za ważniejszą, ponieważ generuje dokładniejsze sygnały handlowe.

Aby obliczyć %K, zakres bieżącej ceny zamknięcia i najniższej niskiej ceny jest dzielony przez cały zakres rynku (najwyższa wysoka cena minus najniższa niska cena) i mnożony przez 100.

Linia %D jest (zazwyczaj) prostą średnią kroczącą linii %K z trzech okresów.

Zastosowanie strategii oscylatora stochastycznego w handlu

Zazwyczaj, gdy %D spada poniżej poziomu 20, sugeruje to, że rynek jest wyprzedany. I odwrotnie, gdy oscylator przekroczy wartość 80, aktywa są uważane za wykupione.

Rozbieżności występują, gdy nowe maksimum lub minimum ceny nie jest potwierdzone przez oscylator stochastyczny.

Dywergencja hossy występuje, gdy cena osiąga niższe minimum, podczas gdy oscylator stochastyczny osiąga wyższe minimum. Wskazuje to na mniejszą dynamikę spadkową i może zapowiadać wzrostowe odwrócenie.

Dywergencja bessy tworzy się, gdy cena odnotowuje wyższe maksimum, ale oscylator stochastyczny tworzy niższe maksimum. Pokazuje to mniejszą dynamikę wzrostu i może wskazywać na zbliżające się spadkowe odwrócenie ceny.

Oscylator stochastyczny jest przydatny dla inwestorów, ponieważ generuje sygnały wskazujące, czy aktywa są wykupione czy wyprzedane. Gdy aktywa są wykupione lub wyprzedane, oczekuje się, że odwrócenie ceny może być bliskie.

Zgodnie z tą strategią, im dłużej aktywa są wykupione, tym bardziej prawdopodobne jest, że ich cena spadnie, gdy rynek uzna, że cena jest zawyżona i nie jest reprezentatywna dla rzeczywistego papieru wartościowego. Z drugiej strony, im dłużej aktywa są wyprzedane, tym większe prawdopodobieństwo, że cena rozpocznie hossę. Oscylator stochastyczny można następnie wykorzystać do oceny prawdopodobnego odwrócenia ceny.

Strategie oscylatora stochastycznego

Średnie kroczące

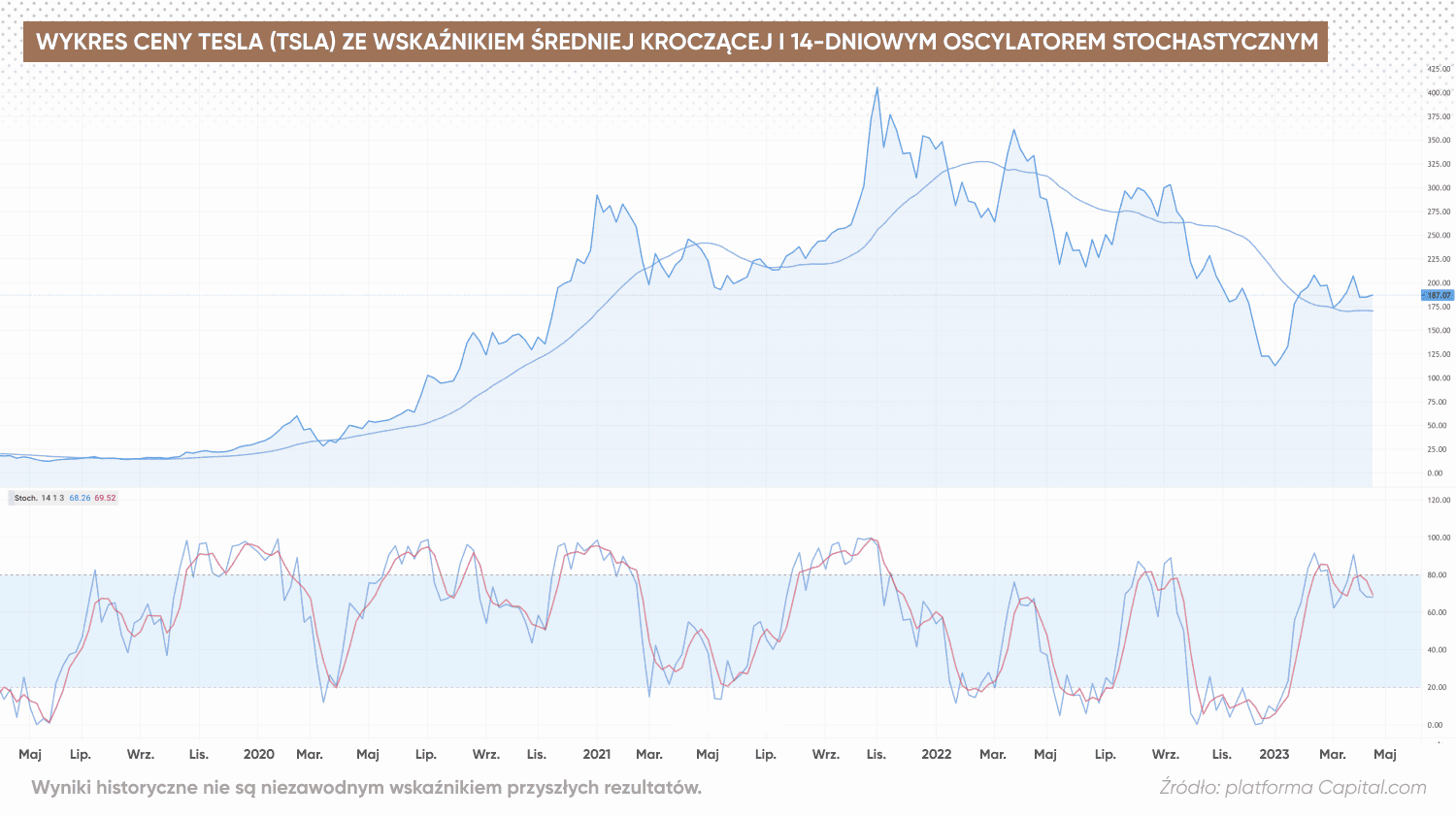

Handlując kontraktami na różnice kursowe (CFD) na akcjach, inwestor może korzystać z kombinacji oscylatora stochastycznego i średnich kroczących.

Ta stochastyczna strategia handlowa obejmowałaby identyfikację trendu akcji przy użyciu średnich kroczących. Jeśli wskaźniki MA wskazywałyby na trend wzrostowy, inwestor szukałby potwierdzenia w oscylatorze stochastycznym.

I odwrotnie, jeśli średnie kroczące wskazują na bessę, inwestor będzie szukał potwierdzenia w oscylatorze stochastycznym.

Poziomy Fibonacciego

Ta strategia wskaźnika stochastycznego łączy wykorzystanie oscylatora stochastycznego i poziomów Fibonacciego w celu identyfikacji potencjalnych punktów wejścia i wyjścia. Poziomy Fibonacciego to seria poziomów wykorzystywanych do identyfikacji poziomów wsparcia i oporu na rynku.

Gdy oscylator stochastyczny znajduje się poniżej 20, może to wskazywać, że rynek jest wyprzedany. Gdy oscylator stochastyczny znajduje się powyżej 80, może to wskazywać, że rynek jest wykupiony.

Gdy oscylator stochastyczny znajduje się w przedziale od 20 do 80, inwestorzy mogą wykorzystać poziomy Fibonacciego do identyfikacji potencjalnych punktów wejścia i wyjścia.

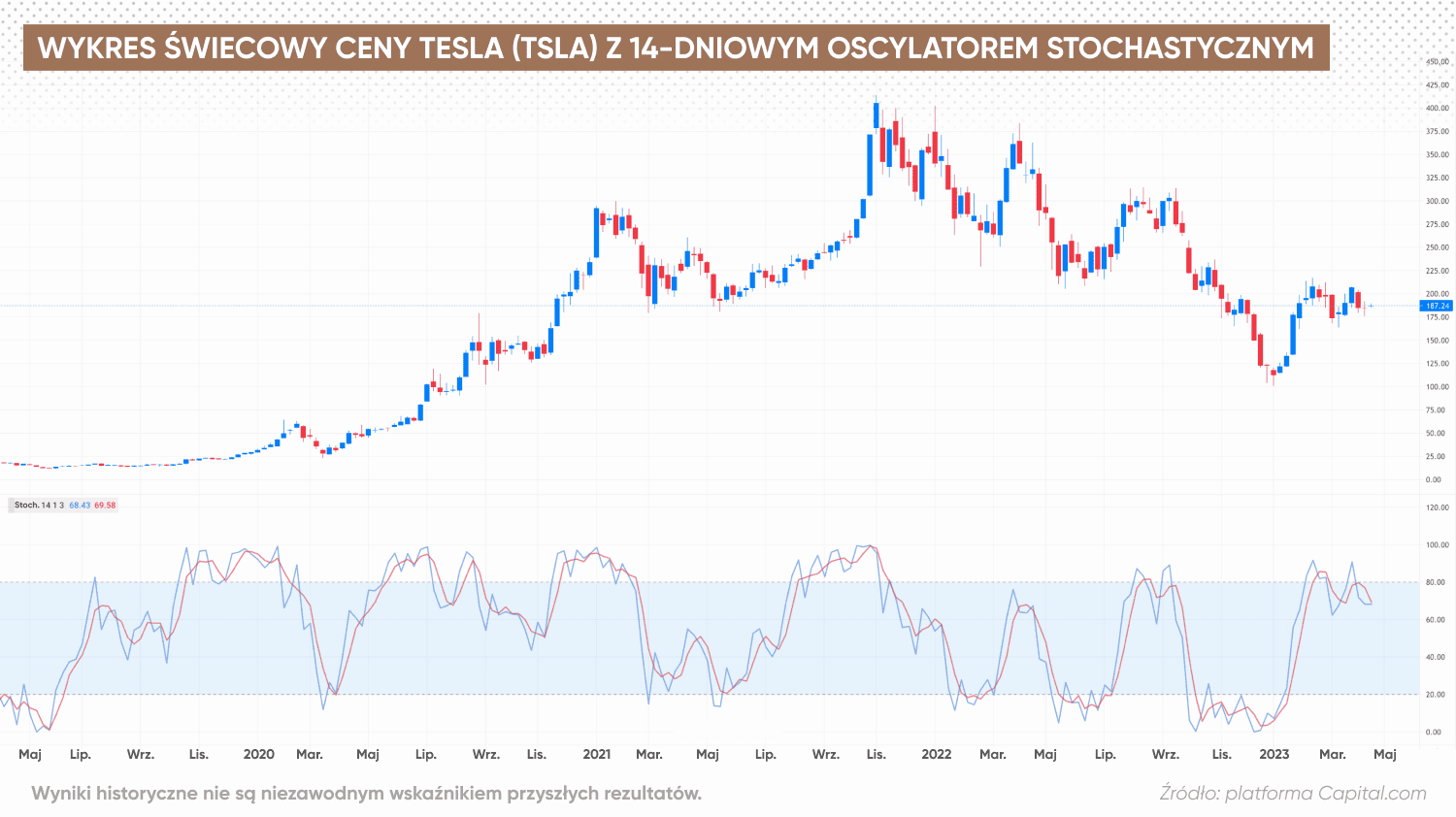

Formacje świecowe

Ta strategia handlowa oscylatora stochastycznego polega na połączeniu wykorzystania oscylatora stochastycznego i formacji świecowych w celu identyfikacji potencjalnych transakcji. Formacje świecowe są wykorzystywane do identyfikacji potencjalnych zmian kierunku rynku.

Strategia ta obejmuje w pierwszej kolejności rozpoznanie poziomów wykupienia i wyprzedania przy użyciu oscylatora stochastycznego. Gdy oscylator stochastyczny znajduje się powyżej 80, jest uważany za wykupiony, a gdy znajduje się poniżej 20, jest uważany za wyprzedany. Po zidentyfikowaniu tych poziomów inwestorzy będą szukać potencjalnych sygnałów odwrócenia trendu za pomocą formacji świecowych. Typowe formacje odwrócenia trendu obejmują formacje młota, doji i objęcia.

Może być stosowany na wszystkich przedziałach czasowych i rynkach, choć jest bardziej skuteczny na wyższych przedziałach czasowych, takich jak wykres dzienny. Strategia ta jest odpowiednia zarówno dla inwestorów krótkoterminowych, jak i długoterminowych, ponieważ generowane sygnały mogą być wykorzystywane zarówno do handlu wahadłowego, jak i handlu trendami.

Podsumowanie

Oscylator stochastyczny jest wskaźnikiem dynamiki stosowanym w analizie technicznej, który mierzy dynamikę instrumentu finansowego, takiego jak akcje, para walutowa lub towar, poprzez porównanie jego bieżącej ceny zamknięcia z poprzednimi cenami zamknięcia w danym okresie.

Zazwyczaj jest on wykreślany jako dwie linie, z których jedna reprezentuje bieżącą cenę zamknięcia, a druga średnią cenę zamknięcia w danym okresie. Następnie oscylator porusza się w przedziale od 0 do 100, przy czym odczyty powyżej 80 wskazują, że papier wartościowy jest wykupiony, a odczyty poniżej 20 wskazują, że papier wartościowy jest wyprzedany.

Zrozumienie, jak działa wskaźnik stochastyczny i jak go odczytywać, może pomóc inwestorom w podejmowaniu bardziej świadomych decyzji handlowych. Należy jednak pamiętać, że żadna strategia handlowa nie jest wolna od ryzyka.

Inwestorzy powinni upewnić się, że przeprowadzają własne badania przed podejmowaniem decyzji w handlu i zawsze powinni unikać handlu, który pochłaniałby większą ilością pieniędzy niż tę, na których stratę nie mogliby sobie pozwolić.

Częste pytania

Co oznacza wskaźnik stochastyczny?

Wskaźnik stochastyczny można wyjaśnić jako oscylator dynamiki, który mierzy prędkość i kierunek ruchów cen. Służy do identyfikacji warunków wykupienia i wyprzedania na rynku, a także potencjalnych odwróceń trendów.

Czy wskaźnik stochastyczny jest wskaźnikiem wyprzedzającym?

Tak, oscylator stochastyczny jest wskaźnikiem wyprzedzającym, co oznacza, że może sygnalizować przyszłe ruchy cen.

Jaki jest najlepszy przedział czasowy dla oscylatora stochastycznego?

Najlepsze ramy czasowe dla oscylatora stochastycznego zależą od rodzaju używanej strategii handlowej oscylatora stochastycznego. W przypadku długoterminowych strategii handlowych preferowane mogą być dłuższe ramy czasowe, takie jak wykres tygodniowy lub miesięczny. Podczas gdy w przypadku krótkoterminowych stochastycznych strategii handlowych najlepiej sprawdzają się krótsze ramy czasowe, takie jak wykres dzienny lub godzinowy.

Dlaczego oscylator stochastyczny jest przydatny dla inwestorów?

Oscylator stochastyczny może być wykorzystywany przez traderów do identyfikowania dynamiki ruchów cen i określania potencjalnych punktów wejścia i wyjścia. Mierzy dynamikę i prędkość ruchów cen poprzez porównanie ceny zamknięcia z jej ostatnim zakresem cenowym w danym okresie.