Mit foglal magába az Average True Range (ATR) kereskedési stratégia?

Az average true range, vagy röviden "ATR" egy technikai elemzőeszköz, amely a piac volatilitásának mérésére szolgál. Ebben az útmutatóban többet megtudhat róla, és megtanulhatja hogyan alkalmazható a stratégiáiban.

Mi az az Average True Range (ATR) indikátor?

Az Average true range (ATR) egy technikai elemzésre szolgáló indikátor, amely egy pénzügyi eszköz árának volatilitását méri egy meghatározott időszakban, ami általában 14 napot ölel fel.

Az ATR-t az adott időszak alatti valós tartományok (true ranges) átlagaként (avarage) számítják ki. Ez egy volatilitás mérőszám, és nem irány indikátor. A magasabb ATR nagyobb volatilitásra utal, és fordítva.

Fontos tudnivalók

-

Az average true range arra lett tervezve, hogy a piac volatilitását mérje.

-

Az ATR segíthet a kereskedőnek a stop-loss és* és take-profit szintek meghatározásában, és használható számos egyéb technikai indikátor és kereskedési stratégia kiegészítőjeként.

-

Az average true range persze nem tud a jövőbe látni, ezért a kereskedőknek az indikátor alkalmazása mellett el kell végezniük a saját kutatásukat is.

*A stop-loss megbízások nem mindig garantáltak.

Average true range indikátor magyarázata

Az ATR-t 1978-ban hozta létre egy technikai elemző, név szerint J. Welles Wilder, Jr., aki az indikátort a "New Concepts In Technical Trading Systems" (Új koncepciók a technikai kereskedési rendszerekben) című könyvében osztotta meg olvasóival.

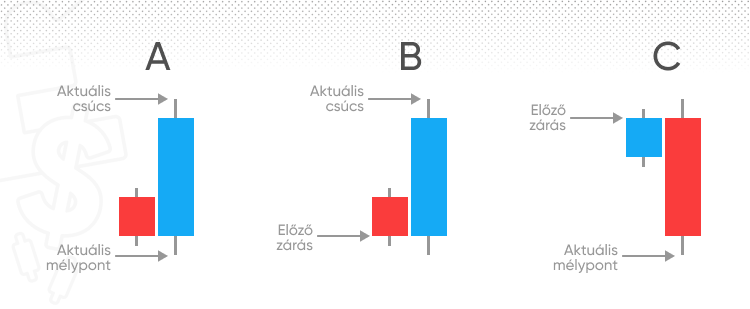

Ha valaki szeretné kiszámítani átlagos valós tartományt (average true range), az alábbi három komponenst kell figyelembe vennie:

-

Az aktuális csúcs és az előző záróár közötti különbség

-

Az aktuális mélypont és az előző záróár közötti különbség

-

Az aktuális csúcs és az aktuális mélypont közötti különbség

Miután megkapta a fenti számokat, ki kell választania a legmagasabbat. Ez a true range (valós tartomány) vagy TR.

(A múltbeli teljesítmény nem megbízható mutatója a jövőbeli eredményeknek)

(A múltbeli teljesítmény nem megbízható mutatója a jövőbeli eredményeknek)

Miután megkapta a valós tartományt, ki kell választania a periódusok számát. Ezek lehetnek órák, hetek, hónapok vagy akár évek is. A könyvében Wilder 14 periódust javasol. Ez a leggyakrabban használt szám, bár a kereskedők tetszés szerint használhatnak többet vagy kevesebbet is.

Ezután ki kell számolniuk a valós tartományt a kiválasztott időtartományokra (például 14 napra), és kiszámítani az átlagukat. A végső szám az average true range, amely a kiválasztott időtartomány átlagos ármozgásait mutatja meg.

ATR képlet

Alternatívaként az ATR kiszámítható az alábbi képlet segítségével:

ATR = (korábbi ATR * (n - 1) + TR) / n]

Ahol

n=periódusok száma

TR= True Range

Average true range kereskedési példa

Most vessünk egy pillantást az average true range egy valódi példájára. Az indikátor elérhető a legtöbb kereskedési platformon, és egy különálló sávban jelenik meg az árfolyamgrafikon alatt.

(A múltbeli teljesítmény nem megbízható mutatója a jövőbeli eredményeknek)

(A múltbeli teljesítmény nem megbízható mutatója a jövőbeli eredményeknek)

Ahogyan azt a képen is láthatja, az ATR nem teljesen követi az árfolyam mozgásait. Ehelyett azt mutatja, hogy az árfolyam mikor volt a legingadozóbb. Ha vetünk egy pillantást a grafikonra, akkor láthatjuk, hogy amikor az eszköz ára a legmagasabb szinten volt, a volatilitása inkább a középső tartományban mozgott.

Továbbá fontos megjegyezni, hogy az average true range nem százalékként van megadva, hanem abszolút értékként. Ez azt jelenti, hogy egy 1.000$ körül mozgó eszköznek magasabb lesz az ATR-je, mint egy 10$ körüli eszköznek.

Ennek eredményeként az első jelentősebb változást tapasztalhat az ATR-ben, ha 100$-ral emelkedik, mint ha a második 5$-ral emelkedne, annak ellenére, hogy az első eszköz 10%-ot emelkedett, a második pedig 50%-ot. A kereskedőknek ezt fontos figyelembe venni, hogy ne használják az ATR méréseket elkülönítve, amikor összeállítják az average true range stratégiájukat.

ATR kereskedési stratégia: Hogyan kell az ATR-t használni a kereskedésben

Az average true range egy olyan eszköz, amely segíthet a kereskedőknek a kereskedési stratégiájuk kidolgozása során.

-

Napon belüli kereskedés: Nem ritka jelenség, hogy a napon belüli kereskedők ATR indikátor stratégiát alkalmaznak. Az alapötlet az, hogy rövid időtartományokat használnak az ATR kiszámítására, majd hozzáadják a záróárhoz.

-

Tartományalapú kereskedési stratégia: Az ATR használható egy tartományalapú kereskedési terv kifejlesztésére. Mivel a tartományalapú kereskedés egy meghatározott tartomány beazonosításán alapul, az ATR használata a piaci volatilitás mérésére segíthet meghatározni, hogy milyen tartományban kereskedjünk.

-

Kitörésalapú stratégia: Az ATR kereskedési stratégia alkalmazása hasznos lehet, amikor a kitörésalapú stratégiával ötvözik. Ez azt jelenti, hogy a kereskedő használhatja az indikátort, hogy beazonosítsa mikor tör ki egy eszköz egy alacsony volatilitású szintből, ugyanis az ilyen helyzetek gyakran előznek meg jelentős ármozgásokat.

-

Momentumalapú kereskedés: Az average true range indikátor használata igen hasznos lehet a momentumalapú kereskedés során. Az ATR általában emelkedik, amikor nagyobbá válik a valószínűsége, hogy egy eszköz ára gyorsabb mozgásra készül, mint korábban, ami emelkedő vagy csökkenő momentumhoz vezethet.

Hogyan kell használni az ATR-t a stop-loss és take-profit meghatározására

Az ATR indikátort gyakran használják stop-loss megbízásokkal együtt. A stop-lossok olyan piaci megbízások, amelyek lezárnak egy veszteséges ügyletet egy előre meghatározott áron. Fontos megjegyezni, hogy a hagyományos stop-lossok nem védenek a csúszástól - ebben az esetben a garantált stop-lossok nagyobb védelmet nyújtanak, azonban ezek után egy meghatározott díjat kell fizetni.

Amikor az ATR magas, a kereskedők felkészülhetnek a várhatóan nagyobb volatilitásra és szélesebb áringadozásokra. Ennek eredményeként magasabb szintekre tehetik a stop-loss megbízásokat, ugyanis számítanak az ármozgásokra és a piac esetleges irányváltására.

Ezzel szemben, amikor az ATR alacsony volatilitásra utal, a kereskedők alacsonyabb stop-loss szinteket használnak, hiszen arra számítanak, hogy nincs túl nagy esélye a piac talpra állásának az adott mélypontról.

Ehhez hasonlóan az ATR használható take-profit megbízások beállítására is, amelyek lezárnak egy nyereséges pozíciót egy előre meghatározott áron. Amikor a volatilitás magas, a kereskedők magasabb szintre tehetik a take-profit megbízásokat, ugyanis fennáll a valószínűsége, hogy a piac folytatja az emelkedését. Ehhez hasonlóan, amikor a volatilitás alacsony, szűkebb take-profit megbízásokat állíthatnak, ugyanis valószínű, hogy a piac nem folytatja az emelkedő trendet.

(A múltbeli teljesítmény nem megbízható mutatója a jövőbeli eredményeknek)

(A múltbeli teljesítmény nem megbízható mutatója a jövőbeli eredményeknek)

ATR a pozícióméret meghatározására

Az indikátor használható továbbá a pozícióméret meghatározásra, ugyanis az ATR segítségével beazonosító melyik a legnagyobb volatilitású eszköz a kereskedő portfóliójában, majd az ügyletek mérete ezzel összhangban módosítható.

Az alapötlet az, hogy a kereskedő portfóliójában minden egyes eszközre ki kell számítani az average true range-t. Ha egy eszköz magas volatilitású, akkor a kereskedő számára előnyösebb kisebb ügyleteket nyitni, hiszen egy nagyobb piacmozgás eltörölheti az esetleges nyereségeket.

A kereskedők, akik pozícióméretezést használnak gyakran ugyanazt a képletet alkalmazzák, meghatározva mennyit hajlandók kockáztatni, majd ez alapján számítják ki az ügyleteik méreteit.

Ehhez szükség van egy képletre, amellyel kiszámítható a pozíció mérete. Ez a kereskedő fiókegyenlegének egy meghatározott százaléka, amelyet hajlandó kockáztatni, elosztva az average true range értékével.

A képlet a következőképp nézne ki:

A/B,

ahol

A=a kereskedési fiók egyenlegének százaléka, amelyet a kereskedő hajlandó kockáztatni, és

B=ATR.

Average true range és egyéb indikátorok

Az average true range használható más technikai elemzőeszközökkel ötvözve. Például a különféle sztochasztikus indikátorokat, amelyek egy eszköz árfolyamának momentumát mérik, gyakran használják az ATR-rel párosítva. Ennak az az oka, hogy az ATR ellensúlyozza a sztochasztikus eszközök azon tendenciáját, hogy hamis jelzéseket adjanak olyan piacokon, amelyek nem két meghatározott árszint között mozognak. Ehhez hasonlóan, a sztochasztikus eszközök azon képessége, hogy jelezze mikor túlvett vagy túladott egy adott eszköz, tisztább képet adhat az average true range mozgásairól.

A parabolikus SAR, amely egy piacmozgások követésére, valamint a be- és kilépési pontok meghatározására tervezett eszköz, szintén Wilder találmánya, és kiváló kiegészítője lehet az ATR-nek. Ennek az az oka, hogy a parabolikus SAR képes megmutatni milyen irányban mozog a piac, amit ha kiegészítünk az ATR által meghatározott piaci volatilitással, akkor pontosabb képet kaphatunk a két indikátor jelzéseiről.

Mivel az ATR-t gyakran használják a kereskedők a be- és kilépési pontok beazonosítására, az olyan eszközök, mint például a mozgóátlag konvergencia divergencia (MACD), amelyet gyakran használnak a belépési pontok és a momentum változásának meghatározására, kiváló kiegészítője lehet az ATR-nek. Továbbá alkalmazható más volatilitás indikátorokkal együtt is, mint például a Bollinger szalagok® (BB), az árfolyam visszafordulások beazonosítására.

Összegzés

Az average true range egy technikai elemzőeszköz, amely használható a piac általános volatilitásának mérésére.

Az ATR kiszámítható a valós tartományok meghatározásával egy adott számú periódusban, általában a legutóbbi 14-ben.Az ATR használható különféle kereskedési stratégiákkal, mint például a napon belüli kereskedés, a tartományalapú kereskedés, a kitörésalapú kereskedés, a momentumalapú kereskedés és egyebek.

Segíthet a kereskedőknek meghatározni, hogy milyen szinten és mikor lenne legjobb leadni a stop-loss és take-profit megbízásaikat. Használható más indikátorokkal együtt is, mint például a sztochasztikus indikátorok, a parabolikus SAR, a MACD és a Bollinger szalagok®.

Amire viszont nem képes, az a jövő megjóslása. Ez az oka annak, hogy a kereskedőknek el kell végezniük a saját kutatásukat, figyelembe venni, hogy a piacok a pozícióikkal ellentétes irányba is mozoghatnak, és soha ne kereskedjenek nagyobb összeggel, mint amennyit készen állnak elveszíteni.

GYIK

Hogyan működik az average true range?

Az average true range a valós tartomány (true range) meghatározásán alapul, amely az aktuális csúcs és az előző záróár közötti legnagyobb különbség, az aktuális mélypont, az aktuális csúcs és egy meghatározott számú periódus aktuális mélypontjának összedásával, majd a periódusok számának elosztásával kerül kiszámításra. Az ATR a volatilitás mérőszáma.

Hogyan kell leolvasni az average true range-t?

Az average true range egy vonallal van ábrázolva a grafikonon, általában az árfolyamgrafikon alatti különálló sávban, amelynél a csúcsok magas volatilitást, a mélypontok pedig alacsony volatilitást képviselnek.

Hogyan használható az ATR stop-loss és take-profit szintek meghatározására?

Az ATR használható stop-loss és take profit szintek meghatározására, ugyanis képet ad a piac volatilitásának mértékéről. A kereskedő távolabbi szinteken helyezheti el a stop-loss és take-profit megbízásait, amikor az ATR magas volatilitást mutat, illetve közelebbi szintekre, amikor alacsony volatilitást jelez.

Melyek a leggyakoribb ATR-t alkalmazó kereskedési stratégiák?

Az average true range használható különféle kereskedési stratégiákkal, mint például a napon belüli kereskedés, a kitörésalapú kereskedés, a momentumalapú kereskedés és egyebek.