Les émotions en trading : le guide complet

Comprendre comment les émotions peuvent influencer vos décisions de trading est l'une des leçons les plus importantes qu'un trader puisse apprendre.

Lisez la suite pour découvrir comment des émotions telles que la peur et la cupidité peuvent affecter vos activités de trading. Apprenez comment contrôler ces émotions pour prendre des décisions plus raisonnées sur les marchés.

Les émotions en trading

Comment les émotions affectent-elles le trading ?

Le trading peut s'avérer une activité chargée émotionnellement. Il est facile de se laisser submerger par des sentiments d'excitation, de peur ou de cupidité, qui peuvent tous avoir un impact négatif sur votre prise de décision.

Voici quelques-uns des problèmes qui peuvent survenir si vous basez vos décisions de trading sur les émotions plutôt que sur une analyse de marché objective.

-

Les biais cognitifs: le trading émotionnel peut générer divers biais cognitifs comme la surconfiance et la prise de risques excessive, ou à l'inverse, le manque de confiance et l'hésitation.

-

Les prises de décisions impulsives: ce biais peut découler d'un manque de discipline ou de supervision, laissant les traders potentiellement exposés à des pertes importantes.

-

L'aversion pour les pertes: cela peut par exemple amener les traders à se focaliser sur des pertes à court terme et à éviter le trading dans son ensemble.

Les émotions communes en trading

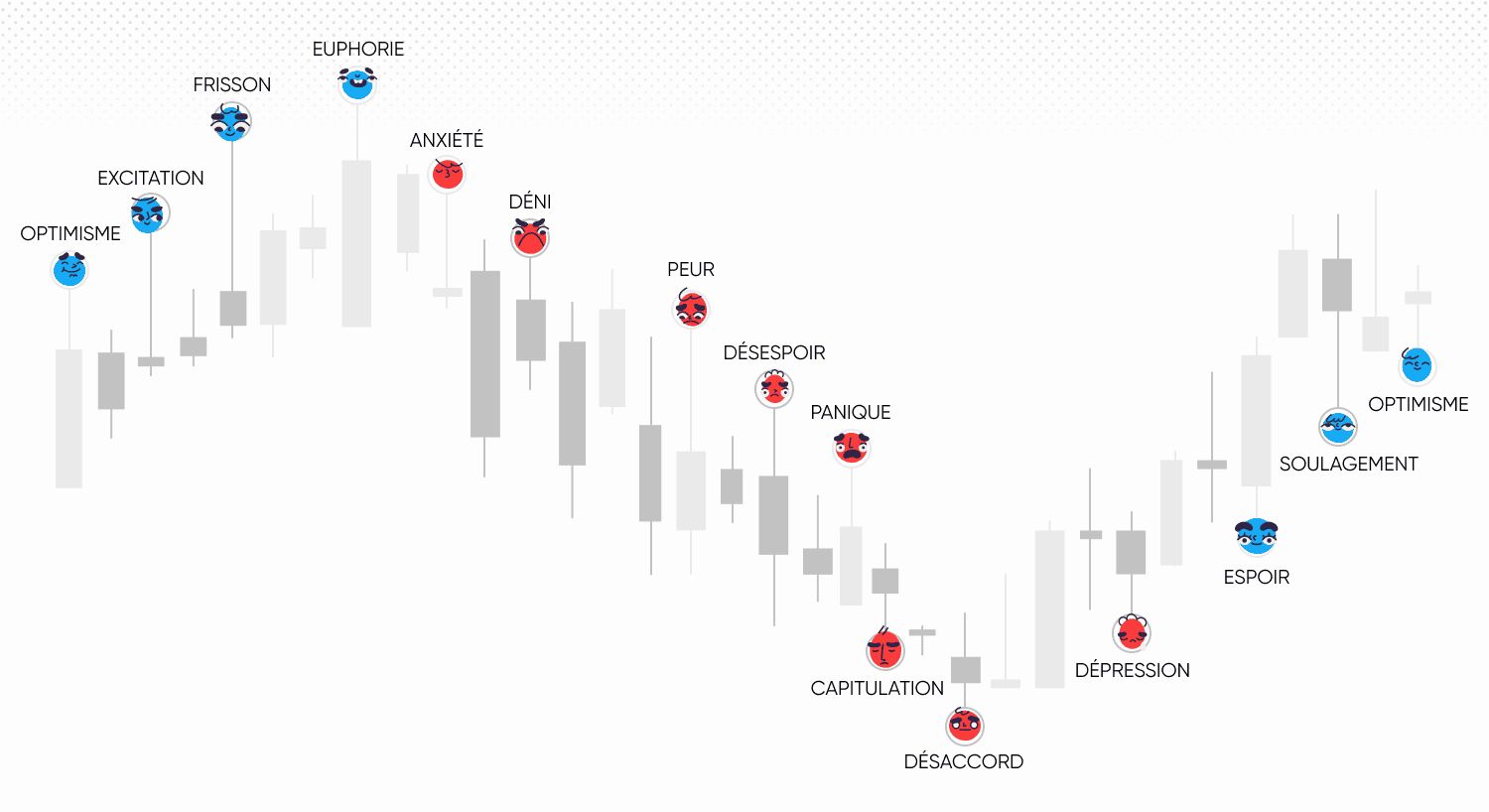

Bien que le spectre émotionnel de chaque trader soit unique, il y a 14 émotions que la plupart des traders éprouvent communément. Celles-ci peuvent se manifester par des cycles, allant de l'excitation et de l'euphorie, à la peur et la panique, puis à la désillusion et la dépression.

Examinons de plus près certaines des émotions clés en trading.

-

L'euphorie: des sentiments d'excitation intense déclenchés par un trade profitable ou une série de gains, peuvent altérer votre perception du potentiel de gains importants. Dans cet état d'esprit, vous pourriez devenir plus sûr de vous et tomber dans le piège de la surconfiance, prenant alors plus de risques que vous ne le feriez normalement.

-

Peur: dans le trading, la peur peut être déclenchée par une volatilité inattendue du marché. Cela pourrait vous amener à baser vos décisions sur un état anxieux plutôt que sur une analyse solide et rationnelle. La peur induit des comportements irrationnels comme fermer une position trop tôt ou bien ne pas oser ouvrir une position.

-

La désillusion: elle peut être causée par une perte importante ou une série de pertes. Cet état favorise la fixation sur les échecs et la perte de confiance en soi. Il ouvre la voie au biais de l'aversion à la perte et peut même aboutir à un abandon complet du trading.

Comment contrôler ses émotions en trading

Chaque personne étant unique, il n'existe pas de recette universelle sur la manière de contrôler les émotions dans le trading. Cependant, vous pouvez adopter plusieurs mesures pour vous aider à mieux comprendre et atténuer les effets négatifs que les émotions dans le trading peuvent avoir sur vos décisions sur les marchés.

-

Pratiquez la pleine conscience: pratiquer la pleine conscience peut vous aider à développer une meilleure conscience de vos pensées et émotions. Cela pourrait vous rendre plus enclin à trader sur la base de décisions rationnelles plutôt qu'émotionnelles.

-

Essayez de tenir un journal: documenter vos décisions de trading, stratégies et états émotionnels peut vous aider à évaluer votre performance, identifier des schémas et corriger les biais émotionnels.

-

Pratiquez le dialogue intérieur positif: remplacer consciemment les schémas de pensée négatifs par des affirmations constructives pourrait vous aider à renforcer votre confiance, à maintenir votre calme et à minimiser l'impact des biais émotionnels sur la prise de décision.

-

Faites des pauses: ce conseil peut sembler simple, mais prendre des pauses peut vous aider à prendre du recul, à recentrer votre attention et à mieux comprendre comment vos trades évoluent par rapport aux événements du marché.

-

Cherchez du soutien: échanger des idées, discuter des stratégies et partager des expériences avec d'autres traders peut contribuer à renforcer votre résilience émotionnelle.

Souhaitez-vous en savoir plus sur la psychologie du trading ?

Découvrez certains de nos autres guides complets.

Les effets en trading

L'erreur en trading

Les biais en trading

Questions fréquemment posées

Pourquoi les émotions perturbent-elles votre trading ?

Dans le trading les émotions ont une influence profonde sur la capacité d'un trader à prendre des décisions éclairées et rationnelles. Les émotions peuvent obscurcir le jugement, fausser les perceptions et conduire à des biais qui, au final, aboutissent à des choix sous-optimaux. Reconnaître et gérer les émotions est donc crucial pour maintenir une approche claire et objective, ce qui est essentiel pour réussir à long terme sur les marchés financiers.

Quelles sont les émotions courantes que les traders expérimentent ?

Les traders peuvent éprouver une large gamme d'émotions lors de leurs transactions, telles que l'euphorie, qui peut mener à une confiance excessive et à une prise de risque excessive ; la peur, qui peut entraîner une fixation sur les pertes à court terme, des ventes précipitées sous l'effet de la panique ou une inaction due à l'incertitude ; et la dépression, qui peut amener les traders à se concentrer sur les échecs, à devenir plus sensibles au biais d'évitement des pertes, voire à abandonner complètement le trading.

Comment contrôler mes émotions lorsque je trade ?

Tenir un journal de trading, utiliser des outils de gestion des risques et faire des pauses lors du trading peuvent vous aider à surveiller et à gérer efficacement vos émotions.

Qu'est-ce que l'indice de la peur et de la cupidité ?

L'indice de la peur et de la cupidité est un baromètre du sentiment pour les traders cherchant à comprendre les courants émotionnels qui influencent le marché boursier. Il fonctionne sur une échelle de 0 (peur extrême) à 100 (cupidité extrême), 50 représentant la zone neutre. De manière générale, il peut être utilisé pour évaluer le sentiment des investisseurs en analysant les comportements de prise de risque ou d'aversion au risque sur le marché boursier.

Qu'est-ce qui influence l'indice de peur et de cupidité ?

Les facteurs influençant l'indice de peur et de cupidité du marché boursier peuvent inclure les tendances du marché boursier, les indicateurs économiques, le climat politique mondial et le sentiment du marché.

Comment utiliser l'indice de peur et de cupidité ?

Les traders peuvent utiliser l'indice de peur et de cupidité pour aider à identifier les tendances, déterminer les points d'entrée et de sortie, et évaluer l'appétit global pour le risque sur les marchés.

Quelle est la différence entre l'indice de peur et de cupidité et le VIX ?

L'indice de peur et de cupidité évalue le sentiment général du marché, alternant entre la peur et la cupidité en fonction des comportements du marché boursier. En revanche, le VIX mesure spécifiquement la volatilité attendue du marché. L'indice de peur et de cupidité offre une vue d'ensemble du sentiment, tandis que le VIX se concentre sur les attentes de volatilité.

Quelle est la différence entre l'indice de peur et de cupidité et le S&P 500 ?

L'indice de peur et de cupidité est un indicateur du sentiment du marché qui mesure les émotions des investisseurs, tandis que le S&P 500 est un indice boursier qui suit la performance de 500 grandes entreprises cotées sur les bourses américaines.

Comment la peur et la cupidité influencent-elles les décisions de trading ?

La peur peut conduire à des décisions impulsives ou à l'inaction, tandis que la cupidité peut entraîner une prise de risque excessive sur les marchés.

Quelles stratégies peuvent aider à gérer la peur dans le trading ?

Placer des ordres de stop-loss clairs, diversifier les investissements et avoir une stratégie de trading bien définie peuvent aider à atténuer la peur excessive lors du trading. Il convient toutefois de noter que ressentir de la peur est parfois justifié dans le trading, car cela constitue une réponse naturelle aux risques inhérents, vous incitant à faire preuve de prudence et à prendre des décisions éclairées pour protéger votre capital.

*Les stop-loss ne sont pas tous garantis.