Στρατηγική trading με χρήση του RSI: Ένας εκπαιδευτικός οδηγός

Μάθετε πώς να χρησιμοποιείτε τον δείκτη σχετικής δύναμης (RSI) με τον οδηγό στρατηγικής για διαπραγματεύσεις. Εξερευνήστε την προέλευση του δείκτη RSI, τον τύπο και τη χρήση του σε συνδυασμό με άλλα εργαλεία τεχνικής ανάλυσης.

Τι είναι ο RSI;

Ο δείκτης σχετικής δύναμης (RSI) είναι ένας ευρέως χρησιμοποιούμενος δείκτης που χρησιμοποιείται από τους traders στην τεχνική ανάλυση, ο οποίος αξιολογεί τη δύναμη της κίνησης των τιμών ενός χρηματοπιστωτικού μέσου κατά τη διάρκεια μιας δεδομένης χρονικής περιόδου. Μετρά την ταχύτητα και τη μεταβολή της διακύμανσης των τιμών σε μια κλίμακα από το 0 έως το 100, παρέχοντας πληροφορίες για συνθήκες υπεραγοράς ή υπερπώλησης, καθώς και για πιθανές αντιστροφές τάσεων.

Ο RSI μπορεί να χρησιμοποιηθεί για τη διαπραγμάτευση όλων των αγορών και των κατηγοριών περιουσιακών στοιχείων, από τις μετοχές έως το συνάλλαγμα (forex), με μια ποικιλία στρατηγικών διαπραγμάτευσης RSI για να διαλέξετε.

Κύρια σημεία

- Ο RSI είναι ένα εργαλείο τεχνικής ανάλυσης που μετρά τη δύναμη της κίνησης των τιμών και εντοπίζει υπεραγορασμένες και υπερπουλημένες συνθήκες στις χρηματοπιστωτικές αγορές.

- Ο RSI θα μπορούσε να εφαρμοστεί σε διαφορετικά χρονοδιαγράμματα και προσαρμοσμένες χρονικές περιόδους ανάλογα με μια στρατηγική διαπραγματεύσεων.

- Οι στρατηγικές διαπραγμάτευσης RSI περιλαμβάνουν (αλλά δεν περιορίζονται σε αυτές) τον εντοπισμό υπεραγορασμένων/υπεραγορασμένων, τη διασταύρωση 50, την απόκλιση και τις διακυμάνσεις αποτυχίας.

- Ο συνδυασμός του RSI με άλλους δείκτες, όπως οι κινητοί μέσοι όροι, οι ζώνες Bollinger Bands®, ο MACD, ο στοχαστικός ταλαντωτής και οι υποχωρήσεις Fibonacci, μπορεί να βελτιώσει την ανάλυση της αγοράς.

- Ο RSI έχει περιορισμούς, όπως η παραγωγή λανθασμένων σημάτων και η μη πρόβλεψη του μεγέθους των αντιστροφών των τιμών.

Όλα για το δείκτη RSI

Ο RSI διατυπώθηκε από τον μηχανολόγο μηχανικό που μετατράπηκε σε trader και τεχνικό αναλυτή, J. Welles Wilder Jr., ο οποίος αποκάλυψε για πρώτη φορά το 1978 στο βιβλίο του, "New Concepts in Technical Trading Systems" (Νέες έννοιες στα Τεχνικά Συστήματα Διαπραγμάτευσης).

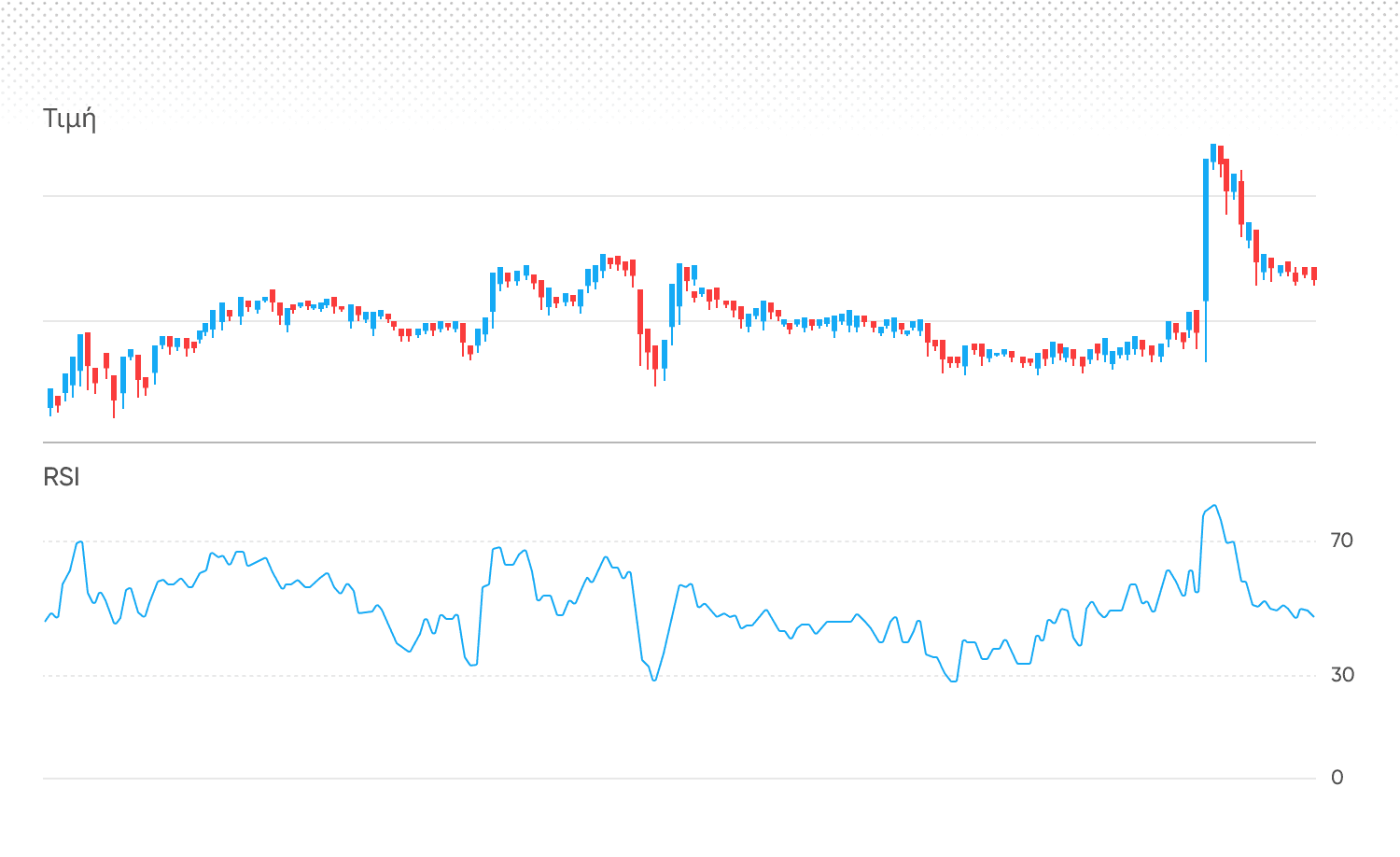

Όπως οι περισσότεροι ταλαντωτές, ο RSI τυπικά απεικονίζεται κάτω από ένα διάγραμμα τιμών. Μπορεί να χρησιμοποιηθεί σε οποιοδήποτε χρονικό πλαίσιο διαγράμματος κεριών ή ράβδων, συμπεριλαμβανομένων λεπτών, ωρών, ημερών και εβδομάδων.

Ο RSI μπορεί επίσης να υπολογιστεί για διαφορετικές χρονικές περιόδους. Η τυπική ρύθμιση είναι 14 περίοδοι, αλλά ορισμένοι traders μπορούν να χρησιμοποιήσουν προσαρμοσμένες ρυθμίσεις του δείκτη RSI όπως δύο περιόδους, εννέα περιόδους ή 50 περιόδους. Για παράδειγμα, για να βελτιστοποιήσουν τον RSI για διαπραγμάτευση ημέρας, οι traders μπορούν να προσαρμόσουν τις ρυθμίσεις σε μικρότερη αναδρομή, όπως 7 ή 10 περιόδους, για να αυξήσουν την ευαισθησία στις πρόσφατες μεταβολές των τιμών.

*Οι παλαιότερες αποδόσεις δεν αποτελούν αξιόπιστο δείκτη μελλοντικών αποτελεσμάτων.

Συγκρίνοντας το μέγεθος των πρόσφατων κερδών με τις πρόσφατες απώλειες, ο RSI παράγει μια αξία από 0 ως 100 που αντανακλά τη δύναμη ή την αδυναμία της δυναμικής των τιμών του περιουσιακού στοιχείου.

-

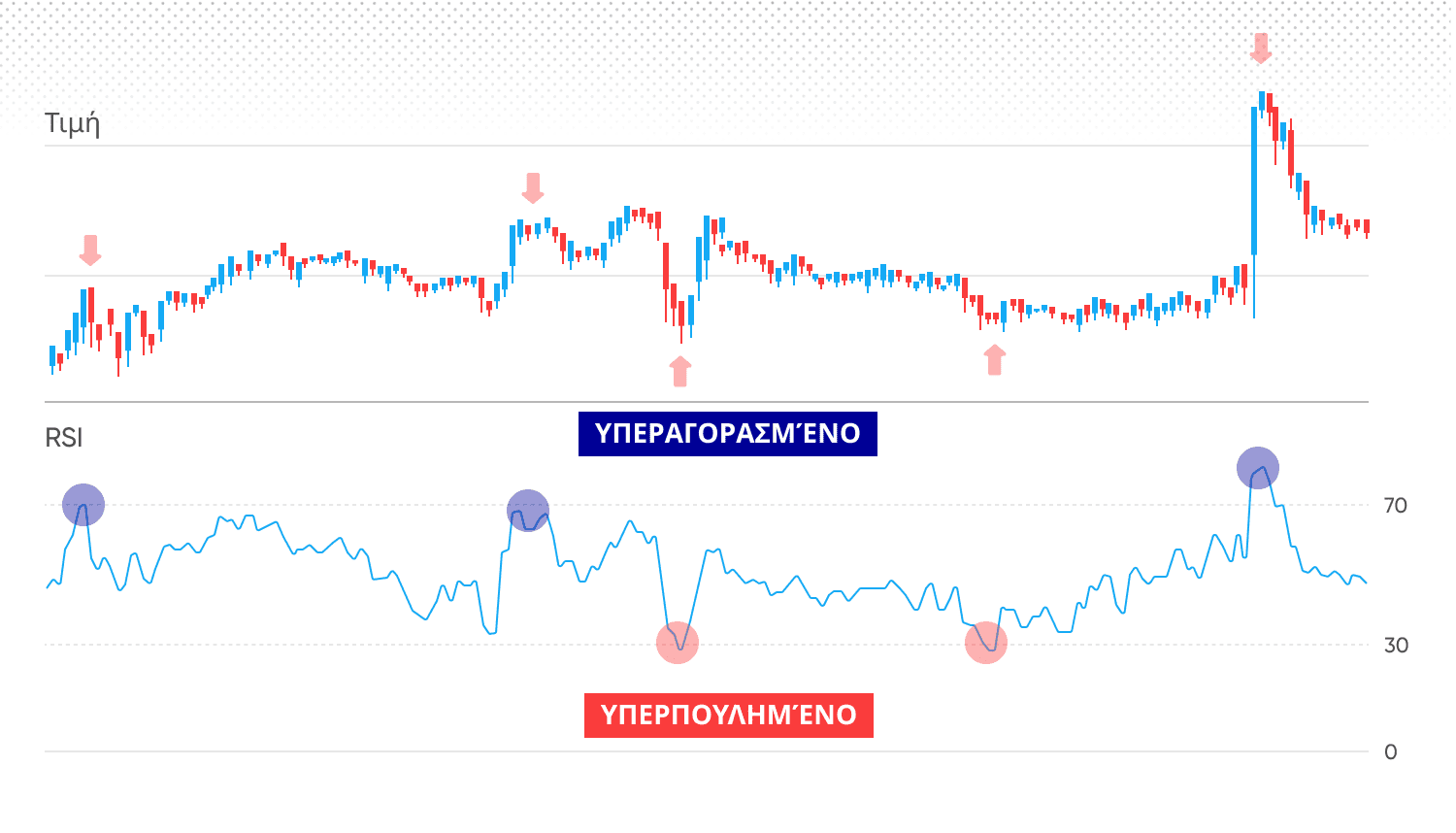

Όταν η τιμή του RSI αυξάνεται πάνω από 70, θεωρείται γενικά ότι είναι υπεραγορασμένο, σηματοδοτώντας ότι το περιουσιακό στοιχείο μπορεί να είναι υπερτιμημένο και ότι επίκειται διόρθωση των τιμών.

-

Όταν η τιμή του RSI πέφτει κάτω από 30, θεωρείται γενικά ότι είναι υπερπουλημένο, υποδεικνύοντας ότι το περιουσιακό στοιχείο μπορεί να είναι υποτιμημένο και η ανάκαμψη των τιμών θα μπορούσε να είναι στον ορίζοντα.

Πως υπολογίζεται ο RSI;

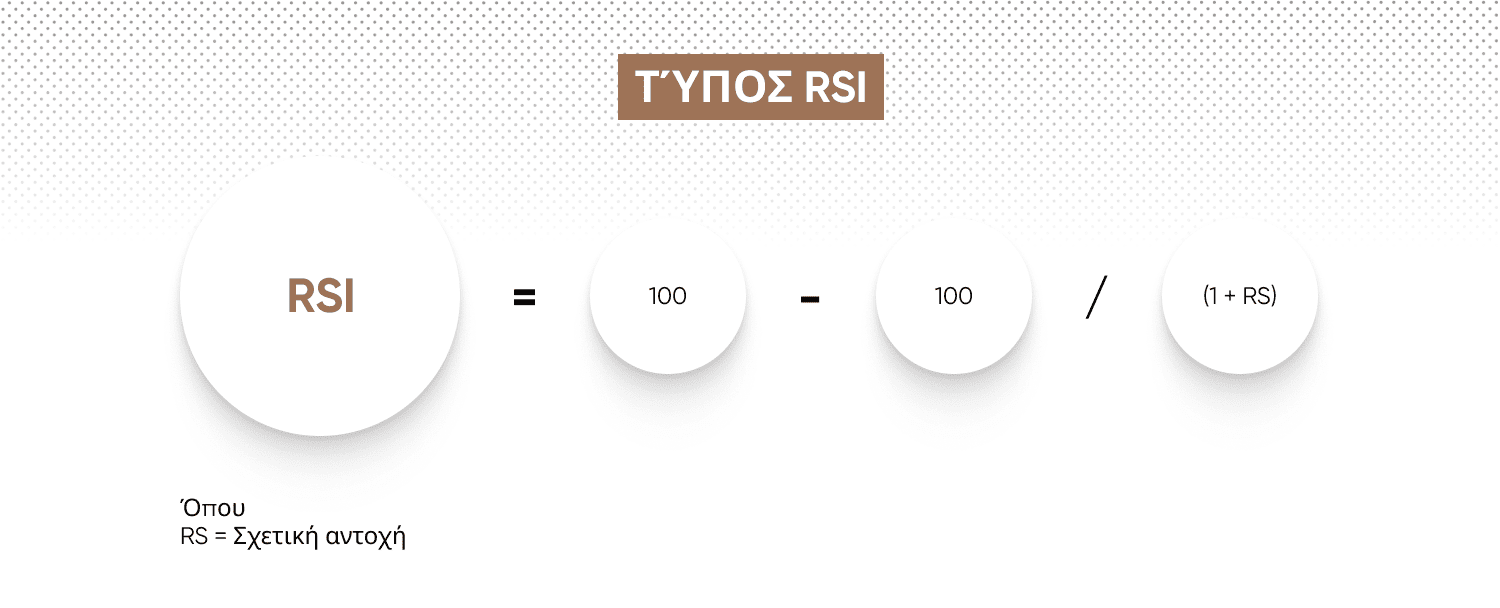

Δεν είναι απαραίτητο να θυμάστε τον υπολογισμό για να χρησιμοποιήσετε τις στρατηγικές διαπραγματεύσεων RSI, καθώς ο δείκτης είναι συνήθως ενσωματωμένος σε μια πλατφόρμα διαπραγματεύσεων, αλλά βοηθά να αντιληφθείτε τι δείχνει ο δείκτης.

Ο RSI υπολογίζεται με την ομαλοποίηση του δείκτη σχετικής δύναμης (RS). Ο RS μετράται από το μέσο κέρδος διαιρούμενο με τη μέση απώλεια.

Ο το μέσο κέρδος είναι το άθροισμα των ανοδικών μεταβολών των τιμών κατά τις τελευταίες Χ χρονικές περιόδους (συνήθως 14, όπως συνιστάται από τον J. Welles Wilder Jr.) διαιρούμενο με τον αριθμό των περιόδων για την επίτευξη του μέσου όρου.

Ο η μέση απώλεια είναι το άθροισμα των καθοδικών μεταβολών των τιμών για τον ίδιο αριθμό περιόδων, διαιρούμενο με τον ίδιο αριθμό περιόδων.

Ο παράγοντας σχετικής δύναμης (μέσο κέρδος διαιρούμενο με τη μέση απώλεια) μετατρέπεται στη συνέχεια σε δείκτη σχετικής δύναμης μεταξύ 0 και 100, για να προκύψει ο τύπος RSI.

Τι είναι η στρατηγική διαπραγμάτευσης RSI;

Μια στρατηγική διαπραγμάτευσης RSI είναι ένα σύνολο κανόνων και τεχνικών που χρησιμοποιεί τον δείκτη RSI για τον εντοπισμό πιθανών εισόδων διαπραγμάτευσης με βάση τις συνθήκες υπεραγοράς και υπερπώλησης ή τις μεταβολές ορμής. Υπάρχουν τέσσερις βασικοί τρόποι χρήσης του δείκτη RSI στις διαπραγματεύσεις.

Υπεραγορασμένο και υπερπουλημένο

Όπως έχουμε ήδη συζητήσει, αν ο δείκτης RSI δείχνει ότι ένα περιουσιακό στοιχείο έχει γίνει υπεραγορασμένο και στη συνέχεια αρχίζει να δείχνει προς τα κάτω, υποδηλώνει ότι η τιμή μπορεί να το ακολουθήσει προς τα κάτω. Ομοίως, αν ο RSI είναι υπερπουλημένος και στη συνέχεια αρχίσει να δείχνει προς τα πάνω, η τιμή θα μπορούσε να είναι έτοιμη να γυρίσει επίσης προς τα πάνω.

Όσοι ακολουθούν αυτή τη στρατηγική διαπραγμάτευσης RSI μπορούν να εξετάσουν το ενδεχόμενο να περιμένουν μέχρι ο RSI να πέσει κάτω από το 70 από ένα επίπεδο υπεραγορασμένης κατάστασης για να πάρουν μια πιθανή θέση πώλησης. Στη συνέχεια, όταν ο RSI αυξηθεί πάνω από το 30 από υπερπουλημένες συνθήκες, η ιδέα είναι να πάρετε μια θέση αγοράς.

*Οι παλαιότερες αποδόσεις δεν αποτελούν αξιόπιστο δείκτη μελλοντικών αποτελεσμάτων.

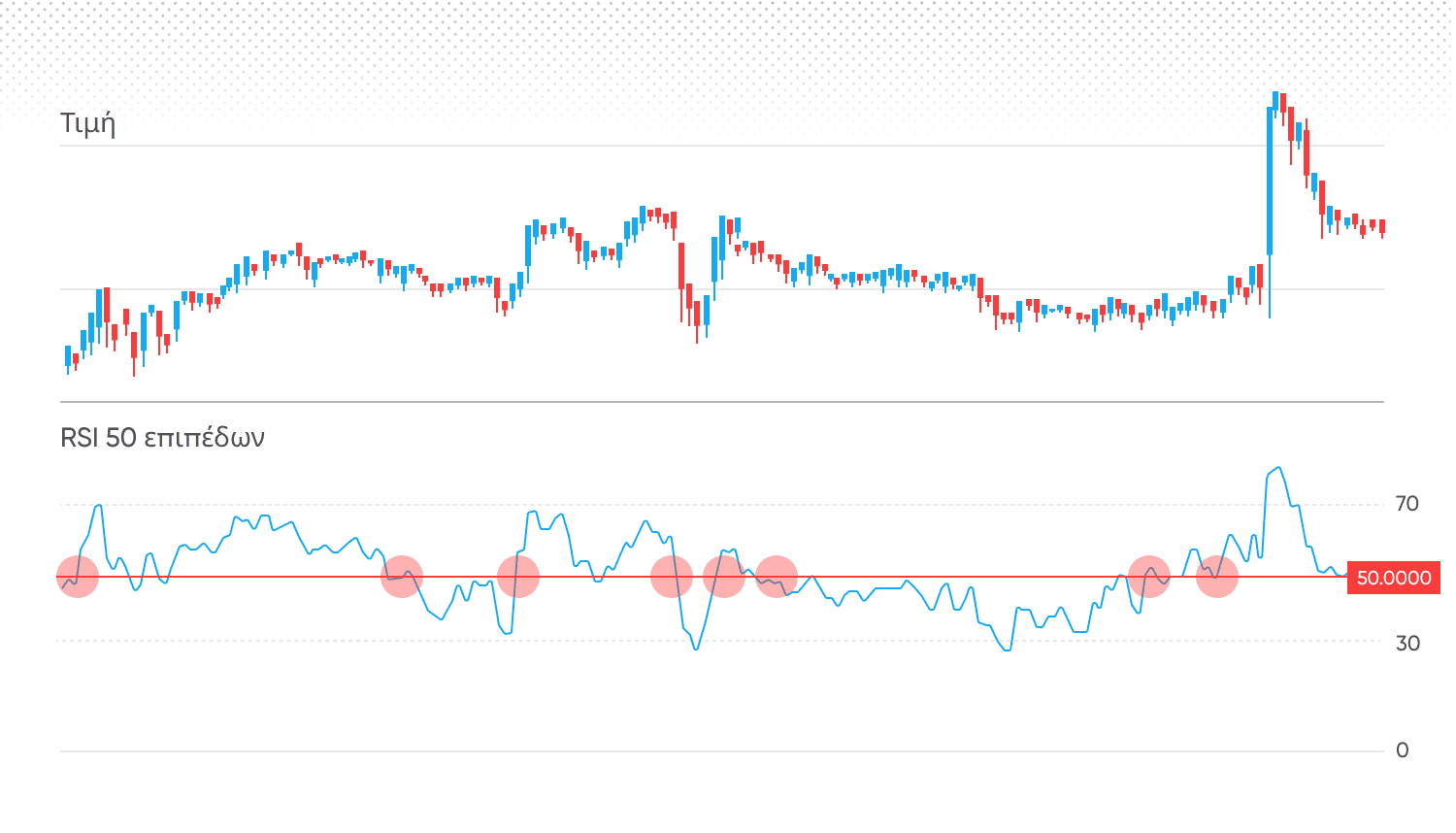

50-crossover

Οι traders θα μπορούσαν να χρησιμοποιήσουν το επίπεδο RSI 50 (η κεντρική γραμμή) για να επιβεβαιώσουν ότι υπάρχει τάση των τιμών. Σύμφωνα με αυτή τη στρατηγική, μια πτωτική τάση προτείνεται όταν ο RSI διασταυρώνεται από πάνω από 50 σε κάτω από 50. Ομοίως, μια ανοδική τάση υποδηλώνεται όταν ο RSI περνάει πάνω από το 50.

*Οι παλαιότερες αποδόσεις δεν αποτελούν αξιόπιστο δείκτη μελλοντικών αποτελεσμάτων.

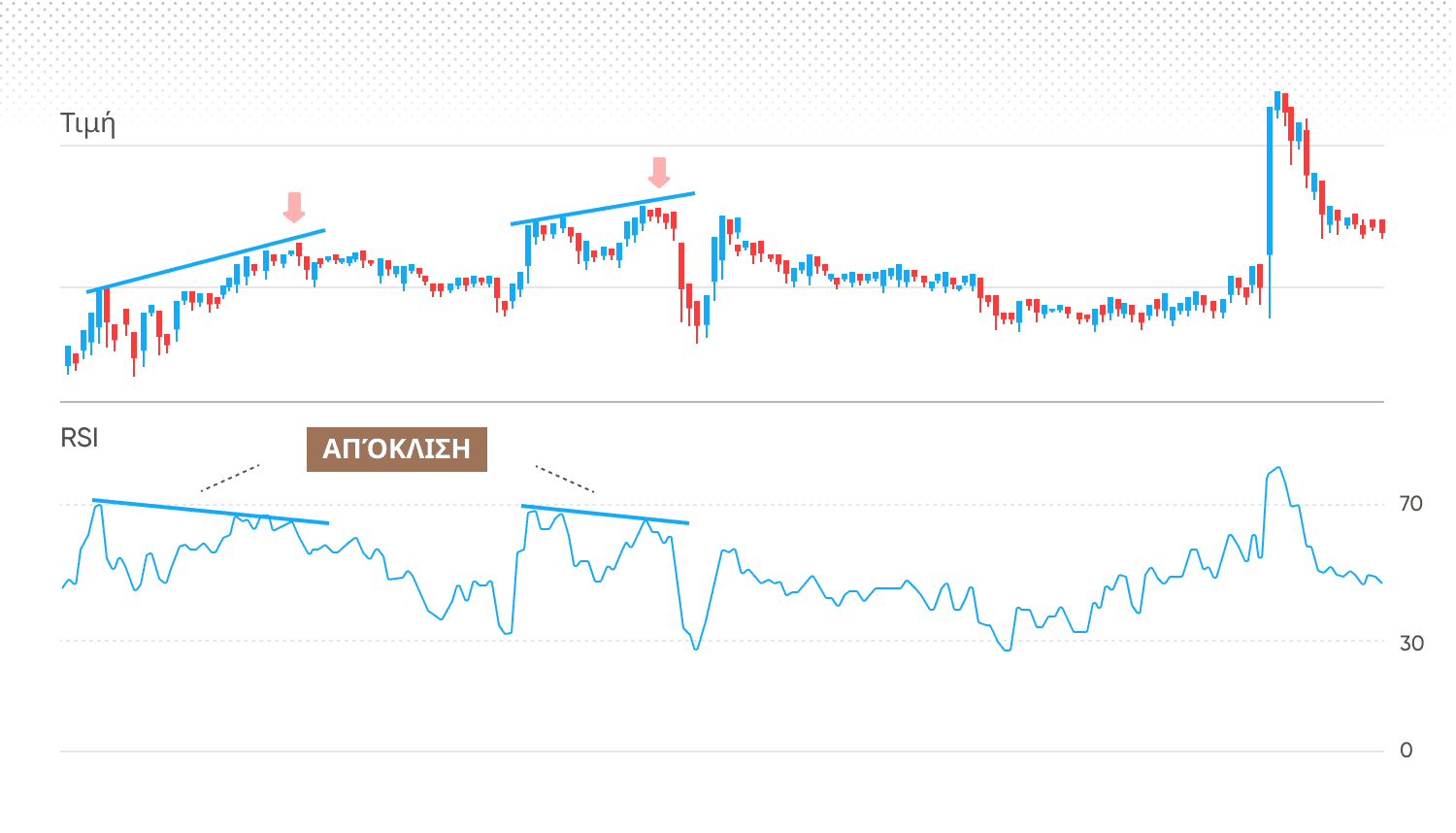

Απόκλιση

Ένας άλλος τρόπος διαπραγμάτευσης με τον RSI είναι να αναζητήσετε αποκλίσεις μεταξύ του RSI και της τιμής της αγοράς. Με απλά λόγια, οι traders αναζητούν καταστάσεις όταν η ορμή κινείται προς την αντίθετη κατεύθυνση της τιμής, σηματοδοτώντας ένα πιθανό σημείο καμπής.

Όταν η τιμή χτυπά ένα "υψηλότερο υψηλό" αλλά ο RSI κάνει ένα "χαμηλότερο υψηλό" - αυτό είναι γνωστό ως καθοδική απόκλιση.

Όταν η τιμή κάνει ένα "χαμηλότερο χαμηλό" και ο RSI σχηματίζει ένα "υψηλότερο χαμηλό" - αυτό είναι γνωστό ως ανοδική απόκλιση.

Όταν εμφανίζεται απόκλιση, η θεωρία αναφέρει ότι υπάρχει μεγαλύτερη πιθανότητα αντιστροφής των τιμών. Αυτό θα μπορούσε να παρουσιάσει πιθανά βραχυπρόθεσμα σήματα πώλησης και αγοράς.

*Οι παλαιότερες αποδόσεις δεν αποτελούν αξιόπιστο δείκτη μελλοντικών αποτελεσμάτων.

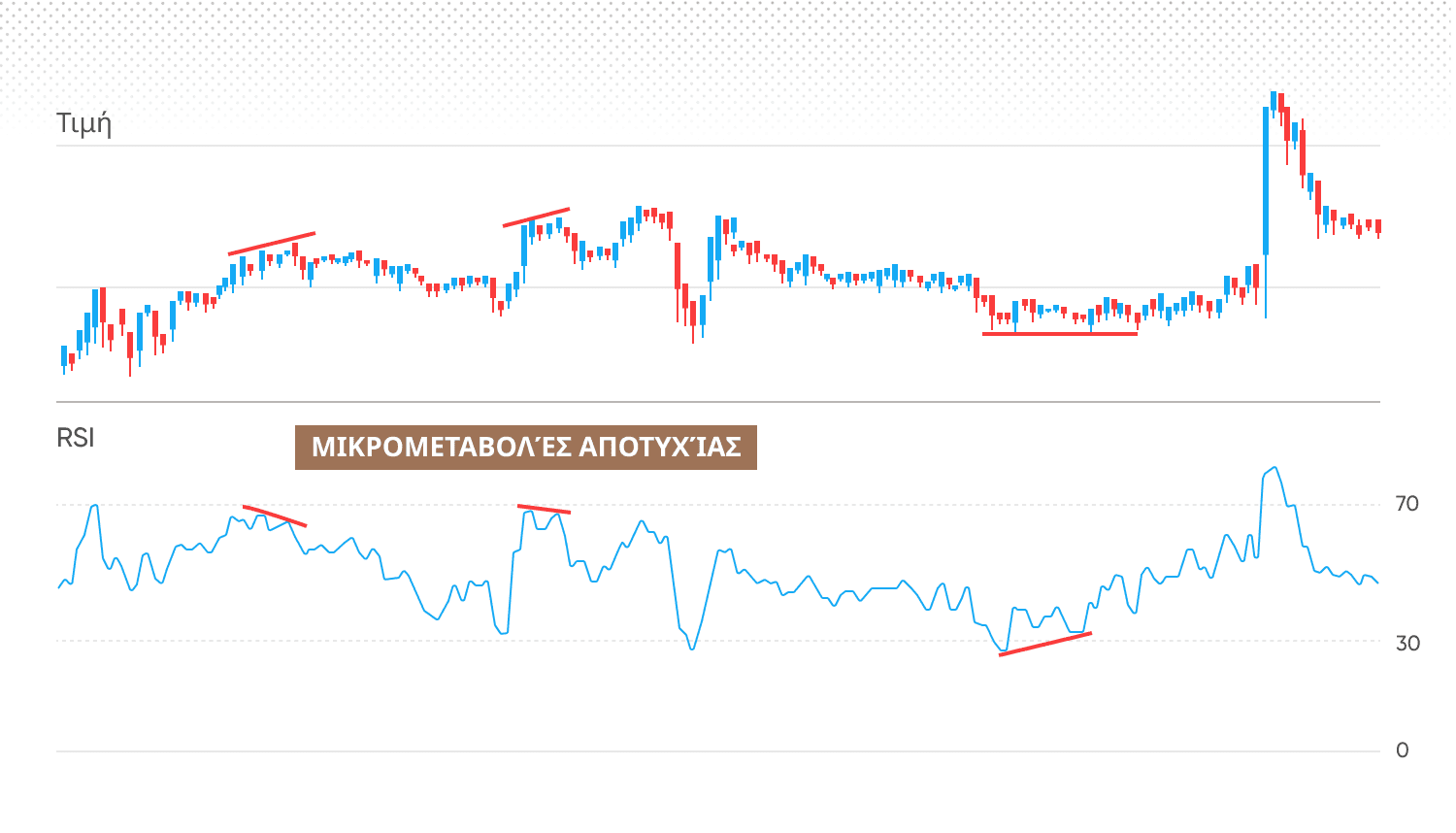

Ταλαντεύσεις αποτυχίας RSI

Πρόκειται για μια παρόμοια έννοια με την απόκλιση, αλλά σε πολύ μικρότερη κλίμακα. Οι "διακυμάνσεις" είναι μικρά υψηλά και χαμηλά που κάνει μια τιμή όταν βρίσκεται σε μια τάση. Ο RSI τείνει να παρακολουθεί τα υψηλά και τα χαμηλά της τιμής.

Οι ανοδικές τάσεις βλέπουν υψηλότερα υψηλά και χαμηλά. Οι καθοδικές τάσεις βλέπουν χαμηλότερα υψηλά και χαμηλά. Αν ο RSI κινείται χαμηλότερα αλλά η τιμή συνεχίζει να ανεβαίνει, αυτό θα μπορούσε να είναι σημάδι βραχυπρόθεσμης αντιστροφής της τάσης.

*Οι παλαιότερες αποδόσεις δεν αποτελούν αξιόπιστο δείκτη μελλοντικών αποτελεσμάτων.

Πώς να διαπραγματεύεστε χρησιμοποιώντας τον RSI και άλλους δείκτες

Οι traders μπορούν να επιλέξουν να χρησιμοποιήσουν τον RSI σε συνδυασμό με άλλους δείκτες για να ενισχύσουν την ανάλυση της αγοράς και να αποκτήσουν μια πιο ολοκληρωμένη κατανόηση των κινήσεων των τιμών. Παρακάτω παρατίθενται ορισμένοι από τους δημοφιλείς δείκτες που μπορούν να συμπληρώσουν μια στρατηγική διαπραγμάτευσης RSI.

-

Κινητοί μέσοι όροι (MA)

Οι traders συχνά χρησιμοποιούν κινητούς μέσους όρους (MA) σε συνδυασμό με τον RSI για τον εντοπισμό τάσεων και πιθανών σημείων εισόδου ή εξόδου. Για παράδειγμα, όταν η τιμή περνάει πάνω από έναν κινητό μέσο όρο και ο RSI βγαίνει από την υπερπουλημένη περιοχή (πάνω από 30), μπορεί να σηματοδοτήσει μια πιθανή είσοδο αγοράς. Αντιθέτως, όταν η τιμή διασταυρώνεται κάτω από τον κινητό μέσο όρο και ο RSI κινείται σε υπεραγορασμένη περιοχή (πάνω από 70), θα μπορούσε να υποδηλώνει ένα σημείο εισόδου για πώληση.

-

Bollinger Bands®

Συνδυάζοντας Bollinger Bands® με τον RSI, οι traders μπορούν να κερδίσουν πρόσθετη επιβεβαίωση των υπεραγορασμένων ή υπερπουλημένων συνθηκών. Όταν η τιμή αγγίζει την ανώτερη ζώνη Bollinger Band® και ο RSI είναι πάνω από 70, αυτό μπορεί να υποδηλώνει ότι το περιουσιακό στοιχείο είναι υπερβολικά εκτεταμένο και αναμένεται να υποχωρήσει. Παρομοίως, αν η τιμή αγγίξει την κατώτερη Bollinger Band® και ο RSI είναι κάτω από 30, μπορεί να υποδηλώνει μια υπερπουλημένη κατάσταση και μια πιθανή ευκαιρία αγοράς.

-

MACD

Η χρήση του κινητού μέσου όρου σύγκλισης απόκλισης (MACD) σε συνδυασμό με τον RSI θα μπορούσε να παρέχει περαιτέρω επιβεβαίωση των αλλαγών τάσης και των μεταβολών ορμής. Για παράδειγμα, αν ο RSI παρουσιάζει ανοδική απόκλιση (η τιμή κάνει χαμηλότερα χαμηλά, ενώ ο RSI κάνει υψηλότερα χαμηλά) και ο MACD παρουσιάζει ανοδική διασταύρωση (η γραμμή MACD διασταυρώνεται πάνω από τη γραμμή σήματος), μπορεί να ενισχύσει την πιθανότητα μιας ενδεχόμενης αντιστροφής της τάσης προς τα πάνω.

-

Στοχαστικός ταλαντωτής

Ο στοχαστικός ταλαντωτής, όπως και ο RSI, εντοπίζει υπεραγορασμένες και υπερπουλημένες συνθήκες. Συγκρίνοντας τους δύο δείκτες, οι traders θα μπορούσαν να αναζητήσουν επιβεβαίωση ή αποκλίσεις για να εκτιμήσουν καλύτερα τις πιθανές ανατροπές της αγοράς. Για παράδειγμα, αν τόσο ο RSI όσο και ο στοχαστικός ταλαντωτής μετακινηθούν από την υπερπουλημένη στην υπεραγορασμένη περιοχή, αυτό μπορεί να ενισχύσει την υπόθεση μιας ανοδικής κίνησης των τιμών.

-

Υποχωρήσεις Fibonacci

Ο συνδυασμός των υποχωρήσεων Fibonacci με τον RSI θα μπορούσε να βοηθήσει τους traders να εντοπίσουν πιθανά επίπεδα στήριξης και αντίστασης κατά τη διάρκεια των διορθώσεων των τιμών. Αν ο RSI φτάσει σε υπερπουλημένα επίπεδα κοντά σε ένα σημαντικό επίπεδο ανάσχεσης Fibonacci, θα μπορούσε να σηματοδοτήσει μεγαλύτερη πιθανότητα ανάκαμψης των τιμών σε αυτό το επίπεδο, παρέχοντας ένα πιθανό σημείο εισόδου για θέσεις αγοράς.

RSI περιορισμοί

Λάθος σήματα: Ο RSI είναι ένας κορυφαίος δείκτης, σχεδιασμένος για να σας οδηγήσει ενδεχομένως σε κερδοφόρες διαπραγματεύσεις νωρίτερα από τους δείκτες υστέρησης. Ωστόσο, οι κορυφαίοι δείκτες είναι λιγότερο αξιόπιστοι και μπορούν συχνά να παράγουν ψευδή σήματα. Αυτό οφείλεται στο γεγονός ότι κάθε αλλαγή στην ορμή δεν σημαίνει ότι η τιμή θα αλλάξει κατεύθυνση.

Το μέγεθος της αντιστροφής είναι άγνωστο: Ο δείκτης RSI σηματοδότησε πολλά σημεία καμπής στις αγορές όλα αυτά τα χρόνια, αλλά δεν προβλέπει πόσο μεγάλη ή μικρή θα είναι η επόμενη κίνηση των τιμών. Ο RSI μπορεί να σηματοδοτεί μια κορυφή ή έναν πυθμένα ή απλώς μια προσωρινή αντιστροφή στην κατεύθυνση της τιμής μιας μετοχής.

Συμπέρασμα

Συνοψίζοντας, ο RSI είναι ένα δημοφιλές εργαλείο τεχνικής ανάλυσης που χρησιμοποιείται για τη μέτρηση της ισχύος των κινήσεων των τιμών για διάφορα χρηματοπιστωτικά μέσα. Σχεδιασμένο από τον J. Welles Wilder Jr., μετράει υπεραγορασμένες ή υπερπουλημένες συνθήκες και πιθανές αντιστροφές τάσεων, παρέχοντας πολύτιμες πληροφορίες για τους traders.

Ο RSI μπορεί να εφαρμοστεί σε διαφορετικά χρονοδιαγράμματα και χρονικές περιόδους, με την τυπική ρύθμιση να είναι 14 περίοδοι, αν και οι traders μπορούν να προσαρμόσουν. Για παράδειγμα, οι ρυθμίσεις του RSI για διαπραγμάτευση ημέρας είναι συνήθως σε μικρότερη αναδρομή, όπως 7 ή 10 περίοδοι, για να αυξηθεί η ευαισθησία στις πρόσφατες μεταβολές των τιμών.

Οι στρατηγικές RSI περιλαμβάνουν τον εντοπισμό υπεραγορασμένων/υπεραγορασμένων συνθηκών, τη διασταύρωση 50, την απόκλιση και τις διακυμάνσεις αποτυχίας. Οι traders συχνά χρησιμοποιούν τον RSI σε συνδυασμό με άλλους δείκτες, όπως οι κινητοί μέσοι όροι, οι ζώνες Bollinger Bands®, ο MACD, ο ταλαντωτής στοχαστικής και οι υποχωρήσεις Fibonacci, για να ενισχύσουν την ανάλυση της αγοράς και να υποστηρίξουν τη λήψη αποφάσεων.

Ωστόσο, ο RSI έχει περιορισμούς, συμπεριλαμβανομένης της πιθανότητας παραγωγής λανθασμένων σημάτων και της μη πρόβλεψης του μεγέθους των αντιστροφών των τιμών. Παρά τα μειονεκτήματα αυτά, ο RSI παραμένει ένας χρήσιμος δείκτης για τους traders που επιδιώκουν να περιηγηθούν στην πολυπλοκότητα των χρηματοπιστωτικών αγορών.

Συχνές Ερωτήσεις

Πως χρησιμοποιείται ο δείκτης RSI;

Για να ρυθμίσετε τον δείκτη RSI, επιλέξτε το επιθυμητό χρονικό πλαίσιο και προσαρμόστε τις χρονικές περιόδους για τον υπολογισμό (η τυπική ρύθμιση είναι 14 περίοδοι). Προσαρμόστε τις ρυθμίσεις σύμφωνα με τη στρατηγική διαπραγμάτευσής σας, η οποία θα μπορούσε να χρησιμοποιεί 7 ή 10 περιόδους για διαπραγμάτευση ημέρας.

Πως υπολογίζεται ο RSI;

Ο RSI υπολογίζεται χρησιμοποιώντας τον τύπο RSI = 100 - 100 / (1 + RS), όπου RS είναι ο παράγοντας σχετικής ισχύος, ο οποίος προκύπτει από τη διαίρεση του μέσου κέρδους με τη μέση απώλεια για έναν καθορισμένο αριθμό περιόδων.

Είναι ο RSI καλός για διαπραγμάτευση ημέρας;

Ο RSI θα μπορούσε να είναι αποτελεσματικός για ημερήσιες διαπραγματεύσεις όταν βελτιστοποιηθεί με μικρότερες περιόδους αναδρομής, όπως 7 ή 10, για να αυξήσει την ευαισθησία του στις πρόσφατες μεταβολές των τιμών.

Ποια είναι η διαφορά μεταξύ του RSI και του στοχαστικού;

Ο RSI και ο στοχαστικός ταλαντωτής είναι και οι δύο δείκτες ορμής. Ωστόσο, οι διαφορετικοί μαθηματικοί τύποι δημιουργούν διαφορετικά αποτελέσματα. Ο RSI εξετάζει τα μέσα κέρδη έναντι των μέσων απωλειών κατά τη διάρκεια ενός καθορισμένου αριθμού περιόδων. Αλλά ο στοχαστικός ταλαντωτής εξετάζει την τιμή κλεισίματος σε σχέση με το υψηλότερο υψηλό και το χαμηλότερο χαμηλό εντός ενός συγκεκριμένου χρονικού πλαισίου. Ο στοχαστικός τείνει να γίνεται πιο συχνά υπεραγορασμένος και υπερπουλημένος από τον RSI, παρέχοντας περισσότερες εισόδους συναλλαγών αλλά και περισσότερα ψευδή σήματα.

Πώς μπορώ να χρησιμοποιήσω τον RSI σε συνδυασμό με άλλους τεχνικούς δείκτες;

Για να χρησιμοποιήσετε τον RSI σε συνδυασμό με άλλους τεχνικούς δείκτες, εξετάστε το ενδεχόμενο να προσθέσετε κινητούς μέσους όρους, Bollinger Bands®, MACD, στοχαστικό ταλαντωτή ή υποχωρήσεις Fibonacci στην ανάλυσή σας για πρόσθετη επιβεβαίωση των τάσεων, των επιπέδων στήριξης και αντίστασης.