Jak zarządzać ryzykiem w handlu

Zarządzanie ryzykiem jest centralnym założeniem zarządzającym podejściem do aktywów i procesem handlu. Poznaj rodzaje ryzyka, które należy brać pod uwagę, powszechne techniki i efektywne narzędzia zarządzania ryzykiem, a także inne przydatne informacje.

Zarejestruj się Wypróbuj konto demo

Czym jest zarządzanie ryzykiem?

Zarządzanie ryzykiem w handlu odnosi się do metod stosowanych w celu ochrony kapitału i minimalizacji strat, i ma ono miejsce zarówno przed transakcją, jak i w trakcie zarządzania pozycjami. Strategie zarządzania ryzykiem w handlu CFD przyjmują wiele postaci, od ryzyka rynkowego i kredytowego, po ryzyko związane z płynnością, a wszystkie z nich zagrażają potencjalnie kapitałowi i aktywności rynkowej inwestora.

Niezależnie od tego, czy stosujesz zlecenia stop loss, ustalasz rozmiar pozycji zgodnie z warunkami zmienności, czy oceniasz ogólny poziom ryzyka, jaki jesteś skłonny przyjąć, dogłębna świadomość poszczególnych składników kompleksowego planu zarządzania ryzykiem jest niezbędna dla poważnych inwestorów.

Czym jest ryzyko w handlu?

Ryzyko utraty kapitału przy niekorzystnym zwrocie rynku nie jest jedynym problemem, jakiego należy się obawiać. Od ryzyka płynności po ryzyko operacyjne, poniżej przedstawiamy kompleksową listę rodzajów ryzyka w handlu z dźwignią, ich definicje i sposoby ich rozumienia.

Ryzyko rynkowe: nazywane również ryzykiem systematycznym, ryzyko rynkowe odnosi się do potencjalnych strat wynikających z niekorzystnej zmiany cen aktywów. Czynniki fundamentalne, takie jak zmiany stóp procentowych, wskaźniki ekonomiczne, wydarzenia geopolityczne i ogólne nastroje rynkowe należą do przykładowych wydarzeń, jakie mogą wpływać na ruchy cenowe. Ryzyko rynkowe dotyczy wszystkich papierów wartościowych i nie można go wyeliminować poprzez dywersyfikację.

Ryzyko płynności: ten rodzaj ryzyka wiąże się z brakiem możliwości szybkiego kupna lub sprzedaży aktywa po bieżącej cenie rynkowej z uwagi na niewystarczający wolumen transakcji. Niepłynne aktywa, które mogą obejmować wybrane produkty rolne, mniej znane metale lub egzotyczne pary walut, są często narażone na większe spready kupna-sprzedaży i opłaty transakcyjne, co wiąże się z ryzykiem niezrealizowania transakcji po pożądanej cenie. Zjawisko to nazywa się poślizgiem. W takich okolicznościach warto rozważyć stosowanie zleceń typu gwarantowany stop, aby upewnić się, że pozycja zostanie zamknięta po dokładnie wyznaczonej cenie. Aktywacja zlecenia typu gwarantowany stop wiąże się z dodatkową opłatą.

Ryzyko kredytowe: znane również pod nazwą ryzyka kontrahenta, ryzyko kredytowe występuje, gdy druga strona transakcji nie wywiązuje się ze swoich zobowiązań umownych. Niewypełnienie zobowiązań przez którąś ze stron może prowadzić do strat finansowych inwestora, przez co tak wielkie znaczenie ma wybór objętego nadzorem regulacyjnym, zaufanego brokera.

Ryzyko operacyjne: ten rodzaj ryzyka wynika z procesów wewnętrznych, systemów lub błędów ludzkich w obrębie operacji handlowych. Może ono dotyczyć błędów w realizacji zleceń, awarii technicznych, naruszeń cyberbezpieczeństwa i problemów z zapewnieniem zgodności. Ryzyko operacyjne może zakłócać działalność handlową, powodując straty finansowe. Ponownie, skutecznym remedium jest upewnienie się, że wybrany broker cieszy się dobrą reputacją w dziedzinie niezawodnej realizacji zleceń i solidnych procesów operacyjnych.

Ryzyko modelu: ten typ ryzyka powstaje, gdy decyzje handlowe są podejmowane na bazie wadliwych lub niedokładnych modeli, algorytmów lub strategii ilościowych. Inwestorzy stosują różne modele oceny ryzyka, prognozowania i strategii handlowych, a występujące w nich błędy mogą prowadzić do niespodziewanych strat.

Ryzyko regulacyjne: to ryzyko niekorzystnych zmian przepisów lub wymagań dotyczących zgodności, które wpływają na działalność handlową. Zmiany regulacyjne mogą wpływać na strukturę rynków, reguły handlu, wymagania dotyczące depozytów i sprawozdawczość, co może odbijać się na strategiach handlu oraz dostępności produktów pochodnych.

Ryzyko wydarzeń: ten typ ryzyka obejmuje niespodziewane wydarzenia lub warunki mogące istotnie wpływać na rynki finansowe, jak np. klęski żywiołowe, ataki terrorystyczne, niepokoje na tle politycznym lub skandale korporacyjne. Tego rodzaju wydarzenia mogą skutkować wzrostem zmienności na rynku i zaburzać strategie handlowe.

Ryzyko kraju: nazywany również ryzykiem niewypłacalności kraju, ten typ ryzyka wiąże się z obrotem aktywami denominowanymi w obcych walutach lub emitowanych przez władze innych państw. Czynniki takie jak niestabilność polityczna, spowolnienie gospodarcze i fluktuacje walut mogą wpływać na wartość zagranicznych aktywów.

Ryzyko koncentracji: ryzyko koncentracji wynika z zainwestowania dużej części kapitału handlowego w pojedyncze aktywo, sektor lub rynek. Brak dywersyfikacji zwiększa narażenie na niekorzystne ruchy cenowe określonych aktywów lub segmentów rynku. Z tego względu zaleca się zawsze rozszerzenie zakresu handlu na większą liczbę instrumentów o różnych profilach ryzyka, aby ograniczyć wpływ ekstremalnych fluktuacji ceny pojedynczych aktywów.

Ryzyko psychologiczne: ten rodzaj ryzyka dotyczy błędów emocjonalnych i poznawczych, które mogą wpływać na decyzje handlowe. Strach, chciwość, nadmierna pewność siebie lub mentalność stadna mogą skłaniać inwestorów do porzucenia racjonalnych strategii handlowych, co może skutkować nieprzemyślanymi decyzjami i większą ekspozycją na ryzyko. Dobrym pomysłem jest uwzględnianie ryzyka psychologicznego w planie handlu i rozważenie sposobów ułatwiających wykonywanie transakcji z odpowiednim nastawieniem.

Dlaczego zarządzanie ryzykiem w handlu jest ważne?

Zarządzanie ryzykiem odgrywa ważną rolę w handlu, ponieważ przy efektywnym podejściu pozwala unikać strat i osiągać lepsze wyniki. Handel jest ryzykowny, a rynki bywają zmienne, co oznacza, że warunki mogą różnić się znacząco pomiędzy aktywami i rynkami. Skuteczne zarządzanie ryzykiem skutkuje uzyskiwaniem spójnych wyników w handlu i efektywniejszą realizacją strategii, a także zwiększa szanse na osiągnięcie przyjętych celów finansowych.

Jak zarządzać ryzykiem w handlu?

Ryzykiem w handlu można zarządzać na różne sposoby w zależności od jego typu. Prawdopodobnie najpowszechniejszym sposobem jest stosowanie przemyślanych zleceń stop loss w celu ograniczania ryzyka. Inne strategie zarządzania ryzykiem obejmują zabezpieczanie transakcji (tzw. hedging), testowanie wsteczne i dbanie o stabilny stan emocjonalny w celu wyeliminowania impulsywnego podejmowania decyzji. Możesz przećwiczyć handel bez ryzyka na naszej platformie, otwierając konto demonstracyjne.

Poniżej przedstawiamy kilka pomysłów na zarządzanie ryzykiem w zależności od jego typu.

| Typ ryzyka | Potencjalny sposób zarządzania |

|---|---|

| Ryzyko rynkowe | Stosuj zlecenia stop loss, aby ograniczyć straty z transakcji. |

| Ryzyko płynności | Zdywersyfikuj swój portfel na mniej i bardziej ryzykowne aktywa. |

| Ryzyko kredytowe, ryzyko operacyjne | Korzystaj z usług renomowanych brokerów z solidnymi praktykami w zakresie zgodności i operacji handlowych. |

| Ryzyko modelu | Modele handlowe należy jednak dokładnie zweryfikować i przetestować wstecznie przed użyciem, a następnie regularnie oceniać je i korygować w celu uwzględnienia zmiennych warunków rynkowych. |

| Ryzyko regulacyjne | Bądź na bieżąco ze zmianami regulacyjnymi w jurysdykcjach swojej działalności i dbaj o zgodność z obowiązującymi przepisami. |

| Ryzyko wydarzeń | Stosuj strategie zabezpieczające (hedgingowe), aby uchronić się przed konsekwencjami niespodziewanych wydarzeń, które mogą wpływać na rynki. |

| Ryzyko kraju | Dywersyfikuj swoje inwestycje na różne kraje, aby ograniczyć ekspozycję na ryzyka gospodarcze lub polityczne w danym państwie. |

| Ryzyko koncentracji | Unikaj nadmiernej ekspozycje na pojedyncze aktywo lub sektor poprzez dywersyfikację portfela. |

| Ryzyko psychologiczne | Ćwicz strategie handlu w zdyscyplinowany sposób, zachowaj kontrolę nad emocjami i rozważ stosowanie technik medytacji lub prowadzenie dziennika w celu zarządzania stresem i emocjami podczas handlu. Dodatkową pomocą może być ustalanie zawczasu reguł i trzymanie się ich, aby ograniczyć prawdopodobieństwo podejmowania impulsywnych decyzji. |

Czym są strategie zarządzania ryzykiem?

Strategie zarządzania ryzykiem to plany mające na celu kontrolowanie wszelkich typów ryzyka. Wybrana strategia będzie wymagała identyfikacji ryzyka związanego z prowadzoną działalnością handlową spośród wymienionych wyżej kategorii, a następnie oceny prawdopodobieństwa jego wystąpienia w różnych scenariuszach.

Po sporządzeniu oceny zwiększysz swoje szanse na uniknięcie lub ograniczenie ryzyka w trakcie operacji handlowych. Istotnym elementem jest również monitorowanie swojej strategii zarządzania ryzykiem i dostosowywanie jej na podstawie warunków rynkowych, tolerancji ryzyka i innych czynników.

Więcej informacji na temat strategii handlu zawierają nasze przewodniki analizy technicznej oraz ogólne przewodniki strategii handlowych, w których znajdziesz informacje m.in. o analizie ram czasowych, analizie fundamentalnej, różnicach między handlem a inwestowaniem itp.

Czym są narzędzia zarządzania ryzykiem?

Narzędzia zarządzania ryzykiem można zdefiniować jako instrumenty techniczne (takie jak zlecenia stop loss), które odgrywają kluczową rolę w obrocie instrumentami pochodnymi, aby zapobiegać znaczącym stratom. Oto powszechnie znane narzędzia zarządzania ryzykiem w handlu kontraktami CFD:

Standardowe zlecenia stop loss

Zlecenia stop loss powodują automatyczne zamknięcie pozycji, gdy cena zmieni się na niekorzyść inwestora o określoną wartość. Ich funkcją jest ograniczanie potencjalnych strat. Zlecenia stop loss mogą być ustawione na określonym pułapie lub kroczące (patrz niżej).

Zlecenia take profit

Te drugie powodują zamknięcie transakcji, gdy cena przesunie się o określoną wartość na Twoją korzyść, aby zabezpieczyć zyski przed potencjalnym odwróceniem kierunku rynku.

Zlecenia typu gwarantowany stop loss (GSLO)

Bezpieczniejszy wariant zleceń stop loss, który gwarantuje zamknięcie transakcji po określonej cenie bez względu na zmienność lub występowanie luk na rynku. Aktywacja zlecenia GSLO wiąże się z dodatkową opłatą. Więcej informacji można znaleźć na naszej stronie opłat i prowizji.

Stop kroczący

Zlecenia typu stop kroczący przesuwają poziom stop loss wraz z korzystną zmianą ceny (w górę przy długiej pozycji lub w dół przy krótkiej pozycji), aby zabezpieczyć zyski i jednocześnie zapewnić ochronę przed niekorzystnym zwrotem rynku.

Kontrola dźwigni i depozytu zabezpieczającego

Zarządzanie wysokością dźwigni stosowanej w handlu może pomóc utrzymać akceptowalny poziom ryzyka. W ten sposób można również zapobiec wezwaniom do uzupełnienia depozytu i wymuszonemu zamknięciu pozycji. W Capital.com możesz dostosować poziom dźwigni dla różnych klas aktywów, klikając przycisk „Rzeczywiste” w prawym górnym rogu ekranu platformy. Następnie kliknij „Moje konta” i znajdź suwak poziom dźwigni pod ikoną „Opcje handlu” na każdym posiadanym przez Ciebie koncie rzeczywistym.

Zabezpieczenie

Zabezpieczenie (hedging) oznacza otwieranie nowych pozycji w celu wyrównania potencjalnych strat z uprzednio otworzonych pozycji. Takie działanie pomaga zarządzać ekspozycją na ryzyko na zmiennych rynkach.

Ustalanie rozmiaru pozycji

Wiąże się to z wyznaczaniem i alokacją stosownej części kapitału na każdą transakcję, aby zapewnić, że żadna z nich nie będzie miała nadmiernego wpływu na całość portfela.

Dywersyfikacja

Dywersyfikacja zakłada podzielenie inwestycji na różne aktywa lub rynki w celu redukcji ekspozycji na ryzyko związane z dowolnym pojedynczym aktywem bądź rynkiem.

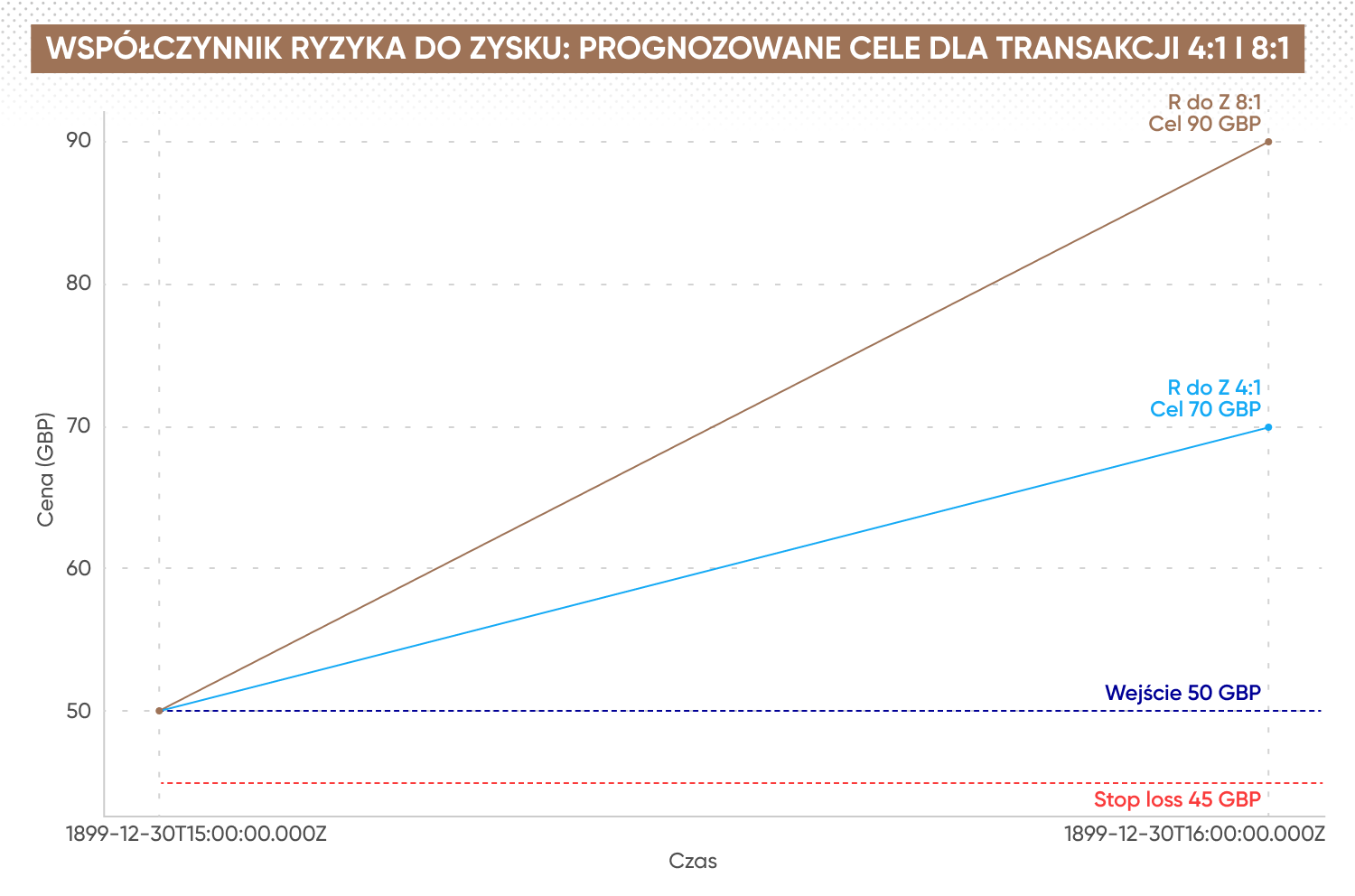

Analiza stosunku ryzyka do potencjalnego zysku

Ocena potencjalnego ryzyka względem zysku pozwala zapewnić, że każda transakcja wpisuje się w określone wcześniej kryteria zarządzania ryzykiem. Więcej informacji na ten temat można znaleźć na naszej stronie poświęconej stosunkowi ryzyka do potencjalnego zysku.

Regularne monitorowanie i analiza

Stałe monitorowanie warunków rynkowych i weryfikacja strategii handlu oraz pozycji pozwala na bieżąco dostosowywać techniki zarządzania ryzykiem.

Alerty rynkowe i powiadomienia

Skonfigurowanie alertów dotyczących istotnych zmian na rynkach lub warunków mogących wpływać na pozycje pozwala szybko reagować w sytuacjach, które tego wymagają.

Plan handlu i dyscyplina

Posiadanie i ścisłe stosowanie kompleksowego planu handlu obejmującego strategie zarządzania ryzykiem pomaga uniknąć podejmowania decyzji pod wpływem emocji.

Efektywne stosowanie tych narzędzi pomaga inwestorom na rynkach CFD zarządzać ekspozycją na ryzyko i zwiększyć swoje szanse na długoterminowy sukces.

Częste pytania

Czym jest zarządzanie ryzykiem w handlu?

Zarządzanie ryzykiem w handlu odnosi się do procesu identyfikowania i ograniczania ryzyka w trakcie utrzymywania lewarowanych pozycji na instrumentach pochodnych, które z natury niosą ze sobą wysokie ryzyko. Mówiąc w skrócie, celem tych zabiegów jest ochrona kapitału i minimalizowanie strat. Wyróżnia się wiele typów ryzyka, od ryzyka rynkowego (fluktuacji ceny) do ryzyka systematycznego (wydarzenia wpływające na rynki), a ocena ich wpływu na określone pozycje odgrywa istotną rolę. Ważnym krokiem w procesie zarządzania ryzykiem jest też wyznaczenie własnej tolerancji na ryzyko i stosowanie praktyk takich jak zlecenia stop loss, dostosowywanie wolumenu transakcji i dywersyfikacja.

Jak określić ryzyko w handlu?

Ryzyko w handlu jest określane poprzez ustalenie rozmiaru transakcji oraz potencjalnych punktów wejścia i wyjścia. W ten sposób można wyznaczyć ryzyko na transakcję oraz stosunek ryzyka do potencjalnego zysku. Optymalna proporcja jest zależna od wybranego poziomu zlecenia stop loss, zatem decyzja o tym, jak duże potencjalne straty jesteś skłonny ponieść przed zamknięciem pozycji, jest również istotnym elementem kalkulacji ryzyka. Profile ryzyka mogą ulegać zmianom, przez co dużą rolę odgrywa elastyczność w jego szacowaniu, gdyż zmienne takie jak rozmiar pozycji i poziom zleceń stop mogą być różne w zależności od aktywa, warunków rynkowych i ogólnej tolerancji na ryzyko.

Czym są narzędzia zarządzania ryzykiem?

Narzędzia zarządzania ryzykiem są stosowane do identyfikowania i ograniczania ryzyka w handlu. Najczęstszym przykładem są zlecenia stop loss, a inne narzędzia ograniczające i pomagające zrozumieć zróżnicowane profile ryzyka obejmują wskaźniki zmienności, modele oceny ryzyka i kalkulatory wolumenu pozycji. Korzystanie z zestawu takich narzędzi może poszerzyć świadomość ryzyka i potencjalnie wspomagać wybraną strategię zarządzania ryzykiem.

Czym jest reguła 1% w zarządzaniu ryzykiem?

Reguła 1% w zarządzaniu ryzykiem odnosi się do koncepcji, że na pojedynczą transakcję nie należy przeznaczać więcej niż 1% posiadanego kapitału handlowego. Mając świadomość tej kwoty i trzymając się reguły, możesz znaleźć się w lepszej pozycji w kontekście zarządzania ryzykiem i ochrony swojego kapitału. Niektórzy inwestorzy są jednak skłonni przekraczać tę kwotę, podczas gdy inni stosują jeszcze bardziej restrykcyjne limity. Przystępując do handlu, należy zawsze brać pod uwagę warunki rynkowe, zmienność i płynność wybranego aktywa i inne istotne czynniki.