CFD-k vs határidős ügyletek: A legfontosabb különbségek

Megvizsgáljuk, mire kell figyelni a CFD-k és határidős ügyletek esetében, lefedve az alapvető eltéréseket a szerkezet, a kereskedési időszakok és a kockázati profil tekintetében.

CFD-k vs határidős ügyletek: hogyan viszonyulnak egymáshoz?

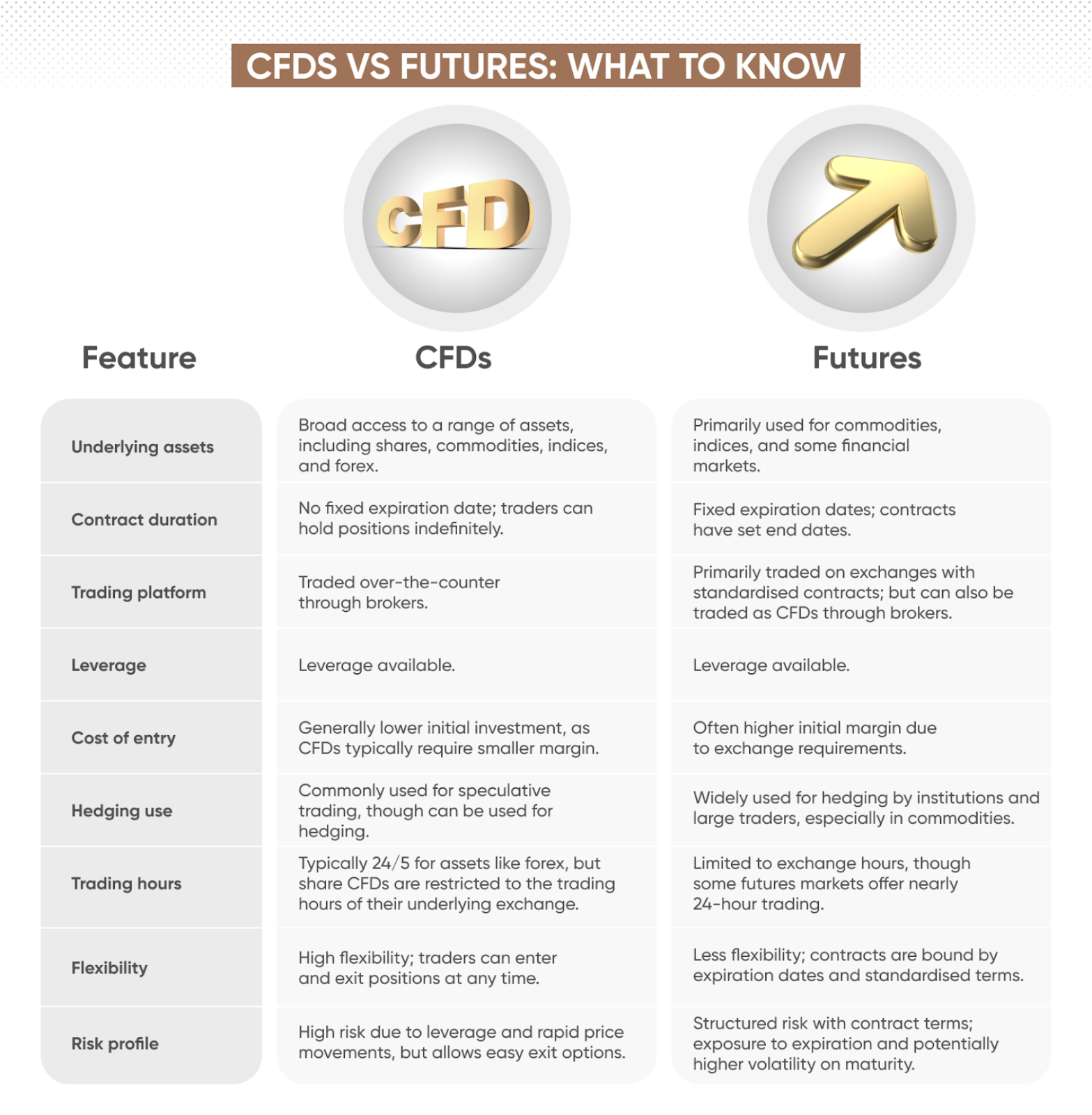

CFD-k (különbözeti ügyeletek) és a határidős ügyletek két gyakori módja a pénzügyi piacok – például részvények, nyersanyagok és egyebek – kereskedésének. Általánosságban elmondható, hogy a CFD-kereskedés rugalmasabb, ezért népszerű a rövid távú stratégiákhoz, míg a határidős ügyletek rögzített árra épülnek, így inkább hosszabb távú stratégiákhoz illenek. Nálunk kereskedhet CFD-kkel azonnali vagy határidős árfolyamon is.

A CFD-k és határidős ügyletek közötti különbségek jobb megértéséhez először tisztázzuk, mit is jelentenek ezek a fogalmak.

Mik azok a CFD-k?

A CFD-k derivatívák olyan származtatott termékek, amelyek lehetővé teszik, hogy különböző eszközök – például részvények, árucikkek vagy devizák – ármozgásaira spekuláljon anélkül, hogy ténylegesen birtokolná őket. Mivel nincs meghatározott lejárati dátumuk, igen rugalmasak, így addig tarthatja nyitva pozícióját, ameddig csak szeretné. A CFD-k népszerűek a rövid és középtávú kereskedésben, és lehetővé teszik a tőkeáttételt (más néven margin kereskedést), ami azt jelenti, hogy kisebb ráfordítással nagyobb pozíciót irányíthat – ez azonban a potenciális veszteségeket és nyereséget is növeli.

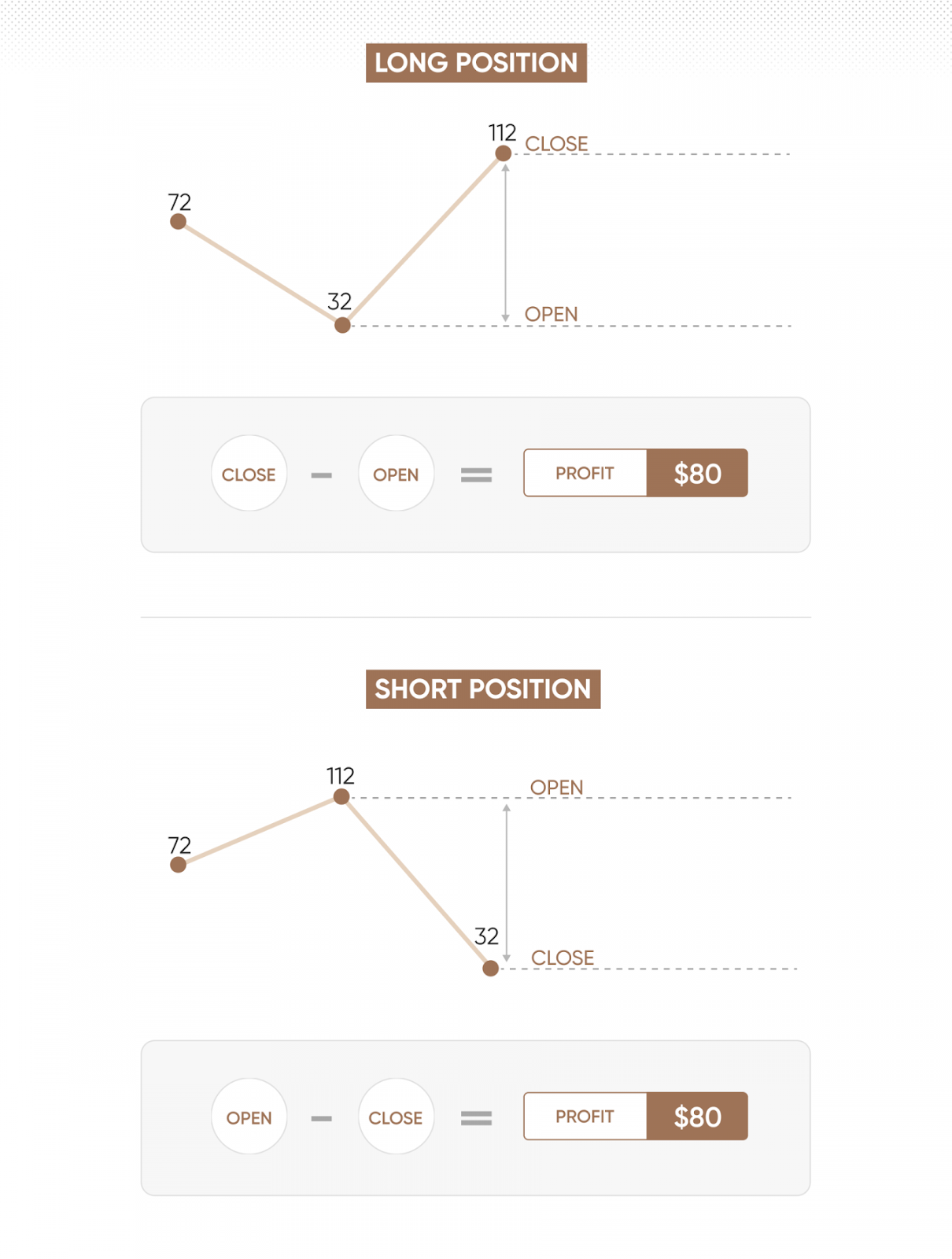

CFD-ken keresztül lehetősége van pozíciót nyitni emelkedő árfolyamokon (long pozíció) és csökkenő árfolyamokon (short pozíció) egyaránt. Felhívjuk figyelmét, hogy az alábbi illusztrációk csak a lehetséges nyereséget mutatják – ha az ár ellentétes irányba indulna az alábbi esetekben, akkor veszteséget szenvedne el.

Tudjon meg többet a CFD-kereskedésről itt.

Tudjon meg többet a CFD-kereskedésről itt.

Határidőügyletek

Ezzel szemben a a határidős ügyeletek olyan megállapodások, amelyeknek megfelelően egy eszközt – például olajat vagy aranyat – meghatározott áron vásárolnak vagy adnak el egy jövőbeli időpontban. A határidős ügyletekkel elsősorban tőzsdéken kereskednek, ahol a feltételek és a lejárati időpontok szabványosítottak, így ezek alkalmasak hosszú távú stratégiákhoz és fedezeti célokra is, különösen nyersanyagpiacokon.

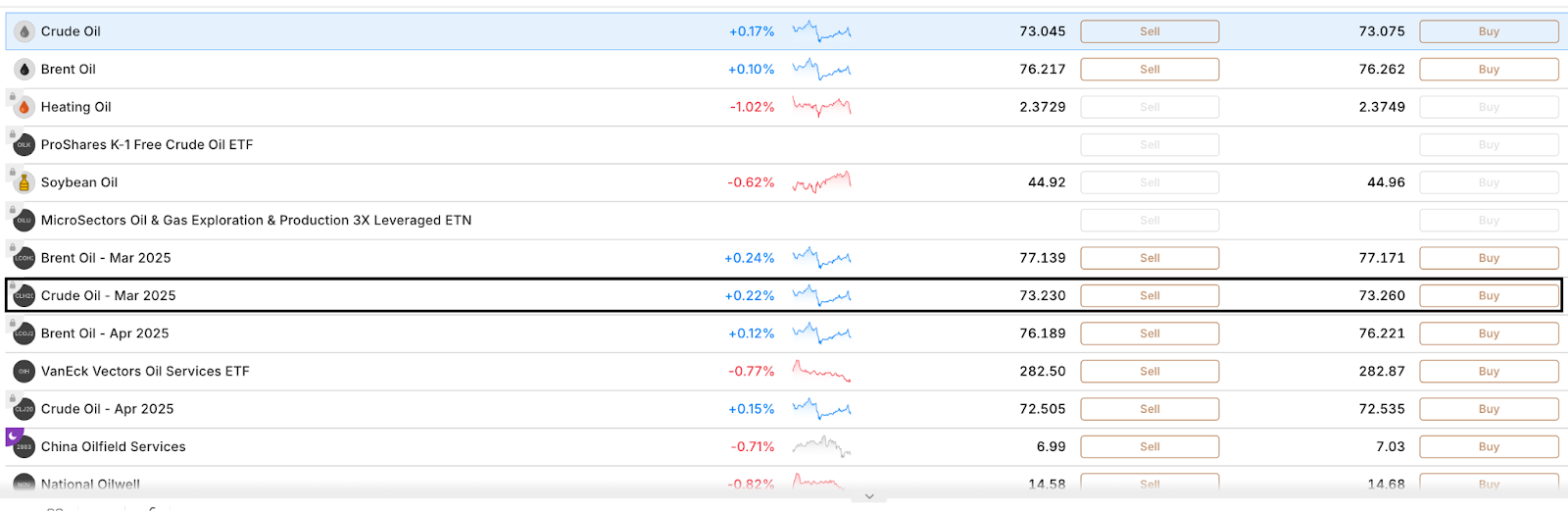

Ugyanakkor a határidős ügyletek CFD formájában is elérhetők származtatott termékként (lásd alább), ami a mi platformunkon is elérhető. Alább látható egy példa egy határidős kőolaj CFD-re márciusi lejárattal, amely egy piackeresés eredménye.

Példa határidős CFD-kereskedésre

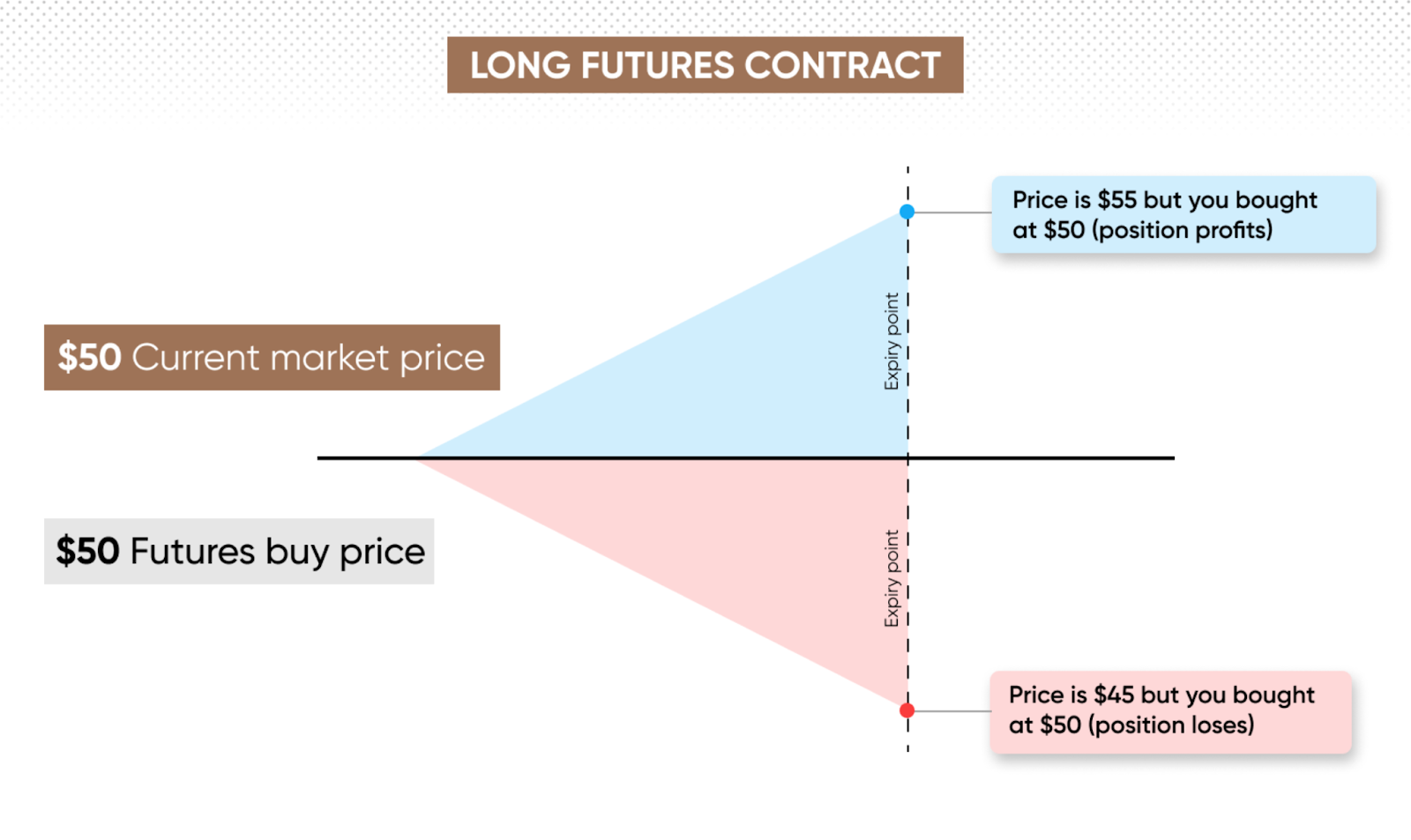

Tegyük fel, hogy a jelenleg 50 dolláron jegyzett amerikai nyersolaj árával szeretne kereskedni, hogy a lehetséges áremelkedésre vonatkozó várakozások közepette biztosítsa a vételárat. Januárban vásárol egy márciusi amerikai nyersolaj határidős CFD-t CFD meghatározása 50 dolláron, arra spekulálva, hogy az ár emelkedni fog a lejáratig.

- Ha az ár 55 dollárra emelkedik a márciusi lejáratig (vagy amíg lezárja a pozíciót), a CFD-d értéke nő. Ebben az esetben a nyeresége az 5 dolláros különbség ($55 - $50) szorozva a szerződés méretével.

- Ha az ár 45 dollárra esik, akkor szerződésenként 5 dolláros veszteséget szenved el, mivel a piaci ár alacsonyabb a belépési árnál.

Ezzel szemben short pozíciót is nyithat a határidős ügyletre, ha áresésre számít a lejáratig. Ha az ár emelkedik a lejárat előtt, a CFD veszít az értékéből, ha pedig csökken, nyereséget realizál.

Miért választják a kereskedők a CFD-ket?

Íme egy összefoglaló arról, miért választják a kereskedők a CFD-kereskedést.

- Széles piaci hozzáférés: részvények, árucikkek, devizák és sok más eszköz kereskedése egyetlen platformról.

- Tőkeáttétel: kisebb kezdeti befektetéssel nagyobb pozíciót kezelhet, ami növeli a lehetséges nyereségeket (de a kockázatokat is).

- Rugalmas időtartam: nincs meghatározott lejárati dátum, ami lehetővé teszi a kereskedőknek, hogy saját belátásuk szerint zárják le pozícióikat.

- Diverzifikálás: könnyedén diverzifikálhat különböző eszközosztályok között egyetlen fiókon keresztül.

- Rövid és középtávú fókusz: alkalmas lehet napon belüli kereskedésre, amelynél a kereskedők az aktuális piaci viszonyok alapján kereskednek.

Miért választják a kereskedők a határidős ügyleteket?

Íme egy összefoglaló arról, miért dönthetnek a kereskedők a határidős ügyletek mellett.

- Strukturált kereskedés: a rögzített lejárati idők és szabványosított feltételek egyértelmű időkeretet biztosítanak.

- Ármeghatározás biztonsága: lehetővé teszi az árak rögzítését az áringadozások elleni védelem érdekében, különösen a nyersanyagpiacokon.

- Tőkeáttétel: kisebb kezdeti befektetéssel nagyobb pozíciót kezelhet, ami növeli a lehetséges nyereségeket (és a kockázatokat is).

- Fedezeti lehetőségek: a kereskedők és az intézmények gyakran használják a kockázatok kezelésére bizonyos piacokon.

- Hosszú távú stratégia: alkalmas lehet azok számára, akik hosszabb távú piaci trendekre és ármenedzsmentre koncentrálnak.

Az alábbiakban még több információt talál a két eszköz közötti különbségekről, ha közvetlenül szembeállítjuk őket egymással.

Mi az a határidős CFD?

A határidős CFD egy olyan CFD, amely egy határidős szerződés ármozgásait tükrözi. Lehetővé teszi, hogy a kereskedők spekuláljanak egy mögöttes határidős eszköz – például árucikk, index vagy deviza – ármozgására anélkül, hogy ténylegesen megvásárolnák a határidős szerződést.

A hagyományos határidős szerződésekkel ellentétben a határidős CFD-nek nincs fix lejárati ideje, így nagyobb rugalmasságot nyújt azoknak a kereskedőknek, akik úgy szeretnének pozíciókat tartani, hogy nem köti őket egy meghatározott lejárati dátum. Ezért népszerűek a határidős CFD-k a tőkeáttételes, de rugalmas határidős kereskedést keresők körében.

Melyik a jobb: CFD vagy határidős ügylet?

Az, hogy a CFD vagy a határidős ügylet „jobb”, a kereskedő céljaitól és piaci preferenciáitól függ. A CFD-k rugalmasak, nincs lejárati idejük, kisebb tőkebefektetéssel elérhetők, és változatos piacokhoz nyújtanak hozzáférést, így ideálisak lehetnek rövid távú kereskedéshez és diverzifikációhoz.

A határidős szerződések fix lejárattal és magasabb tőkeigénnyel járnak, ezért azok számára lehetnek megfelelőek, akik értékelik a szabványosított szerződéseket és a strukturált kockázatkezelést.

Ne feledje azonban, hogy a határidős ügyletek nemcsak tőzsdén kereskedhetők, hanem CFD-ként is elérhetők, így a kereskedők közvetlenül spekulálhatnak az ármozgásokra egy származtatott termék szolgáltatón keresztül. Ez általában ugyanazzal a fundamentális és technikai elemzési módszerrel történik, mint az azonnali CFD-knél.

Röviden: a CFD-k ideálisak azok számára, akik a rugalmasságot és a változatosságot részesítik előnyben, míg a határidős ügyletek (akár közvetlenül, akár CFD-ként kereskedve) azoknak valók, akik szeretik a strukturált megközelítést és konkrét eszközökre – például árucikkekre – fókuszálnak.

Hogyan kereskedhet CFD-kkel és határidős ügyletekkel nálunk

Amikor CFD-kkel és határidős CFD-kkel kereskedik oldalunkon, számos azonnali és határidős piac ármozgásain spekulálhat long és short pozíciókkal. Ha szeretne felkészülni, olvasson a kereskedés alapjairól, és nyissa meg pozícióit a legfrissebb kereskedési hírek és szakértőink által készített elemzések alapján. Továbbá érdemes arról is gondoskodni, hogy megfelelő kockázatkezelési stratégiát alkalmaz, amelyekkel megelőzheti az esetleges volatilitás negatív hatásait, valamint figyelmébe ajánljuk a kereskedési pszichológia alapjait, amelyek elsajátítása segíthet növelni az önbizalmát a kereskedés során.

GYIK

A CFD ugyanaz, mint a határidős ügylet?

Nem, a CFD-k és határidős ügyletek különböznek egymástól. A CFD-k általában rugalmas szerződések lejárati idő nélkül, lehetővé téve, hogy bármilyen időtávon spekuláljon különböző eszközökre. Ezzel szemben a határidős ügyletek szabványosítottak, fix lejárati idővel rendelkeznek, és jellemzően árucikkek esetén használják őket strukturált kereskedésre és fedezésre. Mindkettő biztosít tőkeáttételi lehetőséget, de a határidős ügyletek mélyebb likviditást és átláthatóbb árazást kínálhatnak a tőzsdéken. A CFD-k viszont lehetővé teszik a határidős piacokhoz való hozzáférést anélkül, hogy teljes szerződéses kötelezettséget vállalna.

Mi az a határidős CFD?

A határidős CFD (vagy különbözeti szerződés) lehetővé teszi a kereskedők számára, hogy spekuláljanak egy határidős szerződés ármozgásaira anélkül, hogy birtokolnák a mögöttes eszközt vagy fizikai teljesítést vállalnának. A hagyományos határidős ügyletektől eltérően a CFD-k rugalmasak, és lehetőséget nyújtanak long vagy short pozíciók nyitására, a nyereség vagy veszteség pedig a nyitó- és záróár közötti különbségtől függ.

A CFD-knek és határidős ügyleteknek különböző díjaik vannak?

Igen, a CFD-k és a határidős ügyeltek díjstruktúrája eltérő lehet. A CFD-k esetén a spread – azaz a vételi és eladási ár közötti különbség – az egyik költség, valamint éjszakai finanszírozási díjak is felmerülhetnek, ha a pozíciót több napig tartja. Ha határidős ügyleteket kereskedik CFD formájában, szintén lehetnek éjszakai költségek, bár ezek eltérően számítódnak, mint az azonnali CFD-knél. Ezzel szemben a tőzsdén kereskedett határidős ügyletek gyakran magukban foglalnak induló költségeket, például jutalékokat, tőzsdei díjakat és fedezeti követelményeket. A határidős szerződések nem tartalmaznak éjszakai finanszírozási díjat, mivel ezek általában már be vannak építve a szerződés árába.

Melyik jobb rövid távú kereskedésre: CFD vagy határidős ügylet?

Rövid távú kereskedéshez a CFD-k gyakran hozzáférhetőbbek a rugalmasságuk, a pozíciók egyszerű nyitása és zárása, valamint a lejárati idő hiánya miatt. A fix lejáratú határidős szerződések inkább hosszabb távú vagy stratégiai kereskedésre alkalmasak, bár egyes kereskedők napon belüli kereskedéshez is használják őket. A CFD-ket gyakran előnyben részesítik a napon belüli kereskedéshez vagy rövid távú spekulációhoz, míg a határidős ügyletek előnyösebbek lehetnek azoknak, akik konkrét piaci nézettel vagy fedezeti stratégiával rendelkeznek.