Részvénykereskedés

A margin kereskedés során csak a befektetés költségének egy meghatározott százalékát teszi kockára, a hátralévő összeget pedig a brókerétől veszi kölcsön.

A tőkeáttételes kereskedés lehetővé teszi, hogy profitáljon olyan eszközök árfolyamainak mozgásaiból, amelyeket egyébként nem lennének elérhetők. Fontos megjegyezni, hogy a tőkeáttételes kereskedés képes növelni a nyereségeket, azonban növeli a lehetséges veszteségek kockázatát és mértékét is.

Mit jelent a tőkeáttétellel való kereskedés? Ebben az útmutatóban bemutatjuk a tőkeáttétellel való kereskedést, a legfontosabb technikákat és alapfogalmakat, mint például a tőkeáttétel és a fedezetpótlási felhívások, illetve a tőkeáttételes kereskedés előnyeit és kockázatait.

Mi az a tőkeáttételes kereskedés?

De mit is jelent a fedezet a kereskedésben? Minden kereskedőnek tudnia kell, hogy két fedezettípus létezik. A pozíció megnyitásához szükséges összeg a fedezeti követelmény. Ez az alkalmazott tőkeáttétel nagysága alapján van meghatározva, amit a tőkeáttétel aránya jelöl.

-

2:1 tőkeáttétel = 50% fedezet

-

5:1 tőkeáttétel = 20% fedezet

-

10:1 tőkeáttétel = 10% fedezet

-

20:1 tőkeáttétel = 5% fedezet

-

30:1 tőkeáttétel = 3,3333% fedezet

-

100:1 tőkeáttétel = 1% fedezet

-

200:1 tőkeáttétel = 0,5% fedezet

Továbbá léteznek korlátozások a tőkeáttételes ügylet fenntartására, amelyek a fenntartáshoz szükséges fedezeten alapulnak - vagyis azon az összegen, amit a saját tőkével (a fiók teljes összege) kell fedezni.

A brókerek megkövetelik, hogy fedezze a tőkeáttételét a saját tőkéjével a kockázatok csökkentése érdekében. Ha nincs elegendő tőkéje a lehetséges veszteségek fedezésére, akkor fedezetpótlási felhívást kaphat, amelyben a bróker arra kéri, hogy fizessen be a fiókjára vagy zárja le a veszteséges ügyleteit. Ha a kereskedési pozíciója tovább romlik, akkor automatikus biztosítékzárással kell szembesülnie.

Tőkeáttételes kereskedés példa

Tegyük fel, hogy 20$-ral rendelkezik a fiókjára való befizetésre, amit részvény CFD kereskedésre fordít. Ha 5:1 arányú tőkeáttételt használ, akkor 100$-nak megfelelő eszközzel tud kereskedni, ugyanis a szükséges fedezet az ügylet teljes értékének 20%-át teszi ki. A brókere tehát 1$ után 5$-t ad, vagyis a 20 dollárjából 100$ lesz.

Ha 10:1 arányú tőkeáttétel, vagyis 10%-os fedezet állna rendelkezésére, akkor 200$-ral tudna kereskedni, ugyanis minden dollár a teljes ügyletméret csupán 10%-át tenné ki, vagyis ezzel a tőkeáttétellel 10$-nak felelne meg.

Ha a tőkeáttétel 20:1 lenne, vagyis 5%-os fedezet, a 20$-os befektetésével 400$-ral tudna kereskedni. Minden eszköznek más tőkeáttétel aránya vagy fedezet követelménye van.

Hogyan működik a tőkeáttételes kereskedés?

A tőkeáttételes kereskedők tőkeáttételt használnak annak reményében, hogy a nyereségük nagyobb lesz, mint a kölcsön után fizetendő kamat. A tőkeáttétel miatt a nyereségek és a veszteségek is jelentősen és rendkívül gyorsan megnövekedhetnek, így az ilyen kereskedés magas kockázatú stratégiának minősül.

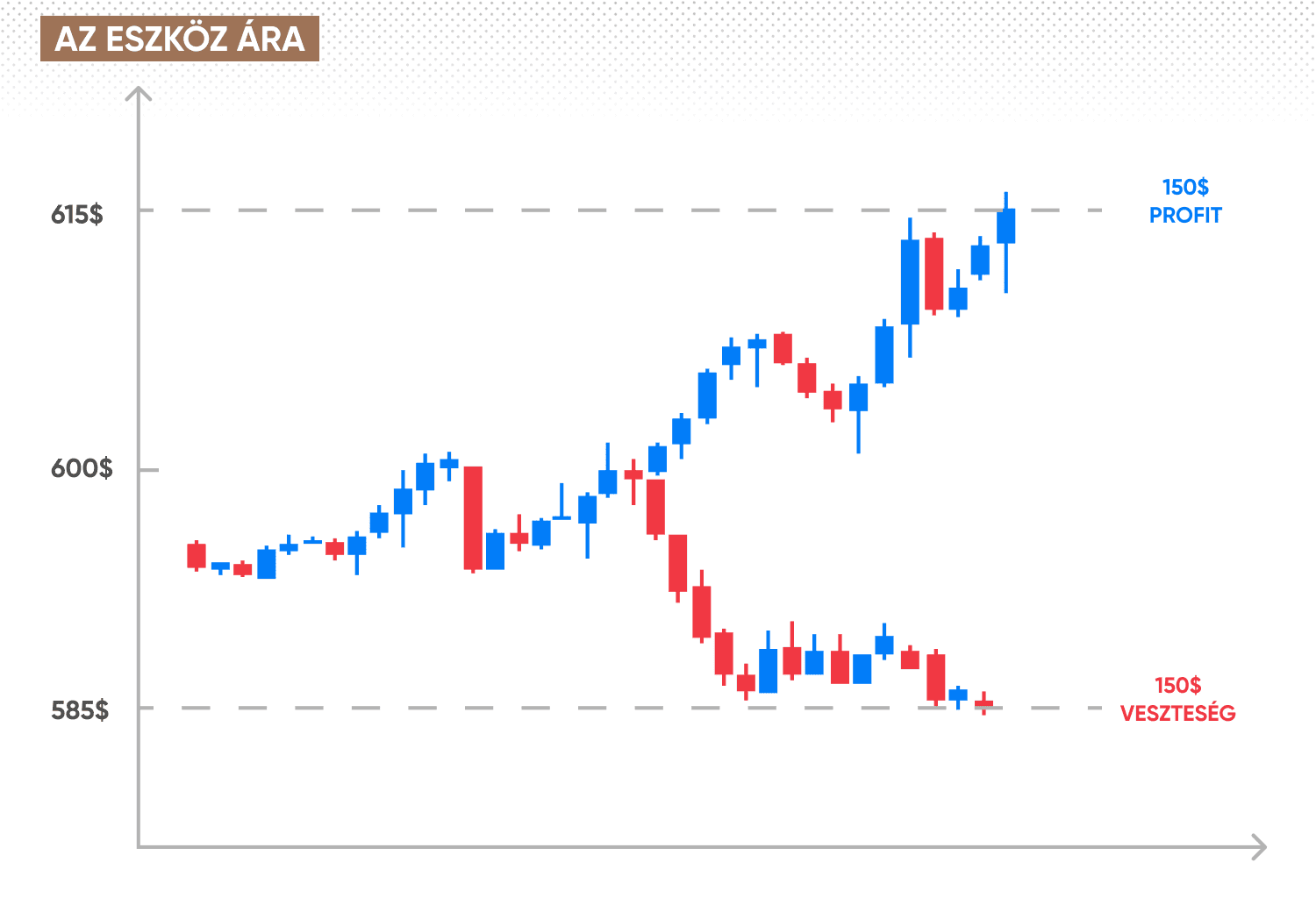

Tegyük fel, hogy Tesla (TSLA) részvénnyel szeretne kereskedni 600$-os részvényenkénti áron. 10 részvény megvásárlásához 6.000$-t kellene befizetnie, és talán nem rendelkezik ekkora tőkével. Ha 5:1 arányú tőkeáttételt használ, akkor a pozíció megnyitásához szükséges fedezet csupán 1.200$ lenne, míg a hátralévő összeget a brókere adná kölcsön.

Ha a részvény ára 615$-ra emelkedik, akkor 150$-os nyereséget valósít meg. Ez az összeg a 600$-os vételi ár és az új ár közötti különbség és 10 részvény szorzatának eredménye. A Tesla részvénye csupán 2,5%-ot emelkedett, azonban a tőkeáttételes kereskedésnek köszönhetően a befektetésének megtérülése (ROI vagy return on investment) 12,5%-ra nőtt.

Azt viszont nem szabad elfelejteni, hogy ha a Tesla részvénye 15$-ral esett volna, vagyis 585$-ra, akkor 150$-os veszteséget könyvelt volna el, ami a befizetésének 12,5%-a, feltéve, ha nem adott le stop-loss megbízást.*

**A stop-loss megbízások nem mindig garantáltak.

Ha több nyitott ügylete van, vagy rendkívül magas volatilitású eszközosztállyal kereskedik, amelyekre jellemzőek a hirtelen és nagy ármozgások, akkor rövid idő alatt olyan helyzetbe kerülhet, hogy több jelentősen veszteséges pozíciója van.

Minimális sajáttőke-követelmény

Egy ügylet megnyitásához szükséges pénzösszeget fedezetnek, kezdeti fedezetnek, fedezeti betétnek vagy fedezeti követelménynek nevezünk. A Capital.com-nál fedezeti követelményként hivatkozunk rá.

A fedezeti követelménye függ attól, hogy melyik eszközosztályba szeretne befektetni. Ez az eszköz árának egy meghatározott százalékaként van kiszámítva, amit fedezeti aránynak hívunk. Minden eszköznek saját fedezeti követelménye van.

Ha egyszerre több nyitott pozícióval rendelkezik, akkor minden egyes ügylet fedezeti követelményének összegét nevezzük a felhasznált fedezetnek. Az új ügyletek megnyitására fennmaradó összeg pedig a rendelkezésre álló vagy szabad fedezet.

Fenntartási fedezet

A fedezeti követelménye mellett, amely az új ügyletek megnyitásához szükséges rendelkezésre álló összeget jelöli, szüksége van egy meghatározott összegre a fenntartási fedezet lefedésére, ami az ügyletek nyitvatartásához szükséges.

Az, hogy mennyi pénzre van szüksége a fedezeti fiókján, függ a megnyitott ügyletei értékétől, illetve attól, hogy az adott pillanatban nyereséges vagy veszteséges pozíciókkal rendelkezik.

A fiókján elérhető egyenlege a tőkéje vagy pénzegyenlege, míg a saját tőkéje a nem megvalósított nyereségeit és veszteségeit is magába foglalja. A fedezet az a szükséges összeg, amelyet fedeznie kell a saját tőkéjével. Ez a nyitott pozíciók aktuális záróára, a szerződések száma és a tőkeáttétel szorzataként kerül meghatározásra. A fedezeti szintje a saját tőkéje és a fedezet hányada.

A teljes fedezethez szükséges összeg tehát folyamatosan változik, amint az ügyleteinek értéke növekszik és csökken. Ajánlott, hogy a saját tőkéje mindig lefedje a fedezetének legalább 100%-át.

Folyamatosan kövesse az ügyletei állapotát, és gondoskodjon róla, hogy a fedezeti szintje ne csökkenjen 100% alá. Ellenkező esetben arra lesz kérve, hogy fizessen be fiókjára a saját tőkéje növelése érdekében, vagy zárjon le a pozícióiból a teljes fedezeti követelmény csökkentéséhez.

Hitelkeret vagy fenntartási fedezet

A fedezeti követelmény mellett elegendő fedezeti egyenleggel kell rendelkeznie a fiókján. Ez a fiókja olyan pénzeszközeit foglalja magába, amelyet pillanatnyilag nem használ kereskedésre. Ezek a pénzeszközök fedezik annak kockázatát, ha az ügyletei veszteségesek lennének.

Az, hogy mennyi pénzre van szüksége a fedezeti fiókján, függ a megnyitott ügyletei értékétől, illetve attól, hogy az adott pillanatban nyereséges vagy veszteséges pozíciókkal rendelkezik.

Az a pénzösszeg, amely a fiókján szerepel a saját tőkéje, míg a fedezete az az összeg, amellyel esetlegesen tartozik a veszteséges pozíciói miatt. A teljes fedezeti szintje, amely általában százalékként van megjelenítve, a saját tőkéje és a fedezet hányada.

A teljes fedezethez szükséges összeg tehát folyamatosan változik, amint az ügyleteinek értéke növekszik és csökken. Ajánlott, hogy a teljes fedezete mindig lefedje a lehetséges veszteségeinek legalább 100%-át.

Folyamatosan kövesse az ügyletei állapotát, és gondoskodjon róla, hogy a fedezeti szintje ne csökkenjen 100% alá. Ellenkező esetben egy fedezetpótlási felhívásban fel lesz szólítva, hogy fizessen be a fiókjára.

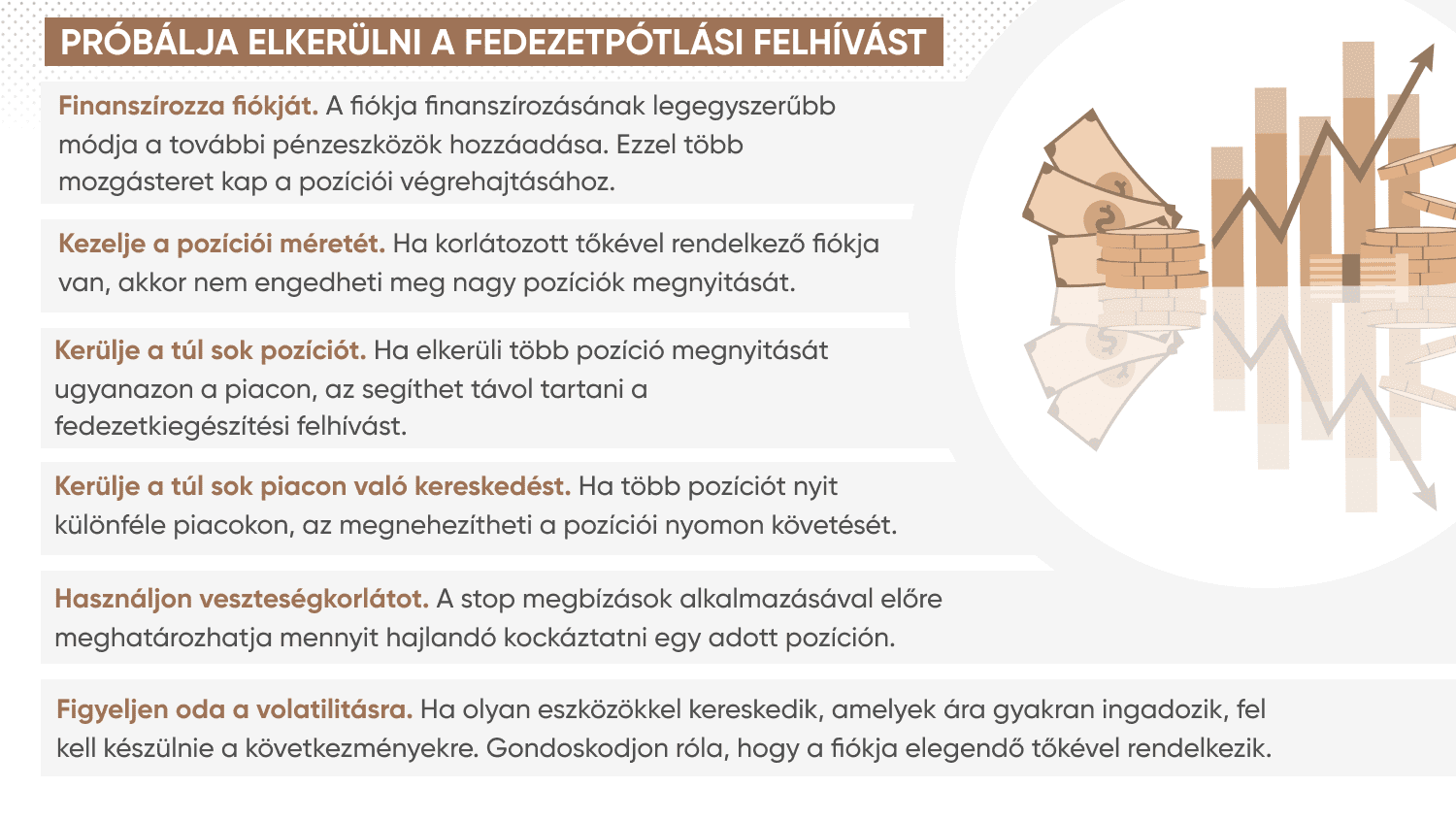

Fedezetpótlási felhívások: Hogyan lehet őket elkerülni?

A fedezetpótlási felhívás egy figyelmeztetés, hogy az ügyletei veszteségesek, és már nincs elég fedezete a fennálló veszteségek fedezésére. A fedezetpótlási felhívás akkor történik, amikor a fedezeti fiókján elérhető saját tőke túl kevéssé válik a kölcsönvett összeg fedezésére.

Más szóval azt jelenti, hogy a brókere hamarosan eléri a maximális összeget, amelyet hitelezni tud Önnek, ezért be kell fizetnie a fiókjára, vagy lezárni a pozícióit a további veszteségek elkerülése érdekében.

Amikor fedezetpótlási felhívást kap, nem javasolt figyelmen kívül hagynia és tétlennek maradnia. Ez automatikus biztosítékzáráshoz vezethet, amikor a bróker lezárja az ügyleteit, és akár mindent elveszíthet.

Használhat kockázatkezelő eszközöket az automatikus biztosítékzárás kockázatának csökkentése érdekében, mint például a stop-loss megbízások*, a saját tőkéje növelése a fiókjára való befizetéssel, vagy a fedezeti követelmény csökkentése a pozíciói lezárásával. Mindig javasolt felkészülni a legrosszabb eshetőségre, ugyanis a piacok ingadozók, és rendkívül nehéz bármilyen pontossággal előrelátni az irányukat.

*Nem minden stop-loss megbízás garantált.

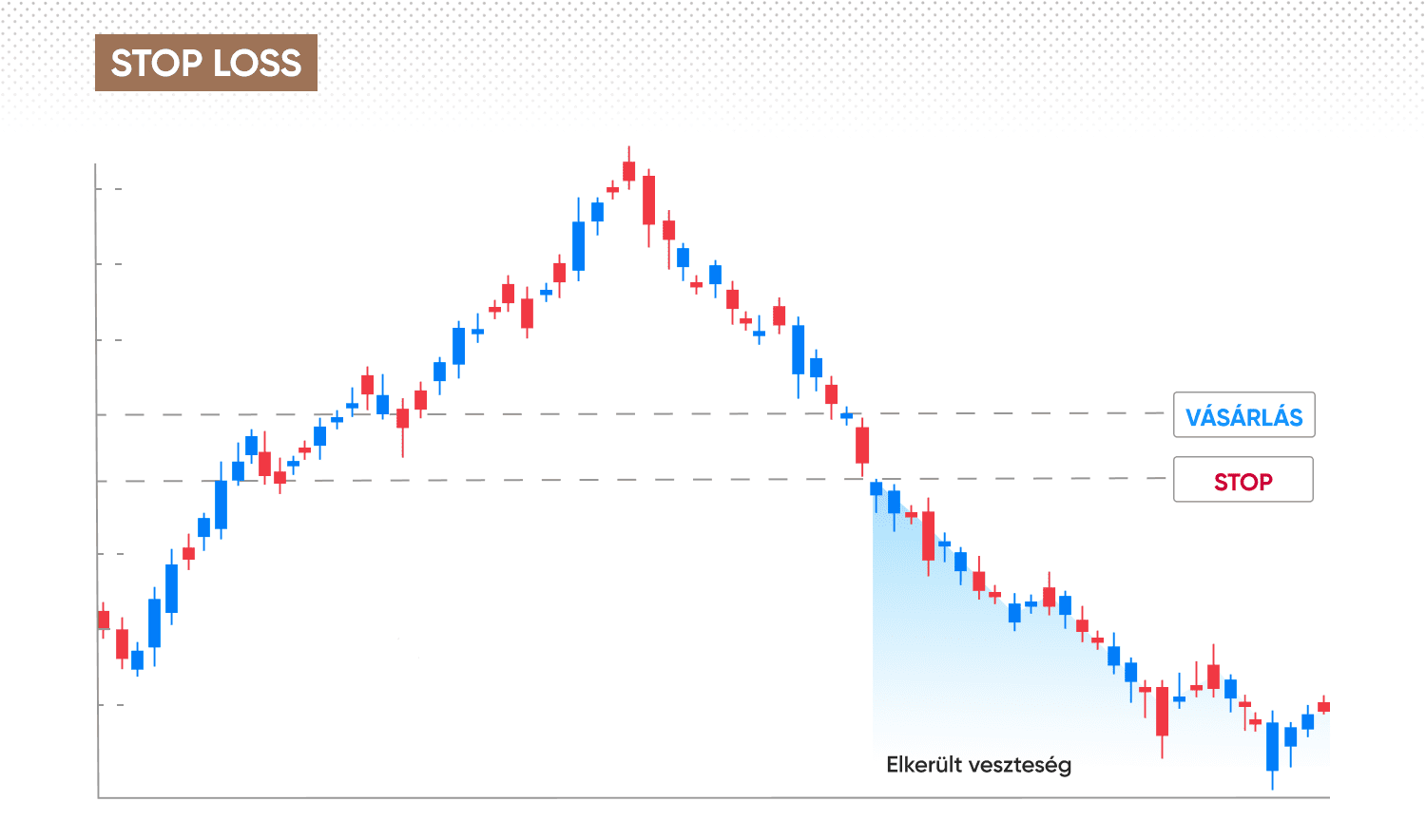

Miért fontosak a stop megbízások?

A stop megbízás, vagy stop-loss egy olyan mechanizmus, amely lezár egy nyitott pozíciót, amikor az elér egy Ön által meghatározott árszintet. Ez azt jelenti, hogy amikor egy ügylet veszteségessé válik, automatikusan lezárható, mielőtt a veszteségek túl naggyá válnak, és fedezetpótlási felhíváshoz vezetnének.

A stop-loss megbízás korlátozza a kockázatot. Ha 100$ értékben vásárolna egy részvény CFD-t, egy stop-loss megbízás automatikusan aktiválhatja az eladást, ha az ár a beállított szintre esik, például 95$ alá.

Ha short pozíciót nyitna, akkor a stop-loss megbízást magasabb áron helyezné el, például 105$-on, ha az ügylet kedvezőtlen irányba fordulna és az eszköz ára emelkedni kezdene.

Ne feledje azonban, hogy a stop-loss megbízás csak aktiválódik a beállított szinten, azonban a végrehajtása a következő elérhető árszinten történik. Például ha rés keletkezik az árfolyamban, az ügyletnél aktiválódik a stop megbízás, azonban a pozíció a beállított szintnél kedvezőtlenebb szinten zárul le. Ez más néven csúszásként ismert. Ennek elkerülése érdekében használhatók garantált stop-loss megbízások.

A garantált stop hasonlóan működik, mint a hagyományos stop, azonban nincs rá hatással a csúszás, ugyanis mindig a megadott áron zárja le a pozíciót. Azonban vegye figyelembe, hogy a garantált stop-loss megbízások egy kisebb díjat vonnak maguk után.

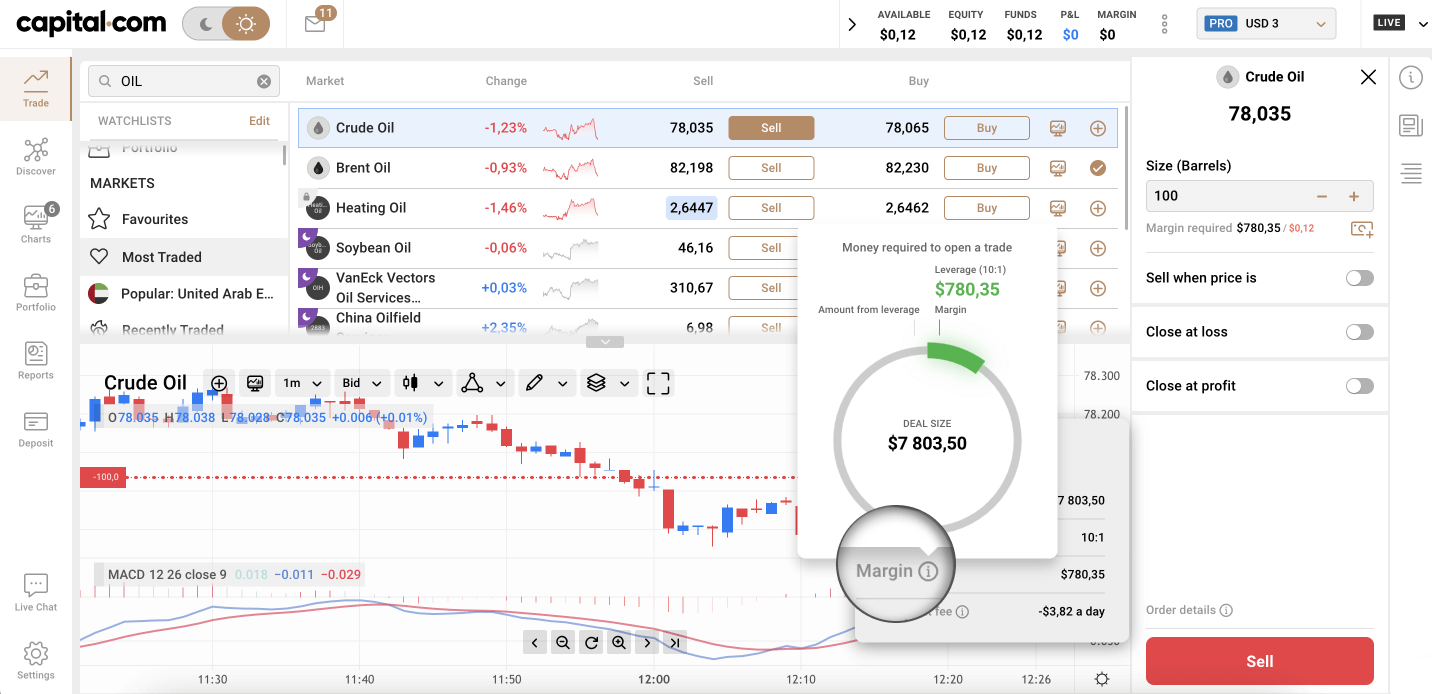

Hogyan kereskedhet tőkeáttétellel?

A hagyományos befektetés világában a tőkeáttételes vásárlás azt jelenti, hogy pénzt vesz kölcsön a brókertől egy részvény megvásárlására. Azonban használhat tőkeáttételt derivatívák kereskedésére is, mint például az árkülönbözeti ügyletek (CFD-k). A CFD-k lehetővé teszik, hogy kereskedjen részvények, árucikkek, devizák, indexek és kriptovaluták ármozgásaival.

A tőkeáttételes kereskedéshez kövesse az alábbi lépéseket:

1. lépés: Nyisson egy tőkeáttételes fiókot

A tőkeáttételes kereskedéshez egy speciális fióktípusra, vagyis egy tőkeáttételes fiókra van szüksége.

Ez egy fiók a brókerénél, amely beleegyezett, hogy hitelez Önnek az ügyletei értékének növelése és tőkeáttétel alkalmazása érdekében. A tőkeáttételes fiókok segítségével növelheti a lehetséges nyereségeit, azonban egyidejűleg a lehetséges veszteségeit is.

2. lépés: Fizessen be a fiókjára a bróker követelményeivel összhangban

A Capital.com-nál a minimális kezdeti befizetés 20$.

3. lépés: Válasszon egy eszközt, amellyel tőkeáttétellel kereskedne

A Capital.com-on több, mint 3.000 CFD piac közül válogathat, beleértve kriptovalutákat, részvényeket, árucikkeket, indexeket és devizapárokat.

4. lépés: Tegyen eleget a fedezeti követelménynek

Fontos mindig elegendő tőkével rendelkeznie a tőkeáttételes fiókján, hogy fedezze az összes pozícióját. Más szóval a saját tőkéjének mindig le kell fednie a fedezet 100%-át.

Tőkeáttétel használata különböző eszközosztályokon

A Capital.com-nál használhat tőkeáttételt különböző eszközosztályokkal való kereskedésre, a részvényektől kezdve az árucikkeken át számos egyébig.

Értékpapírok és részvények

Ha egy nagyobb cég részvényeit szeretné megvásárolni, a bróker akát 50%-os fedezetet is kérhet. Ezt azt jelenti, hogy például 50.000$-t fizetne, és a brókere 100.000$ értékben vásárolna a nevében részvényeket.

Egy 20%-os részvényárfolyam emelkedés esetén 20.000$-os profitot valósítana meg, pontosabban valamivel kevesebbet a kamat és a kezelési költségek után.

A probléma ott kezdődik, ha a részvények ára 20%-ot csökken, ami 20.000$-os veszteséget okoz, kiegészítve a kölcsönvett 50.000$ utáni kamattal és a kezelési költségekkel. Ez a tőkeáttétel veszélye - komoly nyereségeket valósíthat meg, viszony jelentős veszteségeket is.

Különbözeti ügyletek (CFD)

A tőkeáttételes részvénykereskedés tapasztalt befektetők számára javasolt, akiket jóváhagyott a brókerük és jó hitelképességgel rendelkeznek. A tőkeáttételes kereskedés alapelvei olyan derivatívák esetében, mint a CFD-k szintén alkalmazandók a lakossági befektetők esetében is.

Egy befektető, aki részvényeket birtokol, talán kereskedne CFD-kkel az általa birtokolt részvények csökkenő árfolyama elleni fedezetként.

A befektető ilyen esetben nyithat short pozíciót egy CFD-n keresztül. A részvények shortolása azt jelenti, hogy kölcsönvesz részvényeket, amelyeknek nincs birtokában, és eladja őket az akkor aktuális áron, annak reményében, hogy az árfolyam esni fog.

Ezután visszavásárolja a részvényeket, miután az áruk leesett, és visszaadja a kölcsönvett részvényeket, megtartva az ügylettel megvalósított nyereséget.

A CFD-k lehetőséget nyújtanak a befektetők számára, hogy olcsón shortoljanak, ugyanis nem kell kölcsönvenniük vagy birtokolniuk a mögöttes eszközt.

Hogyan működik a CFD-kkel való fedezés

Egy befektető, aki 1.000 részvénnyel rendelkezik az ABC cégben, attól tart, hogy az áruk esni fog, ezért egy short CFD ügyletet nyit ugyanazon cég részvényein.

Ha az áruk esik, a befektető pénzt veszít az általa birtokolt részvényeken, azonban visszanyeri a veszteségét a CFD ügylettel (leszámítva a kölcsönvett összeg utáni kamatot és a kezelési költségeket).

Azonban a befektetők nem csupán a részvényárfolyam mozgásaival szemben alkalmaznak fedezetet. Használhat tőkeáttételt, ha arra spekulálna, hogy egy valuta jobban fog teljesíteni egy másikkal szemben. Spekulálhat arra, hogy egy piaci index emelkedni vagy esni fog. Spekulálhat arra, hogy egy árucikk ára növekedni vagy csökkenni fog.

A tőkeáttétel nincs korlátozva egy adott eszközosztályra.

Tőkeáttételes kereskedés lakossági kereskedőknek

Az egyszerűsített tőkeáttételes kereskedés, amely automatizált tőkeáttételes kereskedési rendszert használ online és mobil appokon, már elérhető lakossági befektetők számára, és gyakran CFD-ken alapul.

Csak egy kis összegre van szüksége a kereskedés megkezdéséhez, és az ügyleteket általában a kereskedési nap végén lezárják. A CFD-ket megfelelőnek tartják rövidtávú befektetésre és napon belüli ügyletekre, az egynapos finanszírozás kiigazítás miatt.

A rendszerek gondosan vannak szabályozva, és az esetek többségében a maximális tőkeáttételt a szabályozószervek határozzák meg.

A legjobb esetben arra használja a tőkeáttételt, hogy előnyt kovácsoljon a tőkeáttételes kereskedés által megvalósítható jelentős nyereségekből, miközben elkerüli az esetleges komolyabb veszteségeket.

Ha óvatosan szeretne kereskedni, használhat limit megbízásokat piaci megbízások helyett, előre beállított stop-loss megbízásokkal a veszteségek korlátozása érdekében. Nyomon követheti az ügyleteit és gyorsan lezárhatja a veszteséges pozíciókat a fedezetpótlási felhívás és az automatikus biztosítékzárás elkerülése érdekében.

Ha a piac hirtelen Ön ellen fordul, miközben nyitott ügylete van, akár mindent elveszíthet a tőkeáttételes fiókján, és még adóssága is lehet.

Még ha brókere mindent meg is tesz a pozíciói lezárása érdekében, esetenként nem lehetséges elég gyorsan lezárni őket a veszteségek elkerüléséhez.

Egyes lakossági kereskedési platformok, mint például a Capital.com, garanciákat kínálnak arra az esetre, ha a bróker biztosítékzárása nem tudja korlátozni a fenntartási fedezetének veszteségeit, és leírják az adósságot.

Ebben az esetben csak annyi pénzt veszíthet, amennyit befizetett a brókerhez.

Mit jelent az automatikus biztosítékzárás?

Az automatikus biztosítékzárás egy védőháló, amely megvédi a beláthatatlan veszteségektől. Az automatikus biztosítékzárás akkor következik be, amikor a veszteséges pozíciói olyan méreteket öltenek, hogy nincs elegendő saját tőkéje a veszteségei 50%-ának fedezésére.

Ha a brókere garanciát kínál a veszteségei korlátozására a befizetett összegre, az automatikus biztosítékzárás a brókert is védi a további veszteségektől. Ha a bróker nem kínál ilyen garanciát, akkor a biztosítékzárás után tartozni fog a brókerének. Azt viszont fontos figyelembe venni, hogy az 50%-os biztosítékzárás sohasem garantálható. A biztosítékzárás a nyitott pozíciók lezárásával történik az aktuális piaci ár és likviditás alapján. Ha a piacon rés keletkezik, amikor a tőkéje a fedezeti követelmény 50%-a alá esik, a biztosítékzárás ennél alacsonyabb szinten is történhet.

Minden tőkeáttételes kereskedőnek van egy automatikus biztosítékzárás szintje. Az ilyen szintek megértése segíthet korlátozni a veszteségeit. Kövesse nyomon a fedezeti szinteket a kereskedési platformján. A biztosítékzárás szintek változnak az ügyletei és az eszközök árfolyamainak ingadozásával.

Hogyan van kiszámítva az automatikus biztosítékzárás?

Az automatikus biztosítékzárás szint a fiók egyenlege és a nyitott pozíciók nem megvalósított nyereségei vagy veszteségei alapján van kiszámítva, az aktuális középértéket használva. Ha az ügyletei különböző valutákban lettek megnyitva, mindegyik át lesz váltva a fiókja valutájába.

A nem megvalósított nyereség vagy veszteség (UPL) az alábbi képlet alapján kerül kiszámításra.

A nyereséges és veszteséges pozíciók semlegesítik egymást. Ha azonban az ügyleteinek összege veszteséges, a teljes összegnek magasabbnak kell lennie, mint a fiókján elérhető fedezet. Más szóval a fedezeti szintjének 100%-on kell lennie (vagyis a saját tőkéjének fedeznie kell a szükséges fedezet legalább 100%-át).

A fedezeti szintjét megtekintheti a Capital.com mobil appban és a webes kereskedési platformon. A regisztráció során vállalnia kell, hogy aktívan követni fogja az egyenlegét, és 100% felett tartja.

Az automatikus biztosítékzárás akkor következik be, amikor már nincs elegendő egyenlege a kereskedési pozíciói fenntartásához. A Capital.com-nál azért zárjuk le a pozícióit, hogy megvédjük Önt a beláthatatlan veszteségektől, és megvédjük magunkat a korlátlan felelősségtől.

Figyelmébe ajánljuk az alábbi iránymutató szinteket:

-

Jó fedezet (több, mint 100%): Ha a fedezeti szintje több, mint 100%, akkor elegendő fedezete van az összes pozíciója nyitvatartásához, és nincs szükség további összeg befizetésére.

-

Nem túl jó (75% – 100%): Amikor a fedezeti szintje 100% alá esik, fedezetpótlási felhívást kap, hogy megtegye a szükséges intézkedéseket, pontosabban zárjon le pozíciókat vagy fizessen be a fiókjára.

-

Automatikus lezárás és figyelmeztetés (50% vagy kevesebb): Ez akkor következik be, amikor a fedezeti szintje közel kerül az 50%-os határhoz. Ez az a szint, amelynél lezárásokra számíthat.

-

Lezárás figyelmeztetés nélkül: Egy hirtelen piacmozgás, amely hatással van a nyitott pozícióira, 50%-ra csökkentheti a fedezeti szintjét. A fiókján ebben az esetben lezárások történhetnek figyelmeztetés nélkül, ugyanis nincs idő figyelmeztetést küldeni.

Magas volatilitású piacokon hirtelen ármozgások történhetnek. Ebből kifolyólag rövid időn belül több fedezetpótlási felhívást és automatikus biztosítékzárás e-mailt kaphat.

Hogyan működik az automatikus biztosítékzárás

Ha nem válaszol a fedezetpótlási felhívásra, vagy a teljes fedezetének növelése ellenére a pozíciói továbbra is romlanak, és a teljes fedezeti szintje eléri az 50%-ot, a brókere megkezdi a lezárásokat.

Ez az oka annak, hogy jobb felkészülni a hirtelen piaci volatilitásra. Bár az ármozgásokra nem tud kihatni, használhat stop megbízásokat az esetleges lezárások megelőzése érdekében.

Lezárás esetén a brókere fokozatosan megkezdi a tőkeáttételes pozíciói lezárását. A lezárás automatikusan történik, a következő sorrendben:

-

Minden függőben lévő megbízás lezárul

-

Ha a fedezeti szint továbbra is 50% alatt van, akkor a nyitott piacokon az összes veszteséges nyitott ügylet lezárásra kerül*

-

Ha a fedezeti szint továbbra is 50% alatt van, akkor a nyitott piacokon az összes nyereséges nyitott ügylet lezárásra kerül*

-

Ha a fedezeti szint 50% alatt marad, az összes fennmaradó pozíció lezárásra kerül, amint a vonatkozó eszközök piacai kinyitnak

*Felhívjuk figyelmét, hogy nem minden piac nyílik egy időben. Ebből kifolyólag egy nyereséges ügylet lezárható egy veszteséges előtt.

A brókere megpróbálja lezárni a nyitott pozícióit amilyen gyorsan csak lehetséges, az akkor elérhető piaci árakon. Emiatt már nem lesz lehetősége arra, hogy az ügyletei helyreálljanak. Az ügyletei veszteséggel lesznek lezárva.

Hogyan tud talpra állni egy biztosítékzárás után

Az automatikus biztosítékzárás mindig kellemetlen. De ne feledje, nincs egyedül. A Capital.com kereskedési platform ügyfeleinek fele tapasztalt már automatikus biztosítékzárást. Ez az ügyfelek védelme érdekében történik.

Ha automatikus biztosítékzárás történik a fiókján ne feledje, hogy ez nem a világ vége. Nézze vissza a kereskedési előzményeit, és elemezze min tud változtatni a jövőbeli biztosítékzárások elkerülése érdekében.

Talán nem használt megfelelő kockázatkezelési eszközöket, nem dolgozott ki egy átfogó kereskedési stratégiát, vagy nem tartotta magát a tervhez érzelmi tényezők miatt? A hibáiból való tanulás rendkívül fontos, és segíteni fog a talpra állásban.

A fiókja és a nyitott pozíciói figyelemmel követése rendkívül fontos. Egy hatékony és gyors alkalmazás használata az ügyletei nyomon követésére rengeteg bosszankodástól óvhatja meg. Amikor fedezetpótlási felhívást kap, a lehető legrövidebb időn belül reagálnia kell, és el kell döntetnie, hogy szeretne-e befizetni a fiókjára az ügyletei nyitvatartása érdekében.

Az automatikus biztosítékzárás fogalmának és működésének megértése az első lépés az elkerüléséhez.

A tőkeáttételes kereskedés előnyei és kockázatai

Jó ötlet tőkeáttétellel kereskedni?

A tőkeáttételes kereskedés előnye a tőkeáttétel nélküli kereskedéssel szemben az, hogy növelheti a kereskedési tőkéjét. A kereskedési kapacitása jelentősen nagyobb lehet a viszonylag alacsony kezdőtőkéhez viszonyítva - megtöbbszörözve és fokozva az eredményeket.

Ez persze fordított esetben is igaz, hiszen a tőkeáttétel a nyereségeket és a veszteségeket is növelheti. A tőkeáttételes kereskedés lehetőséget nyújt a kereskedőknek, hogy nagyobb kitettségük legyen az áringadozásoknak, növelve a kockázatot és a lehetséges nyereségeket.

Ennek eredményeképp a tőkeáttételes kereskedésnél a viszonylag kis ármozgások jelentős nyereségeket vagy veszteségeket okozhatnak. Ezért fontos folyamatosan figyelemmel követnie a fiókját. A kifejezettel ingadozó piacokon az ár hajlamos a hirtelen mozgásokra.

A tőkeáttételes kereskedés bevált gyakorlatai

Amikor felelősségteljesen alkalmazzák, valamint alapos kutatással és kockázatkezelési stratégiával párosítják, a tőkeáttételes kereskedés növelheti a nyereségeket. Azonban komoly veszteségeket is eredményezhet. A legrosszabb esetben tőkeáttételes kereskedéssel akár a kereskedési fiókja teljes tőkéjét is elveszítheti.

-

Folyamatosan kövesse figyelemmel a pozícióit

Fontos figyelemmel követnie az ügyleteit, és lezárni őket, ha a piac kedvezőtlen irányba fordul, vagy automatikus stop megbízásokat leadni, hogy időben lezárja a pozíciókat.

-

Tartsa a fedezeti szintjét 100%-on vagy afelett

Vegye figyelembe, hogy számos kereskedő túl alacsony tőkével indítja a tőkeáttételes fiókját, ami egyes esetekben fokozhatja a veszteségeiket. Ha a fiókon csak a minimális összeg elérhető, az növeli az esélyét a fedezetpótlási felhívásnak. Legyen egy kis tartaléka a fiókjában, hogy képes legyen ellenállni az apróbb ármozgásoknak.

Nem szeretne olyan helyzetbe kerülni, hogy a brókerének le kelljen zárnia az ügyleteit egy rendkívül kedvezőtlen áron, kizárva az árfolyam talpra állásának lehetőségét. Senki sem szeret tanúja lenni a pozíciói automatikus lezárásának, ezért gondoskodjon róla, hogy a fiókja megfelelő tőkével rendelkezik.

-

Legyen kidolgozott kereskedési stratégiája

Egy alaposan kidolgozott kereskedési stratégia segíthet minimálisra csökkenteni az érzelmi tényezőt a kereskedési döntéseiben. Mindig végezze el a saját kutatását kereskedés előtt a technikai és fundamentális elemzések, a legfrissebb hírek és elemzők beszámolóinak átolvasásával.

-

Használjon stop-loss megbízásokat

A stop-lossok alkalmazásával automatizálhatja a kereskedést és csökkentheti az érzelmi tényezőt a kereskedési döntéseiben. A stop megbízások csökkenthetik a veszteségeket, amikor a piacon jelentős esés következik be, és megvédhetik a fedezetpótlási felhívástól vagy az automatikus biztosítékzárástól.

Vágjon bele a tőkeáttételes kereskedésbe a Capital.com-mal

A tőkeáttétellel való kereskedés lehetőséget nyújt, hogy növelje a nyereségeit, amikor egy eszköz ára a tervezett irányba mozdul - azonban el is veszítheti az eredeti befizetését, ha az ügylete kedvezőtlen irányba fordul. A Capital.com negatív egyenleg elleni védelmet kínál, hogy megvédje ettől.

A CFD kereskedésnél nyithat long (vásárlás) pozíciót, ha áremelkedésre, vagy short (eladás) pozíciót, ha inkább esésre számít.

Ismerje meg közelebbről hogyan működik a CFD kereskedés és mérlegelje milyen eszközökkel szeretne kereskedni. Választhat számos különféle részvény, index, árucikk és devizapár közül, amelyek elérhetők tőkeáttételes kereskedésre.

Ha még új a tőkeáttételes kereskedésben, a Capital.com oldalán kezdetben gyakorolhat egy próbafiókkal, a tőkéje kockáztatása nélkül. Miután elég magabiztos, létrehozhat egy élő kereskedési fiókot, és megnyithatja első tőkeáttételes pozícióját.

Ha már tőkeáttétellel kereskedik, ne feledjen el kockázatkezelő eszközöket alkalmazni, hogy megvédje a fiókját a fedezetpótlási felhívásoktól és az automatikus biztosítékzárásoktól.

GYIK

Mi az a tőkeáttételes kereskedés?

A tőkeáttételes kereskedés azt jelenti, hogy tőkeáttétel alkalmazásával kölcsönvett tőkével kereskedik. Nyithat pozíciót az ügylet értékének csupán egy töredékével, míg a maradékot a brókere adja kölcsön. Felhívjuk figyelmét, hogy a tőkeáttétel egyaránt növelheti a nyereségeit és a veszteségeit is.

Mi a különbség a fedezet és a tőkeáttétel között?

A fedezet a pozíció megnyitásához szükséges összeg. A tőkeáttétel a fiók egy adott ügyletnek való kitettségének többszöröse. Például, ha 2:1 arányú tőkeáttételt használ, akkor az eszköz értékének csak felét kell fedeznie, míg a másik felét a brókere adja kölcsön. A fedezet és a tőkeáttétel szoros kapcsolatban áll, amit kiválóan példáz a tőkeáttételi ráta, vagy a fedezet százalékos aránya.

Mit jelent a fedezet a kereskedésben egy konkrét példában?

A fedezet a pozíció megnyitásához szükséges összeg. Például a Capital.com 10%-os fedezetet kínál az ezüst CFD-kre. Ha egy 1.000$ értékű ügyletet szeretne megnyitni ezüst CFD-ken, akkor csak 100$-ra lesz szüksége az ügylet megnyitásához.

Jó ötlet tőkeáttétellel kereskedni?

A tőkeáttételes kereskedésnek megvannak a maga előnyei és kockázatai. Lehetőséget nyújt nagyobb pozíciókat nyitni és olyan eszközökkel kereskedni, amelyeket egyébként nem engedhetne meg. Azonban növeli a jelentős veszteségek kockázatát is. Az, hogy a tőkeáttételes kereskedés megfelelő opció-e az Ön számára függ a kockázattűrő képességétől és a kereskedési céljaitól.

Meggazdagodhat tőkeáttételes kereskedéssel?

A tőkeáttételes kereskedés növelheti a nyereséget alacsonyabb kezdeti befektetéssel, ha az eszköz árfolyama a pozíciójának kedvező irányba mozdul. A piacok azonban ingadozók, és ha ellentétes irányba mozdulnak, akkor komoly veszteségeket szenvedhet el.

Mi az a fedezetkiegészítési felhívás?

A fedezetpótlási felhívás egy figyelmeztetés a brókertől, ami akkor következik be, ha a tőkeáttételes fiókjának tőkéje a fenntartáshoz szükséges fedezeti szint alá esik.