RSI kereskedési stratégia: Oktató jellegű útmutató

Tanulja meg hogyan kell használni a relatív erősség indexet (RSI) a kereskedési stratégia útmutatónkkal. Fedezze fel az RSI indikátor eredetét, a képletét és a használatának módját más technikai indikátorokkal ötvözve.

Mi az az RSI?

A relatív erősség index (RSI) egy széles körben használt indikátor, amelyet a kereskedők technikai elemzésre használnak, hogy felmérjék egy pénzügyi eszköz ármozgásának erejét egy meghatározott időszakban. Az indikátor az áringadozás gyorsaságát és mértékét méri egy 0-tól 100-ig terjedő skálán, betekintést nyújtva a túlvett vagy túladott viszonyokba, valamint a potenciális trendfordulásokba.

Az RSI használható bármely piacon és eszközosztállyal való kereskedés során, a részvényektől kezdve a devizákig (forex), ráadásul a kereskedők számos különféle RSI kereskedési stratégia közül válogathatnak.

Fontos tudnivalók

- Az RSI egy technikai elemzőeszköz, amely az ármozgások erejét méri, túlvett és túladott viszonyokat beazonosítva a pénzügyi piacokon.

- Az RSI alkalmazható különféle időtartományokon és testre szabható az adott kereskedési stratégia függvényében.

- Az RSI kereskedési stratégiák magukba foglalják (de nincsenek korlátozva) a túlvett/túladott viszonyok azonosítását, az 50-keresztezést, divergenciát és sikertelen kilengéseket.

- Az RSI kombinálása más indikátorokkal, mint például a mozgóátlagok, Bollinger szalagok®, MACD, sztochasztikus oszcillátor és Fibonacci visszahúzódások kifinomultabbá teheti a piacelemzést.

- Azonban az RSI-nak megvannak a maga korlátozásai. Például adhat hamis jelzéseket és nem tudja előrejelezni az árvisszafordulások mértékét.

Az RSI indikátor bemutatása

Az RSI-t egy gépészmérnökból vált kereskedő és technikai elemző, J. Welles Wilder Jr. alkotta meg, és először az 1978-as könyvében írt róla, amelynek címe "Új koncepciók a technikai kereskedési rendszerekben" (New Concepts in Technical Trading Systems).

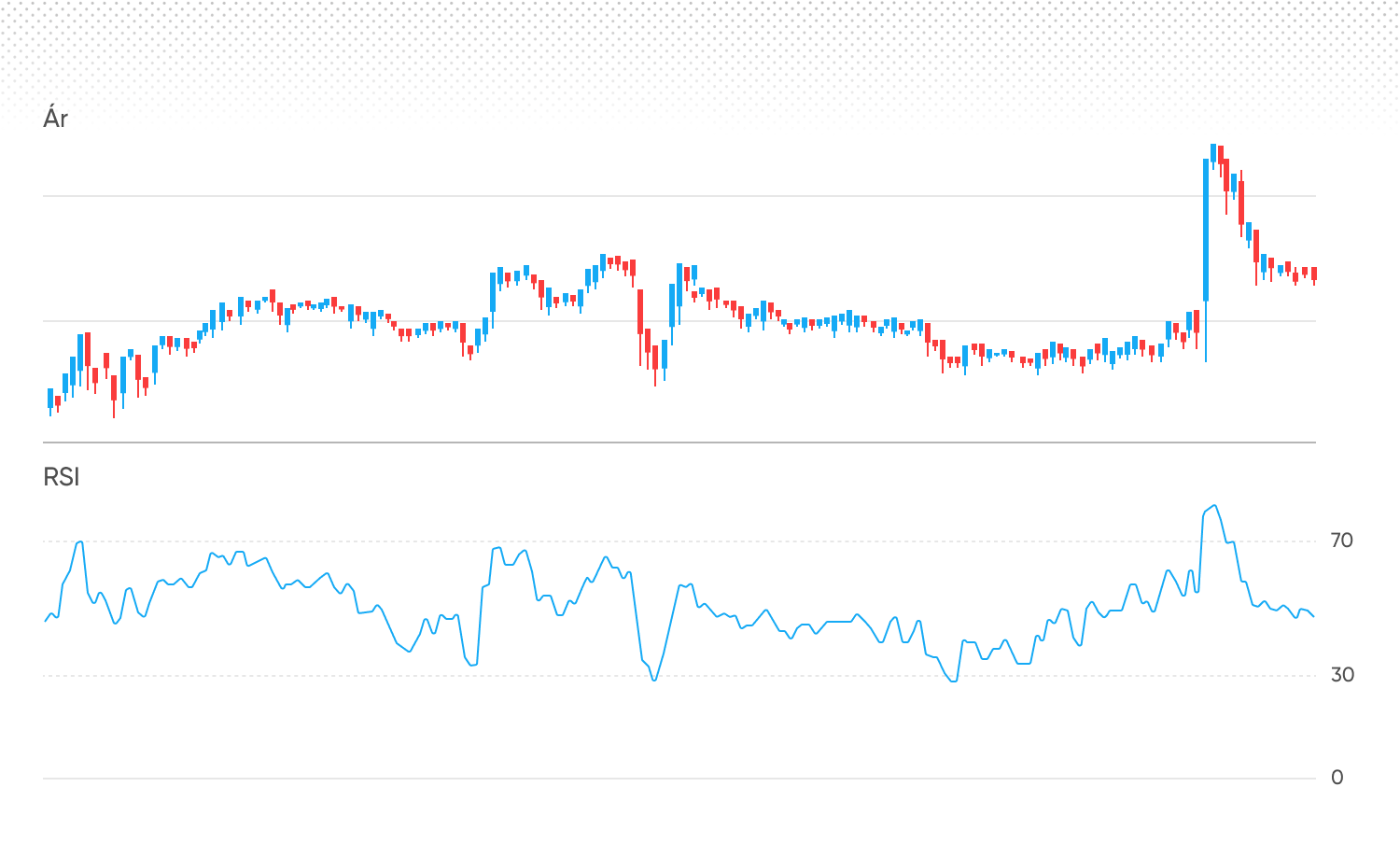

A legtöbb oszcillátorhoz hasonlóan, az RSI-t általában az árfolyamgrafikon alatt ábrázolják. Használható bármilyen gyertyagrafikon vagy oszlopgrafikon időtartományon, beleértve perceket, órákat, napokat és heteket.

Az RSI-t különféle időtartományokra lehet kiszámítani. Az alapértelmezett beállítás 14 periódus, azonban egyes kereskedők egyéni RSI indikátor beállításokat használnak, mint például két periódus, kilenc periódus vagy 50 periódus. Például ha napon belüli kereskedésre szeretnénk optimalizálni az RSI-t, módosíthatjuk a beállításokat rövidebb visszatekintésre, mint például 7 vagy 10 periódus, hogy növeljük az érzékenységét a legutóbbi árváltozásokra.

*A múltbeli teljesítmény nem megbízható mutatója a jövőbeli eredményeknek.

A legújabb emelkedések és esések mértékének összehasonlításával az RSI egy 0-tól 100-ig terjedő értéket generál, amely az eszköz ármomentumának erősségét vagy gyengeségét tükrözi.

-

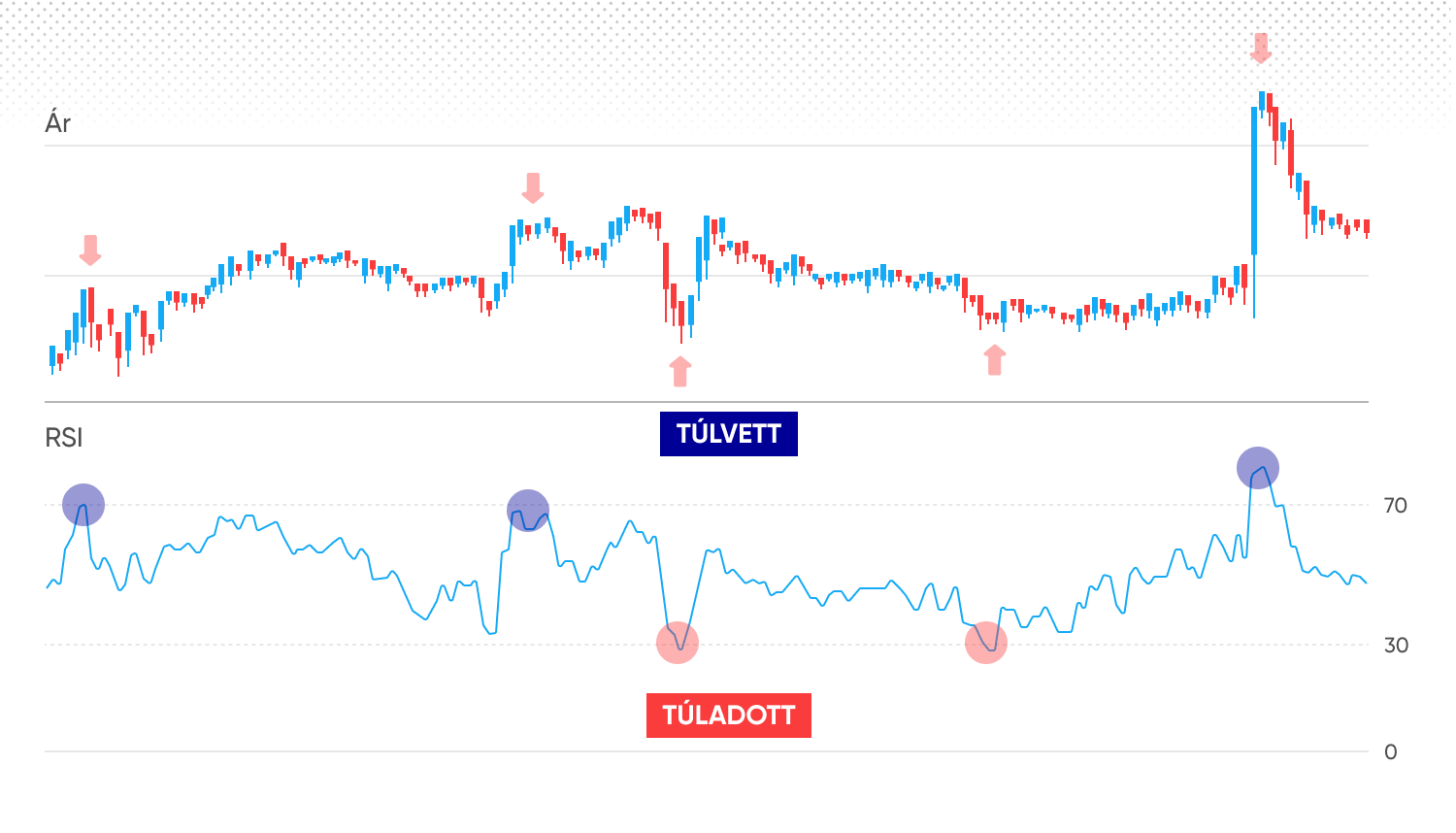

Amikor az RSI értéke 70 fölé emelkedik, az általában túlvett viszonyokra utal, ami azt jelenti, hogy az eszköz valószínűleg túlértékelt és korrekció várható.

-

Amikor az RSI értéke 30 alá esik, az általában túladott viszonyokra utal, ami azt jelenti, hogy az eszköz valószínűleg alulértékelt és a jövőben emelkedés várható.

Hogyan van meghatározva az RSI értéke?

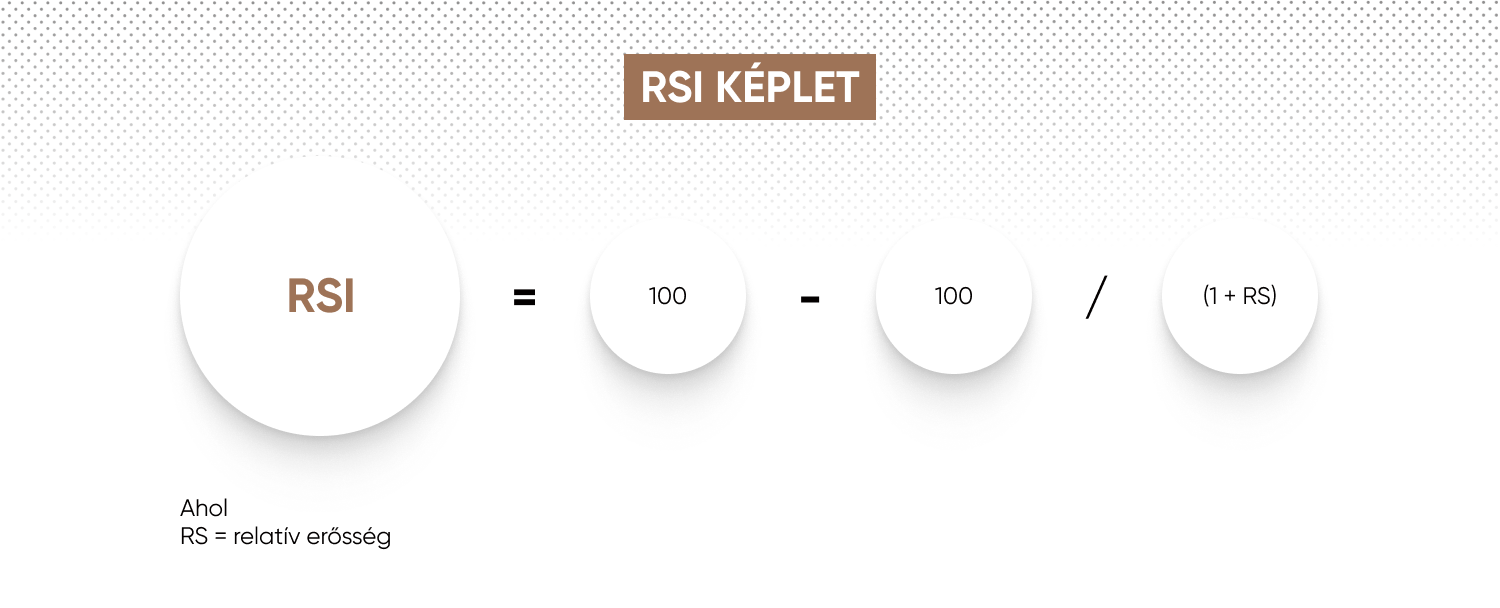

A kiszámítás módját nem szükséges megjegyezni az RSI kereskedési stratégiák alkalmazásához, hiszen az indikátor általában be van építve a kereskedési platformokba, azonban segíthet megérteni mit mutat az indikátor.

Az RSI a relatív erősség tényező (RS) átszámításával kerül meghatározásra. (RS) méri.Az RS az átlagos emelkedés és az átlagos csökkenés hányadaként van kiszámítva.

Az Az átlagos emelkedés az emlkedő árváltozás összege X periódus (általában 14, J. Welles Wilder Jr. javaslata szerint) alatt, elosztva a periódusok számával az átlag meghatározása érdekében.

Az Az átlagos csökkenés a csökkenő árváltozások összege ugyanannyi periódus alatt, elosztva a periódusok számával.

A relatív erősség tényező (átlagos növekedés elosztva az átlagos csökkenéssel) ezután át van alakítva egy relatív erősség indexé 0 és 100 között, hogy megkapjuk az RSI értékét.

Mit jelent az RSI kereskedési stratégia?

Az RSI kereskedési stratégia meghatározott szabályok és technikák együttese, amelyek RSI indikátort használnak az ügyletek esetleges belépési pontjainak azonosítására a túlvett vagy túladott viszonyok, illetve a momentumváltások alapján. Íme négy alapvető módja az RSI kereskedés során történő alkalmazásának.

Túlvett és túladott

Amint már említettük, az RSI indikátor megmutatja, amikor egy eszköz túlvetté vált, majd elkezd csökkenni, ami arra utalhat, hogy az ár esetében is csökkenés várható. Ehhez hasonlóan, amikor az RSI túladott, majd elkezd emelkedni, akkor jó eséllyel az ár is hamarosan emelkedésbe kezd.

Azok, akik RSI kereskedés stratégiát alkalmaznak, általában megvárják, hogy az RSI 70 alá essen a túlvett szintről, mielőtt megnyitnák short pozíciójukat. Amikor az RSI 30 fölé emelkedik túladott viszonyok után, az long pozíció megnyitását jelzi.

*A múltbeli teljesítmény nem megbízható mutatója a jövőbeli eredményeknek.

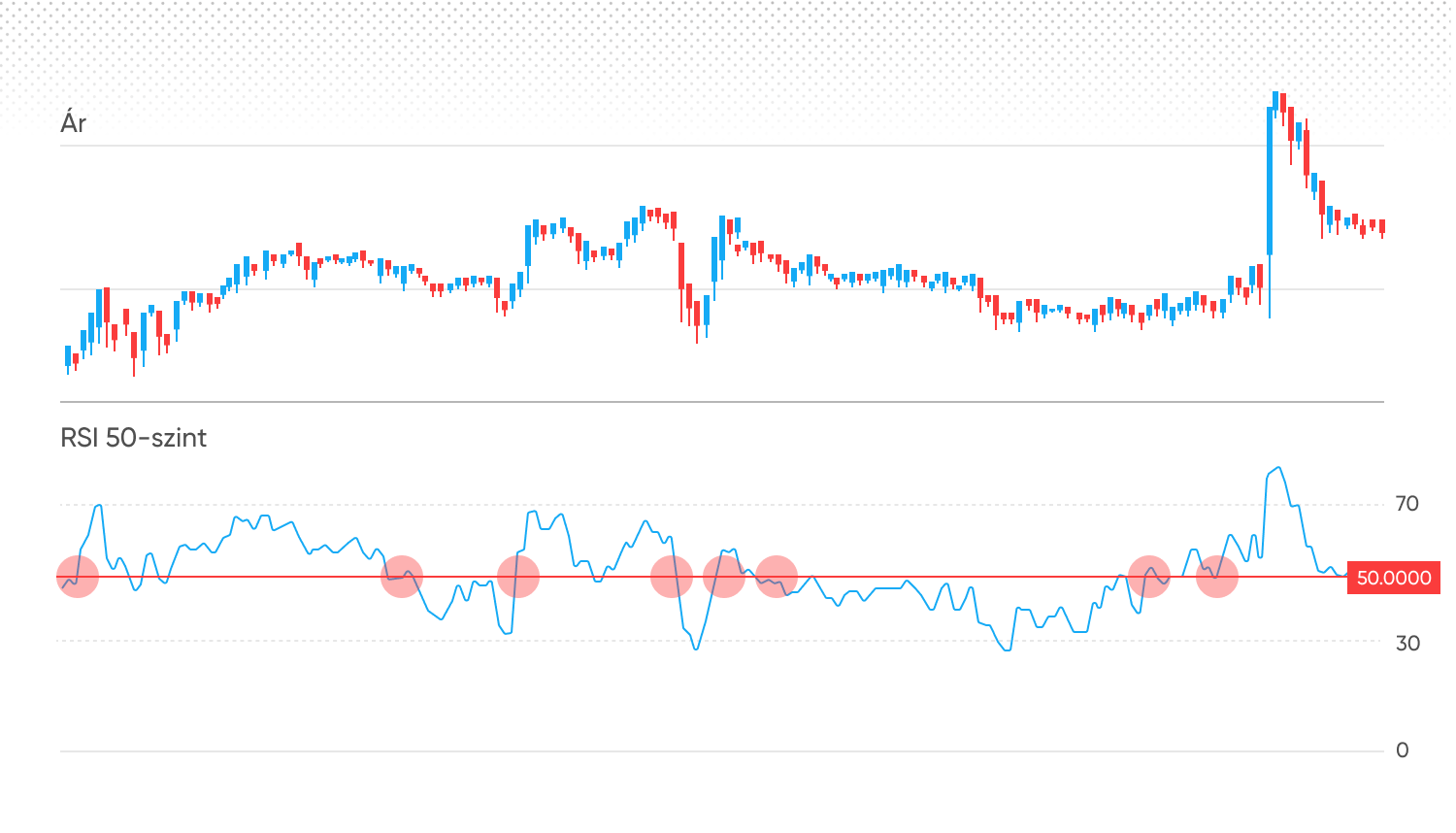

50-keresztezés

A kereskedők használhatják az 50-es RSI szintet (a középvonal), hogy megerősítsék a kialakuló ártrendet. A stratégia szerint csökkenő trendet jelez, amikor az RSI az 50 feletti szintről 50 alá csökken. Ehhez hasonlóan, az emelkedő trend akkor van megerősítve, amikor az RSI 50 fölé emelkedik.

*A múltbeli teljesítmény nem megbízható mutatója a jövőbeli eredményeknek.

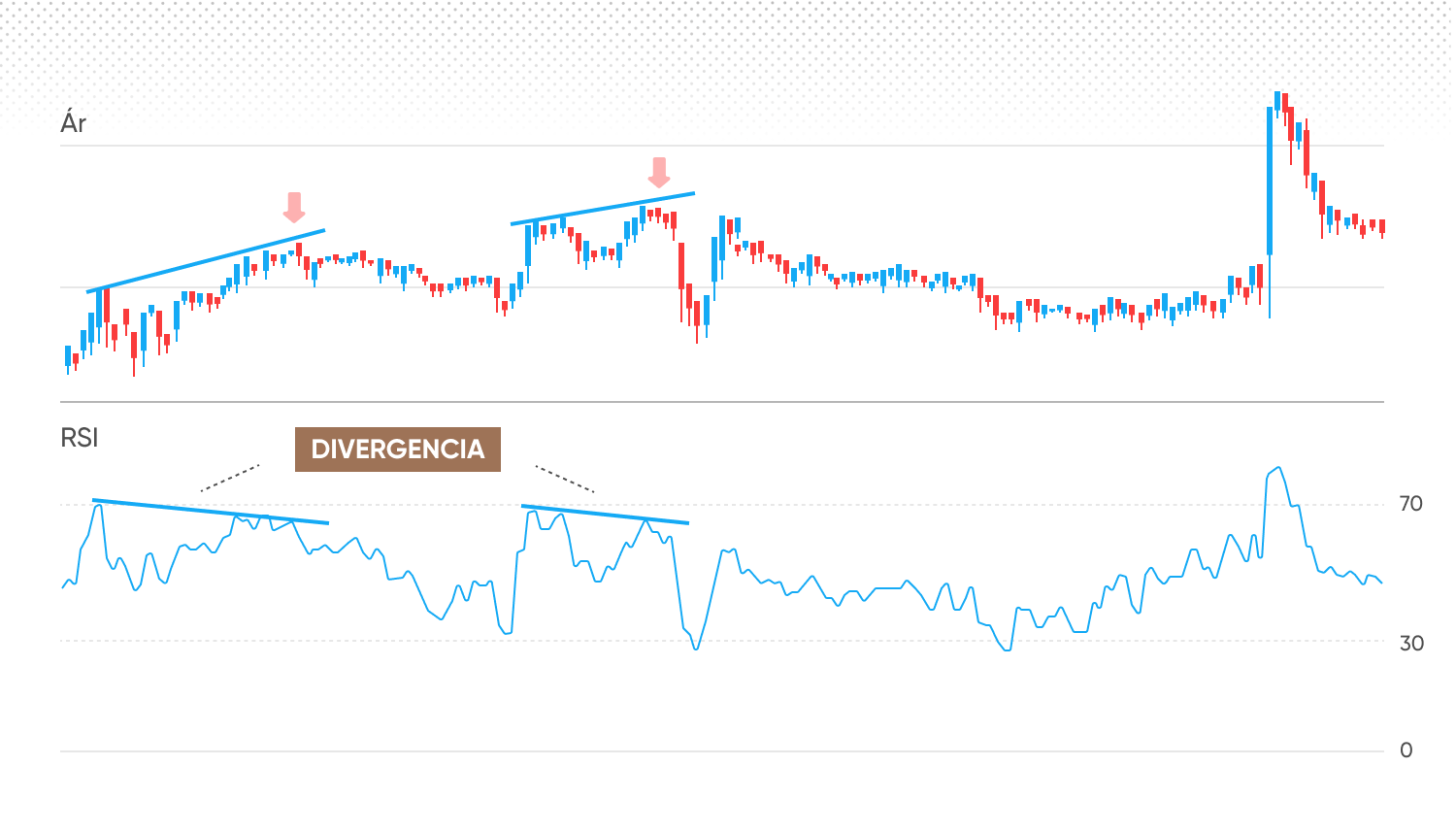

Divergencia

Az RSI kereskedés egy másik módja a divergenciák keresése az RSI és az árfolyam között. Egyszerűen szólva a kereskedők olyan helyzeteket kereshetnek, amikor a momentum az árral ellentétes irányú, ami esetleges fordulópontra utal.

Ha az ár "magasabb csúcsot" ér el, míg az RSI "alacsonyabb csúcsot" – ami csökkenő divergenciaként ismert.

Ha az ár "alacsonyabb mélypontot" ér el, míg az RSI "magasabb mélypontot" – ami emelkedő divergenciaként ismert.

Amikor divergencia történik, az alapötlet szerint nagyobb az esélye az árfordulásnak. Ez lehetséges rövid távú eladási vagy vásárlási jelzéseket nyújthat.

*A múltbeli teljesítmény nem megbízható mutatója a jövőbeli eredményeknek.

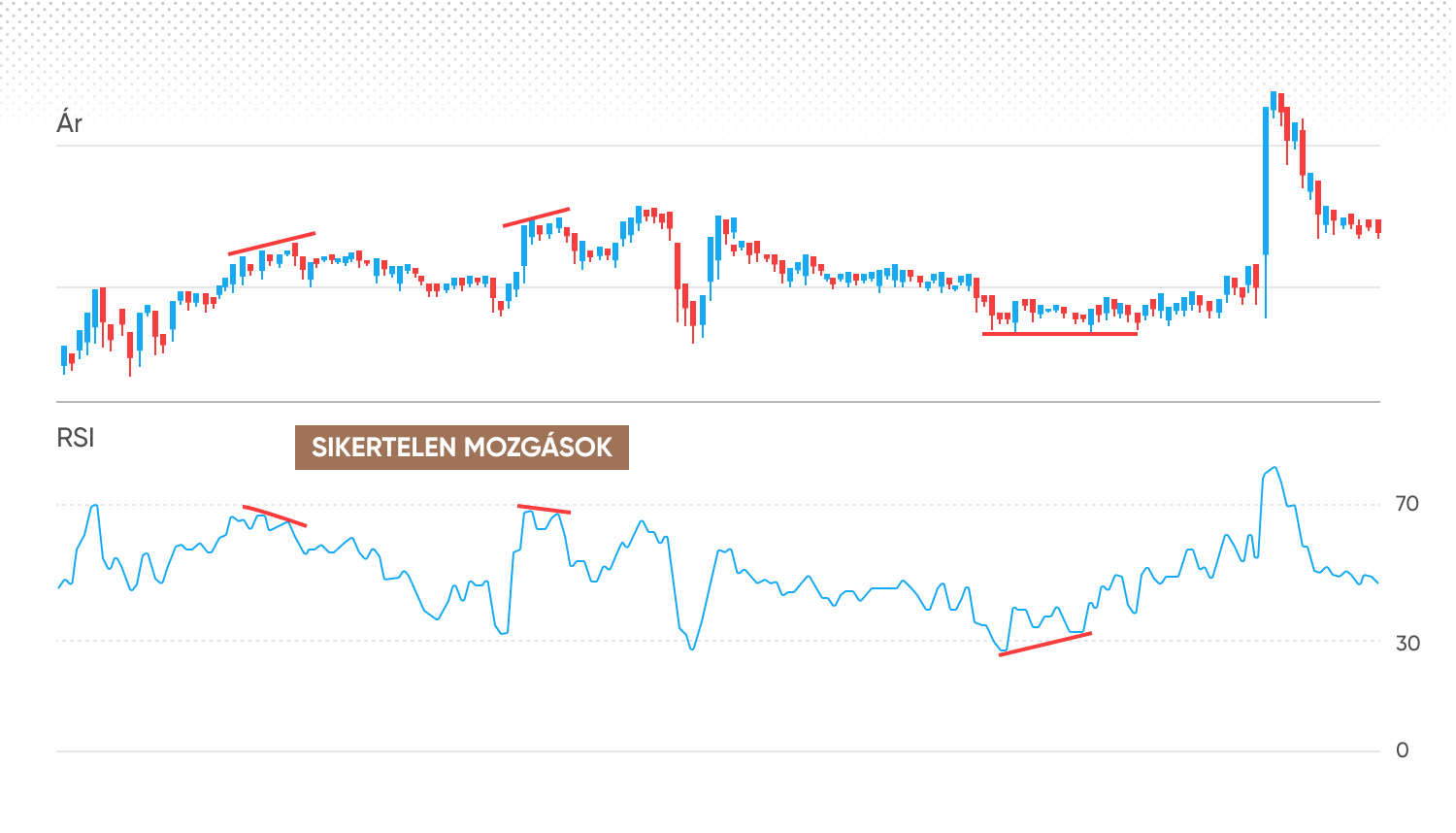

RSI sikertelen kilengések

Ez hasonló koncepció, mint a divergencia, viszont sokkal kisebb szabású. A "kilengések" kisebb csúcsok és mélypontok az árfolyamban az aktuális trenden belül. Az RSI általában az árfolyam csúcs- és mélypontjait követi.

A növekvő trendekre magasabb csúcsok és mélypontok jellemzők. A csökkenő trendekre alacsonyabb csúcsok és mélypontok jellemzők. Ha az RSI alacsonyabb szintre esik, viszont az árfolyam folytatja az emelkedést, az rövid távú trendfordulásra utalhat.

*A múltbeli teljesítmény nem megbízható mutatója a jövőbeli eredményeknek.

Hogyan kell kereskedni RSI és más indikátorok segítségével

A kereskedők alkalmazhatják az RSI-t más indikátorokkal ötvözve, hogy fokozzák a piacelemzés pontosságát és átfogóbb képet kapjanak az ármozgásokról. Az alábbiakban néhány népszerű indikátort találhat, amelyek kiegészíthetik az RSI kereskedési stratégiát.

-

Mozgóátlagok (MA)

A kereskedők gyakran használnak mozgóátlagokat (MA) az RSI mellett, hogy azonosítsák a trendeket és az esetleges be- és kilépési pontokat. Például amikor az ár a mozgóátlag fölé, az RSI pedig a túladott szint fölé emelkedik, az jelzésként szolgálhat egy long pozíció megnyitására. Ezzel szemben, amikor az ár a mozgóátlag alá esik, az RSI pedig a túladott területre (70 felett) lép, az jelzésként szolgálhat egy short pozíció megnyitására.

-

Bollinger szalagok®

A Bollinger szalagok® és az RSI ötvözésével a kereskedők bővebb információt kaphatnak a túlvett vagy túladott viszonyokról. Amikor az ár megérinti a felső Bollinger szalagot®, az RSI pedig 70 felett van, az arra utalhat, hogy az eszköz árfolyamának emelkedése a vége felé közeledhet, és visszaesés várható. Ehhez hasonlóan, amikor az ár az alsó Bollinger szalag® felé közelít, az RSI pedig 30 alatt van, az túladott viszonyokra utalhat, ami esetleges vásárlási lehetőséget jelezhet.

-

MACD

A mozgóátlag konvergencia divergencia (MACD) és az RSI együttes alkalmazása továbbá megerősítésként szolgáltat a trend- vagy momentumváltásokra. Például, amikor az RSI emelkedő divergenciát mutat (az ár alacsonyabb mélypontot ér el, miközben az RSI magasabb mélypontot) és a MACD-n emelkedő kereszteződés látható (a MACD a jelzésvonal fölé emelkedik), az megerősítheti egy esetleges emelkedő trendfordulás valószínűségét.

-

Sztochasztikus oszcillátor

A sztochasztikus oszcillátor az RSI-hoz hasonlóan túlvett és túladott viszonyok azonosítására szolgál. A két indikátor összehasonlításával a kereskedők megerősítést vagy divergenciákat találhatnak, hogy jobb képet kapjanak az esetleges piacfordulásokról. Például, amikor az RSI és a sztochasztikus oszcillátor is túladottról túlvett területre lép, az megerősítheti az emelkedő ármozgás valószínűségét.

-

Fibonacci visszahúzódások

A Fibonacci visszahúzódás és az RSI ötvözése segíthet a kereskedőknek a potenciális támasz és ellenállás szintek azonosításában a korrekciók alatt. Ha az RSI eléri a túlvett szintet egy jelentősebb Fibonacci visszahúzódás szinthez közel, az növelheti annak valószínűségét, hogy az ár visszafordul az adott szintről, vagyis jó belépési pont lehet egy long pozícióra.

Az RSI korlátozásai

Hamis jelzések: Az RSI előrejelző indikátor, amely arra lett tervezve, hogy előbb meg tudjon nyitni egy nyereséges ügyletet, mint a késleltetett indikátorok. Az előrejelző indikátorok azonban kevésbé megbízhatók, és gyakran hamis jelzéseket adnak. Ennek az az oka, hogy nem minden momentumváltozás jelenti azt, hogy az árfolyam irányt fog váltani.

A visszafordulás mértéke ismeretlen: Az RSI indikátor az évek során számos fordulópontot jelzett már előre a piacokon, azonban nem tudja előrejelezni, hogy mekkora lesz a fordulópontot követő mozgás. Az RSI jelezhet csúcspontot, mélypontot vagy egyszerűen egy átmeneti fordulást a részvény árfolyamának irányában.

Összegzés

Összegezve, az RSI egy rendkívül népszerű technikai elemzőeszköz, amely különféle pénzügyi eszközök ármozgásainak erejét méri. A kifejlesztése J. Welles Wilder Jr. nevéhez köthető, és túlvett/túladott viszonyok és esetleges trendfordulások azonosítására szolgál, hasznos információkat nyújtva a kereskedők számára.

Az RSI alkalmazható különféle időtartományokon és periódusokon. Bár az alapértelmezett beállítás 14 periódus, a kereskedők ezt testre szabhatják a saját stratégiájuk szerint. Például az RSI beállításai a napon belüli kereskedés esetén általában rövidebb visszatekintést igényelnek, mint például 7 vagy 10 periódus, hogy növelje az érzékenységét a legutóbbi árváltozásokra.

Az RSI stratégiák magukba foglalják a túlvett/túladott viszonyok azonosítását, az 50-keresztezést, divergenciát és sikertelen kilengéseket. A kereskedők gyakran használják az RSI-t más indikátorokkal együtt, mint például mozgóátlagok, Bollinger szalagok®, sztochasztikus oszcillátorok és Fibonacci visszahúzódások, hogy növeljék a piacelemzés pontosságát és alátámasztják döntéseiket.

Azonban az RSI-nak megvannak a maga korlátozásai. Például adhat hamis jelzéseket és nem tudja előrejelezni az árvisszafordulások mértékét. A hátrányai ellenére azonban az RSI egy rendkívül hasznos indikátor a kereskedőknek, akik próbálnak eligazodni a pénzügyi piacok összetett világában.

GYIK

Hogyan kell beállítani az RSI indikátort?

Az RSI indikátor beállításához választja ki a kívánt időtartományt és a számításhoz használt periódusok számát (az alapértelmezett beállítás 14). Módosítsa a beállításokat a kereskedési stratégiájával összhangban, ami napon belüli kereskedés esetén lehet például 7 vagy 10 periódus.

Hogyan van meghatározva az RSI értéke?

Az RSI az RSI = 100 - 100 / (1 + RS) képlet alapján kerül kiszámításra, ahol az RS a relatív erősség tényező, amely az átlagos emelkedés és az átlagos csökkenés hányada egy meghatározott számú periódusban.

Az RSI megfelelő napon belüli kereskedésre?

Az RSI hatékonyan használható napon belüli kereskedésre, ha rövidebb visszatekintésre van optimalizálva, mint például 7 vagy 10 periódus, növelve az érzékenységét a frissebb ármozgásokra.

Mi a különbség az RSI és a sztochasztikus között?

Az RSI és a sztochasztikus oszcillátorok momentum-alapú indikátorok. Azonban a különböző matematikai képletek eltérő eredményeket nyújtanak. Az RSI az átlagos emelkedés és az átlagos csökkenés viszonyát vizsgálja egy meghatározott számú periódusban. A sztochasztikus oszcillátor azonban a záróár és a legmagasabb csúcs/legalacsonyabb mélypont viszonyát vizsgálja egy adott időtartományban. A sztochasztikus oszcillátor gyakrabban válik túladottá és túlvetté, mint az RSI, ami több belépési pontot nyújt, viszont egyidejűleg több hamis jelzést is.

Hogyan lehet kombinálni az RSI-t más technikai indikátorokkal?

Ha az RSI-t más technikai indikátorokkal ötvözve szeretné használni, figyelmébe ajánljuk a mozgóátlagokat, a Bollinger szalagokat®, a MACD-t, a sztochasztikus oszcillátort és a Fibonacci visszahúzódás szinteket, amelyek kiegészítő információkat nyújthatnak az elemzés során a trendekről, valamint a támasz és ellenállás szintekről.