Investir dans les marchés émergents : potentiel et pièges

Les actions des marchés émergents peuvent générer une forte croissance, mais elles présentent également des risques plus importants pour les investisseurs.

Les investissements dans les marchés émergents pourraient présenter les perspectives les plus passionnantes et les plus variables pour les opérateurs de marché d’actions au cours des prochaines années.

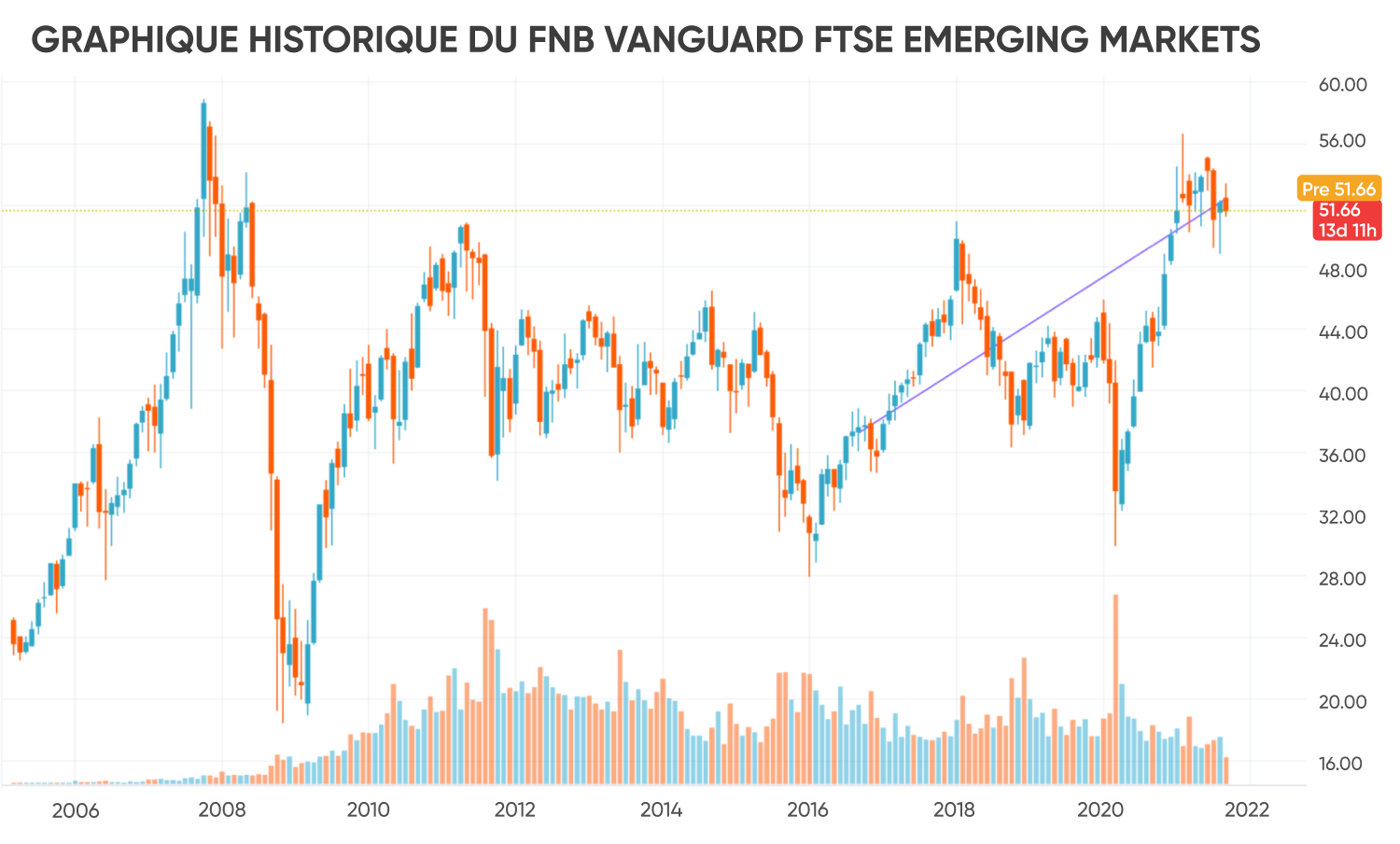

Alors que les rendements des marchés boursiers développés sont plus prévisibles, les actions des marchés émergents offrent aux investisseurs un potentiel de croissance substantiel dans les pays en rapide évolution du monde, notamment la Chine, le Brésil, l’Indonésie et la Turquie. Le Fonds Indiciel des Marchés Émergents de Vanguard, qui investit dans des sociétés des marchés émergents, a bénéficié d’un rendement de 40 % au cours de cinq ans.

Comme le montre le graphique ci-dessus, cependant, le fonds indiciel des marchés émergents de Vanguard s’est avéré volatil depuis sa création et n’a pas toujours fourni des rendements constants. Il est également important pour tout investisseur de noter les défis et les pièges potentiels que l’investissement dans les actions des marchés émergents peut apporter. Il s’agit notamment des différents régimes réglementaires, des risques politiques et de la dynamique du commerce international, qui peuvent tous changer radicalement le destin d’une entreprise du jour au lendemain.

Les marchés émergents comportent également un risque accru de fluctuations plus volatiles des devises. En outre, ils sont confrontés à un accès plus limité aux marchés internationaux des capitaux et sont exposés aux décisions en matière de taux d’intérêt et de masse monétaire prises par les banques centrales des pays développés.

Au cours de l’année écoulée, le risque lié aux marchés émergents a considérablement augmenté, d’autant plus que bon nombre de ces pays dépendants des exportations ont subi les plus grands dommages économiques à cause de la pandémie, avec des taux de vaccination lents et des pressions politiques en cours dans plusieurs pays qui freinent la croissance.

Avec la montée de la variante Delta du coronavirus qui frappe la reprise économique du secteur, et un ralentissement notable des dépenses de consommation et des investissements dans la plupart des marchés en développement, il reste de nombreux obstacles pour les investisseurs à la recherche d’actions de valeur dans les marchés émergents.

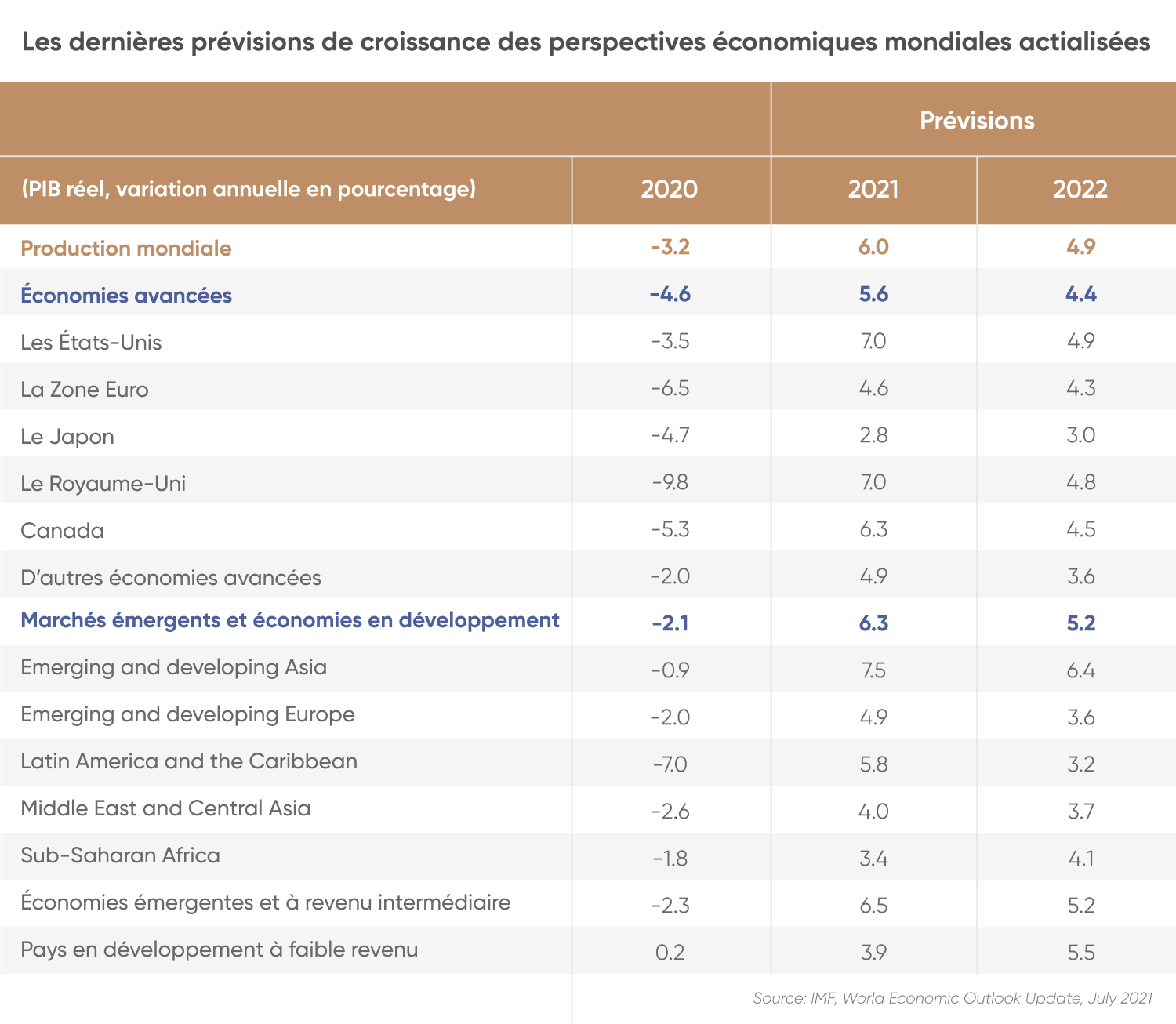

Le Fonds Monétaire International (FMI) a averti que des lignes de fracture se développent dans la reprise en cours de la pandémie basé sur l’accès aux vaccins, et bien que les perspectives pour les pays développés deviennent plus positives, il a récemment abaissé ses attentes de croissance pour les marchés émergents.

Mais maintenant que le monde commence à dépasser le virus - provisoirement - les perspectives d’investissement dans les marchés émergents pourraient être plus prometteuses. Les analystes de Lazard Asset Management ont déclaré dans un récent rapport qu’ils pensaient que le second semestre de 2021 offrirait des perspectives plus positives pour les investisseurs :

Il convient de rappeler que les analystes n’ont pas toujours raison, vous devez donc vous faire votre propre opinion sur la base de recherches.

Lorsqu’il s’agit d’investir, il existe deux façons principales de s’exposer aux rendements des actions des marchés émergents: soit investir directement dans des sociétés cotées sur des bourses nationales ou étrangères, soit acheter des fonds négociés en bourse qui offrent une large exposition à des secteurs, des pays ou des marchés émergents particuliers dans leur ensemble.

Principales actions des marchés émergents

Au sein des marchés émergents, plusieurs entreprises ont émergé au cours des dernières décennies en tant que leaders du marché qui commandent maintenant des valorisations de plusieurs milliards de dollars et constituent une partie essentielle de leurs industries respectives. Vous trouverez ci-dessous les trois plus grandes sociétés des marchés émergents par capitalisation boursière que chaque investisseur dans ce domaine devrait connaître:

Taiwan Semiconductor Co.

En tant que plus grand fournisseur mondial de semi-conducteurs, Taiwan Semiconductor Co est la plus grande action des marchés émergents, avec une capitalisation boursière de $545 milliards de dollars. Les semi-conducteurs sont un composant essentiel de nombreux produits électroniques, y compris les smartphones, les téléviseurs et les capteurs de haute technologie utilisés dans la fabrication automobile.

L’entreprise n’a pas cessé de se renforcer au cours de la dernière année, alors que les messages « restez à la maison » ont provoqué une augmentation de la demande de produits utilisant leurs composants. Le marché des semi-conducteurs dans son ensemble a eu du mal à suivre le rythme de cette demande, ce qui a entraîné une hausse des prix et des pénuries de la chaîne d’approvisionnement, qui ont affecté les livraisons de tout, des consoles de jeu Playstation 5 aux nouvelles voitures.

Avec un chiffre d’affaires annuel d’environ 47,7 milliards de dollars en 2020, Taiwan Semiconductor Co est fortement positionnée pour la croissance future, d’autant plus que d’autres pays commencent seulement à renforcer leurs propres capacités dans ce secteur vital.

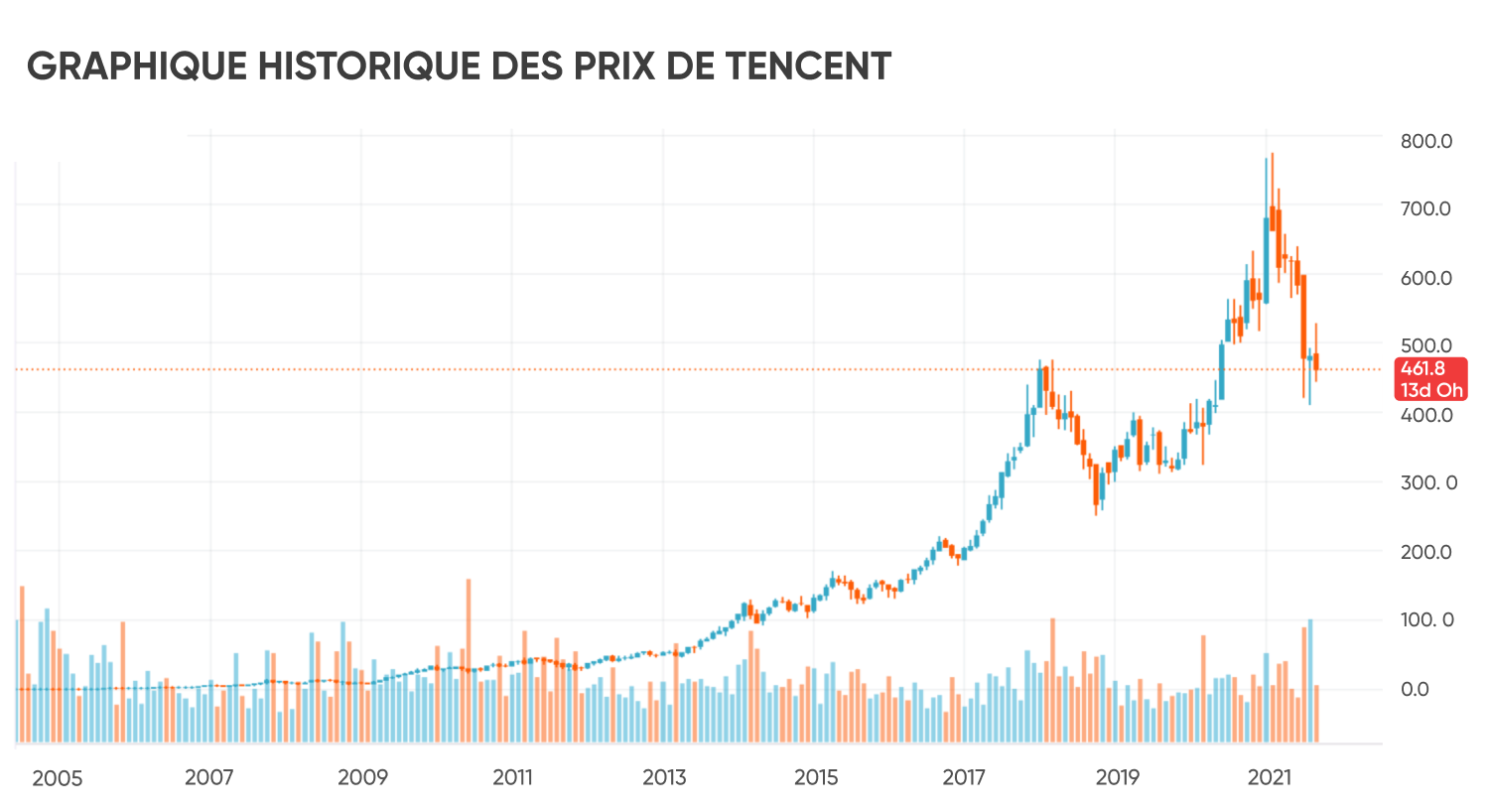

Tencent

Tencent

Deuxième plus grande action des marchés émergents par capitalisation boursière, Tencent a récemment traversé une période difficile, car son action a subi des baisses de plus de 19% depuis le début de l’année en raison de la répression du gouvernement chinois sur plusieurs de ses sources de revenus, y compris les jeux et les médias sociaux.

n tant que créateur de l’application omniprésente WeChat, la société a une importance fondamentale dans son marché national et une présence croissante à l’étranger, mais elle reste à risque de mesures réglementaires alors que les autorités s’attaquent à l’immense portée et au pouvoir des entreprises technologiques dans le pays.

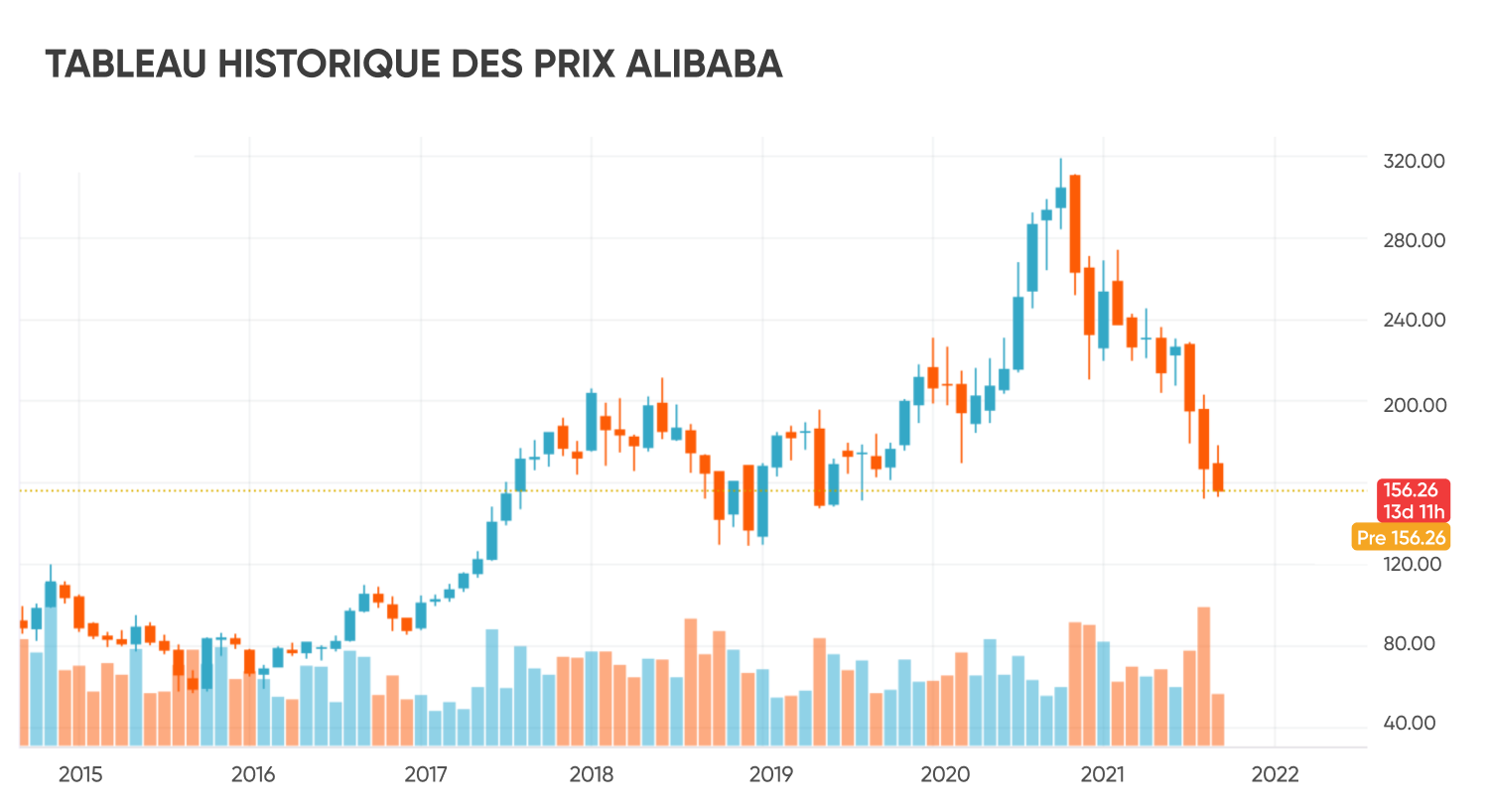

Alibaba

Alibaba

Un autre chouchou des investisseurs boursiers chinois est Alibaba. Il a souffert de l’évolution des attitudes chez lui ces derniers temps, mais a été l’une des plus grandes réussites dans les marchés émergents pendant des années.

Fondée par Jack Ma dans les années 1990, la société est devenue l’une des plus grandes plateformes de commerce électronique en Chine. Il s’est également étendu aux services financiers et à d’autres marchés verticaux, mais est confronté à un éclatement potentiel en raison des restrictions gouvernementales et des changements dans les règles commerciales nationales.

Comme pour tous les investissements individuels en actions, il est important de se rappeler que les décisions de certaines équipes de direction ainsi que les effets de l’examen réglementaire posent des risques accrus pour les investisseurs, et les positions ne doivent jamais être surexposées à une entreprise en particulier.

Principaux FNB des marchés émergents

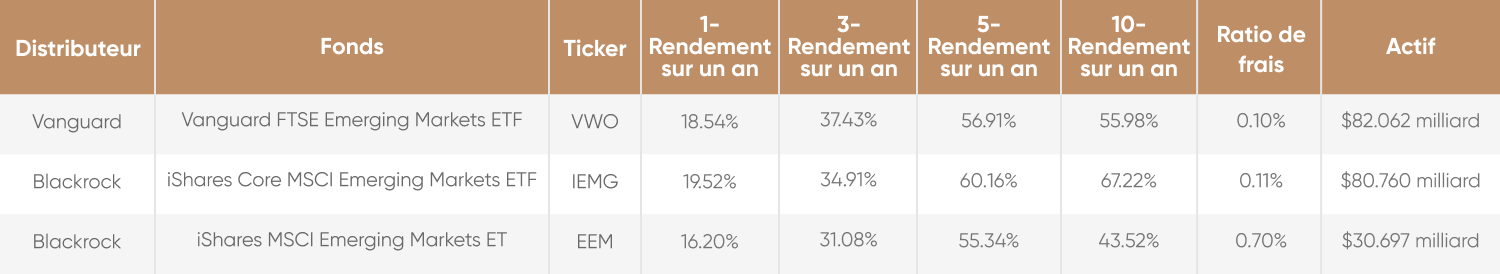

Les fonds négociés en bourse (FNB) sont parmi les instruments les plus populaires utilisés par les investisseurs pour obtenir une large exposition à des secteurs et des pays spécifiques sans avoir à choisir des actions individuelles et le risque accru que cela implique. Vous trouverez ci-dessous les trois plus grands FNB des marchés émergents par actifs sous gestion (AUM).

Vanguard FTSE Emerging Markets

Le Vanguard FTSE Emerging Markets ETF est le plus grand FNB de marchés émergents au monde en termes d’actifs sous gestion, avec un capital de 81,8 milliards de dollars géré par le fonds.

Le fonds est populaire auprès des investisseurs en raison de sa nature multiforme, avec une exposition dans tous les principaux secteurs et pays émergents, ainsi que son faible ratio de frais de 0,10%.

iShares Core MSCI Emerging Markets ETF

Offert par les gestionnaires de fonds mondiaux Blackrock, le FNB iShares Core MSCI Emerging Markets est une version plus récente du FNB iShares MSCI Emerging Markets créé en 2012 et destiné aux investisseurs à long terme, avec un ratio de frais inférieur de 0,11 %.

Le fonds offre une exposition tout aussi répandue sur les marchés émergents à un prix inférieur à celui de ses prédécesseurs, et comprend également davantage d’actions à petite capitalisation qui ne sont pas incluses dans d’autres grands fonds.

iShares MSCI Emerging Markets ETF

Parmi les FNB les plus populaires offerts sur le marché, le FNB iShares MSCI Emerging Markets est l’un des plus anciens FNB de marchés émergents au monde, offert à l’origine par Blackrock en 2003.

Le fonds est plus orienté vers les actions à grande capitalisation que son frère cadet et a une pondération plus lourde vers certains secteurs ainsi qu’un ratio de frais plus élevé de 0,70%.

Les FNB des marchés émergents présentent également des risques qui leur sont propres, tels que l’exposition aux conditions générales des marchés financiers, le resserrement des conditions de financement dans les marchés développés, ainsi que la chute de la demande mondiale et les problèmes de liquidité.

Comment investir dans les marchés émergents

Les investisseurs peuvent accéder aux actifs des marchés émergents par le biais d’actions spécifiques cotées sur les marchés nationaux et étrangers, ainsi que de fonds négociés en bourse qui offrent une exposition plus large.

Pourquoi investir dans les marchés émergents ?

Les marchés émergents sont susceptibles de contenir certaines des plus grandes histoires de croissance des années à venir, à mesure que les pays qu’ils englobent s’intègrent dans l’économie mondiale et passent des marchés en développement aux marchés développés. Il est important de noter que ces investissements comportent également des risques liés à la réglementation locale et à des facteurs spécifiques à l’entreprise, parmi d’autres. Et bien qu’ils puissent augmenter rapidement, la volatilité signifie également qu’il peut y avoir des baisses soudaines.

Les marchés émergents sont-ils un bon investissement ?

Les marchés émergents peuvent être un bon investissement si les investisseurs effectuent la diligence raisonnable appropriée et la recherche primaire sur les actifs dans lesquels ils souhaitent investir, tout en restant conscients des risques encourus. Comme toujours, le choix d’investir dépend de votre portefeuille, de vos objectifs de placement et de votre attitude à l’égard du risque. Vous ne devriez jamais investir plus que ce que vous pouvez vous permettre de perdre.

Dans quels marchés émergents dois-je investir ?

Les marchés émergents offrent un large choix aux investisseurs, des pays industrialisés et plus développés tels que la Chine et la Corée aux puissances des matières premières comme le Brésil et l’Indonésie. Votre choix dépendra des exigences de votre portefeuille.