Hull mozgóátlag stratégia: Oktató jellegű útmutató

Ismerje meg a Hull mozgóátlagot (HMA), a legfőbb funkcióit és tudja meg hogyan kell alkalmazni a Hull mozgóátlag kereskedési stratégiát.

Mi az a Hull mozgóátlag?

A Hull mozgóátlag (HMA) egy technikai elemzőeszköz, amely egy eszköz átlagárát méri egy meghatározott időszakban. A hagyományos mozgóátlaggal (MA) ellentétben ez az indikátor igyekszik minimalizálni az árfolyam háttérzaját és elsimítani az áringadozásokat.

Jelen cikkben megvizsgáljuk az indikátor mozgatórugóit és megmutatjuk hogyan tudja megtervezni saját Hull mozgóátlag stratégiáját.

Fontos tudnivalók

- A HMA egy technikai elemzőeszköz, amely egy eszköz átlagárát méri egy meghatározott időszakban, és megpróbálja minimalizálni az árfolyam háttérzaját és elsimítani az áringadozásokat.

- A HMA-t Alan Hull alkotta meg 2005-ben. A Hull mozgóátlag egyéni számítási folyamatot alkalmaz, amely ötvözi más mozgóátlagok előnyeit, mint például az SMA, a WMA és az EMA, hogy egy gyorsabb reakcióidejű és letisztultabb indikátort nyújtson.

- A HMÁ használata során rendkívül fontos a megfelelő paraméterek és időtartományok kiválasztása, amelyek összhangban vannak a kereskedési stílusával és céljaival. Alan Hull alapértelmezettként 16 periódust javasol.

- A HMA használható trendek és trendfordulások azonosítására, támasz és ellenállás szintek meghatározására, valamint más indikátorokkal való ötvözésre a pontosabb kereskedési jelzések érdekében.

- A népszerű HMA kereskedési stratégiák között megemlítendő a keresztezési és a kitörésalapú stratégia.

A Hull mozgóátlag magyarázata

A HMA-t 2005-ben hozta létre egy ausztrál részvénykereskedő, Alan Hull, azzal a céllal, hogy megoldja a mozgóátlagok időeltolódásának problémáját. Az indikátor megalkotójának szavaival:

A HMA abban különbözik más mozgóátlag típusoktól, mint például az egyszerű mozgóátlag (SMA), a súlyozott mozgóátlag (WMA) és az exponenciális mozgóátlag (EMA), hogy egyéni számítási folyamatot alkalmaz, amely ötvözi más mozgóátlagok előnyeit, hogy egy gyorsabb reakcióidejű és letisztultabb indikátort nyújtson.

Hull mozgóátlag kiszámítás

Bár a HMA könnyen hozzáférhető a legtöbb grafikonelemző és kereskedési platformon, az indikátor működésének megértése fontos a megfelelő alkalmazás érdekében. Ahhoz, hogy a kereskedők maguk is ki tudják számítani a HMA-t, az alábbi lépéseket kell követniük:

- Kiválasztani a periódusok számát: Az Alan Hull által javasolt szám 16, azonban a kereskedők bármilyen számot használhatnak, amely megfelel a HMA kereskedési stratégiájuknak.

- Kiszámítani két súlyozott mozgóátlagot (WMA-t):

- Az egyiket a teljes időszakra (a periódusok számára)

- A másikat pedig az időszak felére (periódusok száma/2)

- Megszorozni a rövidebb időszak WMA-ját kettővel, majd kivonni az első WMA-t: A kapott szám lesz a feldolgozatlan, nem kiegyenlített HMA.

- Megkeresni a periódusok számának négyzetgyökét: Ezt fel- vagy lekerekítheti a legközelebbi egész számra.

- Kiszámítani a harmadik WMA-t a kapott szám segítségével: Ez lesz a végleges Hull mozgóátlag.

Röviden, a Hull mozgóátlag képlete a következő:

HMA = WMA(2*WMA(n/2) − WMA(n)),gyök(n))

Ahol:

- WMA = súlyozott mozgóátlag

- n = periódusok száma

- gyök = négyzetgyök

A Hull mozgóátlag beállításai

A Hull mozgóátlag használata során rendkívül fontos a megfelelő paraméterek és időtartományok kiválasztása, amelyek összhangban vannak a kereskedési stílusával és céljaival. A HMA a kiválasztott periódus segítségével van kiszámítva, ami meghatározza a reakcióidejét és a letisztultságát.

Alan Hull, a HMA megalkotója 16 periódust javasol, azonban a kereskedők kísérletezhetnek, hogy megtalálják az igényeiknek leginkább megfelelő számot.

A megfelelő időtartomány kiválasztásához vegye figyelembe a kereskedési stílusát és a végezni kívánt piacelemzés típusát. Például:

- Napon belüli kereskedés: A napon belüli kereskedők inkább rövidebb időtartományokat kedvelnek, mint például az 1-perces, 5-perces és 15-perces grafikonok.

- Swing kereskedés: A swing kereskedők inkább a 4-órás, napi vagy akár heti grafikonokat helyezik előtérbe.

- Pozíció kereskedés: A pozíció kereskedők elsősorban a heti és havi időtartományokra összpontosítanak, a hosszabb távú trendek azonosítása érdekében.

Ne feledje, a megfelelő paraméterek és időtartományok kiválasztása egy kísérletezésen alapuló folyamat. Kulcsfontosságú különféle beállításokat tesztelni történelmi árfolyamadatokkal, mielőtt alkalmazná őket az élő kereskedés során.

Hogyan kell használni a Hull mozgóátlagot a kereskedésben

A HMA különféle módokon használható, a kereskedő stratégiájától függően. Az alábbiakban olyan helyzeteket láthat, amelyekben alkalmazható a HMA alapú kereskedés.

A trendek beazonosítása

A HMA kifejezetten hasznos lehet a trend azonosításban a kiegyenlített tulajdonságainak és az árváltozásokra való gyors reakcióidejének köszönhetően.

A trend megerősítéséhez a HMA vonal irányát kell vizsgálni. A felfelé ívelő HMA emelkedő trendre utal, míg a lefelé ívelő HMA csökkenő trendet jelez.

Hasznos információ továbbá a HMA vonal elhelyezkedése az árhoz viszonyítva. Például amikor a HMA az ár felett van, viszont felfelé ível, az olyan emelkedő trendre utal, amely fokozott ellenállásba ütközhet. Ezzel szemben, amikor a HMA az ár alatt van, és lefelé ível, az arra utal, hogy a csökkenő trend tapasztalhat ellenállást.

Hull mozgóátlag kereskedési stratégia

Bár a kereskedők különféle módokon alkalmazhatják az indikátort, a Hull mozgóátlag legnépszerűbb stratégiái többek között a keresztezési és a kitörésalapú stratégia.

Hull mozgóátlag keresztezési stratégia

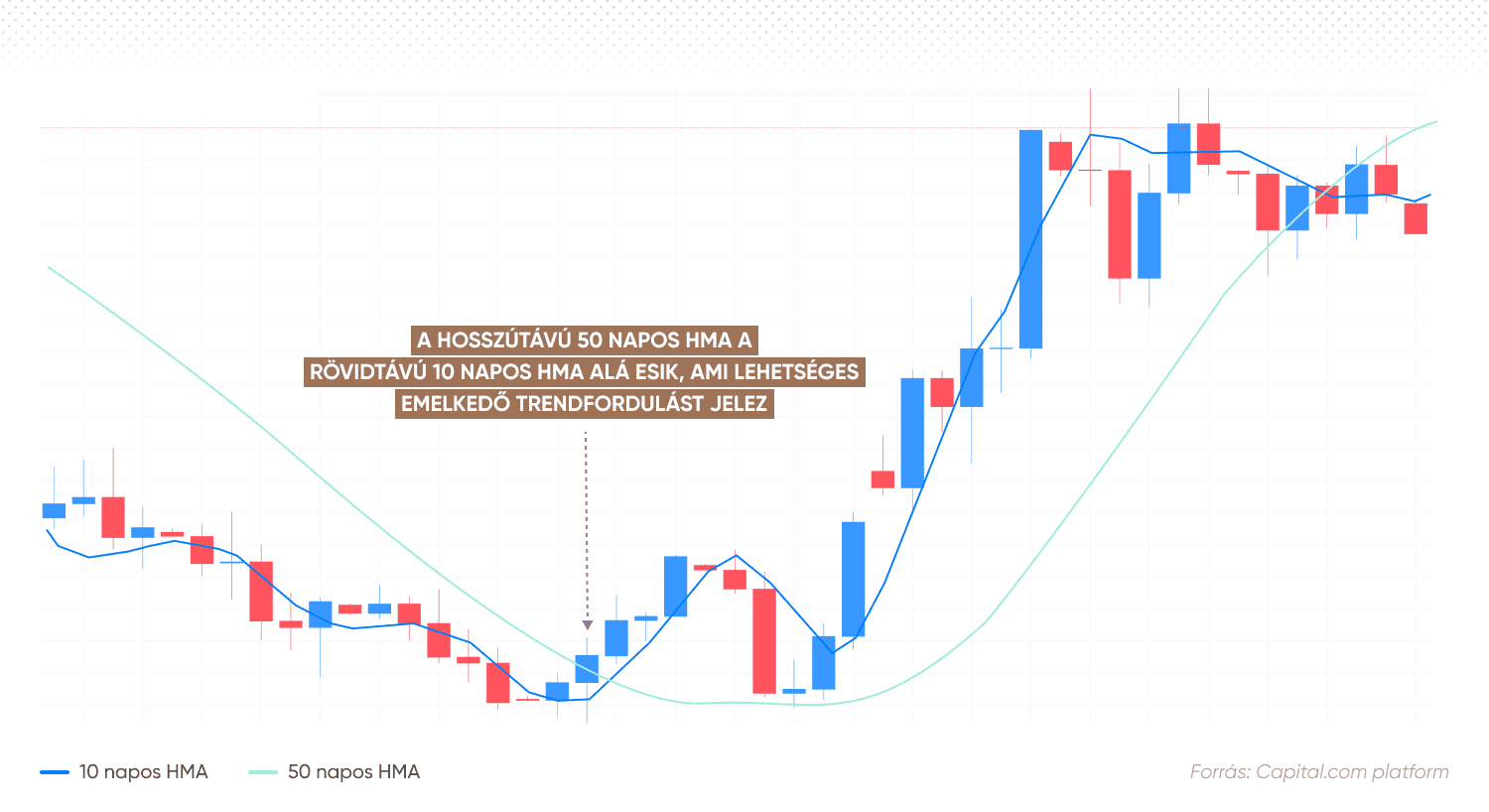

A HMA keresztezési stratégia a HMA két különböző időtartományon való alkalmazását foglalja magába (egy rövidebb és egy hosszabb időszakon), hogy kereskedési jelzéseket nyújtson, amikor azok keresztezik egymást.

A stratégiát alkalmazó kereskedők két Hull mozgóátlag indikátort használnak az árfolyam grafikonon, amelyek közül az egyik rövidebb (például 10 periódus), a másik pedig hosszabb (például 50 periódus) időszakra vonatkozik. A rövidebb időszakra vonatkozó HMA gyorsabban reagál az árváltozásokra, míg a hosszabb időszakra vonatkozó HMA letisztultabb képet ad az általános trendről.

A HMÁ keresztezési stratégia alapötlete a be- és kilépési pontok azonosítása, a két HMA vonal közötti interakció alapján. Amikor a rövidebb időszakra vonatkozó HMA a hosszabb időtartományú HMA fölé kerül, az emelkedő trend valószínűségét jelzi. Ezzel szemben, amikor a rövidebb időszakra vonatkozó HMA a hosszabb időtartományú HMA alá esik, az csökkenő trend valószínűségét jelzi.

A HMA keresztezési stratégia pontosságának fokozása érdekében a kereskedők alkalmazhatnak kiegészítő szabályokat és szűrőket. Például eldönthetik, hogy csak akkor nyitnak ügyletet, amikor a keresztezés megnövekedett kereskedési forgalommal párosul, ami további megerősítéskét szolgál a trend erejére. Továbbá egyéb technikai elemzőeszközök alkalmazása, mint például az RSI vagy a MACD segíthet megerősíteni a keresztezés alapján adott jelzések hitelességét.

Hull mozgóátlag kitörésalapú stratégia

A HMA kitörésalapú kereskedési stratégia a támasz és ellenállás szintekből való kitörések azonosítására összpontosít, amelyek egy erős trend kezdetét jelezhetik.

Az első lépés a HMA kitörésalapú stratégia alkalmazásában a támasz és ellenállás szintek azonosítása az árfolyamgrafikonon. Ezek a szintek általában akkor alakulnak ki, amikor az ár több alkalommal elér egy csúcsot vagy mélypontot, ami egy vízszintes határt alkot. A Hull mozgóátlag indikátor alkalmazható a grafikonon az általános trend irányának meghatározásához és a kitörés erősségének felméréséhez.

Miután a támasz és ellenállás szintek meg lettek határozva, a kereskedő figyelemmel követheti az árfolyam interakcióját a meghatározott szintekkel, a HMA-val kiegészítve. Kitörésről akkor beszélünk, amikor az ár áttör egy meghatározott támasz vagy ellenállás szintet, az árfolyamon alkalmazott HMA-val megerősítve.

Például, ha az ár áttöri az ellenállás szintet, és a HMA szintén az ellenállás szint fölé emelkedik, az emelkedésre utaló (bullish) kitörést jelez. Ezzel szemben, amikor az ár a támasz szint alá esik, és a HMA is követi, az potenciális csökkenésre utaló kitörést jelent.

A HMA kitörésalapú kereskedési stratégia megbízhatóságának növelése érdekében a kereskedők használhatnak egyéb indikátorokat, mint például Bollinger szalagok® vagy az average true range (ATR).

Miért használjuk a HMA-t?

-

Jó reakcióidő: A Hull mozgóátlag arra lett tervezve, hogy gyorsan reagáljon az árváltozásokra, ami segíthet a kereskedőknek gyorsan felismerni a közeledő trendváltásokat és árfolyam visszafordulásokat.

-

Egyenletesség: A jó reakcióidő mellett a HMÁ indikátor görbéi egyenletesek, ami minimálisra csökkenti a piac háttérzaját és a hamis jelzéseket.

-

Sokoldalúság: A HMA indikátor különféle időtartományokon, piacokon és kereskedési stílusokkal alkalmazható, ami sokoldalú eszközzé és alkalmassá teszi különféle kereskedési célok megvalósítására.

A HMA-val járó kockázatok

-

Időeltolódás: Bár a HMA arra lett tervezve, hogy gyorsabban reagáljon a hagyományos mozgóátlagoknál, még így is lemaradó indikátornak számít, amely történelmi áradatokra támaszkodik, amelyek nem garantálják a jövőbeli eredményeket.

-

Hamis jelzések: Habár a HMA letisztultsága segít csökkenteni a piac háttérzaját, hamis jelzéseket is adhat, például szaggatott és tartományhoz kötött piacokon.

-

Paraméter kiválasztás: A HMA megfelelő paramétereinek vagy periódusainak kiválasztása megpróbáltató feladat lehet, hiszen a különféle piaci viszonyok és kereskedési stílusok különböző beállításokat igényelhetnek.

Összegzés

Összegezve, a HMA egy igen hasznos technikai elemzőeszköz, amely egy jó reakcióidejű és letisztult indikátort kínál a kereskedők számára az árfolyam elemzésére. Az ausztrál részvénykereskedő, Alan Hull által megalkotott HMA megpróbálja orvosolni a hagyományos mozgóátlagokkal (SMA, WMA és EMA) kapcsolatos időeltolódás és zavaros adatok problémáját.

A HMA egyéni kiszámítási folyamata megkülönbözteti más mozgóátlagoktól, ötvözve azok különféle előnyeit. A Hull mozgóátlag használata során rendkívül fontos a megfelelő paraméterek és időtartományok kiválasztása, ezért a kereskedőknek javasolt különféle beállításokkal kísérletezni, hogy megtalálják a kereskedési stílusuknak és céljaiknak leginkább megfelelő beállításokat. Alan Hull alapértelmezettként 16 periódust javasol, azonban egyéb időszakokkal is lehet kísérletezni.

A HMA sokoldalúsága lehetővé teszi a különféle kereskedési stratégiákkal való használatát, beleértve a trendek, a trendfordulások, a támasz és ellenállás szintek azonosítását, valamint más indikátorokkal való kombinációját. A két legnépszerűbb HMA kereskedési stratégia a HMA keresztezési és a kitörésalapú stratégia. Mindkét megközelítés a HMA jó reakcióidejét és letisztultságát próbálja kihasználni a piac potenciális be- és kilépési pontjainak azonosítására.

Az előnyei mellett a kereskedőknek fontos figyelembe venni a HMA-val járó kockázatokat is. Mint időeltolódással járó indikátor, történelmi áradatokon alapul, amelyek nem tudják garantálni a jövőbeli eredményeket. Továbbá a HMA hamis jelzéseket is adhat, például szaggatott vagy tartományhoz kötött piacokon, ráadásul komoly kihívás lehet a megfelelő paraméterek kiválasztása is.

GYIK

Melyik a legjobb beállítás a Hull mozgóátlagra?

A Hull mozgóátlag legjobb beállításai a kereskedő által kedvelt időtartománytól és kereskedési stílustól függ. Azonban az Alan Hull által javasolt alapértelmezett beállítás 16 periódus. A kereskedőknek azonban esetenként kísérletezniük kell más beállításokkal, hogy megtalálják az optimális beállítást adott piacra és megközelítésre.

Miben különbözik a Hull mozgóátlag más mozgóátlagoktól?

A Hull mozgóátlag ötvözi más mozgóátlagok előnyeit, hogy egy gyorsabb reakcióidejű és letisztultabb indikátort nyújtson. Az egyéni kiszámítási folyamata több súlyozott mozgóátlagot és egy kiegészítő WMA-t foglal magába, amely a periódus négyzetgyökén alapul, a hagyományos mozgóátlagok időeltolódásának és hamis jelzéseinek csökkentése érdekében.

Miért hasznos a Hull mozgóátlag a kereskedők számára?

A Hull mozgóátlag hasznos lehet a kereskedők számára, hiszen gyorsabb és pontosabb képet ad az ártrendekről, aminek köszönhetően pontosabban be lehet azonosítani a trendeket, valamint a be- és kilépési pontokat, ami mind hozzájárul a kereskedési élmény fokozásához.