Qu'est-ce que le trading CFD et comment fonctionne-t-il ?

Les contrats de différence (CFD) sont des outils largement utilisés pour négocier des actions et des indices, des matières premières et des devises sans détenir les actifs sous-jacents. Apprenez tout ce que vous devez savoir sur le trading des CFD et comment utiliser les CFD pour acheter ou vendre des outils financiers.

Qu'est-ce qu'un contrat de différence (CFD)?

Un contrat de différence (CFD) est un type d'instrument financier dérivé dans le domaine de la finance. Ce guide explique en termes simples tout ce que vous devez savoir sur le trading des CFD.

Qu'entend-on par CFD en trading ? Les CFD vous permettent de spéculer sur différents marchés financiers, notamment les cryptomonnaies, les actions, les indices, les matières premières et les paires de devises. Vous n'achetez jamais les actifs, mais vous spéculez sur la hausse ou la baisse de leur prix, généralement sur un court terme.

Un CFD est un contrat entre un courtier et un trader qui conviennent d'échanger la différence de valeur d'un titre sous-jacent entre le début et la fin du contrat, souvent moins d'un jour.

Un CFD est un contrat entre un courtier et un trader qui conviennent d'échanger la différence de valeur d'un titre sous-jacent entre le début et la fin du contrat, souvent moins d'un jour.

Un contrat de différence (CFD) est :

-

Un dérivé - vous ne possédez pas l'actif sous-jacent

-

Un accord entre vous et votre courtier

-

Sur la base de la variation du prix d'un outil financier

-

Réalisé sur le court terme

Que sont les CFD ?

Un contrat de différence (CFD) vous permet de trader en n'utilisant qu'une fraction de la valeur de votre trade, ce qui est connu sous le nom de trading sur marge, ou trading à effet de levier. Cela permet aux traders d'ouvrir des positions plus importantes que leur capital initial ne le permettrait. De ce fait, les CFD offrent une plus grande exposition aux marchés financiers internationaux

L'un des avantages des CFD est que vous pouvez spéculer sur l'évolution du prix d'un outil financier dans une direction ou dans l'autre. Vous achetez ou vendez un contrat selon que vous pensez que le prix de l'actif augmentera ou diminuera, ouvrant ainsi une position en long ou en short.

Vous devez savoir que l'effet de levier peut amplifier vos profits, mais également vos pertes.

Comment fonctionne le trading de CFD ?

Lorsque vous ouvrez une position sur un contrat de différence (CFD), vous sélectionnez le nombre de contrats (la taille de votre trade) que vous souhaitez acheter ou vendre. Votre profit augmentera à chaque fois que le marché évoluera en votre faveur. Toutefois, il existe un risque de perte si le marché évolue en votre défaveur.

Acheter

Si vous pensez que le prix d'un actif va augmenter, vous ouvrirez une position longue (achat) et vous en bénéficierez si le prix de l'instrument financier augmente conformément à vos attentes. En revanche, vous risquez de subir une perte en cas de baisse du prix de l'outil.

Vendre

Si vous pensez que le prix d'un actif va baisser, vous ouvrez une position en short (vente) et vous en profitez si le prix baisse conformément à votre prédiction. D'autre part, vous risquez de subir une perte si le prix de l'instrument baisse.

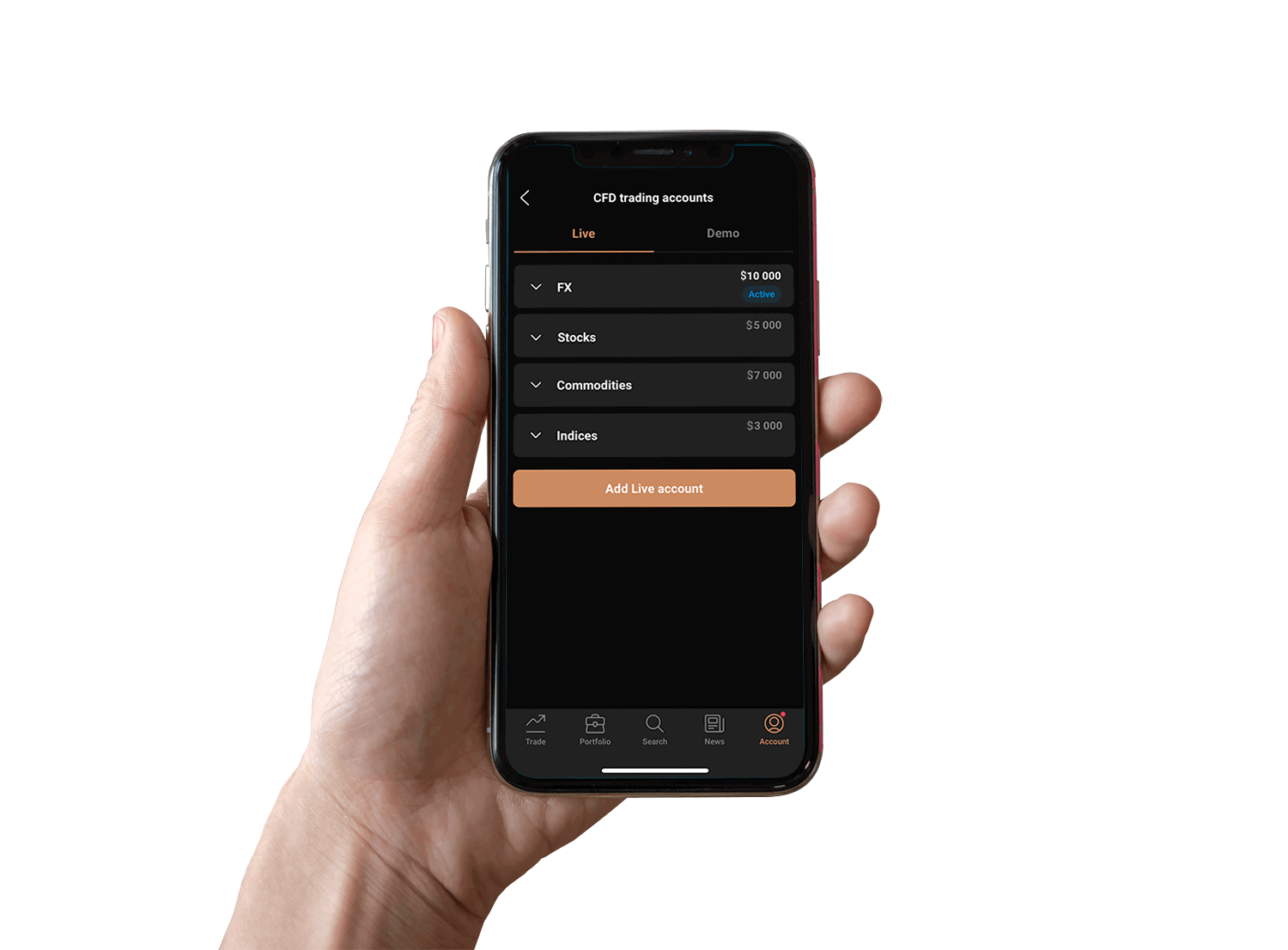

Qu'est-ce qu'un compte CFD ?

Un compte CFD (Contract for Difference) vous permet de trader sur la différence de prix de différents outils sous-jacents en utilisant l'effet de levier. L'effet de levier signifie que vous déposez seulement une fraction du montant nécessaire pour trader. C'est ce qu'on appelle la marge de dépôt.

En parallèle, la marge de maintenance doit être couverte par les fonds propres, c'est-à-dire le solde du compte qui comprend les profits et les pertes non réalisés. La marge de maintenance augmente et diminue en fonction des prix des actifs que vous tradez. Les fonds propres de votre compte doivent toujours couvrir la marge de maintien pour que les positions restent ouvertes, en particulier en cas de pertes courantes. Sinon, vous risquez de recevoir un appel de marge.

Souvent, vous pouvez apprendre à trader sur un compte démo, toutefois vous devrez ajouter des fonds pour créer un compte de trading CFD avant de pouvoir trader de manière réelle.

Certaines autorités de régulation exigent que les nouveaux clients passent un test d'adéquation ou de pertinence. Cela implique souvent de répondre à certaines questions pour montrer que vous comprenez les risques liés au trading sur marge. Il est préférable de bien vous informer sur le fonctionnement de l'effet de levier et de la marge avant d'effectuer des trades.

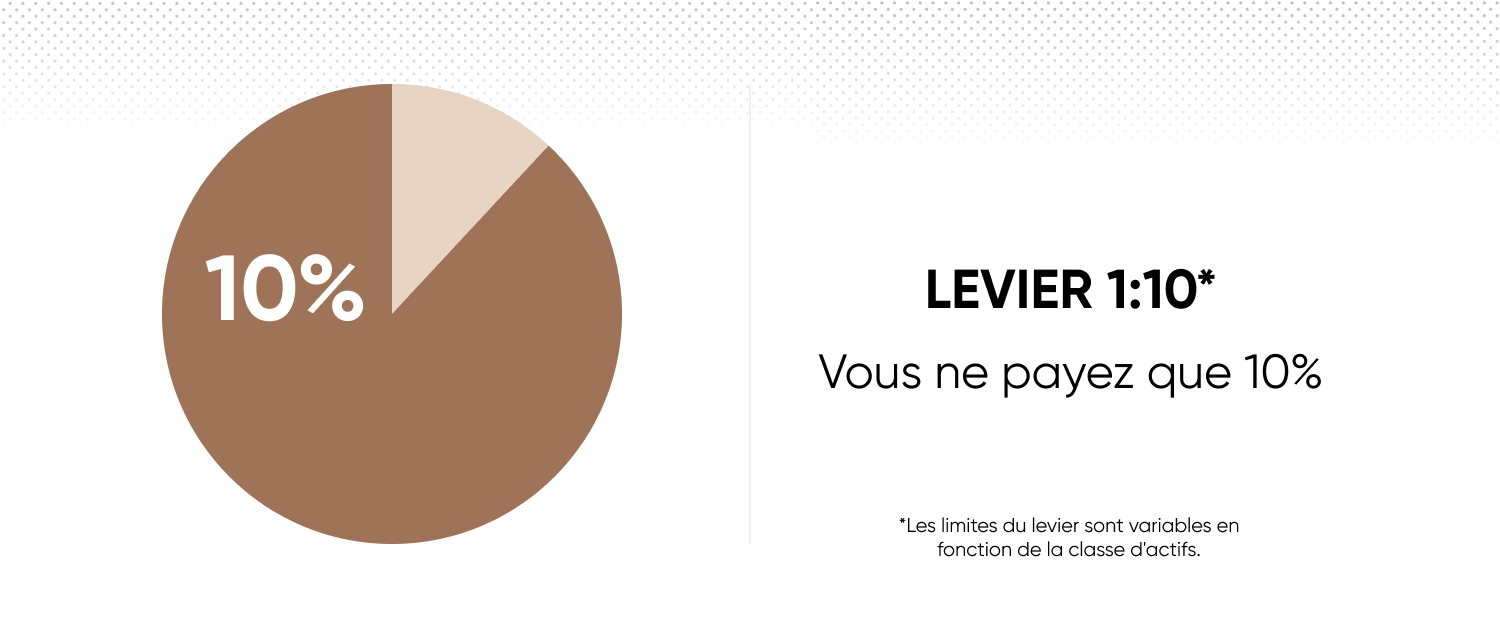

Qu'est-ce que l'effet de levier dans le trading des CFD ?

Lorsque vous tradez des contrats de différence (CFD), vous détenez une position à effet de levier. Cela signifie que vous ne versez qu'une partie de la valeur de votre trade et que vous empruntez le reste à votre courtier. La part de la valeur que vous devez verser peut varier. N'oubliez pas que l'effet de levier amplifie à la fois les profits et les pertes.

Le trading à effet de levier est également appelé trading sur marge. Une marge de 10% signifie que vous ne devez déposer que 10% de la valeur du trade que vous souhaitez ouvrir. Le reste est à effet de levier.

Par exemple, si vous souhaitez passer un ordre portant sur 1 000$ de pétrole brut Brent et que votre courtier exige une marge de 10%, vous n'aurez besoin que de 100$ comme montant initial pour ouvrir votre trade.

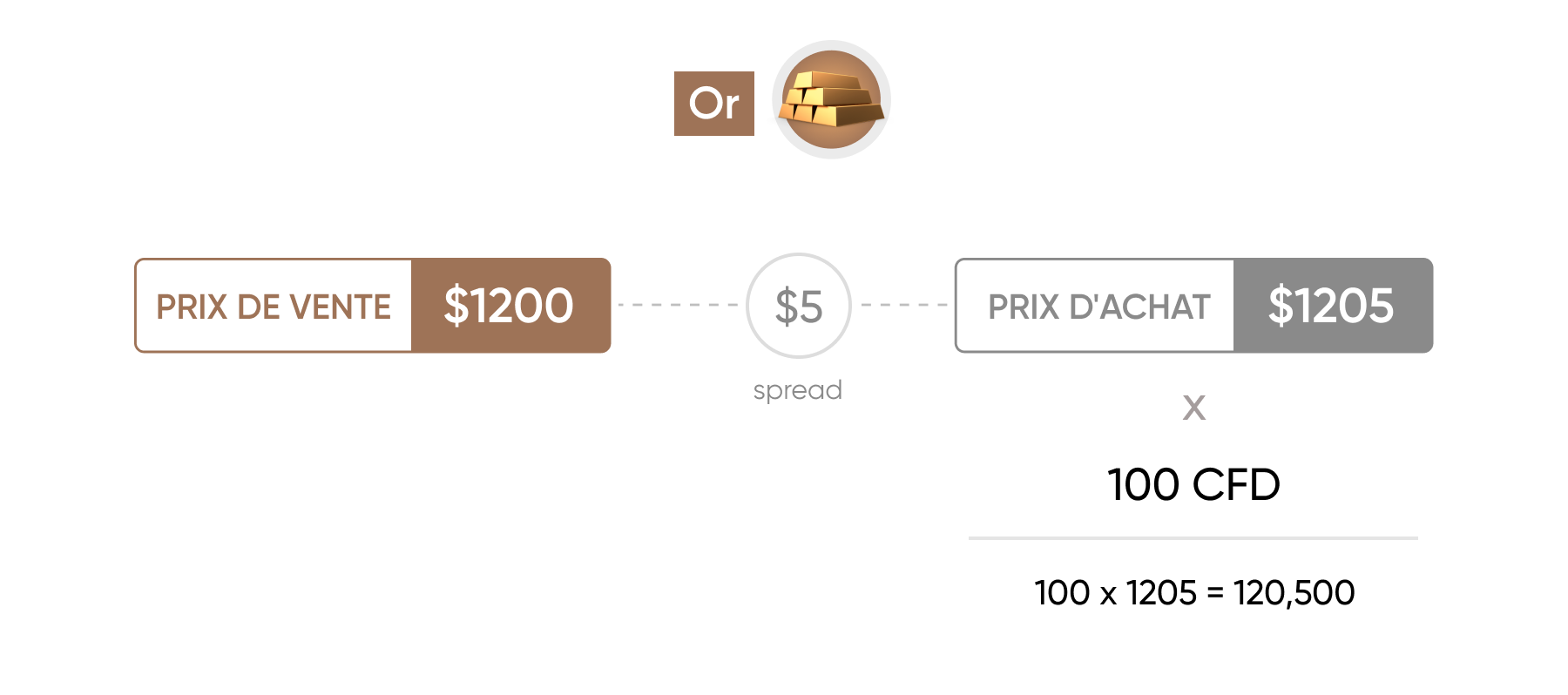

Spread et commission

Dans le cadre du trading de CFD, deux prix vous sont toujours proposés en fonction de la valeur de l'instrument sous-jacent : le prix d'achat (ask) et le prix de vente (bid)

Le prix d'achat sera toujours supérieur à la valeur sous-jacente actuelle et le prix de vente sera toujours inférieur. La différence entre ces prix s'appelle le spread de CFD. Chez Capital.com, nous ne chargeons pas de commission CFD pour l'ouverture ou la clôture de vos trades.

- Le prix d'achat (ask) est le prix auquel vous commencez, ou ouvrez, une position longue.

- Vous clôturez votre position lorsque vous vendez au prix d'offre actuel.

- Le prix de vente (bid) est le prix auquel vous ouvrez une position short

- Vous fermez votre position lorsque vous achetez au cours vendeur actuel.

Par exemple, si vous prévoyez une hausse du prix de l'or, vous pouvez ouvrir une position avec un CFD sur l'or. Imaginez que le prix proposé soit de 1 200$/1205 $ (il s'agit de l'écart entre le prix acheteur et vendeur). Vous achetez 100 CFD sur l'or (en prenant une position longue). La taille de la position prise (la valeur du contrat) est illustrée ci-dessous.

Par exemple, si vous prévoyez une hausse du prix de l'or, vous pouvez ouvrir une position avec un CFD sur l'or. Imaginez que le prix proposé soit de 1 200$/1205 $ (il s'agit de l'écart entre le prix acheteur et vendeur). Vous achetez 100 CFD sur l'or (en prenant une position longue). La taille de la position prise (la valeur du contrat) est illustrée ci-dessous.

Imaginez maintenant que le prix de l'or augmente comme prévu. Le bénéfice de ce trade est illustré ci-dessous. Veuillez noter que tout trading comporte un risque de perte.

Imaginez maintenant que le prix de l'or augmente comme prévu. Le bénéfice de ce trade est illustré ci-dessous. Veuillez noter que tout trading comporte un risque de perte.

Quel est l'investissement optimal ?

Les CFD démocratisent les marchés en offrant un niveau d'entrée peu élevé. Capital.com a des traders qui ouvrent des positions de plus d'un million de dollars à la fois, toutefois le dépôt minimum avec lequel vous pouvez trader en ligne n'est que de 20$. Si vous utilisez le virement bancaire, il n'y a pas de dépôt minimum.

Vous pouvez ouvrir un compte gratuitement et vous entraîner en mode démo. Capital.com est une solution flexible et évolutive, quels que soient votre goût du risque, votre expérience ou la somme d'argent dont vous disposez pour trader.

Le trading de CFD est considéré comme un moyen rentable d'entrer sur les marchés financiers. Chez certains courtiers, les coûts des CFD incluent une commission pour le trading de divers outils financiers, toutefois Capital.com ne prend pas de commission pour l'ouverture et la clôture des trades, pour les dépôts ou les retraits. En revanche, les banques ou les prestataires de services de paiement peuvent vous facturer des frais sur les dépôts ou les retraits.

Le principal coût des CFD est le spread, c'est-à-dire la différence entre le prix d'achat et le prix de vente au moment où vous effectuez votre trade. Des frais supplémentaires sont prélevés pour l'ajustement des frais de nuit, si un trade reste ouvert toute la nuit ou toute la journée, en fonction du Pays.

Les contrats de différence étant des produits à effet de levier, vous pouvez ouvrir des positions beaucoup plus importantes avec un dépôt initial inférieur à celui nécessaire pour acheter des actions traditionnelles. Par exemple :

| Achat d'Apple | Trading de CFD | Trading d'actions |

| Prix de vente / d'achat | 135.05 / 135.10 | 135.05 / 135.10 |

| Opération | Achat à 135.10 | Achat à 135.10 |

| Taille de l'opération | 100 actions | 100 actions |

| Fonds nécessaires pour ouvrir un trade | 2 702$ = 135,10$ Prix d'achat x 100 actions x marge de 20% (marge requise) | 13 510$ (100 actions à 135,10) |

| Prix de clôture | Vente à 150 | Vente à 150 |

| Bénéfice | 1 490$ ((150 - 135,10) x 100 actions = 1 490$) |

1 490$ (15 000 – 13 510 = 1490$) |

Quels sont les outils financiers que vous pouvez trader avec les CFD ?

Vous pouvez trader des CFD sur les cryptomonnaies, les actions, les indices, les ETF, les matières premières et les devises, ainsi que sur d'autres marchés secondaires. Capital.com offre un accès à des milliers d'actifs CFD différents à travers ces classes, afin que vous puissiez, en quelques clics, trader les marchés les plus populaires du monde au même endroit.

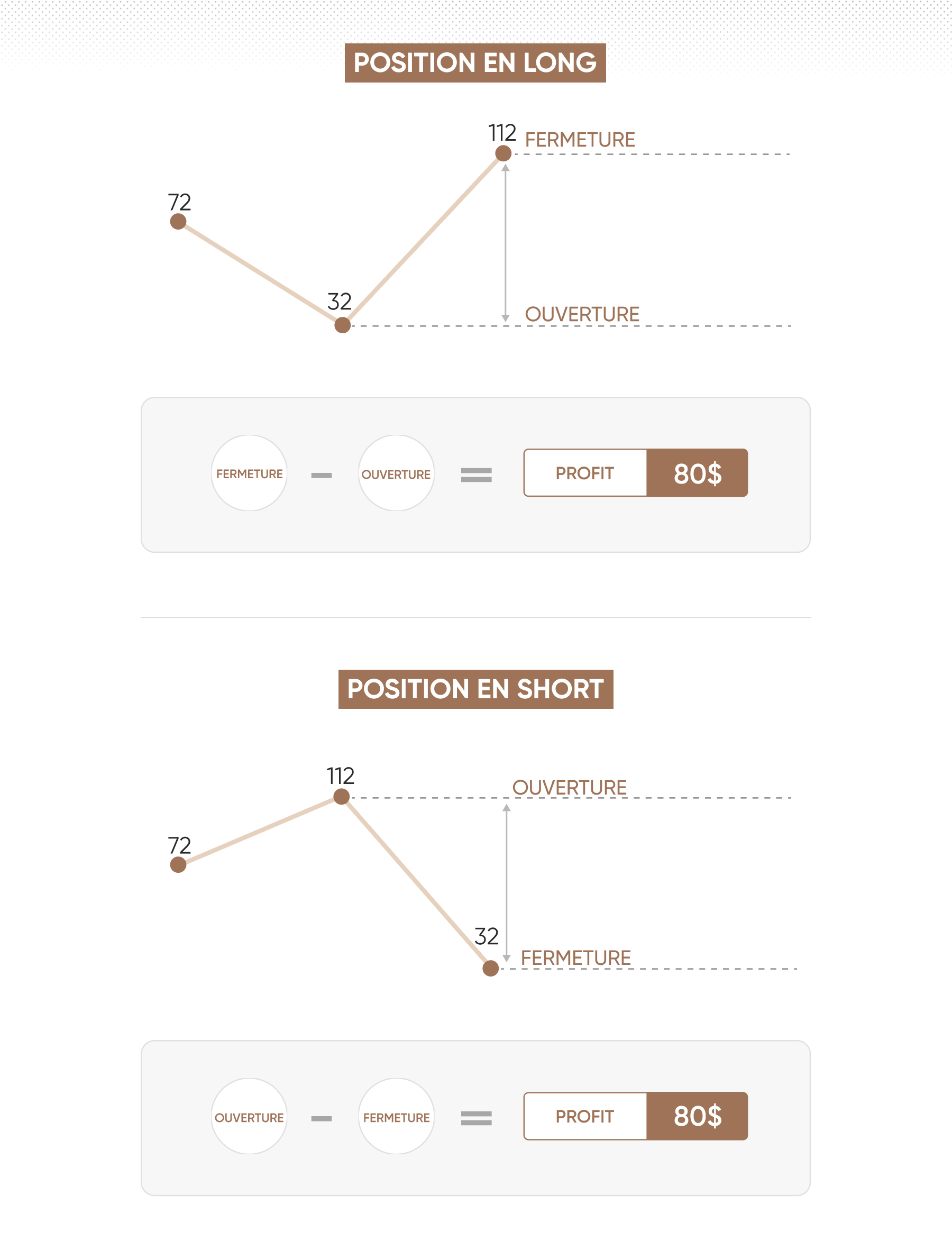

Exemples de trades sur CFD : Position longue, short et sur marge

Les contrats de différence vous permettent de spéculer sur l'évolution du prix d'un outil dans une direction ou dans l'autre. Cela signifie que vous pouvez profiter non seulement de la hausse du prix d'un titre (position longue), mais également de sa baisse (position short)

-

Si vous pensez que le marché va augmenter, vous achetez ("position longue"). Si vous pensez que le marché va chuter, vous vendez ("position short").

Lorsque vous ouvrez une position sur CFD, vous sélectionnez le nombre de contrats que vous souhaitez trader (achat ou vente). Votre profit augmentera à chaque point que le marché évoluera en votre faveur. À l'inverse, vous pouvez subir une perte si le marché évolue en votre défaveur.

Exemple de trading CFD en long

Vous pensez que l'action Apple va s'apprécier et souhaitez ouvrir une position longue en CFD

Vous achetez 100 CFD sur les actions Apple à 160$ l'action. La valeur totale du trade est de 16 000$. Si l'action Apple s'apprécie à 170$, vous gagnez 10$ par action, soit un bénéfice de 1 000$. Si, par contre, le prix tombe à 150$ par action, vous perdez 10 $ par action, soit une perte de 1 000$.

Voici quelques exemples des étapes possibles de ce trade :

-

Le prix de l'action est de 165$. Vous commencez à étudier le marché.

-

Le prix de l'action tombe à 160$. Vous décidez d'ouvrir un trade (achat de CFD).

-

Le prix de votre CFD passe à 170$. Vous clôturez votre trade (vente de CFD), réalisant un bénéfice de 10$.

Veuillez noter qu'il existe toujours un risque de perte pour touts les trades.

Exemple en position short sur CFD

Vous pensez que le prix d'Apple va baisser. Vous pouvez ouvrir une position en short sur CFD. C'est ce qu'on appelle la vente à découvert.

Vous décidez de vendre 100 CFD sur Apple à 170$ l'action. La valeur tombe à 160 dollars, ce qui vous permet de réaliser un bénéfice de 1 000 dollars, soit 10 dollars par action. Si, par contre, le prix passe à 180$ l'action, vous perdez 1 000$, soit 10$ l'action.

Voici quelques exemples des étapes possibles de ce trade :

-

Le prix de l'action est de 165 $. Vous commencez à étudier le marché.

-

Le prix de votre CFD passe à 170 $. Vous ouvrez un trade (en vendant les CFD).

-

Le prix de l'action tombe à 160 $. Vous clôturez votre trade (en achetant les CFD).

Exemple de trading sur marge

Qu'est-ce que le trading de CFD sur marge ? Le trading à effet de levier est également appelé trading sur marge. Car, les fonds nécessaires à l'ouverture et au maintien d'une position - nommés marge CFD - ne représentent qu'une partie du montant total de la taille du trade

Il existe deux types de marge que vous devez connaître lorsque vous tradez des actions sur CFD

-

La marge de dépôt est le montant requis pour ouvrir une position.

-

La marge de maintien est le capital requis sur votre compte pour couvrir votre trade au cas où il commencerait à subir des pertes. La marge augmente si le prix du marché est en hausse et diminue s'il est en baisse. Les fonds propres augmentent lorsque les bénéfices en cours augmentent et diminuent lorsque des pertes en cours se produisent

La marge requise dépend de l'offre proposée par votre courtier. Elle varie également entre les classes d'actifs et au sein des différents domaines réglementés.

Par exemple, vous achetez 100 CFD sur Apple à 135,10 $. Votre dépôt initial est de 675,50 $ (135,10 $ x 100 actions x 0,05). L'action Apple passe à 150$. Vous décidez de vendre

Le bénéfice de ce trade est de 1 490$ ((150 - 135,10) x 100 actions).

Pour la même dépense dans un investissement en actions sans effet de levier, vous ne pourriez acheter que cinq actions.

| Trading de CFD | Trading d'actions | |

| Prix de vente / d'achat | 135.05 / 135.10 | 135.05 / 135.10 |

| Contrat | Achat à 135.10 | Achat à 135.10 |

| Effet de levier | 20:1 | 1:1 |

| Volume de l'opération | 100 actions | 5 actions |

| Fonds nécessaires pour ouvrir un trade | 675,50 $ (prix d'achat de 135,10 $ x 100 actions x 0,05 (niveau de marge de 5 %)) | 675,50 $ (prix d'achat de 135,10 $ x 5 actions) |

| Prix de clôture | Vente de 100 actions à 150 | Vente de 5 actions à 150 |

| Bénéfice | 1490 $ (augmentation de 14,9 points x 100 actions = 1 490$) |

74,5 $ (augmentation de 14,9 points x 5 actions) |

Profit et perte

Une fois que vous avez identifié une opportunité et que vous êtes prêt à trader, vous pouvez ouvrir une position. À partir de ce moment, vos profits ou vos pertes sur CFD évolueront en fonction du prix de l'actif sous-jacent en temps réel

Vous pourrez surveiller les positions ouvertes sur la plateforme et les clôturer quand vous le souhaitez

Le profit et la perte peuvent être calculés en multipliant le nombre de contrats que vous détenez par la différence de prix. Votre ratio bénéfices/pertes, souvent abrégé en pertes et profits, peut être défini à l'aide de la formule suivante :

Pertes et profits = nombre de CFDs x (prix de clôture - prix d'ouverture)

Quelle est la durée du contrat des CFD ?

La plupart des trades CFD n'ont pas de date d'expiration fixe, ce qui signifie que la durée du contrat CFD est illimitée. Un trade n'est clôturé que lorsqu'il est placé dans la direction opposée, c'est-à-dire que vous pouvez clôturer un trade d'achat sur 100 CFDs en vendant les CFD.

Toutefois, si vous souhaitez maintenir un trade ouverte pendant la nuit, votre position sera soumise à un ajustement des frais de nuit.

Stratégies avancées de gestion des risques en utilisant les CFD

Les CFD sont des instruments complexes. Leur trading implique un niveau de risque élevé. La valeur d'un trade peut varier à la hausse comme à la baisse. Vous pouvez subir des pertes si le marché évolue à l'encontre de vos attentes. De ce fait, la gestion du risque CFD est l'un des points cruciaux à prendre en compte et à mettre en œuvre dans votre pratique de trading.

Une fois que votre compte est ouvert et que vous avez élaboré un plan de trading, il est important de déterminer le montant que vous êtes prêt à risquer afin de formuler une stratégie de gestion des risques de CFD adaptée. Si vous avez une aversion pour le risque, vous rechercherez des opportunités dont le rapport risque/récompense (R-R) est plus faible.

Par exemple, si vous recherchez une croissance lente et régulière, les outils financiers à forte volatilité doivent représenter une part proportionnellement faible de votre portefeuille. Il est fortement recommandé de se diversifier dans touts les instruments financiers afin d'augmenter la probabilité de bénéficier d'opportunités de trading intéressantes et d'atténuer les risques

Stop-loss et take-profit

Vous pouvez envisager de mettre en place des ordres à cours limité pour clôturer automatiquement une position à un niveau de profit prédéfini, afin de ne pas avoir à surveiller le marché en continu. Les ordres "take-profit" réduisent la probabilité que vous restiez trop longtemps sur une opération rentable et que vous voyiez le prix chuter à nouveau. Tradez avec votre tête et non avec votre cœur.

Également, vous pouvez placer des stop-loss pour réduire les risques liés aux CFD et limiter les pertes potentielles. Un stop-loss est déclenché au niveau indiqué au préalable par un trader et sera exécuté au prochain cours disponible. Notez toutefois qu'en cas de marchés volatils, le manque de liquidité ou des ordres de grande taille peuvent entraîner de slippage. Un stop-loss garanti peut protéger contre le slippage, mais il est soumis à des frais

Les stops et les limites sont des outils de gestion du risque essentiels pour la plupart des traders. Vous pouvez également envisager des stop-loss garantis, qui offrent une plus grande sécurité sur des marchés plus volatils, cependant leur utilisation est payante.

Protection du solde négatif et clôture de la marge

Capital.com offre une protection contre les soldes négatifs pour les comptes CFD. Pour pouvoir garder des positions ouvertes, un trader doit satisfaire à l'exigence de marge de maintien - la marge de maintien doit être couverte par l'ensemble des fonds propres du compte.

La valeur maintenue sur un compte de marge sert de garantie pour le crédit. Si les fonds propres du compte sont inférieurs à la marge de maintien, Capital.com vous en informe par le biais d'un "appel de marge". C'est à ce moment-là que vous devrez soit compléter votre solde, soit clôturer certaines de vos positions afin de réduire votre exposition.

Si vous n'agissez pas et que le niveau de clôture est atteint, une procédure de clôture progressive aura lieu sur vos positions.

Grâce à la protection contre les soldes négatifs, vous pouvez être sûr que le solde de votre compte sera réajusté s'il tombe en dessous de zéro. Si un marché évolue soudainement en votre défaveur, la plateforme Capital.com peut fermer la position concernée pour vous protéger.

Envisagez d'utiliser des techniques de gestion des risques pour chaque trade. Soyez prudent lorsque vous tradez des CFD sur des instruments financiers qui ont l'habitude d'être très volatils. Demandez-vous si vous comprenez le fonctionnement des CFD et si vous pouvez assumer les risques liés au trading de CFD.

Couverture

La couverture en trading est une stratégie cruciale de gestion des risques utilisée par les traders expérimentés, toutefois elle ne protège pas nécessairement les ordres qui doivent être clôturés à un moment ou à un autre.

L'hedging est une technique de gestion des risques utilisée pour réduire les pertes. Vous vous protégez pour protéger vos bénéfices ou votre capital, en particulier en période d'incertude. L'idée est que si un investissement vous est défavorable, votre position de couverture vous est favorable.

L'hedging des CFD permet de protéger votre portefeuille existant, car vous pouvez vendre à découvert en spéculant sur une tendance baissière des prix. Par exemple, vous avez un portefeuille d'actions blue chip. Vous souhaitez les conserver longtemps. Vous pensez que le marché est sur le point de connaître une baisse de courte durée et vous vous inquiétez de l'impact que cela aura sur la valeur de votre portefeuille.

Par exemple, vous avez un portefeuille d'actions blue chip. Vous souhaitez les conserver longtemps. Vous pensez que le marché est sur le point de connaître une baisse de courte durée et vous vous inquiétez de l'impact que cela aura sur la valeur de votre portefeuille.

Grâce à l'effet de levier, vous pouvez vendre le marché à découvert afin de vous protéger contre cette possibilité de baisse. Si le marché baisse, ce que vous perdez sur votre portefeuille peut être compensé par le gain de votre short hedge à l'aide de CFD. Si le marché augmente, vous perdrez sur votre couverture mais gagnerez sur votre portefeuille.

Pourquoi choisir Capital.com ?

Découvrez l'excellence du trading avec Capital.com

Une plateforme intuitive

Accédez aux outils dont vous avez besoin, sans avoir à naviguer parmi une multitude de données indésirables.

Des prix justes et transparents

Bénéficiez d'une transparence totale sur les spread et les frais que nous facturons.

TradingView et MT4

Intégration transparente de notre plateforme intelligente avec des logiciels tiers d'élite.

Formation complète

Améliorez vos connaissances en matière de trading grâce à nos guides et cours gratuits.

Compte démo gratuit

Perfectionnez vos stratégies et développez vos compétences sans risque pour votre capital.

Retraits rapides

98% des retraits sont traités dans les 24 heures, selon nos données internes de serveurs pour l'année 2022.