Un guide du trader pour la couverture

Découvrez la couverture en trading, avec des stratégies, des conseils et des exemples pour gérer efficacement les risques sur Capital.com.

Qu'est-ce que la couverture ?

La couverture est une stratégie de gestion des risques en trading, où des positions sont ouvertes pour compenser les pertes potentielles d'une position ou d'un portefeuille existant. Cela fonctionne comme une assurance pour vos trades, réduisant le risque en cas de mouvement défavorable du marché. Bien que la couverture puisse réduire les pertes potentielles, elle peut également limiter les gains, créant ainsi un compromis risque-rendement.

La couverture peut être utilisée dans le trading de dérivés, comme les CFD – où le levier augmente à la fois les gains et les pertes potentiels.

Comment fonctionne la couverture ?

La couverture fonctionne sur toutes les classes d'actifs, y compris le forex, les indices, les matières premières et les actions. Cela implique l'ouverture de nouvelles positions pour contrebalancer le risque de vos positions existantes.

Par exemple, si vous détenez une grande position longue sur une action, vous pouvez ouvrir une position courte sur un autre actif faiblement corrélé pour vous protéger contre une baisse des prix.

Bien que la couverture soit considérée comme une stratégie utile de gestion des risques, elle ne garantit pas une protection contre les pertes, car la performance passée ne garantit pas les résultats futurs.

Avantages et inconvénients de la couverture

La couverture offre des avantages tels que la gestion efficace des risques, la protection du portefeuille et la flexibilité pour se prémunir contre les mouvements de marché défavorables. Cependant, elle présente également des inconvénients tels que des coûts accrus, un potentiel de profit limité, et la nécessité d'une sélection rigoureuse des actifs. Tous ces facteurs doivent être soigneusement évalués lors de l'élaboration d'une stratégie de couverture.

Avantages

- Aide à gérer et réduire les risques, notamment dans les marchés volatils.

- Peut protéger contre une sur-concentration sur quelques actifs seulement.

- Peut être appliquée sur divers marchés, des actions et indices, aux devises et matières premières.

Inconvénients

- Limite à la fois les gains et les pertes potentiels.

- Implique des coûts supplémentaires, tels que des frais ou des spreads, ce qui peut réduire la rentabilité globale.

- N'offre pas de protection totale, notamment contre les changements majeurs du marché.

Types de couverture en trading

Voici quelques-unes des formes les plus courantes de couverture utilisées par les traders.

Couverture directe

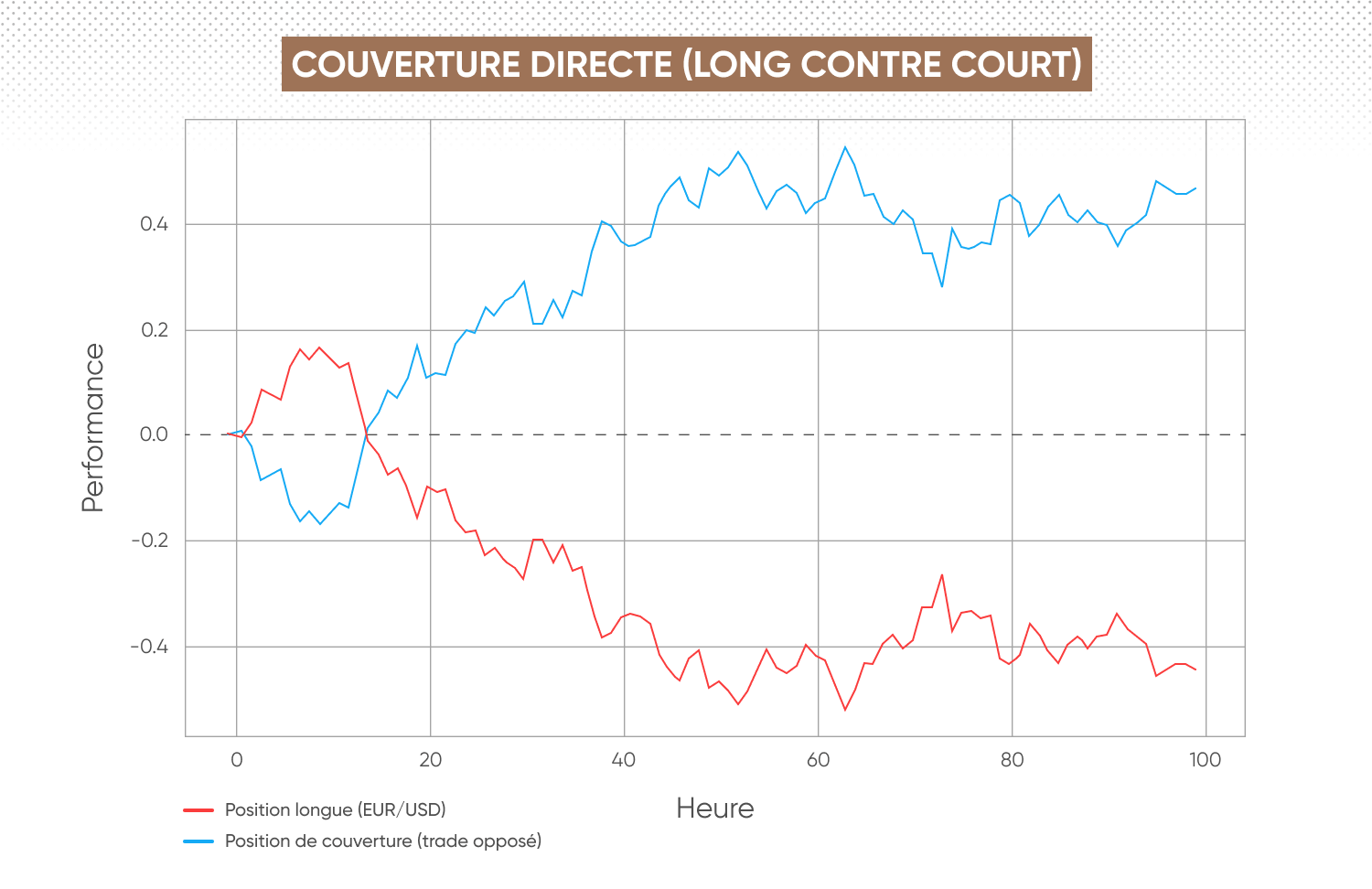

La couverture directe signifie l'ouverture simultanée de positions longues et courtes sur le même actif. Par exemple, si vous êtes long sur un CFD d'action mais anticipez une volatilité à court terme, vous pouvez ouvrir une position courte sur le même actif pour compenser les pertes potentielles. Cette stratégie permet aux traders de se couvrir sans fermer leur trade initial.

Les performances passées ne sont pas un indicateur fiable des résultats futurs

Couverture par spread

Les stratégies de couverture impliquant deux ou plusieurs actifs liés sont connues sous le nom de « couverture par spread ».

La couverture par spread se produit lorsqu'un trader ouvre deux ou plusieurs positions sur des actifs corrélés ou similaires en termes de prix. L'objectif de la couverture par spread est de tirer des gains des écarts de prix entre des actifs liés, tout en limitant l'impact des mouvements de marché défavorables.

Couverture inter-classes d'actifs

La couverture inter-classes d'actifs implique de se couvrir en prenant des positions sur des actifs corrélés. Par exemple, si vous êtes long sur des CFD or, vous pourriez vous couvrir en prenant une position courte sur une matière première comme l'argent ou un indice corrélé avec le prix de l'or. Cette stratégie permet aux traders de gérer le risque sur des marchés liés.

Couverture par paires

La couverture par paires consiste à prendre des positions opposées sur deux actifs positivement corrélés en termes de prix, qui évoluent souvent dans la même direction. Dans cette stratégie, les traders cherchent à profiter des divergences de prix à court terme sur l'hypothèse du retour à la moyenne, selon laquelle les actifs finiront par revenir à leur relation de prix historique moyenne.

Par exemple, imaginons deux actifs qui sont positivement corrélés. L'un est surévalué et l'autre sous-évalué par rapport à la moyenne historique. Dans ce scénario, les traders peuvent placer une couverture en achetant l'actif sous-évalué et vendant à découvert l'actif surévalué.

Certains stocks qui ont montré des périodes de corrélation historique positive incluent Apple et Microsoft (technologie), Visa et Mastercard (finance) et Coca-Cola et PepsiCo (boissons), bien que les corrélations ne soient pas exactes et dépendent des conditions de marché.

Actifs refuge

Les actifs refuges sont souvent perçus comme conservant, voire augmentant, leur valeur pendant les périodes d'instabilité du marché. Les traders peuvent choisir ces actifs en anticipation d'une tendance baissière plus large du marché, par exemple pendant des périodes d'incertitude économique ou de volatilité.

Les marchés ayant une réputation historique d'actifs refuges incluent l'or, qui présente souvent une corrélation négative avec les marchés actions et le dollar américain pendant les périodes de récession économique – et le franc suisse, qui bénéficie d'une réputation de stabilité, en raison de l'économie stable et du système financier de la Suisse.

Encore une fois, les marchés peuvent souvent répéter leurs comportements historiques, mais les actifs refuges ne garantissent pas une protection totale contre les pertes. Les performances passées ne garantissent pas les résultats futurs.

Comment couvrir un trade

Évaluez votre exposition

Évaluez vos positions ouvertes et analysez les conditions de marché. Déterminez vos pertes potentielles dues à des événements de marché tels que les résultats financiers d'une entreprise pouvant influencer les prix des actions, ou les indicateurs économiques et les décisions de taux d'intérêt pouvant affecter les prix des matières premières ou des paires de devises.

Choisissez un type et une stratégie de couverture

Décidez quel type de couverture correspond à vos préférences de trading et à vos positions existantes. Les stratégies courantes incluent la couverture directe, la couverture par spread, le trading cross-asset et le trading de paires.

Sélectionnez une classe d'actifs appropriée

Choisissez un actif qui a le potentiel de compenser votre risque. Il pourrait s'agir d'actions, d'indices, de matières premières ou de paires de devises forex qui ont une relation inverse avec votre position initiale.

Choisissez un marché

Les stratégies de couverture avec les CFD impliquent généralement de prendre des positions opposées sur deux actifs qui sont négativement corrélés.Les dérivés financiers, tels que les contrats pour différence (CFD), sont particulièrement adaptés au trading de couverture, car ils permettent aux traders de spéculer sur des marchés en hausse et en baisse. Rappelez-vous que les CFD comportent un risque important en raison du levier, qui peut amplifier à la fois les gains et les pertes potentiels.

Mettez en place des contrôles de gestion des risques

Protégez les gains potentiels et gérez votre exposition aux pertes en mettant en place des protections telles que des ordres de stop-loss et de take-profit. Utilisez l'analyse technique pour identifier les niveaux de résistance et de support clés, ainsi que les conditions de surachat ou de survente, afin d'optimiser vos contrôles pour réagir efficacement aux fluctuations du marché.

Surveillez les conditions du marché

Gardez un œil sur les tendances du marché, les indicateurs économiques et les événements d'actualité – tels que les développements géopolitiques et les nouvelles spécifiques au secteur – qui pourraient influencer vos positions, et ajustez votre couverture si nécessaire.

Pratiquez avec un compte démo

Préparez-vous et essayez de trader sur un compte démo. Les plateformes de trading en ligne fiables offrent un compte démo, où vous pouvez pratiquer le trading de CFD sur des marchés en temps réel, sans risque, en utilisant de l'argent virtuel.

Stratégies et techniques de couverture

Vous pouvez utiliser différentes stratégies de couverture pour tenter de réduire le risque pendant les marchés volatils. Différentes techniques, telles que la couverture directe, la couverture sur plusieurs actifs et l'investissement dans des actifs refuge, aident à compenser les pertes potentielles. Ces stratégies permettent aux traders de protéger leurs portefeuilles tout en conservant des opportunités de bénéfices.

Stratégie de couverture directe

Supposons que vous détenez une position longue sur EUR/USD via un CFD, mais que des inquiétudes concernant la volatilité à court terme surviennent en raison de données économiques américaines à venir. Au lieu de clôturer la position longue, vous ouvrez une position courte sur EUR/USD avec un CFD. Si la paire de devises baisse, la position courte compense les pertes sur la position longue, minimisant ainsi le risque global sans sortir du trade d'origine.

Stratégie de couverture par spread

Vous êtes un trader de matières premières préoccupé par la fluctuation du prix du pétrole brut. Vous ouvrez une position longue sur un CFD de pétrole brut tout en vendant à découvert un CFD de gazoline. Étant donné que les prix de la gazoline sont liés à ceux du pétrole brut, mais évoluent différemment en raison des processus de raffinage, l'écart entre ces deux positions constitue une couverture. Si le pétrole brut augmente mais que la gazoline reste en retard, le trader réalise des bénéfices sur la position en pétrole brut, tandis que la vente à découvert sur la gazoline limite les pertes potentielles si les marges de raffinage se resserrent.

Stratégie de couverture inter-classes d'actifs

Vous détenez une position longue sur un CFD d'actions pendant une période économique volatile. Pour se couvrir contre des pertes potentielles sur le marché boursier, vous ouvrez une position courte sur un CFD d'or, un actif qui a historiquement souvent évolué de manière inverse aux actions en période de baisse du marché. Si le marché boursier décline, la hausse du prix de l'or aide à compenser les pertes sur les positions en actions, réduisant efficacement le risque pendant les turbulences du marché.

Stratégie de couverture avec des actifs refuge

Vous avez une exposition importante à des actions technologiques volatiles via des CFD et vous craignez un potentiel crash du marché. Vous décidez d'allouer une partie de votre portefeuille à des actifs refuges tels que les francs suisses (CHF). Ces actifs ont tendance à conserver ou à augmenter leur valeur pendant les périodes d'incertitude du marché. En cas de crash boursier, les actifs refuges offrent une couverture, préservant théoriquement votre capital et stabilisant votre portefeuille.

Stratégie de couverture par paires

Vous constatez que l'action A et l'action B dans le secteur technologique évoluent généralement ensemble. Cependant, en raison de nouvelles à court terme, l'action A a baissé tandis que l'action B est restée stable. En prévoyant que les prix vont converger, vous achetez l'action A (en anticipant une hausse) avec un CFD et vendez à découvert l'action B avec un CFD (en anticipant une baisse ou un sous-performance). Si l'action A rebondit et que l'action B baisse ou reste stable, vous pouvez profiter de la réduction de l'écart entre les deux actions.

FAQ

Qu'est-ce que la couverture en trading ?

La couverture implique des stratégies de gestion des risques où les traders ouvrent des trades dans le but de compenser les risques potentiels d'une ou plusieurs positions existantes, mais en réduisant également les gains possibles.

Quelles sont les stratégies de couverture courantes ?

Les stratégies de couverture courantes incluent la couverture directe, où les traders ouvrent des positions opposées sur le même actif – et la couverture par paires, qui consiste à prendre des positions longues et courtes sur deux actifs corrélés. D'autres méthodes incluent le trading d'actifs refuge – comme l'or – et la diversification au sein de différentes classes d'actifs.

Comment puis-je commencer le trading de couverture ?

Ouvrez un compte auprès d'un courtier proposant des instruments de couverture tels que les CFD. Apprenez les marchés et les bases du trading, développez une stratégie de gestion des risques incluant des ordres de couverture, de stop-loss et de take-profit, et envisagez de pratiquer sur un compte démo.