价值投资策略:如何寻找价值被低估的股票

探索如何实行价值投资策略

有史以来许多很成功和著名的投资者在其资金管理方法的基石都依靠价值投资。但什么是价值投资,它又是如何运作的?

这里有一份价值投资指南,解释了什么是价值投资,它是如何运作的,以及这种策略的利与弊。

价值投资是接触金融市场最历史悠久和最值得信赖的方法之一。

沃伦-巴菲特等知名人士所推崇的指导原则是,一些公司常被市场和短暂的宏观经济影响而被低估或忽视,但他们为投资者提供更高可能性的低风险和高回报。

投资价值型股票是一种策略,旨在剔除经常误导投资者的临时冲动和情感因素,而专注于寻找潜在或内在的价值。

价值投资者所青睐的公司是那些拥有稳固的市场地位,免受竞争影响,有能力和稳定的管理团队,以及少依赖于债务和炒作来实现其商业目标和产生价值的公司。

它是在股票市场上寻找低位购入的艺术,推动投资者进行长期思考和创造价值,而不是短期的狂热和价格飙升,从理论上来讲,随着时间的推移,可提供更可靠的回报。

《聪明的投资者》(Intelligent Investor)的作者和该学科的教父,也就是巴菲特的启蒙老师——本杰明-格雷厄姆说,"价格是你付出的,价值是你得到的,"。

价值投资:关键的衡量标准

以下是一些可以帮助投资者找到可以投资的价值型股票的关键衡量标准。

虽然这些衡量标准都不能为指定公司提供一个相对价值的确切描述,但它们可以帮助指引投资者选择在价值投资框架下具有吸引力的盈利状况和相对股价的公司,并评估它们的是否被低估或高估。

-

本益比(P/E)

所谓的成长型股票的价格往往与公司的基本收益相关性较低。对于价值型股票,投资者希望看到公司的收入和其股票的价格之间有更密切的关系。

-

市净率(P/B)

这是另一个基于股票在市场上相对价值与其账面价值的指标,又或者说它在纸面上的实际价值是多少。一个较小的倍数是一个数字,它可以帮助投资者识别高估的股票和那些被忽视的股票,但还是需要谨慎。

-

贴现现金流(DCF)

贴现现金流是一种估值方法,使价值投资者能够使用标准化的贴现率(通常是政府债券或类似的假定无风险资产的贴现率)作为基线,根据其未来收入来衡量股票的现值。

作为一种估值技术,使用对未来现金流折算成现值的估计使投资者能够根据其目前的价格,评估一个有潜在增长可能性的机会--如果贴现率高于目前的成本,它可能提供更大的未来回报。

-

内在价值

股票价格是各种因素结合的结果,从公司的利润到投资者的情绪和宏观经济的波动。

价值投资者力图剔除这些因素,专注于公司的基本价值或内在价值,以区分外在的短期影响因素和长期财务回报的前景。

内在价值可以用各种方法计算,包括贴现率分析,基于资产的估值,又或者如本益比的其他衡量标准。

-

安全边际

安全边际是价值投资的一个重要概念。它衡量一只股票的内在价值和它的市场价格之间的差异,这个差距告诉投资者,相对于它的基本吸引力,资产的价值是多少。

价值投资的优势是什么?

与其他投资方式相比,投资价值型股票具有许多关键优势。

根据投资基金机构 Anchor 的分析,如果在 1927 年 12 月,人们在价值型和成长型股票中各投资 1 美元,今天价值型股票的价值将是成长型股票的近 18 倍。

其分析师说,"1970 年代的石油危机,1990 年代的科技泡沫和 2008 年的全球金融危机,无论好或坏,都是历史上具有决定性意义的时期,对经济影响深远"。

"这一切如果考虑到多个市场周期,价值投资在长期以来一直都在增长投资策略中的结构性保持着优势。"

以下是价值投资为什么被金融业里最优秀和最聪明的人所依赖的一些关键原因。

-

风险较低

由于价值投资的目的是剔除许多可能影响资产价格的短期波动因素,因此它可以为投资者提供一个优越的风险报酬系数。

由于这类股票通常被低估或相对于其被认知的价值而言是便宜的,因此投资者面临的不利因素反而相对有限,而且他们的回报将比起根据过往市场趋势或由情感决策做出的决定还要大得多。

-

降低成本

交易经常伴随着风险,但也伴随着相关成本。

由于价值投资者将他们的决定建立在他们认为长期可以创造价值的观点上,因此他们绕过了经纪费和其他与跟踪市场有关的费用,并且可以忽略股票价格的每日波动。

-

复利的力量

价值投资策略最强大的方面之一是复利的能力。

通过在较长的时间内对所获收益进行再投资,价值投资的回报可以提供比短期获利或交易更大的回报。

价值投资的弊端

-

增长有限

通过珩磨被低估的股票,投资者有可能错过那些刚刚兴起或不被了解的行业的巨大增长潜力。

沃伦-巴菲特已经放弃了本世纪最大的几只科技股,因为奥马哈先知(Oracle of Omaha)认为他们的市场对竞争太开放或难以理解。

-

需要大量的调查工作

找到可以买入的价值型股票是一项艰难的工作,这需要价值型投资者花费大量的时间和专业知识。

-

缺少多样化

价值投资通常集中在一些特定的公司,而投资者认为这些公司在目前被低估的情况下具有巨大的上升空间。

鉴于对一小部分公司的关注和寻找价值型股票的难度,投资者可能会过度曝露于有限的数家公司而错过了投资多样化组合的好处。

投资交易所指数基金(ETF)的最大价值是什么?

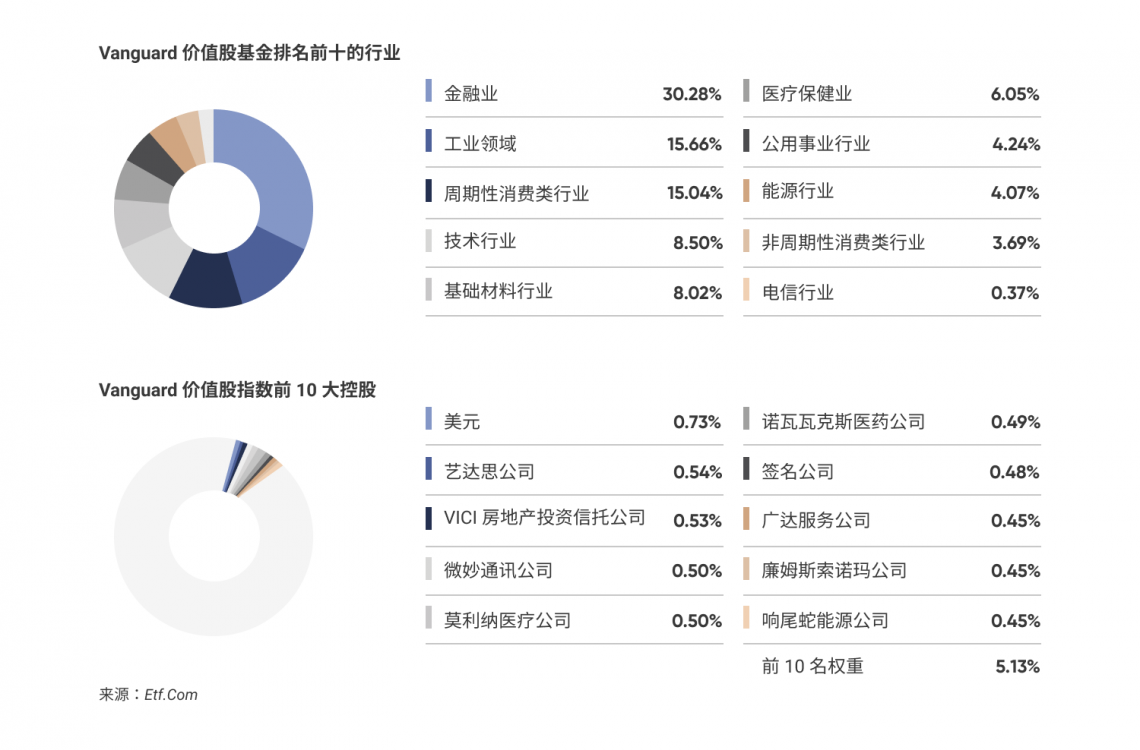

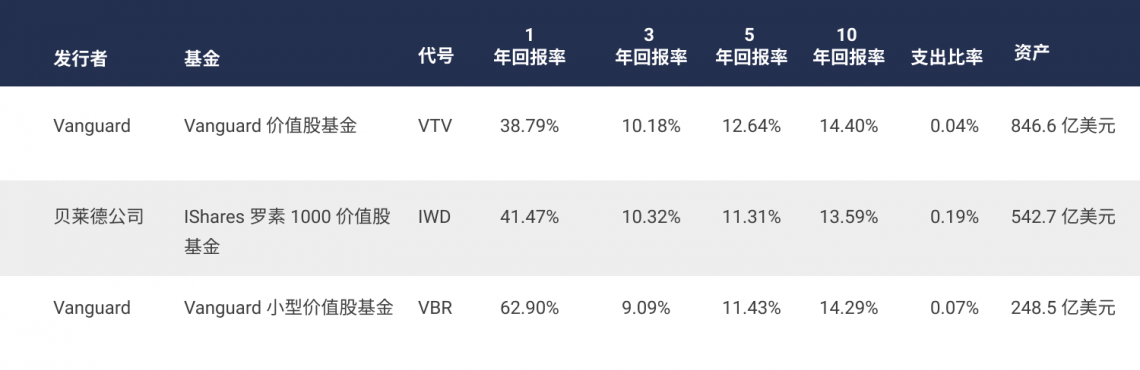

以下是按管理的资产计算,专注于价值投资策略的三大交易所交易基金(ETF)。

-

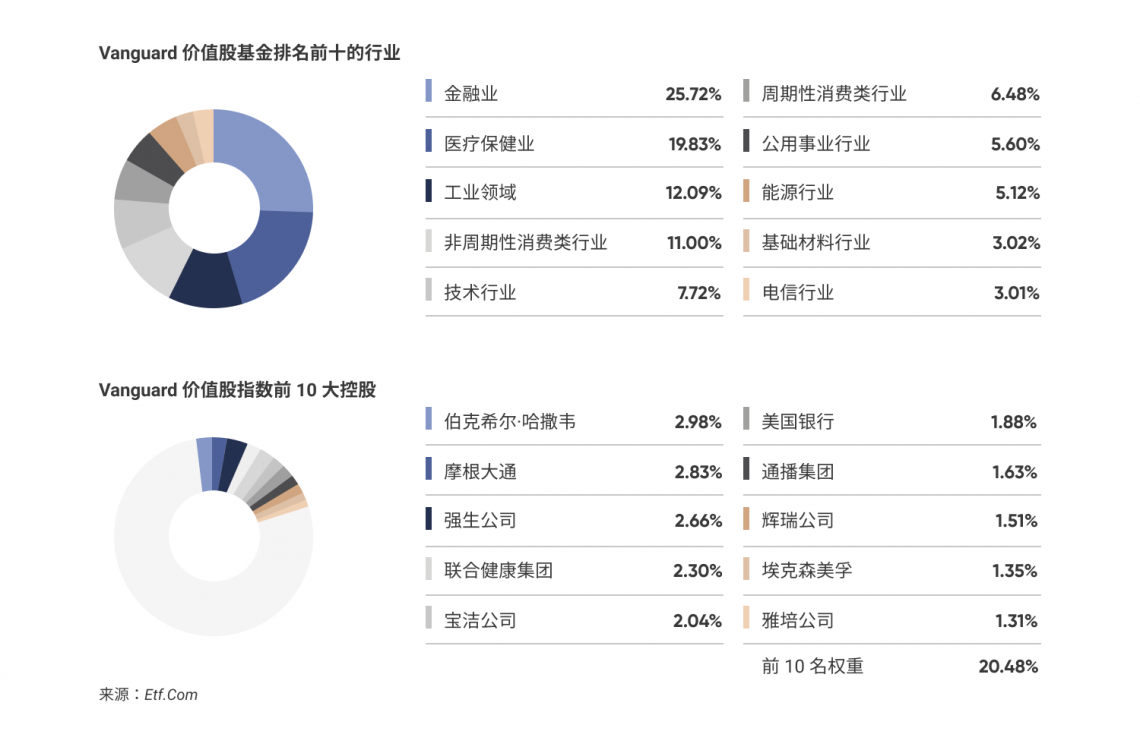

Vanguard 价值股基金 (VTV)

Vanguard 价值股基金是按管理的资产计算的最大价值投资基金,总资产为 846 亿美元。

该基金追踪了 CRSP 美国大中型股指数的表现,该指数显示了大中型价值的投资回报,和一个 0.04% 的费用率。

-

iShares 罗素 1000 价值股基金 (IWD)

由贝莱德管理的 iShares 罗素 1000 价值股基金的目标是那些被认为相对于市场上类似公司而被低估的美国大中型股票。

它管理的总资产为 543 亿美元,费用率为 0.19%。

-

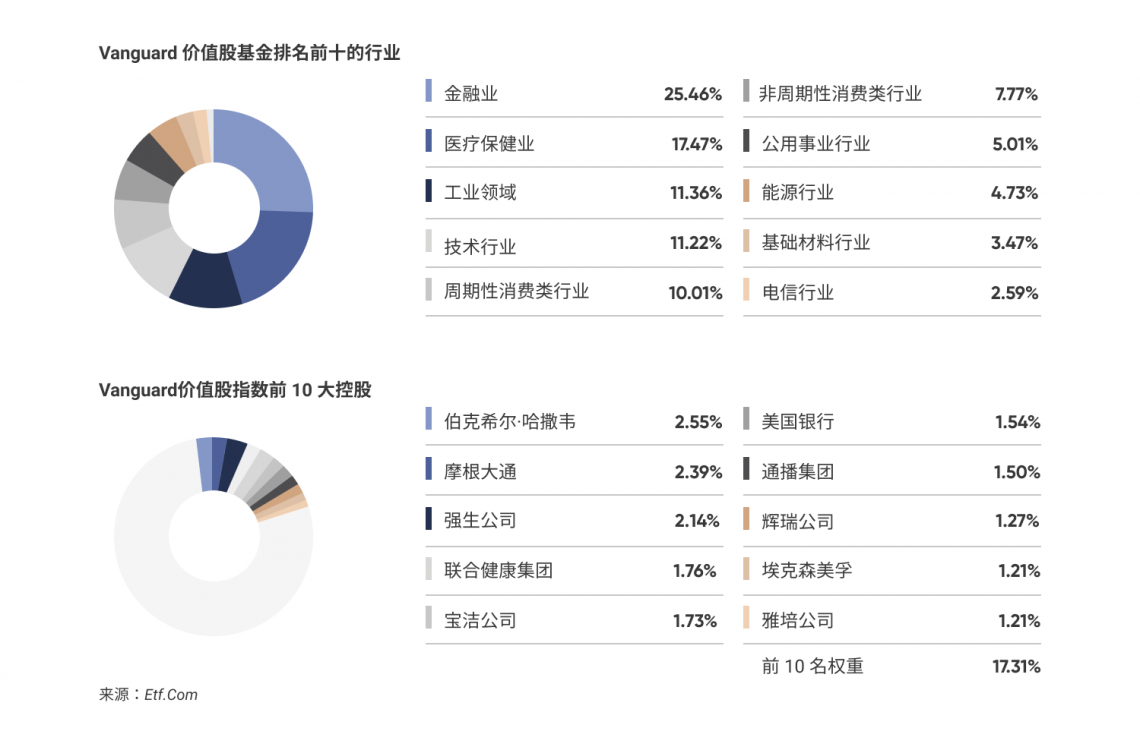

Vanguard 小型价值股基金 (VBR)

Vanguard 小型价值股基金是资产规模第三大的价值投资基金,资产管理规模为 249 亿美元。

该基金通过追踪 CRSP 美国小盘价值指数,专注于美国市场上较小价值的投资机会,其费用率为 0.07%。