加密货币

我们的加密货币价格来源于多家知名的加密货币交易所。 我们从这些交易所获取买入价与卖出价,并将这些价格汇总,计算出一个综合中间价,然后在此基础上加上我们自有的点差。 这种做法能在一天中不同时间段保持点差的稳定性,确保报价持续平稳。

示例

以下以假设情境说明我们如何为比特币 (BTC) 定价。

我们从三家交易所获取实时价格,分别为 $99,500/$99,700、$99,550/$99,750 以及 $99,520/$99,720。 然后,我们计算中间价格并将其汇总为一个价格 $99,623。

在此基础上,我们加上 $200* 的点差,使 Capital.com 的报价为 $99,523/$99,723。

股票

我们的股票定价基于标的交易所的实际卖出价与买入价,并在此基础上加入一定的加价。 这意味着您在我们平台上交易的价格源自标的市场的“真实”价格,只在其基础上进行了少量调整以涵盖我们的服务费。 这也意味着我们的价格会随着标的市场流动性变化而反映出价差波动。

示例

- 假设某只股票在标的市场的卖价为 $99.95,买价为 $100.05。

- 当您通过我们以衍生品(例如差价合约 (CFD))的形式交易该股票时,我们会在此基础上两侧各加上固定 $0.05 的加价,使我们的卖价为 $99.90 、买价为 $100.10。 这意味着我们的点差为 0.2。

- 如果标的市场价差扩大至 $99.80/$100.20,我们依然维持固定加价 $0.05,则我们的价格变为 99.75/100.25。 此时点差扩大至 0.5。

外汇与现货金属

与我们其他产品不同,现货外汇和金属在标的市场中并非通过中心化交易所进行交易。 这意味着券商无法依靠统一的中央参考点来确定价格,因此价格通常由多个场外 (OTC, over-the-counter) 交易对手方提供。 这些对手方可能包括投资银行,也可能是其他券商。

这些价格的点差会随着市场状况而变化。 在 Capital.com,我们会将不同对手方的报价进行整合,并根据市场情况额外添加少量点差(即我们的交易费用)。

示例

- 以下以 EUR/USD 为例。

- 我们从三家交易对手方获取报价:1.12345/1.12355、1.12350/1.12360 和 1.12348/1.12358。 汇总后得到综合报价 1.12348/1.12358。

- 在此基础上,我们加上点差(例如 0.00006),使 Capital.com 的报价为 1.12345/1.12361。

指数

我们的现金指数 (Cash Index) 定价基于价格供应商提供的中间价,并在此基础上加上或减去点差。

我们会根据一天中不同的时间段设定固定的指数点差,通常用以反映标的市场流动性的变化。 一般而言,当标的期货市场关闭时,点差会较宽;而在主要股票交易时段,点差会更窄。

由于现金指数可在标的市场中进行交易,许多价格供应商(包括我们)会以期货价格为基础,并根据“公平价值”(Fair Value)进行调整;该公平价值指的是构成指数的成分股预期股息及相关市场利率所反映的价值。

公平价值指的是在没有套利机会的理想市场中,指数应有的理论价格。

商品与 VIX 指数

在我们平台上,您可以同时交易大宗商品现货价格(也称为“无到期大宗商品”)和大宗商品期货。

我们如何为大宗商品期货市场定价

我们会在标的市场价格的基础上加上我们的点差,从而得出大宗商品期货的最终价格。 您所看到的交易价格已包含该点差。

点差可能随市场波动而变化。 请在应用程序 (App) 或网页平台中查看各个市场的最新数据。

我们获取商品期货价格的交易所包括:

- 布伦特原油: 洲际交易所欧洲期货交易所 (ICE Futures Europe)

- 碳排放: 洲际交易所欧洲期货交易所

- 原油: 纽约商业交易所 (NYMEX)

- 美国可可: 洲际交易所美国期货交易所 (ICE Futures US)

- 天然气: 纽约商业交易所 (NYMEX)

所有合约均会在指定的未来日期到期,并以现金结算,因此您不会实际接收任何大宗商品实物。

我们如何为大宗商品现货市场定价

我们根据每种大宗商品最近的两份期货合约来确定其现货价格,因为这两份合约通常交易量最大、流动性最高。

随着时间推移,我们的“无到期”价格会逐步从最近合约的价格过渡到下一份合约的价格,从而避免设置固定到期日(有时称为“展期日”)。

在我们的系统中:

- 到期时间最近的合约称为 “近月合约” 。

- 到期时间第二近的合约称为 “远月合约” 。

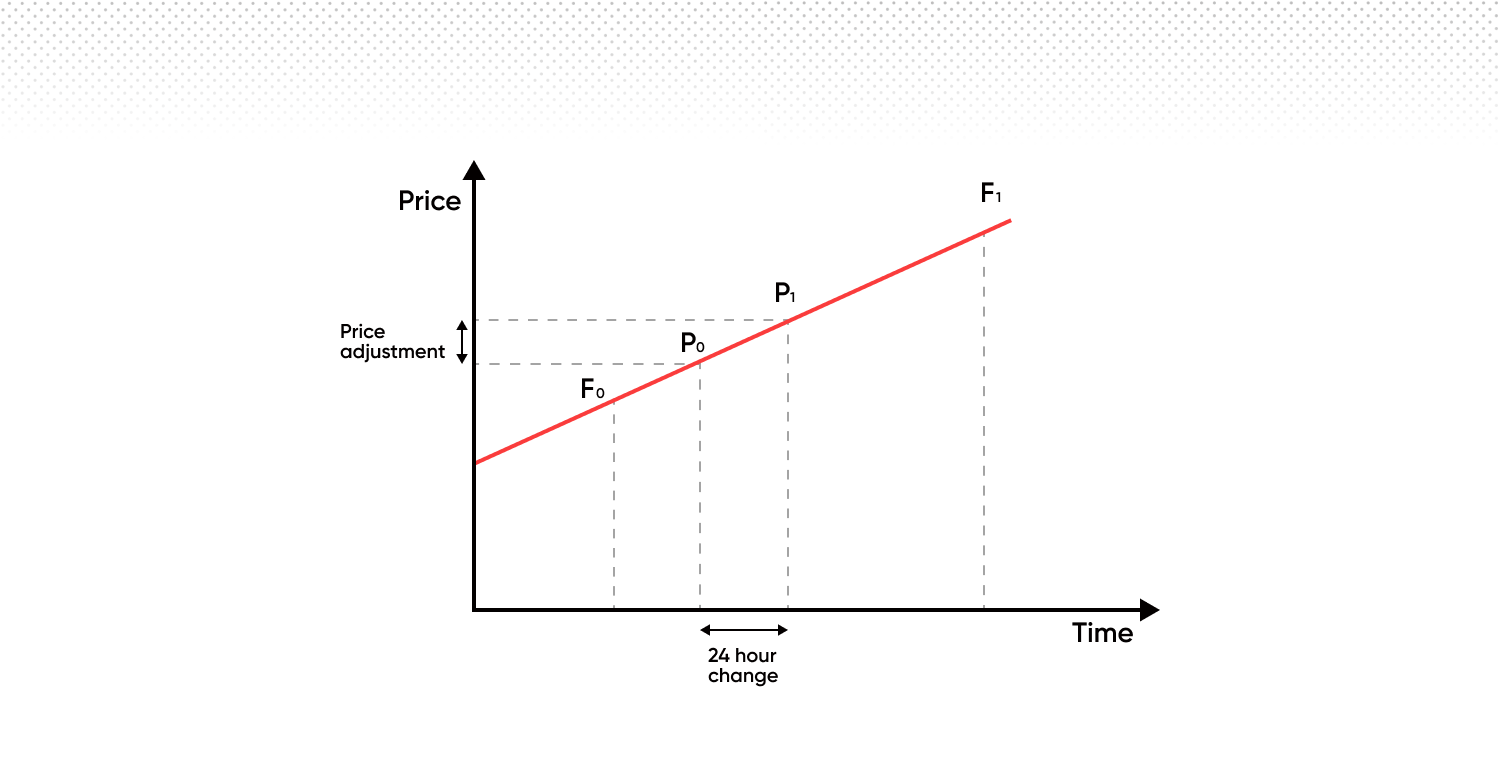

- 我们的价格(如下图中的 P0 和 P1)会在两个到期点之间逐渐从 “A” 的价格过渡至 “B” 的价格。

- “B” 的价格可能高于或低于 “A”,如下例所示为较高的情况。

当近月合约 “A” 到期时,我们会过渡至下一组合约: 此时 “B” 成为新的 “A”,而下一份到期的合约成为新的 “B”。 这一过程持续进行,确保每份合约之间的转换平稳顺畅、无间断。

这意味着在我们进行合约切换(即展期)时,定价将最初完全基于近月合约的价格,并以线性方式逐步过渡至远月合约的价格。

在交易这些市场(与其他市场相同)时,您将支付 隔夜持仓费用,包括以下两部分:

- 管理费: 每日收取固定费率 0.01096%。

- 每日溢价调整: 反映我们的价格每天从近月合约 (A) 向远月合约 (B) 逐步移动的变化。 您将根据交易方向支付或收取此调整金额。

当前后两份合约之间的价格差更大时,每日调整金额也会相应增加。

两份合约之间的价格差可能因市场条件而大幅波动,尤其是在受季节性需求影响的大宗商品(例如天然气)中。

每日溢价调整

每日溢价调整适用于大宗商品现货持仓,对您的盈亏 (P/L) 影响中性——它并不是交易费用或任何额外收费。 此调整的目的是消除季节性价格波动的影响,确保您交易的现货价格保持连续且不会到期。

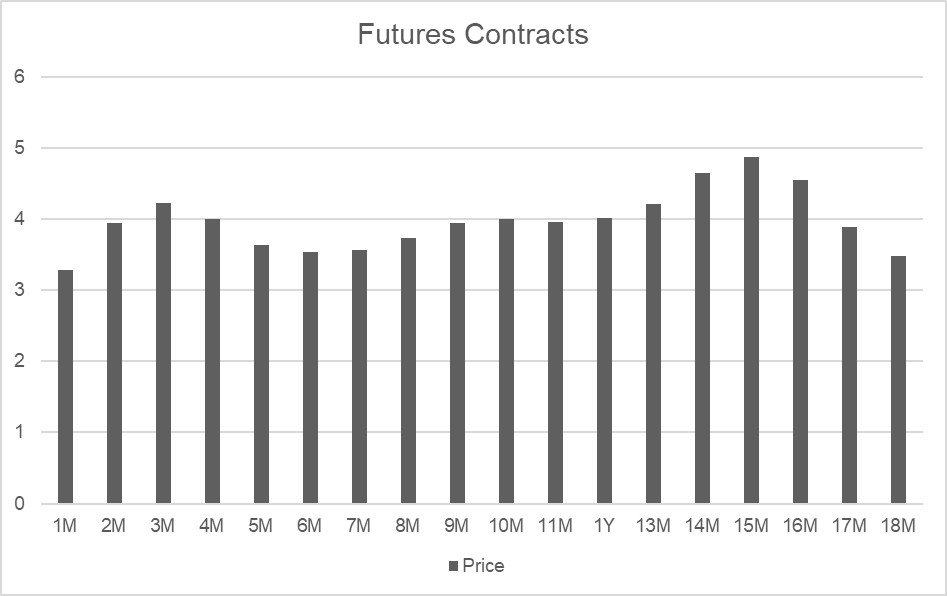

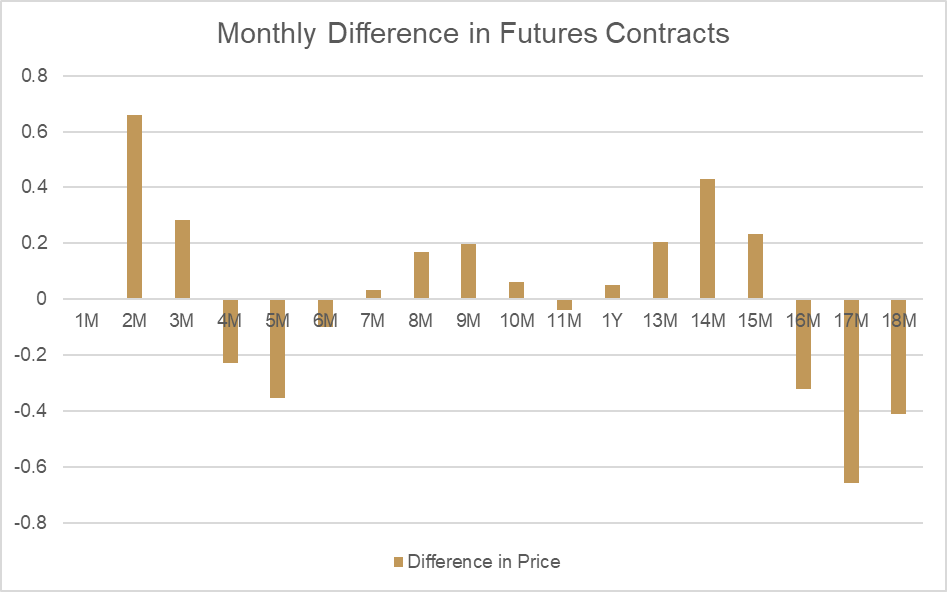

以下以天然气为例。该大宗商品的不同月份合约价格各不相同。 第二张图显示了每月合约价格的相对变化。 这些变化源于季节性供需,而非市场对未来价格的预期。 换句话说,天然气在冬季通常比夏季更贵。

比较第 2 月和第 3 月的合约,我们可以看到两者之间存在明显的价格差(即“公平价值”):

| 到期日 | 合约期限 | 价格 |

|---|---|---|

| 30 天 | 2 个月 | 3.938 |

| 64 天 | 3 个月 | 4.221 |

| 差额 | 0.283 |

如果我们观察这两个时间点之间每日的价格变化,就可以计算出作为每日溢价调整 (Daily Premium Adjustment) 所需的公平价值变化。 由于第 2 月合约价格低于第 3 月,现货大宗商品的估值将每天随着公平价值的变化自然上升。

为抵消这种影响,我们会对持有多头头寸的账户扣除等额调整金额; 而对持有空头头寸的账户,则会增加相同金额。 因此,公平价值调整对估值价格与账户余额的总体影响为零。

| 天 数 | 每日变化 |

|---|---|

| 34 | 0.00832 |

| 多头结果 | 金额 |

|---|---|

| 盈亏 (P/L) | 0.00832 |

| 调整 | -0.00832 |

| 净影响 |

| 空头结果 | 金额 |

|---|---|

| 盈亏 (P/L) | -0.00832 |

| 调整 | 0.00832 |

| 净影响 |

每日溢价调整用于反映公平价值的变动,我们会在各大宗商品市场每日收盘前更新公平价值。 您可以在平台图表上直接看到新的公平价值对现货大宗商品价格所产生的影响,如下例所示。

每日溢价调整并非交易成本或费用,而是一项用于确保您的盈亏 (P/L) 不受现货大宗商品每日公平价值变动影响的调整机制。