Торговля с MACD

Узнайте, что такое торговля с MACD и какие стратегии и индикаторы используют в ней трейдеры.

Что такое индикатор MACD и осцилляторы и как они работают?

Осцилляторы - это технические индикаторы, которые изменяются между двумя экстримами. Индикатор колеблется в этом диапазоне, и его позиция показывает, перекуплена ценная бумага или перепродана, в зависимости от того, к верхней или нижней полосам он ближе.

Осциллятор, как индикатор MACD, может подавать сигналы к покупке и продаже либо через пересечения (кроссоверы), либо через дивергенцию. Кроссовер - это точка, в которой осциллятор пересекает верхнюю или нижнюю границу. Кроссоверы используют, чтобы предвидеть, как актив будет работать в краткосрочной перспективе и определить лучшее время для покупки или продажи. Дивергенция возникает, когда ценовой тренд и индикатор движутся в противоположных направлениях, это говорит о том, что ценовой тренд ослабевает.

Что такое MACD?

Осциллятор схождения-расхождения скользящих средних (Moving Average Convergence/Divergence, MACD) - это импульсный индикатор, разработанный для отображения взаимосвязи между двумя наборами скользящих средних.

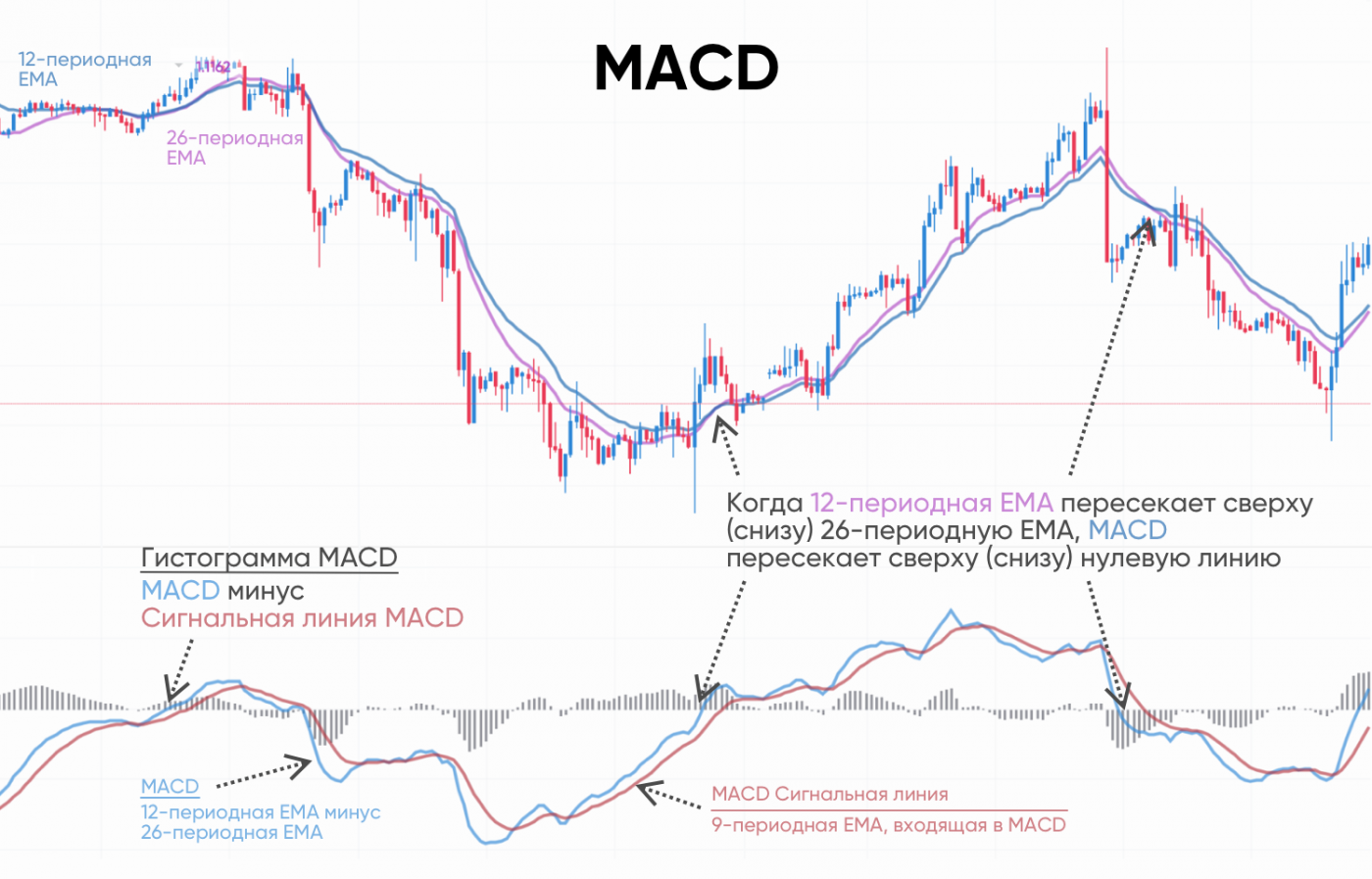

MACD вычитает долгосрочную EMA из краткосрочной EMA, чтобы получить индикатор, который отражает как тренд, так и импульс. Индикатор состоит из трех элементов: линия MACD, которая обозначает расстояние между двумя скользящими средними; сигнальная линия, которая идентифицирует изменения ценового импульса; и гистограмма, которая представляет разницу между MACD и сигнальной линией. Это общее объяснение MACD.

Как правило, линия MACD рассчитывается путем вычитания ЕМА (экспоненциальная скользящая средняя) за период из 26 единиц из ЕМА с периодом из 12 единиц. Как правило 9-периодная EMA линии MACD, известная как сигнальная линия, затем накладывается сверху, и это может помочь получить сигналы на покупку и продажу. Часто за этими двумя линиями отображается гистограмма.

Внезапный рост MACD, где краткосрочная скользящая средняя быстро растет выше долгосрочной EMA, указывает на то, что акция была перекуплена и может вернуться к нормальной цене. Обратная ситуация также справедлива.

Кто придумал MACD?

Индикатор MACD был придуман в 1970-х годах профессиональным финансовым менеджером Джеральдом Аппелем (Gerald Appel). Аппель проработал в сфере управления инвестициями более тридцати пяти лет. Помимо своих профессиональных достижений, он участвовал в академическом изучении финансовых услуг, в соавторстве написал более 15 книг, а также опубликовал несколько академических статей. Его вклад связан с областью инвестиционных стратегий, и он считается экспертом в области технического анализа.

В 1986 году аналитик финансового рынка Томас Аспрей (Thomas Aspray) добавил гистограмму к MACD, чтобы предвидеть кроссовер MACD и сигнальной линии - индикатора существенных движений цены базового актива.

Чем MACD полезен для трейдеров?

Индикатор MACD широко используется трейдерами благодаря своей простоте и надежности (по сравнению с другими осцилляторами). Одна из причин, по которой индикатор так популярен, в том, что он выдает сигналы, указывающие как на силу тренда, так и на момент, когда тренд себя исчерпал (точка разворота). Эта информация является ценным активом для трейдера.

Индикатор MACD дает точное представление о том, что происходит на рынке в режиме реального времени. Если сравнить его с другими инструментами технического анализа, такими как индикаторы скользящих средних, то их сигналы часто могут запаздывать, порой настроение рынка может измениться до того, как будет подан четкий сигнал.

Торговля с MACD: как использовать MACD

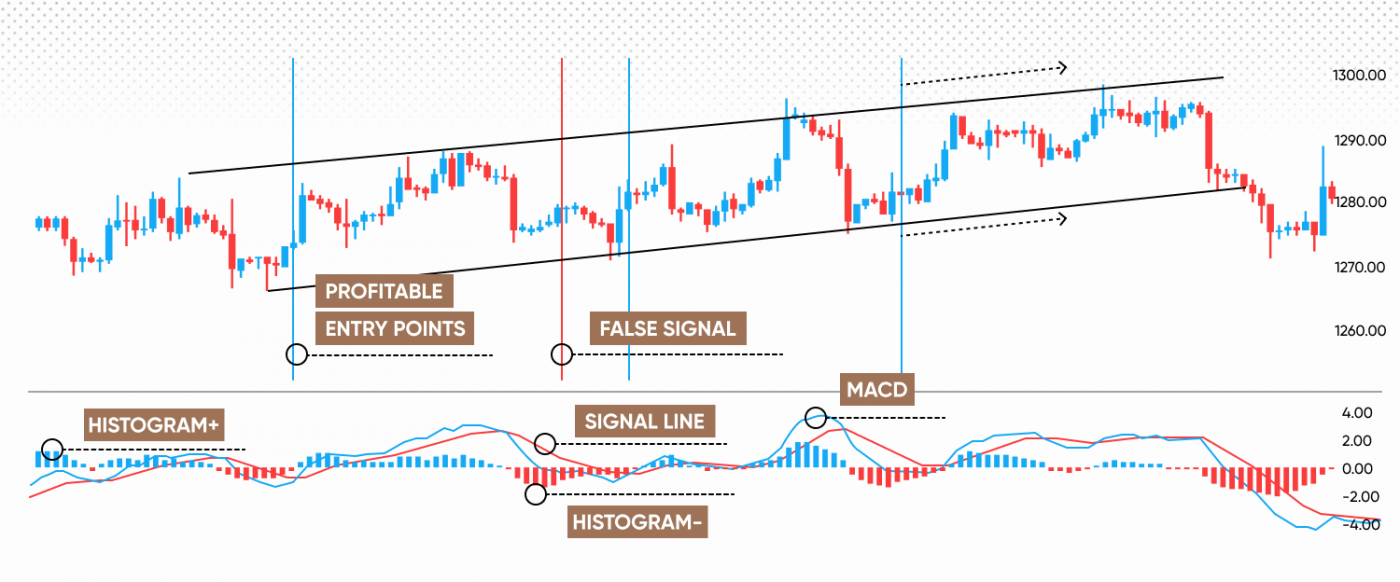

Существует три типа сигналов, подаваемых MACD, каждый из них формируется в разных ситуациях, а именно: (1) пересечение сигнальной линии и линии MACD, (2) расхождение между индикатором MACD и ценой и (3) пересечение линии MACD с нулевой линией (кроссовер центральной линии).

(1) Если линия MACD падает ниже сигнальной линии, это признак медвежьего движения и может быть сигналом на продажу. Если MACD поднимается выше сигнальной линии, это бычий сигнал и он может служить стимулом к покупке. Гистограмма MACD колеблется выше и ниже нуля, показывая, насколько MACD выше или ниже сигнальной линии, и указывая на силу тренда.

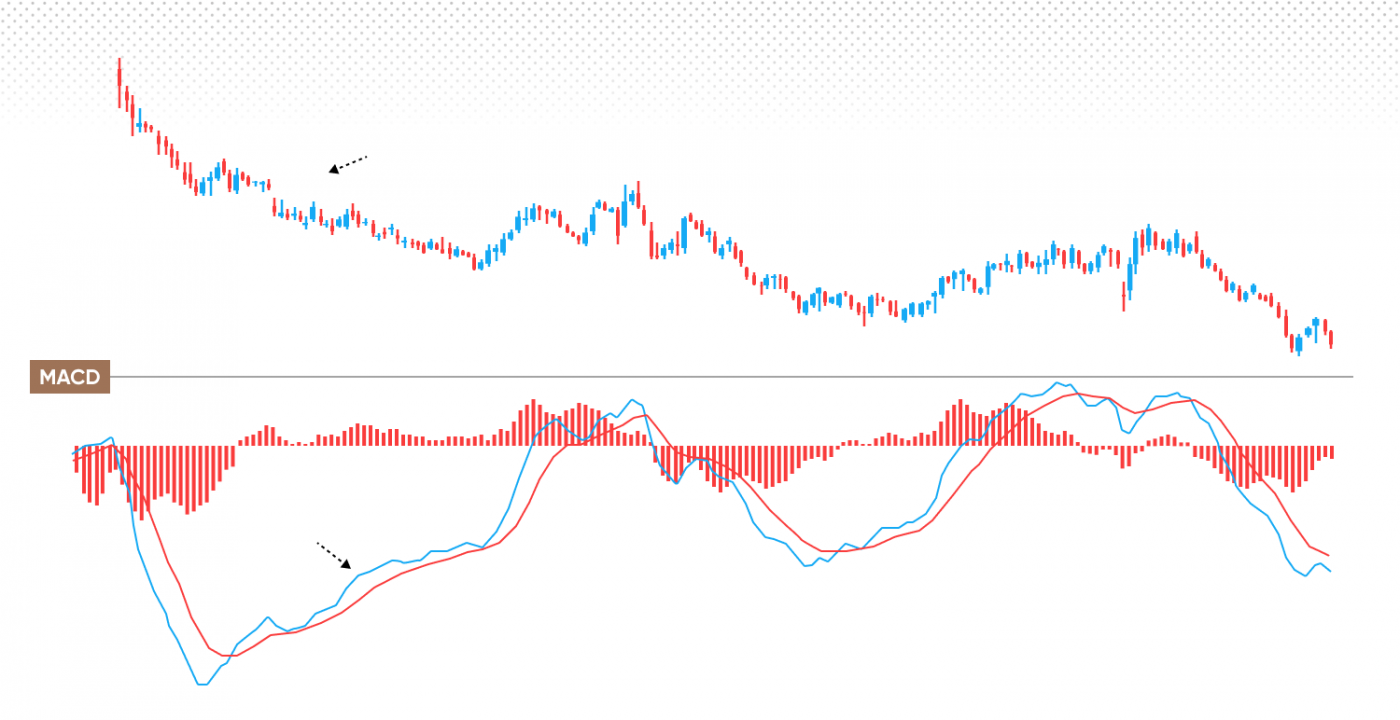

(2) Когда цена акции отклоняется от MACD, это может сигнализировать об окончании тренда. Если цена достигает новых максимумов, а MACD - нет, это медвежья дивергенция, которая предполагает, что восходящий тренд близится к концу. Если цена актива достигает новых минимумов, а MACD - нет, это предполагает бычью дивергенцию и потенциальное завершение нисходящего тренда.

(3) Центральная линия пересечения является наиболее распространенным сигналом MACD. Бычий кроссовер центральной линии (создание сигналов на покупку) происходит, когда линия MACD перемещается выше нулевой линии, то есть становится положительной. Это случается, когда 12-периодная ЕМА перемещается выше 26-периодной ЕМА. Медвежье пересечение центральной линии имеет обратное значение (создаются сигналы на продажу).

Заключение

В заключение, индикатор схождения/расхождения скользящих средних (MACD) состоит из сигнальной линии, самой линии MACD и гистограммы и используется для измерения трендов и импульса.

Трейдеры могут использовать либо пересечения (кроссоверы), либо дивергенции MACD для создания торговой стратегии, а также анализировать размер и форму столбцов в гистограмме. Подъем MACD выше сигнальной линии может указывать на рост цен, тогда как падение MACD ниже сигнальной линии может свидетельствовать о снижении цен. Дивергенция между движением MACD и графиком рыночной цены может сигнализировать об изменении тренда, а размер и форма столбцов гистограммы могут также указывать на скорость изменения цен.

Наряду с фундаментальным анализом, таким как новости и отчеты, сигналы MACD могут использоваться в сочетании с различными другими техническими индикаторами, чтобы помочь трейдерам принимать более обоснованные решения. Однако MACD не может предсказать будущее. Поэтому важно, чтобы трейдеры всегда проводили собственный анализ, помнили, что рынок может двигаться против них, и никогда не торговали на сумму, которую не могут позволить себе потерять.

Часто задаваемые вопросы

Что показывает индикатор MACD?

Индикатор MACD сообщает трейдерам об импульсе и направлении тренда цены актива. Он делает это, измеряя разницу между двумя экспоненциальными скользящими средними и генерируя сигналы через пересечения и дивергенции.

Как эффективно использовать MACD?

Чтобы эффективно использовать MACD, трейдерам следует применять его в сочетании с другими техническими индикаторами и анализом, а также настраивать параметры в соответствии со своим стилем торговли и рыночными условиями. Трейдеры также могут протестировать свою стратегию MACD в прошлых (backtesting) и реальных (forward testing) рыночных условиях, чтобы убедиться в ее эффективности и надежности в различных ситуациях.

Какой таймфрейм лучше всего подходит для MACD?

Это зависит от рынка, на котором ведется торговля, а также от целей и уровня допустимого риска трейдера.

Какой индикатор лучше всего работает с MACD?

С MACD могут работать различные индикаторы, включая RSI, скользящие средние, полосы Боллинджера® и уровни коррекции Фибоначчи.