Die MACD-Trading-Strategie verstehen: Ein Bildungsleitfaden

In diesem Bildungsleitfaden erfahren Sie alles über den MACD-Indikator, ein beliebtes Tool der technischen Analyse, zur Erkennung von Trends, Momentum und Umkehrungen.

Was ist der MACD?

Der Moving Average Convergence/Divergence (MACD) ist ein Tool der technischen Analyse, das Tradern dabei helfen kann, neue Kurstrends zu erkennen, sowohl nach oben als auch nach unten.

In diesem Leitfaden schauen wir uns an, wie man diesen Indikator nutzt und eine Trading-Strategie mit dem MACD entwickelt.

Highlights

-

Der Moving Average Convergence/Divergence Indikator funktioniert mit zwei separaten gleitenden Durchschnitten, der Signallinie und der MACD-Linie, die mit einem Histogramm gekoppelt sind und kann zur Beobachtung von Markttrends verwendet werden.

-

Trader können den MACD nutzen, um das Momentum zu erkennen, die Stärke eines Trends zu messen und Trendumkehrungen zu beobachten.

-

Er kann mit einer Vielzahl anderer Indikatoren kombiniert werden, wie den Bollinger Bändern® und dem Relative-Stärke-Index (RSI).

- Trader können mit verschiedenen Arten von MACD-Signalen arbeiten, darunter bullische und bärische Signale sowie Divergenzsignale, um eine MACD-Trading-Strategie zu formulieren.

Der MACD-Indikator erklärt

Der als Momentum-Indikator klassifizierte MACD basiert auf der Beziehung zwischen zwei gleitenden Durchschnitten (MA) des Kurses eines Vermögenswerts. Entwickelt von dem Investmentmanager Gerald Appel im Jahr 1979, gehört der MACD heute zu den beliebtesten technischen Trading-Indikatoren.

Wie Sie mit dem MACD traden

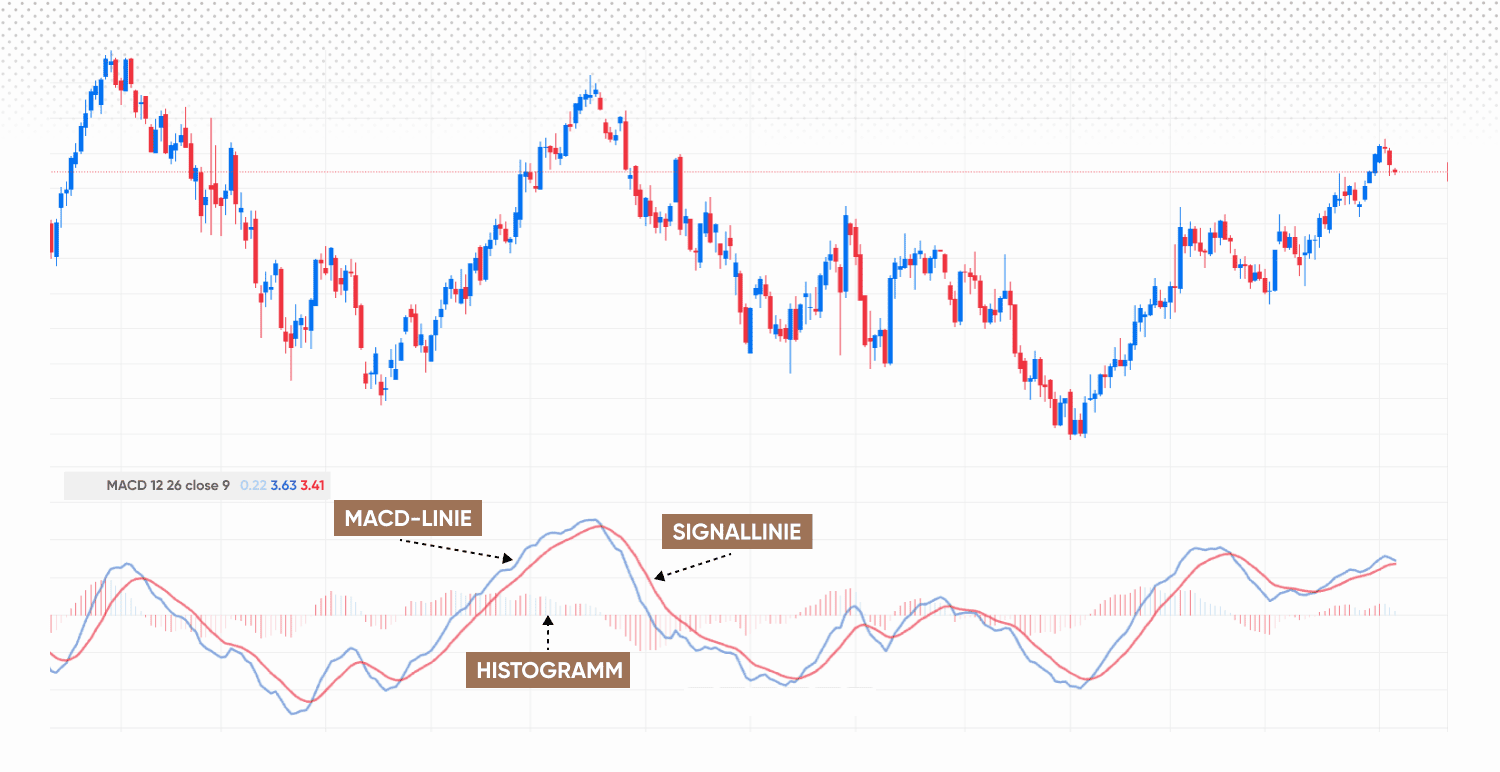

Der MACD-Indikator setzt sich aus zwei gleitenden Durchschnitten zusammen. Der schnellere wird als Signallinie bezeichnet und der langsamere als MACD-Linie. Er enthält außerdem ein Histogramm, das die Differenz zwischen den beiden Durchschnitten darstellt.

-

Signallinie: Dies ist der exponentielle gleitende Durchschnitt (EMA) für die letzten neun Tage der MACD-Linie.

-

MACD: Die Differenz zwischen dem 26-Tage-EMA und dem 12-Tage-EMA.

-

Histogramm: Die Differenz zwischen der MACD-Linie und der Signallinie, die um eine Nulllinie oszilliert.

*Entwicklungen in der Vergangenheit sind kein zuverlässiger Indikator für zukünftige Ergebnisse

Wie funktioniert der MACD?

Der MACD ergibt sich aus der Subtraktion des 26-Tage exponentiellen gleitenden Durchschnitts (EMA) vom 12-Tage-EMA. Daraufhin wird die Signallinie eingezeichnet, die dem 9-Tage-EMA des MACD entspricht. Die Signallinie könnte als Grenzwert verwendet werden, um dabei zu helfen, Kauf- und Verkaufspunkte zu definieren.

Der EMA unterscheidet sich von einem herkömmlichen gleitenden Durchschnitt dahingehend, dass die jüngeren Daten stärker gewichtet werden. Auf diese Weise reagiert der EMA schneller auf Kursänderungen als ein einfacher gleitender Durchschnitt. Der Unterschied zum regulären gewichteten gleitenden Durchschnitt (WMA) besteht darin, dass die Gewichtung beim WMA regulär ansteigt, wohingegen sie beim EMA exponentiell ansteigt.

Die MACD-Formel

Wenn wir die Berechnung des MACD in einer Formel ausdrücken möchten, so lautet diese

Wie liest man den Moving Average Convergence/Divergence-Indikator?

Trader können die Nutzung des MACD für die folgenden Zwecke in Betracht ziehen:

-

Die Erkennung des Momentums: Achten Sie auf Bereiche, in denen sich die beiden gleitenden Durchschnitte überkreuzen, was auf eine Veränderung des Momentums hindeuten kann.

-

Die Stärke eines Trends herausfinden: Die Größe der Balken des Histogramms kann Tradern zeigen, wie schnell sich ein Kurs bewegt und in welche Richtung sich dieser bewegt.

-

Trendumkehrungen: Eine Divergenz, bei der sich der Kursverlauf in die eine und der MACD in die andere Richtung bewegt, kann darauf hindeuten, dass eine Trendumkehr bevorstehen könnte, wobei dies jedoch keineswegs garantiert ist

Da er sich aus den tatsächlichen Kursänderungen der gleitenden Durchschnitte und nicht aus den prozentualen Änderungen ableitet, wird der MACD als absoluter Preis-Oszillator (APO) und nicht als prozentualer Preis-Oszillator (PPO) kategorisiert.

Wie verwendet man den MACD-Indikator

Trader können MACD-Signale verwenden, um potenzielle Kauf- und Verkaufsszenarien im Markt zu erkennen. Der MACD generiert Signale durch das Überkreuzen der MACD-Linie und der Signallinie sowie durch Divergenzen zwischen der MACD-Linie und dem Kurs des analysierten Vermögenswerts. Hier sind einige Wege, um Kauf- und Verkaufssignale mit dem MACD zu erkennen:

-

Bullisches Signal: Ein bullisches Signal tritt auf, sobald die MACD-Linie über die Signallinie kreuzt. Dies könnte darauf hindeuten, dass der Kurs des Vermögenswerts wahrscheinlich kurzfristig steigen wird und Trader einen Kauf des Vermögenswerts in Betracht ziehen können.

-

Bärisches Signal: Ein bärisches Signal tritt auf, sobald die MACD-Linie unter die Signallinie kreuzt. Dies könnte darauf hindeuten, dass der Kurs des Vermögenswerts wahrscheinlich kurzfristig zurückgehen wird und Trader einen Verkauf des Vermögenswerts in Betracht ziehen können.

-

Divergenzsignal: Ein Divergenzsignal tritt auf, sobald sich die MACD-Linie vom Kurs des Vermögenswerts entfernt. Eine bullische Divergenz tritt auf, wenn die MACD-Linie höhere Tiefs aufweist, wohingegen der Kurs des Vermögenswerts niedrigere Tiefs aufweist, was ein Zeichen dafür ist, dass eine Kursumkehr stattfinden könnte. Eine bärische Divergenz tritt auf, wenn die MACD-Linie niedrigere Hochs aufweist, wohingegen der Kurs des Vermögenswerts höhere Hochs aufweist, was ein Zeichen dafür ist, dass eine potenzielle Trendumkehr stattfinden könnte.

Indikatoren, die mit dem MACD funktionieren

Es gibt zahlreiche technische Indikatoren, die Trader in Verbindung mit dem MACD nutzen können, um Trendveränderungen zu bestätigen und Trading-Signale zu generieren. Zu diesen Indikatoren gehören mitunter:

-

Relative-Stärke-Index (RSI): Der RSI misst die Stärke der Kursbewegung eines Vermögenswerts und kann bestätigen, ob ein Markt überkauft oder überverkauft ist.

-

Gleitende Durchschnitte: Die gleitenden Durchschnitte glätten die Kursbewegung eines Vermögenswerts und können Tradern bei der Erkennung von Unterstützungs- und Widerstandsniveaus helfen.

-

Bollinger Bänder®: Die Bollinger Bänder® können verwendet werden, um potenzielle Breakouts und Umkehrungen zu erkennen.

-

Fibonacci-Retracements: Die Fibonacci-Retracements können potenzielle Unterstützungs- und Widerstandsniveaus bestimmen.

Trader können diese Indikatoren in Kombination mit dem MACD-Indikator verwenden, um die Wahrscheinlichkeit von genauen Trading-Signalen zu erhöhen. Es ist jedoch wichtig anzumerken, dass ein einzelner Indikator kein vollständiges Gesamtbild des Marktes liefern kann. Deshalb sollten Trader die Verwendung mehrerer Indikatoren und Analysen in Betracht ziehen, um fundierte Entscheidungen zu treffen.

Auswahl des Zeitrahmens

Die Auswahl eines passenden Zeitrahmens könnte für die Formulierung einer MACD-Trading-Strategie nützlich sein. Kürzere Zeitrahmen wie 5-Minuten- oder 15-Minuten-Charts können Signale häufiger generieren, aber auch aufgrund des Marktrauschens häufiger falsche Signale erzeugen. Längere Zeitrahmen wie Tages- oder Wochencharts können deutlichere Signale liefern, aber möglicherweise auch weniger Chancen zum Traden bieten.

Trader können bei der Wahl eines Zeitrahmens ihre Trading-Ziele, Risikotoleranz und ihren bevorzugten Trading-Stil berücksichtigen. Es kann nützlich sein, mehrere Zeitrahmen zu beobachten, um ein komplettes Bild des Marktes zu erhalten und den Zeitrahmen bei Bedarf an veränderte Marktbedingungen anzupassen.

Stop-Loss und Take-Profit

Trader, die eine Strategie mit dem MACD-Indikator verwenden, können auch Stop-Loss- und Take-Profit-Aufträge nutzen. Stop-Loss-Aufträge* ermöglichen es Tradern, eine Verlustgrenze zu bestimmen, bis zu der sie bereit sind, Verluste hinzunehmen. Mit Take-Profit-Aufträgen können sie hingegen eine Gewinnhöhe festlegen, die sie gerne mitnehmen möchten.

Es ist wichtig zu beachten, dass Trader, die keinen kostenpflichtigen garantierten Stop-Loss verwenden, bei extremer Marktvolatilität möglicherweise nicht vor Slippage geschützt sind.

*Stop-Losses sind möglicherweise nicht garantiert

Den MACD testen

Das Backtesting und Forward Testing können für die Bewertung der Wirksamkeit und Zuverlässigkeit von MACD-Strategien nützlich sein. Beim Backtesting wird die Strategie auf vergangene Marktdaten angewandt, um die Leistung zu bewerten, wohingegen beim Forward Testing die Strategie auf Echtzeit-Marktdaten angewandt wird, um die Wirksamkeit zu bestätigen. Beide Methoden können Tradern dabei helfen, potenzielle Schwachstellen zu erkennen und die Strategie für eine potenziell bessere Leistung zu optimieren.

Trading-Beispiele mit dem MACD

Betrachten wir einige Beispiele für das Trading mit dem Moving Average Convergence/Divergence-Indikator.

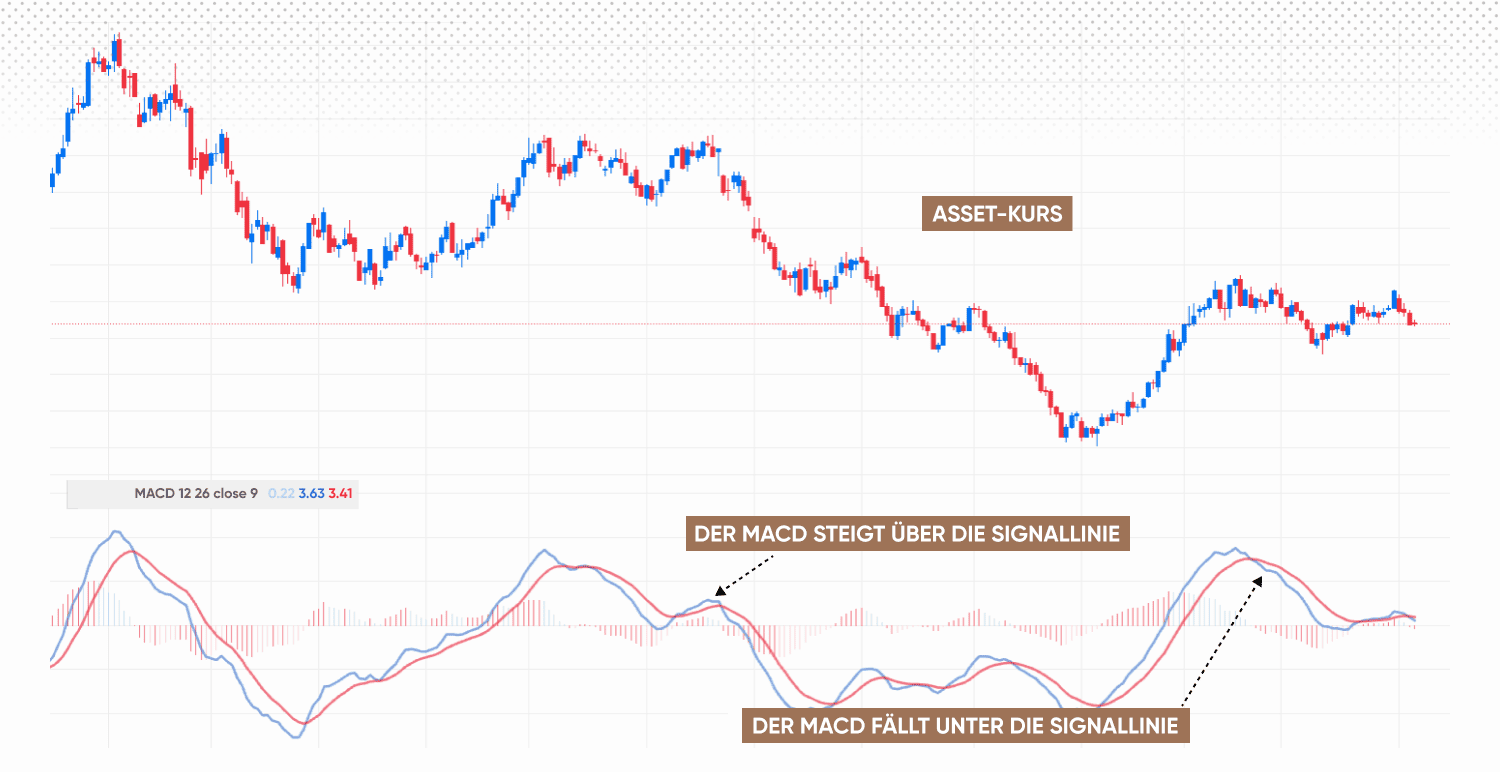

MACD-Überkreuzungen traden

Wenn der MACD über die Signallinie ansteigt, betrachten Trader dies als bullisch und können sich in Erwartung eines Aufwärtsmomentums für eine Long-Position auf den Vermögenswert entscheiden.

Im Gegensatz dazu ist ein MACD, der unter die Signallinie fällt, ein bärisches Anzeichen. Trader können darauf reagieren und Short-Positionen auf den Vermögenswert eingehen, um von Kursrückgängen zu profitieren.

*Entwicklungen in der Vergangenheit sind kein zuverlässiger Indikator für zukünftige Ergebnisse

Die Überkreuzungssignale der MACD-Divergenz sollten in der Praxis mit anderen technischen und fundamentalen Analysen, wenigstens jedoch mit einer einfachen Kursanalyse, ergänzt werden. Um beispielsweise auf die bullische MACD-Überkreuzung zu reagieren, wenn der MACD über die Signallinie ansteigt, könnten wir nach einer weiteren Bestätigung suchen, etwa wenn der Kurs des Vermögenswerts ein Widerstandsniveau durchbricht.

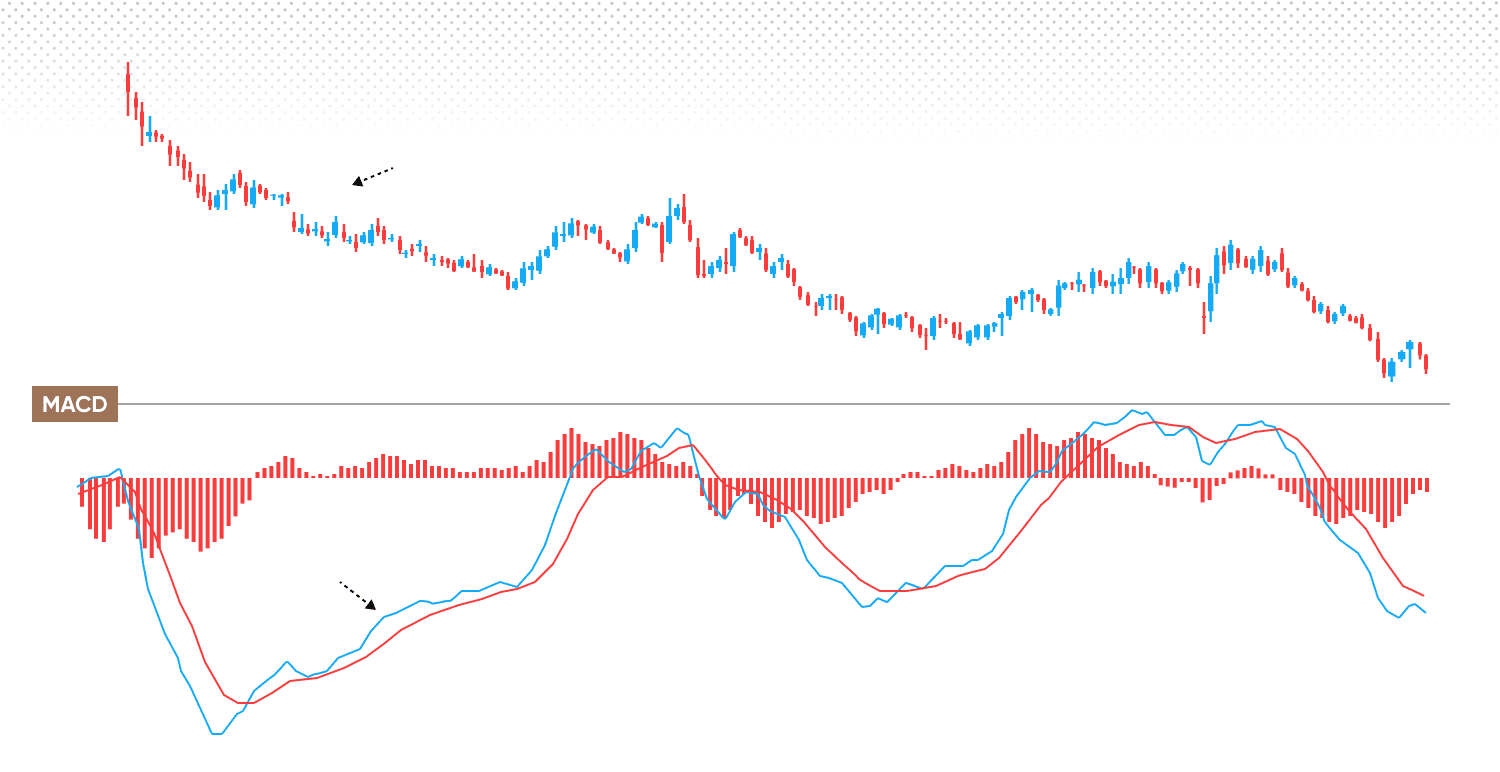

MACD-Divergenzen traden

Ein MACD-Chart kann außerdem dabei helfen, zu erkennen, ob sich ein bestehender Trend dem Ende nähert. Wenn der Kurs eines Vermögenswerts fällt, aber der MACD steigt, kann dies bedeuten, dass die Abwärtsphase vorüber ist und eine Kurserholung unmittelbar bevorstehen könnte.

*Entwicklungen in der Vergangenheit sind kein zuverlässiger Indikator für zukünftige Ergebnisse

Wenn hingegen ein Aktienkurs steigt, aber der MACD fällt, könnte sich der derzeitige Aufwärtstrend dem Ende zuneigen und ein bärischer Rücksetzer bevorstehen.

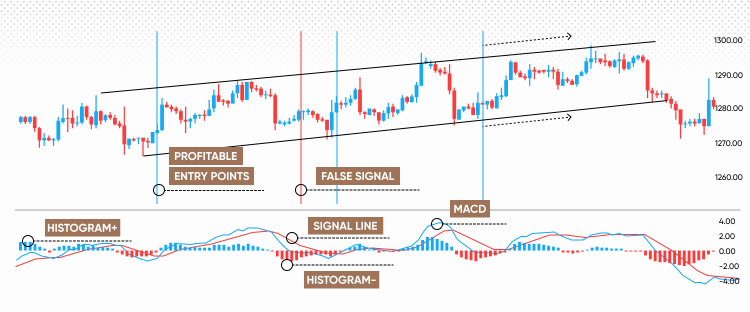

Mit dem MACD-Histogramm traden

*Entwicklungen in der Vergangenheit sind kein zuverlässiger Indikator für zukünftige Ergebnisse

Das Histogramm kann ebenfalls zur Unterstützung einer MACD-Trading-Strategie verwendet werden. Trader können die Größe der Balken im Histogramm analysieren. Wenn sich der Kurs eines Vermögenswerts schnell bewegt, werden die Balken größer. Wenn er sich hingegen langsamer bewegt, werden sie kürzer.

Mit der Zunahme der Größe der Balken bewegen sich die Linien des gleitenden Durchschnitts weiter auseinander. Wenn sie sich zusammenziehen, werden die Balken kleiner. Daher kann dies einem Trader ermöglichen, Anzeichen dafür zu erkennen, dass eine Überkreuzung stattfinden könnte.

Fazit

Zusammengefasst besteht der Moving Average Convergence/Divergence-Indikator aus einer Signallinie, der MACD-Linie selbst sowie einem Histogramm und wird zur Messung von Trends und dem Momentum verwendet.

Trader können entweder Überkreuzungen oder Divergenzen im MACD verwenden, um eine Trading-Strategie zu entwickeln. Ebenso können sie die Größe und Form der Balken im Histogramm messen. Sobald der MACD über die Signallinie steigt, kann dies darauf hindeuten, dass die Kurse steigen. Wenn der MACD unter die Signallinie fällt, kann dies auf fallende Kurse hinweisen. Eine Divergenz zwischen der Bewegung des MACD und dem Marktkurschart kann auf einen Trendwechsel hindeuten, wobei die Größe und Form der Balken im Histogramm auch anzeigen, wie schnell sich die Kurse ändern.

Zusammen mit der Fundamentalanalyse, wie Nachrichtenberichte, können MACD-Signale in Verbindung mit einer Vielzahl anderer technischer Indikatoren verwendet werden, um Tradern dabei zu helfen, fundiertere Entscheidungen zu treffen. Der MACD kann jedoch nicht die Zukunft vorhersagen. Deshalb ist es wichtig, dass Trader immer sicherstellen, dass sie ihre eigenen Recherchen durchführen, bedenken, dass sich Märkte gegen sie bewegen können und niemals mit mehr Geld traden, als sie sich leisten können, zu verlieren.

Häufig gestellte Fragen

Was sagt der MACD-Indikator aus?

Der MACD-Indikator zeigt Tradern das Momentum und die Trendrichtung des Kurses eines Vermögenswerts. Hierzu misst er die Differenz zwischen zwei exponentiellen gleitenden Durchschnitten und generiert Signale anhand von Überkreuzungen und Divergenzen.

Wie kann man den MACD effektiv nutzen?

Zur effektiven Nutzung des MACD sollten Trader diesen in Verbindung mit anderen technischen Indikatoren und Analysen verwenden sowie die Einstellungen an ihren Trading-Stil und die Marktbedingungen anpassen. Trader können ihre MACD-Strategie außerdem einem Backtesting und einem Forward-Testing unterziehen, wodurch die Effektivität und Zuverlässigkeit der Strategie unter verschiedenen Marktbedingungen sichergestellt werden.

Was ist der beste Zeitrahmen für den MACD?

Dies hängt davon ab, auf welchem Markt eine Person tradet, sowie von den eigenen Zielen und der Risikotoleranz.

Welcher Indikator funktioniert am besten mit dem MACD?

Eine Vielzahl von Indikatoren funktioniert in Verbindung mit dem MACD. Hierzu gehören der RSI, gleitende Durchschnitte, Bollinger Bänder® und Fibonacci-Retracements.