Полное руководство по маржинальной торговле

Маржинальная торговля — это торговля, при которой вы платите только определенный процент, или маржу от стоимости ваших инвестиций, а остальные деньги, которые вам нужны, занимаете у своего брокера.

Маржинальная торговля позволяет вам получать прибыль от колебаний цен на активы, которые в противном случае вы не смогли бы себе позволить. Обратите внимание, что маржинальная торговля может увеличить прибыль, но при этом повышает риск и размер возможных потерь.

Что означает маржинальная торговля? В этом руководстве мы расскажем вам о том, что такое маржинальная торговля, о ключевых техниках и принципах, таких, как левередж и маржин-колл, а также о преимуществах и рисках, связанных с маржинальной торговлей.

Что такое маржинальная торговля?

Но что такое маржа в трейдинге? Существует два типа маржи, о которых следует знать трейдерам.Средства, которые вам необходимы для открытия позиции — это вашанеобходимая маржа. Она определяется размером используемого вами левереджа, который представлен в настройках аккаунта.

-

Левередж 2:1 = 50% маржи

-

Левередж 5:1 = 20% маржи

-

Левередж 10:1 = 10% маржи

-

Левередж 20:1 = 5% маржи

-

Левередж 30:1 = 3,3333% маржи

-

Левередж 100:1 = 1% маржи

-

Левередж 200:1 = 0,5% маржи

Существуют также ограничения по поддержанию маржинальной сделки, которые основаны на вашей общей марже — сумме, которая должна быть покрыта за счет вашего капитала (общего баланса аккаунта).

Брокеры требуют покрытия маржи собственным капиталом для снижения риска.Если у вас недостаточно средств для покрытия потенциальных потерь, вы получите маржин-колл, при котором брокеры требуют пополнить баланс аккаунта или закрыть убыточные сделки.Если ваша сделка продолжает уходить в минус вы столкнетесь с клоуз-аутом.

Пример маржинальной торговли

Допустим, у вас есть 20 долларов наличными, чтобы пополнить свой аккаунт и потратить их на торговлю CFD на акции. Если используемый вами левередж 5:1, вы сможете торговать активом стоимостью $100, при этом требуемая маржа составляет 20% от общей стоимости вашей сделки. Ваш брокер покрывает каждые $1-$5, так что ваши $20 превращаются в $100.

Если бы вам предложили левередж 10:1, или 10% маржи, вы смогли бы торговать на сумму в $200, потому что каждый доллар будет составлять всего 10% от общей суммы сделки, равной $10 с учетом левереджа.

Если бы левередж составлял 20:1, или 5 % маржи, то на свои $20 вы смогли бы торговать на сумму $400. Для каждого актива установлен свой уровень левереджа или процент маржи.

Как работает маржинальная торговля?

Маржинальные трейдеры используют левередж, надеясь, что прибыль будет больше, чем проценты, выплачиваемые по заемным средствам. При использовании левереджа прибыль и убытки могут быть увеличены очень быстро, что делает эту стратегию высокорискованной.

Допустим, вы хотите торговать акциями Tesla (TSLA) по цене $600 за акцию. Чтобы купить 10 акций, вам потребуется депозит в размере $6 000, которого у вас может не быть. При маржинальной торговле с левереджем 5:1 вам потребуется всего $1 200 в качестве обязательной маржи для открытия позиции, а остальная сумма будет предоставлена вашим брокером.

Если цена акций достигнет $615, вы получите прибыль в размере $150. Это 10 акций, умноженных на разницу между новой ценой и $600, по которой вы купили акции. Акции Tesla выросли всего на 2,5 %, но маржинальная торговля повысила рентабельность ваших инвестиций (ROI) до 12,5 %.

Большое «но» заключается в том, что если цена акций Tesla упадет на $15 до $585 за акцию, вы потеряете $150, что составит 12,5% от вашего депозита, при условии, что вы не разместили стоп-лосс ордер.*

*Стоп-лоссы могут быть не гарантированы.

Если у вас открыто несколько сделок или вы торгуете высоковолатильным классом активов, где большие колебания цен происходят быстро, вы можете внезапно оказаться с большим количеством суммированных убытков.

Минимальный размер собственного капитала

Денежные средства, необходимые для открытия сделки, называют маржой, начальной маржой, депозитной маржой или обязательной маржой. В Capital.com мы называем их требуемой маржой.

Требуемая маржа зависит от того, в какие активы вы решили инвестировать. Она рассчитывается в процентах от цены актива, что называется коэффициентом маржи. У каждого инструмента есть собственная требуемая маржа.

Если у вас одновременно открыто несколько позиций, общая сумма требуемой маржи по каждой сделке называется используемой маржей. Все средства, оставшиеся для открытия новых сделок, являются вашей свободной маржой.

Поддерживающая маржа

Помимо требуемой маржи, которая представляет собой сумму свободных средств, необходимых для открытия сделки, вам также понадобятся деньги для покрытия поддерживающей маржи, чтобы держать сделку открытой.

Количество необходимых денег на вашем общем маржинальном аккаунте зависит от стоимости заключаемых вами сделок и от того, являются ли они в данный момент прибыльными или убыточными.

Деньги, находящиеся на вашем аккаунте, - это ваши средства или остаток наличных, а ваш капитал - это ваши средства, включая все нереализованные прибыли и убытки. Маржа - это необходимые средства, которые должны быть покрыты за счет собственного капитала. Она рассчитывается на основе текущей цены закрытия открытых позиций, умноженной на количество контрактов и левередж. Ваш уровень маржи равен соотношению собственного капитала и маржи.

Таким образом, сумма, которая необходима вам в качестве общей маржи, постоянно меняется по мере роста и падения стоимости ваших сделок. Вы всегда должны иметь не менее 100% маржи, покрытой собственным капиталом.

Постоянно контролируйте положение ваших сделок, чтобы убедиться, что маржа покрыта на 100%. В противном случае вам будет предложено добавить дополнительные средства для увеличения капитала или закрыть позицию, чтобы снизить общее требование по марже.

Кредитный лимит или поддерживающая маржа

В дополнение к требуемой марже вам необходимо иметь достаточный общий маржинальный баланс на вашем аккаунте. Это средства на вашем аккаунте, которые не используются для торговли. Они покрывают риск того, что ваша сделка может пойти против вас.

Количество денег на вашем общем маржинальном аккаунте зависит от стоимости заключаемых вами сделок и от того, являются ли они в данный момент прибыльными или убыточными.

Деньги, которые находятся на вашем аккаунте, — это ваш капитал, а деньги, которые вы потенциально можете задолжать по убыточным позициям, — это ваша маржа. Общий уровень маржи, обычно отображаемый в процентах, — это ваш капитал, деленный на маржу.

Поэтому сумма, которая необходима вам в качестве общей маржи, постоянно меняется по мере роста и падения стоимости ваших сделок. Вы всегда должны иметь сумму по крайней мере равную 100% потенциальных убытков, покрываемых вашей общей маржой.

Постоянно контролируйте положение ваших сделок, чтобы убедиться, что маржа покрыта на 100%. В противном случае вас попросят добавить дополнительные средства в случае маржин-колла.

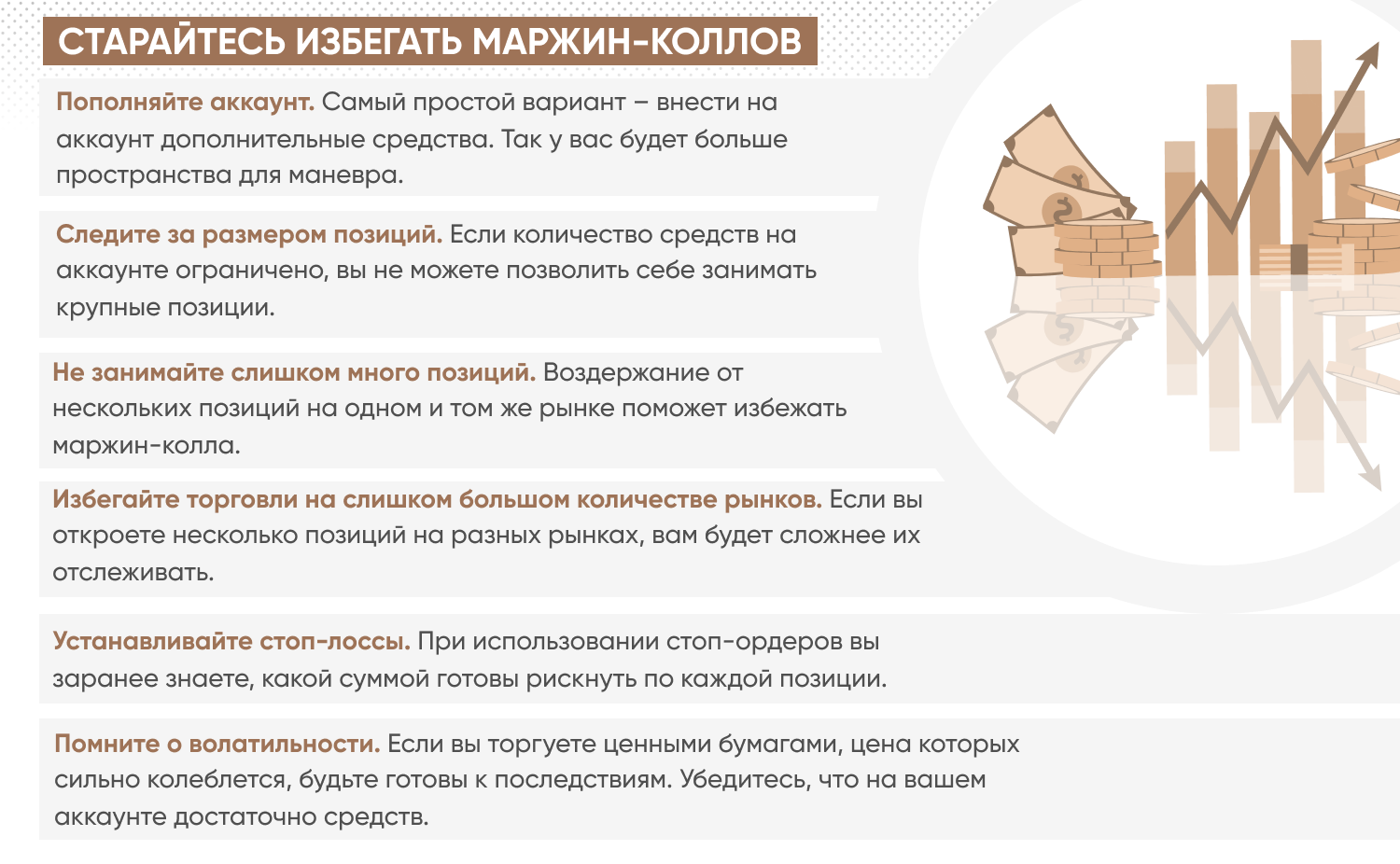

Маржин-коллы: Как их избежать?

Маржин-колл — это предупреждение о том, что ваша сделка пошла против вас и у вас больше нет достаточных средств для покрытия убытков. Маржин-колл происходит, когда сумма собственных средств на вашем маржинальном аккаунте становится слишком низкой, чтобы поддержать заимствования.

Другими словами, это означает, что сумма, которую вам может предоставить брокер, вот-вот достигнет максимума, и вы должны добавить средства или закрыть позиции, чтобы предотвратить дальнейшие потери.

Когда вы получаете маржин-колл, не стоит игнорировать его и ничего не предпринимать. Это может привести к закрытию маржи, когда брокер закрывает ваши сделки, и вы рискуете потерять все.

Вы можете использовать инструменты управления рисками, чтобы снизить риск получения маржин-колла, например, использовать стоп-ордер*, увеличивая капитал за счет пополнения аккаунта или снижая маржинальные требования путем закрытия позиций. Всегда лучше готовиться к худшему сценарию, потому что рынки нестабильны и их крайне сложно предсказать с какой-либо степенью точности.

*Не все ордера стоп-лосс гарантированы.

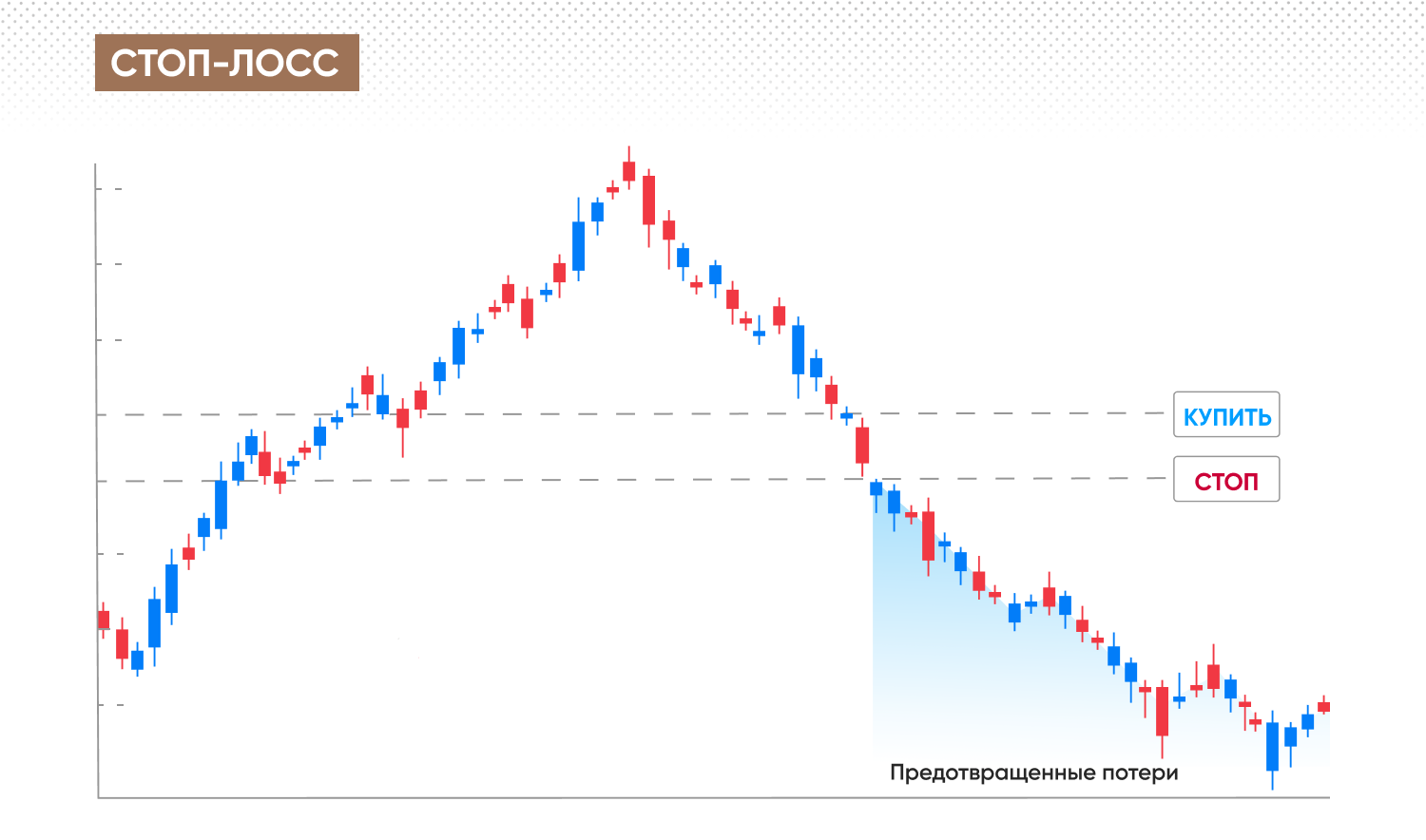

Почему стоп-ордера важны?

Стоп-ордер, или стоп-лосс, - это механизм, который закрывает открытую позицию, когда она достигает определенной цены, установленной вами.Это означает, что если сделка идет против вас, она может быть автоматически закрыта до того, как убытки станут слишком большими и приведут к возможному маржин-коллу.

Стоп-лосс ордер ограничивает риски. Если бы вы купили CFD на актив по цене $100 за акцию, стоп-лосс ордер мог бы автоматически сработать на продажу, когда цена упадет до установленного вами лимита, например, ниже $95.

Если вы открываете короткую позицию, вы можете установить стоп-лосс ордер на более высокую цену, например, на $105, на случай, если сделка пойдет против вас и цена актива начнет расти.

Однако следует учитывать, что стоп-лосс ордер срабатывает только на заданном уровне, а исполняется по следующей доступной цене. Например, при разрыве рынка, сделка будет остановлена с закрытием позиции на менее выгодном уровне, чем тот, который был предварительно установлен. Это также называется проскальзыванием. Чтобы избежать этого, можно использовать гарантированный стоп-лосс ордер.

Гарантированные стопы работают так же, как и базовые, но не допускают проскальзывания, поскольку всегда закрывают позицию по заранее установленной цене.Помните, что гарантированные стоп-лосс ордера требуют небольшой премии.

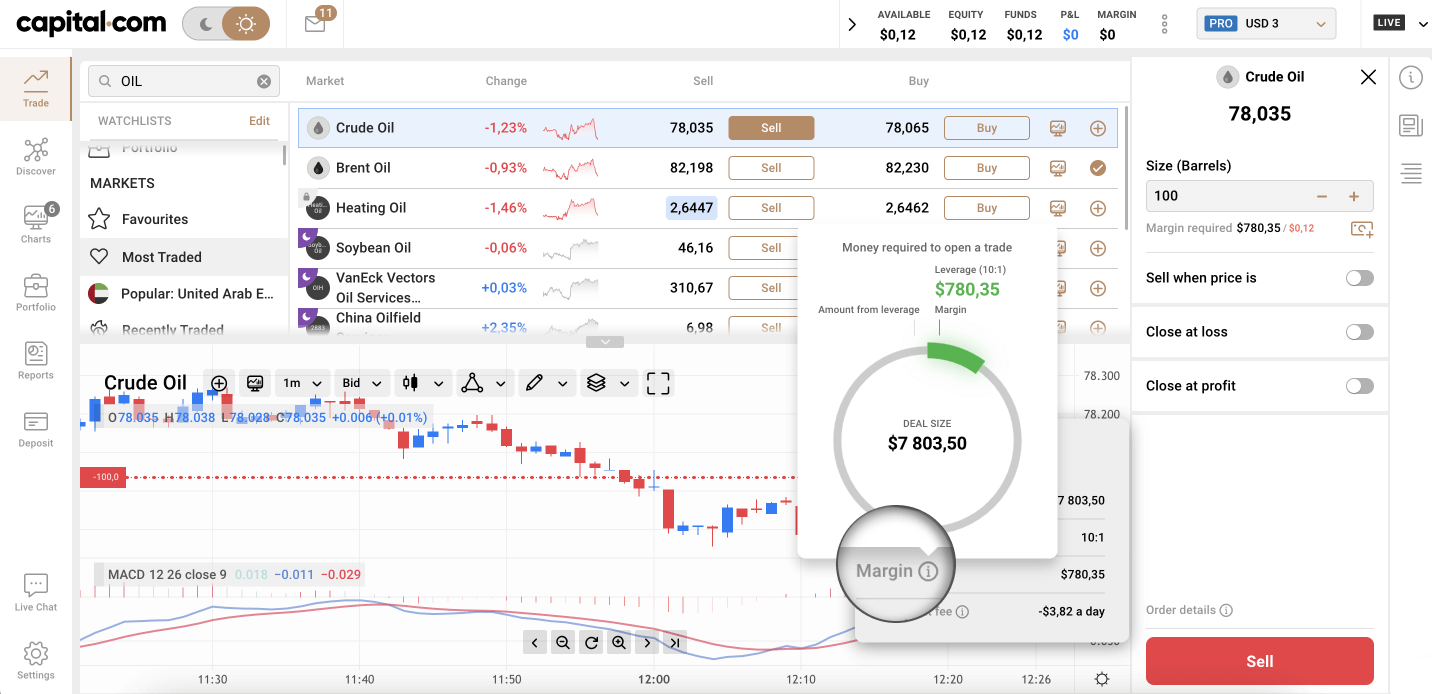

Как торговать на марже?

В мире традиционного инвестирования маржинальная покупка означает заимствование денег у брокера для приобретения акций. Но вы также можете использовать маржу для торговли деривативами, такими как контракты на разницу (CFD). CFD позволяют торговать на движении цен акций, сырьевых товаров, форексе, индексах и криптовалютах.

Чтобы торговать на марже, вы можете выполнить следующие действия:

Шаг 1: Откройте маржинальный аккаунт

Чтобы вести маржинальную торговлю, вам необходимо иметь специальный тип аккаунта, который называется маржинальным.

Это аккаунт у вашего брокера, который согласился одолжить вам деньги, чтобы увеличить стоимость ваших сделок и применить левередж.Использование маржинального аккаунта означает, что вы можете увеличить размер потенциальной прибыли, но в то же время увеличить и потенциальные убытки.

Шаг 2: Внесите средства в соответствии с требованиями брокера

На Capital.com минимальный начальный депозит составляет $20.

Шаг 3: Выберите актив, которым вы хотите торговать на марже

На Capital.com вы можете выбрать торговлю CFD на более, чем 3 000 рынков, включая криптовалюты, акции, сырьевые товары, индексы и валютные пары.

Шаг 4: Выполните требование по размеру поддерживающей маржи

На вашем маржинальном аккаунте всегда должно быть достаточно средств для поддержания маржи всех торговых позиций. Другими словами, ваш капитал должен всегда покрывать 100% маржи.

Использование маржи для различных активов

С Capital.com вы можете использовать маржу для торговли различными классами активов - от акций до сырьевых товаров и т.д.

Акции

Если акции, которые вы хотите купить, принадлежат крупной компании, брокер может запросить 50-процентную маржу. Это означает, например, что вы заплатите $50 000, а ваш брокер купит вам акции на $100 000.

Рост цены акций на 20% принесет вам $20 000 прибыли, а после уплаты процентов и комиссии за сделку — чуть меньше.

Проблема в том, что если акции упадут на 20%, вы понесете убытки в размере $20 000, плюс проценты за пользование заемными средствами в размере $50 000 и комиссию за сделку. В этом и заключается опасность маржи - вы можете получить огромную прибыль, но столкнуться с такими же большими потерями.

Контракты на разницу (CFD)

Маржинальная торговля акциями напрямую предназначена для опытных инвесторов, прошедших проверку брокером и имеющих надежную кредитную историю. Но принцип маржинальной торговли такими деривативами, как CFD работает и для розничных инвесторов.

Инвестор, владеющий акциями, может торговать CFD в качестве хеджирования от падения цены на принадлежащие ему акции.

Инвестор может открыть короткую позицию с помощью CFD. Короткая позиция по продаже акций означает заимствование акций, которые вам не принадлежат, и их продажу по текущей цене, в результате чего вы остаетесь в дефиците, полагая, что цена упадет.

Затем вы покупаете то, что вы должны, как только цена акций падает, и возвращаете взятые в долг акции, сохраняя деньги, которые вы заработали.

CFD позволяют инвестору открывать короткие позиции без большого капитала, потому что нет необходимости занимать или владеть базовым активом.

Как работает хеджирование с CFD?

Давайте представим, что инвестор держит 1000 акций компании ABC и опасается падения цены. Один из шагов в этой ситуации – открыть короткую позицию с помощью CFD на эту же компанию.

Если цена упадет, инвестор понесет убытки по сделки с акциями, но компенсирует их за счет прибыли от сделки с CFD (за вычетом процентов за заёмные средства и комиссий за транзакции)

Однако инвесторы используют хеджирование не только против колебаний цен на рынке. Вы можете использовать маржу на ожидании о том, что одна валюта покажет лучший результат по отношению к другой.Вы можете спекулировать на том, что рыночный индекс вырастет или упадет. Или вы можете ожидать, что цена на сырьевой товар вырастет или снизится.

Маржа доступна на различные активы.

Торговля с маржей для розничных трейдеров

Упрощенная маржинальная торговля с автоматизированными системами (онлайн и мобильные приложения), теперь доступна розничным инвесторам, часто с использованием CFD.

Это связано с тем, что для начала торговли вам нужна небольшая сумма, а сделки обычно закрываются в конце торгового дня. CFD считается подходящим инструментом для краткосрочных инвестиций и торговли в течение дня из-за финансирования овернайт.

Эти системы строго регулируются, и регуляторы часто устанавливают максимальное соотношение для левереджа.

Наилучший сценарий — это использование маржи для получения значительных доходов, при этом избегая потенциально больших убытков.

Например, вы можете торговать осторожно, используя для этого лимитные ордера вместо рыночных или устанавливая стоп-лосс для уменьшения потенциальных убытков. Или вы можете следить за позициями и быстро закрывать убыточные ордера, чтобы избежать маржин-колла и принудительного закрытия.

Если рынок внезапно пойдет не по вашему сценарию, когда у вас открыта сделка, существует риск потерять все средства на маржинальном аккаунте и даже остаться в долгу.

Даже если ваш брокер постарается закрыть все ваши позиции, может не хватить времени, чтобы сделать это быстро и избежать потерь.

Некоторые розничные торговые платформы, такие как Capital.com, дают гарантии, что в случае, если закрытие позиций брокером не предотвратит потери на вашем маржинальном аккаунте, они спишут любой дополнительный долг.

В таком случае вы потеряете только те средства, которые внесли на аккаунт у брокера.

Что такое закрытие маржи?

Принудительное закрытие маржи — это механизм, который защищает вас от нарастающих убытков.Принудительное закрытие маржи происходит, когда ваши убыточные позиции достигают такого уровня, что остается достаточно средств только для покрытия 50% потерь.

Если ваш брокер предоставляет гарантию ограничения убытков суммой, внесенной на аккаунт, закрытие маржи также защищает его от дальнейших потерь. Но если провайдер не дают таких общений, то вы все равно должны ему вернуть средства после закрытия. Однако важно помнить, что закрытие позиций на уровне 50% не может быть гарантировано. Принудительное закрытие позиций осуществляется путем закрытия открытых позиций по текущим рыночным ценам и в зависимости от доступной ликвидности.Если на момент, когда ваш капитал упадет на 50% ниже требуемого уровня маржи и происходит ценовой разрыв (гэп), то позиции закрываются по еще более низкому уровню.

У трейдеров, которые используют маржу, есть установленный уровень для принудительного закрытия позиций. У вас появится шанс защитить себя от потерь, если понимаете эти уровни. Следите за уровнем маржи на своей торговой платформе и регулярно его проверяйте. Уровень закрытия маржи меняется в зависимости от колебаний ваших сделок и цен активов.

Как рассчитывается закрытие маржи?

Уровень закрытия по марже рассчитывается на основе баланса аккаунта и нереализованной прибыли или убытка по открытым позициям, исходя из текущих средних цен. Если вы торгуете в разных валютах, они конвертируются в валюту аккаунта.

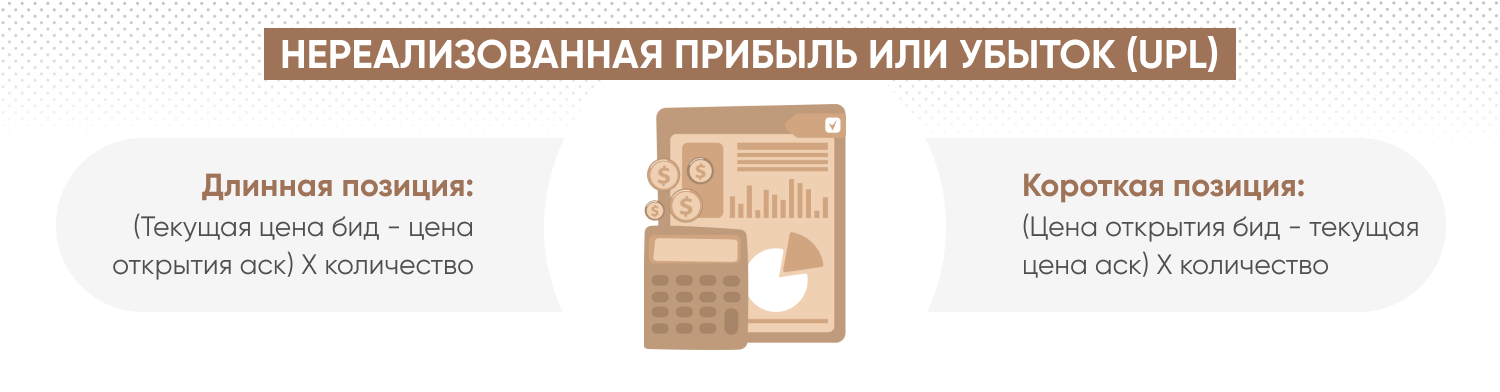

Ваша нереализованная прибыль и убыток (UPL) рассчитывается следующим способом.

Прибыльные и убыточные позиции взаимно компенсируют друг друга.Если общая сумма ваших сделок приводит к убыткам, то это число должно быть выше, чем средства на аккаунте. Иначе говоря, ваш уровень маржи должен быть 100% (т.е. ваш капитал должен покрывать как минимум 100% требуемой маржи).

Узнайте процент по своей прибыли через мобильное приложение и на веб-платформе Capital.com. Во время регистрации вам следует взять на себя обязательство активно следить за своим капиталом и поддерживать его на уровне выше 100%.

Закрытие маржи происходит тогда, когда у вас больше нет достаточного количества средств для продолжения торговли по открытым позициям. На Capital.com мы закрываем ваши позиции, чтобы защитить вас от неограниченных убытков, а также защитить себя от неограниченной ответственности.

Давайте рассмотрим поближе эти важные уровни:

-

Хорошая защита (более 100%): если уровень маржи превышает 100%, у вас достаточно средств для продолжения торговли по всем позициям, и нет необходимости вносить дополнительные средства.

-

Не очень хорошая защита (75% – 100%): когда уровень маржи падает ниже 100%, вы получите маржин-колл для принятия мер — либо закрыть позиции, либо пополнить аккаунт.

-

Автоматическое закрытие и предупреждение(50% и ниже): это происходит, когда уровень маржи приближается к порогу в 50%. Именно здесь вам следует ожидания закрытия.

-

Закрытие без предупреждения: резкие движения на рынке, влияющие на ваши открытые позиции, приводят к снижению уровня маржи до 50%. В этом случае мы закроем ваш аккаунт без предупреждения, потому что нет для отправки уведомления.

Чем выше волатильность на рынках, тем сильнее скачки цен.По этой причине вы можете получить несколько маржин-коллов и уведомлений о закрытии маржи через электронную почту в течение очень короткого времени.

Как работает закрытие маржи?

Если вы не ответите на маржин-колл или ваш капитал упадет ниже определенного уровня, произойдет принудительное закрытие позиции.

Поэтому лучше готовиться заранее к таким неожиданным событиям на рынке. Вы не повлияете на движения цен, но в ваших силах управлять своими рисками, чтобы предотвратить закрытие.

Если произойдет принудительное закрытие, брокер начнет закрывать ваши позиции с маржей. Принудительное закрытие произойдет автоматически в следующем порядке:

-

Все отложенные ордеры закрываются

-

Если уровень маржи все еще ниже 50%, все убыточные открытые сделки на активных рынках будут закрыты*

-

Если уровень маржи все еще ниже 50%, все прибыльные открытые сделки на активных рынках будут закрыты*

-

Если уровень маржи остаётся ниже 50%, все остальные позиции будут закрыты, как только эти рынки начнут торговлю

*Помните о том, что не все рынки открываются в одинаковое время. Таким образом, прибыльная сделка может быть закрыта до достижения желаемой цели из-за закрытия маржи.

Ваш брокер попытается закрыть ваши открытые позиции по текущим рыночным ценам. Вы упустите возможность для восстановления ваших сделок. Таким образом, сделки закроются с потерями.

Как вернуться после закрытия маржи?

Закрытие маржи – это всегда неприятный опыт для трейдеров. Помните, что мы всегда рядом, и вы не одни. Половина клиентов торговой платформы Capital.com в какой-то момент сталкивались с принудительным закрытием маржи. Это делается для обеспечения защиты клиентов.

Если у вас произошло закрытие маржи, помните, что это не конец света. Проанализируйте свою торговую стратегию и подумайте, что можно изменить, чтобы избежать этого в будущем.

Возможно, вы не применили эффективные инструменты для управления рисками, не продумали полноценную стратегию или отступили от плана из-за эмоций? Умение учиться на собственных ошибках играет большую роль — это поможет вам восстановиться и двигаться дальше.

Очень важно внимательно следить за своим аккаунтом и контролировать все открытые позиции. Использование удобного и быстрого приложения для мониторинга ваших сделок поможет сэкономить вам нервы и избежать множества неприятностей. Когда вы получаете маржин-колл, необходимо быстро среагировать и решить, хотите ли вы добавить больше средств, чтобы сохранить сделки открытыми.

Понимание того, что такое закрытие по марже и как оно работает, — это первый шаг к предотвращению этого в будущем.

Плюсы и минусы маржинальной торговли

Подходит ли вам маржинальная торговля?

Основное преимущество маржинальной торговли по сравнению с обычной торговлей — это возможность увеличения своего торгового потенциала с использованием левереджа. Ваши торговые возможности значительно увеличиваются при относительно небольших затратах в начале, что влияет как на прибыль, так и на убытки.

Маржинальная торговля приносит потенциальные прибыли, так и возможные убытки, работая в обе стороны. Получается, что такой вид торговли позволяет трейдерам воспользоваться колебанием цен, увеличивая как риски, так и возможную прибыль.

Подводя итог, стоит сказать, что торговля с левереджем означает, что даже небольшие рыночные колебания могут привести к значительным прибылям или убыткам. Вам следует внимательно следить за своим аккаунтом все время. На волатильных рынках цены могут изменяться быстро и непредсказуемо.

Лучшие стратегии для маржинальной торговли

При грамотном подходе, основанном на тщательных исследованиях и продуманных стратегиях для управления рисками, маржинальная торговля способна значительно увеличить прибыль. Но помните о том, что здесь есть обратная сторона. Маржинальная торговля также приводит к большим потерям. В худшем случае она может полностью обнулить средства на вашем торговом аккаунте.

-

Следите за своими открытыми позициями все время

Необходимо внимательно следить за сделками и закрывать их, если рынки идут не повашему сценарию, или устанавливать автоматические стоп-ордера для досрочного завершения позиций.

-

Поддерживайте маржу на уровне 100% или выше

Учтите ошибки других: многие трейдеры начинают с недостаточно большим балансом на маржинальных аккаунтах, что в некоторых случаях приводит к убыткам. Минимальный баланс на вашем аккаунте увеличивает вероятность получения маржин-колла. Держите немного больше средств в резерве, чтобы ваш аккаунт мог выдерживать небольшие колебания рынка.

Вам точно не нужна ситуация, когда брокер вынужден срочно продавать ваши активы по невыгодной цене, лишая вас возможности дождаться восстановления курса. Никто не хочет, чтобы его позиции закрывались автоматически, поэтому важно убедиться, что на вашем аккаунте достаточно средств.

-

Разработайте свою торговую стратегию на этот случай

Тщательно проработанная торговая стратегия, основанная на анализе, позволяет исключить эмоции во время принятия решений. Всегда проводите тщательную проверку перед началом торговли: технический и фундаментальный анализ, последние новости и комментарии аналитиков.

-

Используйте стоп-лосс ордера

Использование стоп-лоссов автоматизирует ваши сделки и снизит влияние эмоций во время принятие решений. Стоп-ордера помогут снизить убытки во время обвала рынка и защитить вас от маржин-колла или принудительного закрытия позиций.

Начните свое путешествие мир маржинальной торговли вместе с Capital.com

Торговля с использованием маржи позволяет увеличить прибыль, если цена актива движется в вашу пользу, но также может привести к потерям, превышающим первоначальный депозит, если сделка пойдёт против вас. Capital.com предлагает защиту от отрицательного баланса, чтобы оградить вас от таких рисков.

В торговле с CFD у вас есть выбор: открыть длинную позицию (покупка), если ожидаете роста цены, или короткую позицию (продажа), если считаете, что цена упадет.

Узнайте больше о том, как работает торговля с CFD, и решите, с какими активами вы хотите торговать.Выбирайте из широкого ассортимента акций, индексов, сырьевых товаров и валютных пар, доступных для маржинальной торговли.

Если вы только открыли для себя маржинальную торговлю и хотите получить больше практики, на Capital.com вы можете начать с демо-аккаунта, не рискуя своими средствами. Когда почувствуете себя более уверенно, откройте реальный торговый аккаунт и разместите свою первую позицию с маржей.

Если вы уже торгуете с использованием маржи, не забывайте применять инструменты для управления рисками, чтобы защитить свой аккаунт от маржин-коллов и принудительных закрытий позиций.

Часто задаваемые вопросы

Что такое маржинальная торговля?

Маржинальная торговля означает, что вы торгуете на заемные средства с использованием левереджа. Вы можете открыть позицию, вложив лишь небольшую часть от ее полной стоимости, в то время как остальную сумму предоставляет ваш брокер. Имейте в виду, что левередж может увеличить как вашу прибыль, так и ваши убытки.

Чем отличается маржа от левереджа?

Маржа — это сумма, необходимая для открытия позиции. Левередж — это инструмент, увеличивающий объем позиции относительно вашего собственного капитала. Например, при левередже 2:1 вы оплачиваете только половину стоимости актива, а другую половину занимаете у брокера. Проще говоря, они взаимосвязаны, что выражается в коэффициенте левереджа или проценте маржи.

Маржинальная торговля в примерах

Маржа — это сумма денег, необходимая для открытия позиции. Например, Capital.com предлагает маржу в размере 10% для CFD на серебро. Если вы хотите открыть сделку на $1000 по CFD на серебро, вам понадобится всего $100 для этого.

Подходит ли вам маржинальная торговля?

У маржинальной торговли есть свои плюсы и минусы. Это позволяет вам открывать более крупные позиции и торговать активами, которые, скорее всего, были бы вам недоступны. Однако это увеличивает риск потери капитала. Подходит ли вам такая торговля, зависит от того, какая терпимость к рискам и торговая цель.

Сделает ли маржинальная торговля вас богатым?

Маржинальная торговля может дать больше прибыли при меньших вложениях, если цена актива движется по вашему сценарию. Однако рынки волатильны, и если цена пойдет в противоположную сторону, вы понесете большие убытки.

Что такое маржин-колл?

Маржин-колл — это предупреждение от брокера, которое возникает, когда стоимость вашего маржинального аккаунта падает ниже уровня требований требуемой маржи.