الدليل الشامل للتداول بالهامش

التداول بالهامش يعني أن تدفع نسبة محددة فقط، تُعرف بالهامش، من إجمالي تكلفة استثمارك، بينما تقترض الجزء المتبقي من المبلغ الذي تحتاجه من وسيط التداول الخاص بك.

يمنحك التداول بالهامش القدرة على الاستفادة من تحركات أسعار الأصول التي قد لا تكون قادرًا على تحمل تكاليفها بالطرق التقليدية. ويجب العلم أن التداول بالهامش يمكن أن يضاعف من قيمة الأرباح المحتملة، ولكنه في الوقت ذاته يزيد من حدة المخاطر وحجم الخسائر المحتملة.

ما الذي يعنيه التداول بالهامش؟ في هذا الدليل، سنقدم لك شرحًا مفصلًا حول مفهوم التداول بالهامش، وسنتناول التقنيات والمفاهيم الرئيسية مثل الرافعة المالية وطلب تغطية الهامش (نداء الهامش)، بالإضافة إلى استعراض كل من المزايا والمخاطر المرتبطة بالتداول باستخدام الهامش.

ما هو التداول بالهامش؟

فما هو الهامش في عالم التداول؟ يجب على المتداولين أن يكونوا على دراية بنوعين من الهوامش. الأموال التي تحتاجها لفتح مركز تُسمى الهامش المطلوب، ويُحدد بناءً على حجم الرافعة المالية التي تستخدمها، والتي يُعبر عنها بنسبة الرافعة.

-

رافعة مالية 2:1 = هامش 50%

-

رافعة مالية 5:1 = هامش 20%

-

رافعة مالية 10:1 = هامش 10%

-

رافعة مالية 20:1 = هامش 5%

-

رافعة مالية 30:1 = هامش 3.3333%

-

رافعة مالية 100:1 = هامش 1%

-

رافعة مالية 200:1 = هامش 0.5%

وبالإضافة إلى ذلك، هناك قيود على استمرارية عمليات التداول بالهامش، تعتمد على هامش الصيانة - وهو المبلغ الذي يجب أن يغطيه رأس المال (قيمة الحساب الإجمالية).

يشترط الوسطاء تغطية هامشك من رأس المالي للتقليل من المخاطر. في حال عدم توفر سيولة كافية لتغطية الخسائر المتوقعة، قد يتم وضعك تحت ما يُعرف بـ "نداء الهامش"، حيث يُطلب منك إما تزويد حسابك بمزيد من الأموال أو إغلاق صفقاتك الخاسرة. وإذا استمرت خسائر مركز التداول في الازدياد، سيتم تفعيل إجراء "إغلاق المراكز تلقائياً لتغطية الهامش" الإجباري.

مثال على التداول بالهامش

تخيل أن بحوزتك مبلغ 20 دولارًا لتمويل حسابك، وترغب في استثماره في التداول بعقود فروقات الأسهم. باستخدام رافعة مالية بنسبة 5:1، ستكون قادرًا على إجراء تداولات بقيمة تصل إلى 100 دولار، حيث يشكل كل دولار من الهامش المطلوب الذي تقدمه 20% من القيمة الكلية لتداولك. يقوم وسيطك بزيادة كل دولار تستثمره إلى 5 دولارات، مما يحوّل مبلغ ال 20 دولار الذي بحوزتك إلى 100 دولار.

وفي حال حصولك على رافعة مالية بنسبة 10:1، أو هامش بنسبة 10%، سيكون بإمكانك التداول بمبلغ 200 دولار، نظرًا لأن كل دولار من استثمارك سيمثل 10% فقط من إجمالي الصفقة، مما يعني أن كل دولار واحد تستثمره يعادل 10 دولارات مع استخدام الرافعة المالية.

وإذا كانت الرافعة المالية المقدمة لك هي 20:1، أو بمعنى آخر هامش بنسبة 5%، فسيمكنك بذلك التداول بقيمة تصل إلى 400 دولار باستخدام استثمارك الأصلي البالغ 20 دولارًا. تجدر الإشارة إلى أن الرافعة المالية أو نسبة الهامش تختلف باختلاف الأصول.

ما هي آلية عمل التداول بالهامش

يستخدم المتداولون بالهامش الرافعة المالية معولين على أن تفوق الأرباح التي يجنونها الفائدة المستحقة على المبالغ المقترضة. الرافعة المالية هنا تلعب دور السيف ذو الحدين، حيث يمكنها تعظيم الأرباح والخسائر على حد سواء بسرعة كبيرة، ما يجعل منها استراتيجية محفوفة بالمخاطر.

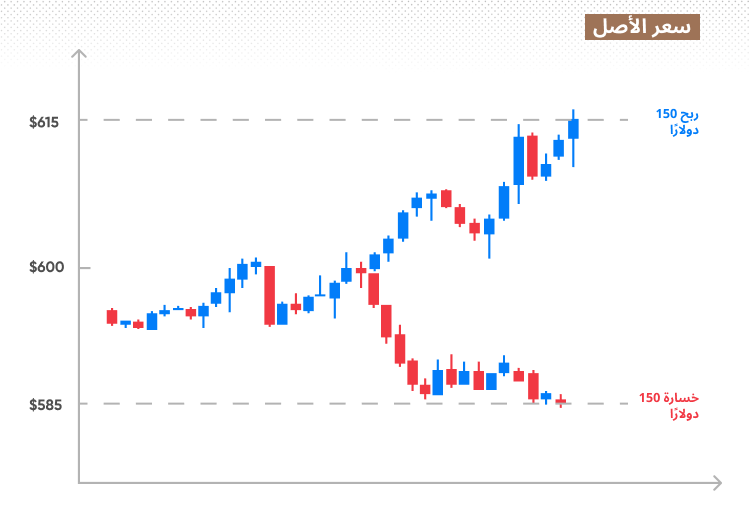

تخيل لو أردت التداول على أسهم تسلا (TSLA) والتي يبلغ سعر السهم الواحد فيها 600 دولار. لشراء عشرة أسهم، سيُطلب منك إيداع 6000 دولار، وقد لا تتوفر لديك هذه السيولة. من خلال اللجوء إلى التداول بالهامش وباستخدام رافعة مالية بنسبة 5:1، ستحتاج فقط إلى 1200 دولار كهامش مطلوب لفتح المركز، وسيقوم وسيطك بتمويل الباقي.

في حال ارتفع سعر السهم إلى 615 دولارًا، سيكون ربحك 150 دولارًا، وهو ناتج ضرب 10 أسهم في الفارق بين السعر الجديد وسعر الشراء الأصلي والذي كان 600 دولار. قد يبدو ارتفاع السهم بنسبة 2.5% طفيفًا، لكن بفضل التداول بالهامش، يتم تعزيز عائد الاستثمار ليصل إلى 12.5%.

لكن من الممكن أن يتراجع سعر سهم تسلا بمقدار 15 دولارًا ليصل إلى 585 دولارًا للسهم الواحد، ستتكبد خسارة قدرها 150 دولارًا، وهو ما يعادل 12.5% من الهامش الذي قمت بإيداعه، وذلك إذا لم تقم بوضع أمر وقف الخسارة.*

*أوامر وقف الخسارة قد لا تكون مضمونة دائمًا.

إذا كنت تحتفظ بعدة صفقات مفتوحة معًا، أو كنت تتداول على فئة من الأصول تتسم بالتقلب الشديد، قد تتعرض لتغيّرات كبيرة في الأسعار بسرعة فائقة، فقد تجد نفسك في مواجهة خسائر ضخمة متعددة ومتراكمة بشكل غير متوقع.

متطلبات رأس المال الدنيا

يُطلق على المبلغ المطلوب لبدء صفقة مصطلحات متنوعة مثل الهامش، أو الهامش الأولي، أو هامش الإيداع أو الهامش المطلوب. ونحن في Capital.com نفضل استخدام تعبير الهامش المطلوب.

يتحدد الهامش المطلوب بناءً على نوعية الأصول التي تقرر استثمار أموالك فيها. يُحسب هذا الهامش كنسبة مئوية من سعر الأصل، وتُعرف هذه النسبة باسم "نسبة الهامش". لكل أداة مالية نسبة هامش مطلوبة مختلفة.

إذا كانت لديك العديد من الصفقات مفتوحة في آن واحد، يُعتبر إجمالي الهامش المطلوب لكل صفقة هو "الهامش المستخدم". أما الأموال المتبقية المتاحة لبدء صفقات جديدة فتُعرف بـ"الهامش الحر".

هامش الصيانة

بالإضافة إلى الهامش المطلوب، الذي يُمثل المبلغ اللازم لبدء صفقة، ستحتاج أيضًا إلى تخصيص مبلغ مالي لتغطية هامش الصيانة وذلك للحفاظ على صفقتك مفتوحة.

يعتمد المبلغ الذي تحتاجه في حسابك لتغطية الهامش على قيمة الصفقات التي تقوم بها وما إذا كانت هذه الصفقات تحقق أرباحًا أو تُسجل خسائر في الوقت الحالي.

المبالغ المودعة في حسابك تشكل رصيدك النقدي أو مجموع أموالك، بينما يعتبر رأس المال رصيد أموالك الإجمالي الذي يشمل كافة الأرباح والخسائر غير المُحققة. والهامش هو القيمة الذي يجب أن يُغطيها رأس المال في حسابك. يُحسب هذا الهامش بناءً على سعر إغلاق المراكز المفتوحة الحالية، مضروبًا بعدد العقود وحجم الرافعة المالية المُستخدمة. أما مستوى الهامش، فيُحدد بقسمة رأس المال على الهامش المطلوب.

وبالتالي، يخضع المبلغ الكلي المطلوب كهامش لتغيرات مستمرة تبعاً لتقلبات قيمة صفقاتك. من الضروري ضمان تغطية 100% على الأقل من الهامش برأس المال في حسابك.

من الأهمية بمكان متابعة حالة صفقاتك باستمرار للتأكد من تغطية الهامش بنسبة 100%. في حال عدم توفر هذه التغطية، قد يُطلب منك ضخ المزيد من الأموال لزيادة قيمة رأس المال في حسابك أو إغلاق بعض المراكز لتقليل المتطلبات الكلية للهامش.

الحد الائتماني أو هامش الوقاية

إلى جانب الهامش المطلوب، من الضروري أن يكون رصيد الهامش الكلي في حسابك كافيًا، وهي الأموال هي تلك التي لم تُستثمر في الصفقات بعد وتُشكل ضمانًا للتحوّط من المخاطر في حال اتجهت الأسعار بعكس توقعاتك.

يعتمد المبلغ المطلوب في رصيد الهامش الكلي على قيمة الصفقات التي تقوم بها وما إذا كانت هذه الصفقات تحقق أرباحًا أو تُسجل خسائراً في الوقت الحالي.

تُعبّر الأموال الموجودة في حسابك عن رأس مالك، في حين أن الأموال التي قد تكون مديونًا بها بسبب المراكز الخاسرة تُعرف باسم الهامش. مستوى الهامش الكلي (نسبة مئوية غالبًا) هو نتيجة قسمة رأس المال على الهامش.

وبالتالي، يخضع المبلغ المطلوب كهامش كلي لتغيرات مستمرة تبعاً لتقلبات قيمة صفقاتك. من الضروري ضمان تغطية 100% على الأقل من الهامش برأس المال في حسابك.

من الأهمية بمكان متابعة حالة صفقاتك باستمرار للتأكد من تغطية الهامش بنسبة 100%. في حال عدم توفر هذه التغطية، قد يُطلب منك ايداع المزيد من الأموال لزيادة قيمة رأس المال في حسابك عند استلام طلب نداء الهامش.

كيفية تفادي طلبات نداء الهامش

طلب نداء الهامش هو إشارة تحذير تفيد بأن صفقتك لم تسر كما خططت لها، وبات رصيدك غير كافٍ لاحتواء الخسائر المتراكمة. يتم إرسال طلب نداء الهامش عندما تقل قيمة رأس المال في حسابك إلى مستوى لا يمكن معه دعم حجم الاقتراض الخاص بك.

هذا يعني ببساطة أن وسيطك قد وصل إلى الحد الأقصى من الأموال التي يمكنه إقراضها لك، وعليك إما إضافة المزيد من الأموال إلى حسابك أو البدء بإغلاق بعض المراكز للحد من تفاقم الخسائر.

في حال استلامك طلب نداء الهامش، من الضروري عدم تجاهله أو التقاعس عن اتخاذ أي إجراء، فقد يؤدي ذلك إلى ما يُعرف بإغلاق المراكز المتوحي لتلبية الهامش من قبل الوسيط، حيث يتم إغلاق صفقاتك بشكل تلقائي، مما يعرضك لخطر فقدان كافة استثماراتك.

يُمكن تقليل خطر استلام طلب نداء الهامش عن طريق تطبيق استراتيجيات إدارة المخاطر، مثل استخدام أوامر وقف الخسارة*، أو زيادة رأس المال في حسابك بإضافة أموال إضافية، أو تخفيض متطلبات الهامش من خلال إغلاق بعض المراكز. من الحكمة دائمًا الاستعداد لمواجهة السيناريوهات الأصعب، نظرًا لطبيعة الأسواق المالية المتقلبة والتي تكتنفها درجة عالية من عدم اليقين.

*أوامر وقف الخسارة ليست جميعها مضمونة.

لماذا تُعد أوامر الوقف ضرورية؟

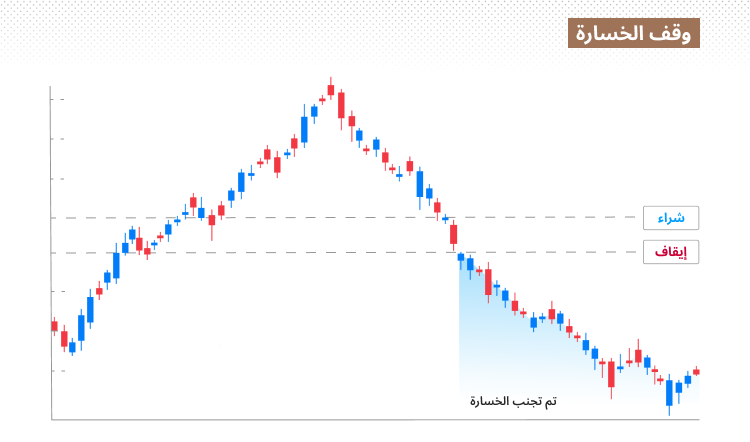

أمر الوقف، أو وقف الخسارة، هو عبارة عن آلية حماية تقوم بإغلاق مركز تداول مفتوح بمجرد وصوله إلى سعر محدد سلفًا من قِبل المتداول. هذا يعني أنه في حال تغيرت الاسعار بعكس توقعاتك، يمكن لهذه الآلية أن تغلقها تلقائياً قبل أن تكبر الخسائر، مما قد يقود إلى تلقّي طلب نداء الهامش.

يقلل أمر وقف الخسارة من المخاطر. فلو افترضنا أنك قمت بشراء عقد فروقات لسهم بسعر 100 دولار، فيمكن لأمر وقف الخسارة أن يُنشط عملية بيع تلقائية عند انخفاض السعر إلى الحد الذي قمت بتحديده، مثلاً أقل من 95 دولارًا.

إذا كنت تنوي اتخاذ مركز بيع على المكشوف، فينبغي عليك ضبط أمر وقف الخسارة عند سعر أعلى، على سبيل المثال عند 105 دولار، لتجنب الخسارة في حال ارتفع سعر الأصل بشكل مُغاير لتوقعاتك.

مع ذلك، ينبغي الإشارة إلى أن أمر وقف الخسارة يُفعّل فقط عند وصول سعر السوق للسعر المحدد مُسبقًا، ولكن يُنفذ فعليًا عند أقرب سعر متاح. على سبيل المثال، في حال وجود فجوات سعرية في السوق، قد يتم إيقاف الصفقة وإغلاق المركز عند مستوى أسوأ من المستوى المُحدد مسبقًا، وهذا ما يُعرف بـ "الانزلاق السعري". للتقليل من هذا الاحتمال، يُمكن استخدام أوامر وقف الخسارة المضمونة.

مع ذلك، ينبغي الإشارة إلى أن أمر وقف الخسارة يُفعّل فقط عند وصول سعر السوق للسعر المحدد مُسبقًا، ولكن يُنفذ فعليًا عند أقرب سعر متاح. على سبيل المثال، في حال وجود فجوات سعرية في السوق، قد يتم إيقاف الصفقة وإغلاق المركز عند مستوى أسوأ من المستوى المُحدد مسبقًا، وهذا ما يُعرف بـ "الانزلاق السعري". للتقليل من هذا الاحتمال، يُمكن استخدام أوامر وقف الخسارة المضمونة.

تعمل أوامر وقف الخسارة المضمونة بنفس منطق الأوامر الأساسية، لكنها تُقدم ضمانًا ضد الانزلاق بحيث تُغلق الصفقة دومًا عند السعر المُحدد مسبقًا. لكن من المهم معرفة أن هذا النوع من الأوامر يتطلب دفع رسوم إضافية صغيرة.

كيفية التداول بالهامش؟

في عالم الاستثمار التقليدي، الشراء بالهامش يعني اقتراض المال من الوسيط لشراء الأسهم. ولكن يمكنك استخدام الهامش أيضًا لتداول المشتقات المالية كعقود الفروقات، التي تمكّنك من التداول على حركة أسعار مجموعة متنوعة من الأصول كالأسهم، والسلع، وأزواج العملات الأجنبية، والمؤشرات والعملات المشفّرة.

للمضي قدمًا في التداول بالهامش، يمكنك اتباع الخطوات الموضحة أدناه:

الخطوة الأولى: فتح حساب الهامش

للبدء في التداول بالهامش، يتوجب عليك فتح نوع خاص من الحسابات يُعرف بحساب الهامش.

وهو حساب تفتحه لدى وسيطك، الذي يوافق على إقراضك المال، مما يزيد من قيمة تداولاتك ويسمح باستخدام الرافعة المالية. يُمكن استخدام حسابات الهامش لتعظيم الأرباح المحتملة، لكنها تزيد كذلك من حجم الخسائر المحتملة.

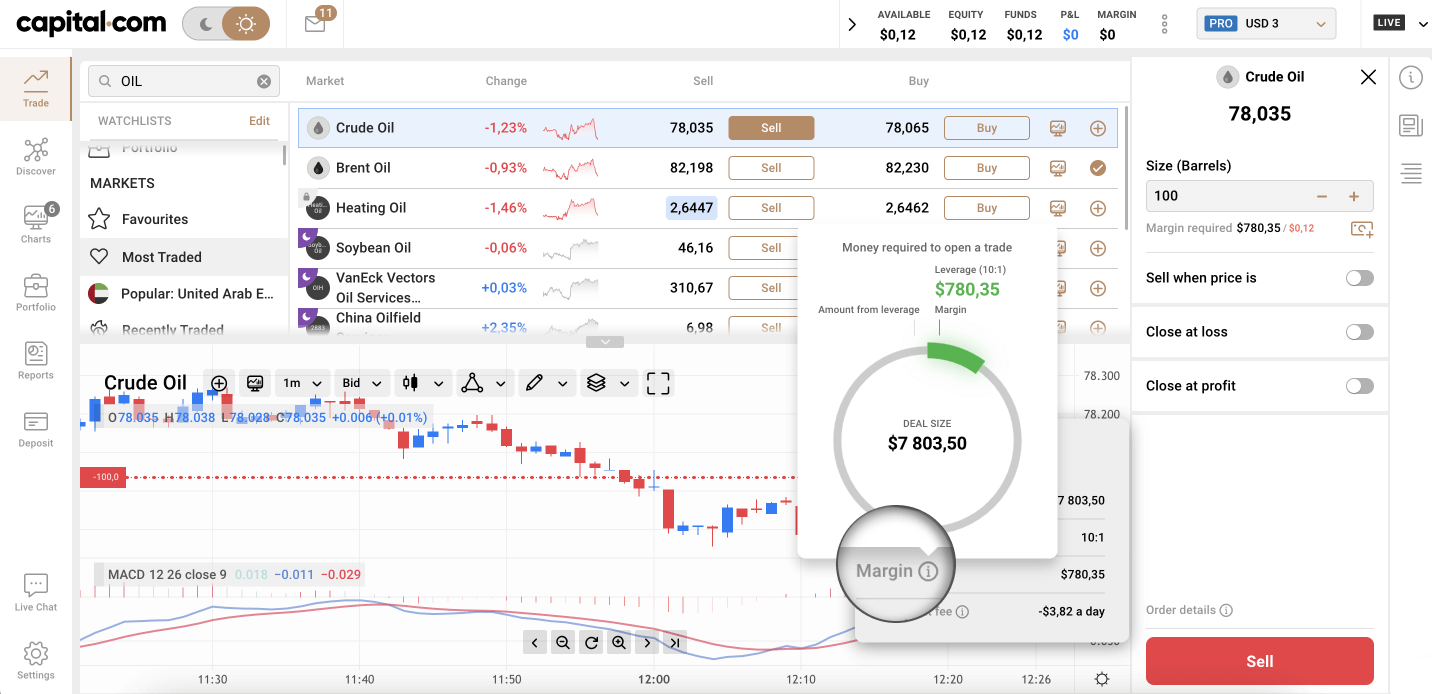

الخطوة الثانية: إيداع الأموال بناءً على متطلبات الوسيط

فالحد الأدنى للإيداع الأولي على منصة Capital.com هو 20$.

الخطوة الثالثة: اختيار الأصل الذي ترغب بتداوله عبر الهامش

تُتيح لك Capital.com إمكانية التداول على أكثر من 3000 سوق ل عقود الفروقات، بما في ذلك العملات الرقمية، والأسهم، والسلع، والمؤشرات، وأزواج العملات الأجنبية.

الخطوة الرابعة: تلبية متطلبات هامش الوقاية

عليك التأكد من وجود أموال كافية في حساب الهامش لتغطية كافة مراكز التداول النشطة. بمعنى آخر، يجب أن يكون رأس المال كافي لتغطية 100% من الهامش المطلوب.

استخدام الهامش لفئات الأصول المختلفة

لدى Capital.com، يُمكنك الاستفادة من الهامش للتداول عبر مجموعة متنوعة من الأصول، تتراوح من الأسهم إلى السلع وأكثر من ذلك.

الأسهم

في حال كنت تسعى لشراء أسهم شركة كبرى، قد يطلب منك الوسيط توفير هامش يصل إلى 50%. أي أنه في حالة رغبتك في شراء أسهم بقيمة 100,000 دولار، ستقوم أنت بدفع 50,000 دولار فقط، ويتكفل الوسيط بتوفير الباقي.

إذا شهد سعر السهم ارتفاعًا بنسبة 20%، ستحقق ربحًا قدره 20,000 دولار، ولكن قد يقل هذا المبلغ قليلًا بعد خصم الفائدة ورسوم المعاملات.

لكن الجانب المحفوف بالمخاطر يتجلى عندما يتراجع سعر الأسهم بنسبة 20%، إذ ستواجه حينها خسارة تقدر بـ 20,000 دولار، بالإضافة إلى الفائدة على الـ 50,000 دولار المُقترضة ورسوم التداول. هذه هي مخاطر الهامش - حيث يُمكنك الاستفادة من مكاسب ضخمة، ولكن بالمقابل، قد تُواجه خسائر كبيرة.

عقود الفروقات

التداول المباشر في الأسهم باستخدام الهامش مُخصص للمستثمرين الأكثر خبرة، الذين تم تقييمهم بعناية من قبل وسطائهم ويتمتعون بسجل ائتماني قوي. لكن، مبدأ التداول باستخدام الهامش يمكن أن يمتد أيضًا ليشمل المستثمرين الأفراد عبر المشتقات مثل عقود الفروقات.

قد يتخذ المستثمر الذي يملك أسهمًا معينة عقود الفروقات كاستراتيجية تحوّط ضد احتمالية انخفاض أسعار الأسهم التي بحوزته.

يستطيع المستثمر أن يفتح مركز بيع على المكشوف باستخدام عقود الفروقات، وذلك يعني اقتراض أسهم لا تملكها وبيعها بالسعر الحالي، أي على المكشوف، مع التوقع بانخفاض سعر الأسهم لاحقًا.

بعدها، تقوم بشراء ما عليك من التزامات عقب انخفاض سعر السهم وتُعيد الأسهم التي اقترضتها، محتفظًا بالربح الذي حققته.

تتيح عقود الفروقات للمستثمرين إمكانية القيام بعمليات البيع على المكشوف بتكلفة منخفضة نظرًا لأنها لا تتطلب منهم اقتراض أو امتلاك الأصل الأساسي بشكل مباشر.

آلية التحوّط باستخدام عقود الفروقات

لنفترض أن مستثمرًا يمتلك 1000 سهم في شركة ABC ويخشى من انخفاض سعرها، فيمكنه إجراء صفقة بيع على المكشوف على الشركة نفسها باستخدام عقود الفروقات.

في حال انخفاض السعر، من الممكن أن يتكبد المستثمر خسائر على الأسهم التي يملكها، ولكن يمكنه تعويض ذلك من خلال الربح الذي يتحقق من صفقة عقود الفروقات (بعد خصم أي فوائد على الأموال المقترضة ورسوم المعاملات).

ومع ذلك، لا يقتصر التحوط على مواجهة تقلبات أسعار الأسهم فحسب؛ يمكن استخدام الهامش أيضًا للمضاربة على أداء عملة ما مقابل عملة أخرى، أو التنبؤ بارتفاع أو انخفاض مؤشر سوق معين، أو حتى التكهن بارتفاع أو انخفاض أسعار سلعة محددة.

لا يقتصر الهامش على فئة أصول معينة، بل يُمكن تطبيقه على مجموعة واسعة من الأصول.

التداول بالهامش للمتداولين الأفراد

أُعيد تصميم التداول بالهامش ليصبح أكثر سهولة، حيث أصبح بإمكان المتداولين الأفراد الاستفادة من أنظمة التداول بالهامش الآلية المتاحة عبر الإنترنت وعلى تطبيقات الجوّال، والتي تعتمد في الغالب على عقود الفروقات.

لبدء مشوارك في عالم التداول، قد تحتاج فقط إلى رأس مال صغير، حيث تتميز هذه الصفقات عادة بأنها تُختتم بنهاية يوم التداول. تُعد عقود الفروقات خياراً مثالياً للاستثمارات قصيرة الأمد والتداول اليومي، نظرًا لرسوم التبييت المرتبطة بها.

تخضع هذه الأنظمة لرقابة صارمة وتنظيم دقيق، حيث يتم تحديد نسبة الرافعة المالية القصوى من قِبل الجهات التنظيمية.

يتحقق السيناريو الأمثل عندما تستخدم الهامش لجني الأرباح الكبيرة التي يوفرها التداول بالهامش، مع التمكن في الوقت ذاته من تجنب الخسائر المحتملة والتي قد تكون مضاعفة.

يمكنك التداول بحذر باستخدام أوامر معلقة بدلاً من أوامر السوق، أو عن طريق وضع أوامر وقف الخسارة للحد من الخسائر الفردية. يتيح لك ذلك متابعة صفقاتك وإغلاق الصفقات الخاسرة بسرعة لتجنب الوقوع في طلب نداء الهامش وإغلاق الهامش الإجباري.

إذا حدث تحرك مفاجئ في السوق ضدك وكانت لديك صفقة مفتوحة، فقد تواجه خطر خسارة كل ما تملك في حساب الهامش الخاص بك وقد تتحمل ديوناً إضافية.

حتى إذا بذل وسيطك جهوداً جبارة لإغلاق جميع مراكزك، قد لا يكون ذلك كافياً لإيقاف الخسائر بالسرعة المطلوبة.

تقدم بعض منصات التداول الخاصة بالمتداولين الأفراد، مثل Capital.com، ضمانات تؤكد أنه في حال عدم نجاح عمليات إغلاق الوسيط في الحد من خسائر هامش الوقاية الخاص بك، ستتم شطب أي ديون إضافية.

في هذه الحالة، ستقتصر خسارتك على المبلغ الذي قمت بإيداعه لدى الوسيط فقط.

ماذا يعني بالإغلاق التلقائي؟

الإغلاق التلقائي يضمن حمايتك من تفاقم الخسائر بالسوق. يحدث إغلاق الهامش عندما تصل مراكزك الخاسرة إلى النقطة التي يغطّي فيها رأس المالك 50% فقط من خسائرك.

إذا قدم وسيطك ضمانًا لتحديد خسائرك بالمبلغ الذي قد أودعته، فإن عمليّة إغلاق الهامش تحمي الوسيط أيضًا من المزيد من الخسائر. وإذا لم يقدم وسيطك هذا الضمان، ستظل ملزمًا بسداد أموال للوسيط حتّى بعد الإغلاق. ومع ذلك، من المهم أن تتفهم أن الإغلاق عند 50% لا يمكن أبدًا أن يكون مضمونًا، إذ تتم عمليات الإغلاق عن طريق إغلاق المراكز المفتوحة بناءً على أسعار السوق الحالية وسيولة السوق. وفي حال حدوث فجوة سعرية في السوق في اللحظة التي ينخفض فيها رأس مالك إلى 50% دون المستوى المطلوب من الهامش، يمكن أن يتم الإغلاق عند مستوى أقل.

لكل متداول بالهامش مستوى محدد للإغلاق التلقائي، وفهم هذه المستويات يمكن أن يحميك من الخسائر. ابحث عن مستويات الهامش على منصة التداول الخاصة بك وتابعها، إذ تتغير هذه المستويات تبعًا لتقلبات تداولاتك وأسعار الأصول.

كيفية حساب الإغلاق التلقائي الهامش؟

يتم حساب مستوى الإغلاق التلقائي للهامش بناءً على رصيد الحساب والربح أو الخسارة غير المحققة من أية مراكز مفتوحة، وذلك باستخدام الأسعار المتوسطة الحالية. وإذا كنت تتداول بعملات مختلفة، سيتم تحويل كل العملات إلى عملة الحساب.

يتم حساب الربح أو الخسارة غير المحققة باستخدام المعادلة التالية.

تقوم المراكز الرابحة والخاسرة بتعويض بعضها البعض. ولكن إذا كان مجموع صفقاتك يضعك في موقف خاسر، يجب أن يكون هذا المجموع أكبر من المبالغ المغطاة بالأموال المتواجدة في حسابك. بعبارة أخرى، يجب أن يكون مستوى هامشك 100٪ (أي أن رأس مالك يغطي على الأقل بنسبة 100٪ من الهامش المطلوب).

يُمكنك ايجاد نسبة الهامش لديك عبر تطبيق Capital.com للجوال وكذلك على منصة التداول الإلكترونية. عند إنشاء حسابك، من الضروري الالتزام بمتابعة رأس مالك باستمرار والحرص على أن يظل فوق نسبة 100%.

يحدث الإغلاق التلقائي للهامش عندما تصبح الأموال المودعة في حسابك غير كافية لدعم مراكز التداول المفتوحة لديك. في Capital.com، نتخذ خطوة إغلاق مراكزك لحمايتك من خطر الخسائر غير المحدودة، كإجراء وقائي لحمايتك من تحمل خسائر لا حدود لها، وكذلك للحيلولة دون تحملنا لالتزامات غير محدودة.

إليك بعض المستويات الهامة التي عليك الإحاطة بها:

-

تغطية ممتازة (أكثر من 100%): إذا كان مستوى الهامش لديك يفوق 100%، فهذا يعني أن لديك تغطية كافية للإبقاء على كل مراكزك مفتوحة دون الحاجة لإضافة أموال إضافية.

-

تغطية غير مُرضية (من 75% إلى 100%): عندما يهبط مستوى الهامش دون نسبة 100%، ستتلقى طلب تغطية هامش تطلب منك اتخاذ تدابير معينة، سواء بإغلاق بعض المراكز أو بإضافة أموال إلى حسابك.

-

إغلاق تلقائي مع تحذير (أقل من 50%): يحدث هذا الإجراء عندما يقترب مستوى الهامش لديك من حاجز الـ 50%. هنا تبدأ في التحضير لاحتمالية إغلاق مراكزك.

-

الإغلاق بدون تحذير مسبق: ينشأ هذا الوضع عندما تحدث حركة مفاجئة في السوق تؤثر على مراكزك المفتوحة، ما يؤدي إلى تراجع هامش الصيانة إلى 50% فجأة. يتم في هذه الحالة إغلاق حسابك فورًا دون تحذير نظرًا لعدم توافر الوقت الكافي لإرساله.

في الأسواق المتذبذبة، من الممكن أن نشهد تحركات سريعة وحادة في الأسعار. لهذا السبب، قد تتلقى عدة إشعارات عبر البريد الإلكتروني بطلب تغطية الهامش وإغلاق الهامش خلال فترة قصيرة جدًا.

آلية عمل إغلاق الهامش

إذا لم تستجب لطلب تغطية الهامش، أو حتى إذا قمت بإضافة أموال إلى الهامش الكلي الخاص بك، ولكن واصلت مراكزك في التدهور ووصل الهامش الكلي إلى 50%، سيشرع وسيطك في عملية الإغلاق.

لذا من الأفضل أن تكون مستعدًا مسبقًا لأي تقلبات مفاجئة قد تطرأ على السوق. قد لا تكون قادرًا على التحكم في تحركات الأسعار، ولكن يمكنك تطبيق حدود الإيقاف لتجنب خطر الإغلاقات.

في حالة حدوث إغلاق الهامش، سيبدأ وسيطك بإغلاق مراكز الهامش الخاصة بك بشكل تدريجي. ستتم عملية الإغلاق تلقائيًا وفقًا للتسلسل التالي:

-

إغلاق جميع الطلبات المعلقة

-

إذا كان مستوى الهامش أقل من 50%، يتم إغلاق كل الصفقات المفتوحة الخاسرة في الأسواق المفتوحة*

-

إذا ظل مستوى الهامش دون الـ50%، يتم إغلاق كل الصفقات المفتوحة الرابحة في الأسواق المفتوحة*

-

إذا ظل مستوى الهامش دون الـ50%، يتم إغلاق كل المراكز الأخرى فور فتح الأسواق المرتبطة بها

*يرجى الانتباه إلى أن الأسواق لا تكون مفتوحة جميعها في نفس الوقت، لذا من الممكن أن يتم إغلاق صفقة رابحة قبل صفقة خاسرة.

سيسعى وسيطك إلى إغلاق مركزك المفتوح بأقصى سرعة ممكنة مستخدمًا الأسعار المتوفرة في السوق في تلك اللحظة. ستخسر فرصة ارتداد صفقاتك لتحقيق الربح مرة أخرى، وسيتم إغلاقها بخسارة.

كيفية التعافي من الإغلاق التلقائي للهامش

لا شك أن تجربة الإغلاق التلقائي للهامش تجربة غير محببة. ولكن تذكر، أنت لست الوحيد. فمن بين عملاء منصة Capital.com للتداول، خاض نصفهم تجربة إغلاق الهامش في مرحلة ما، وذلك في سياق اجراءاتنا لضمان حماية العميل.

إذا واجهت حالة إغلاق الهامش، تذكر أنها ليست نهاية العالم. راجع سجل تداولاتك وقم بتحليل ما يمكنك تعديله لتجنب حدوث الإغلاق التلقائي في المستقبل.

قد يكون السبب في عدم استخدامك لأدوات إدارة المخاطر بشكل كافٍ، أو عدم امتلاكك لاستراتيجية تداول شاملة، أو عدم الالتزام بالخطة بسبب العوامل العاطفية. التعلم من الأخطاء أمر بالغ الأهمية وسيساعدك في التعافي والتقدم.

المتابعة الدقيقة لحسابك والانتباه الجيد لأي مراكز مفتوحة أمر ضروري، كما أن استخدام تطبيق جوّال فعّال وسريع التحميل لتتبع صفقاتك قد يجنبك الكثير من الإزعاج. عند تلقيك طلب لتغطية الهامش، يجب أن تستجيب بسرعة وتتخذ قرارك بشأن إضافة المزيد من الأموال لإبقاء صفقاتك مفتوحة.

فهم ماهية الإغلاق التلقائي وكيفية عمله هو خطوتك الأولى نحو تجنب حدوثه.

فوائد ومخاطر التداول بالهامش

هل يُعتبر التداول بالهامش خيارًا موفقًا؟

تتجلى ميزة التداول بالهامش مقابل التداول دون استخدام الهامش في قدرته على تضخيم قوتك التداولية. يُمكنك بذلك زيادة حجم صفقاتك بشكل ملحوظ مقابل تكلفة أولية صغيرة نسبيًا، ما يُمثل تعزيزًا وتحسينًا لأدائك التداولي.

ولكنه سيفًا ذو حدين، إذ أن الهامش يُضاعف كل من الأرباح والخسائر. يجعل التداول بالهامش المتداولين منكشفين بصورة أكبر على تقلبات أسعار السوق، مما يرفع من مستوى المخاطر والعوائد المحتملة على حد سواء.

طبيعة التداول بالرافعة المالية تعني أن تحركات السوق الصغيرة أو المعتدلة قد تؤدي إلى تحقيق أرباح كبيرة أو تكبد خسائر فادحة. من الضروري أن تتابع حسابك باستمرار، ولا سيما في الأسواق التي تتسم بالتقلب الشديد، حيث يمكن للأسعار أن تتحرك بصورة حادة ومفاجئة.

أفضل ممارسات التداول بالهامش

عند استخدام التداول بالهامش بطريقة مسؤولة وبعد القيام بأبحاث معمّقة وتنفيذ استراتيجيات فعّالة لإدارة المخاطر، يمكن أن يُسهم هذا النوع من التداول في تعزيز الأرباح بشكل كبير. ومع ذلك، يمكنه أيضًا أن يُسبب خسائر فادحة. في أسوأ الحالات، قد يؤدي التداول بالهامش إلى استنزاف الأموال الموجودة في حساب التداول الخاص بك.

-

تابع مراكزك المفتوحة باستمرار

من الضروري أن تتابع تحركات الصفقات وأن تقوم بإغلاقها إذا تحركت ضد مصلحتك أو أن تضع أوامر وقف خسارة تلقائية لإغلاق الصفقات في وقت مبكر.

-

حافظ على هامش الوقاية عند مستوى 100% أو أعلى

يجب الأخذ بعين الاعتبار أن العديد من المتداولين يبدؤون بمبالغ ضئيلة في حسابات الهامش الخاصة بهم، مما قد يضخّم خسائرهم إلى أبعد حد في بعض الظروف. الاحتفاظ بالحد الأدنى في حسابك يزيد من احتمالية تلقي طلب تغطية الهامش. من الحكمة الاحتفاظ بمبلغ احتياطي في حسابك لتتمكن من تحمل التقلبات الطفيفة في السوق دون الوقوع تحت ضغط طلب نداء الهامش.

لا أحد يفضل أن يجد نفسه في وضع يُضطر فيه الوسيط لبيع مراكزه بسرعة وبسعر متدني للغاية بدون فرصة لانتعاش الأسعار. لذا، من الضروري التأكد من تمويل حسابك بشكل كافٍ لتجنب التعرض لإغلاق مراكزك تلقائيًا.

-

وضع خطة تداول مدروسة

توفر خطة تداول مبنية على أسس بحثية ودراسة عميقة وسيلة فعالة للحد من تأثير العواطف على قرارات التداول. من المهم دومًا إجراء تحليل شامل، قبل البدء بالتداول، يتضمن التحليلات الفنية والأساسية، بالإضافة إلى متابعة آخر التطورات الإخبارية وآراء المحللين.

-

تطبيق أوامر وقف الخسارة

تطبيق أوامر وقف الخسارة يجعل من التداول عملية آلية إلى حد ما ويقلل من تأثير العوامل العاطفية في اتخاذ القرارات. تساعد هذه الأوامر في تحديد الخسائر عند حدوث انخفاضات في السوق وتحمي من التعرض لطلب تغطية الهامش أو إجراءات إغلاق الهامش.

ابدأ رحلتك في مجال التداول بالهامش على منصة Capital.com

يتيح لك التداول بالهامش تعظيم الأرباح عندما تتحرك أسعار الأصول في الاتجاه الذي تتوقعه، ولكن يمكن أن يؤدي أيضًا إلى خسائر تتجاوز الإيداع الأولي في حال كانت الصفقات غير موفقة. توفر Capital.com حماية من الرصيد السلبي لتجنب تلك الخسائر الاضافية.

يمكنك أثناء التداول بعقود الفروقات اختيار الشراء إذا كنت تظن أن السعر سيرتفع، أو البيع على المكشوف إذا كنت تتوقع انخفاضه.

اكتشف المزيد عن كيفية عمل التداول بعقود الفروقات وحدد الأصول التي ترغب في التداول بها. اختر من بين مجموعة واسعة من الأسهم، والمؤشرات، والسلع، وأزواج العملات المتاحة للتداول بالهامش.

إذا كنت جديدًا في عالم التداول بالهامش، يمكنك البدء بحساب تجريبي في Capital.com للتدرب دون المخاطرة بأموالك. وعندما تشعر بالثقة والجاهزية، يمكنك فتح حساب تداول حقيقي والبدء في تنفيذ أولى لصفقاتك باستخدام الهامش.

إذا كنت بالفعل تتداول بالهامش، تأكد من استخدام أدوات إدارة المخاطر لحماية حسابك من طلبات نداء الهامش وإجراءات الإغلاق التلقائي للهامش.

الأسئلة الشائعة

ما هو التداول بالهامش؟

التداول بالهامش يعني أنك تتداول بأموال مقترضة باستخدام الرافعة المالية. يمكنك دخول مركز تداول بجزء فقط من قيمة الصفقة، بينما يقوم الوسيط بإقراض الباقي. عليك الانتباه إلى أن الرافعة المالية يمكنها تعظيم أرباحك وتضخيم خسائرك في نفس الوقت.

ما الفرق بين الهامش والرافعة المالية؟

الهامش هو المبلغ الذي تحتاجه لفتح مركز تداول، بينما الرافعة المالية هي النسبة بين حجم الصفقة والمبلغ المدفوع من الحساب. على سبيل المثال، عند استخدام رافعة مالية بنسبة 2:1، تدفع نصف قيمة الأصل فقط وتقترض النصف الآخر من وسيطك. الهامش والرافعة المالية مرتبطان ببعضهما، والتي تنعكس في نسبة الرافعة المالية أو النسبة من الهامش.

ما هو التداول بالهامش مع الشرح بمثال؟

الهامش هو المبلغ المطلوب لفتح مركز. على سبيل المثال، تقدم Capital.com هامشًا بنسبة 10٪ على عقود الفروقات على الفضة. إذا كنت ترغب في إجراء صفقة على عقود الفروقات على الفضة بقيمة 1000 دولار، فستحتاج فقط إلى 100 دولار لفتح الصفقة.

هل التداول بالهامش فكرة صائبة؟

التداول بالهامش لديه حسنات وسيئات، فهو ينطوي على العديد من المزايا والمخاطر. يتيح لك هذا النوع من التداول فتح مراكز أكبر وتداول الأصول التي لا يمكنك تحمّل تكلفة الاستثمار فيها. ولكنه أيضًا يضّخم مخاطر تكبّد الخسائر. مقدار تقبّلك وتحمّلك للمخاطر وأهدافك من التداول هما فقط من سيحددان ما إذا كان التداول بالهامش مناسبًا لك أم لا.

هل يمكن أن يجعلك التداول بالهامش ثريًا؟

التداول بالهامش قادر على تحقيق أموال كثيرة لك رغم محدودية الاستثمار الأولي في حالة توافق سعر الأصل مع توقّعاتك له. ولكن الأسواق متقلبة، وإذا اتجهت الاسعار بعكس توقعاتك، فستتكبّد خسائر ضخمة.

ما هو طلب تغطية الهامش؟

طلب تغطية الهامش هو تحذير يرسله وسيطك عندما تنخفض قيمة حساب الهامش الخاص بك إلى أقل من متطلبات هامش الصيانة.