Tranzacționarea ETF-urilor explicată: Cum să tranzacționați ETF-uri

Aflați mai multe despre indici, de la ce sunt, tipurile lor și ce determină prețurile la diferite strategii de tranzacționare a ETF-urilor și instrumentele disponibile. Continuați să citiți pentru a afla cum să tranzacționați ETF-uri prin intermediul CFD-urilor pe Capital.com.

Ce este tranzacționarea ETF?

Tranzacționarea ETF este cumpărarea și vânzarea de fonduri tranzacționate la bursă pentru a obține expunere la o gamă largă de active și a specula pe baza fluctuațiilor de preț.

Fondurile tranzacționate la bursă (ETFs) se numără printre cele mai populare instrumente financiare pe care investitorii le adaugă în portofoliile lor pentru expunere și diversificare. În loc să fiți nevoit să cercetați și să analizați acțiuni individuale, puteți urmări performanța unui grup de acțiuni sau a unui index, precum și să tranzacționați fonduri de mărfuri prin investiții în ETF-uri.

Sunteți nou pe piață și doriți să vi se explice cum se tranzacționează ETF-urile? În acest ghid, analizăm mai în detaliu tranzacționarea ETF-urilor, explicând ce sunt ETF-urile, cum puteți începe să tranzacționați ETF-uri și examinând alte informații importante pe care ar putea fi necesar să le cunoașteți.

Ce sunt ETF urile?

Definiția ETF-ului (fond tranzacționat la bursă) se referă la un titlu financiar care conține un coș de acțiuni, mărfuri sau alte active care, în unele cazuri, urmăresc un indice de referință pentru a-și măsura performanța. Acestea se bazează de obicei pe un indice, un sector sau o temă. Ele pot urmări un anumit grup de acțiuni, obligațiuni, mărfuri, valute sau alte active.

Potrivit companiei americane de investiții Blackrock, în august 2022, existau peste 8.000 de ETF-uri (Exchange traded funds) disponibile la nivel mondial. Cererea investitorilor și îmbunătățirile tehnologice au făcut investițiile în ETF-uri. Tranzacționate pe burse, ETF-urile pot fi cumpărate și vândute instantaneu pe parcursul unei zile de tranzacționare, permițând investitorilor să reacționeze rapid la orice tendință viitoare a pieței.

În unele privințe, ETF-urile sunt similare cu fondurile mutuale, dar fondurile mutuale sunt cumpărate direct de la un manager de fond și prețurile se stabilesc doar o dată pe zi.

Care este scopul unui ETF? Fondurile tranzacționate la bursă au fost dezvoltate pe măsură ce investițiile în indici au devenit din ce în ce mai populare în anii 1980 și 1990. Primul ETF a fost lansat în SUA în 1993, ca instrument de urmărire a indicelui S&P 500 (US500).

Tranzacționarea ETF-urilor oferă investitorilor o modalitate de a obține expunere la active care nu erau ușor de tranzacționat anterior, cum ar fi mărfurile fizice sau acțiunile de pe bursele internaționale. De exemplu, ETF-urile de mărfuri oferă acces la țiței, metale prețioase și piețe agricole.

Primul ETF de mărfuri pentru aur a fost lansat în 2003 la Bursa de Valori din Australia. În 2004, State Street Corporation (STT) a lansat SPDR Gold Shares (GLD), primul ETF din SUA garantat în întregime cu aur fizic - a depășit 1 miliard de dolari în active în primele trei zile de tranzacționare.

Cum funcționează ETF-urile?

Pentru a înțelege cum funcționează un ETF, haideți să vedem cum se creează un ETF (fond tranzacționat la bursă). Noile ETF-uri trebuie să fie aprobate de autoritatea de reglementare financiară de pe piața pe care vor fi listate. De exemplu, în SUA, sponsorul depune un plan la Comisia pentru valori mobiliare și burse de valori (SEC).

Totuși, cum sunt tranzacționate ETF-urile? Procesul de creare și răscumpărare permite participanților autorizați, cum ar fi formatorii de piață sau birourile de tranzacționare ale marilor companii, să plaseze acțiuni ale titlurilor listate în ETF în fiducie și să creeze unități ETF.

ETF-urile se tranzacționează pe piața bursieră (exchange traded) și sunt disponibile pe toată durata unei sesiuni de tranzacționare. Investitorii pot cumpăra unități de fond, sau acțiuni, în același mod în care pot cumpăra unități ale fondurilor mutuale. Procesul de creare și de răscumpărare a acțiunilor asigură faptul că prețul ETF-ului rămâne în concordanță cu valoarea sa netă de inventar (NAV).

Acționarii dețin indirect titlurile de valoare ale fondului și primesc, de obicei, un raport anual. Acționarii au dreptul la o parte din profituri sub formă de dividende sau dobânzi și pot primi o valoare reziduală în cazul în care fondul este lichidat.

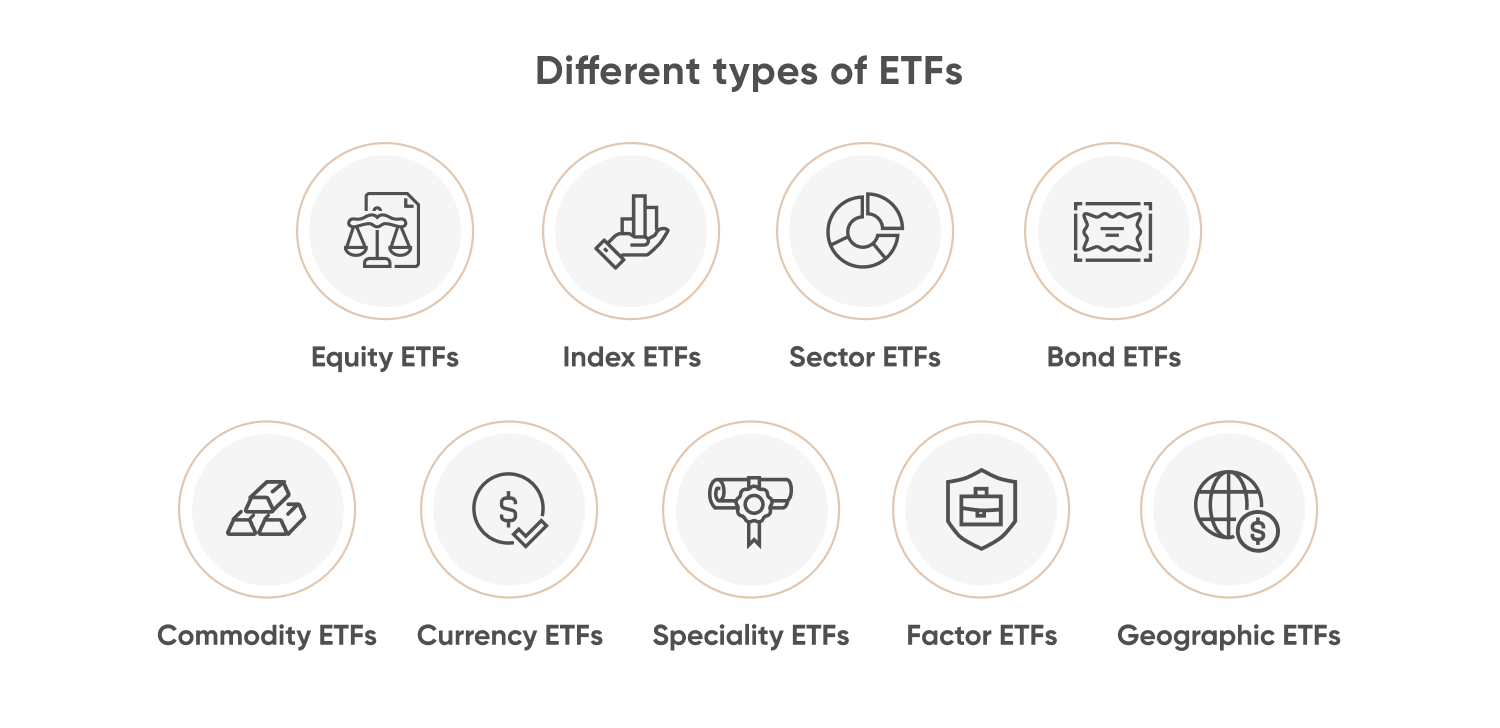

Tipuri de EFT-uri

Există multe tipuri diferite de ETF-uri, care acoperă o gamă de clase de active și abordări de investiții.

-

ETF-uri de acțiuni

Fondurile tranzacționate la bursă de acțiuni urmăresc indici care acoperă grupuri de acțiuni, cum ar fi companii mari, întreprinderi mici, acțiuni care plătesc dividende și societăți cu sediul în anumite țări sau în anumite sectoare. De exemplu, majoritatea ETF-urilor tehnologice, de consum, bancare și farmaceutice le permit investitorilor să se expună la o varietate de acțiuni din aceste sectoare, în loc să cumpere un singur titlu care ar putea avea o performanță inferioară.

-

ETF-uri de indici

Fondurile tranzacționate la bursă pe indici permit investitorilor să obțină expunere la un întreg indice bursier, cum ar fi indicele S&P 500 (US500), US Tech 100 (US Tech 100) sau FTSE 100 (UK100). ETF-urile pe indici urmăresc performanța indicelui lor de referință, fie prin deținerea de titluri ale acțiunilor constitutive ale indicelui, fie prin alte produse de investiții care urmăresc mișcările de preț ale acestuia.

-

ETF-uri sectoriale

Fondurile tranzacționate la bursă sectoriale urmăresc un coș de acțiuni ale unor companii dintr-o anumită industrie. De exemplu, ETF-ul iShares Nasdaq Biotechnology (IBB) investește în acțiuni ale firmelor de biotehnologie, iar ETF-ul Global X Autonomous & Electric Vehicles (DRIV) investește în producători de automobile, producători de semiconductori, companii de tehnologie auto și alți furnizori din industria vehiculelor electrice.

Investițiile în ETF-uri vă dau acces la anumite domenii ale pieței sau vă protejează față de alte poziții din portofoliul dumneavoastră. De exemplu, dacă aveți o expunere semnificativă la un anumit sector, ați putea reduce acest risc prin vânzarea în lipsă a ETF-ului sectorului.

-

ETF-uri pe obligațiuni

Fondurile tranzacționate la bursă de obligațiuni oferă investitorilor un venit fix pentru a se diversifica față de ETF-urile de acțiuni, care au tendința de a avea un risc mai mare. Obligațiunile oferă o mai mare stabilitate a prețului decât acțiunile, cu o corelație scăzută cu mișcările pieței bursiere.

Majoritatea ETF-urilor de obligațiuni sunt mai accesibile pentru investitorii individuali, deoarece piața obligațiunilor poate fi opacă, cu o varietate de tipuri de obligațiuni, în timp ce ETF-urile oferă acces imediat la un portofoliu de obligațiuni. ETF-urile de obligațiuni plătesc dobânda pe care o primesc pentru obligațiunile din portofoliu. Investitorii își pot direcționa expunerea la obligațiuni cu ETF-uri pe termen scurt, intermediar și lung.

-

ETF-uri pe mărfuri

ETF-urile de mărfuri permit investitorilor să aibă acces la piețele de mărfuri lichide și volatile, cum ar fi țiței, aur, cupru ori cafea, care anterior erau limitate la traderii de mărfuri înregistrați la burse. ETF-urile de mărfuri se bazează adesea pe instrumente derivate, și nu pe activul fizic, așa că pot fi mai riscante.

-

ETF-uri valutare

Fondurile tranzacționate la bursă în valută urmăresc o singură valută sau un coș de valute, cum ar fi US Dollar Index (DXY). Unele ETF-uri tranzacționează direct o monedă, în timp ce altele tranzacționează instrumente derivate sau o combinație. ETF-urile valutare permit investitorilor să își acopere portofoliile împotriva volatilității valutei.

-

ETF-uri de specialitate

ETF-urile de specialitate, cum ar fi ETF-urile cu efect de levier și ETF-urile inverse, sunt fonduri concepute pentru ETF-uri pe termen scurt care se tranzacționează cu un potențial mai mare de risc vs recompensă. ETF-urile cu efect de levier împrumută bani pentru a investi fonduri suplimentare, de obicei de două sau trei ori mai mari decât investiția inițială. Rețineți că efectul de levier poate amplifica atât profiturile, cât și pierderile. ETF-urile inverse se mișcă în direcția opusă indicelui de referință, permițând investitorilor să câștige potențial bani dacă valoarea unui activ scade.

-

ETF-uri factoriale

ETF-urile factoriale se concentrează pe anumiți factori de piață și sunt adesea utilizate de investitorii instituționali și de managerii activi. De exemplu, ETF-urile valorice sunt orientate către acțiuni care reprezintă un raport preț/valoare ridicat în ceea ce privește fundamentele și potențialul de creștere a prețului acțiunilor, în timp ce ETF-urile momentum dețin acțiuni care demonstrează o creștere a volumului la un preț al acțiunilor în creștere.

-

ETF-uri sustenabile

ETF-urile sustenabile se concentrează pe investiții în acțiuni care demonstrează un nivel ridicat de respect pentru standardele de mediu, social și de guvernanță (ESG). ETF-urile sustenabile urmăresc să elimine expunerea la practici de afaceri controversate care nu se aliniază cu valorile investitorilor.

-

ETF-uri geografice

ETF-urile geografice permit investitorilor să diversifice acțiunile din alte țări sau regiuni pe care brokerul lor nu le oferă pentru tranzacționare individuală. Acest lucru a devenit deosebit de atractiv odată cu creșterea piețelor emergente.

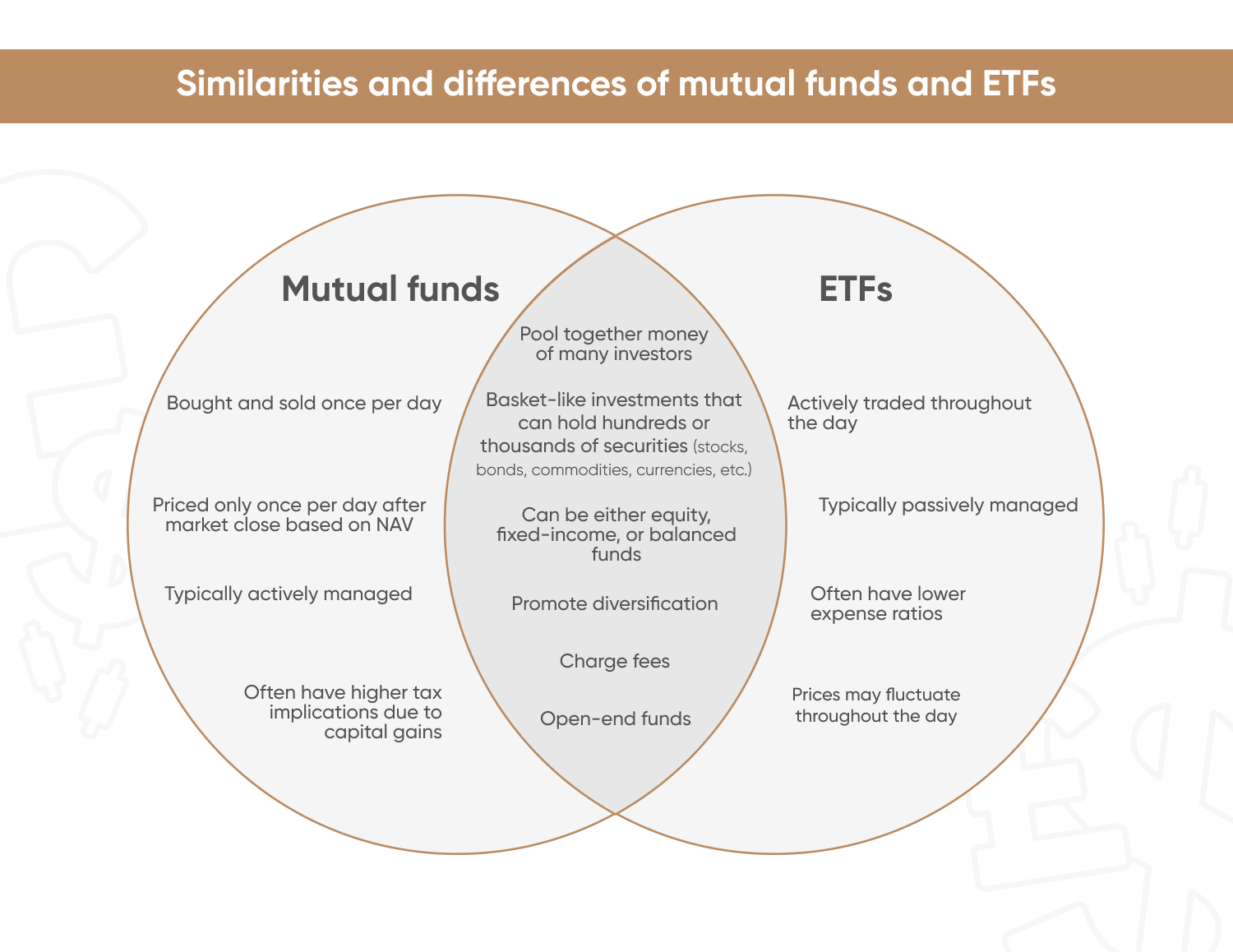

Diferența dintre ETF-uri, fondurile de indici și fondurile mutuale

Care sunt diferențele dintre un ETF și un fond mutual și un fond de indici?

Termenul „fond mutual" se referă la modul în care este structurat un fond. Investitorii își pun în comun „reciproc" resursele pentru a investi pe piață. În loc să tranzacționeze acțiuni în titlurile de valoare deținute în fond, investitorii cumpără și vând acțiuni ale societății de fond mutual.

Fondurile de indici sunt un tip de fond care urmărește să reproducă performanța unui anumit indice bursier, în timp ce fondurile mutuale sunt gestionate în mod activ și urmăresc să depășească performanța indicelui. Un fond de indici poate fi structurat ca un fond mutual sau ca un ETF.

ETF-urile au fost dezvoltate pentru a oferi investitorilor o alternativă mai eficientă din punct de vedere fiscal la fondurile mutuale, cu un nivel mai ridicat de lichiditate. Fondurile mutuale sunt cumpărate direct de la administratorul fondului, iar prețurile sunt stabilite o singură dată pe zi. ETF-urile sunt titluri tranzacționabile care pot fi cumpărate și vândute pe burse instantaneu de-a lungul unei ședințe de tranzacționare. Aceasta permite investitorilor să reacționeze rapid la tendințele pieței.

ETF-urile oferă o alternativă flexibilă și mai puțin costisitoare la fondurile mutuale, deoarece fondurile pasive bazate pe indici au comisioane de administrare mai mici decât fondurile administrate în mod activ. ETF-urile se comportă ca niște acțiuni, în sensul că pot fi vândute de obicei în lipsă, cumpărate în marjă, și oferă opțiuni.

ETF-urile au unele caracteristici comune cu fondurile mutuale - ambele sunt alcătuite dintr-un coș diversificat de valori mobiliare - dar, de obicei, nu necesită o investiție minimă, așa cum fac majoritatea fondurilor mutuale. ETF-urile oferă, de obicei, rate de cheltuieli și comisioane de brokeraj mai mici.

Ce modifică prețurile ETF-urilor?

Valoarea suport a deținerilor din portofoliu, cunoscută sub numele de valoarea activului net (NAV), este principalul factor care determină prețul ETF-urilor. Pot exista diferențe în perioadele de volatilitate crescută a pieței.

Prețul ETF-ului fluctuează pe parcursul unei ședințe de tranzacționare, în timp ce NAV reflectă valoarea oficială a ETF-ului, care este stabilită o dată pe zi, pe baza prețurilor de închidere ale activelor suport. NAV este utilizat pentru a măsura performanța unui ETF în raport cu indicele său de referință.

Cerere și ofertă

Prețul de piață al unui ETF este determinat de valoarea activelor sale, precum și de oferta și cererea pentru fond. Prețul fluctuează pe parcursul zilei, pe măsură ce cumpărătorii și vânzătorii efectuează tranzacții. Dacă cererea crește, prețul va crește, iar dacă scade, prețul va scădea.

Mișcările valutare

Fluctuațiile valutare pot avea un impact asupra valorii ETF-urilor care investesc pe piețele străine. Modificările în valoarea unei monede locale pot afecta prețul acțiunilor listate la bursele de valori din străinătate, crescând sau scăzând orice randament al activului.

Fluctuațiile valutare au, de asemenea, un impact asupra profiturilor companiilor multinaționale care își desfășoară activitatea în diferite țări, ceea ce poate afecta prețurile acțiunilor suport ale unui ETF. ETF-urile valutare sunt concepute pentru a capitaliza și a proteja împotriva fluctuațiilor valutare.

Economie

Tendințele economice pot afecta prețurile ETF-urilor, deoarece o creștere economică puternică poate duce la creșterea valorii activelor suport, în timp ce o recesiune poate forța scăderea prețurilor.

Unele sectoare pot fi mai expuse la tendințele economice decât altele, cum ar fi ETF-urile pe vehicule electrice care investesc în tranziția către o energie curată. Într-un alt exemplu, ETF-urile pe produse de larg consum urmăresc să ofere investitorilor stabilitate prin investiții în companii care sunt plasate astfel încât să aibă performanțe bune chiar și în timpul recesiunilor.

Cum să tranzacționați ETF-uri

Există diferite moduri de tranzacționare a ETF-urilor, în funcție de experiența dumneavoastră, de toleranța la risc și de strategia de tranzacționare preferată.

Contracte pentru diferență (CFDs)

Una dintre cele mai populare modalități de tranzacționare a ETF-urilor este utilizarea contractelor pentru diferență (CFDs). Un CFD este un contract între un broker și un trader, în care una dintre părți este de acord să plătească celeilalte diferența de valoare a unui activ sau a unui titlu de valoare.

Traderul de ETF-uri urmărește să obțină un potențial profit din diferența dintre prețul activului atunci când deschide și închide tranzacția, deși există întotdeauna riscul de pierdere. Tranzacționarea ETF-urilor cu ajutorul CFD-urilor vă permite să speculați cu privire la direcția prețului ETF-ului fără a-l deține efectiv.

Cu CFD-urile, puteți tranzacționa ETF-uri în ambele direcții. Dacă sunteți de părere că prețul unui ETF va crește, puteți lua o poziție lungă, în timp ce, dacă credeți că prețul va scădea, puteți lua o poziție scurtă.

Opțiuni

Opțiunile ETF sunt contracte derivate legate de prețurile futures, care vă permit să luați o poziție fără obligația de a cumpăra sau de a vinde contractul la data de scadență specificată.

Atunci când cumpărați un contract de opțiuni, sunteți de acord cu un preț de achiziție cu o primă sau o reducere față de prețul futures. Profitați de această tranzacție dacă prețul futures se apropie de prețul de achiziție până la data de expirare, dar pierdeți prima dacă prețul futures se îndepărtează de prețul de achiziție.

Futures

Contractele futures permit investitorilor să speculeze asupra prețului unui activ la o anumită dată în viitor. Aceste contracte diferă de opțiuni și CFD-uri prin faptul că obligă cumpărătorul să preia proprietatea activului sau să reînnoiască contractul la data de expirare. Furnizorii de ETF-uri achiziționează adesea contracte futures pentru portofoliile lor, în special pentru ETF-urile de mărfuri.

Burse

Dacă doriți să dețineți acțiuni ale unui ETF la prețul actual al pieței, mai degrabă decât să speculați cu privire la valoarea sa viitoare, puteți cumpăra ETF-uri direct de pe bursele de valori în același mod ca și acțiunile unei companii.

Ce este o strategie de tranzacționare ETF?

Odată ce v-ați decis să investiți în ETF-uri, trebuie să vă formați strategia de investiții. Există mai multe strategii diferite de tranzacționare a ETF-urilor pe care le puteți utiliza, în funcție de abordarea preferată, de toleranța la risc, de intervalul de timp și de obiectivele generale de tranzacționare sau de investiții.

Calcularea mediei costurilor în dolari

Prin achiziționarea regulată a unui activ, cum ar fi un ETF, puteți calcula prețul mediu pe care îl plătiți în timp, pe măsură ce prețul fluctuează.

Mai degrabă decât să faceți o singură investiție la un anumit preț, puteți investi aceeași sumă la intervale regulate. Acest lucru vă poate reduce prețul mediu de achiziție în timp, permițându-vă să profitați de scăderea pieței pentru a obține un profit, deși există întotdeauna riscul de a înregistra o pierdere.

Alocarea activelor

ETF-urile pot facilita investitorilor construirea portofoliilor la început și reechilibrarea lor în timp. Un investitor poate aloca o parte din portofoliul său unui anumit sector, cum ar fi tehnologia sau produsele de bază pentru consumatori, sau unei anumite clase de active, cum ar fi obligațiunile sau mărfurile.

Tranzacționarea Swing

Tranzacțiile Swing să profite de fluctuațiile mari ale prețului unui activ. ETF-urile pot fi potrivite în acest scop, deoarece au ecarturi strânse între cerere și ofertă, astfel încât diferența de preț nu se pierde în ecart.

Traderii pot alege să tranzacționeze swing un ETF care acoperă o anumită industrie sau clasă de active despre care au cunoștințe speciale, ceea ce le permite să identifice factorii care determină mișcări mari de preț. Rețineți că tranzacționarea swing este de obicei o strategie pe termen scurt și mediu.

Rotația sectorială

Adesea, investitorii își rotesc deținerile în și din anumite industrii, în funcție de tendințele economice. În perioadele de creștere economică puternică, aceștia pot alege să se concentreze pe acțiuni cu creștere economică ridicată, dar când economiile încetinesc, ei se orientează dinspre acțiunile cu creștere ridicată spre cele cu valoare stabilă.

În cazul în care portofoliul unui investitor devine supraponderal într-un anumit sector, acesta poate vinde o parte din titlurile deținute în ETF-uri pentru a investi într-un alt sector, astfel încât portofoliul să nu devină prea concentrat.

Vânzarea în lipsă

Vânzarea în lipsă este o strategie cu risc ridicat care presupune împrumutarea unui instrument financiar sau a unui titlu de valoare pentru a-l vinde. Vânzarea în lipsă a ETF-urilor presupune costuri de împrumut mai mici decât în cazul activelor individuale și un risc mai mic de criză a vânzărilor în lipsă, atunci când prețul unui activ puternic vândut în lipsă crește brusc, deoarece traderii sunt forțați să își acopere pozițiile.

Vânzarea în lipsă a ETF-urilor le permite traderilor să speculeze pe tendințele generale. De exemplu, un trader care se așteaptă la o încetinire a creșterii pe piețele emergente ar putea vinde în lipsă un ETF pentru piețe emergente.

Tranzacționarea tendințelor sezoniere

ETF-urile pot reprezenta o modalitate convenabilă pentru traderi de a profita de schimbările sezoniere ale prețurilor activelor. Cu toate că, la fel ca în cazul tuturor strategiilor de tranzacționare, există întotdeauna riscul ca aceștia să își piardă capitalul.

De exemplu, prețurile aurului tind să crească toamna și iarna din cauza cererii mai mari de bijuterii din India și China în timpul festivalurilor și sărbătorilor.

Prețurile la energie tind să crească în timpul iernii, când cererea de încălzire este mai mare, sau în timpul verii, când utilizarea aerului condiționat atinge cote maxime.

Protejarea activelor

ETF-urile oferă investitorilor o modalitate simplă de a-și proteja portofoliile împotriva riscului de depreciere. Acestea reprezintă una dintre cele mai simple modalități de a investi în mărfuri precum metalele prețioase, care oferă o acoperire împotriva incertitudinii economice, a creșterii inflației și a ratelor scăzute ale dobânzii.

În timp ce investitorii avansați pot tranzacționa opțiuni put pe anumite valori mobiliare pentru a-și acoperi portofoliile, ETF-urile facilitează luarea unei poziții scurte pe un anumit sector sau pe o piață mai largă.

În funcție de circumstanțele dumneavoastră, puteți alege o combinație de strategii de investiții în ETF-uri.

Cum să tranzacționați ETF-uri cu CFD-uri

Sunteți interesat să tranzacționați ETF-uri cu CFD-uri? Utilizarea CFD-urilor pentru a tranzacționa ETF-uri vă permite să vă expuneți la fluctuațiile de preț pe termen scurt în anumite sectoare sau țări. Tranzacționarea CFD-urilor vă permite să utilizați efectul de levier pentru a vă amplifica expunerea la ETF, astfel încât să puteți deschide o poziție mai mare cu un depozit mai mic. Nu uitați că efectul de levier poate amplifica atât profiturile, cât și pierderile.

Dacă doriți să începeți să tranzacționați ETF-uri folosind CFD-uri, deschideți un cont la un furnizor de CFD-uri precum Capital.com. Puteți tranzacționa CFD-uri de ETF-uri împreună cu CFD-uri de mărfuri, acțiuni și forex în același cont.

Pentru a începe, puteți urma acești pași simpli:

-

Creați și conectați-vă la contul dvs. de tranzacționare CFD

-

Alegeți ce ETF doriți să tranzacționați

-

Folosiți strategia de tranzacționare preferată pentru a identifica idei de tranzacționare

-

Deschideți prima tranzacție. Puteți seta un ordin tip stop loss sau stop garantat pentru a gestiona riscul

-

Monitorizați-vă tranzacția folosind indicatori tehnici și analiză fundamentală

-

Închideți-vă poziția în conformitate cu strategia dvs. de tranzacționare

Avantajele și dezavantajele tranzacționării ETF-urilor cu CFD-uri

Tranzacționarea ETF-urilor cu CFD-uri permite obținerea unei expuneri diversificate la un coș de active fără a fi nevoie să efectuați cercetări asupra componentelor individuale. Puteți utiliza ETF-urile pentru a lua poziții pe tendințe generale, cum ar fi schimbările sezoniere, rotația sectoarelor sau performanța economică într-o anumită țară.

CFD-urile oferă flexibilitatea de a tranzacționa în ambele direcții. Indiferent dacă aveți o viziune optimistă sau pesimistă asupra prețului unui ETF, puteți specula fie pe o mișcare de preț ascendentă, fie pe una descendentă.

Tranzacționarea CFD-urilor este o opțiune eficientă din punct de vedere al costurilor, deoarece este adesea lipsită de comisioane, brokerii realizând un mic profit din ecart.

În plus, CFD-urile utilizează efectul de levier, astfel încât să puteți lua o poziție mare cu o investiție inițială de capital mică.

De exemplu, o marjă de 10% înseamnă că trebuie să depuneți doar 10% din valoarea tranzacției pe care doriți să o deschideți, iar restul este acoperit de furnizorul de CFD. Dacă doriți să plasați o tranzacție pentru CFD-uri în valoare de 1.000 de dolari, iar brokerul dvs. solicită o marjă de 10%, veți avea nevoie de doar 100 de dolari drept capital inițial pentru a deschide tranzacția.

Cu toate acestea, trebuie să știți că tranzacționarea de CFD-uri implică și riscuri, deoarece sunt produse cu efect de levier care multiplică mărimea pierderilor dacă prețul se mișcă împotriva poziției dumneavoastră, dar și maximizează câștigurile dacă prețul se mișcă în aceeași direcție. Este important să vă faceți propriile cercetări și să înțelegeți cum funcționează efectul de levier înainte de a începe tranzacționarea ETF cu CFD-uri.

Rețineți că CFD-urile implică, de asemenea taxe de noapte, ceea ce înseamnă că sunt mai potrivite pentru tranzacționarea ETF-urilor pe termen scurt, decât pentru investiții pe termen lung.

De ce să tranzacționați ETF-uri cu Capital.com

Dacă sunteți în căutarea unui mod de a tranzacționa ETF-uri folosind CFD-uri, Capital.com oferă caracteristici avansate pentru a vă îmbunătăți strategia și a genera rezultate mai bune.

Tranzacționarea în marjă: Datorită tranzacționării în marjă, Capital.com vă permite să tranzacționați ETF-uri și alte active tranzacționate la nivel de top, chiar și cu o sumă limitată de fonduri în cont. Rețineți că CFD-urile sunt produse cu efect de levier, ceea ce înseamnă că atât profiturile, cât și pierderile pot fi amplificate.

Tranzacționarea diferenței: Prin tranzacționarea ETF-urilor cu CFD-uri, nu cumpărați activul suport în sine. Doar speculați cu privire la creșterea sau scăderea prețului acestuia. Un trader de CFD-uri poate să meargă în lipsă sau lung, să stabileascăordine tip stop și limită și să aplice scenarii de tranzacționare care se aliniază cu obiectivele lor. Tranzacționarea CFD nu diferă de tranzacționarea tradițională în ceea ce privește strategiile sale asociate. Cu toate acestea, tranzacționarea cu CFD-uri este pe termen scurt, din cauza taxelor de noapte. În plus, există riscuri suplimentare asociate cu efectul de levier, deoarece acesta poate amplifica atât profiturile, cât și pierderile.

Analiza completă a tranzacțiilor: Platforma bazată pe browser permite traderilor să își modeleze propria analiză și previziunile de piață cu ajutorul unor indicatori tehnici eleganți. Capital.com oferă actualizări în timp real ale pieței și diverse formate de grafice, disponibile pe desktop, iOS și Android.

Orarul de tranzacționare al ETF-urilor

Dacă aveți de gând să începeți să tranzacționați ETF-uri, trebuie să fiți conștienți de orele de funcționare a pieței. Orarul de tranzacționare al unui ETF este același cu cel al bursei de valori la care este listat ETF-ul.

De exemplu, ora de deschidere a pieței ETF pentru un fond listat în SUA este între 09:30 și 16:00 EST. Unele platforme de brokeraj oferă tranzacționare înainte de piață sau după orele de tranzacționare, permițându-vă să cumpărați și să vindeți acțiuni și ETF-uri cu câteva ore înainte sau după deschiderea și închiderea pieței.

La Capital.com, CFD-urile ETF sunt disponibile pentru tranzacționare în funcție de activ. Puteți verifica întotdeauna orele de tranzacționare ale unui ETF pe pagina de piață a acestuia de pe site-ul nostru sau de pe platforma mobilă. De exemplu, CFD-urile SPDR S&P 500 ETF Trust (SPY) sunt tranzacționate de luni până vineri, 13:30 - 20:00 (UTC).

ÎF

ETF-urile prezintă un risc mare?

Fondurile tranzacționate pe bursă (ETF-uri) sunt considerate a fi investiții cu un risc mai redus decât alte active deoarece oferă investitorilor o expunere mai largă la un coș de acțiuni sau alte titluri de valoare, oferind o diversificare instantanee a portofoliului. ETF-urile reprezintă o modalitate eficientă pentru noii investitori de a începe să își construiască un portofoliu diversificat, în special cu ajutorul fondurilor de indici cu comisioane reduse.

Cum pot tranzacționa ETF-uri?

Există mai multe moduri diferite de a tranzacționa ETF-uri. Puteți cumpăra ETF-uri direct de la bursele de valori sau puteți utiliza instrumente derivate cum ar fi contractele pentru diferență (CFDuri), futures și opțiuni. Odată ce v-ați hotărât cum doriți să tranzacționați un ETF, trebuie să alegeți o strategie de tranzacționare care să vă ajute să vă gestionați pozițiile.

Tranzacționarea ETF-urilor este sigură?

ETF-urile sunt considerate o modalitate relativ sigură de a investi în acțiuni și alte active, dar acestea prezintă în continuare riscul de scădere a preţurilor în timpul unui prăbușiri a pieţei. ETF-urile cu efect de levier și ETF-urile care investesc în sectoare mai volatile sunt considerate a fi mai riscante și ar trebui să fiți conștienți de modul în care funcționează înainte de tranzacționare. Efectuați întotdeauna propriile verificări pentru a înțelege ce sunt fondurile tranzacționate la burse și rețineți că performanțele anterioare nu garantează profituri viitoare.

ETF-urile sunt mai bune decât acțiunile?

ETF-urile pot diminua riscul de volatilitate la prețurile individuale ale acțiunilor și pot oferi o expunere mai largă la activele din alte regiuni, la care brokerul dvs. poate să nu ofere acces. Cu toate acestea, prin tranzacţionarea ETF-urilor mai degrabă decât a acţiunilor individuale, puteţi pierde dacă preţul unor anumite acţiuni depăşeşte nivelul pieţei. Dependența de toleranța Dvs. la risc dacă ETF-urile sau acțiunile reprezintă o investiție mai adecvată pentru Dvs., în funcție de toleranța Dvs. la risc, obiectivele de investiții sau tranzacționare, termene și experiența pe piață.