Dollarkurs-Prognose: Rückgang des DXY bei risikoarmer Marktstimmung

Angesichts der hohen Inflation, der weiteren Zinsanhebungen der US-Notenbank und der Verlangsamung des Wirtschaftswachstums: Wie lautet die Dollarkurs-Prognose der Analysten?

Der ICE US-Dollar-Index (DXY) – ein Maß für die Stärke der Währung gegenüber einem Korb konkurrierender Währungen wie dem Euro (EUR), dem japanischen Yen (JPY) und dem britischen Pfund (GBP) – lag am 30. Januar 2023 bei 102 Punkten und damit auf einem der Tiefstniveaus seit sieben Monaten.

Die aggressive Geldpolitik der US-Notenbank (Fed) gipfelte in einer Zinserhöhung um 50 Basispunkte (Bp) im Dezember 2022, wodurch die Leitzinsen auf eine Spanne von 4,25 % bis 4,5 % angehoben wurden. Der Kampf der Fed gegen die Inflation und die daraus resultierenden Auswirkungen auf den US-Anleihemarkt haben sowohl den Aufschwung als auch den jüngsten Rückgang ausgelöst.

Im letzten Jahr hatte der USD seinen Status als sichere Anlage angesichts der Befürchtung einer weltweiten Konjunkturabschwächung und der Erwartung einer restriktiven Haltung der Fed bestätigt. Nachlassende Inflationsraten, ein Kurswechsel der Fed und Sorgen über eine mögliche Rezession in den USA führten jedoch dazu, dass der Greenback von seinen Höchstständen fiel.

Bei der letzten Zinserhöhung hat die Fed eine mögliche Anhebung der Zinssätze auf 5 % im Jahr 2023 signalisiert. Doch aufgrund der rückläufigen Inflation in den USA gehen die Märkte davon aus, dass die Zinserhöhungen bei den Sitzungen im Februar und März deutlich geringer ausfallen und im November oder Dezember sogar gesenkt werden könnten. Wie wird sich dies auf den USD auswirken? Im Folgenden stellen wir Ihnen die aktuelle Dollarkurs-Prognose vor.

Wie hat sich der US-Dollar im Jahr 2022 entwickelt?

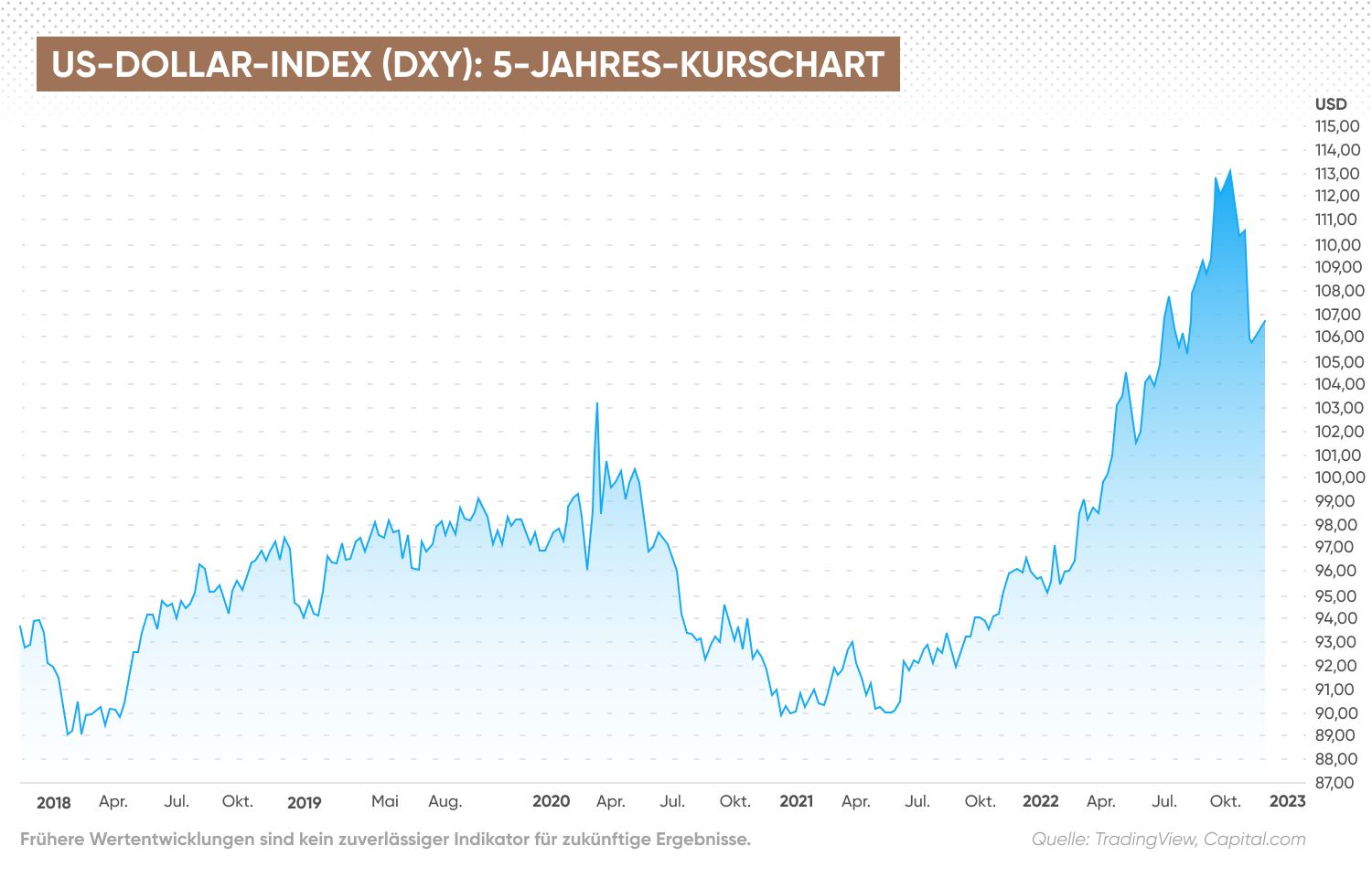

Nach einem kontinuierlichen Anstieg im Jahr 2021 hatte der DXY einen soliden Start ins 2022. Der US-Dollar-Index erholte sich von einem Tiefstand von 94,63 Mitte Januar auf ein 20-Jahres-Hoch von knapp über 114 Ende September.

Nach der Veröffentlichung von Inflationsdaten, die besser ausfielen als prognostiziert, verzeichnete der DXY einen deutlichen Rückgang. Die Erwartung langsamerer Zinserhöhungen durch die Fed und ein potenziell niedrigerer Endwert für die US-Zinssätze haben zu einer Neupositionierung des Dollars geführt.

US-Dollar-Index-Chart

Was ist der USD?

USD ist die Abkürzung für den US-Dollar oder United States Dollar, die offizielle Währung der Vereinigten Staaten, der verbreitetsten und beliebtesten Währung der Welt. Der USD ist die Weltreservewährung und die meistgehandelte Währung auf dem Forex-Markt.

Der US-Dollar wird am Wert anderer Währungen gemessen, wodurch sich sein Wechselkurs ergibt. EUR/USD bezeichnet beispielsweise den Wert des Euro gegenüber dem US-Dollar.

Was bestimmt den US-Dollar-Kurs im Allgemeinen?

Mehrere Schlüsselfaktoren beeinflussen den Wert des USD gegenüber anderen Währungen, wie z. B. geldpolitische Entscheidungen der Federal Reserve, die wiederum von den makroökonomischen Rahmenbedingungen und Daten abhängen.

Politische und geopolitische Ereignisse können ebenfalls einen Einfluss auf den US-Dollar haben.

Wenn beispielsweise die Inflation in den USA hoch ist und die Fed die Zinssätze anhebt, um die Verbraucherpreise zu dämpfen, wertet der USD häufig auf. Steigende Zinssätze ziehen nämlich ausländische Investitionen an, was die Nachfrage nach der Währung erhöht. Werden umgekehrt die Zinsen gesenkt, um das Wirtschaftswachstum anzukurbeln, könnten sich Anleger für Investitionen in einem anderen Land entscheiden, was den USD schwächt.

Zudem ist zu bedenken, dass der USD-Kurs, also ob er stärker oder schwächer wird, nicht zuletzt von der Wechselkursentwicklung anderer Währungen abhängt.

US-Dollar: historische Kursentwicklung

In den vergangenen 20 Jahren bewegte sich der US-Dollar-Index in einer breiten Spanne: von 120,00 bis zu einem Tiefstand von 71,00. Zu Beginn 2000 lag der Index bei 101,60, bevor er im August 2001 auf 121,00 stieg. In den darauffolgenden Jahren fiel der DXY und erreichte während der Finanzkrise 2008 ein Tief von 71,00.

Seitdem kletterte der USD stetig nach oben und erreichte im März 103,80, als die Covid-Pandemie einschlug und die Ströme in sichere Anlagen antrieb. Danach ging der Kurs wieder leicht zurück auf 95,70, wo er Anfang 2022 notierte.

Was hat den USD in letzter Zeit angetrieben?

Die Inflation war im vergangenen Jahr ein wichtiges Thema für den Markt und wird es wohl auch bleiben.

Die Engpässe in der Versorgungskette, der anhaltende Lockdown in China, die explodierenden Energiepreise, der Krieg in der Ukraine sowie die steigenden Löhne angesichts des Arbeitskräftemangels nach der Pandemie haben alle zum Anstieg der Verbraucherpreise beigetragen.

Laut dem Bericht des US-Arbeitsministeriums vom Dezember lag die Inflation, gemessen am Verbraucherpreisindex (VPI), bei 6,5 %.

„Der Verbraucherpreisindex für alle in großen Städten lebenden Personen (VPI-U) ist im Dezember saisonbereinigt um 0,1 % gesunken, nachdem er im November um 0,1 % gestiegen war.“

„Der Gesamtindex stieg in den zwölf Monaten bis Dezember um 6,5 %; dies war der geringste 12-Monats-Anstieg seit dem Zeitraum bis Oktober 2021. Der Gesamtindex ohne Nahrungsmittel und Energie wuchs in den letzten zwölf Monaten um 5,7 %.“

Dies deutet darauf hin, dass die Inflation in den USA die Kurve kriegt, da die Verbraucherpreise unter den Erwartungen gestiegen sind. Ein schnelleres als das prognostizierte Wirtschaftswachstum im 3. Quartal in Verbindung mit einem schrumpfenden Handelsdefizit weist auf eine Erholung hin. Die Daten könnten jedoch die wirtschaftliche Gesundheit des Landes überbewerten. Die Inlandsnachfrage war aufgrund der aggressiven Zinserhöhungen der Federal Reserve so schwach wie seit zwei Jahren nicht mehr. Die Fed rechnet mit einem Höchststand der Zinssätze von 4,5 % bis 4,75 % im Jahr 2023, so die eigenen Prognosen der US-Zentralbank. Die Analysten von Goldman Sachs gehen davon aus, dass die Fed ihren Leitzins bis März 2023 sogar noch weiter auf 4,75 % bis 5 % anheben wird.

Die Analysten der ING Group, Antoine Bouvet, Benjamin Schroeder und Padhraic Garvey, fassten die Lage in einem Überblick über die Zentralbankpolitik am 19. Januar zusammen:

„Kurzfristig ist der Markt nun auf eine Anhebung der Fed-Zinsen um 25 Basispunkte bei der Februar-Sitzung und die Möglichkeit einer weiteren Erhöhung im März eingestellt. Dies bedeutet, dass der obere Grenzwert des Leitzinses der Fed bei 5 % liegt.“

„Die Fed-Falken Bullard und Mester plädierten für eine Straffung des Leitzinses über 5 % hinaus. Vom Markt wurden ihre Äußerungen jedoch einfach ignoriert, auch angesichts der Tatsache, dass die Befragten in der Fed-eigenen Untersuchung, dem Beige Book, von einem weiteren moderaten Preiswachstum ausgingen. Die Aufmerksamkeit richtet sich zunehmend auf die ersten Zinssenkungen der Fed, die nun für die zweite Jahreshälfte mit insgesamt 50 Basispunkten vorgesehen sind.“

USD-Prognose und Analystenmeinungen

Angesichts der hohen Inflation, der weiteren Zinsanhebungen der US-Notenbank und der Verlangsamung des Wirtschaftswachstums: Wie lautet die Dollarkurs-Prognose der Analysten?

In einer USD-Prognose vom 30. Januar sagte Chris Turner von THINK, dem Analyseunternehmen der ING Group:

„Der Dollar notiert zu Beginn der Woche in einer sehr engen Spanne und nicht weit von seinen Jahrestiefstständen entfernt. In dieser Woche wird der Konsens unter den Anlegern auf die Probe gestellt, dass i) die US-Notenbank beginnt, den nachlassenden Preisdruck anzuerkennen und ihren restriktiven Kurs bald zu beenden, ii) die Wiedereröffnung Chinas das globale Wachstum stützen wird und iii) die niedrigeren Energiepreise bessere Wachstumsaussichten für Europa bedeuten.“

„In unserem FX-Beitrag zur FOMC-Vorschau wird ein Szenario skizziert, in dem der Dollar abwerten und EUR/USD über 1,10 notieren könnte, wenn die Fed völlig überraschend andeutet, dass weitere Zinserhöhungen nach der Anhebung um 25 Basispunkte in dieser Woche von den Daten abhängen würden. Das scheint unwahrscheinlich. Wahrscheinlicher ist, dass die Fed die für die zweite Jahreshälfte eingepreiste Lockerung um 50 Basispunkte aufhebt und der Dollar eine kurze Erholung verzeichnet.“

„Unser Plan sieht vor, dass der Dollar bis zur FOMC-Sitzung am Mittwoch unterstützt bleibt (z.B. hält der DXY die Unterstützung hier unten bei 101,30/50), aber jede FOMC-inspirierte Erholung des DXY in Richtung 102,50/103,00 erweist sich als vorübergehend.

Die Vermögensverwaltungsabteilung der Citibank in Hongkong prognostizierte, dass der DXY in sechs bis zwölf Monaten auf 96,87 fallen und langfristig leicht auf 96,61 sinken könnte.

Die Analysten der HSBC äußerten sich zur Entwicklung des US-Dollars ebenfalls pessimistisch. In ihrer US-Dollar-Prognose sagten sie:

„Wir glauben, dass der USD im Jahr 2023 weiter nachgeben wird, da seine erhebliche Überbewertung (basierend auf dem realen effektiven Wechselkurs (REER)) nicht mehr gestützt werden kann, sobald die Fed ihre Zinserhöhungen einstellt, das globale Wachstum Anzeichen einer Talsohle zeigt und die Marktvolatilität zurückgeht.“

„Wir sehen ein, dass es eine „Safe-Haven“-Nachfrage nach dem USD geben würde, wenn die US-Wirtschaft in eine tiefe Rezession gerät. Wir betrachten dies jedoch als Risikoszenario und nicht als unvermeidliches Ergebnis. Es hat nicht viele Fälle gegeben, in denen die Fed die US-Wirtschaft durch eine übermäßige Straffung der Geldpolitik in eine harte Landung getrieben hat.“

Die auf Algorithmen basierende Website WalletInvestor geht in ihrer USD-Prognose für 2023 davon aus, dass der US-Dollar-Index bis Ende des Jahres auf 107,598 steigen könnte. Die USD-Prognose sah den Index 2024 bei einem Durchschnittswert von 113,403 und 2025 bei 119,193.

Obwohl das Portal keine Dollarkurs-Prognose für das Jahr 2030 veröffentlicht hat, geht es in seiner fünfjährigen Prognose für den DXY-Index von einem Stand von 130,681 im Januar 2028 aus, was auf eine weitere Aufwärtsentwicklung hindeutet.

EUR/USD-Prognose: Wird der USD gegenüber dem Euro stärker?

Im September 2022 erreichte der EUR/USD zum ersten Mal seit 20 Jahren die Parität, was auf die Anfälligkeit der Eurozone gegenüber der Ukraine-Krise zurückzuführen ist. Europa ist in hohem Maße von russischer Energie abhängig, deren Versorgung gefährdet ist, da Wladimir Putin die Gaslieferungen als Waffe eingesetzt hat, was die Preise in die Höhe treibt und zu Sorgen über Inflation und Stagflation beiträgt.

Angesichts der rekordhohen Inflation hat die Europäische Zentralbank (EZB) jedoch eine restriktivere Haltung eingenommen und ist damit in die Fußstapfen der Fed getreten.

Die EZB hat die Zinssätze im Jahr 2022 um 250 Basispunkte angehoben, darunter zwei aufeinanderfolgende Anpassungen um 75 Basispunkte im September und November.

Wie sieht die Zukunftsprognose für den USD gegenüber dem EUR aus?

EUR/USD-Live-Chart

Chris Turner, der Analyst bei ING, äußerte sich in seiner EUR/USD-Prognose pessimistisch über den Dollar:

Am 19. Januar prognostizierten die Analysten der Danske Bank, dass EUR/USD allmählich fallen und in zwölf Monaten unter der Parität notieren werde:

GBP/USD-Prognose: Wird der USD gegenüber dem GBP steigen?

Das Pfund Sterling hat im vergangenen Jahr gegenüber dem US-Dollar stark an Wert verloren und fiel am 16. September – dem 30. Jahrestag des Schwarzen Mittwochs von 1992 – auf den Tiefststand seit mehr als 37 Jahren.

Im jüngsten Finanzbericht des Vereinigten Königreichs kündigte Schatzkanzler Jeremy Hunt an, dass die Wiederherstellung von Stabilität, Wachstum und öffentlichen Dienstleistungen seine Priorität sei. Trotz Haushaltsausgaben von mehr als 100 £ Milliarden zur Abfederung der Auswirkungen der hohen Energiepreise sind die Aussichten für die britische Wirtschaft auf kurze Sicht weiterhin trübe.

Das Office for Budget Responsibility (OBR) geht davon aus, dass sich das Vereinigte Königreich bereits in einer Rezession befindet, die ab dem 3. Quartal 2022 etwas mehr als ein Jahr andauern wird, wobei die realen Haushaltseinkommen in den nächsten zwei Jahren um 7 % sinken werden. Die Märkte stellen sich auf eine Phase der Sparmaßnahmen ein, während die Bank of England die Zinssätze im Dezember voraussichtlich um 50 Basispunkte anheben wird.

GBP/USD-Live-Chart

Wie lautet die Prognose für den künftigen Wert des Dollars gegenüber dem britischen Pfund?

Fiona Cincotta, die leitende Marktanalystin bei City Index, glaubt, dass sich GBP/USD stabil halten könnte, und kommentiert das Währungspaar:

„GBP/USD hat sich in den letzten sechs Wochen um 6 % erholt und erreichte am Montag mit 1,2027 ein Dreimonatshoch. Falls GBP/USD doch noch steigen sollte, dürfte dies eher auf eine Dollarschwäche als auf eine explizite Pfundstärke zurückzuführen sein.“

„Der USD hält sich stabil, da die Anleger die gestrigen unerwartet guten Einzelhandelsumsätze und die etwas restriktiveren Kommentare der Fed-Sprecher verdauen.“

Cincottas Prognose erwies sich als richtig, da die BoE Anfang August ihre größte Zinserhöhung seit 27 Jahren ankündigte und die Kreditkosten um einen halben Punkt auf 1,75 % anhob. Der geldpolitische Ausschuss der Bank rechnet damit, dass das Vereinigte Königreich im 4. Quartal 2022 in eine Rezession eintreten wird, die fünf Quartale andauern werde.

„Die jüngsten Prognosen des MPC beschreiben einen sehr schwierigen Ausblick für die britische Wirtschaft. Es wird erwartet, dass sich das Land über einen längeren Zeitraum in einer Rezession befindet und die Verbraucherpreisinflation in naher Zukunft bei über 10 % bleibt“, so die BoE in ihrem jüngsten geldpolitischen Bericht.

„Ab Mitte 2023 wird mit einem starken Rückgang der Inflation gerechnet, bedingt durch die hohe Entwicklung der Marktzinsen und den Wegfall früherer Energiepreissteigerungen aus dem Jahresvergleich. In zwei und drei Jahren der Prognose sinkt sie dann auf ein Niveau weit unter dem 2-%-Ziel.

Darin spiegeln sich ein negativer Beitrag der Energiepreise sowie die zunehmende Konjunkturschwäche und eine stetig steigende Arbeitslosenquote wider. Die Risiken im Zusammenhang mit diesem rückläufigen Inflationskurs werden als eher aufwärts gerichtet eingeschätzt.“

Der Markt rechnet derzeit mit einer Zinserhöhung der BoE um 50 Basispunkte im Dezember. In einem FX-Snapshot vom 30. Januar 2022 teilte Chris Turner von ING die Meinung von Cincotta und kommentierte, dass eine hawkishe BoE das Pfund stützen könnte:

Umgekehrt meinte Piero Cingari, der Analyst von Capital.com, dass die bevorstehende Zinserhöhung der BoE das Pfund wahrscheinlich unterstützen würde:

„Sollte sich die BoE als restriktiver erweisen als erwartet, wird sie die Inflationserwartungen und den Inflationsdruck unter Kontrolle halten. In diesem Szenario werden die britischen Zinssätze schneller steigen als die Renditen zehnjähriger britischer Staatsanleihen, was die Laufzeitprämie begrenzt und die Glaubwürdigkeit der Politik stärkt. Dies ist ein günstiges Szenario für das Pfund, das den Abwärtsdruck verringern und Spekulanten davon abhalten kann, eine renditestarke Währung zu shorten.“

Der leitende FX-Stratege der Scotiabank, Shaun Osborne, äußerte sich in seinem letzten Tagesupdate neutral zum GBP/USD und kommentierte:

„Das Pfund Sterling hat zu Wochenbeginn leicht zugelegt und notiert weiterhin nahe der Marke von 1,24. Es wird erwartet, dass die geldpolitische Entscheidung der BoE in dieser Woche zu einer Anhebung um 50 Basispunkte führen wird (die Märkte haben zu diesem Zeitpunkt 45-46 Basispunkte eingepreist), da sich der zugrunde liegende Preisdruck (Löhne) erhöht hat.“

„Die Äußerungen zu den politischen Aussichten (und vielleicht das Risiko einer gespaltenen Entscheidung) könnten etwas weniger hawkistisch ausfallen als die der EZB, aber ein mutigerer Schritt (als der der Fed) könnte das Pfund dennoch zurück zum (und vielleicht durch den) wichtigsten Widerstand im Bereich von Mitte 1,24 treiben.“

Den jüngsten Zahlen von TradingEconomics zufolge könnte das Währungspaar GBP/USD bis zum Ende dieses Quartals bei 1,21404 $ und in zwölf Monaten bei 1,14015 $ notieren, basierend auf den globalen Makromodellen der Plattform, den Prognosen und den Erwartungen der Analysten.

Bei der Betrachtung von Prognosen für den US-Dollar im Vergleich zu anderen großen Weltwährungen ist zu beachten, dass die Kursziele der Analysten falsch sein können. Die USD-Prognosen beruhen auf der technischen Analyse des US-Dollar und einer fundamentalen Untersuchung der Kursentwicklung von Währungspaaren. Frühere Wertentwicklungen sind jedoch keine Garantie für künftige Ergebnisse.

Aus diesem Grund sollten Sie immer selbst recherchieren und daran denken, dass Ihre Trading-Entscheidung von Ihrer Risikoeinstellung, Ihrem Fachwissen über diesen Markt, der Streuung Ihres Anlageportfolios und Ihrer Bereitschaft, Geld zu verlieren, abhängt. Traden Sie niemals mit dem Geld, das Sie sich leisten können, zu verlieren.

FAQ

Warum ist der USD gefallen?

Der US-Dollar hat in den letzten Monaten an Wert verloren, da die rückläufige US-Inflation die Märkte zu Spekulationen veranlasst hat, die Federal Reserve könnte ihre geldpolitische Straffung lockern.

Wird der USD steigen oder fallen?

Viele Faktoren haben Einfluss darauf, ob der USD – oder eine andere Währung – steigt oder fällt. Prognosen sollten nicht als Ersatz für eigene Recherche verwendet werden. Führen Sie vor jedem Trade Ihre Due-Diligence-Prüfung durch. Und investieren oder traden Sie niemals Geld, das Sie sich nicht leisten können, zu verlieren.

Wann ist die beste Zeit für den USD-Handel?

Die beste Zeit für den USD-Handel ist zwischen 8 Uhr ET (UTC -5) und 12 Uhr ET (UTC -5). Zu dieser Zeit werden die meisten US-Wirtschaftsdaten veröffentlicht.

Sollte man USD kaufen, verkaufen oder halten?

Die Entscheidung, ob Sie den USD kaufen, verkaufen oder halten sollten, hängt von Ihren Tradingzielen ab. Es ist wichtig, dass Sie Ihre eigene Recherche durchführen. Ihre Entscheidung für den Handel hängt von Ihrer Risikobereitschaft, Ihrem Fachwissen über den Markt, der Streuung Ihres Portfolios und Ihrer Bereitschaft, Geld zu verlieren, ab. Traden Sie nie mit dem Geld, das Sie sich leisten können, zu verlieren.

Was bestimmt den Dollar-Wert?

In erster Linie bestimmt der geldpolitische Kurs der Federal Reserve die USD-Kursentwicklung. Sollte die Fed die Zinssätze anheben, wird der USD voraussichtlich steigen. Wenn sie die Zinsen senkt, könnte der USD-Markt fallen. Auch andere Faktoren, wie der Zu- oder Abfluss von Investitionen in sichere Häfen, könnten sich auf den Wert des US-Dollars auswirken.