Ce înseamnă tranzacţionarea de CFD-uri şi cum funcţionează?

Contractele pentru diferență (CFD) sunt o modalitate populară de tranzacționare a prețului acțiunilor și indicilor, mărfurilor și forex fără a deține activele suport. Aflați tot ce ar trebui să știți despre tranzacționarea CFD și cum să utilizați CFD-urile pentru a lua poziții lungi și scurte pe active.

Ce este un contract pentru diferență (CFD)?

Un contract pentru diferență (CFD) este un tip de instrument financiar derivat în finanțe. Acest ghid conține tot ce trebuie să știți despre tranzacționarea CFD, explicat în termeni simpli.

Deci, ce înseamnă CFD în tranzacționare? CFD-urile vă permit să speculați pe diverse piețe financiare, inclusiv criptomonede, acțiuni, indici, mărfuri și perechi forex. Nu cumpărați niciodată activele, ci speculați pe creșterea sau scăderea prețului acestora, de obicei pe o perioadă scurtă de timp.

Un CFD este un contract încheiat între un broker și un trader care convin să schimbe diferența de valoare a unei valori mobiliare subiacente între începutul și sfârșitul contractului, adesea mai puțin de o zi.

Un CFD este un contract încheiat între un broker și un trader care convin să schimbe diferența de valoare a unei valori mobiliare subiacente între începutul și sfârșitul contractului, adesea mai puțin de o zi.

Un contract pentru diferență (CFD) este:

-

Un instrument derivat - nu dețineți activul suport

-

Un acord între dvs. și broker

-

Bazat pe modificarea prețului unui activ

-

Desfășurat pe o perioadă scurtă de timp

Ce sunt CFD-urile?

Un contract pentru diferență (CFD) vă permite să tranzacționați folosind doar o fracțiune din valoarea tranzacției dumneavoastră, ceea ce este cunoscut sub numele de tranzacționare în marjă sau tranzacționare cu efect de levier. Acest lucru permite traderilor să deschidă poziții mai mari decât le-ar permite capitalul lor inițial. Prin urmare, tranzacționarea CFD oferă o expunere mai mare la piețele financiare globale.

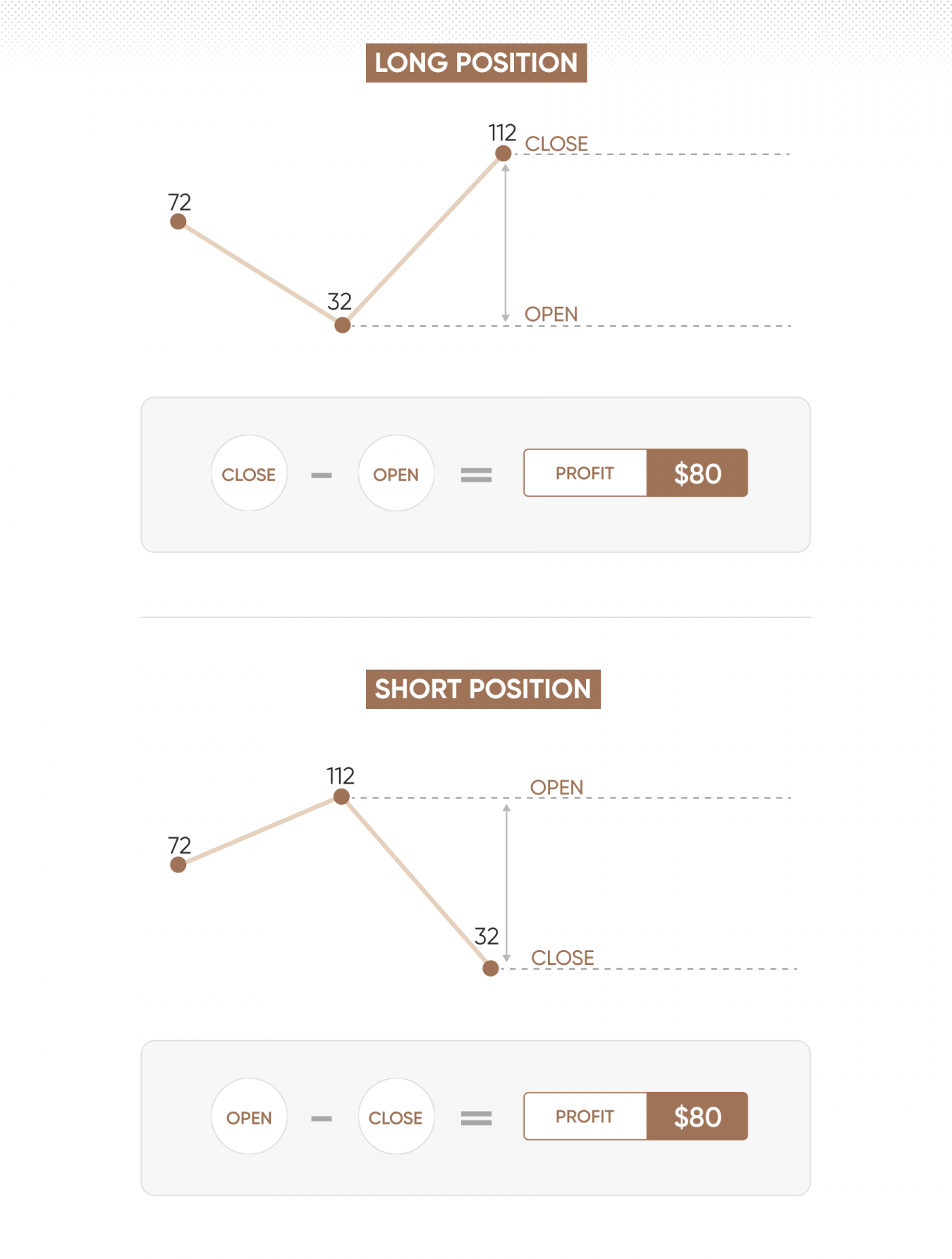

Unul dintre avantajele tranzacționării CFD este că puteți specula pe mișcările prețului activului în orice direcție. Cumpărați sau vindeți un contract în funcție de estimarea dumneavoastră că prețul activului va crește sau va scădea, deschizând o tranzacție lungă sau scurtă, în consecință.

Trebuie să știți că tranzacționarea cu efect de levier vă poate amplifica profiturile, dar vă poate crește și pierderile.

Cum funcționează tranzacționarea CFD?

Atunci când deschideți o poziție CFD (contracte pentru diferență), selectați numărul de contracte (dimensiunea tranzacției) pe care doriți să le cumpărați sau să le vindeți. Profitul dvs. va crește în funcție de fiecare punct în care piața evoluează în favoarea dvs. Cu toate acestea, există un risc de pierdere în cazul în care piața evoluează împotriva dumneavoastră.

Cumpărare

Dacă credeți că prețul unui activ va crește, veți deschide o poziție lungă (de cumpărare), profitând dacă prețul activului crește în conformitate cu așteptările dumneavoastră. Cu toate acestea, veți risca să suferiți o pierdere dacă prețul activului scade.

Vânzare

Dacă credeți că prețul unui activ va scădea, veți deschide o poziție scurtă (de vânzare), profitând dacă prețul scade în conformitate cu previziunile dvs. Însă, din nou, veți risca să suferiți o pierdere dacă prețul activului crește.

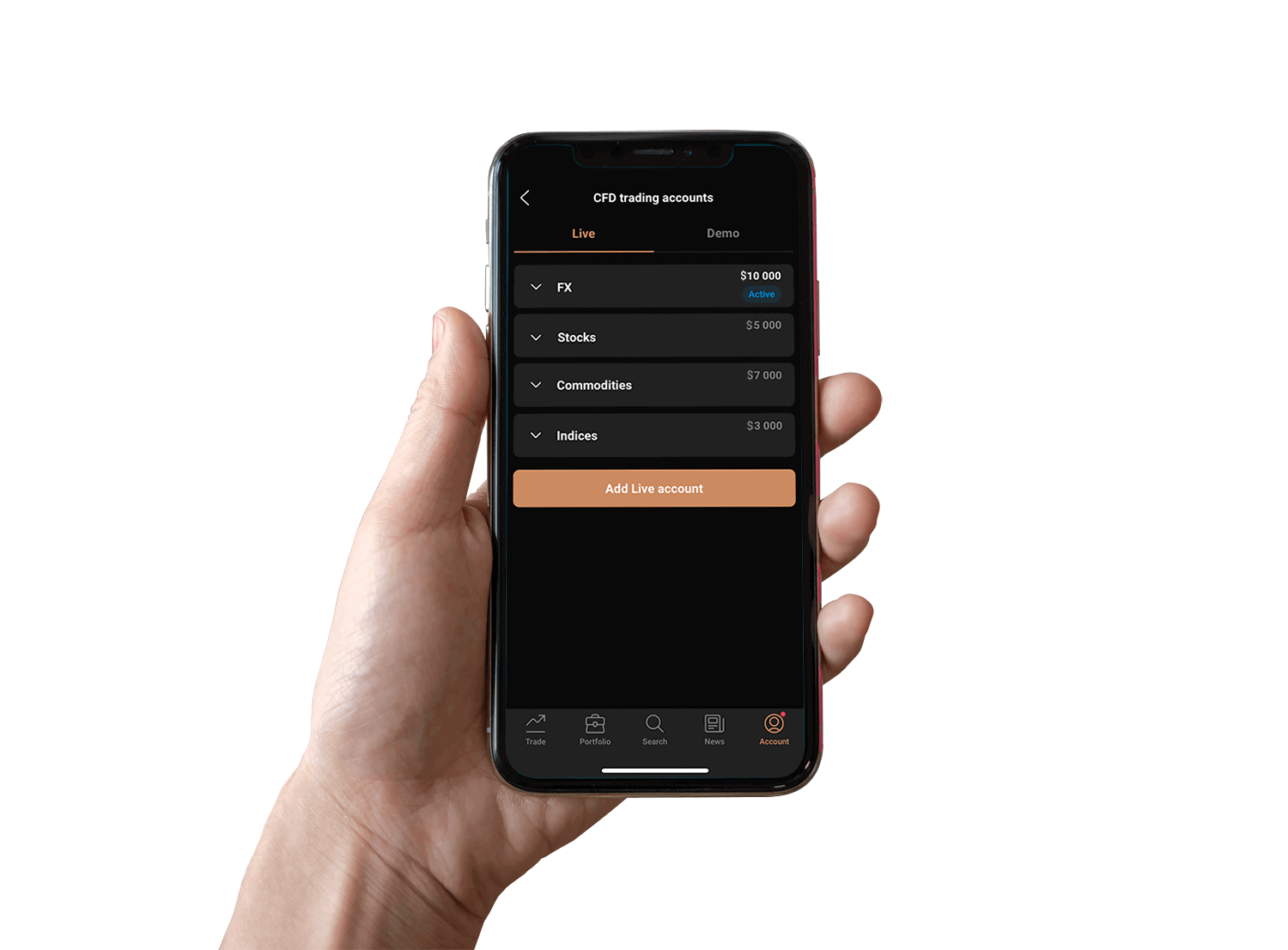

Ce este un cont CFD?

Un cont CFD (contract pentru diferență) vă permite să tranzacționați pe baza diferenței de preț a diferitelor active suport utilizând efectul de levier. Efectul de levier înseamnă că investiți doar o fracțiune din suma necesară pentru tranzacționare. Aceasta se numește marjă de depozit.

În același timp, marja de întreținere trebuie acoperită de capitalurile proprii, care reprezintă soldul contului care include profiturile și pierderile nerealizate. Marja de întreținere crește și scade în funcție de prețurile activelor pe care le tranzacționați. Capitalurile proprii ale contului dvs. trebuie să acopere întotdeauna marja de întreținere pentru a menține pozițiile deschise, în special în cazul pierderilor curente. Altfel, riscați să primiți un apel în marjă.

Adesea puteți învăța să tranzacționați într-un cont demo, dar va trebui să adăugați fonduri pentru a crea un cont de tranzacționare CFD înainte de a putea tranzacționa live.

Unele autorități de reglementare solicită ca noii clienți să treacă un test de „adecvare sau potrivire”. Acest lucru înseamnă adesea să răspundeți la câteva întrebări pentru a demonstra că înțelegeți riscurile tranzacționării în marjă. Cel mai bine este să vă informați temeinic cu privire la modul în care funcționează efectul de levier și marja înainte de tranzacționare.

Ce este efectul de levier în tranzacționarea CFD?

Atunci când tranzacționați contracte pentru diferență (CFD), dețineți o poziție cu efect de levier. Aceasta înseamnă că depuneți doar o parte din valoarea tranzacției și împrumutați restul de la brokerul dvs. Suma pe care trebuie să o depuneți poate varia. Rețineți, efectul de levier amplifică atât profiturile, cât și pierderile.

Tranzacționarea cu efect de levier este denumită și tranzacționare în marjă. O marjă de 10% înseamnă că trebuie să depuneți doar 10% din valoarea tranzacției pe care doriți să o deschideți. Restul este efectul de levier.

De exemplu, dacă vreți să plasați un ordin pentru țiței brut Brent de 1.000 $ și brokerul dvs. solicită o marjă de 10%, veți avea nevoie de doar 100 $ ca sumă inițială pentru a deschide tranzacția.

Ecart și comision

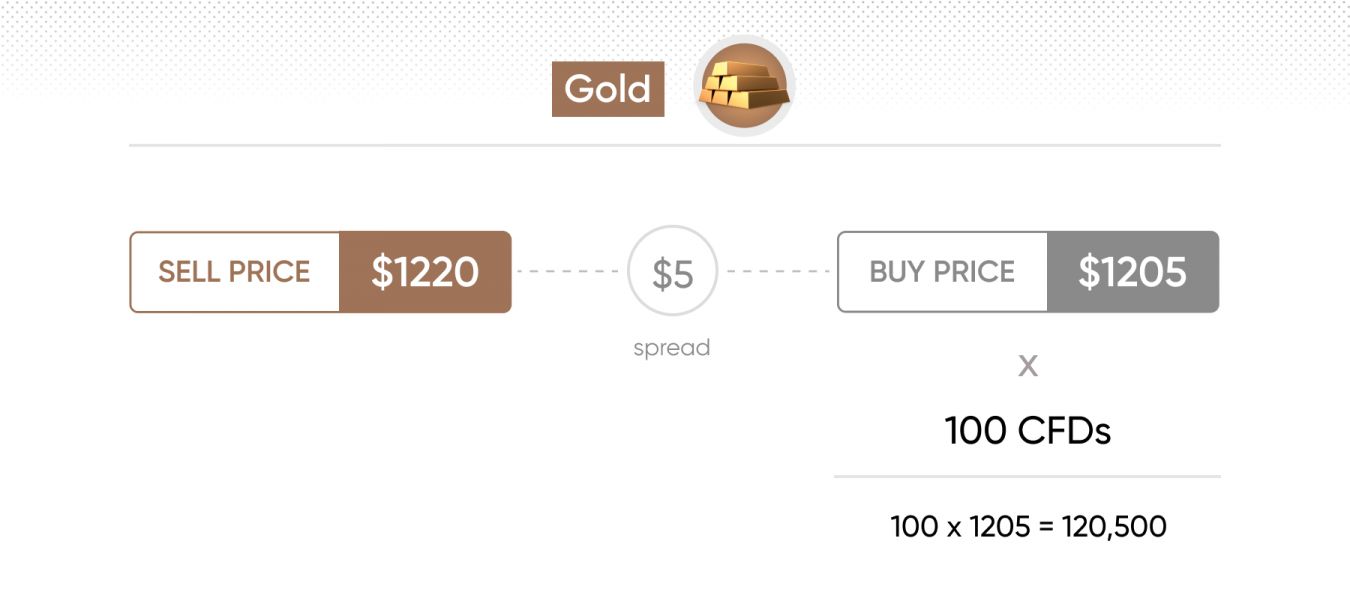

Cu tranzacționarea CFD, vi se oferă întotdeauna două prețuri bazate pe valoarea instrumentului suport: prețul de cumpărare (ask) și prețul de vânzare (bid).

Prețul de cumpărare va fi întotdeauna mai mare decât valoarea subiacentă curentă, iar prețul de vânzare va fi întotdeauna mai mic. Diferența dintre aceste prețuri se numește ecart CFD. La Capital.com, nu percepem comision CFD pentru deschiderea sau închiderea tranzacțiilor.

- Prețul de cumpărare (ask) este prețul la care începeți, sau deschideți, o poziție lungă.

- Vă închideți poziția atunci când vindeți la prețul de cumpărare curent.

- Prețul de vânzare (bid) este prețul la care deschideți o poziție scurtă

- Vă închideți poziția atunci când cumpărați la prețul curent cerut.

De exemplu, dacă vă așteptați ca prețul aurului să crească, ați putea dori să deschideți o poziție cu un CFD pe aur. Imaginați-vă că prețul cotat este de 1.200 $/1.205 $ (acesta este ecartul bid/ask). Cumpărați 100 CFD pe aur (luând o poziție lungă). Dimensiunea poziției luate (valoarea contractului) este ilustrată mai jos.

De exemplu, dacă vă așteptați ca prețul aurului să crească, ați putea dori să deschideți o poziție cu un CFD pe aur. Imaginați-vă că prețul cotat este de 1.200 $/1.205 $ (acesta este ecartul bid/ask). Cumpărați 100 CFD pe aur (luând o poziție lungă). Dimensiunea poziției luate (valoarea contractului) este ilustrată mai jos.

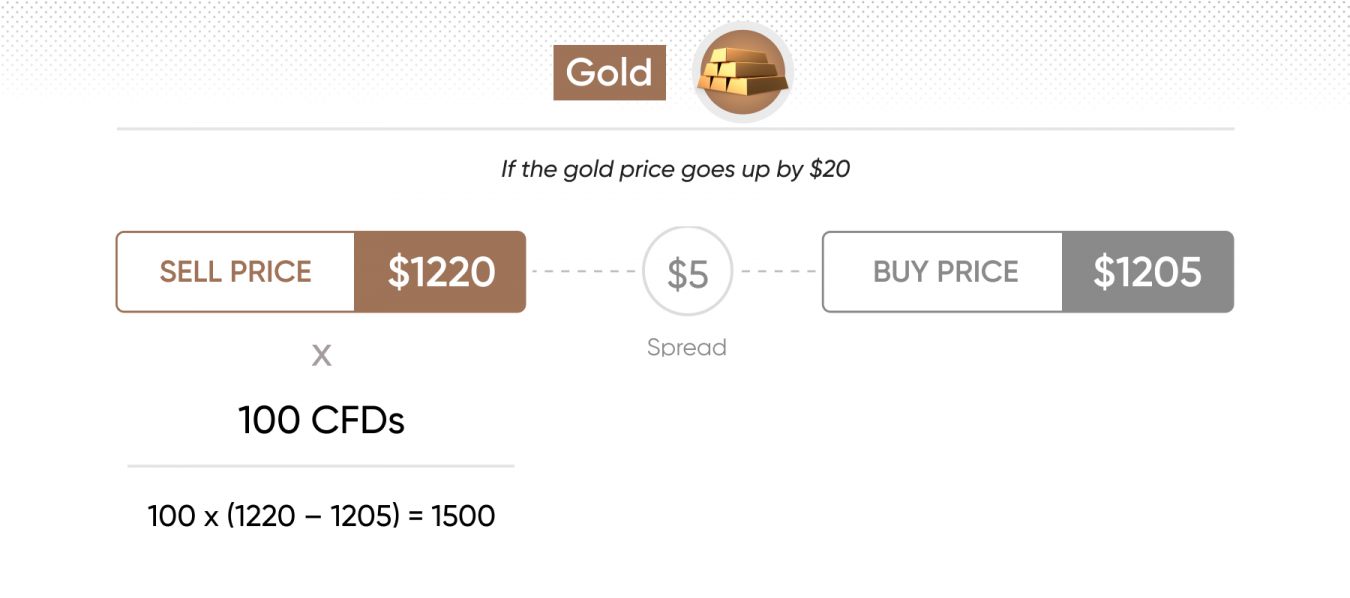

Acum imaginați-vă că prețul aurului crește conform așteptărilor. Profitul din această tranzacție este ilustrat mai jos. Rețineți că orice tranzacționare conține un risc de pierdere.

Acum imaginați-vă că prețul aurului crește conform așteptărilor. Profitul din această tranzacție este ilustrat mai jos. Rețineți că orice tranzacționare conține un risc de pierdere.

Care este investiția optimă?

Tranzacționarea CFD democratizează piețele, oferind un nivel de intrare scăzut. Capital.com are traderi care deschid poziții în valoare de peste 1 milion $ odată, dar depozitul minim cu care puteți tranzacționa online este de doar 20 $. Dacă utilizați transferul bancar, nu există depozit minim.

Puteți deschide un cont gratuit și exersa în modul demo. Capital.com este o soluție flexibilă și scalabilă, indiferent de apetitul dumneavoastră pentru risc, experiență sau suma de bani pe care o aveți de tranzacționat.

Tranzacționarea CFD este considerată o modalitate rentabilă de a intra pe piețele financiare. La unii brokeri, costurile CFD includ un comision pentru tranzacționarea diferitelor active financiare, însă Capital.com nu percepe comisioane pentru deschiderea și închiderea tranzacțiilor, pentru depuneri sau retrageri. Cu toate acestea, băncile sau furnizorii de servicii de plată vă pot percepe comisioane pentru depuneri sau retrageri.

Principalul cost CFD este ecartul - diferența dintre prețul de cumpărare și cel de vânzare la momentul tranzacționării. Există o taxă suplimentară de ajustare a finanțării peste noapte, care este percepută dacă o tranzacție este menținută deschisă peste noapte sau toată ziua, în funcție de regiune.

Deoarece contractele pentru diferență sunt produse cu efect de levier, puteți deschide poziții mult mai mari cu un depozit inițial mai mic decât cel necesar pentru a cumpăra acțiuni tradiționale. De exemplu:

| Cumpărare Apple | Tranzacție CFD | Tranzacție cu acțiuni |

| Preț vânzare / cumpărare | 135,05 / 135,10 | 135,05 / 135,10 |

| Operațiune | Cumpărare la 135,10 | Cumpărare la 135,10 |

| Dimensiunea tranzacției | 100 de acțiuni | 100 de acțiuni |

| Fonduri necesare pentru a deschide o tranzacție | 2.702 $ = 135,10 $ Preț de cumpărare x 100 acțiuni x 20% marjă (Marjă necesară) | 13.510 $ (100 de acțiuni la 135,10) |

| Preţ de închidere | Vindeți la 150 | Vindeți la 150 |

| Profit | 1.490 $ ((150 - 135,10) x 100 acțiuni = 1.490 $) |

1.490 $ (15.000 – 13.510 = 1.490 $) |

Ce active pot tranzacționa cu CFD-uri?

Puteți tranzacționa CFD-uri pe criptomonede, acțiuni, indici, ETF-uri, mărfuri și valute, dar și pe alte piețe mai mici. Capital.com oferă acces la mii de active CFD diferite din aceste clase, astfel încât sunteți la doar câteva clicuri distanță de a tranzacționa cele mai populare piețe din lume, toate într-un singur loc.

Exemple de tranzacții CFD: Tranzacții lungi, scurte și în marjă

Contractele pentru diferență vă permit să speculați asupra mișcării prețului unui activ în ambele direcții. Astfel, puteți obține profit nu numai atunci când prețul unui activ crește (în poziție lungă), ci și atunci când acesta scade (în poziție scurtă).

-

Dacă credeți că piața va crește, cumpărați („luați poziție lungă”). Dacă credeți că piața va scădea, vindeți („luați poziție scurtă").

Atunci când deschideți o poziție CFD, selectați numărul de contracte pe care doriți să le tranzacționați (cumpărare sau vânzare). Profitul dvs. va crește în funcție de fiecare punct în care piața evoluează în favoarea dvs. Dimpotrivă, ați putea înregistra o pierdere dacă piața evoluează împotriva dumneavoastră.

Exemplu de tranzacționare CFD poziție lungă

Credeți că acțiunile Apple se vor aprecia și doriți să deschideți o poziție lungă CFD.

Cumpărați 100 de CFD-uri pe acțiunile Apple la 160 $ pe acțiune. Valoarea totală a tranzacției este de 16.000 $. Dacă Apple se apreciază la 170 $, câștigați 10 $ pe acțiune - un profit de 1.000 $. Dacă, totuși, prețul scade la 150 $ pe acțiune, pierdeți 10 $ pe acțiune - o pierdere de 1.000 $.

Exemple de etape ale acestei posibile tranzacții sunt:

-

Prețul acțiunilor este de 165 $. Începeți să vă uitați la piață.

-

Prețul acțiunilor scade la $160. Vă decideți să deschideți o tranzacție (cumpărați CFD-uri).

-

Prețul CFD-ului dvs. crește la 170 $. Închideți tranzacția (vindeți CFD-urile), obținând un profit de 10 $.

Rețineți că există întotdeauna un risc de pierdere cu orice tranzacție.

Exemplu CFD poziție scurtă

Credeți că prețul Apple va scădea. Puteți deschide o poziție CFD scurtă. Acest lucru este cunoscut sub numele de vânzare în lipsă.

Decideți să vindeți 100 de CFD-uri pe Apple la 170 $ pe acțiune. Prețul scade la 160 $, oferindu-vă un profit de 1.000 $, sau 10 $ pe acțiune. Dacă însă prețul crește la 180 $ pe acțiune, pierdeți 1.000 $ sau 10 $ pe acțiune.

Exemple de etape ale acestei posibile tranzacții sunt:

-

Prețul acțiunilor este de 165 $. Începeți să vă uitați la piață.

-

Prețul CFD-ului dvs. crește la 170 $. Deschideți o tranzacție (vindeți CFD-urile).

-

Prețul scade la $160. Închideți tranzacția (cumpărați CFD-urile).

Exemplu de tranzacționare în marjă

Ce este tranzacționarea CFD în marjă? Tranzacționarea cu efect de levier este denumită și tranzacționare în marjă. Acest lucru se datorează faptului că fondurile necesare pentru deschiderea și menținerea unei poziții - cunoscute sub numele de marja CFD - reprezintă doar o parte din dimensiunea totală a tranzacției.

Există două tipuri de marjă cu care ar trebui să fiți familiarizat atunci când tranzacționați acțiuni CFD.

-

Marja de depozit este suma necesară pentru a deschide o poziție.

-

Marja de întreținere este capitalul necesar în contul dvs. pentru a vă acoperi tranzacția în cazul în care aceasta începe să înregistreze pierderi. Marja crește în cazul în care prețul pieței este în creștere și scade în cazul în care acesta scade. Capitalurile proprii cresc atunci când cresc profiturile curente și scad atunci când apar pierderi curente.

Marja necesară depinde de acordul oferit de brokerul dumneavoastră. De asemenea, variază între clasele de active și în cadrul diferitelor domenii reglementate.

De exemplu, cumpărați 100 CFD pe Apple la 135,10 $. Cheltuiala inițială este de 675,50 $ (135,10 $ x 100 de acțiuni x 0,05). Acțiunile Apple se îndreaptă spre 150 $. Decideți să vindeți.

Profitul din această tranzacție este de 1.490 $ ((150 - 135,10) x 100 de acțiuni).

Pentru aceeași cheltuială într-o investiție în acțiuni fără efect de levier, ați putea cumpăra doar cinci acțiuni.

| Tranzacție CFD | Tranzacție cu acțiuni | |

| Preț vânzare / cumpărare | 135,05 / 135,10 | 135,05 / 135,10 |

| Operațiune | Cumpărare la 135,10 | Cumpărare la 135,10 |

| Îndatorare | 0.83402777777778 | 1:1 |

| Dimensiunea tranzacției | 100 de acțiuni | 5 acțiuni |

| Fonduri necesare pentru a deschide o tranzacție | 675,50 $ (preț de cumpărare de 135,10 $ x 100 de acțiuni x 0,05 (nivel de marjă de 5%)) | 675,50 $ (135,10 $ preț de cumpărare x 5 acțiuni) |

| Preţ de închidere | Vindeți 100 de acțiuni la 150 | Vindeți 5 acțiuni la 150 |

| Profit | 1.490 $ (creștere de 14,9 puncte x 100 de acțiuni = 1.490 $) |

74,5 $ (creștere de 14,9 puncte x 5 acțiuni) |

Profit și pierdere

Odată ce ați identificat o oportunitate și sunteți gata să tranzacționați, puteți deschide o poziție. Din acest moment, profiturile sau pierderile CFD vor evolua în conformitate cu prețul activului suport în timp real.

Veți putea să monitorizați pozițiile deschise pe platformă și să le închideți atunci când doriți.

Profitul și pierderea pot fi calculate prin înmulțirea numărului de contracte pe care le dețineți cu diferența de preț. Raportul profit/pierdere, adesea abreviat P&L, poate fi definit folosind următoarea formulă:

P&L = numărul de CFD-uri x (prețul de închidere - prețul de deschidere)

Care este durata contractului de CFD?

Majoritatea tranzacțiilor CFD nu au o dată de expirare fixă, ceea ce înseamnă că durata contractului CFD este nelimitată. O tranzacție este închisă numai atunci când este plasată în direcția opusă, adică puteți închide o tranzacție de cumpărare pe 100 CFD-uri prin vânzarea CFD-urilor.

Însă, dacă doriți să mențineți o tranzacție deschisă peste noapte, poziția dvs. va fi supusă unei ajustări de finanțare peste noapte.

Strategii avansate de gestionare a riscurilor utilizând CFD-uri

CFD-urile sunt instrumente complex. Tranzacționarea acestora implică un grad ridicat de risc. Valoarea unei tranzacții poate crește și scădea. Puteți suferi pierderi dacă piața evoluează împotriva așteptărilor dvs. Prin urmare, gestionarea riscului CFD este unul dintre punctele esențiale pe care trebuie să le luați în considerare și să le implementați în practica dvs. de tranzacționare.

Odată ce contul dvs. este configurat și ați conceput un plan de tranzacționare, este important să determinați cât de mult sunteți dispus să riscați pentru a formula o strategie adecvată a gestionării riscului CFD. Dacă aveți aversiune la risc, atunci veți căuta oportunități cu un raport risc-recompensă (R-R) mai scăzut.

De exemplu, dacă sunteți în căutarea unei creșteri lente și constante, clasele de active cu volatilitate mai mare ar trebui să reprezinte o parte proporțional mai mică din portofoliul dumneavoastră. Se recomandă cu insistență diversificarea în toate clasele de active pentru a crește probabilitatea apariției unor oportunități de tranzacționare atractive și pentru a reduce riscurile.

Oprirea pierderii și luarea profitului

Ați putea lua în considerare configurarea unor ordine limită pentru a închide automat o poziție la un anumit nivel de profit, astfel încât să nu fiți nevoit să urmăriți piața în permanență. Ordinele de preluare a profitului reduc probabilitatea de a vă agăța prea mult timp de o tranzacție profitabilă și de a vedea prețul scăzând din nou. Tranzacționați cu capul și nu cu inima.

În mod similar, puteți plasa limite de pierdere pentru a reduce riscurile CFD și a limita pierderile potențiale. Un ordin de oprire a pierderilor este declanșat la nivelul indicat în prealabil de către un trader și va fi executat la următoarele cotații de preț disponibile. Rețineți, totuși, că în cazul piețelor volatile, lipsa de lichiditate sau ordinele de dimensiuni mari pot duce la derapaje. Un stop garantat poate proteja împotriva derapajelor, dar are un cost.

Stopurile și limitele sunt instrumente cruciale de gestionare a riscului disponibile pentru majoritatea traderilor. De asemenea, puteți lua în considerare stopurile garantate, care oferă o mai mare siguranță pe piețele mai volatile, dar a căror utilizare necesită și un comision.

Protecția împotriva soldului negativ și închiderea marjei

Capital.com oferă protecție împotriva soldului negativ pentru conturile CFD. Pentru a menține pozițiile deschise, un trader trebuie să îndeplinească cerința privind marja de întreținere - marja de întreținere trebuie să fie acoperită de capitalul total al contului.

Valoarea menținută într-un cont în marjă acționează ca garanție pentru credit. Dacă capitalul contului scade sub marja de menținere, Capital.com vă notifică prin intermediul unui „apel de marjă”. Acesta este momentul în care va trebui fie să vă completați soldul, fie să vă închideți unele dintre poziții pentru a vă reduce expunerea.

Dacă nu acționați și nivelul de închidere este atins, va avea loc o procedură de închidere treptată a pozițiilor dumneavoastră.

Cu protecția împotriva soldului negativ, puteți fi sigur că soldul contului dvs. va fi corectat dacă scade sub zero. Dacă o piață se mișcă brusc împotriva dvs., platforma Capital.com poate închide poziția afectată pentru a vă proteja.

Luați în considerare utilizarea tehnicilor de gestionare a riscului în fiecare tranzacție. Manifestați prudență atunci când tranzacționați CFD-uri pe active care au un istoric de volatilitate ridicată. Luați în considerare dacă înțelegeți cum funcționează CFD-urile și dacă vă puteți permite riscurile care vin cu tranzacționarea CFD-urilor.

Asigurare împotriva riscurilor

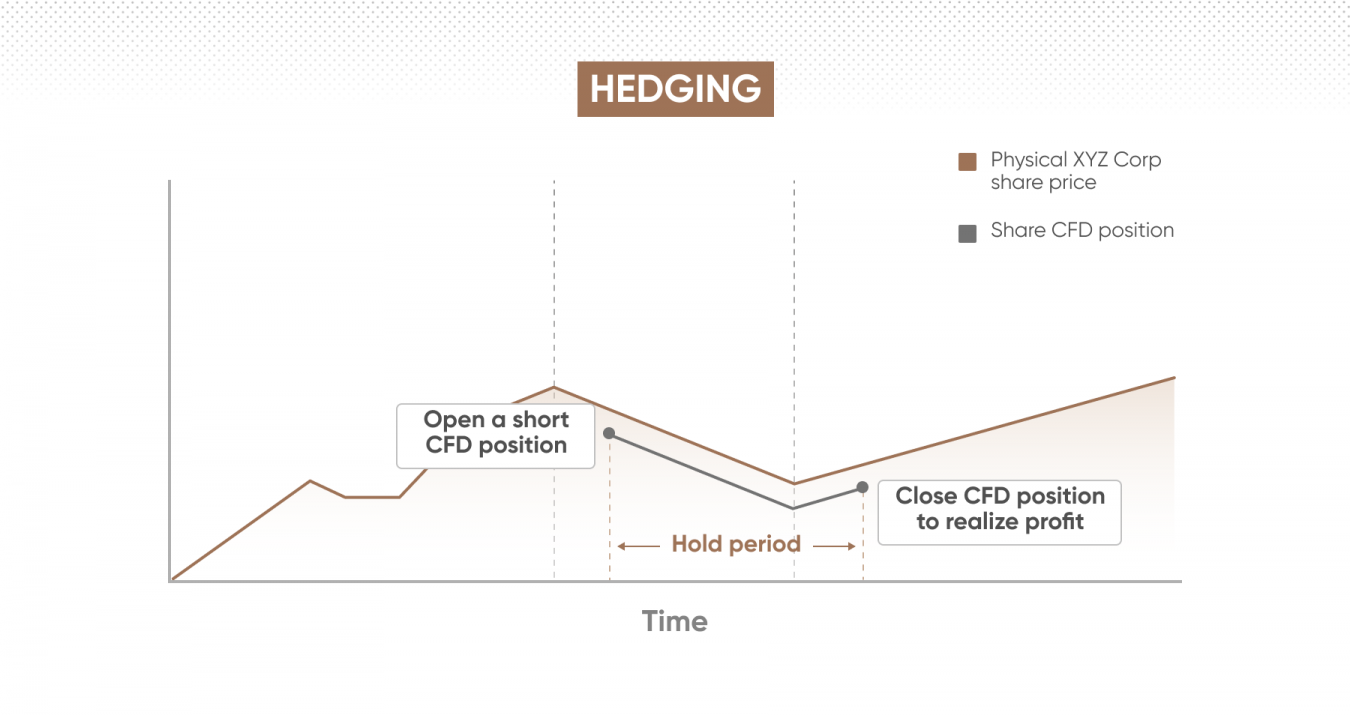

Acoperirea în tranzacționare este o strategie crucială de gestionare a riscurilor utilizată de traderii cu experiență, dar nu protejează neapărat ordinele care urmează să fie închise la un moment dat.

O acoperire este o tehnică de gestionare a riscurilor utilizată pentru a reduce pierderile. Vă acoperiți pentru a vă proteja profiturile sau capitalul, în special în perioade de incertitudine. Ideea este că, dacă o investiție este în defavoarea dumneavoastră, poziția dumneavoastră de acoperire este în favoarea dumneavoastră.

Acoperirea CFD oferă o oportunitate de a vă proteja portofoliul existent datorită faptului că puteți vinde în lipsă speculând pe un trend descendent al prețurilor. De exemplu, aveți un portofoliu de acțiuni blue chip. Doriți să le păstrați pentru o perioadă lungă de timp. Credeți că piața este pe cale să înregistreze o scădere scurtă și vă îngrijorează modul în care aceasta va afecta valoarea portofoliului dvs.

De exemplu, aveți un portofoliu de acțiuni blue chip. Doriți să le păstrați pentru o perioadă lungă de timp. Credeți că piața este pe cale să înregistreze o scădere scurtă și vă îngrijorează modul în care aceasta va afecta valoarea portofoliului dvs.

Prin tranzacționarea cu efect de levier, puteți vinde pe piața în lipsă pentru a vă proteja împotriva acestei posibilități de tendință descendentă. Dacă piața alunecă, pierderea din portofoliu poate fi compensată de câștigul din acoperirea pe termen scurt cu CFD-uri. Dacă piața crește, atunci veți pierde din acoperire, dar veți câștiga din portofoliu.

De ce să tranzacționați cu Capital.com?

Descoperiți excelența în tranzacționare cu Capital.com

Platformă intuitivă

Primiți toate instrumentele de care aveți nevoie, fără să navigați printre tonele de date nedorite.

Prețuri corecte și transparente

Obțineți claritate deplină cu privire la ecarturile și comisioanele pe care le percepem.

TradingView și MT4

Integrați fără probleme platforma noastră inteligentă cu softul de elită al terților.

Educație cuprinzătoare

Îmbunătățiți-vă cunoștințele de tranzacționare cu ajutorul ghidurilor și cursurilor noastre gratuite.

Cont demo gratis

Perfecționați-vă strategiile și dezvoltați-vă abilitățile fără niciun risc pentru propriul capital.

Retrageri rapide

98% dintre retrageri sunt procesate în termen de 24 de ore, conform datelor serverului nostru intern pentru 2022.