RSI-Trading-Strategie: Ein Bildungsleitfaden

Erfahren Sie mit unserem Trading-Strategie-Leitfaden, wie Sie den Relative-Stärke-Index (RSI) nutzen können. Entdecken Sie die Entstehung des RSI-Indikators, seine Formel und die Verwendung in Kombination mit anderen technischen Analysetools.

Was ist der RSI?

Der Relative-Stärke-Index (RSI) ist ein weitverbreiteter Indikator, der von Tradern in der technischen Analyse verwendet wird und die Stärke der Kursbewegung eines Finanzinstruments in einem bestimmten Zeitraum bewertet. Er misst die Geschwindigkeit und Veränderung von Kursschwankungen auf einer Skala von 0 bis 100 und ermöglicht Einblicke in überkaufte oder überverkaufte Zustände sowie in potenzielle Trendumkehrungen.

Der RSI kann für das Trading aller Märkte und Anlageklassen verwendet werden, von Aktien bis zu Fremdwährungen (Forex), wobei es eine Vielzahl von RSI-Trading-Strategien zur Auswahl gibt.

Highlights

- Der RSI ist ein technisches Analysetool, das die Stärke der Kursbewegung misst und überkaufte und überverkaufte Zustände auf den Finanzmärkten identifiziert.

- Der RSI könnte je nach Trading-Strategie auf verschiedene Zeitrahmen und individuelle Zeiträume angewendet werden.

- Die RSI-Trading-Strategien beinhalten mitunter (aber nicht ausschließlich) die Identifizierung von überkauften/überverkauften Zuständen, 50er-Überkreuzungen, Divergenzen und fehlerhaften Swings.

- Die Kombination des RSI mit anderen Indikatoren wie gleitenden Durchschnitten, Bollinger Bands®, dem MACD, dem Stochastik-Oszillator und Fibonacci-Retracements kann die Marktanalyse verbessern.

- Der RSI hat bestimmte Einschränkungen, wie die Erzeugung falscher Signale und die fehlende Vorhersage des Ausmaßes von Kursumkehrungen.

Der RSI-Indikator erklärt

Der RSI wurde von dem Maschinenbauingenieur, der zum Trader und technischen Analysten wurde, J. Welles Wilder Jr. entwickelt, der ihn erstmals im Jahr 1978 in seinem Buch „New Concepts in Technical Trading Systems“ veröffentlichte.

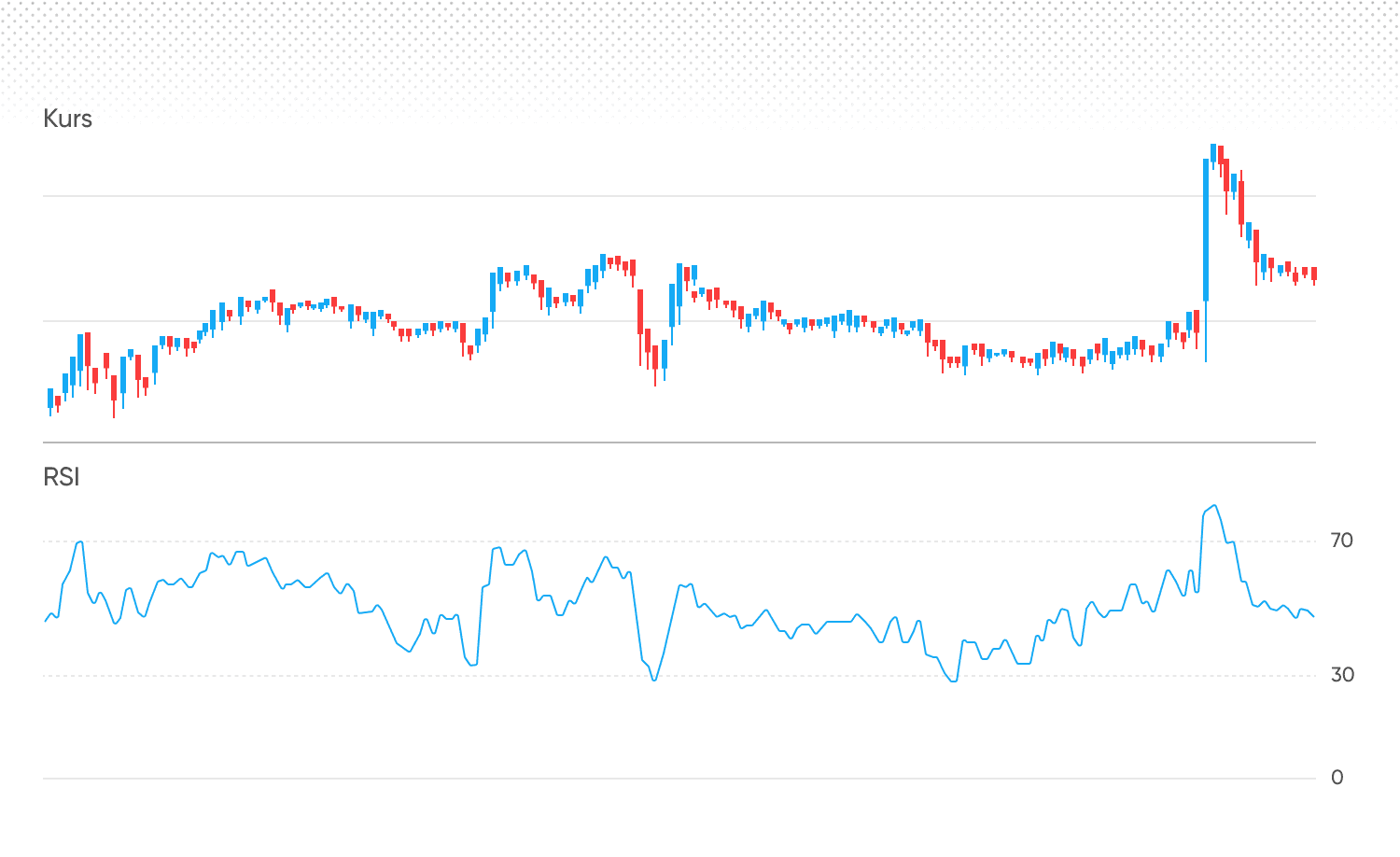

Wie die meisten Oszillatoren wird auch der RSI üblicherweise unterhalb eines Kurscharts angezeigt. Er kann auf jedem Kerzen- oder Balkenchart-Zeitrahmen verwendet werden, einschließlich Minuten, Stunden, Tage und Wochen.

Der RSI kann auch über verschiedene Zeiträume berechnet werden. Die Standardeinstellung ist 14 Perioden, doch einige Trader können benutzerdefinierte RSI-Indikatoreinstellungen wie zwei Perioden, neun Perioden oder 50 Perioden verwenden. Zum Beispiel können Trader, um den RSI für das Daytrading zu optimieren, die Einstellungen auf einen kürzeren Rückblick, wie sieben oder zehn Perioden, einstellen, um die Empfindlichkeit gegenüber den jüngsten Kursänderungen zu erhöhen.

*Frühere Wertentwicklungen sind kein zuverlässiger Indikator für zukünftige Ergebnisse.

Durch den Vergleich der Größenordnung der jüngsten Kursgewinne mit den jüngsten Kursverlusten generiert der RSI einen Wert zwischen 0 und 100, der die Stärke oder Schwäche des Kursmomentums eines Vermögenswertes reflektiert.

-

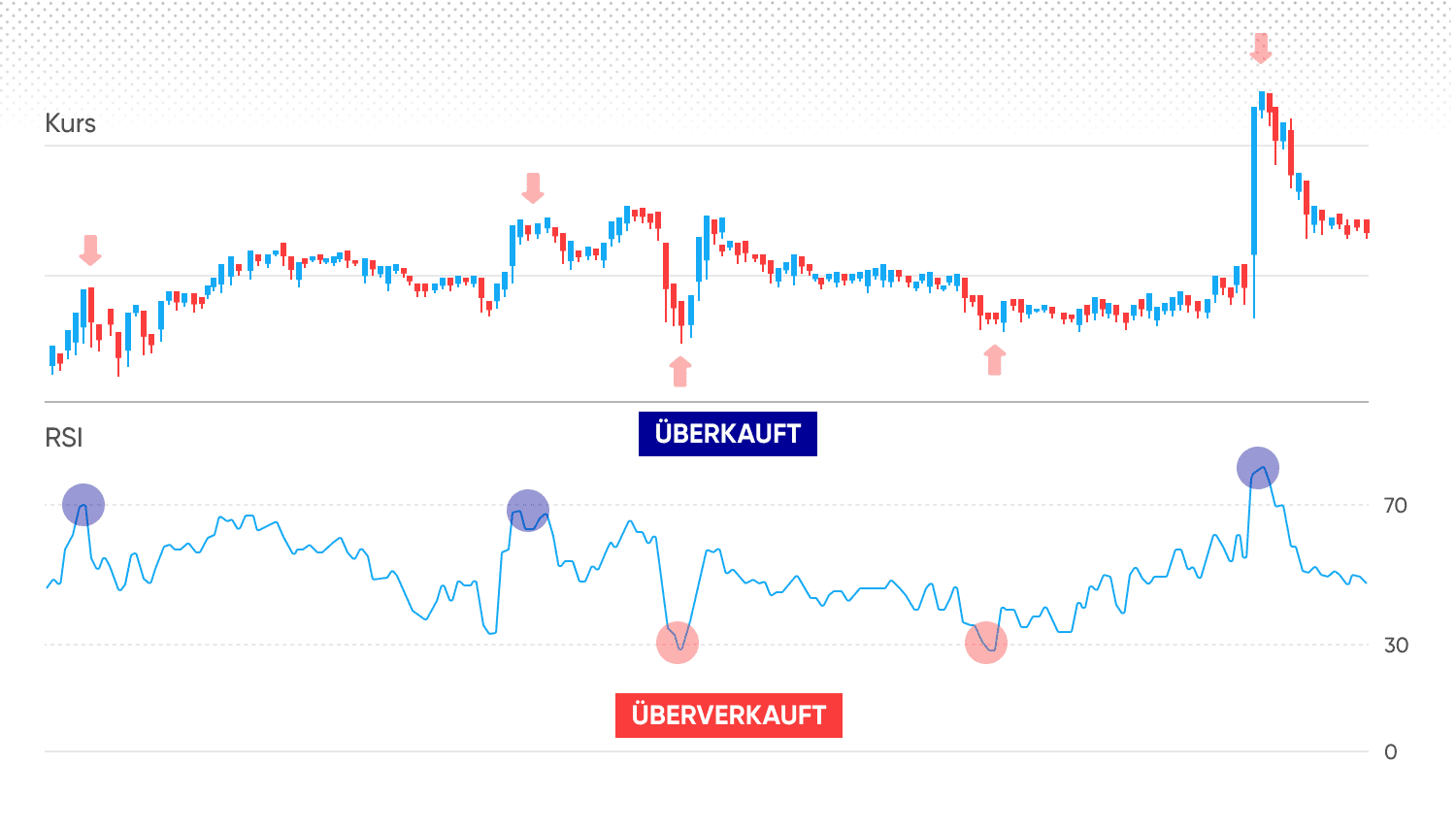

Wenn der RSI-Wert über 70 ansteigt, wird er allgemein als überkauft eingeschätzt, was darauf hindeutet, dass der Vermögenswert überbewertet sein könnte und eine Kurskorrektur bevorsteht.

-

Wenn der RSI-Wert unter 30 fällt, wird er als überverkauft angesehen, was darauf hindeutet, dass ein Vermögenswert unterbewertet sein und eine Kurserholung bevorstehen könnte.

Wie wird der RSI berechnet?

Es ist nicht erforderlich, sich die Berechnung zu merken, um RSI-Trading-Strategien zu nutzen, da der Indikator üblicherweise in eine Trading-Plattform eingebettet ist, aber es hilft, um sich eine Vorstellung davon zu verschaffen, was der Indikator anzeigt.

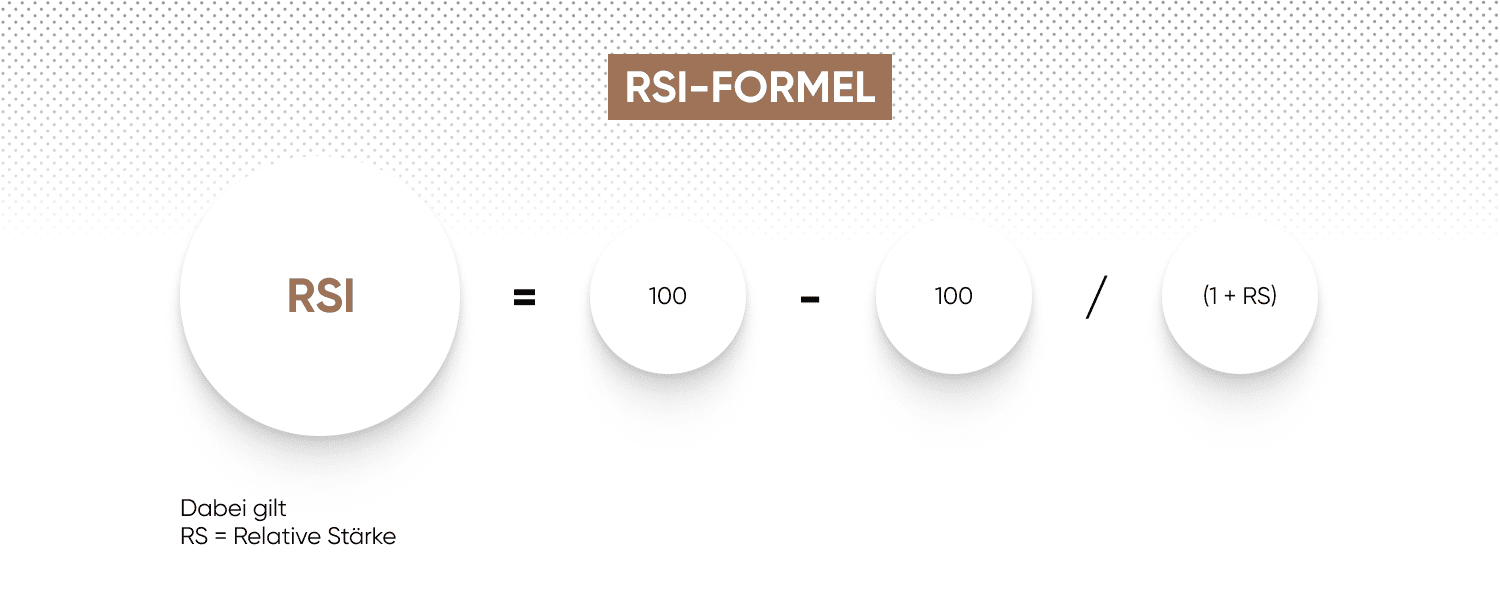

Der RSI wird berechnet, anhand der Normalisierung des Relative-Stärke-Faktors (Relative Strength Factor) (RS). RS wird gemessen, indem der durchschnittliche Gewinn durch den durchschnittlichen Verlust geteilt wird.

Der durchschnittliche Gewinn ist die Summe der Kursänderungen nach oben über die letzten X Zeitperioden (typischerweise 14 wie von J. Welles Wilder Jr. empfohlen) geteilt durch die Anzahl der Perioden, um den Durchschnitt zu erhalten.

Die Entwicklung des durchschnittliche Verlust ist die Summe der Kursveränderungen nach unten über die gleiche Anzahl von Perioden geteilt durch die gleiche Anzahl von Perioden.

Der Relative-Stärke-Faktor (durchschnittlicher Gewinn geteilt durch den durchschnittlichen Verlust) wird dann in einen Relative-Stärke-Index zwischen 0 und 100 umgerechnet, um die RSI-Formel zu erhalten.

Was ist eine RSI-Trading-Strategie?

Eine RSI-Trading-Strategie ist eine Zusammenstellung von Regeln und Techniken, die den RSI-Indikator nutzen, um potenzielle Trading-Einstiege auf der Basis von überkauften und überverkauften Bedingungen oder Momentum-Verschiebungen zu erkennen. Es gibt vier wichtige Methoden zur Verwendung des RSI-Indikators beim Trading.

Überkauft und überverkauft

Wie wir bereits erläutert haben, deutet ein RSI-Indikator, der anzeigt, dass ein Vermögenswert überkauft ist und dann nach unten tendiert, darauf hin, dass der Kurs ihm nach unten folgen könnte. Ebenso könnte der Kurs steigen, wenn der RSI überverkauft ist und beginnt, nach oben zu zeigen.

Anleger, die dieser RSI-Trading-Strategie folgen, könnten abwarten, bis der RSI aus einem überkauften Zustand unter die Marke von 70 fällt, um eine mögliche Short-Position einzugehen. Wenn der RSI dann aus dem überverkauften Zustand auf über 30 ansteigt, besteht die Idee darin, eine Long-Position einzugehen.

*Frühere Wertentwicklungen sind kein zuverlässiger Indikator für zukünftige Ergebnisse.

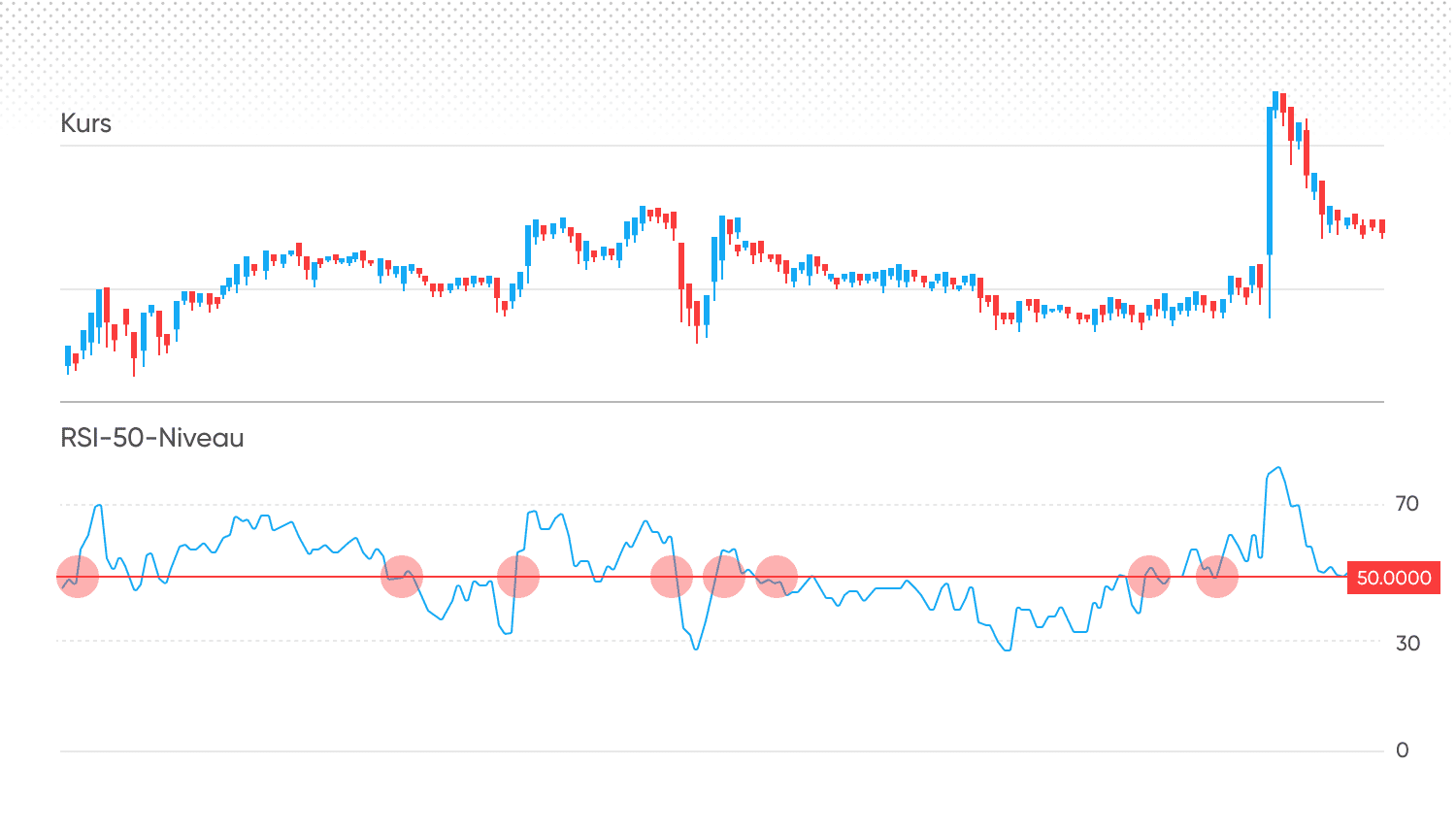

50-Überkreuzung

Trader können die 50er-Marke des RSI (die Mittellinie) nutzen, um zu bestätigen, dass ein Preistrend vorliegt. Nach dieser Strategie wird ein Abwärtstrend angedeutet, wenn der RSI von über 50 auf unter 50 fällt. Ähnlich dazu wird ein Aufwärtstrend suggeriert, wenn der RSI über 50 steigt.

*Frühere Wertentwicklungen sind kein zuverlässiger Indikator für zukünftige Ergebnisse.

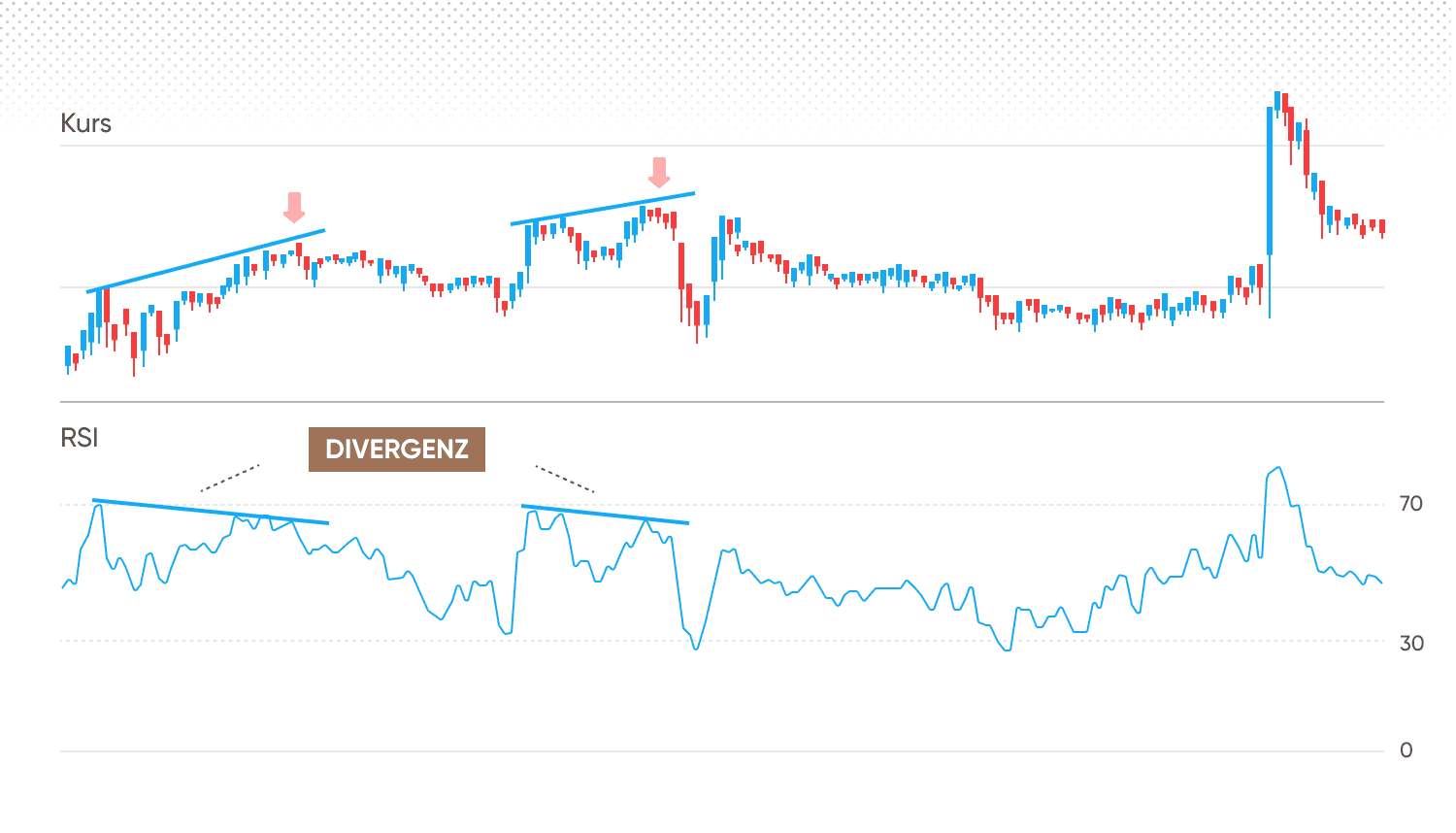

Divergenz

Eine weitere Möglichkeit, mit dem RSI zu traden, besteht darin, nach Divergenzen zwischen dem RSI und dem Marktkurs zu suchen. Einfach ausgedrückt, suchen Trader nach Situationen, in denen sich das Momentum in eine andere Richtung als der Kurs bewegt, was einen möglichen Wendepunkt signalisiert.

Wenn der Kurs ein „höheres Hoch“ erzielt, der RSI jedoch ein „niedrigeres Hoch“ erreicht – dies wird wird als bärische Divergenz bezeichnet.

Wenn der Kurs ein „niedrigeres Tief“ erreicht und der RSI ein „höheres Tief“ bildet – dies wird als bullische Divergenz bezeichnet.

Wenn eine Divergenz auftritt, besagt die Theorie, dass eine höhere Wahrscheinlichkeit für eine Kursumkehr besteht. Dies könnte potenzielle kurzfristige Verkaufs- und Kaufsignale erzeugen.

*Frühere Wertentwicklungen sind kein zuverlässiger Indikator für zukünftige Ergebnisse.

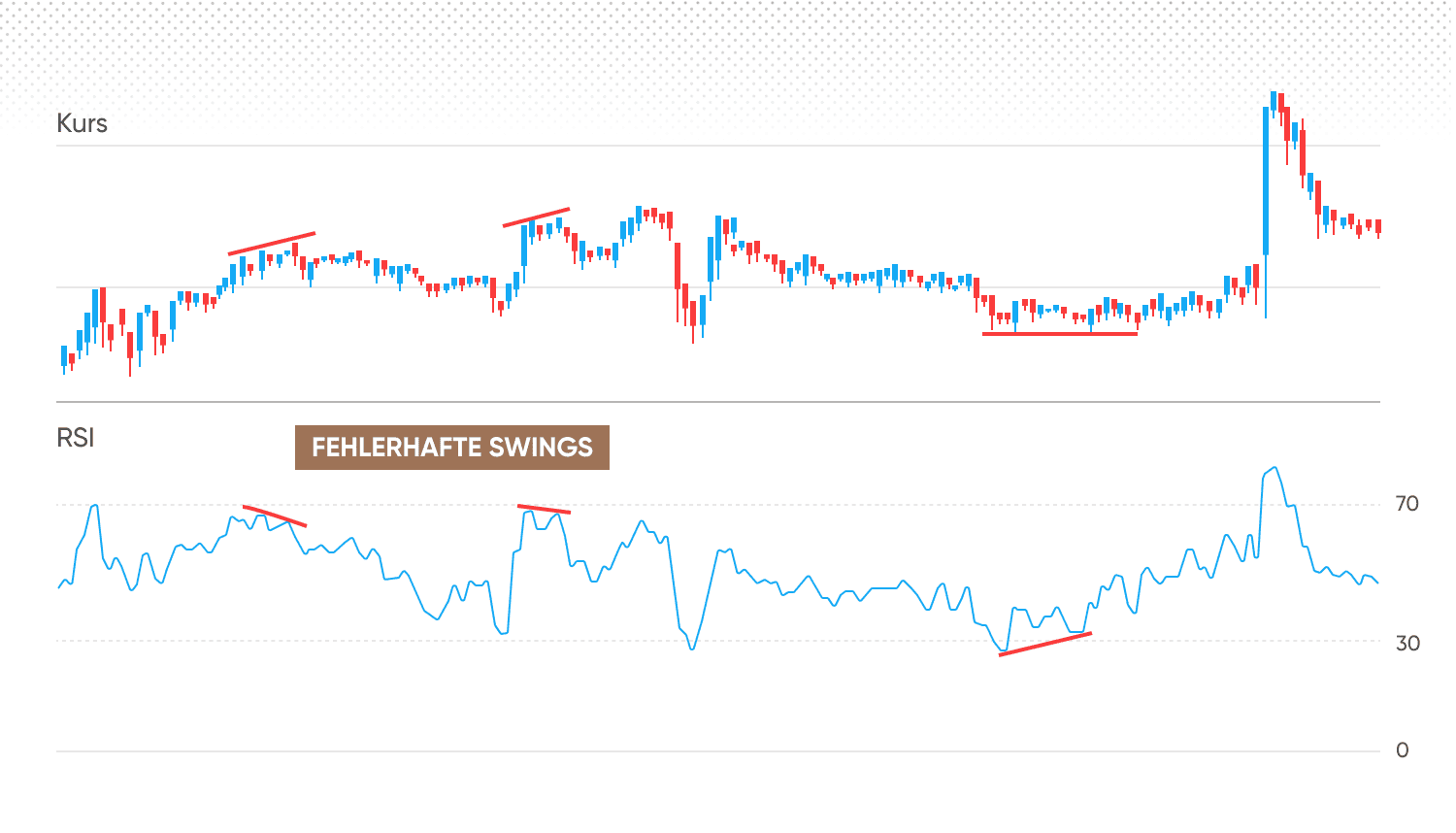

RSI fehlgeschlagene Swings

Dies ist ein ähnliches Konzept wie die Divergenz, allerdings in einem viel kleineren Umfang. Die „Swings“ sind kleine Hochs und Tiefs, die ein Kurs bildet, wenn er sich in einem Trend befindet. Der RSI tendiert dazu, die Hochs und Tiefs des Kurses zu verfolgen.

Aufwärtstrends verzeichnen höhere Hochs und Tiefs. Abwärtstrends verzeichnen niedrigere Hochs und Tiefs. Wenn der RSI nach unten ausschlägt, der Kurs aber weiter steigt, könnte dies ein Zeichen für eine kurzfristige Trendumkehr darstellen.

*Frühere Wertentwicklungen sind kein zuverlässiger Indikator für zukünftige Ergebnisse.

Wie man mit dem RSI und anderen Indikatoren traden kann

Trader haben die Möglichkeit, den RSI in Verbindung mit anderen Indikatoren zu verwenden, um ihre Marktanalyse zu verbessern und ein umfassenderes Verständnis der Kursbewegungen zu erhalten. Nachfolgend finden Sie einige beliebte Indikatoren, die eine RSI-Trading-Strategie ergänzen können.

-

Gleitende Durchschnitte (GD)

Trader nutzen oftmals gleitende Durchschnitte (MA) in Verbindung mit dem RSI, um Trends und potenzielle Einstiegs- oder Ausstiegspunkte zu erkennen. Wenn der Kurs zum Beispiel über einen gleitenden Durchschnitt kreuzt und sich der RSI aus dem überverkauften Bereich (über 30) herausbewegt, kann dies ein Signal für einen potenziellen Long-Einstieg sein. Umgekehrt könnte dies ein Hinweis auf einen Short-Einstieg darstellen, wenn der Kurs unter den gleitenden Durchschnitt kreuzt und sich der RSI in den überkauften Bereich (über 70) bewegt.

-

Bollinger Bänder®

Durch die Kombination der Bollinger Bänder® mit dem RSI können Anleger eine zusätzliche Bestätigung für überkaufte oder überverkaufte Zustände erhalten. Wenn der Kurs das obere Bollinger Band® berührt und sich der RSI über 70 befindet, kann dies ein Hinweis darauf sein, dass der Vermögenswert überbewertet ist und ein Pullback bevorsteht. Wenn der Kurs das untere Bollinger Band® berührt und der RSI unter 30 liegt, könnte dies ein Anzeichen für einen überverkauften Zustand und eine potenzielle Kaufgelegenheit sein.

-

MACD

Die Verwendung des Moving Average Convergence Divergence (MACD) zusammen mit dem RSI könnte eine weitere Bestätigung für Trendveränderungen und Momentumverschiebungen bieten. Zeigt der RSI zum Beispiel eine bullische Divergenz (der Kurs erreicht niedrigere Tiefs, während der RSI höhere Tiefs erreicht) und der MACD eine bullische Überkreuzung (die MACD-Linie kreuzt über die Signallinie), kann dies die Wahrscheinlichkeit einer potenziellen Trendumkehr nach oben verstärken.

-

Stochastik-Oszillator

Der Stochastik-Oszillator erkennt, wie der RSI, überkaufte und überverkaufte Zustände. Durch den Vergleich beider Indikatoren können Trader nach Bestätigungen oder Divergenzen suchen, um potenzielle Marktumkehrungen besser abschätzen zu können. Wenn sich zum Beispiel sowohl der RSI als auch der Stochastik-Oszillator aus dem überverkauften in den überkauften Bereich bewegen, kann dies die Aussichten auf eine Aufwärtsbewegung des Kurses verstärken.

-

Fibonacci-Retracements

Die Kombination von Fibonacci-Retracements mit dem RSI könnte Tradern dabei helfen, potenzielle Unterstützungs- und Widerstandsniveaus während Kurskorrekturen zu erkennen. Wenn der RSI überverkaufte Niveaus in der Nähe eines signifikanten Fibonacci-Retracement-Niveaus erreicht, könnte dies ein Anzeichen für eine höhere Wahrscheinlichkeit einer Kurserholung auf diesem Niveau darstellen und einen potenziellen Einstiegspunkt für Long-Positionen bieten.

RSI-Beschränkungen

Falsche Signale: Der RSI ist ein vorlaufender Indikator, der entwickelt wurde, um Sie potenziell früher in einen profitablen Trade zu bringen als verzögerte Indikatoren. Vorlaufende Indikatoren sind jedoch weniger zuverlässig und können oftmals falsche Signale erzeugen. Das liegt daran, dass nicht jede Veränderung des Momentums eine Richtungsänderung des Kurses bedeutet.

Ausmaß der Umkehr ist unbekannt: Der RSI-Indikator signalisierte zahlreiche Wendepunkte an den Märkten in den vergangenen Jahren, aber er sagt nicht voraus, wie groß oder klein die folgende Kursbewegung sein wird. Der RSI könnte auf einen Höchst- oder Tiefststand oder einfach auf eine vorübergehende Umkehrung der Kursrichtung einer Aktie hinweisen.

Fazit

Zusammengefasst kann gesagt werden, dass der RSI ein beliebtes technisches Analysetool ist, das zur Messung der Stärke von Preisbewegungen für verschiedene Finanzinstrumente verwendet wird. Entwickelt von J. Welles Wilder Jr., zeigt er überkaufte oder überverkaufte Zustände sowie potenzielle Trendumkehrungen an und vermittelt Tradern wertvolle Einblicke.

Der RSI kann auf verschiedenen Zeitrahmen und Zeitperioden eingesetzt werden, wobei die Standardeinstellung bei 14 Perioden liegt, die Trader jedoch individuell anpassen können. Die RSI-Einstellungen für das Daytrading beinhalten zum Beispiel üblicherweise einen kürzeren Rückblick, wie sieben oder zehn Perioden, um die Empfindlichkeit gegenüber den jüngsten Kursänderungen zu erhöhen.

Die RSI-Trading-Strategien beinhalten die Identifizierung von überkauften/überverkauften Zuständen, 50er-Überkreuzungen, Divergenzen und fehlerhaften Swings. Trader verwenden den RSI oftmals in Verbindung mit anderen Indikatoren wie gleitende Durchschnitte, Bollinger Bänder®, MACD, dem Stochastik-Oszillator und Fibonacci-Retracements, um die Marktanalyse zu verbessern und die Entscheidungsfindung zu unterstützen.

Der RSI hat jedoch auch seine Beschränkungen, einschließlich der Möglichkeit, falsche Signale zu produzieren und das Ausmaß von Kursumkehrungen nicht vorherzusagen. Ungeachtet dieser Nachteile ist der RSI weiterhin ein nützlicher Indikator für Trader, die sich in den Komplexitäten der Finanzmärkte zurechtfinden möchten.

Häufig gestellte Fragen

Wie stellt man den RSI-Indikator ein?

Um den RSI-Indikator einzustellen, wählen Sie den gewünschten Zeitrahmen und passen Sie die Zeitperioden für die Berechnung an (die Standardeinstellung ist 14 Perioden). Passen Sie die Einstellungen an Ihre Trading-Strategie an, diese könnte sieben oder zehn Perioden für das Daytrading beinhalten.

Wie wird der RSI berechnet?

Die Berechnung des RSI erfolgt nach der Formel RSI = 100 - 100 / (1 + RS), wobei RS der Relative-Stärke-Faktor ist, der durch die Division des durchschnittlichen Gewinns durch den durchschnittlichen Verlust über eine bestimmte Anzahl von Perioden ermittelt wird.

Ist der RSI für das Daytrading geeignet?

Der RSI könnte für das Daytrading effektiv sein, wenn er mit kürzeren Rückblickperioden optimiert wird, wie sieben oder zehn, um seine Empfindlichkeit gegenüber den jüngsten Kursänderungen zu erhöhen.

Was ist der Unterschied zwischen RSI und Stochastik?

Der RSI und der Stochastik-Oszillator sind beides Momentum-Indikatoren. Jedoch führen die unterschiedlichen mathematischen Formeln zu unterschiedlichen Ergebnissen. Der RSI betrachtet die durchschnittlichen Gewinne gegenüber den durchschnittlichen Verlusten über eine bestimmte Anzahl von Perioden. Der Stochastik-Oszillator hingegen berücksichtigt den Schlusskurs in Relation zum höchsten Hoch und niedrigsten Tief innerhalb eines bestimmten Zeitrahmens. Die Stochastik tendiert dazu, häufiger überkauft und überverkauft zu sein als der RSI, was mehr Einstiegsmöglichkeiten beim Trading, aber auch mehr falsche Signale bietet.

Wie kann ich den RSI in Kombination mit anderen technischen Indikatoren verwenden?

Um den RSI in Kombination mit anderen technischen Indikatoren zu verwenden, ziehen Sie in Erwägung, gleitende Durchschnitte, Bollinger Bänder®, den MACD, den Stochastik-Oszillator oder Fibonacci-Retracements in Ihre Analyse einzubeziehen, um eine zusätzliche Bestätigung von Trends sowie Unterstützungs- und Widerstandsniveaus zu erhalten.