Traden mit Massenindex-Indikator

Ein Leitfaden zum Mass Index Indikator, einem technischen Analysetool, das von Tradern verwendet wird, um die Hoch-Tief-Spanne der Marktpreise zu analysieren und so zu versuchen, Marktwenden zu timen.

Was ist der Mass Index?

Der Handel mit dem Mass Index ist möglich durch den Einsatz des Mass Index Indikators. Der beabsichtigte Einsatz dieses technischen Analysetools besteht darin, Kurswenden vorherzusagen. Wenn die Indikatorlinie nach oben ausschlägt, deutet dies auf eine mögliche Trendwende hin, gibt jedoch keine genaue Richtung für diese Veränderung an.

Der Mass Index Indikator wird üblicherweise am unteren Rand eines Kursdiagramms als Basis Indikator hinzugefügt, kann jedoch auch als überlagernder Indikator direkt über der Kursentwicklung verwendet werden. Es handelt sich nicht um einen Oszillator, da die Werte des Index die Grenzen von -1 bis 1 überschreiten. Der typische Bereich für die Werte des Indikators liegt zwischen +8 und +12.

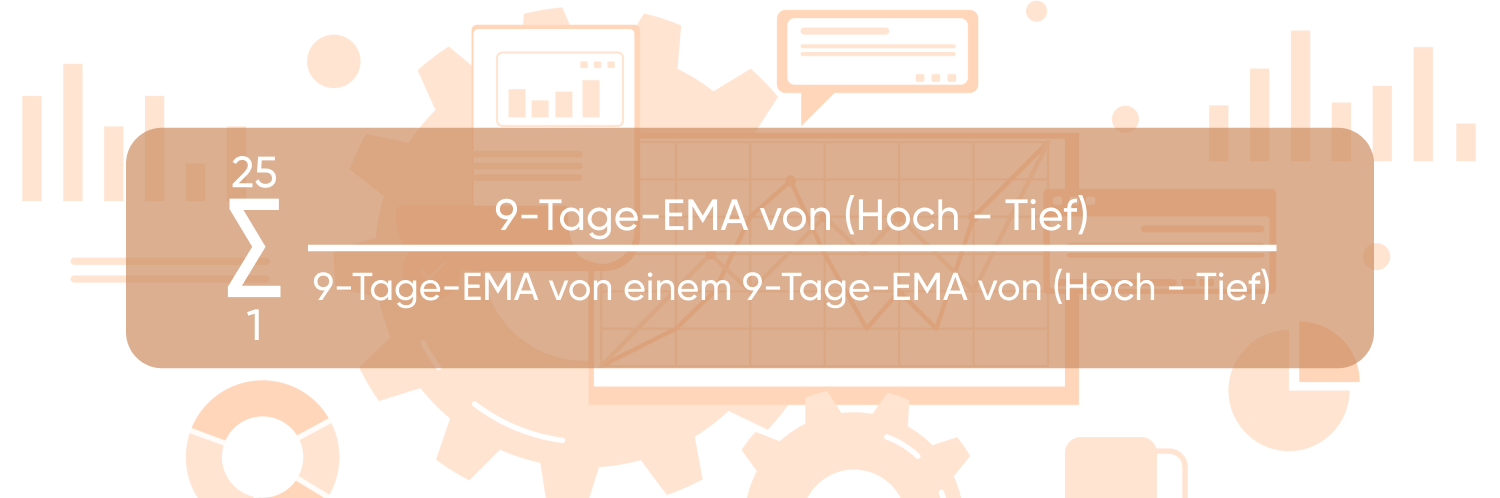

Um die Werte des Mass Index Indikators zu bestimmen, können Sie die folgende Mass Index Formel verwenden:

Der erste Schritt besteht darin, den Zeitraum für den Indikator festzulegen. Im obigen Beispiel sind 25 Perioden angegeben, aber dies kann auch auf 10 Perioden verkürzt werden.

Der zweite Schritt besteht darin, den Bereich zwischen den Hoch- und Tiefpreisen jeder Kerze oder jeden Balkens innerhalb des festgelegten Zeitraums zu berechnen. Zum Beispiel, wenn 25 Tage festgelegt sind, wird zunächst die Differenz zwischen dem höchsten und niedrigsten Preis am ersten Tag berechnet, dann die Differenz zwischen Hoch- und Tiefstpreis an jedem folgenden Tag bis zum 25. Tag.

Der dritte Schritt besteht darin, den neun-Tage exponentiellen gleitenden Durchschnitt (EMA) der Spanne zwischen Hoch- und Tiefpreisen über den festgelegten Zeitraum zu berechnen.

Der vierte Schritt besteht darin, diese Zahl durch den neun-Tage exponentiellen gleitenden Durchschnitt des gleitenden Durchschnitts im Zähler zu teilen.

Wer hat den Mass Index erfunden?

Der Mass Index wurde von Donald Dorsey erfunden. Er veröffentlichte im Juni 1992 einen Artikel über den Mass Index in der Zeitschrift Technical Analysis of Stocks & Commodities. Er verwendete den Mass Index als seine eigene Variante der „Range-Oszillationsanalyse“, die angibt, wie stark sich die Preisspanne über die Zeit hinweg bewegt.

Dorsey behauptete, sein Mass Index und die Range-Oszillationsanalyse „ermöglichen es dem Techniker, Marktwenden vorherzusagen, die von anderen Indikatoren möglicherweise übersehen werden“.

Warum ist der Mass Index für Trader nützlich?

Was tut der Mass Index für den Daytrading-Bereich? Trader verwenden den Indikator als visuelle Darstellung dessen, was oft mit der Preisspanne vor einer Preiswende passiert.

Der Mass Index Indikator verwendet eine mathematische Formel, um zu interpretieren, wie sich die Spanne zwischen Hoch und Tief eines Marktpreises über einen bestimmten Zeitraum verändert.

Die Spanne eines Preisbalkens ist eine der einfachsten Berechnungen der Volatilität. Wenn die Spanne niedrig ist, hat sich der Preis nicht viel bewegt, und die Volatilität ist gering.

Märkte neigen dazu, ein Muster zu wiederholen, bei dem die durchschnittliche tägliche Spanne (ADR) von niedrig zu hoch und wieder zurück zu niedrig bewegt. Das gleiche Konzept ist bei Bollinger Bands® zu erkennen, die zwischen Zeiten oszillieren, in denen die Bänder sehr eng beieinander liegen und sehr weit auseinander.

Dieses Muster, bei dem sich die tägliche Spanne verändert, kann ein nützlicher Hinweis darauf sein, dass eine Marktumkehr stattfindet.

So wird der Mass-Index interpretiert

Donald Dorsey sagte, dass das wichtigste Signal in der Analyse der Spannungsoszillation der „Reversal Bulge“ ist. Dies definiert er als „eine allmähliche, aber deutliche Zunahme der durchschnittlichen täglichen Spanne, die darauf hinweist, dass sich der Markt in der Nähe eines Wendepunkts befindet“.

Es ist schwer, mit bloßem Auge zu erkennen, wie sich die tägliche (oder intraday) Spanne verändert, was die Verwendung eines technischen Indikators wie des Mass Index rechtfertigt.

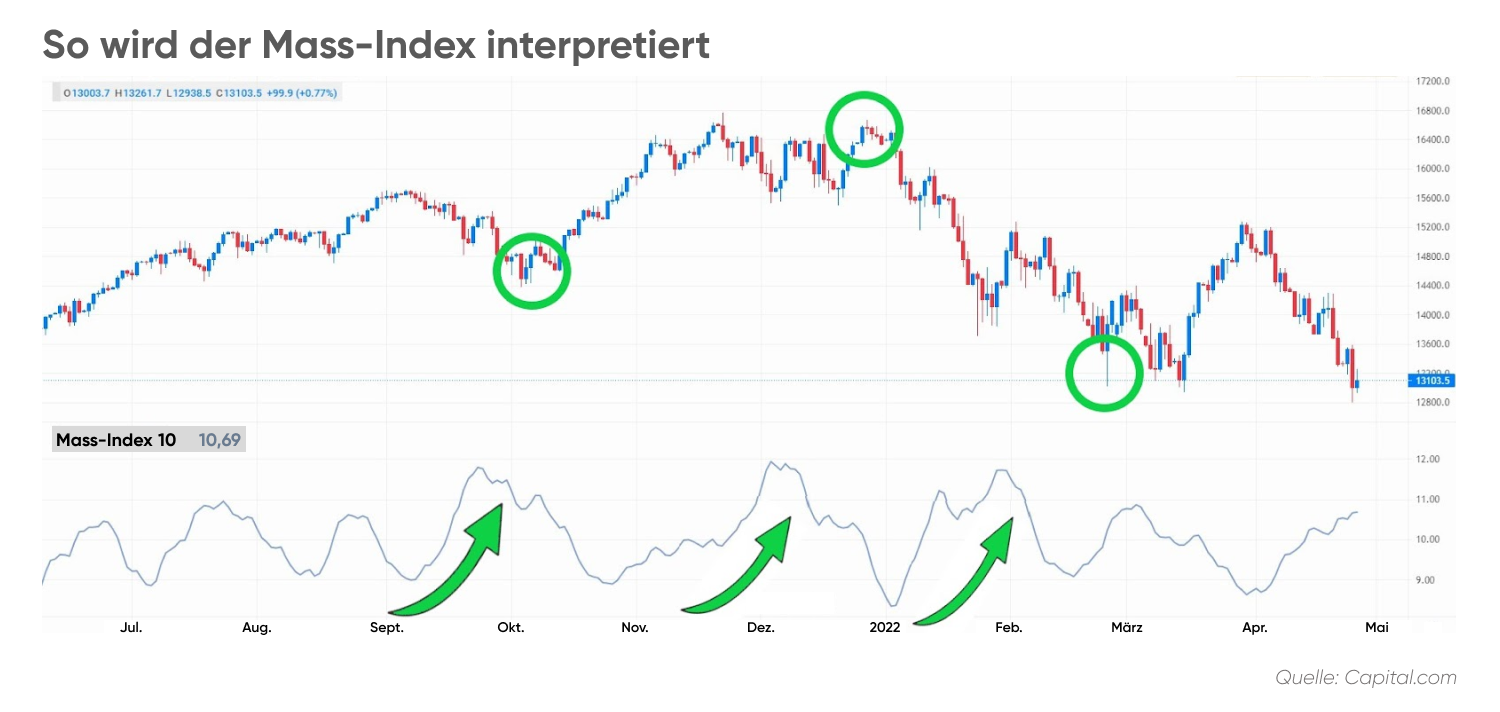

Was zeigt der Mass Index an? Wie im folgenden Chart zu sehen ist, können Anstiege im Mass Index mit Wendepunkten im Preistrend korrelieren. Wenn der Indikator einen starken Anstieg zeigt und dann wieder von dem erreichten Extremwert abfällt, modelliert der Indikator, was mit der Spanne der Preisbalken passiert.

Die Preisspanne steigt schnell an, wenn sich ein Trend beschleunigt, verringert sich jedoch wieder von einem extremen Niveau, was signalisiert, dass die Volatilität während der Wendung nachlässt. Die Idee wäre, einen Handel einzugehen, bevor sich der Momentum in die neue Richtung verstärkt.

Frühere Wertentwicklungen sind kein zuverlässiger Indikator für zukünftige Ergebnisse.

Ein nützlicher Aspekt des Mass Index ist, dass er marktneutral gestaltet ist, sodass der übergeordnete Trend des Marktes die Interpretation eines „Reversal Bulge“ nicht beeinflusst. Ein Bulge kann während einer Handelsspanne oder in einem starken Aufwärtstrend auftreten.

Dies unterscheidet sich von einigen Indikatoren, wie überkauften/überverkauften Oszillatoren, die in einem Trend weniger nützlich sind, und Trendindikatoren wie gleitenden Durchschnitten, die in einer Seitwärtsbewegung weniger hilfreich sind.

Der Indikator wurde ursprünglich für den Tages-Zeitrahmen entwickelt, wie die meisten Indikatoren, die vor der Verbreitung des Online-Handels entwickelt wurden. Er kann jedoch ebenso gut auf Intraday-Charts verwendet werden, wie zum Beispiel dem einstündigen Zeitrahmen.

So handelt man mit dem Mass Index

Es gibt viele Handelsstrategien, die den Mass Index Indikator einbeziehen können, vor allem in Verbindung mit anderen technischen Indikatoren, insbesondere solchen, die zur Bestimmung des Trends beitragen.

Im Folgenden ist eine mögliche Methode zur Anwendung einer Mass Index Indikatorstrategie dargestellt.

Beispiel für eine Mass Index Indikatorstrategie

Dieses Handelssystem nutzt den „Reversal Bulge“, der durch den Mass Index (25) definiert wird, der über einen Wert von 27 ansteigt und anschließend wieder unter einen Wert von 26,5 fällt. Der Reversal Bulge ist ein Zeichen dafür, dass die Hoch-Tief-Spanne ein extremes Niveau erreicht hat und sich dann aus dieser extremen Position zurückzieht – was auf eine Trendwende hinweist.

Die Strategie beinhaltet zudem einen exponentiellen gleitenden Durchschnitt (EMA), der auf neun Perioden eingestellt ist. Der EMA hilft dabei, den Trend zu bestimmen und zu entscheiden, ob das Mass Index „Bulge“ als Grund zum Kaufen (Long gehen) oder Verkaufen (Short gehen) interpretiert werden soll.

Verschiedene Ansätze für den Handel mit dem Mass Index können unterschiedliche Einstellungen umfassen, wie etwa einen kürzeren Zeitraum beim Mass Index (z. B. 10 statt 25 Perioden) oder andere Einstellungen beim EMA (z. B. 5 statt 9 Perioden).

Beachten Sie, dass dies nur ein Beispiel für eine mögliche Strategie mit dem Indikator ist. Du solltest ihn nicht als Ersatz für deine eigene Recherche verwenden. Führen Sie immer eine sorgfältige Prüfung durch, bevor Sie handeln, habe eine Risikomanagementstrategie und investieren Sie niemals Geld, das Sie sich nicht leisten können zu verlieren.

*Stop-Losses sind nicht garantiert.

Einschränkungen bei der Verwendung des Mass Index

Die erste und deutlichste Einschränkung des Mass Index Indikators ist, dass er den Trend oder die Richtung, in die die Marktwende erfolgen wird, nicht definiert. Aus diesem Grund verwendet das oben beschriebene Beispiel unserer Mass Index Indikatorstrategie einen gleitenden Durchschnitt, um den Trend zu bestimmen.

Eine weitere bekannte Einschränkung dieses Musters ist, dass es ein führender Indikator ist. Das bedeutet, dass das Signal für eine Marktwende einige Zeit vor der tatsächlichen Wende erfolgt. Entweder wird diese Einschränkung durch die Anpassung von Stop-Losses ausgeglichen* um die Umkehr abzuwarten, oder es können andere Werkzeuge wie Preisaktions-Kerzenmustersignale oder nachlaufende Indikatoren wie ein gleitender Durchschnitt verwendet werden, um die Umkehr zu „bestätigen“.

*Stop-Losses sind nicht garantiert.