التداول على مؤشر ناسداك 100 قبيل منتدى جاكسون هول

شهد مؤشر التكنولوجيا الثقيلة ضغطًا بيعيًا لجلسَتين متتاليتين بفعل دوران السيولة من قطاع التكنولوجيا، مما أثر سلبًا على عدد من المؤشرات الفنية قصيرة الأجل، رغم أن كلًا من عملاء Capital.com والمضاربين في تقارير CoT لا يزالون يحتفظون بانحياز شرائي قوي.

تبدو العقود الآجلة للمؤشرات الأمريكية مستقرة نسبيًا بعد الخسائر الطفيفة التي شهدها مؤشر S&P 500 بالأمس (0.24-% إلى 6,395)، في جلسة أخرى تأخر فيها قطاع التكنولوجيا، ما دفع بمؤشر Nasdaq 100 إلى التراجع (0.6-% إلى 23,249)، بينما حافظ مؤشر Dow 30 على أداء إيجابي طفيف (0.04+% إلى 44,938) مستفيدًا من استمرار تدوير السيولة خارج قطاع التكنولوجيا. ورغم أن خسائر Nasdaq 100 كانت أقل حدة مقارنة بيوم الثلاثاء، إلا أن التساؤلات مستمرة بشأن ما إذا كان هذا الاتجاه في التحول بعيدًا عن أسهم التكنولوجيا وتقييماتها المرتفعة سيستمر.

تراجعت عوائد سندات الخزانة مجددًا بعد مزاد ناجح نسبيًا للسندات لأجل 20 عامًا، وعقب صدور محضر اجتماع الفيدرالي (FOMC) الأخير، حيث اتفق معظم صانعي السياسة النقدية على أن الوقت لا يزال مبكرًا لخفض الفائدة، وأشاروا إلى وجود "مخاطر على جانبي الولاية المزدوجة للجنة، مع تأكيد على مخاطر صعودية للتضخم وتراجع في التوظيف"، مع مخاوف من أن تؤدي الرسوم الجمركية إلى زعزعة توقعات التضخم.

وفي هذا السياق، دعا الرئيس الأميركي دونالد ترامب عضو الفيدرالي ليزا كوك إلى الاستقالة على خلفية شبهات بخصوص الرهن العقاري، إلا أنها صرّحت بأنها "لا تنوي الخضوع للضغط أو التنحي من منصبها بسبب تغريدة تثير تساؤلات".

وفقًا لأداة FedWatch من CME، لا تزال الأسواق تُسعّر احتمال خفض الفائدة في سبتمبر بنسبة تقارب 80%، فيما تراجعت الاحتمالات لشهر أكتوبر. لكن هذه التوقعات مرشحة للتغير غدًا مع خطاب جيروم باول في جاكسون هول.

الأسواق المالية عادةً ما تتفاعل إيجابيًا مع تخفيضات الفائدة، وفي داخل الفيدرالي هناك جناحان: الأول يرى أن الزيادات الناتجة عن الرسوم الجمركية مؤقتة ويُفضل خفض الفائدة عاجلًا، والثاني يقلق من ضعف سوق العمل ولكنه يُحاول الحفاظ على استقرار الأسعار في ظل البيانات التضخمية الأخيرة. باول قد يختار الميل نحو نبرة تيسيرية لدعم توقعات الخفض، أو قد يبقى حذرًا وينتظر المزيد من البيانات الاقتصادية، مما قد يضر بالإقبال على الأصول ذات المخاطر ويفتح الباب أمام ضغوط إضافية من ترامب.

من حيث البيانات الاقتصادية، أظهرت طلبات الرهن العقاري الأسبوعية (بحسب MBA) تراجعًا بنسبة 1.4%. ونتابع لاحقًا هذا الأسبوع صدور بيانات مطالبات البطالة، ومؤشرات مديري المشتريات الأولية للقطاعين الصناعي والخدمي، ومبيعات المنازل القائمة.

أما على صعيد الأرباح، فالتركيز حاليًا على قطاع التجزئة، والذي لا يُعد مؤثرًا بشكل مباشر على Nasdaq 100، بانتظار نتائج Walmart (والتي ليست جزءًا من المؤشر).

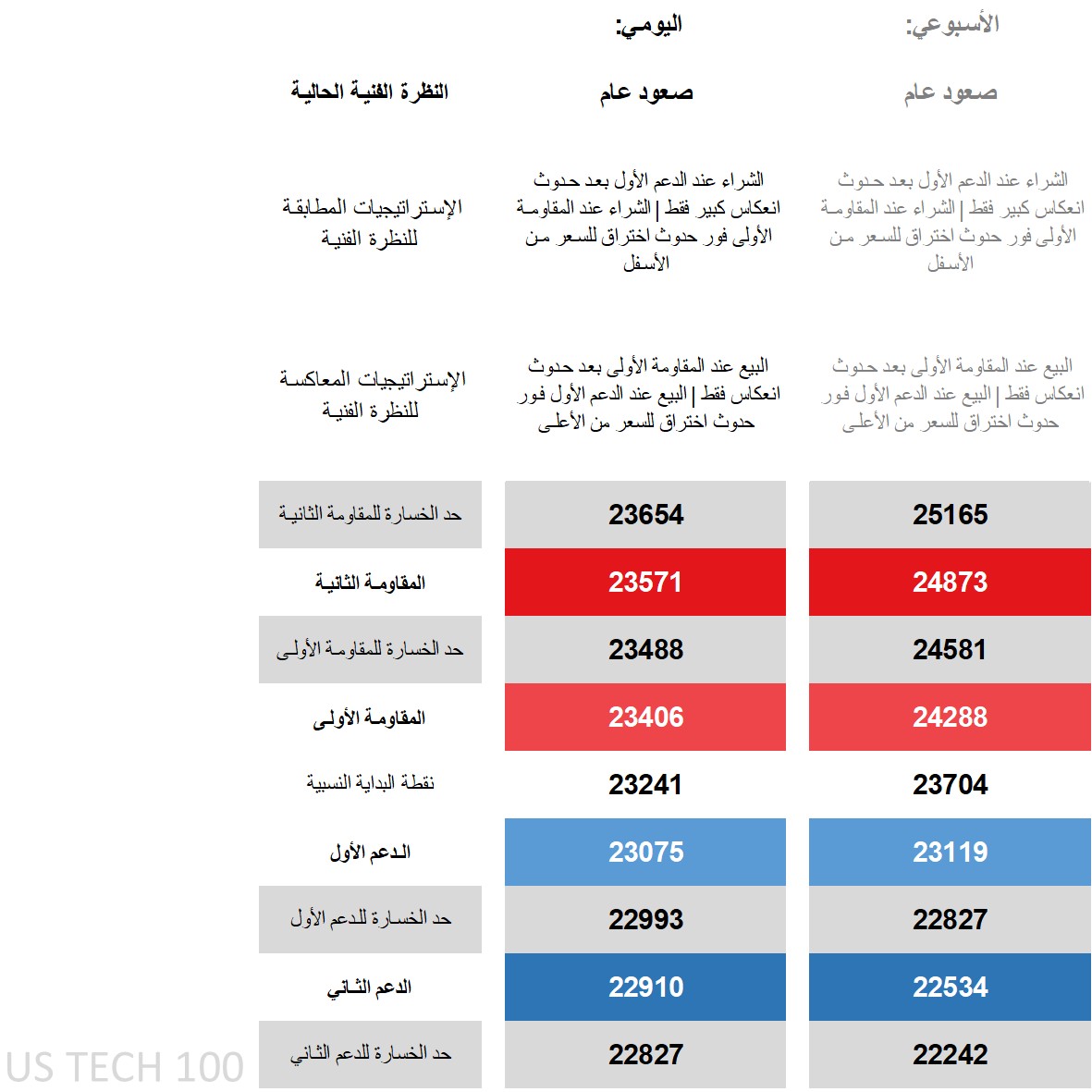

النظرة الفنية لمؤشر Nasdaq 100 – الاستراتيجيات والمستويات

تعكس المؤشرات الفنية على الإطار الزمني اليومي إشارات متضاربة؛ فالسعر دون جميع متوسطاته المتحركة قصيرة الأجل، لكنه فوق متوسطاته طويلة الأجل، مع تسجيل قيعان يومية قريبة من الحد السفلي لخطوط بولينجر. أما مؤشر RSI فيتواجد في المنتصف، بينما يُظهر مؤشر DMI تقاطعًا سلبيًا حيث تجاوز -DI نظيره +DI هذا الأسبوع.

النظرة الأسبوعية لا تزال تُظهر ميلًا "صعوديًا معتدلًا"، ومع أن الإطار اليومي يُشارك نفس التوصيف، إلا أنه هش وسهل الانقلاب، ما يتطلب الحذر عند التفكير في الشراء من التراجعات – ويُفضل ذلك فقط بعد انعكاس سعري واضح.

إذا شهدنا عودة نحو الحد العلوي لخطوط بولينجر (الذي يتزامن تقريبًا مع أعلى مستويات قياسية للمؤشر)، فستبقى استراتيجيات الشراء على الاختراق ضمن إطار التداول التقليدي، بينما يُمكن للمتداولين العكسّيين استغلال الانعكاسات من المقاومة الأولى أو البيع على كسر الدعم الأول.

جدير بالذكر أن السعر اخترق أدنى مستوى الدعم الأسبوعي الأول عند 23,119 (كما هو موضح في الجدول أدناه)، قبل أن يعود للتداول أعلاه، مما يُعزز سيناريو الشراء التقليدي بعد انعكاس واضح. لكن الأسبوع لم ينتهِ بعد، وغدًا لدينا حدث أساسي محوري.

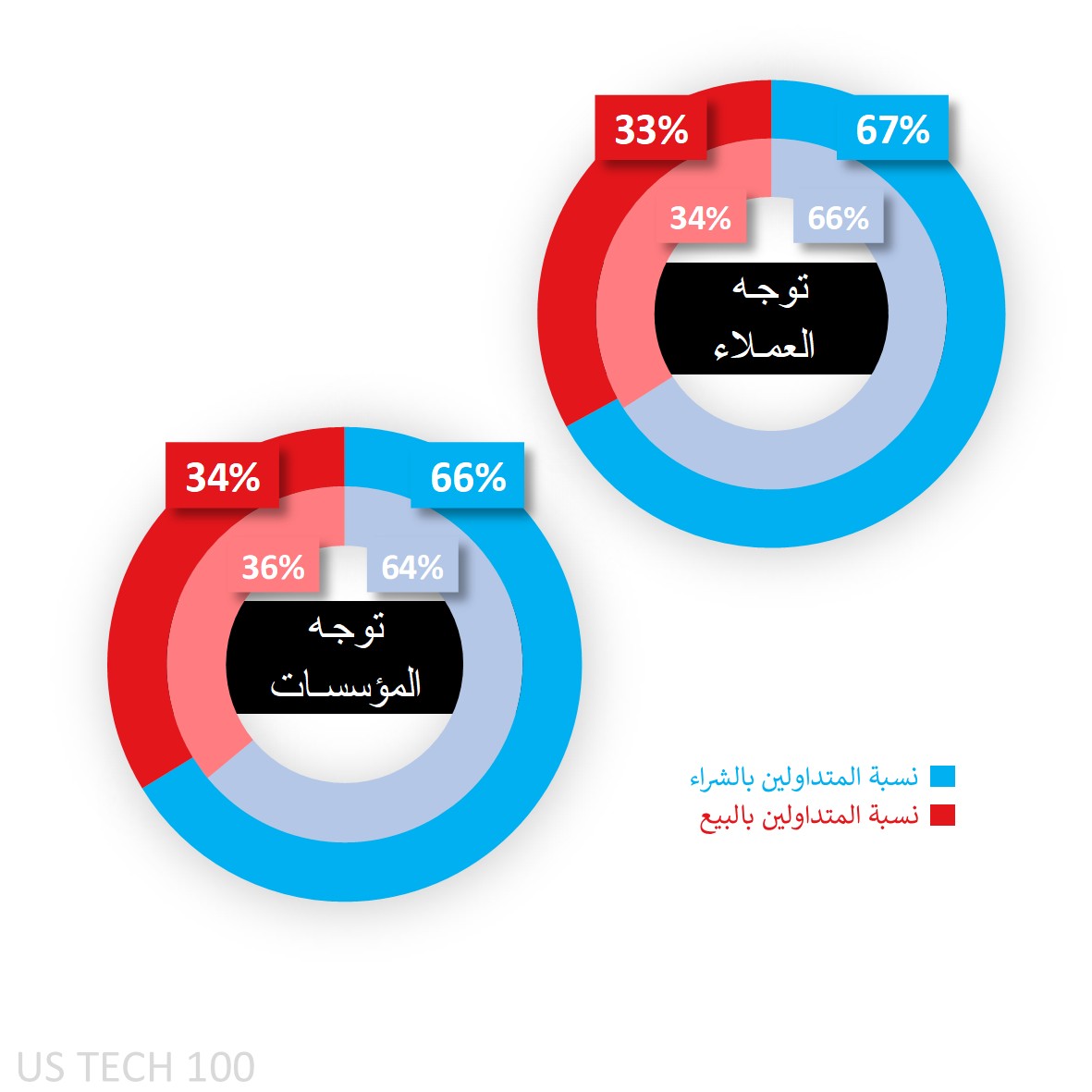

ميول عملاء Capital.com تجاه مؤشر Nasdaq 100

أما فيما يتعلق بميول المتداولين، فلا تزال تميل بقوة نحو الشراء. بعد تراجع الأسعار بالأمس، ارتفعت نسبة الشراء لتصل إلى 67%، مقارنة بـ 58% في بداية الأسبوع، حيث قام العديد من أصحاب المراكز القصيرة بالإغلاق، في حين بدأ آخرون بفتح مراكز طويلة.

بيانات تقرير CoT الأخير الصادر يوم الجمعة أظهرت زيادة واضحة في صافي المراكز الطويلة (بواقع 11,451 عقدًا)، متجاوزة الزيادة الطفيفة في المراكز القصيرة (1,315 عقدًا). ويُعتبر Nasdaq 100 استثناءً بين المؤشرات الأربعة، حيث أن المضاربين يحتفظون بصافي بيع على مؤشر S&P 500 بنسبة 65%، ومؤشر Dow 30 بنسبة 55%، ومؤشر Russell 2000 بنسبة 73%.

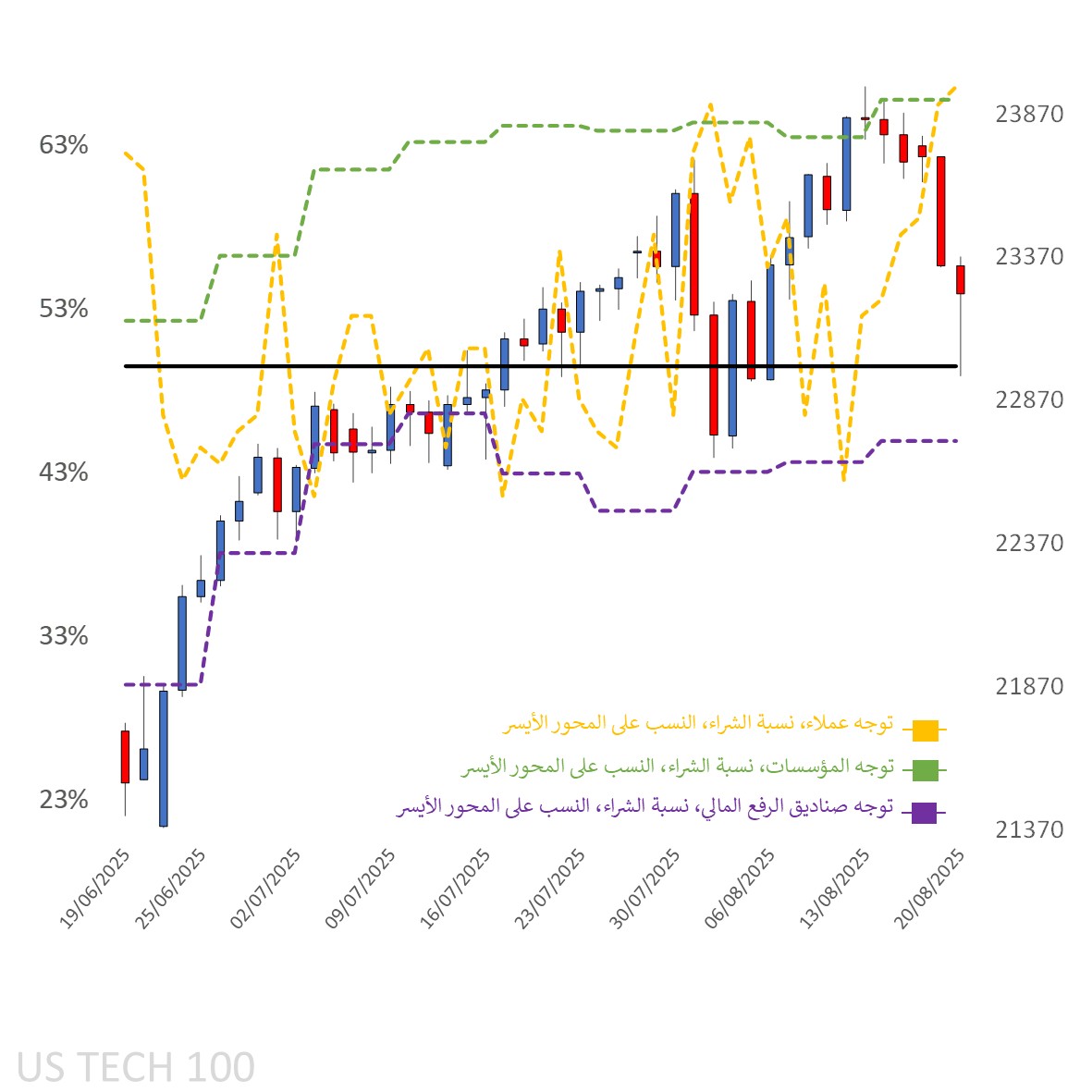

ميول العملاء على الرسم البياني اليومي

ميول العملاء على الرسم البياني اليومي

المصدر: Capital.com

الفترة: يونيو 2025 – أغسطس 2025

الفترة: يونيو 2025 – أغسطس 2025

الأداء السابق لا يُعد مؤشرًا موثوقًا للنتائج المستقبلية

الرسم البياني لمؤشر Nasdaq 100 على منصة Capital.com مع المؤشرات الفنية الرئيسية

المصدر: Capital.com

المصدر: Capital.com

الفترة: مايو 2025 – أغسطس 2025

الأداء السابق لا يُعد مؤشرًا موثوقًا للنتائج المستقبلية