ما هو التداول بالعقود مقابل الفروقات وكيف يتم ذلك؟

عقود الفروقات (CFD) هي إحدى الوسائل الشهيرة للتداول على أسعار الأسهم والمؤشرات والسلع والعملات الأجنبية دون امتلاك الأصول الأساسية. تعلّم كل ما يجب أن تعرفه عن التداول بعقود وكيفية استخدامها في عمليات شراء وبيع الأصول.

ما هي عقود الفروقات (CFD)؟

عقود الفروقات (CFD) هي نوع من المشتقات المالية في العالم المالي. ويتضمّن هذا الدليل على كل ما تحتاج لمعرفته حول التداول بعقود الفروقات مع شرحٍ وافٍ بعبارات بسيطة.

إذاً، ماذا تعني عقود الفروقات في التداول؟ تسمح لك عقود الفروقات بالمضاربة في الأسواق المالية المختلفة، بما في ذلك العملات المشفرة والأسهم والمؤشرات والسلع وأزواج الفوركس. بهذه الطريقة، لا تشتري الأصل نفسه، ولكنك تضارب على ارتفاع أو انخفاض أسعارها خلال فترة زمنية قصيرة عادةً.

عقود الفروقات هي عقود بين وسيط ومتداول يوافقان على تبادل الفرق في قيمة الأداة المالية الأساسية بين بداية العقد ونهايته، وغالباً ما يكون ذلك بأقل من يوم واحد.

عقود الفروقات هي عقود بين وسيط ومتداول يوافقان على تبادل الفرق في قيمة الأداة المالية الأساسية بين بداية العقد ونهايته، وغالباً ما يكون ذلك بأقل من يوم واحد.

عقود الفروقات (CFD) هي:

- مشتق مالي – لا تملك الأصل الأساسي

- اتفاق بينك وبين الوسيط

- يعتمد على التغيّر في سعر الأصل

- مناسب للتداول قصير المدى

ما هي عقود الفروقات؟

تتيح لك عقود الفروقات (CFD) التداول باستخدام جزء بسيط فقط من قيمة الصفقة، وهو ما يُعرف بالتداول عبر الهامش، أو التداول بالرافعة المالية. ويتيح ذلك للمتداولين فتح مراكز أكبر مما قد يسمح به رأس مالهم الأولي. ولذلك، فإن التداول بعقود الفروقات يوفر تعرضاً أكبر للأسواق المالية العالمية

تتمثل إحدى فوائد تداول عقود الفروقات في أنه يمكنك المضاربة على تحركات سعر الأصل في أي من الاتجاهين. حيث يمكنك شراء أو بيع عقد حسب اعتقادك بأن سعر الأصل سيرتفع أو سينخفض، وبالتالي فتح صفقة شراء أو بيع على المكشوف وفقاً لذلك.

يجب أن تعلم أن التداول بالرافعة المالية يمكن أن يُضخّم خسائرك، بقدر ما يمكنه تعظيم أرباحك.

ما هي آلية عمل التداول بعقود الفروقات؟

عند فتح مركز عقود الفروقات، تختار عدد العقود (حجم الصفقة) التي ترغب في شرائها أو بيعها. سترتفع أرباحك مع كل نقطة يتحركها السوق في صالحك. ومع ذلك، يظل هُناك خطر خسارة أموالك إذا تحرك السوق ضدك.

الشراء

إذا كنت تتوقع ارتفاع سعر سهم ما، يمكنك فتح مركز شراء، وستحقق الربح إذا ارتفع السعر كما توقّعت. ومع ذلك، فإنك قد تخاطر بتكبّد خسائر إذا انخفض سعر الأصل.

البيع

إذا كنت تتوقع انخفاض سعر سهم ما، يمكنك فتح مركز بيع على المكشوف، وستحقق الربح إذا انخفض السعر كما توقّعت. ولكن مرة أخرى، قد تخاطر بتكبّد خسائر إذا ارتفع سعر الأصل.

ما هو حساب عقود الفروقات؟

يمكّنك حساب عقود الفروقات من التداول على فروقات الأسعار لمختلف الأصول الأساسية باستخدام الرافعة المالية. وتعني الرافعة المالية أنك تستخدم جزءاً صغيراً فقط من المبلغ الإجمالي المطلوب للتداول. وهو ما يسمى هامش الإيداع.

وفي الوقت نفسه، يجب تغطية هامش الصيانة برصيد كافي في حسابك، بما فيه الأرباح والخسائر غير المحققة. يرتفع هامش الصيانة وينخفض اعتماداً على أسعار الأصول التي تتداولها. يجب أن يغطي رصيد حسابك دائماً هامش الصيانة للحفاظ على المراكز مفتوحة، خاصة في حالة تراكم الخسائر. وإلا فإنك تخاطر باستلام طلب تغطية الهامش.

يمكنك تعلّم التداول في حساب تجريبي، ولكنك ستحتاج إلى إضافة أموال لإنشاء حساب تداول باستخدام عقود الفروقات قبل أن تتمكن من التداول المباشر.

تشترط بعض الجهات التنظيمية أن يجتاز العملاء الجدد اختبار "الملاءمة أو الجدارة". ويعني هذا غالباً الإجابة على بعض الأسئلة لإثبات مدى فهمك لمخاطر التداول على الهامش. ويُستحسن تثقيف نفسك حول كيفية عمل الرافعة المالية والهامش قبل التداول.

ما هي الرافعة المالية في التداول بعقود الفروقات؟

عندما تتداول بعقود الفروقات (CFDs)، فأنت تمتلك مركزاً عبر الرافعة المالية. وهذا يعني أنك تقوم فقط بإيداع جزء من قيمة الصفقة واقتراض الباقي من الوسيط. تختلف القيمة المطلوب منك إيداعها حسب الصفقة. تذكّر دائماً أن الرافعة المالية يمكنها تضخيم الأرباح والخسائر على حد السواء.

يُعرف التداول بالرافعة المالية أيضاً باسم التداول باستخدام الهامش. الهامش بنسبة 10% يعني أنه عليك إيداع 10% فقط من قيمة الصفقة التي تريد فتحها. والباقي يتم اقتراضه.

على سبيل المثال، إذا كنت تريد وضع أمر شراء قيمته 1000 دولار على خام برنت وكان وسيطك يطلب هامشاً قدره 10%، فستحتاج إلى 100 دولار أمريكي فقط كاستثمار أولي لفتح الصفقة.

السبريد والعمولة

عند التداول بعقود الفروقات، يُعرض عليك دائماً سعران حسب قيمة الورقة الأساسية: سعر الشراء (الطلب) وسعر البيع (العرض)

سيكون سعر الشراء أعلى دائماً من القيمة الأساسية الحالية وسيكون سعر البيع أقل دائماً. والفرق بين هذين السعرين يسمى السبريد. في Capital.com، لا نفرض عمولة على عقود الفروقات مقابل فتح أو إغلاق الصفقات.

- سعر الشراء (الطلب) هو السعر الذي تبدأ أو تفتح به مركز شراء.

- تُغلق مركزك عندما تبيع بسعر العرض الحالي.

- سعر البيع (العرض) هو السعر الذي يمكنك به فتح مركز بيع على المكشوف

- تُغلق مركزك عند الشراء بسعر الطلب الحالي.

على سبيل المثال، إذا كنت تتوقع ارتفاع سعر الذهب، فقد تفكّر في فتح مركز عقود فروقات على الذهب. لنفترض أن السعر المعروض هو 1,200/1,205 دولار (هذا هو فرق العرض/الطلب). وتقوم بشراء 100 عقد فروقات على الذهب (مركز شراء). وفي هذه الحالة، يكون حجم الصفقة المتخذة (قيمة العقد) كما هو موضح أدناه.

على سبيل المثال، إذا كنت تتوقع ارتفاع سعر الذهب، فقد تفكّر في فتح مركز عقود فروقات على الذهب. لنفترض أن السعر المعروض هو 1,200/1,205 دولار (هذا هو فرق العرض/الطلب). وتقوم بشراء 100 عقد فروقات على الذهب (مركز شراء). وفي هذه الحالة، يكون حجم الصفقة المتخذة (قيمة العقد) كما هو موضح أدناه.

تخيل الآن أن سعر الذهب ارتفع كما توقّعت. في هذه الحالة، يكون ربحك من هذه الصفقة كما هو موضح أدناه. يُرجى العلم أن جميع عمليات التداول تنطوي على مخاطر الخسارة.

تخيل الآن أن سعر الذهب ارتفع كما توقّعت. في هذه الحالة، يكون ربحك من هذه الصفقة كما هو موضح أدناه. يُرجى العلم أن جميع عمليات التداول تنطوي على مخاطر الخسارة.

ما هو الاستثمار الأمثل؟

يفتح تداول عقود الفروقات الأسواق للجميع بفضل ميزة فتح الصفقات بأدنى استثمار ممكن التي يقدّمها. يوجد على موقع Capital.com متداولون يفتحون صفقات بقيمة تزيد عن مليون دولار أمريكي في المرة الواحدة، ولكن الحد الأدنى للإيداع الذي يمكنك التداول به عبر الإنترنت هو 20 دولاراً أمريكياً فقط. وإذا كنت تستخدم التحويل البنكي، فلا يوجد حد أدنى للإيداع.

يمكنك فتح حساب مجاناً والتدرّب في الوضع التجريبي. يعد Capital.com حلاً مرناً وقابلاً للتطوير ومناسب للجميع، مهما كان مستوى تقبّلك للمخاطرة أو خبرتك أو الأموال المتوفّرة لديك للتداول.

يعتبر تداول عقود الفروقات وسيلة ميسورة التكلفة لدخول الأسواق المالية. بالنسبة لبعض الوسطاء، تتضمن تكاليف عقود الفروقات عمولة للتداول بالأصول المالية المختلفة، إلّا أن Capital.com لا تتقاضى أي عمولات لفتح وإغلاق الصفقات، أو الإيداع أو السحب. ومع ذلك، قد تخصم منك البنوك أو مقدمو خدمات الدفع رسوم على عمليات الإيداع أو السحب.

التكلفة الرئيسية في عقود الفروقات هي السبريد، أي الفرق بين سعري الشراء والبيع عند التداول. توجد أيضاً رسوم إضافية وهي رسوم التبييت، والتي يتم تحصيلها إذا بقيت الصفقة مفتوحة لليوم التالي أو طوال اليوم، وذلك حسب المنطقة.

نظراً لأن عقود الفروقات هي منتجات عبر الرافعة المالية، فيمكنك فتح مركزاً أكبراً بكثير باستثمار أولي أقل مما تحتاجه لشراء الأسهم التقليدية. على سبيل المثال:

| شراء أسهم أبل | تداول عقود الفروقات | تداول الأسهم |

|---|---|---|

| سعر البيع / الشراء | 135.05 / 135.10 | 135.05 / 135.10 |

| الصفقة | الشراء بسعر 135.10 | الشراء بسعر 135.10 |

| حجم الصفقة | 100 سهم | 100 سهم |

| الأموال اللازمة لفتح الصفقة | 2,702 دولار = 135.10 دولار "سعر الشراء" × 100 سهم × هامش 20% (الهامش المطلوب) | 13,510 دولار (100 سهم بسعر 135.10) |

| سعر الإغلاق | البيع بسعر 150 | البيع بسعر 150 |

| الأرباح |

1,490 دولار |

1,490 دولار (15000 – 13510 = 1490 دولار) |

ما هي الأصول التي يمكنك تداولها باستخدام عقود الفروقات؟

يمكنك تداول عقود الفروقات على العملات المشفرة والأسهم والمؤشرات وصناديق الاستثمار المتداولة والسلع والعملات، بالإضافة إلى الأسواق الصغيرة الأخرى. تتيح منصة Capital.com إمكانية الوصول إلى الآلاف من أصول عقود الفروقات المختلفة عبر هذه الفئات، لذا فأنت على بعد نقرات معدودة فقط من تداول الأسواق الأشهر في العالم، وكل ذلك في مكان واحد.

أمثلة على صفقات التداول بعقود الفروقات: الشراء والبيع على المكشوف والتداول بالهامش

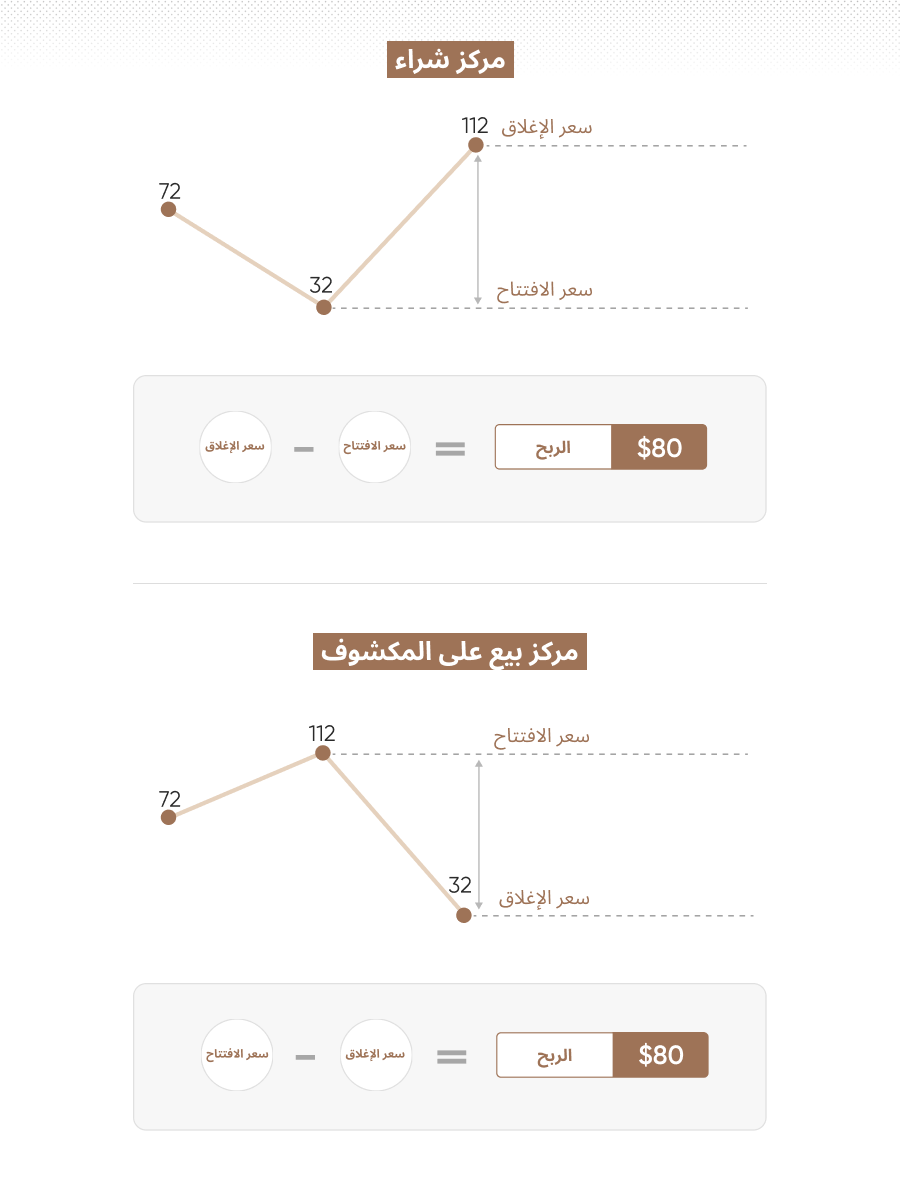

تتيح لك عقود الفروقات المضاربة على حركة سعر الأصل في أي من الاتجاهين. مما يعني أنه يمكنك الربح عندما يرتفع سعر الأصل (صفقة شراء)، وأيضاً عندما ينخفض (صفقة بيع على المكشوف)

- إذا كنت تعتقد أن السوق سوف يرتفع، تقوم بالشراء ("الشراء"). أمّا إذا كنت تعتقد أن السوق سوف ينخفض، تقوم بالبيع ("البيع على المكشوف").

عند فتح مركز عقود الفروقات، تختار عدد العقود التي ترغب في تداولها (شرائها أو بيعها). ستنمو أرباحك مع كل نقطة يتحركها السوق في صالحك. وبالمقابل، يمكن أن تتكبد خسارة إذا تحرك السوق ضدك.

مثال على تداول عقود الفروقات بالشراء

لنفترض أنك تظن أسهم أبل سترتفع وتريد فتح مركز شراء باستخدام عقود الفروقات.

تقوم بشراء 100 عقد فروقات على أسهم أبل بسعر 160 دولارًا للسهم. وبالتالي تُصبح القيمة الإجمالية للصفقة هي 16000 دولارًا. إذا ارتفعت قيمة أسهم أبل إلى 170 دولارًا، فإنك تجني 10 دولارات للسهم – أي ربح قدره 1000 دولار. ومع ذلك، إذا انخفض السعر إلى 150 دولارًا للسهم، فستخسر 10 دولارات للسهم - أي خسارة قدرها 1000 دولار.

مثال على التسلسل المحتمل لهذه الصفقة:

- سعر السهم 165 دولار. يبدأ السوق في لفت انتباهك.

- ينخفض سعر السهم إلى 160 دولار. تقرر فتح صفقة (شراء عقود الفروقات).

- يرتفع سعر عقد الفروقات الخاص بك إلى 170 دولار. تغلق الصفقة (بيع عقود الفروقات)، وتحقق ربحًا قدره 10 دولارات.

يُرجى العلم أن خطر الخسارة موجود دائماً في أي عملية تداول.

مثال على التداول بعقود الفروقات بالبيع على المكشوف

لنفترض أنك تظن أسهم سعر أبل ستنخفض. وتقرر فتح مركز بيع على المكشوف باستخدام عقود الفروقات. ويعرف هذا بالبيع على المكشوف.

تقرر بيع 100 عقد فروقات من أسهم أبل بسعر 170 دولارًا للسهم. ينخفض السعر إلى 160 دولار، مما يحقق لك ربحًا قدره 1000 دولار، أو 10 دولارات للسهم الواحد. ومع ذلك، إذا ارتفع السعر إلى 180 دولارًا للسهم، فستخسر 1,000 دولار، أو 10 دولارات للسهم الواحد.

مثال على التسلسل المحتمل لهذه الصفقة:

- سعر السهم 165 دولار. يبدأ السوق في لفت انتباهك.

- يرتفع سعر عقد الفروقات الخاص بك إلى 170 دولار. تفتح صفقة (بيع عقود الفروقات).

- ينخفض سعر السهم إلى 160 دولار. تغلق الصفقة (شراء عقود الفروقات).

مثال على التداول بالهامش

ما هو التداول بعقود الفروقات باستخدام الهامش؟ يُعرف التداول بالرافعة المالية أيضاً باسم التداول باستخدام الهامش. وذلك لأن الأموال المطلوبة لفتح الصفقة والحفاظ عليها - المعروفة بهامش عقود الفروقات - ليست سوى جزء من إجمالي حجم التداول.

هناك نوعان من الهامش يجب أن تكون على علم بهما عند تداول عقود الفروقات على الأسهم

- هامش الإيداع هو المبلغ المطلوب لفتح مركز.

- هامش الصيانة هو رأس المال المطلوب في حسابك لتغطية الصفقة في حالة تراكم الخسائر. ويزداد الهامش مع ارتفاع سعر السوق وينخفض مع انخفاضه. يرتفع رأسمال حسابك عندما تزداد الأرباح الجارية، وينخفض عند حدوث خسائر

يعتمد الهامش المطلوب على الصفقة التي يقدمها الوسيط لك. كما يختلف باختلاف فئات الأصول والمناطق المختلفة.

على سبيل المثال، يمكنك شراء 100 عقد فروقات على أسهم أبل بسعر 135.10 دولار. استثمارك الأولي هو 675.50 دولار (135.10 دولار × 100 سهم × 0.05). يتحرك سهم أبل إلى 150 دولار. وتقرر البيع.

الربح من هذه الصفقة هو 1,490 دولار ((150 - 135.10) × 100 سهم).

أمّا إذا استخدمت نفس الاستثمار في تداول الأسهم غير المدعومة بالرافعة المالية، ستتمكن فقط من شراء خمسة أسهم.

| التداول بعقود الفروقات | التداول بالأسهم | |

|---|---|---|

| سعر البيع / الشراء | 135.05 / 135.10 | 135.05 / 135.10 |

| الصفقة | الشراء بسعر 135.10 | الشراء بسعر 135.10 |

| الرافعة المالية | 20:1 | 1:1 |

| حجم الصفقة | 100 سهم | 5 أسهم |

| الأموال اللازمة لفتح الصفقة | 675.50 دولار (135.10 دولار "سعر الشراء" × 100 سهم × 0.05 (مستوى الهامش 5٪)) | 675.50 دولار (135.10 دولار "سعر الشراء" × 5 أسهم) |

| سعر الإغلاق | بيع 100 سهم بسعر 150 | بيع 5 أسهم بسعر 150 |

| الأرباح | 1490 دولار (زيادة 14.9 نقطة × 100 سهم = 1,490 دولار) |

74.5 دولار (زيادة 14.9 نقطة × 5 أسهم) |

الربح والخسارة

بمجرد تحديد الفرصة والاستعداد للتداول، يمكنك فتح مركز. من هذه النقطة، ستتحرك أرباح أو خسائر عقود الفروقات الخاصة بك مع سعر الأصل الأساسي في الوقت الفعلي.

ستتمكن من متابعة المراكز المفتوحة على المنصة وإغلاقها عندما تريد.

يمكن احتساب الربح والخسارة عن طريق ضرب عدد العقود التي تمتلكها في فرق السعر. يمكن تحديد نسبة الربح إلى الخسارة، والتي غالباً ما يتم اختصارها بالربح والخسارة (P&L)، باستخدام المعادلة التالية:

الربح والخسارة = عدد عقود الفروقات × (سعر الإغلاق – سعر الافتتاح)

ما هي مدة عقود الفروقات؟

معظم التداولات بعقود الفروقات ليس لها تاريخ انتهاء محدد، مما يعني أن مدة عقود الفروقات غير محدودة. يتم إغلاق الصفقة فقط عندما يتم وضعها في الاتجاه المعاكس، بمعنى أنه يمكنك إغلاق صفقة شراء على 100 عقد فروقات عن طريق بيع هذه العقود.

ومع ذلك، إذا كنت ترغب في إبقاء التداول مفتوحاً لليوم التالي، فسيتم فرض رسوم تبييت على مركزك

الاستراتيجيات المتقدمة لإدارة المخاطر باستخدام عقود الفروقات

عقود الفروقات هي أدوات معقدة. والتداول باستخدامها ينطوي على درجة عالية من المخاطر. يمكن أن ترتفع قيمة الصفقة أو تنخفض. قد تتكبد خسائر إذا تحرك السوق ضد توقعاتك. لذلك، تعد إدارة مخاطر عقود الفروقات إحدى النقاط الحاسمة التي يجب مراعاتها وتطبيقها في استراتيجيتك للتداول.

بمجرد إعداد حسابك ووضع خطة تداول، من المهم تحديد المبلغ الذي ترغب في المخاطرة به لصياغة استراتيجية مناسبة لإدارة مخاطر عقود الفروقات. إذا كنت ممن يفضلون تجنّب المخاطرة، فابحث عن فرص بنسب مخاطرة أقل إلى مكافأة (R-R)

على سبيل المثال، إذا كنت تبحث عن نمو بطيء وثابت، فيجب أن تشكل فئات الأصول ذات التقلبات العالية جزءاً صغيراً من محفظتك. ويوصى بشدة بتنويع محفظتك باستخدام مختلف فئات الأصول لزيادة احتمالية وجود فرص تداول جذابة وتخفيف المخاطر.

أوامر وقف الخسارة وجني الأرباح

يمكنك التفكير في إعداد أوامر محددة لإغلاق المركز تلقائياً عند مستوى ربح معين حتى لا تضطرّ إلى متابعة السوق باستمرار. تعمل أوامر جني الربح على تقليل احتمالية احتفاظك بصفقة مربحة لفترة أطول من اللازم والتعرّض لانخفاض السعر مجدداً. تداول بعقلك وليس بقلبك.

وبالمثل، يمكنك وضع أوامر وقف الخسارة للتخفيف من مخاطر عقود الفروقات والحد من الخسائر المحتملة. يتم تفعيل أمر وقف الخسارة عند المستوى الذي يحدده المتداول مسبقاً ويتم تنفيذه فعلياً عند عرض السعر التالي المتاح. ومع ذلك، يرجى العلم أنه في حالة الأسواق المتقلبة، قد يؤدي نقص السيولة أو أحجام الطلبات الكبيرة إلى حدوث الانزلاق السعري. ولكن يمكن لأمر وقف الخسارة المضمون أن يحميك من هذا الانزلاق السعري، ولكنه يتوفّر مقابل رسوم.

تعتبر أوامر وقف الخسارة والأوامر المحدودة من أدوات إدارة المخاطر الضرورية المتاحة لمعظم المتداولين. يمكنك أيضاً التفكير في أوامر إيقاف الخسائر المضمونة، والتي توفر قدراً أكبر من الأمان في الأسواق الأكثر تقلباً، ولكنها تستلزم أيضاً رسوماً عند تفعيل هذه الخاصية.

الحماية من الرصيد السلبي وإغلاق الهامش

تقدّم منصة Capital.com حماية من الرصيد السلبي لحسابات عقود الفروقات. ولإبقاء المراكز مفتوحة، يجب على المتداول تلبية متطلبات هامش الصيانة - يجب تغطية هامش الصيانة من خلال الرأسمال الإجمالي للحساب

القيمة المحفوظة في حساب الهامش هي ضمان للائتمان. إذا انخفض رصيد الحساب إلى أقل من هامش الصيانة، يقوم Capital.com بإخطارك عبر "طلب تغطية الهامش". وفي هذه الحالة، يجب عليك إما زيادة رصيدك أو إغلاق بعض مراكزك لتقليل تعرضك

إذا لم تقم بالتصرف وتم الوصول إلى مستوى الإغلاق، فسيتم إغلاق مراكزك تدريجياً

مع الحماية من الرصيد السلبي، يمكنك الاطمئنان أن رصيد حسابك سيعود إلى الصفر إذا انخفض دونه. إذا تحرك السوق فجأة ضدك، فيمكن لمنصة Capital.com إغلاق المركز المتأثر لحمايتك.

خذ بعين الاعتبار استخدام تقنيات إدارة المخاطر في كل صفقة. توخى الحذر عند التداول بعقود الفروقات على الأصول التي لها تاريخ من التقلبات الشديدة. خذ بعين الاعتبار ما إذا كنت تفهم كيفية عمل عقود الفروقات وما إذا كان بإمكانك تحمل المخاطر التي تأتي عند التداول بها.

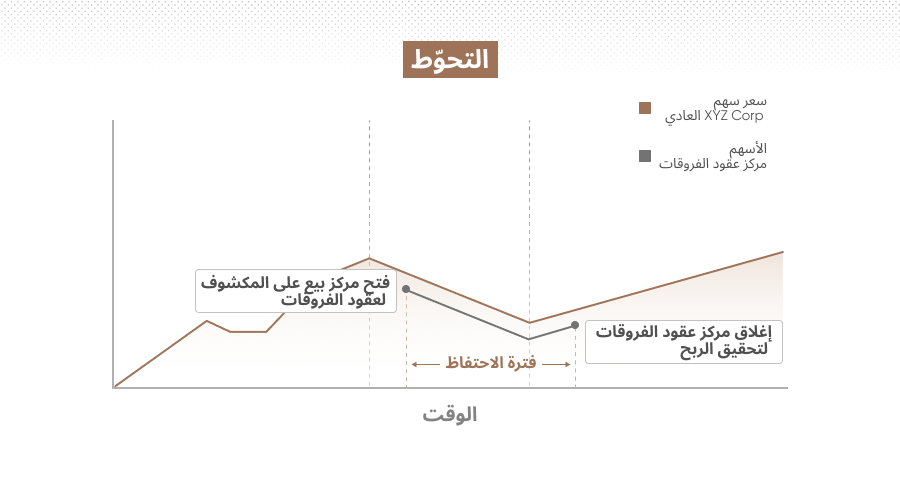

التحوط

يعد التحوط من الاستراتيجيات بالغة الأهمية لإدارة المخاطر التي يستخدمها المتداولون ذوو الخبرة، ولكنها لا تحمي بالضرورة الأوامر التي سيتم إغلاقها عند نقطة ما.

التحوّط هو أسلوب لإدارة المخاطر يستخدم لتقليل الخسائر. ويتم الاستعانة به لحماية أرباحك أو رأس مالك، خاصة في أوقات عدم اليقين. والفكرة فيه هي أنه إذا تحرّك أحد الاستثمارات ضد توقّعاتك، فإن مركز التحوّط المقابل يسير في الاتجاه المعاكس لصالحك.

يقدّم لك التحوّط باستخدام عقود الفروقات فرصة لحماية محفظتك الحالية لأنه يُمكّنك من البيع على المكشوف من خلال المضاربة على الاتجاه الهبوطي للسعر.

على سبيل المثال، لديك محفظة من الأسهم القيادية. وترغب في الاحتفاظ بهم لفترة طويلة. ولكنك تظن أن السوق على وشك أن يشهد تراجعاً قصير المدى، وتشعر بالقلق من مدى تأثير ذلك على قيمة محفظتك.

على سبيل المثال، لديك محفظة من الأسهم القيادية. وترغب في الاحتفاظ بهم لفترة طويلة. ولكنك تظن أن السوق على وشك أن يشهد تراجعاً قصير المدى، وتشعر بالقلق من مدى تأثير ذلك على قيمة محفظتك.

من خلال التداول بالرافعة المالية، يمكنك البيع على المكشوف للتحوّط ضد احتمال هذا الاتجاه الهبوطي. إذا انخفض السوق، فإن ما تخسره في محفظتك قد يتم تعويضه بالربح الذي تحققه من التحوّط باستخدام عقود الفروقات. إذا ارتفع السوق، فسوف تخسر أموال التحوّط ولكنك ستحقق الربح في محفظتك الاستثمارية.

لماذا التداول مع Capital.com؟

استكشف التميّز في التداول مع Capital.comمنصة سهلة الاستخدام

احصل على الأدوات التي تحتاجها دون الغوص في بحر من البيانات الغير ضرورية.

تعليم شامل

حسّن من معرفتك في عالم التداول من خلال الاطلاع على دليلنا المجاني ودوراتنا التعليميّة.

حساب تجريبي مجاني

حسّن من استراتيجيات التداول الخاصة بك وطوّر من مهاراتك دون المخاطرة برأس المال.

عمليات سحب سريعة للأموال

تتم معالجة 98% من عمليات السحب خلال 24 ساعة، وفقاً لبيانات الخادم الداخلية الخاصة بنا لعام 2022.