Was ist CFD-Trading und wie funktioniert es?

Differenzkontrake (Contracts for difference, CFDs) sind eine beliebte Methode, um auf die Preise von Aktien und Indizes, Rohstoffen und Forex zu spekulieren, ohne die zugrunde liegenden Assets zu besitzen. Erfahren Sie alles, was Sie über das CFD-Trading wissen müssen und wie Sie CFDs nutzen können, um auf steigende und fallende Kurse von Assets zu spekulieren.

Was ist ein Contract for Difference (CFD)?

Ein Contract for Difference (CFD) ist eine Art von Finanzderivat. Dieser Leitfaden enthält alles, was Sie über CFD-Trading wissen müssen, einfach und verständlich erklärt.

Was bedeutet CFD im Handel? CFDs ermöglichen es Ihnen, auf verschiedene Finanzmärkte zu spekulieren, einschließlich Kryptowährungen, Aktien, Indizes, Rohstoffen und Forex-Paaren. Sie kaufen nie die Assets selbst, sondern spekulieren auf den Anstieg oder Fall ihres Preises, normalerweise über einen kurzen Zeitraum.

Ein CFD ist ein Vertrag zwischen einem Broker und einem Trader, der den Austausch des Wertunterschieds eines zugrunde liegenden Wertpapiers zwischen Beginn und Ende des Vertrags vereinbart, oft innerhalb eines Tages.

Ein CFD ist ein Vertrag zwischen einem Broker und einem Trader, der den Austausch des Wertunterschieds eines zugrunde liegenden Wertpapiers zwischen Beginn und Ende des Vertrags vereinbart, oft innerhalb eines Tages.

Ein Contract for Difference (CFD) ist:

-

Ein Derivat – Sie besitzen den zugrunde liegenden Asset nicht

-

Eine Vereinbarung zwischen Ihnen und Ihrem Broker

-

Basierend auf der Preisänderung eines Assets

-

Über einen kurzen Zeitraum abgewickelt

Was sind CFDs?

Ein Contract for Difference (CFD) ermöglicht es Ihnen, mit nur einem Bruchteil des Wertes Ihres Handels zu handeln, was als Margin-Handel oder gehebelter Handel bekannt ist. Dies ermöglicht es Tradern, größere Positionen zu eröffnen, als ihr ursprüngliches Kapital sonst zulassen würde. Daher bietet der CFD-Trading eine größere Exponierung gegenüber den globalen Finanzmärkten.

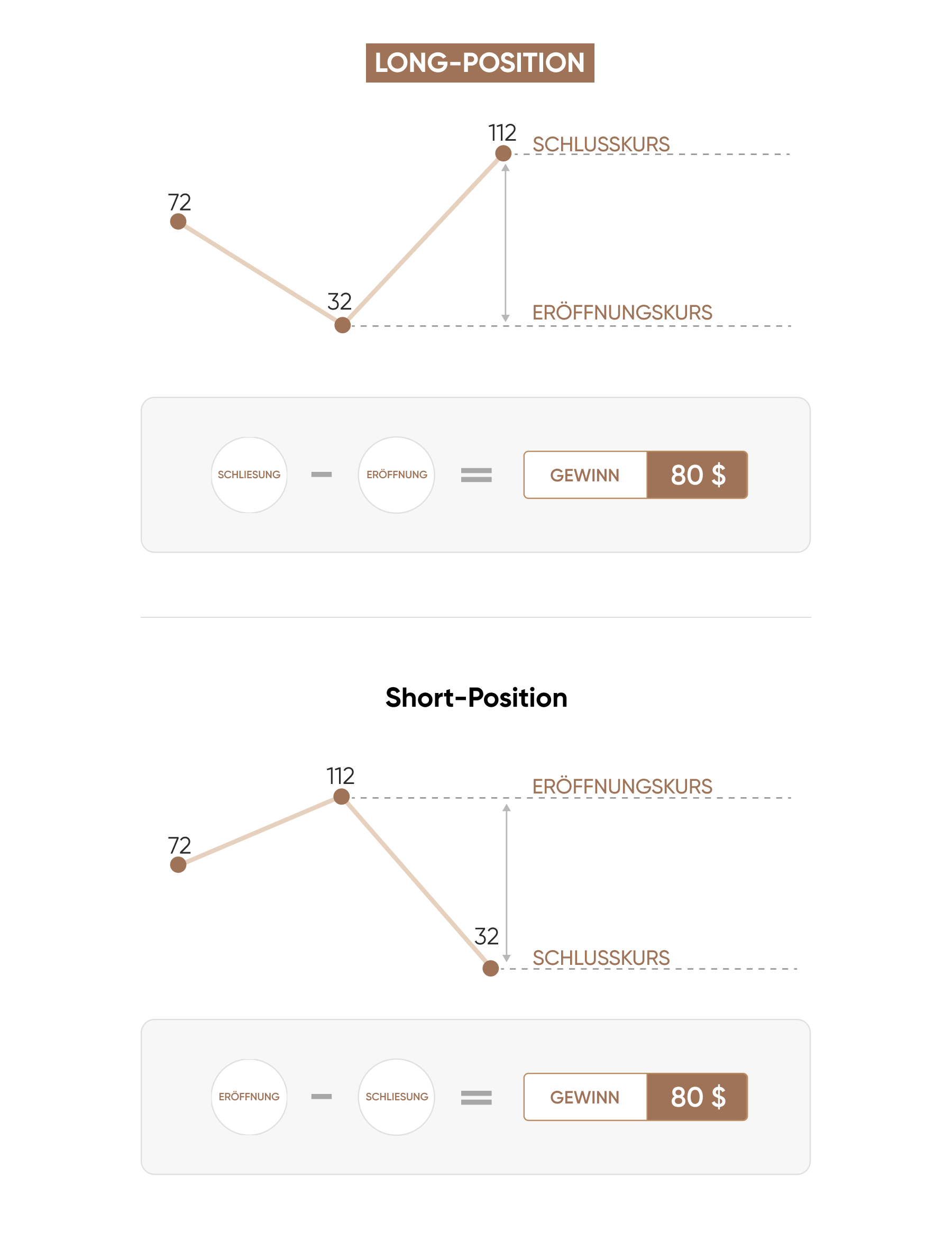

Einer der Vorteile des CFD-Tradings ist, dass Sie auf die Kursbewegungen eines Assets in beide Richtungen spekulieren können. Je nachdem, ob Sie glauben, dass der Preis eines Assets steigen oder fallen wird, kaufen oder verkaufen Sie einen Kontrakt und eröffnen entsprechend eine Long- oder Short-Position.

Sie sollten wissen, dass der gehebelte Handel Ihre Gewinne vervielfachen kann, aber auch Ihre Verluste.

Wie funktioniert der CFD-Handel?

Wenn Sie eine Contracts for Difference (CFD) Position eröffnen, wählen Sie die Anzahl der Kontrakte (die Handelsgröße), die Sie kaufen oder verkaufen möchten. Ihr Gewinn steigt proportional zu jedem Punkt, den sich der Markt zu Ihren Gunsten bewegt. Es besteht jedoch ein Verlustrisiko, wenn sich der Markt gegen Sie bewegt.

Kaufen

Wenn Sie glauben, dass der Preis eines Assets steigen wird, würden Sie eine Long-Position (Kauf) eröffnen und profitieren, wenn der Preis des Assets gemäß Ihren Erwartungen steigt. Sie riskieren jedoch Verluste, wenn der Preis des Assets fällt.

Verkaufen

Wenn Sie glauben, dass der Preis eines Assets fallen wird, würden Sie eine Short-Position (Verkauf) eröffnen und profitieren, wenn der Preis des Assets fällt. Aber auch hier riskieren Sie Verluste, wenn der Preis des Assets steigt.

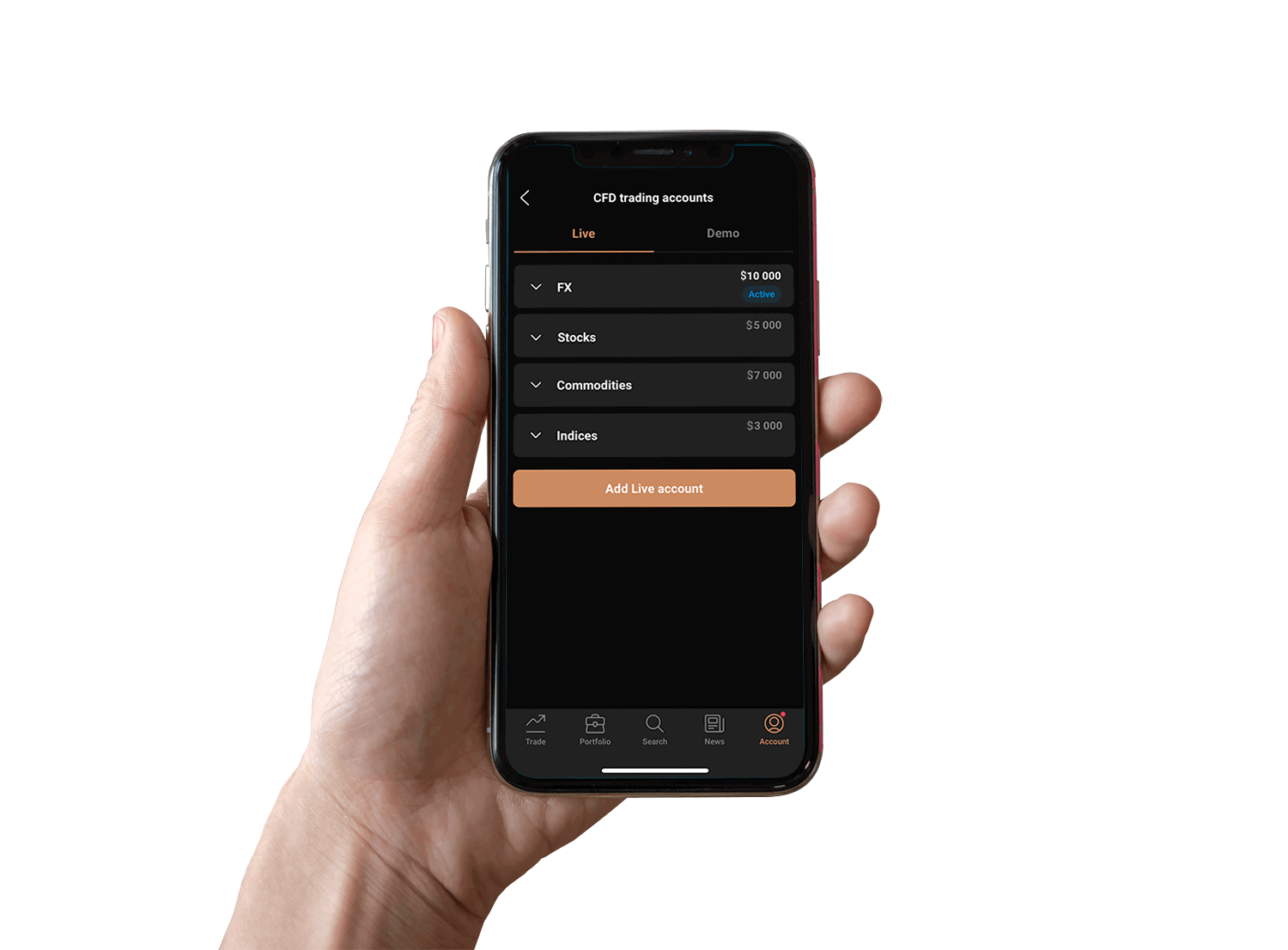

Was ist ein CFD-Konto?

Ein Contract for Difference (CFD)-Konto ermöglicht es Ihnen, auf die Preisunterschiede verschiedener zugrunde liegender Assets mit Hebelwirkung zu handeln. Hebelwirkung bedeutet, dass Sie nur einen Bruchteil des für den Handel benötigten Betrags einsetzen. Dies wird als Einlagenmarge bezeichnet.

Die Erhaltungsmarge muss durch Eigenkapital gedeckt werden, das ist das Guthaben des Kontos, das unrealisierte Gewinne und Verluste umfasst. Die Erhaltungsmarge steigt und fällt je nach den Preisen der gehandelten Assets. Ihr Eigenkapital muss immer die Erhaltungsmarge abdecken, um die Positionen offenzuhalten, insbesondere im Falle von laufenden Verlusten. Andernfalls riskieren Sie einen Margin Call.

Oft können Sie mit einem Demokonto das Handeln lernen, aber Sie müssen Geld einzahlen, um ein CFD-Tradingskonto zu eröffnen, bevor Sie live handeln können.

Einige Regulierungsbehörden verlangen, dass neue Kunden einen „Eignungs- oder Angemessenheitstest“ bestehen. Dies bedeutet oft, dass Sie einige Fragen beantworten müssen, um zu zeigen, dass Sie die Risiken des Margin-Handels verstehen. Es ist am besten, sich gründlich darüber zu informieren, wie Hebel und Marge funktionieren, bevor Sie mit dem Handel beginnen.

CFDs ermöglichen den Handel auf Kursbewegungen verschiedener Märkte. Geplante Ereignisse der nächsten Woche sind im Wochenausblick aufgelistet.

Was ist Hebelwirkung im CFD-Trading?

Wenn Sie Contracts for Difference (CFDs) handeln, halten Sie eine gehebelte Position. Das bedeutet, dass Sie nur einen Teil des Wertes Ihres Trades einzahlen und den Rest von Ihrem Broker leihen. Wie viel des Wertes Sie einzahlen müssen, kann variieren. Denken Sie daran, dass Hebelwirkung sowohl Gewinne als auch Verluste vergrößert.

Gehebelter Handel wird auch als Margin-Handel bezeichnet. Eine 10%ige Marge bedeutet, dass Sie nur 10 % des Wertes des Handels, den Sie eröffnen möchten, einzahlen müssen. Der Rest wird gehebelt.

Beispielsweise, wenn Sie eine Order im Wert von 1.000 USD für Brent-Öl platzieren möchten und Ihr Broker eine Marge von 10 % verlangt, benötigen Sie nur 100 USD als Anfangsbetrag, um den Handel zu eröffnen.

Spread und Kommission

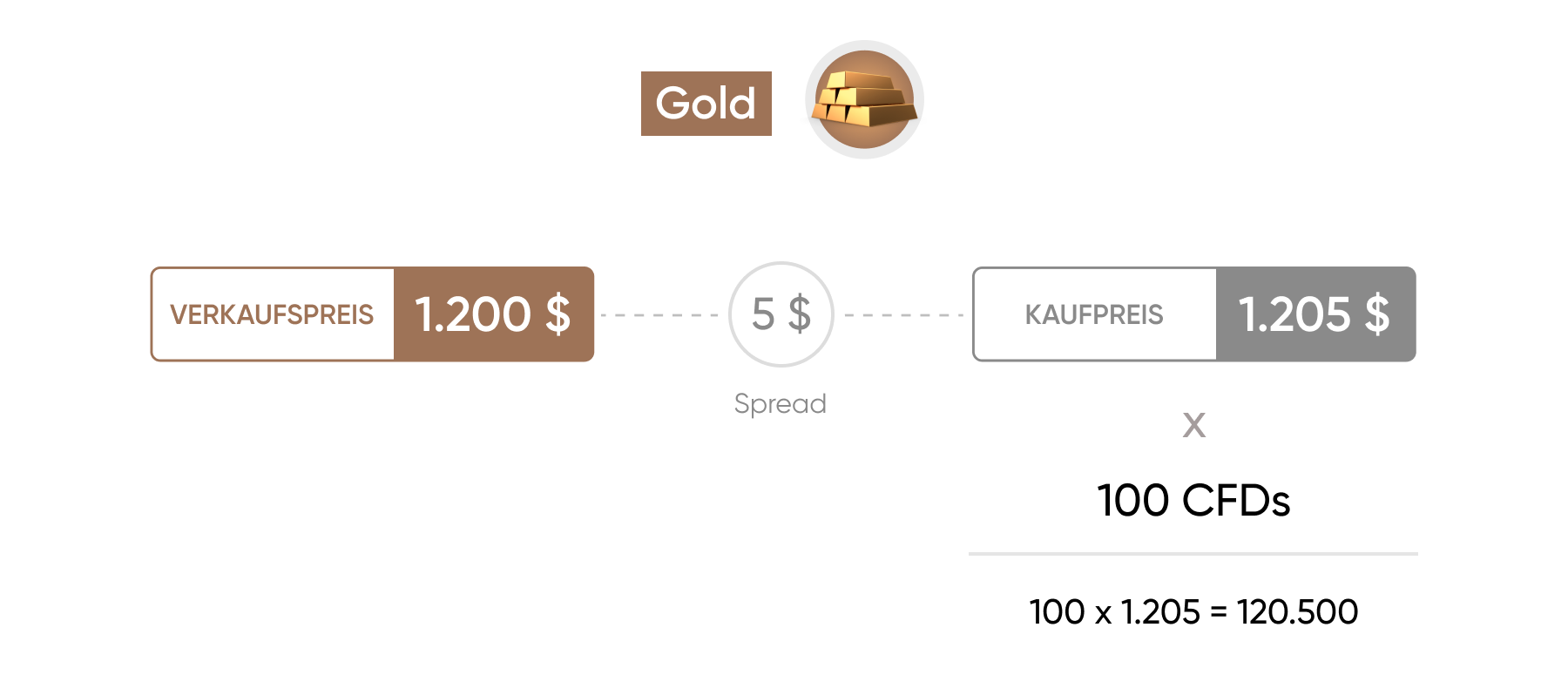

Beim CFD-Trading werden Ihnen immer zwei Preise basierend auf dem Wert des zugrunde liegenden Instruments angeboten: der Kaufpreis (Ask) und der Verkaufspreis (Bid).

Der Kaufpreis wird immer höher als der aktuelle zugrunde liegende Wert sein und der Verkaufspreis wird immer niedriger sein. Der Unterschied zwischen diesen Preisen wird als CFD-Spread bezeichnet. Bei Capital.com erheben wir keine CFD-Kommission für das Öffnen oder Schließen von Trades.

- Der Kaufpreis (Ask) ist der Preis, zu dem Sie eine Long-Position eröffnen.

- Sie schließen Ihre Position, wenn Sie zum aktuellen Verkaufspreis (Bid) verkaufen.

- Der Verkaufspreis (Bid) ist der Preis, zu dem Sie eine Short-Position eröffnen

- Sie schließen Ihre Position, wenn Sie zum aktuellen Kaufpreis (Ask) kaufen.

Beispielsweise, wenn Sie erwarten, dass der Goldpreis steigt, möchten Sie vielleicht eine Position mit einem CFD auf Gold eröffnen. Stellen Sie sich vor, der angegebene Preis beträgt $1.200/$1.205 (dies ist der Bid/Ask-Spread). Sie kaufen 100 CFDs auf Gold (nehmen eine Long-Position ein). Der Wert der Position (der Vertragswert) wird unten dargestellt.

Beispielsweise, wenn Sie erwarten, dass der Goldpreis steigt, möchten Sie vielleicht eine Position mit einem CFD auf Gold eröffnen. Stellen Sie sich vor, der angegebene Preis beträgt $1.200/$1.205 (dies ist der Bid/Ask-Spread). Sie kaufen 100 CFDs auf Gold (nehmen eine Long-Position ein). Der Wert der Position (der Vertragswert) wird unten dargestellt.

Stellen Sie sich nun vor, dass der Goldpreis wie erwartet steigt. Der Gewinn aus diesem Handel wird unten veranschaulicht. Beachten Sie, dass jeder Handel ein Verlustrisiko birgt.

Stellen Sie sich nun vor, dass der Goldpreis wie erwartet steigt. Der Gewinn aus diesem Handel wird unten veranschaulicht. Beachten Sie, dass jeder Handel ein Verlustrisiko birgt.

Was ist die optimale Investition?

Der CFD-Trading demokratisiert die Märkte, indem es einen niedrigen Einstieg ermöglicht. Bei Capital.com gibt es Trader, die Positionen im Wert von mehr als 1 Mio. USD eröffnen, aber die Mindesteinzahlung für den Online-Handel beträgt nur 20 USD. Wenn Sie eine Banküberweisung verwenden, gibt es keine Mindesteinzahlung.

Sie können ein Konto kostenlos eröffnen und im Demo-Modus üben. Capital.com ist eine flexible und skalierbare Lösung, unabhängig von Ihrem Risikoprofil, Ihrer Erfahrung oder der Höhe des Geldes, das Sie handeln möchten.

Der CFD-Trading wird als kostengünstiger Weg betrachtet, um in die Finanzmärkte einzutreten. Bei einigen Brokern beinhalten CFD-Kosten eine Kommission für den Handel mit verschiedenen Finanzassets. Capital.com erhebt jedoch keine Kommissionen für das Öffnen und Schließen von Trades, für Einzahlungen oder Abhebungen. Banken oder Zahlungsdienstleister können jedoch Gebühren für Einzahlungen oder Abhebungen erheben.

Die Hauptkosten beim CFD-Trading sind der Spread – die Differenz zwischen dem Kauf- und Verkaufspreis zum Zeitpunkt des Handels. Es gibt eine zusätzliche Gebühr für die Übernachtfinanzierung, die erhoben wird, wenn ein Trade über Nacht oder den ganzen Tag geöffnet bleibt, je nach Region.

Da CFDs gehebelte Produkte sind, können Sie mit einer geringeren Anfangseinzahlung viel größere Positionen eröffnen als beim Kauf traditioneller Aktien. Beispiel:

| Kauf von Apple-Aktien | CFD-Trading | Aktien-Trade |

| Verkauf / Kauf Preis | 135,05 / 135,10 | 135,05 / 135,10 |

| Handel | Kauf bei: $135,10 | Kauf bei: $135,10 |

| Positionsgröße | 100 Aktien | 100 Aktien |

| Erforderliche Mittel zur Eröffnung eines Trades | $2.702 = $135,10 Kaufpreis x 100 Aktien x 20 % Marge (Erforderliche Marge) | $13.510 (100 Aktien zu $135,10) |

| Schlusskurs | Verkauf bei: $150 | Verkauf bei: $150 |

| Gewinn | $1.490 ((150 - 135,10) x 100 Aktien = $1.490) |

$1.490 (15.000 – 13.510 = $1.490) |

Welche Assets können Sie mit CFDs handeln?

Sie können CFDs auf Kryptowährungen, Aktien, Indizes, ETFs, Rohstoffe und Währungen handeln, sowie auf andere kleinere Märkte. Capital.com bietet Zugang zu Tausenden verschiedenen CFD-Assets in diesen Kategorien, sodass Sie nur wenige Klicks davon entfernt sind, die weltweit beliebtesten Märkte an einem Ort zu handeln.

Beispiel-CFD-Trading: Long-, Short- und Margin-Handel

Contracts for Difference ermöglichen es Ihnen, auf die Kursbewegung eines Assets in beide Richtungen zu spekulieren. Das bedeutet, dass Sie nicht nur profitieren können, wenn ein Asset im Preis steigt (Long gehen), sondern auch, wenn es fällt (Short gehen).

-

Wenn Sie glauben, dass der Markt steigen wird, kaufen Sie (gehen „Long“). Wenn Sie glauben, dass der Markt fallen wird, verkaufen Sie (gehen „Short“).

Wenn Sie eine CFD-Position eröffnen, wählen Sie die Anzahl der Kontrakte, die Sie handeln möchten (kaufen oder verkaufen). Ihr Gewinn steigt proportional zu jedem Punkt, den sich der Markt zu Ihren Gunsten bewegt. Umgekehrt könnten Sie Verluste erleiden, wenn sich der Markt gegen Sie bewegt.

Beispiel für Long-CFD-Trading

Sie glauben, dass die Apple-Aktien an Wert gewinnen werden und möchten eine Long-CFD-Position eröffnen.

Sie kaufen 100 CFDs auf Apple-Aktien zu $160 pro Aktie. Der Gesamtwert des Handels beträgt $16.000. Wenn der Wert von Apple auf $170 steigt, verdienen Sie $10 pro Aktie – ein Gewinn von $1.000. Wenn der Preis jedoch auf $150 pro Aktie fällt, verlieren Sie $10 pro Aktie – ein Verlust von $1.000.

Beispielschritte für diesen möglichen Handel:

-

Der Aktienkurs beträgt $165. Der Aktienkurs fällt auf $160.

-

Der Aktienkurs fällt auf $160. Sie entscheiden sich, einen Trade zu eröffnen (kaufen die CFDs).

-

Der Preis Ihres CFDs steigt auf $170. Sie schließen Ihren Trade (verkaufen die CFDs) und erzielen einen Gewinn von $10.

Bitte beachten Sie, dass bei jedem Trade immer ein Verlustrisiko besteht.

Beispiel für Short-CFD-Trading

Sie glauben, dass der Apple-Preis fallen wird. Sie können eine Short-CFD-Position eröffnen. Dies wird als Leerverkauf bezeichnet.

Sie entscheiden sich, 100 CFDs auf Apple zu $170 pro Aktie zu verkaufen. Der Preis fällt auf $160 und bringt Ihnen einen Gewinn von $1.000 oder $10 pro Aktie. Wenn der Preis jedoch auf $180 pro Aktie steigt, verlieren Sie $1.000 oder $10 pro Aktie.

Beispielschritte für diesen möglichen Handel:

-

Der Aktienkurs beträgt $165. Sie beobachten den Markt.

-

Der Preis Ihres CFDs steigt auf $170. Sie eröffnen einen Trade (verkaufen die CFDs).

-

Der Preis fällt auf $160. Sie schließen Ihren Trade (kaufen die CFDs).

Beispiel für Margin-Handel

Was ist Margin-CFD-Trading? Gehebelter Handel wird auch als Margin-Handel bezeichnet. Dies liegt daran, dass die zur Eröffnung und Aufrechterhaltung einer Position erforderlichen Mittel – bekannt als CFD-Marge – nur einen Teil der gesamten Handelsgröße ausmachen.

Es gibt zwei Arten von Margin, die Sie beim Handel mit CFD-Aktien kennen sollten:

-

Einschussmarge: Der Betrag, der erforderlich ist, um eine Position zu eröffnen.

-

Erhaltungsmarge: Das Eigenkapital, das auf Ihrem Konto erforderlich ist, um Ihren Handel abzudecken, falls er Verluste macht. Die Marge steigt, wenn der Marktpreis steigt, und fällt, wenn er sinkt. Das Eigenkapital steigt, wenn laufende Gewinne zunehmen, und sinkt, wenn laufende Verluste auftreten.

Die erforderliche Marge hängt von dem Angebot Ihres Brokers ab. Sie variiert auch zwischen den verschiedenen Asset-Klassen und innerhalb der verschiedenen regulierten Bereiche.

Beispiel: Sie kaufen 100 CFDs auf Apple zu $135,10. Ihr anfänglicher Einsatz beträgt $675,50 ($135,10 x 100 Aktien x 0,05). Der Apple-Aktienkurs steigt auf $150. Sie entscheiden sich zu verkaufen.

Der Gewinn aus diesem Handel beträgt $1.490 ((150 - 135,10) x 100 Aktien).

Für denselben Einsatz in einer nicht gehebelten Aktieninvestition könnten Sie nur fünf Aktien kaufen.

| CFD-Trading | Aktien-Trade | |

| Verkauf / Kauf Preis | 135,05 / 135,10 | 135,05 / 135,10 |

| Handel | Kauf bei: $135,10 | Kauf bei: $135,10 |

| Hebel | 20:1 | 1:1 |

| Deal-Größe | 100 Aktien | 5 Aktien |

| Erforderliche Mittel zur Eröffnung eines Trades | $675,50 ($135,10 Kaufpreis x 100 Aktien x 0,05 (5 % Margin Level)) | $675,50 ($135,10 Kaufpreis x 5 Aktien) |

| Schlusskurs | Verkauf von 100 Aktien bei $150 | Verkauf von 5 Aktien bei $150 |

| Gewinn | $1.490 (14,9-Punkte-Anstieg x 100 Aktien = $1.490) |

$74,5 (14,9-Punkte-Anstieg x 5 Aktien) |

Gewinn und Verlust

Sobald Sie eine Gelegenheit identifiziert haben und bereit sind zu handeln, können Sie eine Position eröffnen. Von diesem Zeitpunkt an bewegen sich Ihre CFD-Gewinne oder -Verluste in Echtzeit im Einklang mit dem Preis des zugrunde liegenden Assets.

Sie können offene Positionen auf der Plattform überwachen und schließen, wann immer Sie möchten.

Gewinn und Verlust können berechnet werden, indem die Anzahl der gehaltenen Kontrakte mit der Preisdifferenz multipliziert wird. Ihr Gewinn-Verlust-Verhältnis (P&L) kann mit der folgenden Formel definiert werden:

P&L = Anzahl der CFDs x (Schlusspreis – Eröffnungspreis)

Welche Vertragsdauer haben CFDs?

Die meisten CFD-Trades haben kein festes Verfallsdatum, was bedeutet, dass die Vertragslaufzeit von CFDs unbegrenzt ist. Ein Handel wird nur geschlossen, wenn eine entgegengesetzte Position eingenommen wird, d.h. Sie können einen Kaufhandel über 100 CFDs schließen, indem Sie die CFDs verkaufen.

Wenn Sie jedoch eine Position über Nacht halten möchten, unterliegt Ihre Position einer Übernachtfinanzierungsanpassung.

Fortgeschrittene Strategien für das Risikomanagement mit CFDs

CFDs sind komplexe Instrumente. Der Handel mit ihnen birgt ein hohes Risiko. Der Wert eines Trades kann steigen und fallen. Sie können Verluste erleiden, wenn sich der Markt gegen Ihre Erwartungen bewegt. Daher ist das CFD-Risikomanagement einer der entscheidenden Punkte, die Sie in Ihrer Handelsstrategie berücksichtigen und umsetzen sollten.

Sobald Ihr Konto eingerichtet ist und Sie einen Handelsplan erstellt haben, ist es wichtig zu bestimmen, wie viel Sie bereit sind zu riskieren, um eine geeignete CFD-Risikomanagementstrategie zu formulieren. Wenn Sie risikoscheu sind, werden Sie nach Möglichkeiten mit niedrigeren Risiko-Ertrags-Verhältnissen (R-R) suchen.

Zum Beispiel, wenn Sie auf langsames und stetiges Wachstum abzielen, sollten Asset-Klassen mit höherer Volatilität einen verhältnismäßig kleinen Teil Ihres Portfolios ausmachen. Es wird dringend empfohlen, Ihr Portfolio über alle Asset-Klassen hinweg zu diversifizieren, um die Wahrscheinlichkeit attraktiver Handelsmöglichkeiten zu erhöhen und das Risiko zu mindern.

Stop-Loss und Take-Profit

Sie könnten in Erwägung ziehen, Limit-Orders einzurichten, um eine Position automatisch bei einem bestimmten Gewinnniveau zu schließen, sodass Sie den Markt nicht ständig beobachten müssen. Take-Profit-Orders verringern die Wahrscheinlichkeit, dass Sie einen profitablen Handel zu lange halten und der Preis wieder fällt. Handeln Sie mit Verstand und nicht aus dem Bauch heraus.

Ebenso können Sie Stop-Loss-Orders platzieren, um CFD-Risiken zu mindern und potenzielle Verluste zu begrenzen. Ein Stop-Loss wird auf dem zuvor vom Trader angegebenen Niveau ausgelöst und zum nächstverfügbaren Kurs ausgeführt. Beachten Sie jedoch, dass in volatilen Märkten, bei mangelnder Liquidität oder bei großen Ordergrößen ein Slippage-Effekt auftreten kann. Ein garantierter Stop-Loss kann vor Slippage schützen, jedoch ist dies mit einer Gebühr verbunden.

Stops und Limits sind entscheidende Risikomanagement-Tools, die den meisten Tradern zur Verfügung stehen. Sie können auch garantierte Stop-Losses in Betracht ziehen, die in volatileren Märkten eine größere Sicherheit bieten, aber auch eine Gebühr erfordern.

Negativsaldo-Schutz und Margin-Closeout

Capital.com bietet Negativsaldo-Schutz für CFD-Konten. Um Positionen offenzuhalten, muss ein Trader die Erhaltungsmarge-Anforderung erfüllen – die Erhaltungsmarge muss durch das gesamte Eigenkapital des Kontos gedeckt sein.

Der Wert, der auf einem Marginkonto gehalten wird, dient als Sicherheit für den Kredit. Wenn das Eigenkapital Ihres Kontos unter die Erhaltungsmarge fällt, benachrichtigt Sie Capital.com über einen „Margin Call“. In diesem Fall müssen Sie entweder Ihr Guthaben aufstocken oder einige Ihrer Positionen schließen, um Ihr Risiko zu reduzieren.

Wenn Sie nicht reagieren und das Schließungsniveau erreicht wird, wird ein schrittweises Close-Out-Verfahren für Ihre Positionen eingeleitet.

Mit dem Negativsaldo-Schutz können Sie sicher sein, dass Ihr Kontostand korrigiert wird, falls er unter null fällt. Wenn sich der Markt plötzlich gegen Sie bewegt, kann die Capital.com-Plattform die betroffene Position schließen, um Sie zu schützen.

Es ist wichtig, bei jedem Handel Risikomanagement-Techniken anzuwenden. Seien Sie vorsichtig beim Handel mit CFDs auf Assets, die bekanntermaßen sehr volatil sind. Überlegen Sie, ob Sie verstehen, wie CFDs funktionieren und ob Sie sich die Risiken des CFD-Tradings leisten können.

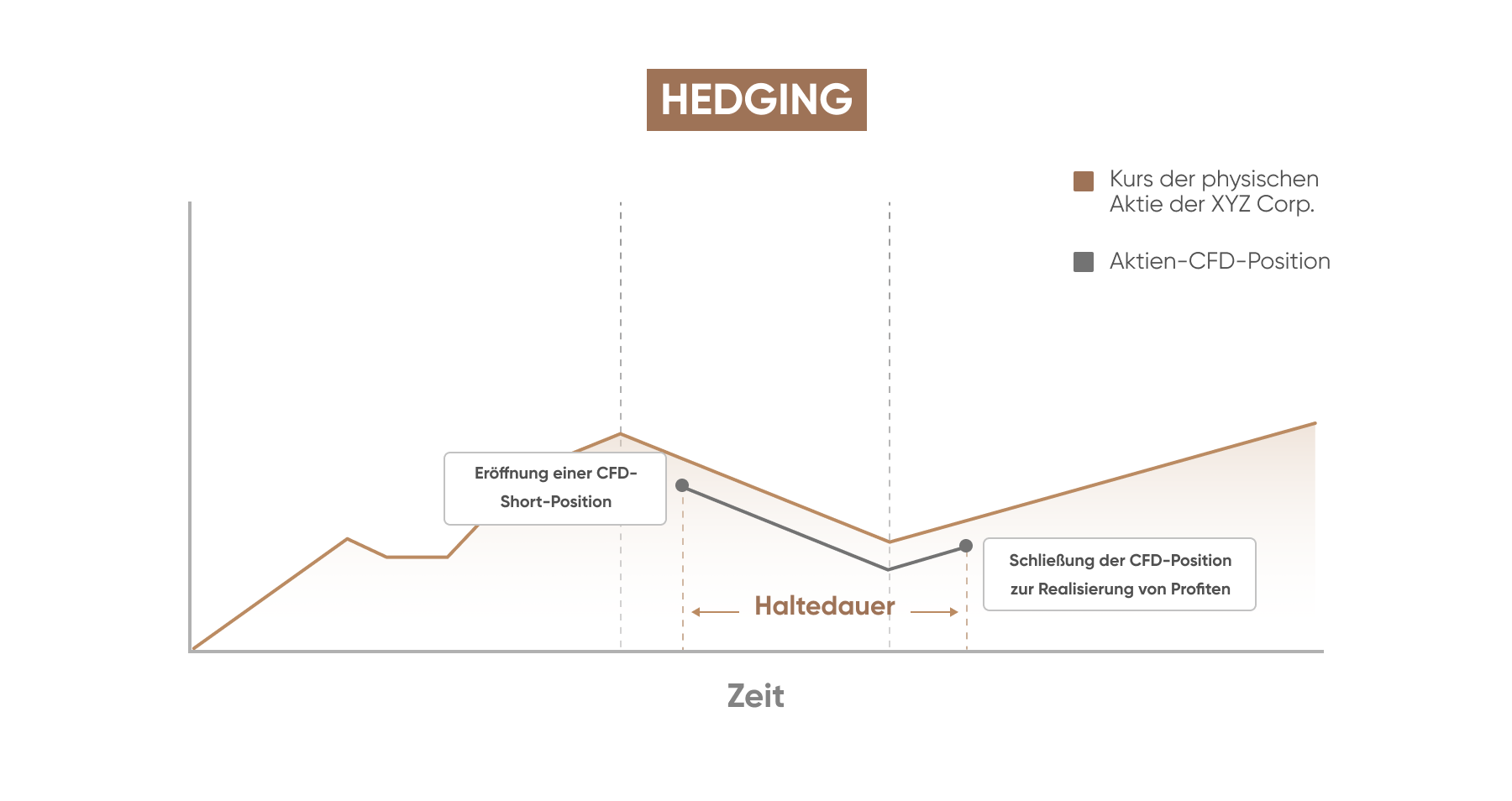

Absicherung (Hedging)

„Hedging“ ist eine wichtige Risikomanagementstrategie, die von erfahrenen Tradern verwendet wird. Sie schützt jedoch nicht zwangsläufig vor der Schließung von Positionen.

Ein „Hedge“ ist eine Technik zur Risikominimierung, die Verluste reduziert. Sie hedgen, um Ihre Gewinne oder Ihr Kapital zu schützen, insbesondere in Zeiten der Unsicherheit. Die Idee ist, dass, wenn eine Investition gegen Sie läuft, Ihre Hedge-Position zu Ihren Gunsten verläuft.

CFD-Hedging bietet die Möglichkeit, Ihr bestehendes Portfolio zu schützen, da Sie durch Spekulation auf einen Preisabwärtstrend Leerverkäufe tätigen können. Beispiel: Sie haben ein Portfolio mit Blue-Chip-Aktien. Sie möchten diese langfristig halten. Sie glauben, dass der Markt einen kurzen Einbruch erleben wird, und sorgen sich, wie sich dies auf den Wert Ihres Portfolios auswirken wird.

Beispiel: Sie haben ein Portfolio mit Blue-Chip-Aktien. Sie möchten diese langfristig halten. Sie glauben, dass der Markt einen kurzen Einbruch erleben wird, und sorgen sich, wie sich dies auf den Wert Ihres Portfolios auswirken wird.

Mit gehebeltem Handel können Sie den Markt leerverkaufen, um sich gegen diese Abwärtstrend-Möglichkeit abzusichern. Wenn der Markt fällt, können die Verluste in Ihrem Portfolio durch die Gewinne aus Ihrer Short-Hedge mit CFDs ausgeglichen werden. Wenn der Markt steigt, verlieren Sie auf Ihrem Hedge, gewinnen aber in Ihrem Portfolio.

Warum Capital.com?

Entdecken Sie Trading-Exzellenz mit Capital.com

Intuitive Plattform

Erhalten Sie die Tools die Sie benötigen, ohne durch Unmengen von unerwünschten Daten navigieren zu müssen.

Faire und transparente Preisgestaltung

Verschaffen Sie sich einen vollständigen Überblick über die von uns erhobenen Spreads und Gebühren.

TradingView und MT4

Integrieren Sie unsere intelligente Plattform nahtlos in die Software führender Drittanbieter.

Umfassende Ausbildung

Verbessern Sie Ihr Trading-Wissen mit unseren kostenlosen Leitfäden und Kursen.

Kostenloses Demokonto

Verfeinern Sie Ihre Strategien und entwickeln Sie Ihre Fähigkeiten, ohne Ihr Kapital zu riskieren.

Schnelle Auszahlungen

98 % der Auszahlungen werden laut unseren internen Serverdaten aus dem Jahr 2022 innerhalb von 24 Stunden bearbeitet.