Der ultimative Leitfaden zum Margin-Trading

Beim Margin Trading zahlen Sie nur einen bestimmten Prozentsatz, die sogenannte Marge, Ihrer Anlagekosten, während Sie sich den Rest des benötigten Geldes von Ihrem Broker leihen.

Das Margin-Trading erlaubt es Ihnen, von den Preisschwankungen von Vermögenswerten zu profitieren, die Sie sich sonst nicht leisten könnten. Beachten Sie, dass mit dem Trading auf Margin die Gewinne erhöht werden können, aber auch das Risiko und die Höhe möglicher Verluste steigen.

Was bedeutet das Trading auf Margin? In diesem Leitfaden zeigen wir Ihnen, was das Trading auf Margin ist, die wichtigsten Techniken und Prinzipien wie die Hebelwirkung und den Margin-Call sowie die Vor- und Nachteile, die mit dem Margin-Trading verbunden sind.

Was ist Margin-Trading?

Was ist aber die Margin beim Trading? Es gibt zwei Arten von Margins, über die sich Trader im Klaren sein sollten. Das Geld, welches Sie zur Eröffnung einer Position benötigen, ist Ihre erforderliche Margin. Diese wird durch die von Ihnen verwendete Hebelwirkung definiert, die in einem Hebelverhältnis dargestellt wird.

-

2:1 Hebelwirkung = 50 % Margin

-

5:1 Hebelwirkung = 20 % Margin

-

10:1 Hebelwirkung = 10 % Margin

-

20:1 Hebelwirkung = 5 % Margin

-

30:1 Hebelwirkung = 3,3333 % Margin

-

100:1 Hebelwirkung = 1 % Margin

-

200:1 Hebelwirkung = 0,5 % Margin

Außerdem gibt es bestimmte Limits für die Aufrechterhaltung eines Margin-Trades, die sich nach Ihrer Haltemargin richten – der Betrag, der durch Ihr Eigenkapital (Gesamtwert des Kontos) gedeckt sein muss.

Zur Risikominderung verlangen Broker, dass Sie Ihre Margin durch Eigenkapital decken. Wenn Sie nicht genügend Geld haben, um potenzielle Verluste zu decken, könnten Sie einen Margin-Call erhalten, bei dem die Broker Sie auffordern, Ihre Einlagen auf Ihrem Konto zu erhöhen oder Ihre verlustbringenden Trades zu schließen. Sollte sich Ihre Trading-Position weiterhin verschlechtern, droht Ihnen ein Margin-Closeout.

Beispiel für das Margin-Trading

Angenommen, Sie haben 20 $ zur Verfügung, die Sie auf Ihr Konto einzahlen und für das CFD-Trading von Aktien ausgeben können. Wenn die von Ihnen verwendete Hebelwirkung 5:1 beträgt, können Sie eine Anlage im Wert von 100 US-Dollar traden, wobei jeder Dollar Ihrer erforderlichen Margin 20 % des Gesamtwerts Ihres Trades ausmacht. Ihr Broker erhöht jeden 1 $ auf 5 $, wodurch Ihre 20 $ zu 100 $ werden.

Wenn Ihnen eine Hebelwirkung von 10:1 oder eine Margin von 10 % angeboten werden würde, könnten Sie mit einem Betrag von 200 $ traden, da jeder Dollar nur 10 % des Gesamthandels ausmachen würde, was mit der Hebelwirkung einen Betrag von 10 $ ergibt.

Sollte die Hebelwirkung 20:1 oder eine Margin von 5 % betragen, könnten Sie mit Ihrer Investition von 20 $ bis zu 400 $ traden. Jeder Vermögenswert hat ein anderes Hebelverhältnis oder eine andere prozentuale Margin.

Wie funktioniert Margin-Trading?

Margin-Trader nutzen die Hebelwirkung in der Hoffnung, dass die Gewinne größer ausfallen als die für die zu zahlenden Zinsen für das Fremdkapital. Mit der Hebelwirkung können sowohl Gewinne als auch Verluste rasant stark vergrößert werden, weshalb diese Strategie sehr risikoreich ist.

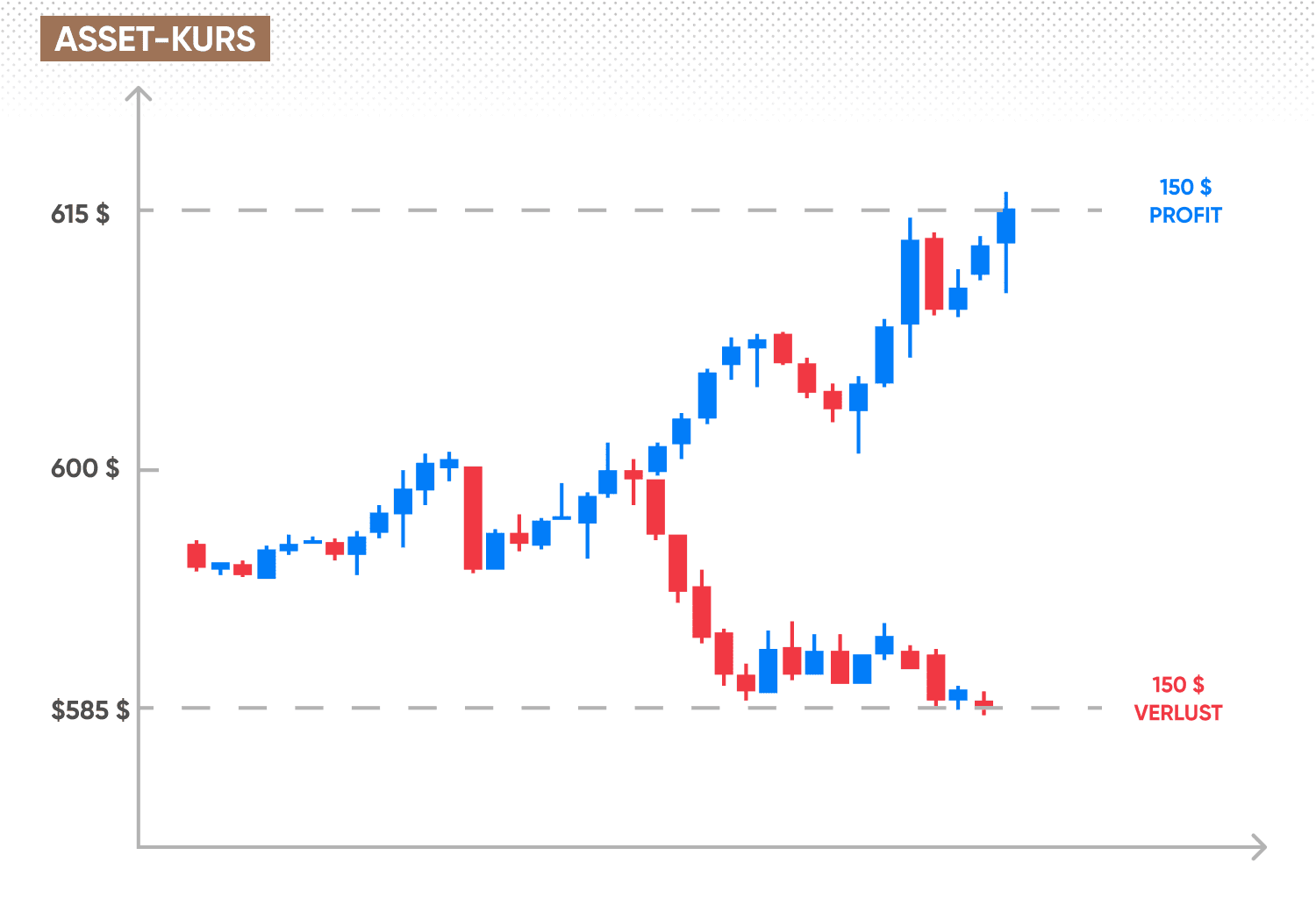

Angenommen, Sie möchten Aktien von Tesla (TSLA) für 600 US- Dollar je Aktie traden. Für den Kauf von zehn Aktien würden Sie eine Einzahlung von 6.000 $ benötigen, die Sie nicht haben. In einem Margin-Trade mit einer Hebelwirkung von 5:1 würden Sie lediglich 1.200 $ als erforderliche Margin zur Eröffnung einer Position benötigen, wobei Ihnen der Rest von Ihrem Broker geliehen wird.

Falls der Aktienkurs auf 615 $ ansteigt, verdienen Sie 150 $. Dies entspricht zehn Aktien multipliziert mit der Differenz zwischen dem neuen Kurs und dem Kurs von 600 $, zu dem Sie die Aktien gekauft haben. Die Tesla-Aktie ist zwar nur um 2,5 % gestiegen, aber durch das Trading auf Margin hat sich Ihre Rendite (ROI) auf 12,5 % erhöht.

Das große „aber“ besteht jedoch darin, dass Sie bei einem Rückgang des Tesla-Kurses um 15 $ auf 585 US-Dollar pro Aktie 150 US-Dollar verlieren würden, was 12,5 % Ihrer Einlage entsprechen würde, vorausgesetzt, Sie haben keinen Stop-Loss-Auftrag platziert.*

**Stop-Losses sind nicht garantiert.

Wenn Sie mehrere Trades offen haben oder eine hochvolatile Anlageklasse traden, bei der große Kursschwankungen schnell auftreten, könnten mehrere große Verluste zusammenkommen.

Mindesteigenkapitalanforderung

Das zur Eröffnung einer Position benötigte Kapital wird als Margin, Initial Margin, Einzahlungsmargin oder erforderliche Margin bezeichnet. Bei Capital.com nennen wir es erforderliche Margin.

Ihre erforderliche Margin hängt von den jeweiligen Vermögenswerten ab, in die Sie investieren möchten. Sie wird als Prozentsatz des Preises des Vermögenswertes berechnet, was als Margin-Ratio (Einschussquote) bezeichnet wird. Jedes Instrument hat seine eigene erforderliche Margin.

Wenn Sie mehrere Positionen gleichzeitig offen haben, wird die Gesamtsumme der erforderlichen Margin für jeden Trade als Ihre eingesetzte Margin bezeichnet. Das verbleibende Geld zur Eröffnung neuer Trades ist Ihre freie Margin.

Haltemargin

Zusätzlich zu Ihrer erforderlichen Margin, also der Höhe der verfügbaren Mittel zur Eröffnung eines Trades, benötigen Sie auch Geld zur Deckung der Haltemargin, um den Trade offenzuhalten.

Wie viel Geld auf Ihrem Margin-Konto insgesamt vorhanden sein muss, hängt vom Wert der von Ihnen getätigten Trades ab und davon, ob diese derzeit profitabel oder verlustbringend sind.

Das auf Ihrem Konto befindliche Geld ist Ihr Guthaben oder Cash-Saldo, wobei Ihr Eigenkapital aus Ihren Mitteln einschließlich aller nicht realisierten Gewinne und Verluste besteht. Die Margin ist das von Ihnen erforderliche Kapital, das durch Eigenkapital gedeckt sein muss. Sie wird basierend auf dem aktuellen Schlusskurs der offenen Positionen, multipliziert mit der Anzahl der Kontrakte und der Hebelwirkung berechnet. Ihr Marginniveau ist das Eigenkapital, geteilt durch die Margin.

Deshalb ändert sich die als Gesamtmargin benötigte Summe kontinuierlich, wenn der Wert Ihrer Trades steigt und fällt. Sie sollten immer mindestens 100 % Ihrer Margin durch Eigenkapital gedeckt haben.

Überwachen Sie die Position Ihrer Trades kontinuierlich, um sicherzustellen, dass Ihre Margin zu 100 % gedeckt ist. Ansonsten werden Sie aufgefordert, weitere Mittel zur Erhöhung des Eigenkapitals hinzuzufügen oder Positionen zu schließen, um die gesamte Margin-Anforderung zu senken.

Kreditlimit oder Haltemargin

Zusätzlich zu Ihrer erforderlichen Margin müssen Sie über eine ausreichende Gesamtmargin auf Ihrem Konto verfügen. Dabei handelt es sich um die Mittel auf Ihrem Konto, die nicht zum Traden verwendet werden. Sie decken damit das Risiko ab, falls Ihr Trade gegen Sie läuft.

Wie viel Geld auf Ihrem Margin-Konto insgesamt vorhanden sein muss, hängt vom Wert der von Ihnen getätigten Trades ab und davon, ob diese derzeit profitabel oder verlustbringend sind.

Das auf Ihrem Konto befindliche Geld ist Ihr Eigenkapital, während das Geld, das Sie eventuell aus verlustbringenden Positionen schulden, Ihre Margin ist. Ihre Gesamtmargin wird üblicherweise prozentual angezeigt und ist Ihr Eigenkapital geteilt durch die Margin.

Deshalb ändert sich die als Gesamtmargin benötigte Summe kontinuierlich, wenn der Wert Ihrer Trades steigt und fällt. Sie sollten immer mindestens 100 % Ihrer potenziellen Verluste durch Ihre Gesamtmarge decken.

Überwachen Sie die Position Ihrer Trades kontinuierlich, um sicherzustellen, dass Ihre Margin zu 100 % gedeckt ist. Ansonsten werden Sie in einem Margin-Call aufgefordert, weitere Mittel hinzuzufügen.

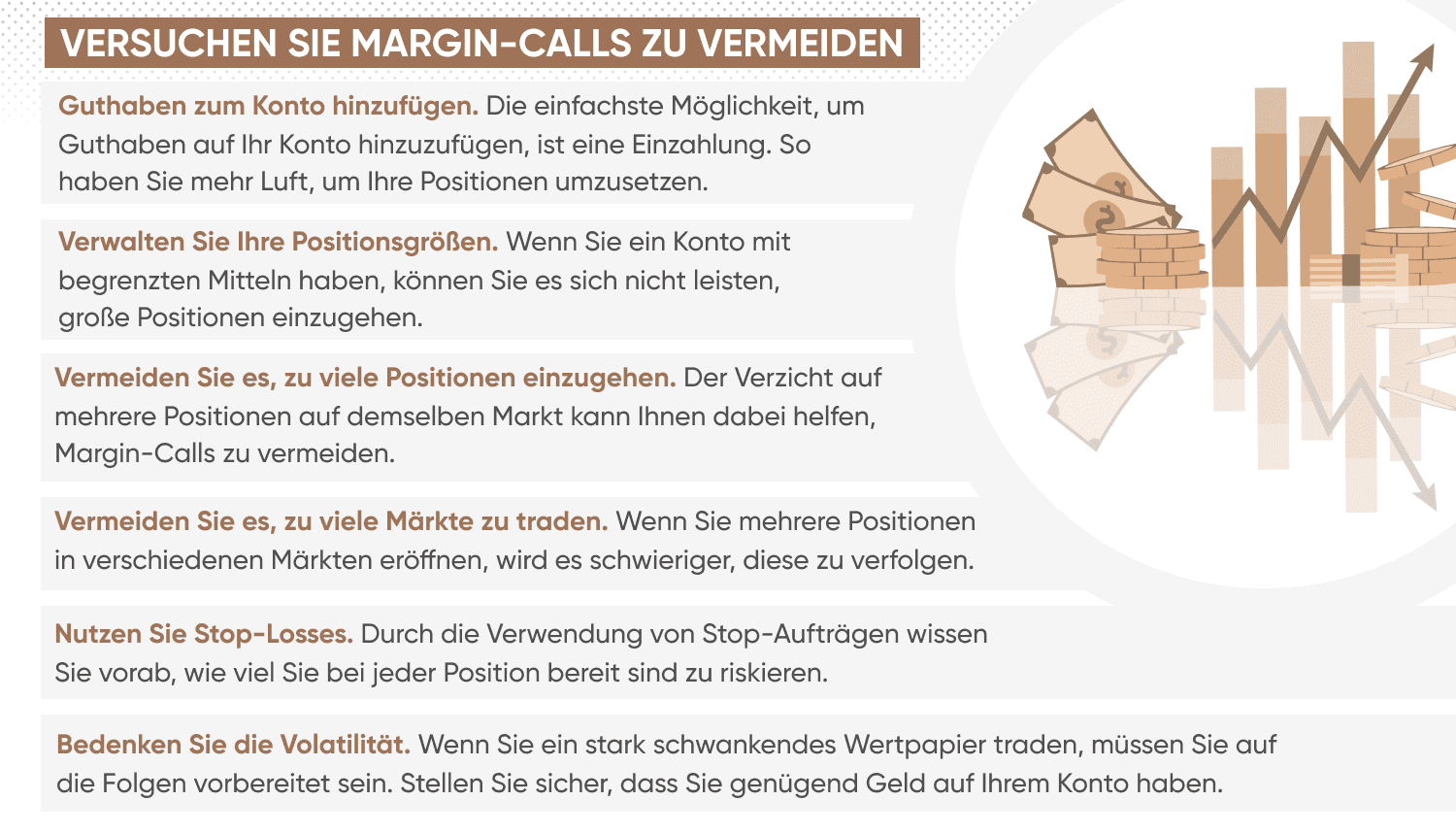

Margin-Calls: Wie kann man sie vermeiden?

Ein Margin-Call ist eine Warnung, dass sich Ihr Trade gegen Sie entwickelt und Sie nicht mehr über ausreichend Mittel verfügen, um die Verluste zu decken. Ein Margin-Call erfolgt, sobald das Eigenkapital auf Ihrem Margin-Konto nicht mehr ausreicht, um Ihre Kreditaufnahme zu decken.

Mit anderen Worten: Ihr Broker ist kurz davor, den maximalen Betrag zu erreichen, den er Ihnen leihen kann und Sie müssen Mittel hinzufügen oder Positionen schließen, um weitere Verluste zu verhindern.

Wenn Sie einen Margin-Call erhalten, sollten Sie diesen nicht ignorieren und untätig bleiben. Dies könnte zu einem Margin-Closeout führen, bei dem Ihr Broker Ihre Trades schließt und Sie Gefahr laufen, alles zu verlieren.

Sie könnten Tools für das Risikomanagement einsetzen, um das Risiko eines Margin-Calls zu verringern, wie die Verwendung eines Stop-Auftrags*, die Erhöhung des Eigenkapitals durch eine Einzahlung auf Ihr Konto oder die Reduzierung der Marginanforderungen durch das Schließen von Positionen. Es ist immer besser, sich auf den schlimmsten Fall vorzubereiten, da Märkte volatil sind und sich nur äußerst schwer mit einer gewissen Genauigkeit vorhersagen lassen.

*Nicht alle Stop-Aufträge sind garantiert.

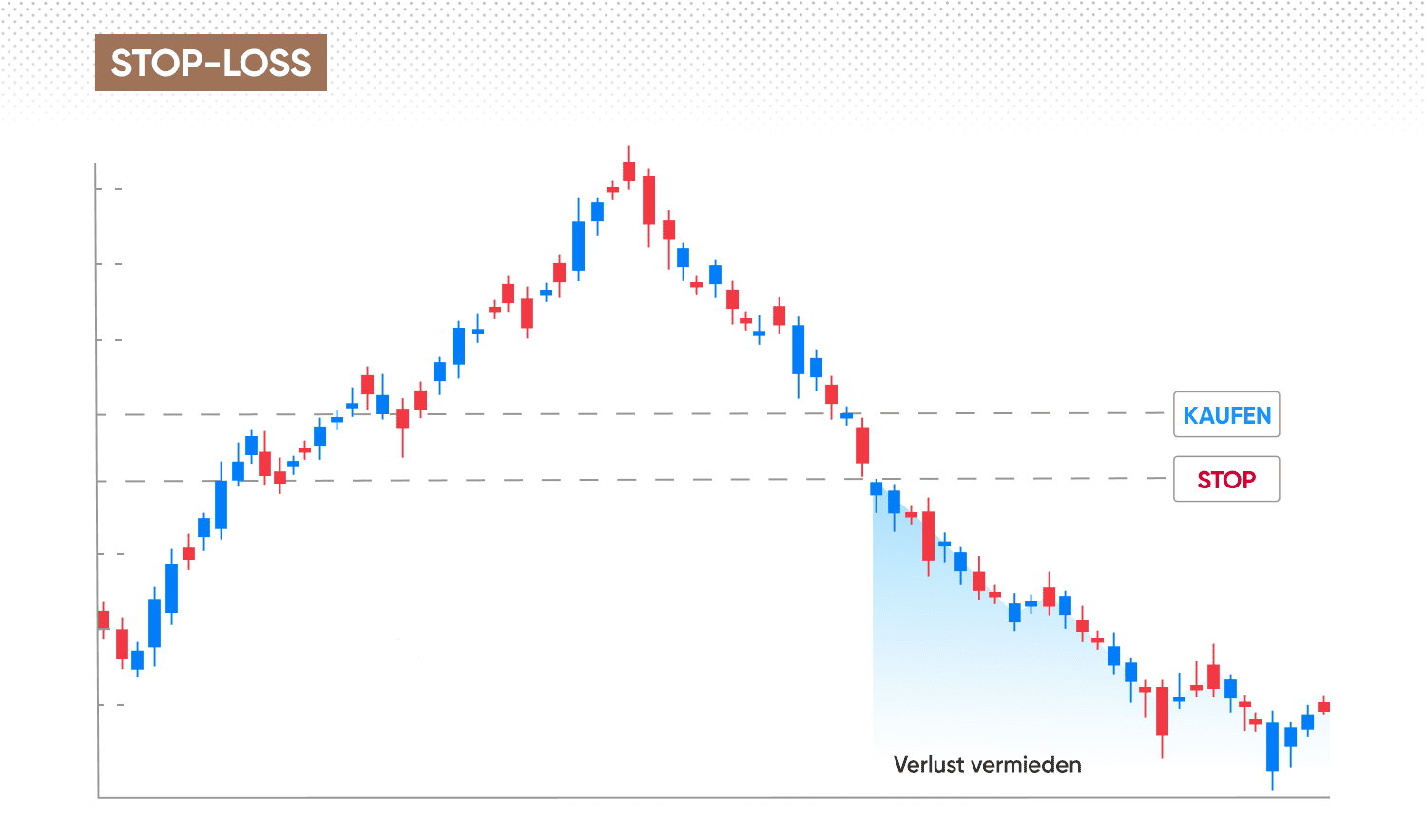

Warum sind Stop-Aufträge wichtig?

Ein Stop-Auftrag oder Stop-Loss ist ein Mechanismus, der eine offene Position schließt, sobald diese einen bestimmten, von Ihnen festgelegten Kurs erreicht. Das bedeutet, dass wenn ein Trade gegen Sie läuft, er automatisch geschlossen werden kann, bevor die Verluste zu groß werden und zu einem möglichen Margin-Call führen.

Ein Stop-Loss-Auftrag begrenzt das Risiko. Wenn Sie einen Vermögenswert zu einem Kurs von 100 US-Dollar pro Aktien-CFD kaufen, könnte ein Stop-Loss-Auftrag automatisch den Verkauf auslösen, sobald der Kurs auf das von Ihnen festgelegte Limit fällt, zum Beispiel unter 95 US-Dollar.

Wenn Sie eine Short-Position eingehen, würden Sie den Stop-Loss-Auftrag bei einem höheren Kurs positionieren, beispielsweise bei 105 US-Dollar, für den Fall, dass sich der Trade gegen Sie entwickelt und der Kurs des Vermögenswerts anfängt zu steigen.

Dabei sollten Sie jedoch beachten, dass ein Stop-Loss-Auftrag lediglich auf dem vorab eingestellten Niveau ausgelöst, aber zum nächsten verfügbaren Kursniveau ausgeführt wird. Wenn ein Markt etwa eine Kurslücke aufweist, wird der Trade zu einem weniger vorteilhaften Niveau als vorab festgelegt ausgestoppt und die Position geschlossen. Dies wird auch als Slippage bezeichnet. Um diese Situation zu vermeiden, können garantierte Stop-Loss-Aufträge verwendet werden.

Garantierte Stops funktionieren wie gewöhnliche Stops, können aber kein Slippage erleiden, da diese die Position immer zum vorher festgelegten Kurs schließen. Beachten Sie, dass garantierte Stop-Loss-Aufträge eine kleine Prämie erfordern.

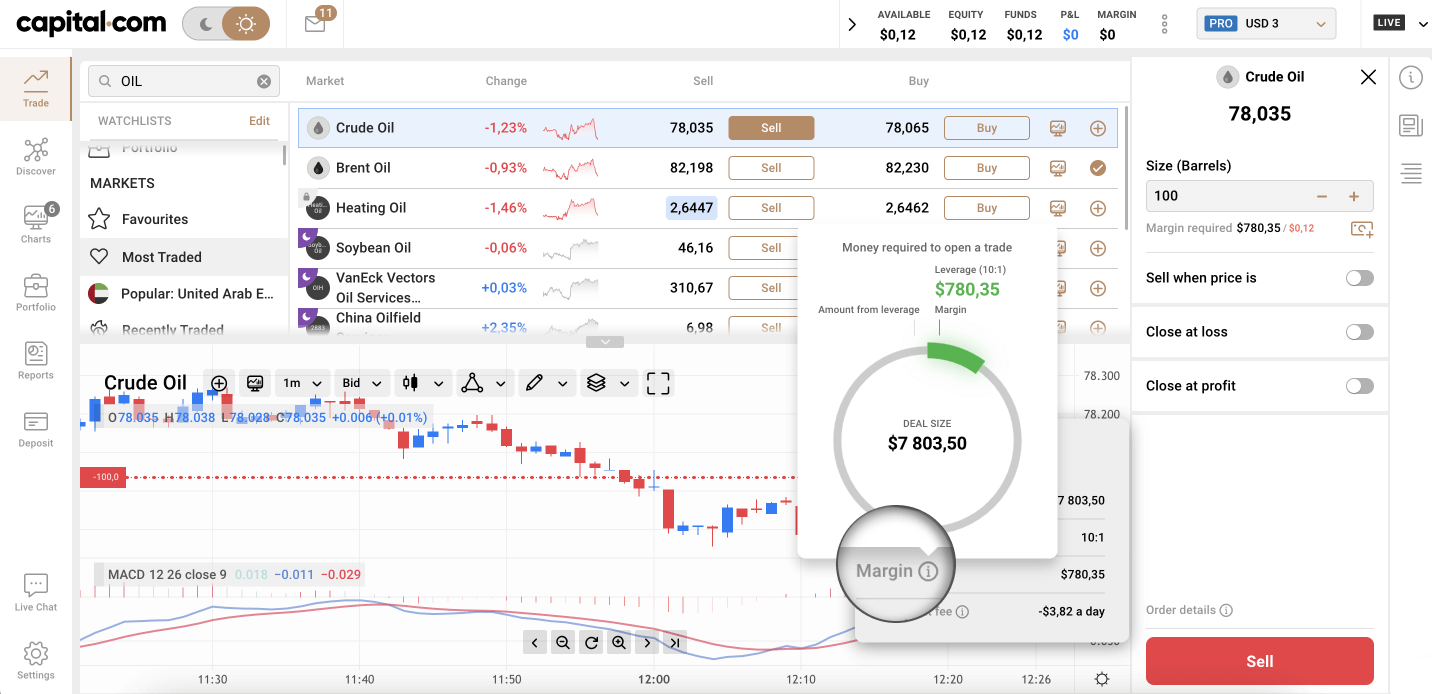

Wie kann man auf Margin traden?

In der Welt des traditionellen Investierens bedeutet der Kauf auf Margin, dass Sie sich Geld von einem Broker leihen, um eine Aktie zu kaufen. Sie können jedoch auch Margin für das Traden von Derivaten verwenden, wie Differenzkontrakte (CFDs). CFDs erlauben es Ihnen das Traden auf die Kursbewegungen von Aktien, Rohstoffen, Forex, Indizes und Krypto.

Sie können den folgenden Schritten für das Traden auf Margin folgen:

Schritt 1: Eröffnen Sie ein Margin-Konto

Für das Traden auf Margin benötigen Sie eine spezielle Art von Konto, nämlich ein Margin-Konto.

Dabei handelt es sich um ein Konto bei Ihrem Broker, der sich dazu bereit erklärt hat, Ihnen Geld zu leihen, um den Wert Ihrer Trades zu erhöhen und eine Hebelwirkung anzuwenden. Die Verwendung von Margin-Konten bedeutet, dass Sie die Höhe der potenziellen Gewinne erhöhen können, aber gleichzeitig auch die potenziellen Verluste.

Schritt 2: Einzahlung von Geld gemäß den Anforderungen des Brokers

Bei Capital.com beträgt die Mindesteinzahlung 20 $.

Schritt 3: Wählen Sie einen Vermögenswert aus, den Sie auf Margin traden möchten

Sie können sich auf Capital.com für das Traden von 3.000+ Märkten mit CFDs entscheiden, einschließlich Kryptowährungen, Aktien, Rohstoffe, Indizes und Forex-Paare.

Schritt 4: Erfüllen Sie eine Halteanforderung

Sie sollten jederzeit ausreichend Mittel auf Ihrem Margin-Konto zur Verfügung haben, um alle Ihre Trading-Positionen zu decken. In anderen Worten: Ihr Eigenkapital muss immer 100 % der Margin decken.

Margin für verschiedene Anlageklassen

Mit Capital.com können Sie Margin nutzen, um verschiedene Anlageklassen zu traden, von Aktien bis zu Rohstoffen und mehr.

Aktien und Anteile

Wenn Sie Aktien eines großen Unternehmens kaufen möchten, könnte der Broker eine Margin von 50 % verlangen. Das bedeutet, dass Sie zum Beispiel 50.000 $ zahlen und Ihr Broker Ihnen Aktien im Wert von 100.000 $ kauft.

Ein Kursanstieg der Aktie um 20 % würde Ihnen einen Gewinn von 20.000 $ einbringen, nach Zahlung der Zinsen und Transaktionsgebühren etwas weniger.

Das Problem ist nur, dass Sie bei einem Kursrückgang der Aktien um 20 % einen Verlust von 20.000 $ gemacht haben, zuzüglich der Zinsen für die geliehenen 50.000 $ und der Transaktionsgebühren. Das ist die Gefahr mit der Margin – Sie können große Gewinne erzielen, aber ebenso große Verluste erleiden.

Differenzkontrakte (CFD)

Das direkte Trading von Aktien auf Margin ist für erfahrene Investoren vorgesehen, die von ihrem Broker überprüft wurden und über eine solide Bonität verfügen. Das Prinzip des Margin-Tradings auf Derivate wie CFDs funktioniert jedoch auch für Privatanleger.

Ein Anleger, der Aktien besitzt, kann CFDs als Absicherung gegen einen Kursrückgang, der gehaltenen Aktien traden.

Der Anleger könnte eine Short-Position mit einem CFD eingehen. Beim Short-Verkauf von Aktien leihen Sie sich Aktien und verkaufen sie zum aktuellen Kurs, ohne diese zu besitzen. Dabei gehen Sie davon aus, dass der Kurs fallen wird.

Wenn der Aktienkurs gesunken ist, kaufen Sie Ihre geliehenen Aktien zurück und geben diese zurück, wobei Sie das Geld behalten, das Sie verdient haben.

CFDs ermöglichen es Anlegern kostengünstig short zu gehen, da sie den zugrunde liegenden Vermögenswert nicht leihen oder besitzen müssen.

Wie das Hedging mit CFDs funktioniert

Ein Anleger, der 1.000 Aktien des Unternehmens ABC hält und befürchtet, dass der Kurs fallen wird, könnte einen CFD-Short-Trade für dasselbe Unternehmen abschließen.

Sollte der Kurs fallen, würde der Anleger mit den Aktien Geld verlieren, wobei der Verlust durch den CFD-Trade ausgeglichen wird (abzüglich der Zinsen für das geliehene Geld und der Transaktionsgebühren).

Doch Anleger hedgen nicht nur gegen Kursbewegungen von Aktien. Sie können die Margin nutzen, um darauf zu spekulieren, dass sich eine Währung im Vergleich zu einer anderen gut entwickeln wird. Sie können darauf spekulieren, dass ein Marktindex steigen oder fallen wird. Sie können darauf spekulieren, dass der Preis eines Rohstoffes nach oben oder unten geht.

Die Margin ist nicht auf eine einzelne Anlageklasse limitiert.

Das Margin-Trading für Privatanleger

Das vereinfachte Margin-Trading mit automatisierten Margin-Handelssystemen im Internet und auf mobilen Apps ist jetzt auch für Privatanleger verfügbar, oftmals auf der Grundlage von CFDs.

Sie benötigen möglicherweise nur einen kleinen Geldbetrag, um mit dem Trading zu beginnen, wobei die Trades gewöhnlich am Ende des Handelstages geschlossen werden. CFDs sind für kurzfristige Anlagen und Day-Trades geeignet, aufgrund der Finanzierungsanpassungen über Nacht.

Die Systeme unterliegen einer sorgfältigen Regulierung, wobei die Regulierungsbehörden häufig ein maximales Hebelverhältnis festlegen.

Im Optimalfall nutzen Sie die Margin, um von dem signifikanten Wertzuwachs zu profitieren, den das Marginal-Trading mit sich bringen kann und vermeiden gleichzeitig potenziell vergrößerte Verluste.

Sie können vorsichtig traden, indem Sie Limit-Aufträge statt Market-Aufträge verwenden oder Stop-Loss-Aufträge platzieren, um einzelne Verluste zu begrenzen. Sie können Ihre Trades verfolgen und verlustbringende Aufträge schnell schließen, um einen Margin-Call und einen Margin-Closeout zu vermeiden.

Sollte sich ein Markt plötzlich gegen Sie bewegen, während Sie einen Trade offen haben, könnten Sie potenziell Ihr gesamtes Guthaben auf Ihrem Margin-Konto verlieren und noch mehr schulden.

Obwohl Ihr Broker alles daran setzt, Ihre Positionen zu schließen, ist dies möglicherweise nicht schnell genug möglich, um die Verluste zu stoppen.

Einige Handelsplattformen für Privatanleger, wie Capital.com, bieten Garantien für den Fall an, wenn der Broker die Verluste in Ihrer Haltemargin nicht begrenzen kann und schreiben alle zusätzlichen Verbindlichkeiten ab.

In diesem Fall würden Sie nur das bei dem Broker eingezahlte Geld verlieren.

Was ist ein Margin-Closeout?

Bei dem Margin-Closeout handelt es sich um ein Sicherheitsnetz, welches Sie vor Verlustspiralen schützt. Ein Margin-Closeout erfolgt, wenn Ihre verlustbringenden Positionen so groß werden, dass Ihr Eigenkapital nur noch ausreicht, um 50 % Ihrer Verluste zu decken.

Wenn Ihr Broker eine Garantie zur Begrenzung Ihrer Verluste auf den eingezahlten Betrag anbietet, schützt der Margin-Closeout den Broker ebenfalls vor weiteren Verlusten. Wenn Ihr Broker diese Garantie nicht anbietet, werden Sie Ihrem Broker auch nach dem Closeout noch Geld schulden. Es ist jedoch sehr wichtig zu beachten, dass der Closeout bei 50% niemals garantiert werden kann. Die Closeouts werden durch die Schließung der offenen Positionen basierend auf den aktuellen Marktpreisen und der aktuellen Liquidität vorgenommen. Sollte der Markt eine Kurslücke aufweisen, wenn Ihr Eigenkapital um 50% unter das erforderliche Marginniveau fällt, kann der Closeout zu einem noch niedrigeren Niveau vorgenommen werden.

Jeder Margin-Trader hat ein Margin-Closeout-Niveau. Das Verstehen dieser Werte kann dazu beitragen, Sie vor Verlusten zu schützen. Informieren Sie sich auf Ihrer Handelsplattform über die Höhe der Marginniveaus und verfolgen Sie diese. Das Closeout-Niveau ändert sich mit den Schwankungen Ihrer Trades und der Anlagekurse.

Wie wird der Margin-Closeout berechnet?

Die Höhe des Margin-Closeout-Niveaus wird anhand des Kontosaldos und des nicht realisierten Gewinns oder Verlusts aus allen offenen Positionen berechnet, die mit den aktuellen Mittelkursen ermittelt werden. Wenn Ihre Trades in unterschiedlichen Währungen laufen, werden diese alle in die Währung des Kontos umgerechnet.

Ihr nicht realisierter Gewinn oder Verlust (UPL) wird nach der unten stehenden Formel berechnet.

Gewinnbringende und verlustbringende Positionen gleichen einander aus. Wenn die Summe Ihrer Trades Sie jedoch in eine verlustbringende Position bringt, muss diese Summe höher sein als der Betrag, der durch das Geld auf Ihrem Konto gedeckt ist. In anderen Worten: Ihr Marginniveau muss 100% betragen (d. h. Ihr Eigenkapital deckt wenigstens 100% der erforderlichen Margin).

Sie können Ihre prozentuale Margin in der mobilen App und auf der Web-Handelsplattform von Capital.com einsehen. Wenn Sie sich anmelden, sollten Sie sicherstellen, dass Sie Ihr Eigenkapital aktiv kontrollieren und es über 100 % halten.

Ein Margin-Closeout erfolgt, wenn Sie nicht mehr genügend Kapital hinterlegt haben, um Ihre Trading-Positionen zu halten. Bei Capital.com schließen wir Ihre Positionen, um Sie vor unbegrenzten Verlusten und uns vor einer unbegrenzten Haftung zu schützen.

Beachten Sie diese Richtwerte:

-

Gute Deckung (mehr als 100 %): Wenn das Marginniveau mehr als 100 % beträgt, haben Sie eine ausreichende Deckung, um alle Ihre Positionen offenzuhalten und es ist nicht notwendig, weitere Mittel hinzuzufügen.

-

Nicht so gut (75 % - 100 %): Sobald Ihr Marginniveau unter 100 % fällt, erhalten Sie einen Margin-Call mit der Aufforderung, entweder Positionen zu schließen oder Ihrem Konto Kapital hinzuzufügen.

-

Automatische Schließung und Warnung (50 % und niedriger): Dies tritt ein, wenn sich Ihr Marginniveau dem Grenzwert von 50 % nähert. In diesem Bereich müssen Sie damit rechnen, dass Sie Ihre Positionen geschlossen werden.

-

Schließung ohne Vorwarnung: Eine plötzliche Marktbewegung wirkt sich auf Ihre offenen Positionen aus, wodurch Ihre Haltemarge auf 50 % sinkt. Ihr Konto wird ohne Vorwarnung geschlossen, weil keine Zeit für eine Benachrichtigung besteht.

Auf volatilen Märkten können starke Kursbewegungen vorkommen. Aus diesem Grund könnten Sie innerhalb eines kurzen Zeitraums mehrere E-Mails zu Margin-Calls und Margin-Closeouts erhalten.

Wie Margin-Closeouts funktionieren

Wenn Sie nicht auf einen Margin-Call reagieren oder sich Ihre Positionen trotz Erhöhung Ihrer Gesamtmargin weiterhin verschlechtern und Ihre Gesamtmargin einen Wert von 50% erreicht, wird Ihr Broker mit der Schließung beginnen.

Deshalb ist besser, wenn Sie auf plötzliche Marktvolatilität vorbereitet sind. Sie können die Kursbewegungen nicht kontrollieren, aber Sie können Stop-Limits platzieren, um die Möglichkeit von Closeouts zu verhindern.

Sobald ein Closeout eintritt, wird Ihr Broker mit der schrittweisen Schließung Ihrer Margin-Positionen beginnen. Die Schließung erfolgt dabei automatisch in der folgenden Reihenfolge:

-

Alle ausstehenden Bestellungen sind geschlossen

-

Wenn das Marginniveau noch immer unter 50 % liegt, werden alle verlustbringenden offenen Trades auf offenen Märkten geschlossen*

-

Wenn das Marginniveau noch immer unter 50 % liegt, werden alle profitablen offenen Trades auf offenen Märkten geschlossen*

-

Wenn das Marginniveau noch immer unter 50 % liegt, dann werden alle anderen Positionen geschlossen, sobald die entsprechenden Märkte öffnen

*Beachten Sie, dass nicht alle Märkte zur gleichen Zeit geöffnet sind. Deshalb könnte ein profitabler Trade vor einem verlustbringenden Trade geschlossen werden.

Ihr Broker wird versuchen, Ihre offene Position schnellstmöglich zu schließen, unabhängig von den Kursen, die zu diesem Zeitpunkt auf dem Markt verfügbar sind. Dadurch verpassen Sie die Gelegenheit, dass Ihre Trades wieder ansteigen könnten. Sie werden mit einem Verlust geschlossen.

Wie man sich von einem Margin-Closeout erholt

Ein Margin-Closeout ist niemals eine angenehme Erfahrung. Denken Sie daran, dass Sie nicht allein sind. Unter allen Kunden der Handelsplattform von Capital.com haben die Hälfte bereits einen Margin-Closeout erlebt. Dies dient dem Schutz der Kunden.

Wenn Sie einen Margin-Closeout erhalten, bedenken Sie, dass dies nicht das Ende der Welt ist. Schauen Sie zurück auf Ihren Trading-Verlauf und analysieren Sie, was Sie verändern können, um einen Closeout in der Zukunft zu verhindern.

Haben Sie vielleicht nicht ausreichend Risikomanagement-Tools eingesetzt, hatten Sie keine umfassende Trading-Strategie, oder haben Sie sich aufgrund emotionaler Faktoren nicht an Ihren Plan gehalten? Das Lernen aus Fehlern ist wichtig und wird Ihnen dabei helfen, sich zu erholen.

Es ist sehr wichtig, dass Sie Ihr Konto überwachen und alle offenen Positionen im Blick behalten. Die Verwendung einer effizienten, schnell ladenden App, mit der Sie Ihre Trades verfolgen können, kann Ihnen viel Frust ersparen. Wenn Sie einen Margin-Call erhalten, müssen Sie schnellstmöglich reagieren und entscheiden, ob Sie mehr Kapital hinzufügen möchten, um Ihre Trades offenzuhalten.

Das Verstehen, was ein Margin-Closeout ist und wie dieser funktioniert, ist der erste Schritt, um ihn zu vermeiden.

Vorteile und Risiken des Margin-Tradings

Ist Margin-Trading eine gute Idee?

Die Vorteile des Tradings auf Margin im Vergleich zum Traden ohne Margin liegen in der Hebelwirkung Ihrer Trading-Power. Ihre Trading-Kapazität wird für vergleichsweise geringe anfängliche Kosten drastisch erhöht – wodurch die Leistung vergrößert und intensiviert wird.

Dies gilt in beide Richtungen, denn die Margin erhöht sowohl die Gewinne als auch die Verluste. Das Margin-Trading bietet Tradern ein größeres Exposure bei Kursänderungen, was das Risiko und die potenziellen Gewinne erhöht.

Das Trading mit Hebelwirkung bedeutet per Definition, dass kleine oder moderate Marktbewegungen zu erheblichen Gewinnen und Verlusten führen können. Deshalb sollten Sie Ihr Konto immer genau im Blick behalten. Insbesondere in volatilen Märkten kann sich der Kurs schlagartig bewegen.

Bewährte Praktiken im Margin-Trading

Bei einer verantwortungsvollen Nutzung, unterstützt durch eine sorgfältige Recherche und Strategien für das Risikomanagement, kann das Margin-Trading die Gewinne erhöhen. Es kann aber auch hohe Verluste verursachen. Im schlimmsten Fall kann das Margin-Trading Ihr gesamtes Kapital auf Ihrem Trading-Konto vernichten.

-

Verfolgen Sie Ihre offenen Positionen zu jeder Zeit

Sie müssen Ihre Trades im Blick behalten und sie schließen, falls sich diese gegen Sie entwickeln, oder automatische Stop-Aufträge platzieren, um Positionen frühzeitig zu beenden.

-

Halten Sie Ihre Haltemargin bei 100% oder mehr

Bedenken Sie, dass viele Trader mit zu wenig Kapital auf ihren Margin-Konten beginnen, was ihre Verluste unter Umständen erhöhen könnte. Wenn Sie auf Ihrem Konto nur das absolute Minimum halten, steigt die Wahrscheinlichkeit eines Margin-Calls. Halten Sie etwas mehr Kapital in Reserve, sodass Ihr Konto kleine Marktschwankungen überstehen kann.

Sie möchten nicht in die Situation kommen, dass Ihr Broker Ihre gehaltenen Positionen schnell zu einem äußerst ungünstigen Kurs verkaufen muss, ohne Chance auf eine Kurserholung. Niemand möchte eine automatische Schließung der eigenen Positionen erleben und deshalb sollten Sie sicherstellen, dass Ihr Konto ausreichend gedeckt ist.

-

Haben Sie eine Trading-Strategie

Mit einer gut recherchierten und ausgearbeiteten Trading-Strategie können Sie die Emotionen in Ihren Trading-Entscheidungen minimieren. Führen Sie vor dem Trading immer eine sorgfältige Prüfung durch, indem Sie technische und fundamentale Analysen, aktuelle Nachrichten sowie Analystenkommentare berücksichtigen.

-

Nutzen Sie Stop-Loss-Aufträge

Die Verwendung von Stop-Losses automatisiert Ihr Trading und reduziert den emotionalen Faktor in Ihrer Entscheidungsfindung. Stop-Aufträge können Verluste im Falle eines Marktabverkaufs begrenzen und Sie vor einem Margin-Call oder einem Margin-Closeout schützen.

Beginnen Sie Ihre Margin-Trading-Reise mit Capital.com

Das Trading auf Margin ermöglicht es Ihnen, Gewinne zu hebeln, falls sich der Kurs eines Vermögenswerts in die von Ihnen erwartete Richtung entwickelt – oder Sie verlieren mehr als Ihre ursprüngliche Einzahlung, wenn ein Trade gegen Sie läuft. Capital.com bietet Ihnen einen Negativsaldo-Schutz, der Sie davor schützt.

Mit dem CFD-Trading können Sie long gehen (kaufen), wenn Sie erwarten, dass der Kurs steigen wird, oder short gehen (verkaufen), wenn Sie glauben, dass er fallen wird.

Erfahren Sie mehr darüber, wie CFD-Trading funktioniert und wägen Sie ab, welche Vermögenswerte Sie traden möchten. Wählen Sie aus einer großen Vielfalt an Aktien, Indizes, Rohstoffen und Forex-Paaren, die für das Margin-Trading zur Verfügung stehen.

Wenn Sie neu im Margin-Trading sind, können Sie mit einem Demokonto bei Capital.com beginnen, um zu üben, ohne Ihr Kapital zu riskieren. Sobald Sie sich selbstbewusst genug fühlen, eröffnen Sie ein Live-Trading-Konto und platzieren Ihre erste Margin-Position.

Wenn Sie bereits auf Margin traden, vergessen Sie nicht, die Risikomanagement-Tools zum Schutz Ihres Kontos vor Margin-Calls und Margin-Closeouts zu verwenden.

Die wichtigsten FAQs

Was ist Margin-Trading?

Margin-Trading bedeutet, dass Sie mit geliehenem Geld unter Verwendung einer Hebelwirkung traden. Sie können eine Position mit nur einem Bruchteil des Wertes des Trades eingehen, wobei der Rest von Ihrem Broker verliehen wird. Beachten Sie, dass die Hebelwirkung sowohl Ihre Gewinne als auch Ihre Verluste vergrößern kann.

Was ist der Unterschied zwischen Margin und Hebelwirkung?

Die Margin ist das Geld, welches Sie für die Eröffnung einer Position benötigen. Die Hebelwirkung ist das Vielfache des eingesetzten Eigenkapitals eines Kontos bei einem Trade. Zum Beispiel zahlen Sie bei einer Hebelwirkung von 2:1 lediglich die Hälfte des Wertes der Anlage und leihen sich die andere Hälfte von Ihrem Broker. Die Margin und Hebelwirkung sind miteinander verbunden, was sich im Hebelverhältnis oder einem Prozentsatz der Margin widerspiegelt.

Was ist Margin im Trading am Beispiel?

Die Margin ist der Geldbetrag, der für die Eröffnung einer Position benötigt wird. Capital.com bietet zum Beispiel eine Margin von 10 % auf Silber-CFDs. Wenn Sie einen Trade für Silber-CFDs im Wert von 1.000 $ platzieren möchten, benötigen Sie lediglich 100 $, um diesen Trade zu eröffnen.

Ist Margin-Trading eine gute Idee?

Das Margin-Trading hat seine Vor- und Nachteile. Es ermöglicht Ihnen, größere Positionen zu eröffnen und Vermögenswerte zu traden, die Sie sich sonst nicht leisten könnten. Es erhöht auch das Risiko, größere Verluste zu machen. Ob das Margin-Trading eine passende Option für Sie ist, hängt von Ihrer Risikotoleranz und Ihren Trading-Zielen ab.

Kann Sie das Margin-Trading reich machen?

Das Margin-Trading kann Ihnen mit einer niedrigeren Anfangsinvestition potenziell mehr Geld einbringen, falls sich der Kurs eines Vermögenswerts in Übereinstimmung mit Ihrer Position entwickelt. Jedoch sind Märkte volatil und wenn die Entwicklung in die entgegengesetzte Richtung verläuft, können Sie größere Verluste erleiden.

Was ist ein Margin-Call?

Ein Margin-Call ist eine Warnung eines Brokers, die ausgelöst wird, wenn der Wert Ihres Margin-Kontos unter die erforderliche Haltemargin fällt.