Was ist die Average True Range (ATR) Trading-Strategie?

Die Average True Range, oder ATR, ist ein technisches Analysetool, das verwendet wird, um die Volatilität eines Marktes zu messen. In diesem Leitfaden erfahren Sie mehr darüber und wie sie in Ihren Strategien angewendet werden kann.

Was ist der Average True Range (ATR) Indikator?

Die Average True Range (ATR) ist ein Indikator der technischen Analyse, der die Kursvolatilität eines finanziellen Wertpapiers über eine Zeitperiode von typischerweise 14 Tagen misst.

Die ATR wird als Durchschnitt der True Ranges über die Periode berechnet. Dabei handelt es sich um eine Messung der Volatilität und nicht um einen Richtungsindikator. Eine höhere ATR signalisiert mehr Volatilität und umgekehrt.

Höhepunkte

-

Die Average True Range wurde entworfen, um die Volatilität eines Marktes zu messen.

-

Die ATR kann verwendet werden, um Tradern dabei zu helfen, die Platzierung von Stop-Losses* und Take-Profit-Limits zu beurteilen und sie kann in Verbindung mit einer Reihe anderer technischer Indikatoren sowie Trading-Strategien verwendet werden.

-

Mit der Average True Range ist es nicht möglich, die Zukunft vorherzusehen, weshalb Trader dennoch ihre eigene Recherche durchführen müssen.

*Stop-Losses sind nicht garantiert.

Der Average True Range Indikator erklärt

Die ATR wurde im Jahr 1978 von dem technischen Analysten J. Welles Wilder, Jr. entwickelt und in seinem Buch „New Concepts In Technical Trading Systems“ veröffentlicht.

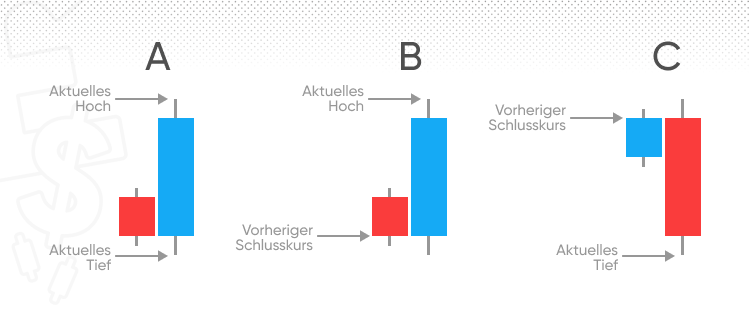

Wer die Average True Range berechnen will, muss die folgenden drei Komponenten berücksichtigen:

-

Die Differenz zwischen dem aktuellen Hoch und dem vorherigen Schlusskurs

-

Die Differenz zwischen dem aktuellen Tief und dem vorherigen Schlusskurs

-

Die Differenz zwischen dem aktuellen Hoch und dem aktuellen Tief

Nachdem diese Werte berechnet wurden, muss der höchste Wert gewählt werden. Hierbei handelt es sich um die True Range, oder auch die TR.

(Entwicklungen in der Vergangenheit sind kein zuverlässiger Indikator für zukünftige Ergebnisse)

(Entwicklungen in der Vergangenheit sind kein zuverlässiger Indikator für zukünftige Ergebnisse)

Sobald die True Range bestimmt wurde, ist es erforderlich, eine Reihe von Zeiträumen zu nehmen. Hierbei kann es sich um Stunden, Tage, Wochen, Monate oder sogar Jahre handeln. In seinem Buch empfiehlt Wilder die Verwendung von 14 Zeiträumen. Dies ist die am häufigsten verwendete Anzahl, obwohl die Trader mehr oder weniger verwenden können, wenn sie möchten.

Anschließend muss die True Range dieser Zeiträume (zum Beispiel von 14 Tagen) berechnet und der Durchschnitt daraus ermittelt werden. Dieser abschließende Wert ist die Average True Range und zeigt die durchschnittliche Kursbewegung für den betreffenden Zeitraum.

ATR-Formel

Alternativ kann die ATR mithilfe der folgenden Formel berechnet werden:

ATR = (Vorherige ATR * (n - 1) + TR) / n]

Dabei gilt

n = Anzahl der Perioden

TR = True Range

Trading-Beispiel für die Average True Range

Betrachten wir nun kurz ein Beispiel aus der Praxis für die Average True Range. Der Indikator ist auf den meisten Trading-Plattformen verfügbar und erscheint in einem separaten Feld unterhalb des Kurscharts.

(Entwicklungen in der Vergangenheit sind kein zuverlässiger Indikator für zukünftige Ergebnisse)

(Entwicklungen in der Vergangenheit sind kein zuverlässiger Indikator für zukünftige Ergebnisse)

Wie Sie anhand des Bildes erkennen können, spiegelt die ATR den Kurs nicht genau wider. Sie zeigt jedoch an, wann der Kurs am volatilsten gewesen wäre. Wenn wir uns den Chart ansehen, können wir erkennen, dass die Volatilität des Vermögenswerts, als er seinen Höchststand erreichte, im mittleren Bereich lag.

Außerdem ist anzumerken, dass die Average True Range als absoluter und nicht als prozentualer Wert angegeben wird. Das bedeutet, dass ein Vermögenswert mit einem Wert um die Marke von 1.000 $ eine höhere ATR aufweist als ein Vermögenswert, der in der Größenordnung von 10 $ liegt.

Folglich könnte der erste Wert durch einen Anstieg um 100 $ eine auffälligere Veränderung seiner ATR verzeichnen als der zweite Wert durch einen Anstieg um 5 $, obwohl der erste Wert um 10 % und der zweite um 50 % gestiegen ist. Trader sollten sich dessen bewusst sein und ATR-Messungen nicht isoliert verwenden, wenn sie ihre Average True Range-Strategie entwickeln.

ATR-Trading-Strategie: Wie man die ATR im Trading verwendet

Die Average True Range ist ein Tool, das Tradern potenziell dabei helfen kann, eine Trading-Strategie zu entwickeln.

-

Daytrading: Für die ATR-Indikator-Strategie ist es nicht ungewöhnlich, dass diese von Daytradern verwendet wird. Die Idee besteht hierbei darin, kurze Zeiträume zu verwenden, um die ATR zu bestimmen und diese dann zu einem Schlusskurs zu addieren.

-

Range-Trading-Strategie: Die ATR kann verwendet werden, um einen Range-Trading-Plan auszuarbeiten. Da es beim Range-Trading darauf ankommt, eine bestimmte Range für das Trading zu finden, kann die Verwendung der ATR zur Messung der Marktvolatilität hilfreich sein, um herauszufinden, in welcher Art von Range das Trading stattfinden soll.

-

Breakout-Strategie: Die Nutzung einer ATR-Trading-Strategie kann nützlich sein, wenn diese mit einer Breakout-Strategie kombiniert wird. Dies bedeutet, dass Trader den Indikator nutzen können, um zu sehen, wann ein Vermögenswert aus einer niedrigen Volatilität ausbricht, da dies oft einer starken Kursbewegung vorausgeht.

-

Momentum-Trading: Die Verwendung des Average True Range-Indikators kann informativ für das Momentum-Trading sein. Die ATR steigt typischerweise an, wenn sich der Kurs eines Vermögenswerts schneller bewegt als zuvor, was zu einem Momentum führen kann – entweder bullisch oder bärisch.

Wie man die ATR zur Platzierung von Stop-Loss und Take-Profit nutzt

Der ATR-Indikator wird oft in Verbindung mit Stop-Loss-Aufträgen verwendet. Stop-Losses sind Marktaufträge, die einen verlustbringenden Trade zu einem vorab festgelegten Kurs beenden würden. Beachten Sie, dass gewöhnliche Stop-Losses nicht vor Slippage schützen – in diesem Fall könnten garantierte Stop-Losses mehr Schutz bieten, sind aber mit einer Gebühr verbunden.

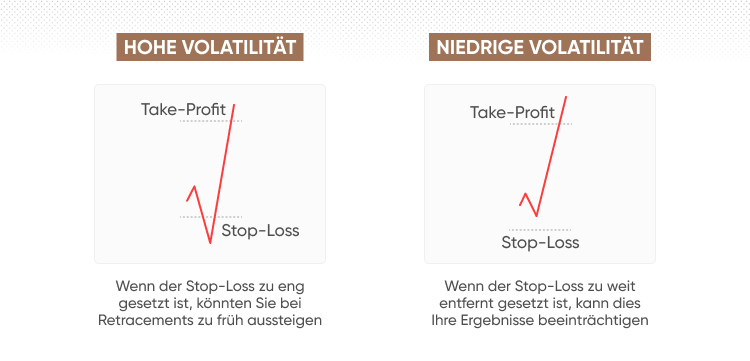

Wenn die ATR hoch ist, könnten Trader möglicherweise auf eine größere Volatilität und größere Kursschwankungen vorbereitet sein. Daher könnten sie ihre Stop-Loss-Aufträge höher ansetzen, weil sie davon ausgehen, dass Kursänderungen zu erwarten sind und sich der Markt möglicherweise erholen könnte.

Andererseits können Trader einen geringeren Wert für den Stop-Loss verwenden, wenn die ATR eine geringere Volatilität anzeigt, da sie davon ausgehen könnten, dass die Wahrscheinlichkeit einer schnellen Erholung von einem Markttief nicht sehr hoch ist.

Ebenso kann die ATR für das Platzieren von Take-Profit-Aufträgen verwendet werden, also Marktaufträge zum Schließen einer gewinnbringenden Position, die zu einem vorher festgelegten Kurs ausgelöst werden. Im Falle einer hohen Volatilität könnten Trader den Take-Profit-Auftrag höher setzen, da die Möglichkeit besteht, dass der Markt weiter ansteigen könnte. In ähnlicher Weise, wenn die Volatilität niedrig ist, könnten sie in Erwägung ziehen, ihn niedriger zu setzen, da es möglich ist, dass der Markt nicht weiter derartig stark ansteigt.

(Entwicklungen in der Vergangenheit sind kein zuverlässiger Indikator für zukünftige Ergebnisse)

(Entwicklungen in der Vergangenheit sind kein zuverlässiger Indikator für zukünftige Ergebnisse)

ATR für die Bestimmung der Positionsgröße

Sie kann auch für die Bestimmung der Positionsgröße verwendet werden, wobei die ATR dazu dient, herauszufinden, welche Vermögenswerte in einem Trader-Portfolio am volatilsten sind und die Größe der Trades entsprechend angepasst wird.

Hier besteht die Idee darin, die Average True Range für jeden Vermögenswert im Portfolio eines Traders zu berechnen. Wenn ein Vermögenswert eine hohe Volatilität aufweist, ist es für den Trader möglicherweise besser, wenn er kleinere Trades durchführt, da eine wahrscheinlichere Marktbewegung potenziell alle Gewinne vernichten könnte.

Oftmals wenden Trader, die mit der Positionsgröße arbeiten, dieselbe Formel an, indem sie den Betrag, den sie bereit sind zu riskieren, zur Berechnung der Größe ihrer Trades anwenden.

Dies erfordert die Verwendung einer Formel zur Berechnung einer Positionsgröße. Dabei handelt es sich um die Summe des Prozentsatzes des Trader-Kontos, den der Trader bereit wäre zu riskieren, geteilt durch die Average True Range.

In einer Formel ausgedrückt, würde diese lauten:

A / B,

wobei gilt

A = prozentualer Anteil des Trading-Kontos, den der Trader bereit ist zu riskieren und

B = ATR.

Die Average True Range und andere Indikatoren

Die Average True Range kann in Verbindung mit anderen technischen Analysetools verwendet werden. Zum Beispiel wird die Reihe der stochastischen Indikatoren, die zur Messung des Gesamtmomentums eines Asset-Kurses verwendet werden, häufig gemeinsam mit der ATR eingesetzt. Der Grund hierfür ist, dass die ATR der Tendenz der stochastischen Tools entgegenwirken kann, falsche Signale in Märkten zu senden, die nicht zwischen zwei bestimmten Kurspunkten schwanken. Ebenso kann die stochastische Fähigkeit, anzuzeigen, wann ein Vermögenswert entweder überkauft oder überverkauft ist, dabei helfen, die Bewegungen der Average True Range zu verdeutlichen.

Der parabolische SAR, ein Tool, das Marktbewegungen zeigt und Ein- und Ausstiegspunkte suggeriert, wurde ebenfalls von Wilder entwickelt und kann mit der ATR kombiniert werden. Das liegt daran, dass der parabolische SAR zeigen kann, in welche Richtung sich der Markt bewegt hat, was in Verbindung mit der Anzeige der Gesamtmarktvolatilität durch die ATR dazu beitragen kann, den Signalen der beiden Indikatoren eine gewisse Klarheit zu verleihen.

Da die ATR häufig von Tradern verwendet wird, um einen Ausstiegspunkt zu finden, wird ein Tool wie der Moving Average Convergence/Divergence (MACD) häufig verwendet, um Einstiegspunkte und Momentumveränderungen zu signalisieren. Sie kann auch mit anderen Volatilitätsindikatoren wie Bollinger Bänder® (BB) verwendet werden, um Kursumkehrungen zu bestimmen.

Fazit

Die Average True Range ist ein technisches Analysetool, das verwendet werden kann, um die Gesamtvolatilität eines Marktes zu messen.

Die ATR kann berechnet werden, indem die True Ranges für eine festgelegte Anzahl von Zeitperioden, normalerweise die letzten 14, ermittelt werden. Sie können die ATR in verschiedenen Trading-Strategien einsetzen, darunter Daytrading, Range-Trading, Momentum-Trading, im Rahmen einer Breakout-Strategie und vieles mehr.

Sie kann Tradern dabei helfen, herauszufinden, wann und wo es sinnvoll ist, Stop-Loss- und Take-Profit-Aufträge zu platzieren. Sie kann auch in Verbindung mit anderen Indikatoren wie stochastischen Indikatoren, dem parabolischen SAR, dem MACD und Bollinger Bänder® verwendet werden.

Was sie jedoch nicht kann, sind Zukunftsvorhersagen. Deshalb müssen Trader sicherstellen, dass sie ihre eigene Recherche durchführen, sich bewusst sind, dass sich die Märkte in Richtungen bewegen können, die ihren Positionen schaden könnten und niemals mit mehr Geld traden, als sie sich leisten können, zu verlieren.

Häufig gestellte Fragen

Wie funktioniert die Average True Range?

Die Average True Range funktioniert, indem die True Range – die größte der Differenzen zwischen dem aktuellen Hoch und dem vorherigen Schlusskurs, dem aktuellen Tief und dem aktuellen Hoch sowie dem aktuellen Tief für eine bestimmte Anzahl von Zeitperioden – ermittelt, addiert und durch die Anzahl der Zeitperioden dividiert wird. Die ATR ist eine Messung der Volatilität.

Wie kann man die Average True Range ablesen?

Die Average True Range wird durch eine Linie auf einem Chart dargestellt, typischerweise in einem separaten Feld unter dem Kurschart, wobei die Hochs eine hohe Volatilität und die Tiefs eine niedrige Volatilität repräsentieren.

Wie kann die ATR für das Setzen von Stop-Loss- und Take-Profit-Niveaus verwendet werden?

Die ATR kann für das Setzen von Stop-Loss- und Take-Profit-Niveaus verwendet werden, da sie zeigt, wie volatil ein Markt ist. Ein Trader könnte seine Stop-Loss- und Take-Profit-Niveaus erweitern, wenn die ATR eine hohe Volatilität anzeigt und sie verringern, wenn eine niedrige Volatilität angezeigt wird.

Für welche gängigen Trading-Strategien wird die ATR verwendet?

Die Average True Range kann für eine Vielzahl von Trading-Strategien verwendet werden, darunter Daytrading, Breakout-Trading, Momentum-Trading und viele weitere.