Inwestycje w niedowartościowane akcje: jak takie aktywa

Wielu najpopularniejszych inwestorów opierała swoje strategie na wynajdowaniu niedoszacowanych aktywów. Czym zatem jest inwestowanie w niedowartościowane akcje i jak to działa?

Tutaj znajdziesz przewodnik po inwestycjach w niedoszacowane akcje. Dowiesz się w nim, na czym polega ta strategia oraz jakie są jej wady i zalety.

Inwestowanie w niedoszacowane akcje to najbardziej ceniona i zaufana metoda wchodzenia na rynki finansowe.

Główną ideą tej strategii, wykorzystywanej przez takich znanych inwestorów, jak Warren Buffett, jest fakt, że niektóre firmy są ignorowane przez rynek i wpływy makroekonomiczne, przez co oferują inwestorom mniejsze ryzyko i wysokie nagrody.

Inwestowanie w niedowartościowane akcje to strategia mająca na celu pozbycie się tymczasowych impulsów i czynników emocjonalnych, które często wprowadzają inwestorów w błąd. Zamiast tego mogą oni skupić się na poszukiwaniu wartości bazowej.

Firmy preferowane przez inwestorów to przede wszystkim takie, które mają już ugruntowaną pozycję rynkową, ochronę przed kompetentny zespół zarządzający, minimalne zadłużenie i odpowiedni poziom ekspozycji, który zapewni firmie osiągnięcie

Jest to sztuka poszukiwania okazji na rynkach akcji, popychająca inwestorów w długoterminowe planowanie i tworzenie wartości, w odróżnieniu od krótkoterminowych manii i nagłych zmian kursu.

„Cena jest tym, ile płacisz; wartość jest tym, ile dostajesz” powiedział Benjamin Graham, autor książki The Intelligent Investor i ojciec chrzestny strategii inwestycyjnej, który był inspiracją dla W. Buffetta.

Inwestowanie w wartość: Kluczowe wskaźniki

Poniżej znajdują się niektóre z kluczowych wskaźników, które mogą pomóc inwestorom znaleźć niedowartościowane akcje, w które warto zainwestować.

Choć żadne z poniższych kryteriów nie zapewnią pełnego obrazu wartości firmy, to mogą skierować one inwestorów w stronę niedowartościowanych firm atrakcyjnych z punkty widzenia obranej strategii, o odpowiednich wynikach finansowych i kursie akcji.

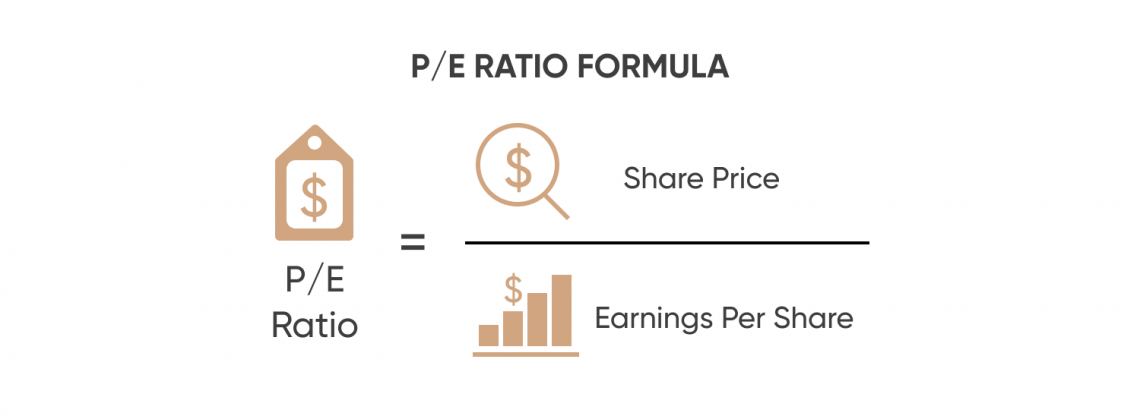

- Stosunek ceny do zysku (P / E)

Cena tzw. akcji wzrostowych jest często mniej skorelowana z bazowymi zyskami firmy. W przypadku niedowartościowanych akcji inwestorzy szukają bliższego związku między dochodem firmy a ceną jej akcji.

- Stosunek ceny do wartości księgowej (P/B)

Jest to kolejny wskaźnik oparty na względnej wartości akcji na rynku do wartości księgowej lub ile akcje są warte w rzeczywistości. Mniejsza wielokrotność to liczba, która może pomóc inwestorom odróżnić akcje o zawyżonej wartości od tych pominiętych przez rynek. Warto jednak zachować tutaj ostrożność.

- Zdyskontowane przepływy pieniężne (DCF)

Zdyskontowane przepływy pieniężne to metoda wyceny pozwalająca zmierzyć aktualną wartość akcji zdyskontowaną wobec przyszłych zysków, wykorzystując standardową stopę dyskontu — z reguły jest to stopa obligacji rządowej lub podobnego aktywa pozbawionego ryzyka.

Wykorzystanie oszacowań przyszłych przepływów pieniężnych zdyskontowanych do ich wartości bieżącej jako techniki wyceny pozwala inwestorom ocenić potencjalny wzrost w stosunku do aktualnej ceny – jeśli DCF jest powyżej obecnego kosztu, może zaoferować większe przyszłe zyski.

- Wartość wewnętrzna

Ceny akcji są wynikiem połączenia wielu czynników, od zysków firmy po nastroje inwestorów i zmienność makroekonomiczną.

Inwestorzy dążą do wyodrębnienia takich czynników i pogłębienia podstawowej lub wewnętrznej wartości konkretnej firmy, aby odróżnić te zewnętrzne krótkoterminowe wpływy od długoterminowych perspektyw finansowych zysków.

Wartość wewnętrzna może być obliczona za pomocą różnych metod, w tym analizy DCF, wyceny opartej na aktywach lub innych wskaźników, takich jak wskaźnik P/E.

- Margines bezpieczeństwa

Margines bezpieczeństwa jest kluczowym pojęciem w inwestowaniu w niedowartościowane aktywa. Jest to to miara różnicy między wartością wewnętrzną akcji, a jej wartością rynkową. Różnica ta mówi o ty, jak dane aktywa są wyceniane w stosunku do jego atrakcyjności bazowej.

Jakie są zalety inwestowania w niedowartościowane akcje?

Inwestowanie w niedowartościowane akcje oferuje szereg kluczowych zalet w porównaniu z innymi strategiami inwestycyjnymi.

Według analizy Funduszu Inwestycyjnego Anchor, jeśli ktoś zainwestowałby po 1 USD w niedoszacowane i wzrastające akcje w grudniu 1927, dziś wartość niedoszacowanych akcji byłaby 18-krotnie większa.

"Kryzys naftowy w latach 1970, bańka technologiczna lat 1990 i globalny kryzys finansowy w 2008 roku, to wydarzenia, które miały daleko idące skutki gospodarcze" twierdzą analitycy.

"We wszystkich tych sytuacjach, inwestowanie w niedoszacowane akcje miało przewagę nad akcjami wzrastającymi na przestrzeni wielu cykli rynkowych."

Oto dlaczego inwestowanie w niedowartościowane aktywa cieszy się taką popularnością pośród najlepszych i najzdolniejszych w branży finansowej.

- Mniejsze ryzyko

Inwestowanie w niedowartościowane aktywa eliminuje wiele krótkoterminowych czynników wpływających na kurs akcji. Inwestorzy mogą cieszyć się bardzo lukratywnym stosunkiem ryzyka do zysku.

Niedowartościowane akcje są z reguły tanie w stosunku do ich rzeczywistej wartości, dzięki czemu inwestorzy mogą się cieszyć dużo większymi korzyściami niż w przypadku innych strategii inwestycyjnych opartych na emocjach i trendach.

- Niższe koszty

Handel często wiąże się z ryzykiem, ale także z powiązanymi kosztami.

Ponieważ inwestorzy w niedowartościowane akcje opierają swoje decyzje na długim terminowym spojrzeniu na to, gdzie ich zdaniem wartość może zostać utworzona, omijają opłaty maklerskie i inne koszty związane z podążaniem za rynkiem i mogą ignorować codzienne wahania cen akcji.

- Potęga sumowania zwrotów

Jednym z najpotężniejszych aspektów strategii inwestowania w niedoszacowane akcje jest możliwość łączenia zysków.

Ciągłe reinwestowanie zysków osiąganych przez długi okres czasu może oferować dużo większe zwroty z inwestycji niż w przypadku krótkoterminowych operacji.

Wady inwestowania wartości

- Ograniczony wzrost

Koncentrując się na niedoszacowanych akcjach, inwestorzy ryzykują utratę ogromnego potencjału wzrostu branż, które dopiero się rozwijają lub są słabo poznane.

Warren Buffett nie zauważył kilku największych okazji inwestycyjnych tego stulecia z sektora technologicznego, ponieważ ich rynki zostały uznane za zbyt otwarte na konkurencję lub trudne do zrozumienia.

- Wymagane wysokie nakłady badawcze

Odkrywanie niedoszacowanych akcji to trudny biznes i to taki, który zajmuje znaczną ilość czasu i wiedzy ze strony inwestora.

- Brak dywersyfikacji

Inwestycje są zazwyczaj skoncentrowane w konkretnych spółkach, które według inwestorów oferują znaczny potencjał przy obecnie zaniżonej wartości.

Skupiając się na niewielkiej grupie nazw i biorąc pod uwagę, jak trudne jest znalezienie niedoszacowanych akcji, inwestorzy mogą nie skorzystać ze wszystkich zalet dywersyfikacji swojego portfolio.

Jakie są największe fundusze ETF związane z niedoszacowanymi akcjami?

Oto trzy największe fundusze giełdowe (ETF) koncentrujące się na strategiach inwestowania w niedoszacowane aktywa poprzez AUM.

- Vanguard Value ETF (VTV)

Vanguard Value ETF jest największym funduszem inwestującym w niedoszacowane akcje przez aktywa pod zarządzaniem, z łącznymi aktywami 84,6 mld USD.

Fundusz śledzi wyniki indeksu CRSP US Large Cap Value Index, który wskazuje zwrot z inwestycji akcji o dużej kapitalizacji, ze wskaźnikiem kosztów wynoszącym 0,04%.

- iShares Russell 1000 Value ETF (IWD)

Fundusz ETF iShares Russell 1000 Value zarządzany przez BlackRock stawia na udziały w amerykańskich akcjach o dużej i średniej kapitalizacji, które są uważane za niedoszacowane w porównaniu z podobnymi spółkami na rynku.

Całkowite aktywa tego funduszu to 54,3 miliarda dolarów i wskaźnik kosztów na poziomi 0,19%.

- Vanguard Small-Cap Value ETF (VBR)

Vanguard Small-Cap Value ETF jest trzecim co do wielkości funduszem inwestującym w niedoszacowane akcje za pomocą AUM w wysokości 24,9 mld USD.

Ten ETF koncentruje się na mniejszych aktywach niedoszacowanych na rynku amerykańskim, śledząc indeks CRSP US Small Cap Value Index. Wskaźnik kosztów funduszu wynosi 0,07%.