Cos'è il CFD trading e come funziona?

Cos'è un contratto per differenza (CFD)?

Un contratto per differenza (CFD) è un tipo di derivato finanziario. Questa guida ha tutto ciò che c'è da sapere sul trading di CFD, illustrato in termini semplici.

Ma cosa significa CFD nel trading? I CFD consentono di speculare su diversi mercati finanziari, tra cui quelli di criptovalute, azioni, indici, materie prime e coppie forex. Non si acquisisce la titolarità degli asset, ma si specula sui rispettivi rialzi o ribassi di prezzo, di solito in un breve arco di tempo.

Un CFD è un contratto tra un broker e un trader che acconsentono a scambiare la differenza di valore di un titolo sottostante intercorsa tra l'inizio e la conclusione del contratto, la cui durata è il più delle volte inferiore a un giorno.

Un CFD è un contratto tra un broker e un trader che acconsentono a scambiare la differenza di valore di un titolo sottostante intercorsa tra l'inizio e la conclusione del contratto, la cui durata è il più delle volte inferiore a un giorno.

Un contratto per differenza (CFD) è:

-

Un derivato - non si detiene l'asset sottostante

-

Un contratto tra te e un broker

-

Basato sulla variazione del prezzo di un asset

-

Eseguito su un breve lasso di tempo

Cosa sono i CFD?

Un contratto per differenza (CFD) consente di operare utilizzando solo una percentuale del valore di un’operazione, attività nota come trading a margine o a leva. Ciò consente ai trader di aprire posizioni più ampie rispetto a quanto possibile con il solo capitale personale. Il trading di CFD offre dunque maggiore esposizione ai mercati finanziari globali.

Uno dei vantaggi della negoziazione di CFD è che è possibile speculare sulle variazioni di prezzo dell'asset in entrambe le direzioni. Si acquista o si vende un contratto a seconda che si ritenga che il prezzo dell'asset possa aumentare o diminuire, aprendo rispettivamente una posizione long o short.

Si noti che la leva è in grado di amplificare gli utili, ma può analogamente far lievitare le perdite.

Come funziona il trading di CFD?

Quando si apre una posizione in contratti per differenza (CFD), si seleziona il numero di contratti (l’entità dell’operazione) che si intende acquistare o vendere. I profitti aumenteranno proporzionalmente alle fluttuazioni favorevoli di mercato. Ma è insito anche il rischio di subire perdite se il mercato volge a sfavore.

Acquista

Se si ritiene che il prezzo di un asset aumenterà, si apre una posizione long (acquisto), il che si tradurrà in utili se il prezzo dell'asset aumenterà in linea con le proprie aspettative. Ma si rischia di dover far fronte a perdite se il prezzo dell'asset cola a picco.

Vendi

Se invece si pensa che il prezzo di un asset è destinato a calare, si apre una posizione short (vendita), il che si tradurrà in utili se il prezzo dell'asset calerà assecondando le proprie aspettative. Ma si rischia analogamente di subire perdite se il prezzo dell'asset vira al rialzo.

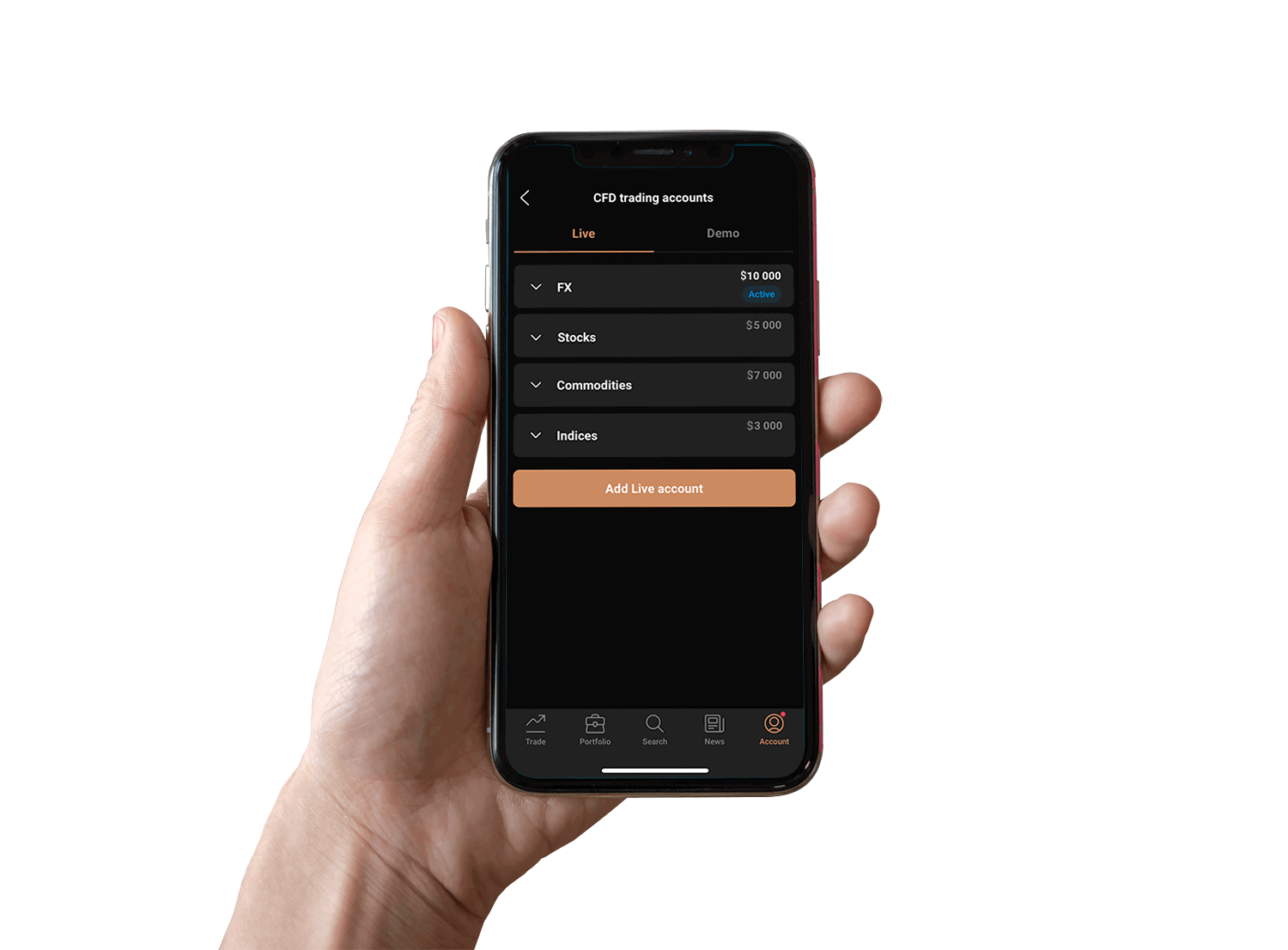

Cos'è un account CFD?

Un account per contratti per differenza (CFD) consente di negoziare la differenza di prezzo di diversi asset sottostanti, ricorrendo alla leva finanziaria. L’utilizzo della leva comporta che si impegna solo una percentuale della somma richiesta per avviare l’operazione. Si tratta del cosiddetto margine di deposito.

Ma il margine di mantenimento deve essere coperto dall’equity, che è il saldo dell’account comprensivo di profitti e perdite non realizzati. Il margine di mantenimento può aumentare e diminuire a seconda dei prezzi degli asset oggetto di trading. L’equity dell’account deve costantemente coprire il margine di mantenimento per poter lasciare aperte le posizioni, soprattutto in presenza di perdite correnti. In caso contrario, si rischia di ricevere una margin call.

I broker consentono solitamente di sperimentare il trading con un account demo, ma ovviamente occorrerà depositare denaro vero per aprire un account di CFD trading e poter operare nell'ambiente live.

Alcune autorità di regolamentazione richiedono che i nuovi clienti superino un test di idoneità e competenze. Ciò consiste di solito nel rispondere ad alcune domande per dimostrare di avere consapevolezza dei rischi del trading a margine. È preferibile effettuare ricerche approfondite in merito ai meccanismi di funzionamento della leva e del margine prima di iniziare a operare.

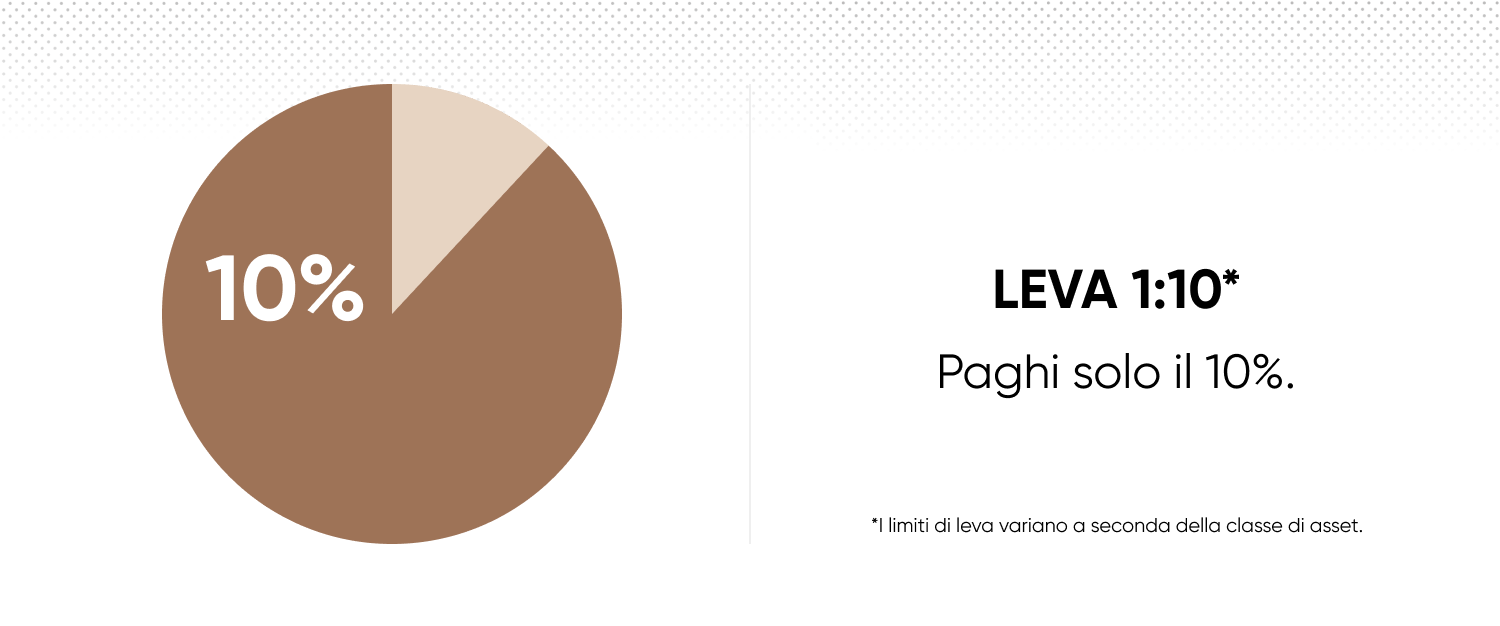

Cos'è la leva nel CFD trading?

Quando si negoziano contratti per differenza (CFD), si detiene una posizione a leva. Ciò vuol dire che si impegna solo una quota del valore complessivo dell’operazione e si prende in prestito la parte restante da un broker. La percentuale da impegnare è variabile. Ricorda che la leva è in grado di amplificare sia i profitti che le perdite.

Il trading a leva è anche noto come trading a margine. Un margine del 10% significa che occorre depositare solo il 10% del valore dell'operazione che si intende aprire. La quota residua sarà a leva.

Ad esempio, se si vuole piazzare un ordine per 1.000 $ di greggio Brent e il broker richiede il 10% di margine, occorrono soltanto 100 $ di importo iniziale per avviare l’operazione.

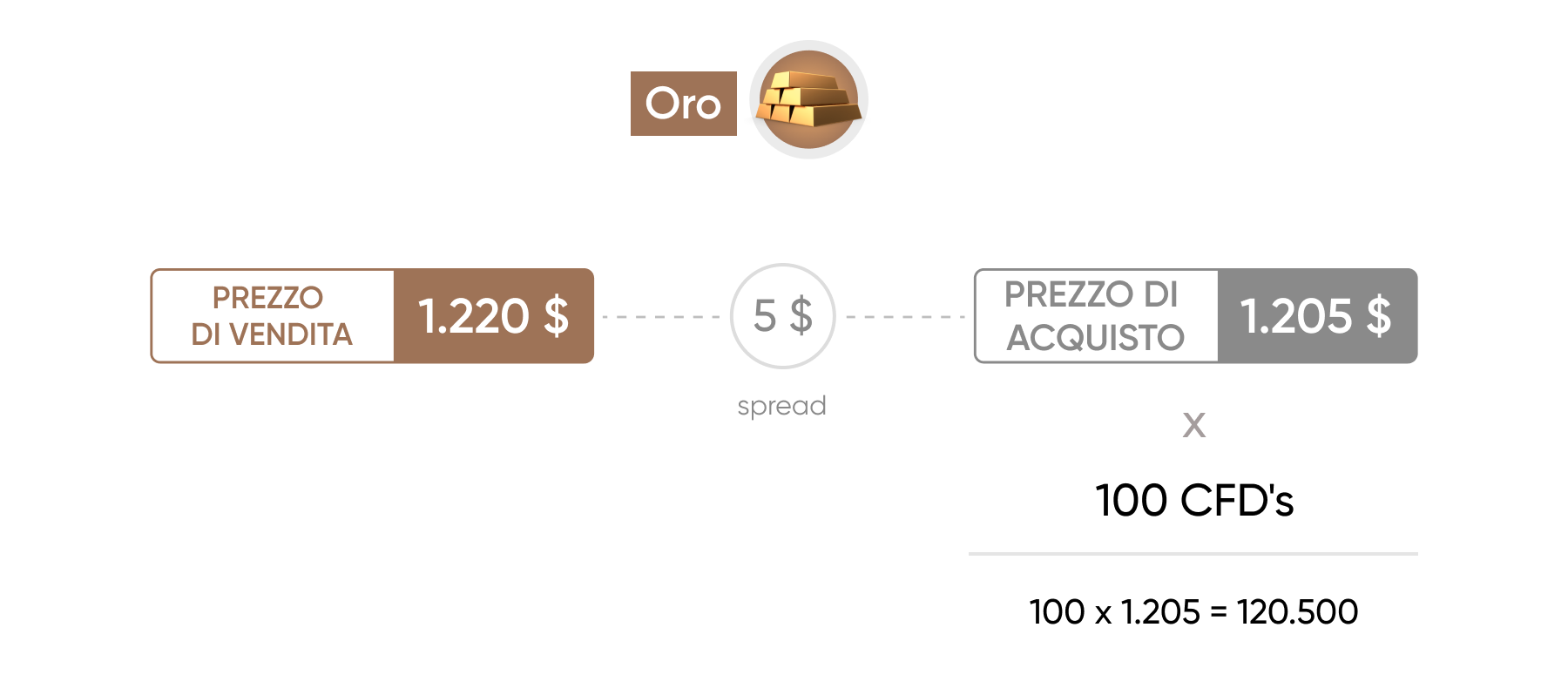

Spread e commissioni

Operando sui CFD, vengono sempre mostrati due prezzi, basati sul valore dello strumento sottostante: il prezzo di acquisto (ask) e quello di vendita (bid).

Il prezzo di acquisto è sempre superiore al valore corrente sottostante e quello di vendita è sempre inferiore. La differenza tra questi prezzi è il cosiddetto spread del CFD. Capital.com non applica commissioni CFD per l'apertura o la chiusura di operazioni.

- Il prezzo di acquisto (ask) è quello al quale si apre una posizione long.

- La posizione viene chiusa quando si vende al prezzo bid corrente.

- Il prezzo di vendita (bid) è quello al quale si apre una posizione short.

- La posizione viene chiusa quando si acquista al prezzo ask corrente.

Ad esempio, se si ritiene che il prezzo dell'oro aumenterà, si può decidere di aprire una posizione in CFD sull’oro. Supponiamo che il prezzo quotato sia di 1.200 $/1.205 $ (ovvero lo spread bid/ask). Acquistiamo 100 CFD sull'oro (aprendo una posizione long). L’entità della posizione aperta (valore del contratto) è mostrata di seguito.

Ad esempio, se si ritiene che il prezzo dell'oro aumenterà, si può decidere di aprire una posizione in CFD sull’oro. Supponiamo che il prezzo quotato sia di 1.200 $/1.205 $ (ovvero lo spread bid/ask). Acquistiamo 100 CFD sull'oro (aprendo una posizione long). L’entità della posizione aperta (valore del contratto) è mostrata di seguito.

Ora ipotizziamo che il prezzo dell'oro aumenti come da previsioni. Il profitto derivante da questa operazione è mostrato di seguito. Si noti che il trading è intrinsecamente rischioso.

Ora ipotizziamo che il prezzo dell'oro aumenti come da previsioni. Il profitto derivante da questa operazione è mostrato di seguito. Si noti che il trading è intrinsecamente rischioso.

Qual è l'investimento ideale?

Il trading di CFD democratizza i mercati, in quanto assicura un basso livello di ingresso. I trader di Capital.com aprono singole posizioni di valore superiore a 1 milione di dollari, ma il deposito minimo per operare online è di soli 20 $. Se si utilizza il bonifico, non è previsto alcun deposito minimo.

È possibile aprire un account gratuitamente e fare pratica in modalità demo. Capital.com è una soluzione flessibile e scalabile, indipendentemente dalla propria propensione al rischio, esperienza o quantità di denaro di cui si dispone per fare trading.

Il trading di CFD è ritenuto un sistema conveniente per addentrarsi nei mercati finanziari. Con alcuni broker, tra i vari costi dei CFD si annovera anche una commissione per la negoziazione dei vari asset finanziari, ma Capital.com non applica commissioni per l'apertura e la chiusura delle operazioni o per depositi e prelievi. Ma le banche o i fornitori di servizi di pagamento potrebbero applicare costi a depositi e prelievi.

Il costo principale dei CFD è lo spread, ossia la differenza tra il prezzo di acquisto e quello di vendita nell’eseguire l’operazione. Un ulteriore costo è rappresentato dagli interessi overnight, applicabili quando si lascia una posizione aperta durante la notte o per tutta la giornata, a seconda dell’area geografica.

Dato che i contratti per differenza sono prodotti a leva, è possibile aprire posizioni decisamente più ampie con un deposito iniziale inferiore rispetto a quanto richiesto per l'acquisto di azioni tradizionali.Ad esempio:

| Acquisto di Apple | Operazione in CFD | Condividi operazione |

| Prezzo di acquisto/vendita | 135,05 / 135,10 | 135,05 / 135,10 |

| Operazione | Acquisto a 135,10 | Acquisto a 135,10 |

| Dimensione dell'operazione | 100 azioni | 100 azioni |

| Fondi necessari per aprire l'operazione | 2.702 $ = prezzo di acquisto di 135,10 $ x 100 azioni x 20% di margine (margine richiesto) | 13.510 $ (100 azioni a 135,10) |

| Prezzo di chiusura | Vendita a 150 | Vendita a 150 |

| Profitto | 1.490 $ ((150 - 135,10) x 100 azioni = 1.490 $) |

1.490 $ (15.000 - 13.510 = 1.490 $) |

Quali asset è possibile negoziare sotto forma di CFD?

È possibile fare trading di CFD su: criptovalute, azioni, indici, ETF, materie prime e valute, nonché su altri mercati minori. Capital.com consente di accedere a migliaia di asset CFD di tutte queste classi, per cui ti manca poco per fare trading sui mercati più popolari del mondo, tutti disponibili in un unico luogo.

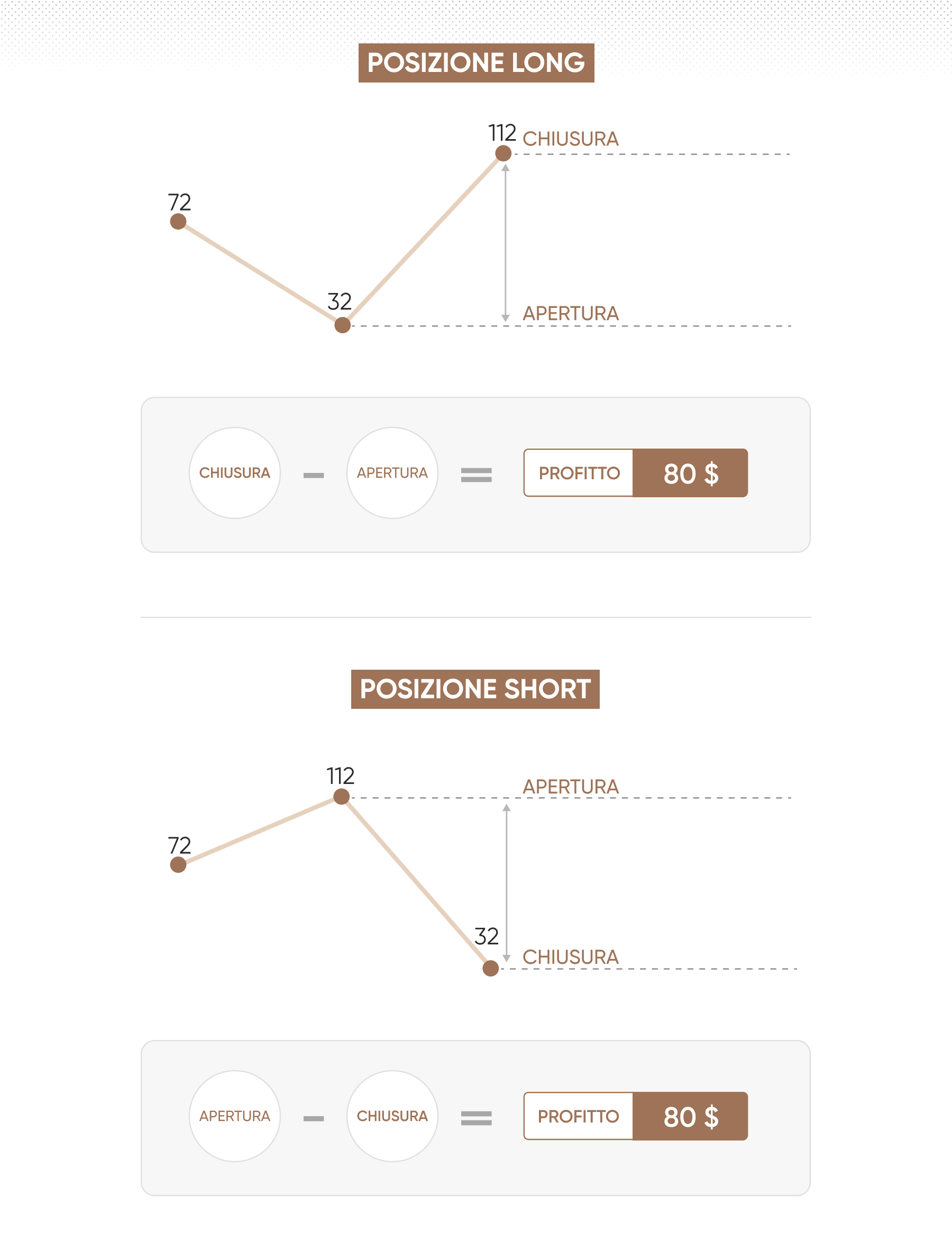

Esempi di operazioni in CFD: trading long, short e a margine

I contratti per differenza consentono di speculare sulle oscillazioni di prezzo di un asset in entrambe le direzioni. Ciò significa che si può trarre profitto non solo quando il prezzo di un asset aumenta (va long), ma anche quando diminuisce (va short).

-

Se si ritiene che il mercato entrerà in una fase rialzista, si acquista (“si va long”). Se invece si pensa che il mercato entrerà in una fase ribassista, si vende (“si va short”).

Quando si apre una posizione CFD, si seleziona il numero di contratti su cui si vuole operare (acquisto o vendita). I profitti aumenteranno proporzionalmente alle fluttuazioni favorevoli di mercato. Di contro, si potrebbero subire delle perdite se il mercato volgesse per il verso sbagliato.

Esempio di CFD trading long

Riteniamo che la quotazione di Apple stia per virare al rialzo e vogliamo aprire una posizione CFD long.

Acquistiamo 100 CFD su azioni Apple al prezzo di 160 $ per azione. Il valore totale dell’operazione è dunque pari a 16.000 $. Se la quotazione di Apple arriva fino a 170 $, guadagniamo 10 $ per azione, per un profitto totale di 1.000 $. Se il prezzo calasse invece fino a 150 $ per azione, perderemmo 10 $ per azione, per una perdita complessiva di 1.000 $.

I possibili step di questa operazione sono:

-

Il prezzo delle azioni è di 165 $. Iniziamo a osservare il mercato.

-

La quotazione cala a 160 $. Decidiamo di aprire un’operazione (acquisto di CFD).

-

Il prezzo del CFD aumenta fino a 170 $. Chiudiamo l’operazione (vendita di CFD), realizzando un profitto di 10 $.

Si noti che è sempre insito il rischio di subire perdite effettuando qualsiasi tipo di operazione.

Esempio di CFD trading short

Pensiamo che il prezzo di Apple è destinato a calare. Possiamo aprire una posizione CFD short. Ovvero, optiamo per il cosiddetto short-selling.

Decidiamo di vendere 100 CFD su Apple al prezzo di 170 $ per azione. Il prezzo cala a 160 $, il che assicura un profitto di 1.000 $, ossia 10 $ per azione. Se il prezzo aumentasse invece fino 180 $ per azione, perderemmo 1.000 $, ossia 10 $ per azione.

I possibili step di questa operazione sono:

-

Il prezzo delle azioni è di 165 $. Iniziamo a osservare il mercato.

-

Il prezzo del CFD aumenta fino a 170 $. Apriamo un'operazione (vendita di CFD).

-

La quotazione cala a 160 $. Chiudiamo l’operazione (acquisto di CFD).

Esempio di trading a margine

Cos'è il trading di CFD a margine? Quando si opera a leva, si parla anche di trading a margine. Questo perché i fondi necessari per aprire e detenere una posizione, il cosiddetto margine del CFD, rappresentano solo una quota della dimensione totale della transazione.

Esistono due tipologie di margine con le quali è opportuno avere familiarità operando sui CFD azionari.

-

Il margine di deposito è l'importo richiesto per l’apertura di una posizione.

-

Il margine di mantenimento è l’equity richiesta nell’account per coprire l’operazione nel caso in cui entri in territorio negativo. Il margine lievita se il prezzo di mercato aumenta e cala se diminuisce. L’equity aumenta quando crescono i profitti correnti e diminuisce quando si è in perdita.

Il margine richiesto dipende dal broker prescelto. Varia anche in funzione delle varie classi di asset e all'interno delle diverse aree geografiche regolamentate.

Ad esempio, acquistiamo 100 CFD su Apple a 135,10 $. L’esborso iniziale è pari a 675,50 $ (135,10 $ x 100 azioni x 0,05). Il titolo Apple si issa a 150 $. Decidiamo di vendere.

Il profitto di questa operazione è pari a 1.490 $ ((150 - 135,10) x 100 azioni).

Per lo stesso esborso con un investimento azionario non a leva, si potrebbero acquistare solo cinque azioni.

| Operazione in CFD | Condividi operazione | |

| Prezzo di acquisto/vendita | 135,05 / 135,10 | 135,05 / 135,10 |

| Operazione | Acquisto a 135,10 | Acquisto a 135,10 |

| Leva | 20:1 | 1:1 |

| Dimensione posizione | 100 azioni | 5 azioni |

| Fondi necessari per aprire l'operazione | 675,50 $ (prezzo di acquisto di 135,10 $ x 100 azioni x 0,05 (livello di margine del 5%)) | 675,50 $ (prezzo di acquisto di 135,10 $ x 5 azioni) |

| Prezzo di chiusura | Vendita di 100 azioni a 150 | Vendita di 5 azioni a 150 |

| Profitto | 1.490 $ (incremento di 14,9pt x 100 azioni = 1.490 $) |

74,5 $ (incremento di 14,9pt x 5 azioni) |

Utili e perdite

Dopo aver individuato un'opportunità di trading, si procede ad aprire una posizione. Da questo momento in poi, i profitti realizzati o le perdite subite con il CFD assecondano in tempo reale il prezzo dell'asset sottostante.

È possibile monitorare le posizioni aperte sulla piattaforma e chiuderle secondo necessità.

Utili e perdite possono essere calcolati moltiplicando il numero di contratti detenuti per la differenza di prezzo. Il rapporto utili/perdite, spesso abbreviato in P&L, può essere esemplificato mediante la seguente formula:

P&L = numero di CFD x (prezzo di chiusura – prezzo di apertura)

Qual è la durata dei contratti CFD?

La maggior parte delle operazioni in CFD non ha una data di scadenza prefissata, il che significa che restano in essere a tempo indeterminato. Un’operazione viene chiusa solo quando è piazzata nella direzione opposta, ossia è possibile chiudere un’operazione di acquisto su 100 CFD vendendoli.

Ma se si vuole lasciare un'operazione aperta durante la notte, la posizione sarà soggetta all’applicazione di interessi overnight.

Strategie avanzate per la gestione del rischio con i CFD

I CFD sono strumenti a leva. La negoziazione di questi prodotti di investimento è associata a un elevato grado di rischio. Il valore di un'operazione può aumentare e diminuire. Si potrebbero subire perdite se il mercato oscillasse in direzione opposta a quanto stimato. Ne consegue che la gestione del rischio operando con i CFD è uno degli aspetti chiave da valutare e implementare nella propria routine di trading.

Dopo aver configurato l’account e messo a punto un piano di trading, è fondamentale stabilire quanto si è disposti a rischiare, così da sviluppare un’efficace strategia di gestione del rischio per il trading di CFD. Se si ha una marcata avversione al rischio, è preferibile ricercare opportunità di trading con rapporti rischio/rendimento (R/R) più bassi.

Ad esempio, se si predilige una crescita lenta e costante, le classi di asset che esibiscono maggiore volatilità devono costituire una parte proporzionalmente esigua del proprio portafoglio. Si consiglia vivamente di diversificare tra le varie classi di asset, al fine di aumentare le possibilità di individuare interessanti opportunità di trading e mitigare il rischio.

Stop-loss e take-profit

Si raccomanda di valutare l’opportunità di inserire ordini limit per chiudere automaticamente una posizione a un dato livello di profitto, così da non dover monitorare costantemente i mercati. Gli ordini take-profit minimizzano la probabilità di lasciare le operazioni redditizie aperte per troppo tempo e vedere il prezzo calare nuovamente. Fai trading con la testa, non con il cuore.

Analogamente, puoi inserire degli stop-loss per mitigare i rischi associati ai CFD e circoscrivere le potenziali perdite. Uno stop-loss viene attivato al livello prefissato da un trader ed è eseguito alle successive quotazioni di prezzo disponibili. Si noti, però, che scarsa liquidità o ordini di grandi dimensioni potrebbero tradursi in slippage in un contesto di mercati volatili. Lo stop-loss garantito può tutelare dallo slippage, ma prevede l’applicazione di una commissione.

Gli ordini stop e limit sono indispensabili strumenti di gestione del rischio a disposizione di gran parte dei trader. Si può anche optare per l’utilizzo di stop-loss garantiti, che garantiscono maggiore sicurezza nei mercati più volatili, sebbene siano soggetti all’applicazione di una commissione.

Protezione dal saldo negativo e margin close-out

Capital.com offre la protezione dal saldo negativo per gli account CFD. Per lasciare le posizioni aperte, occorre soddisfare il requisito del margine di mantenimento, che deve essere costantemente coperto dall’equity disponibile sull’account.

L’ammontare disponibile in un account a margine funge da garanzia di solvibilità. Se l’equity dell’account cala al di sotto del margine di mantenimento, Capital.com ne dà notifica al cliente mediante una “margin call”. In casi simili, occorre aggiungere ulteriori fondi per aumentare il saldo disponibile o chiudere alcune delle posizioni aperte per ridurre l’esposizione.

Se non si dà seguito a una margin call e viene raggiunto il livello di close-out, viene avviata una procedura di graduale chiusura di tutte le posizioni.

Con la protezione dal saldo negativo, si ha la certezza che il saldo dell’account verrà ripristinato nel caso in cui calasse sotto lo zero. Se un mercato fluttua improvvisamente a sfavore, la piattaforma di Capital.com può chiudere le posizioni interessate per tutelare il cliente.

Valuta l’opportunità di implementare tecniche di gestione del rischio ogni volta che effettui un’operazione. Presta attenzione quando fai trading di CFD su asset segnati storicamente da elevata volatilità. Occorre valutare se si comprendono le modalità di funzionamento dei CFD e se ci si può permettere di sostenere i rischi associati al trading di questo strumento.

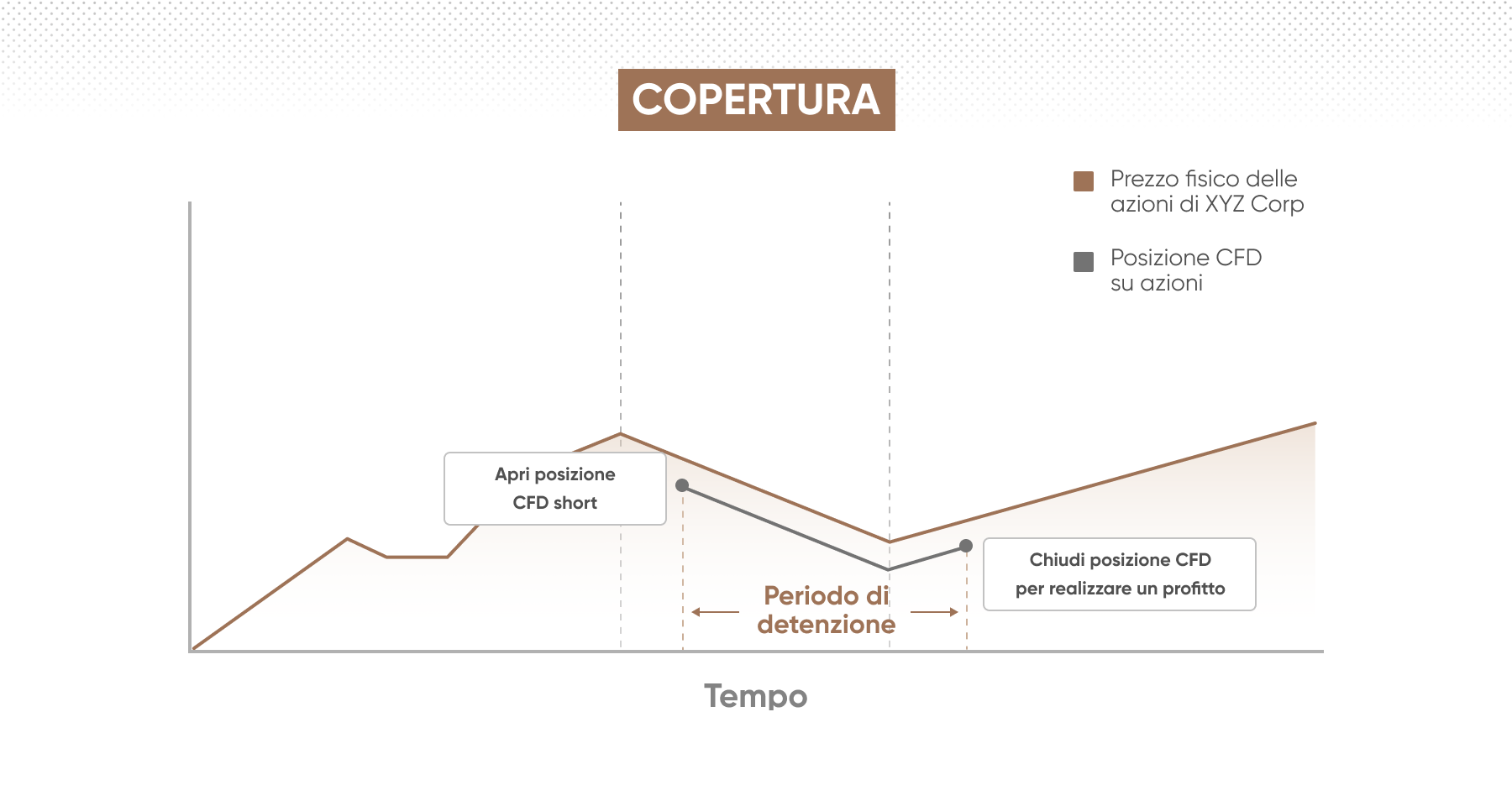

Copertura

La copertura nel trading è un’imprescindibile strategia di gestione del rischio utilizzata dai trader di lungo corso, ma non tutela necessariamente gli ordini dalla chiusura forzata.

L’hedging è una tecnica di gestione del rischio a cui si ricorre per minimizzare le perdite. Ci si copre per salvaguardare i profitti o il capitale, in particolar modo durante fasi turbolente. L'idea di fondo è che, se un investimento volge per il verso sbagliato, la posizione di copertura controbilancia quella perdita.

Fare hedging con i CFD consente di tutelare il portafoglio esistente, in quanto è possibile vendere allo scoperto speculando sui trend al ribasso dei prezzi. Supponiamo di avere un portafoglio di azioni blue chip. Vogliamo detenerle a lungo. Ma abbiamo il sentore che il mercato stia per attraversare una breve fase di flessione e temiamo che possano esserci ripercussioni sul valore complessivo del portafoglio.

Supponiamo di avere un portafoglio di azioni blue chip. Vogliamo detenerle a lungo. Ma abbiamo il sentore che il mercato stia per attraversare una breve fase di flessione e temiamo che possano esserci ripercussioni sul valore complessivo del portafoglio.

Con il trading a leva, è possibile vendere allo scoperto sul mercato per coprirsi dalla possibilità che si verifichi un trend ribassista. Se il mercato vira al ribasso, le perdite subite dal portafoglio possono essere controbilanciate dagli utili realizzati con le operazioni short di copertura sui CFD. Se il mercato cresce, quella copertura si traduce in perdite ma il portafoglio ne trae profitto.

Perché scegliere Capital.com?

Scopri l'eccellenza del trading con Capital.com

Piattaforma intuitiva

Usufruisci di tutti gli strumenti di cui hai bisogno, senza doverti districare tra una moltitudine di inutili dati.

Politica dei prezzi equa e trasparente

Puoi consultare tutte le informazioni relative agli spread e alle commissioni che applichiamo.

TradingView e MT4

Integra agevolmente la nostra piattaforma intelligente con i migliori software di terze parti.

Formazione esaustiva

Perfeziona le tue conoscenze in materia di trading con le nostre guide e i nostri corsi gratuiti.

Account demo gratuito

Metti a punto le tue strategie e sviluppa le tue capacità senza mettere a rischio il tuo denaro.

Prelievi rapidi

Il 98% dei prelievi viene elaborato nell’arco di 24 ore, stando a dati dei nostri server aziendali risalenti al 2022.